Automated Market Maker (AMM) è un programma per computer che fornisce attivamente liquidità in un mercato acquistando e vendendo automaticamente attività in base a regole predeterminate. Questo tipo di market maker utilizza algoritmi per impostare i prezzi ed eseguire operazioni in base alla domanda e all'offerta degli asset che commerciano.

Automated Market Maker (AMM) è in circolazione da un po' e molte persone non sono ancora consapevoli del suo potenziale. Per comprendere appieno il concetto di AMM, dobbiamo prima capire cos'è un market maker. In questo articolo ci addentreremo nel mondo di AMM per spiegare tutto quello che c'è da sapere al riguardo.

Che cos'è un AMM (Automated Market Maker)?

Un AMM (Automated Market Maker) è un programma per computer che fornisce attivamente liquidità in un mercato acquistando e vendendo automaticamente asset secondo regole predeterminate. Questo tipo di market maker utilizza algoritmi per impostare i prezzi ed eseguire operazioni in base alla domanda e all'offerta degli asset che commerciano.

Che cos'è un AMM (Automated Market Maker)?

I market maker automatizzati sono spesso utilizzati nelle piattaforme di trading elettronico, come le borse valori, per fornire liquidità e assicurarsi che i prezzi non diventino troppo volatili. Sono anche utilizzati negli scambi di criptovaluta per fornire liquidità alle risorse digitali. Gli AMM aiutano a garantire che acquirenti e venditori possano sempre trovare controparti per le loro operazioni.

AMM è stato utilizzato nei mercati finanziari tradizionali per molti anni, ma solo di recente è stato applicato ai mercati delle criptovalute. AMM è attraente per gli scambi e i trader perché elimina la necessità di un portafoglio ordini centralizzato. Ciò significa che non è necessario che una terza parte abbini acquirenti e venditori, il che può risparmiare sui costi e aumentare l'efficienza.

Gli scambi di criptovaluta che utilizzano AMM includono Uniswap, 1inch, Pancakeswap,... Questi scambi hanno tutti registrato una crescita significativa del volume degli scambi e della liquidità da quando hanno adottato AMM.

Come funziona AMM?

AMM utilizza algoritmi per impostare i prezzi ed eseguire operazioni

Gli AMM utilizzano algoritmi per impostare i prezzi ed eseguire operazioni. Questi algoritmi tengono conto dell'offerta e della domanda degli asset sul mercato, nonché dei prezzi di altri asset. Gli AMM utilizzano queste informazioni per impostare prezzi equi sia per gli acquirenti che per i venditori.

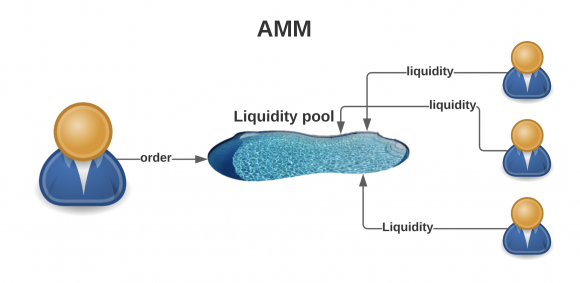

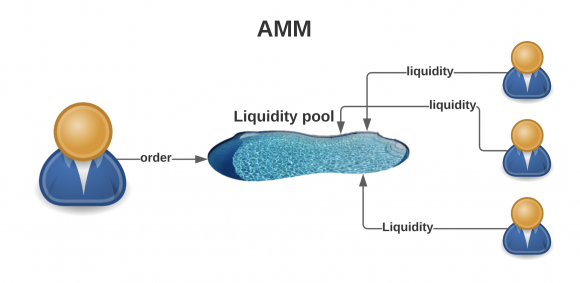

- Quando un acquirente desidera acquistare un bene, invia un ordine di acquisto all'AMM. L'AMM abbinerà quindi l'acquirente a un venditore ed eseguirà l'operazione. L'AMM prenderà una piccola tassa per fornire questo servizio.

- Quando un venditore vuole vendere un bene, invia un ordine di vendita all'AMM. L'AMM abbinerà quindi il venditore a un acquirente ed eseguirà l'operazione. L'AMM prenderà una piccola tassa per fornire questo servizio.

Gli AMM possono essere utilizzati per negoziare un'ampia varietà di asset, tra cui azioni, obbligazioni, materie prime e criptovalute.

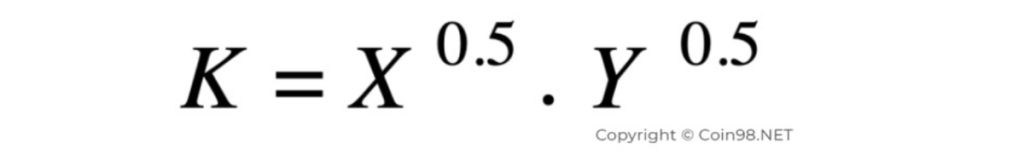

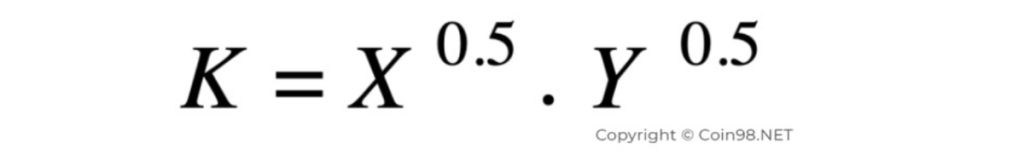

Formula di Market Maker automatizzato

Nel complesso, AMM è un modello molto semplice. C'è un valore costante associato a 2 diversi token in uno scambio decentralizzato .

Formula AMM

Quando qualcuno vuole acquistare o vendere uno di questi 2 token, lo fa attraverso i pool di cui dispone l'AMM.

Questi pool contengono entrambi i gettoni e hanno sempre un valore uguale tra loro. L'oracolo determina la quantità di ogni gettone in ogni pool. Quando qualcuno vuole acquistare o vendere, specifica la quantità di token che desidera e lo scambio viene eseguito automaticamente.

Se qualcuno vuole acquistare un gettone, invierà i propri gettoni al pool che detiene l'altro gettone. L'AMM prenderà quindi una quantità uguale di entrambi i token fuori dal pool e li darà alla persona che voleva acquistarli. Se qualcuno vuole vendere un token, invierà i propri token al pool che detiene lo stesso token. L'AMM prenderà quindi una quantità uguale di entrambi i token fuori dal pool e li darà alla persona che voleva venderli.

La cosa fondamentale da ricordare è che il valore di ogni pool è sempre lo stesso. Quindi, se qualcuno acquista un token, il valore del pool da cui ha acquistato diminuisce e il valore del pool a cui ha venduto aumenta. Ma nel complesso, il valore di entrambe le piscine rimane lo stesso.

L' oracolo aggiorna costantemente i prezzi di ogni gettone in ogni pool in modo che siano sempre uguali. Ciò significa che se il prezzo di un token aumenta, il prezzo dell'altro token nel pool scenderà in modo che il valore complessivo del pool rimanga lo stesso.

Differenza tra Automated Market Maker e Order Book

Quando si tratta di fare trading di criptovalute, ci sono due tipi principali di scambi: quelli che utilizzano i book degli ordini e quelli che utilizzano gli AMM (market maker automatici). Entrambi hanno i loro vantaggi e svantaggi, quindi è importante capire la differenza prima di scegliere uno scambio.

Gli scambi di ordini sono il tipo più tradizionale di scambio, in cui acquirenti e venditori effettuano ordini che vengono poi abbinati dallo scambio. Questo tipo di scambio è solitamente più adatto per i trader che sanno esattamente cosa stanno cercando, in quanto possono specificare il prezzo che sono disposti a pagare o accettare. Tuttavia, gli scambi di ordini possono essere soggetti a manipolazioni da parte di grandi trader, noti come "balene", che possono muovere i mercati effettuando ordini di grandi dimensioni.

Gli scambi AMM, d'altra parte, utilizzano algoritmi per abbinare automaticamente acquirenti e venditori. Questo tipo di scambio è più adatto a coloro che stanno solo cercando di acquistare o vendere una particolare criptovaluta, poiché non devono preoccuparsi di trovare un ordine corrispondente. Tuttavia, gli scambi AMM possono spesso addebitare commissioni più elevate rispetto agli scambi di ordini, poiché devono realizzare un profitto dallo spread tra i prezzi di acquisto e di vendita.

Quindi, quale tipo di scambio è meglio? Dipende davvero dal tuo stile di trading e da cosa stai cercando. Se sei un trader più esperto che sa esattamente cosa vuoi, allora uno scambio di ordini potrebbe essere meglio per te. Tuttavia, se sei nuovo nel trading o desideri semplicemente acquistare o vendere una particolare criptovaluta, allora uno scambio AMM potrebbe essere una scelta migliore.

Capire AMM (Automated Market Maker)?

I pool di liquidità sono spesso utilizzati nelle criptovalute per fornire ai trader la possibilità di acquistare o vendere grandi quantità di risorse digitali in modo rapido e semplice. Tuttavia, ci sono diversi svantaggi e vantaggi nell'utilizzo dei pool di liquidità di cui i trader dovrebbero essere a conoscenza prima di utilizzarli.

Vantaggi degli AMM

Ecco alcuni vantaggi dell'utilizzo di AMM:

- Fornire liquidità ai mercati. Ciò significa che ci sono sempre acquirenti e venditori disponibili per scambiare asset.

- Aiutare a mantenere i prezzi stabili. Lo fanno acquistando e vendendo asset quando ci sono grandi oscillazioni di prezzo. Questo aiuta a evitare che i prezzi diventino troppo volatili.

- Aiutare a garantire che acquirenti e venditori possano sempre trovare controparti per le loro operazioni.

- Prendendo una piccola tassa per i loro servizi. Questa commissione è spesso molto inferiore alle commissioni addebitate dai market maker tradizionali.

Rischi delle AMM

Quali sono i rischi dell'utilizzo di AMM? Esistono alcuni rischi associati all'utilizzo di AMM:

- Affidarsi ad algoritmi. Questi algoritmi a volte possono commettere errori.

- Può essere hackerato. Ciò potrebbe comportare la perdita di risorse se i pool vengono sfruttati da hacker.

- Perdita impermanente: questo tipo di perdita è inerente a qualsiasi strategia di trading o di market-making che implichi la detenzione di due asset contemporaneamente. Si verifica perché quando il prezzo di un asset scende, diminuisce anche il valore della tua posizione in quell'asset. Quando fornisci liquidità a un AMM, la parte perderà valore rispetto alla detenzione.

- Infine, i pool di liquidità possono anche addebitare commissioni elevate. Alcuni scambi o pool possono addebitare una percentuale del valore commerciale come commissione. Questo può intaccare i profitti e rendere più difficile fare soldi con il trading di risorse digitali.

Nel complesso, i market maker automatizzati sono uno strumento utile per fornire liquidità e stabilità ai mercati. Tuttavia, ci sono alcuni rischi associati al loro utilizzo. Questi rischi dovrebbero essere considerati prima di investire in attività negoziate da AMM.

Che cos'è il pool di liquidità AMM?

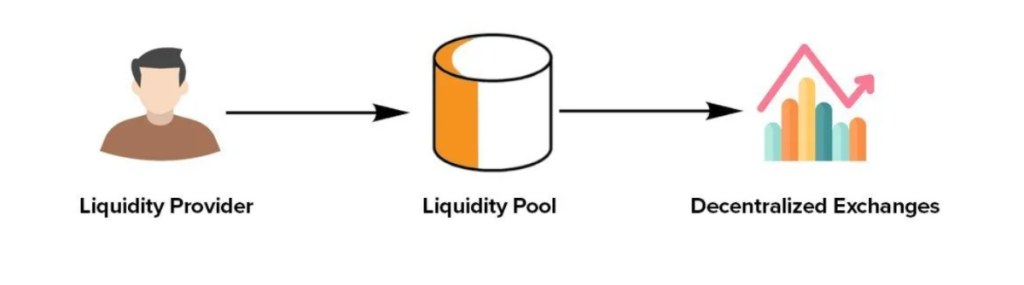

Liquidity Pool è una raccolta di asset che gli utenti possono acquistare e vendere

La liquidità si riferisce alla velocità con cui un'attività può essere acquistata o venduta sul mercato senza influire sul prezzo dell'attività. Un pool di liquidità è un insieme di attività che possono essere facilmente convertite in contanti.

Nel mondo delle criptovalute , un pool di liquidità è un gruppo di risorse digitali che possono essere scambiate con altre criptovalute o valute legali. I pool di liquidità offrono agli investitori un modo per acquistare e vendere criptovalute senza dover passare attraverso uno scambio centralizzato.

I pool di liquidità sono spesso creati da grandi scambi di criptovaluta come un modo per fornire ai propri utenti più opzioni per il trading. Questi pool possono essere creati anche da gruppi di investitori che desiderano negoziare uno specifico asset digitale.

La dimensione di un pool di liquidità può variare. Alcuni potrebbero avere solo pochi milioni di dollari di risorse digitali, mentre altri potrebbero averne miliardi.

Gli investitori che stanno cercando di negoziare una specifica criptovaluta potrebbero voler verificare se esiste un pool di liquidità per quella valuta. Questo può fornire loro più opzioni per il trading e può aiutarli a ottenere il miglior prezzo per i loro scambi.

Ci sono alcune varianti dei pool di liquidità nel mercato che verranno brevemente spiegate a breve.

Riserve di prezzo della Fed

Alcune criptovalute utilizzano un pool di liquidità per aiutare a stabilizzare il prezzo della loro moneta. Ciò è particolarmente importante per quelle monete che non hanno un'autorità centrale, come Bitcoin . Le riserve di prezzo della Fed nel pool di liquidità vengono utilizzate per aiutare a mantenere il valore della moneta e mantenerlo stabile.

Se il prezzo della moneta inizia a scendere, le riserve possono essere utilizzate per acquistare monete e sostenere il prezzo. Allo stesso modo, se il prezzo inizia a salire troppo velocemente, le riserve possono essere utilizzate per svendere alcune monete e riportare il prezzo al ribasso. Questo sistema aiuta a mantenere il valore della moneta più stabile e la rende meno volatile.

Riserve automatiche dei prezzi

Le riserve di prezzo automatizzate nel pool di liquidità sono un tipo di assicurazione contro le fluttuazioni di valore nel mercato delle criptovalute. Tenendo le monete in riserva, puoi essere sicuro che il loro valore non scenderà a zero, non importa quanto basso scenda il valore di mercato complessivo delle criptovalute. Questo li rende una parte essenziale del portafoglio di qualsiasi investitore serio e un ottimo modo per proteggersi dalla rovina finanziaria.

Se stai pensando di investire in criptovalute, dovresti assolutamente considerare l'utilizzo di riserve di prezzo automatizzate nel tuo pool di liquidità. Offrono una preziosa rete di sicurezza che può mantenere le tue monete al sicuro durante i periodi di turbolenza del mercato e garantire che tu abbia sempre accesso ai tuoi soldi.

Riserve del ponte

Le riserve bridge sono un tipo di riserva di criptovaluta che viene utilizzata per fornire liquidità a un pool di bridge. Le riserve di bridge sono generalmente detenute in un conto fiduciario o in un altro tipo di conto a garanzia e vengono utilizzate per sostenere le monete depositate nel pool. Lo scopo di detenere queste riserve è garantire che ci sia sempre liquidità sufficiente nel pool per coprire i prelievi e per fornire protezione agli utenti del pool in caso di un improvviso calo del valore delle attività sottostanti.

Le riserve bridge possono essere utilizzate per coprire una varietà di diversi tipi di rischi, inclusi il rischio di mercato, il rischio di credito e il rischio operativo. In generale, più volatile è la classe di attività, maggiore è il numero di riserve ponte che dovrebbero essere detenute. Ad esempio, delle riserve che dovrebbero essere detenute. Ad esempio, se un pool si concentra su attività volatili come Bitcoin, è probabile che detenga una percentuale più alta delle sue attività in riserva rispetto a un pool che investe in attività più stabili come le stablecoin .

Piattaforme di Market Maker automatizzate popolari

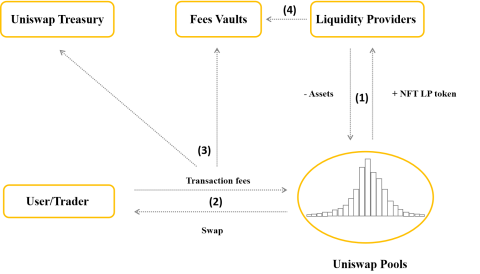

Uniswap è il più grande exchange decentralizzato che opera sulla blockchain di Ethereum. Consente agli utenti di qualsiasi parte del mondo di fare trading di criptovalute senza intermediari. Uniswap ha aperto la strada al modello Automated Market Maker, in cui gli utenti forniscono token Ethereum ai "pool di liquidità" di Uniswap e gli algoritmi fissano i prezzi di mercato in base alla domanda e all'offerta.

Uniswap è il più grande scambio decentralizzato su Ethereum

Curve è uno scambio decentralizzato (DEX) in esecuzione su Ethereum. È specificamente progettato per lo scambio tra stablecoin. Tutto ciò di cui hai bisogno è un portafoglio Ethereum, alcuni fondi e puoi scambiare diverse stablecoin con commissioni basse e slippage.

Conclusione

I market maker automatizzati svolgono un ruolo importante nel funzionamento degli scambi decentralizzati, poiché sono spesso l'unica fonte di liquidità su queste piattaforme. La presenza di market maker automatizzati aiuta a mitigare questi problemi fornendo una costante fonte di liquidità. Pertanto, gli AMM saranno sempre un fattore necessario nei mercati delle criptovalute.

Spero ti sia piaciuto leggere questo articolo. Se hai domande o commenti, non esitare a lasciarli qui sotto e non dimenticare di unirti alla community di Coin98 per approfondimenti più preziosi e discussioni sulla criptovaluta.

Come sempre, grazie per la lettura!