크림파이낸스 운영모델 분석 - 폭발할 촉매는?

머니 마켓, 아이언 뱅크, 크림 스테이킹, ETH2 스테이킹을 포함한 크림 파이낸스 내부의 각 구성 요소의 운영 모델을 분석합니다. 지금 여기를 참조하십시오.

인버스파이낸스의 운영 모델을 분석 및 평가하여 INV에 대한 가장 직관적인 관점을 제공합니다.

안녕하세요 여러분, 이것은 토큰에 대한 기본 이해를 업데이트하여 해당 프로젝트의 토큰에 대한 가장 직관적인 보기를 제공하는 프로토콜/DApp 운영 모델 분석 시리즈입니다. 투자에 대한 더 많은 관점을 참조하십시오.

이전에 시리즈에는 Basis Cash(BAS) 및 Uniswap(UNI) 모델 분석에 대한 2개의 기사가 있었습니다 .

역금융(INV) 개요

Inverse.finance는 이더리움에서 실행되는 분산형 자율 조직인 Inverse DAO에서 관리하는 무허가형 분산형 금융 툴킷입니다.

인버스 파이낸스와 DeFi 2.0 트렌드

인버스 파이낸스는 대출 시장에서 독보적인 솔루션을 가진 프로젝트로 DeFi 2.0 트렌드가 도래했을 때 투자자들을 끌어모았습니다.

당시 INV의 가격은 1,500달러 이상으로 급등한 데 이어 Inverse의 TVL 증가, 스테이블코인 DOLA의 발행량 증가 등 긍정적인 변화가 뒤따랐다.

DeFi 2.0 붐 동안 INV 급증

이 기간 동안 Inverse는 Fantom, Polygon과 같은 다른 체인에서 더 많이 개발했지만 아직 배포되지 않았다고 말했습니다.

INV(인버스파이낸스) 운영모델

Inverse Finance에는 Inverse DAO 및 Inverse Finance 제품의 2가지 주요 구성요소가 있습니다(현재 2개의 제품이 있습니다: DCA Vaults, Anchor).

역금융 금고

역금융 금고는 DCA 금고라고도 합니다. 사용자는 DCA 전략을 사용하여 얻은 이익을 사용하여 선택한 자산(ETH, WBTC, YFI)을 구매하는 동안 수익성 있는 전략에 Stablecoin을 투자할 수 있습니다.

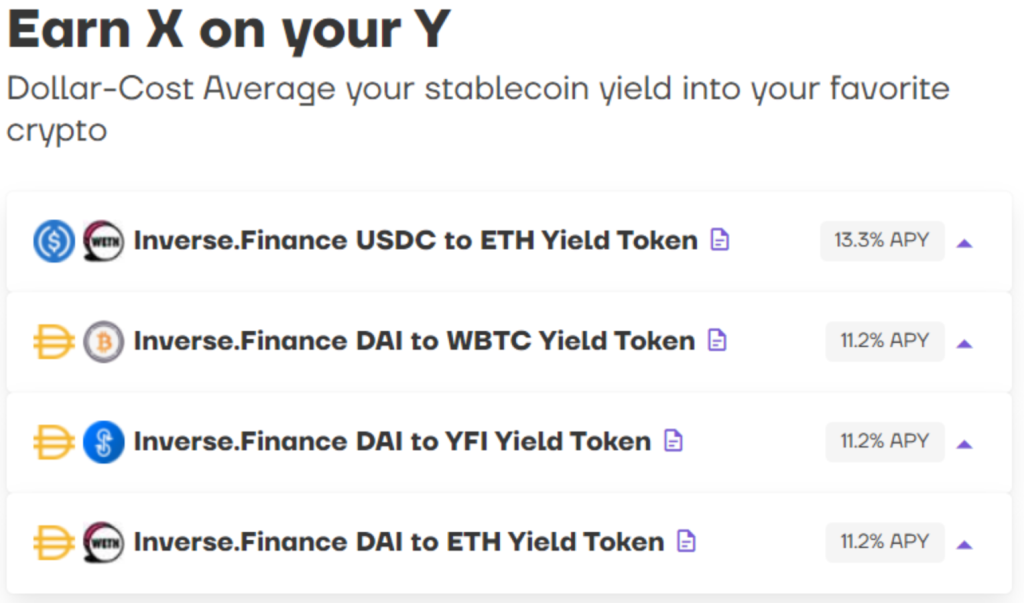

현재 인버스파이낸스는 4가지 전략을 제공하고 있습니다.

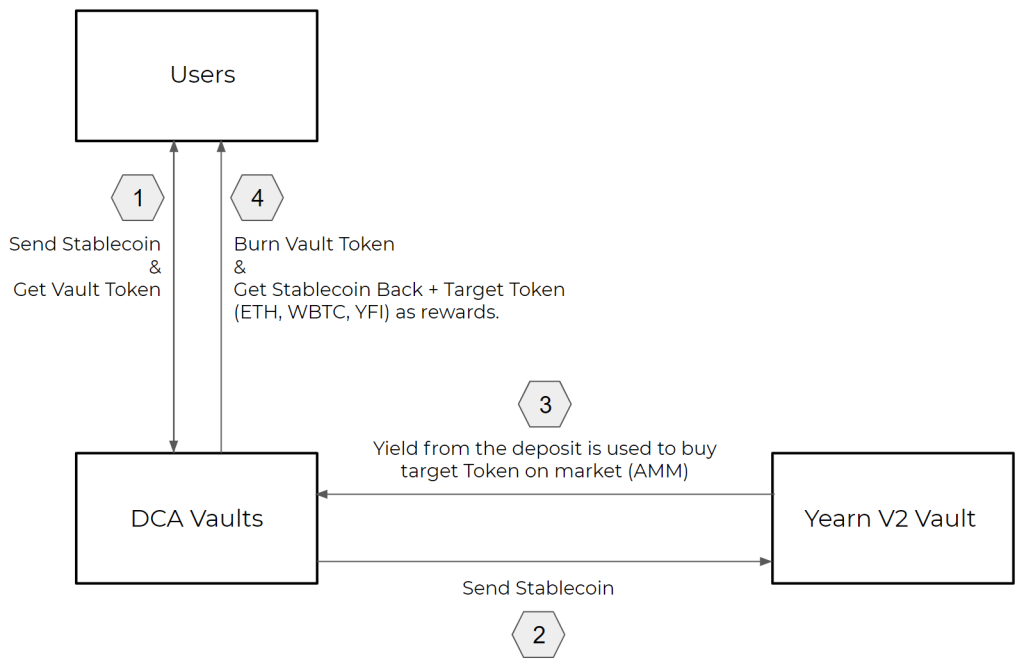

Inverse Finance Vaults의 작동 방식에 대한 개요는 다음과 같습니다.

사용자가 DCA 볼트에 스테이블코인을 보내면 사용자는 1:1 볼트 토큰을 받습니다.

사용자가 예치한 스테이블 코인은 보상(수익률) 획득을 시작하기 위해 해당 Yearn V2 금고로 전송됩니다.

프로토콜에 예치된 사용자 자금의 수익은 AMM에서 자동으로 대상 토큰을 구매하는 데 사용됩니다(보통 하루에 한 번). 사용자가 토큰 보관소를 보유하는 한 사용자는 계속해서 대상 토큰(ETH, WBTC 또는 YFI)을 얻을 수 있습니다.

사용자가 스테이블 코인을 인출하면 볼트 토큰이 소각되고 사용자는 예치된 스테이블 코인과 목표 토큰(ETH, WBTC 또는 YFI)의 형태로 수익률을 돌려받습니다.

앵커 뱅킹

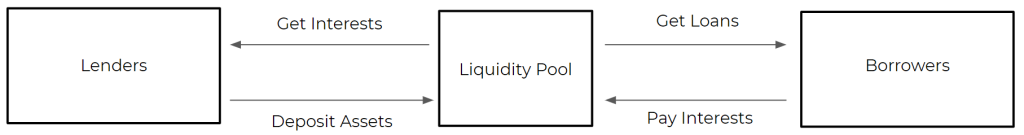

Anchor 는 Compound(실제로는 Compound의 포크)와 유사한 머니 마켓 프로토콜입니다.

Anchor의 목적은 합성 토큰(예: DOLA) 및 기타 토큰(ETH, WBTC, FYI,...)의 발행을 통해 자본 효율적인 대출 및 차입 시장을 만드는 것입니다.

최근 Anchor는 시장에서 새롭고 독특한 담보 자산, 특히 FLOKI(memecoin)를 지원했으며, 이는 한 번 Inverse의 TVL이 1억 달러를 초과하는 데 도움이 되었습니다.

Anchor의 작동 방식에 대한 개요는 다음과 같습니다.

앵커돌라

Anchor는 Compound와 같은 통화 시장일 뿐만 아니라 DOLA라는 또 다른 스테이블 코인도 개발합니다.

DOLA는 Anchor에서 출시한 최초의 합성 자산입니다. DOLA는 Inverse의 생태계에서 큰 역할을 합니다. Inverse가 Lending Anchor 제품에 대해 1개의 스테이블 코인을 추가로 출시한 것은 우연이 아닙니다.

앵커와 DOLA의 비전

현재 대출 시장에서 다음을 볼 수 있습니다.

Anchor와 DOLA는 위의 두 요소를 결합하여 프로젝트에서 대출 시장을 개발하고 스테이블 코인을 출시하여 스테이블 코인을 담보로 허용하여 많은 새로운 사용 사례를 열었습니다. 다음 섹션에서 설명하겠습니다. .

간단히 말해서 Anchor& DOLA = Maker DAO + Compound + Iron Bank.

DOLA의 가격 안정화 메커니즘

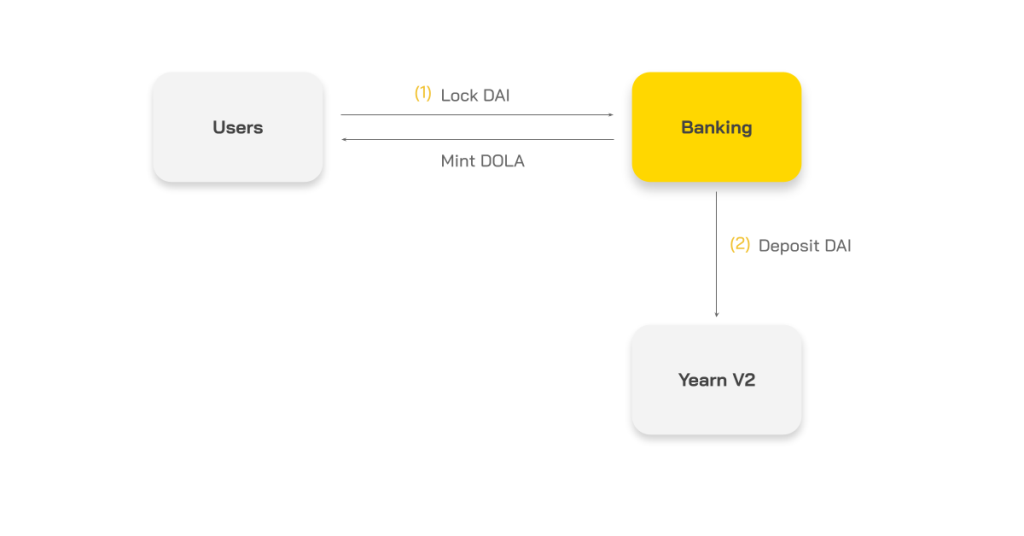

DAI에 고정된 스테이블 코인입니다($1 상당). 사용자는 DAI를 예치하고 DAI를 Minted DOLA에 담보로 사용할 수 있으며 그 반대의 경우도 마찬가지입니다.

Mint & Redeem DOLA의 작업 프로세스는 다음과 같습니다.

(1) DAI를 Anchor의 뱅킹 상품에 잠그는 사용자는 DAI를 받게 됩니다.

(2) Banking에 잠긴 DAI는 Yearn V2에 투자됩니다.

INV 토큰에 대한 Banking Capture 가치:

뱅킹은 DOLA 스테이블 코인을 발행하고 교환하는 데 사용되는 제품으로, INV에 많은 가치를 창출하는 제품 중 하나입니다. 현재 Banking은 두 가지 주요 방법으로 INV의 가치를 포착합니다.

모든 이익은 프로젝트의 재무부로 이전되고 INV 보유자에게 분배됩니다.

사용자가 DAI 출금을 원할 경우 Banking은 즉시 Yearn V2에서 DAI를 출금하여 사용자에게 지불합니다.

DOLA의 용도와 DOLA의 미래 잠재력

위에서 말했듯이 DAI, USDP와 같은 다른 스테이블 코인에 비해 DOLA의 장점은 프로젝트가 더 많은 Money Market을 개발하고 DOLA를 담보로 허용하여 DOLA에 대한 더 많은 사용 사례를 열 수 있다는 것입니다.

DOLA의 일부 사용 사례 및 응용 프로그램은 다음과 같이 언급될 수 있습니다.

1) 대출 및 이자를 받기 위해 사용

DOLA는 Yield(yield generation asset)를 생성할 수 있는 자산이며, Anchor에서 DOLA를 제공하여 이자를 받을 수 있습니다.

2) 레버리지를 높이기 위해 사용:

DOLA는 합성 스테이블 코인이며 다른 많은 신디사이저와 마찬가지로 DOLA를 담보로 사용하여 Anchor에서 자산을 빌릴 수 있으므로 포지션이 증가합니다.

3) 프로토콜 대 프로토콜(P2P) 대출:

이것은 Iron Bank와 같은 형태이며 Maker Dao도 발행하여 이 기능을 개발할 수 있지만 DAI는 Maker Dao에서 담보로 사용되지 않습니다.

그러나 DOLA는 다르고 DOLA는 담보로 사용되므로 향후 이 기능을 Inverse Finance에서 배포할 수 있습니다.

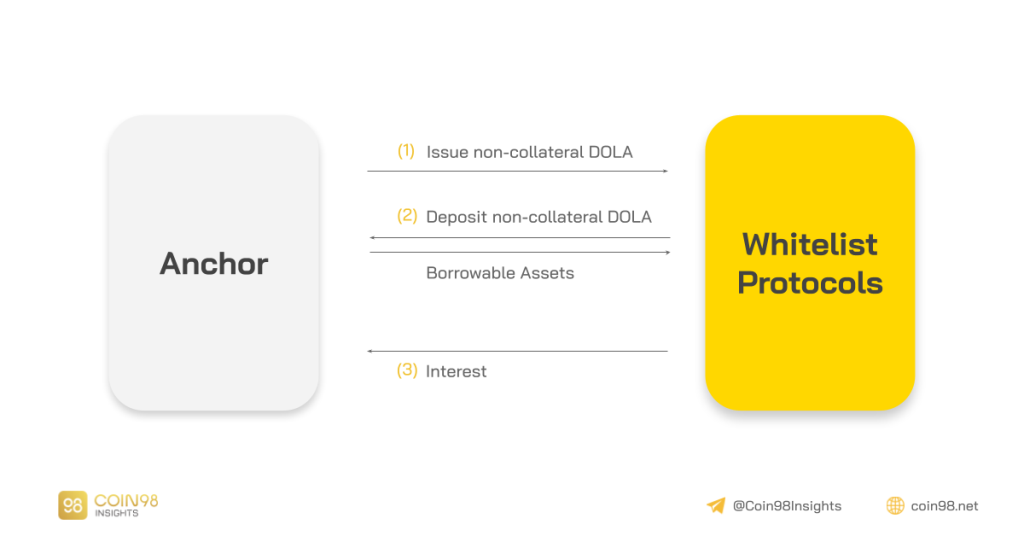

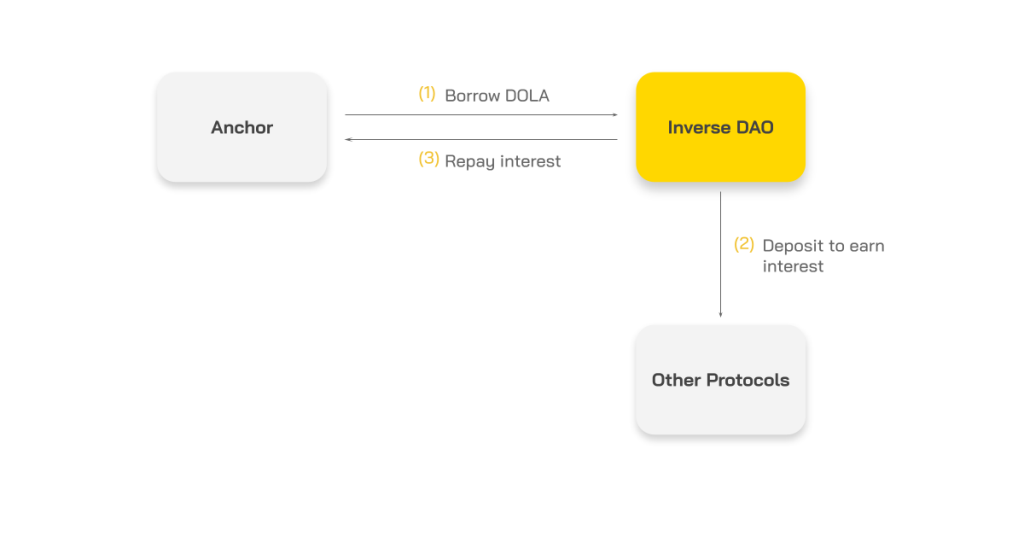

P2P 대출의 운영 과정은 다음과 같이 진행됩니다.

(1) Inverse는 프로젝트에 의해 허용된 프로토콜에 대해 비담보 DOLA를 발행하며, 발행된 비담보 DOLA의 수는 Inverse가 해당 프로토콜에 대해 갖는 무담보 대출 한도입니다.

(2) Anchor에서 무담보 대출을 수행하기 위해 프로젝트는 비담보 DOLA를 담보로 잠그고 자산을 차용합니다.

(3) 시간이 지남에 따라 대출 상환 외에 다른 프로토콜은 Anchor에 이자의 추가 부분을 지불해야 합니다.

무담보 대출은 자본 효율성을 매우 높은 수준으로 높여 Anchor & DOLA가 INV 토큰에 대해 더 많은 수익을 창출할 수 있도록 돕는 모델입니다.

4) WEV(Whale Extractable Value) 획득(양산농업)

이것은 Protocol-to-Protocol Lending과 유사한 특별한 형태의 모기지이지만 WEV에서 Anchor가 빌려주는 프로토콜은 Inverse DAO입니다.

WEV(Whale Extractable Value)의 작동 원리는 다음과 같습니다.

(1) Inverse DAO는 Anchor 자체에서 DOLA를 빌립니다.

(2) 빌린 돈은 수익을 창출하기 위해 다른 수익 창출 프로토콜에 예치하는 데 사용됩니다. 100% 적립된 금액은 DAO에 귀속됩니다.

(3) 시간이 지남에 따라 Inverse Dao는 대출을 상환하는 것 외에도 Anchor의 유동성 공급자에게 이자의 추가 부분을 지불해야 합니다.

전반적으로 이것은 프로젝트의 재무부가 너무 많은 자본 없이 수익을 올릴 수 있기 때문에 Inverse에 매우 유익한 기능입니다.

그러나 여기서 위험은 프로토콜에 대한 투자가 손실되거나 해킹되어 Inverse DAO에 큰 피해를 입힐 수 있다는 것입니다.

동시에 이 기능은 Anchor의 유동성이 풍부하고 TVL이 2천만 달러에 불과할 때만 구현되며 프로젝트를 구현할 수 없습니다.

역칼

간단히 말해서, Inverse 파이낸스와 그 상품은 Inverse DAO라고 하는 탈중앙화된 자율 조직(DAO)에 의해 관리되며, 이 조직은 이더리움에서 온체인 투표로 관리됩니다.

INV 보유자는 자신의 의결권을 다른 위임자에게 위임하거나 자신을 위임할 수 있습니다. 1 INV = 1 투표권.

보유자가 투표권을 부여하면 제안된 제안에 투표에 참여할 수 있지만 제안을 제안할 수 있는 권한을 가지려면 1,000 이상의 투표권이 있어야 합니다.

현재 Inverse DAO는 다음과 같은 측면을 제어합니다.

INV(Inverse Finance)는 INV 토큰의 가치를 어떻게 포착합니까?

내가 아는 한 Inverse Finance에는 현재 INV 보유자에 대한 두 가지 주요 인센티브가 있습니다.

일반적으로 (4)가 많을수록 참가자에게 (3)의 가치가 커집니다.

설립자 Inverse Finance의 몫에 따르면 Inverse Finance의 주요 아이디어는 "제품 개발에 집중 => 큰 수익을 창출하는 제품(수익 흐름) => INV 보유자와 수익 공유"입니다.

따라서 INV를 평가하기 위해 Inverse Finance의 수익원을 살펴보고 성장 잠재력을 평가하는 접근 방식을 사용합니다.

현재 Inverse Finance의 수익원은 2가지 제품(Anchor 및 DCA Vaults) 아래 6가지 소스에서 나옵니다.

DCA는 수익을 보관합니다.

위에서 말했듯이 Inverse Finance는 사용자가 Vault를 종료할 때 10%의 성능 수수료를 부과합니다.

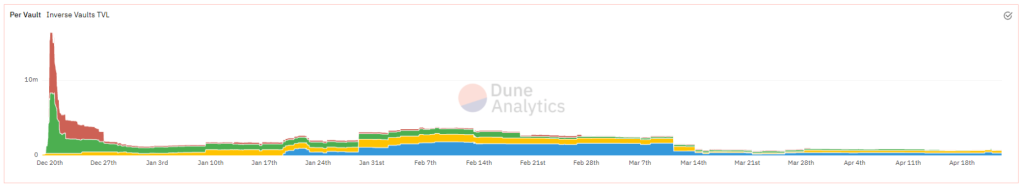

그러나 전체 TVL은 감소하고 있습니다(현재 4개의 볼트의 총 TVL은 830K$ 범위) => DCA 볼트 사용자 수도 감소했습니다.

재무부의 수익 측면에서 DCA 금고는 2020년 말, 2021년 초에 운영되며 4개의 DCA 금고 모두에 대해 수익률은 총 약 $45,000입니다. 10%의 수수료를 부과한 후 재무부의 수익은 약 $4,000입니다.

1분기 운영에 대한 450만 달러의 손실은 실제로 매우 적거나 미미합니다.

앵커 안정제 수익

앵커 안정 장치의 두 가지 주요 수익은 다음과 같습니다.

이 2개의 수익 라인이 Tresury(99%)에 많은 이익을 가져다준다는 점을 강조하고 싶습니다.

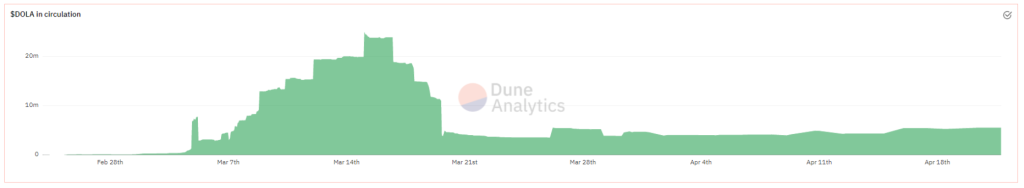

(1), (2)의 경우, 더 많은 DOLA가 발행됨 => 재무부의 더 많은 이익.

DOLA가 약 5M의 공급 DOLA로 동일하게 유지된다고 가정하면 (2) 단독으로 재무부를 위해 재무부에 대해 약 750K - 1M$/년을 벌 수 있습니다.

앵커 뱅킹 수익

현재 Anchor Banking이 재무부에 가져오는 주요 수입원은 사용자가 DOLA(Maker와 유사한 Stability Fee 개념)를 빌릴 때 Stability Fee에서 발생합니다.

45일(2021년 3월 8일부터) 동안 사용자가 DOLA를 빌릴 때 안정 수수료로 얻은 수익은 21K$에 해당하는 21K$ DOLA 범위에 속합니다. ). 다섯).

INV+

먼저 INV+는 1월 27일 인버스파이낸스의 가장 최근 제안으로 공식 승인을 받았으니 이번 절에서는 INV 보유자들이 이 제안을 더 잘 이해할 수 있도록 INV+를 자세히 분석해 보겠습니다. .

INV+는 스테이커가 더 많은 보상을 받는 동시에 DOLA 스테이블 코인에 대한 "유기적" 수요를 창출할 수 있도록 토큰노믹스를 변경하려는 INV의 제안입니다.

INV+를 추천하는 이유:

INV 및 DOLA의 유동성 소스를 확장하기 위해 Inverse Finance는 Olympus에서 채권(INV/DOLA LP 토큰) 구매에 참여하려고 시도했으며 꽤 좋은 결과를 얻었으며 거의 1백만 달러 상당의 채권을 구매했습니다. 그래서 Inverse Finance와 커뮤니티는 이 채권 판매를 계속하기를 원합니다.

특히 Bond 매각은 3가지 주요 이점을 제공합니다.

그러나 채권을 구매할 수 있는 재무부 소스는 제한되어 있습니다. INV 토큰노믹스에 따르면 재무부의 INV는 총 30,000개 토큰/100,000개 토큰에 불과합니다.

따라서 INV+는 INV의 토큰 경제학 변화를 수출하는 것이며, 가장 큰 변화는 INV의 공급을 100,000 토큰 이상으로 늘리는 것입니다.

INV+의 목표:

INV+가 INV 보유자에게 미치는 영향:

첫째, 가까운 장래에 INV의 공급이 급격히 증가할 것이므로 단순히 INV를 CEX나 비 보관 지갑에 보관하면 INV 가치가 희석됩니다.

이러한 상황을 피하기 위해서는 희석된 부분을 보상하기 위해 더 많은 Staking에 참여해야 합니다.

디스코드에서 읽은 정보에 따르면 INV 인플레이션은 다음과 같이 분배될 것으로 예상되며, 70%는 INV Staker, 30%는 Bond로 이동하므로 스테이킹을 하는 INV 보유자도 많은 혜택을 받게 됩니다. .

Nansen.ai의 최신 데이터에 따르면 스테이킹에 참여하는 INV의 수가 1주일 전과 비교하여 크게 증가하고 있습니다.

Staking에 참여하는 INV 토큰의 수가 증가했습니다. 출처: Nansen.ai

부정적인 측면에서, INV의 공급 증가는 확실히 INV 토큰에 대한 판매 압력을 생성할 것입니다. 이는 INV 보유자가 보다 지속 가능하고 안정적인 미래로 나아가기 위해 극복해야 하는 단기 효과입니다.

예상

내 개인적인 추측에 따르면 현재 제품으로 매년 Inverse Finance 제품은 시장 감정과 돈의 움직임에 따라 재무부에 대해 약 1-2백만 달러를 벌 수 있습니다.

수익의 일부가 보유자와 공유된다는 것을 알고 있지만 관련 매개변수는 아직 공유되지 않습니다.

인버스 재무의 수익이 100% INV 토큰에 대해 100% 공유된다고 가정하면 => 각 INV 토큰에 대한 누적 연간 이익은 10 - 20$(1 - 2M$/총 공급 INV) 범위에 속함 => PE는 약 60 또는 30(INV 600$를 표준으로 사용).

전반적으로 시장 자금은 이더리움 인프라의 비효율성으로 인해 천천히 이더리움에서 빠져 나와 다른 레이어 1로 이동하고 있습니다.

미래에는 자금이 이더리움으로 다시 유입되는지 여부가 Inverse Finance를 포함하여 이더리움에 구축된 Dapp/프로토콜에 큰 영향을 미칠 것입니다.

그러나 Inverse Finance의 범위 상품은 매우 광범위하고 잠재력이 있습니다. 제 개인적인 생각으로는 Anchor가 몇 배 더 확장될 수 있으며, 그러면 DOLA에 대한 수요가 증가하게 될 것입니다. => 더 많은 수익이 재무부에 유입됩니다.

요약

다음은 기사의 몇 가지 핵심 사항입니다.

이 기사의 모든 정보는 정보 제공의 목적일 뿐이며 투자 조언으로 간주되어서는 안 됩니다. 암호 화폐에 투자하는 것은 매우 높은 위험을 수반하며 잃을 수 있는 만큼만 투자해야 합니다.

머니 마켓, 아이언 뱅크, 크림 스테이킹, ETH2 스테이킹을 포함한 크림 파이낸스 내부의 각 구성 요소의 운영 모델을 분석합니다. 지금 여기를 참조하십시오.

Raydium의 모델을 분석하여 Raydium의 모델이 어떤 점에서 잘 되고 있는지, 잘 안 되는지, 그리고 dApp을 개발하기 위해 어떻게 변화할지 알아보겠습니다.

Staking OHM은 100,000% APY 수익을 제공합니다. 그런 엄청난 숫자로 Olympus DAO 모델이 소문대로 사기입니까?

Lido Finance 모델을 분석하여 각 제품의 작동 메커니즘의 하이라이트와 Lido의 미래 잠재력을 이해합니다.

천산갑이란? Pangolin의 운영 모델과 수익 창출 방법은 무엇입니까? 다른 DEX AMM과 비교하여 Pangolin의 위치는 무엇입니까? 여기에서 자세히 알아보세요.

YGG(Yield Guild Games)의 고유한 메커니즘과 프로젝트가 YGG 토큰의 가치를 창출하는 방법으로 운영 모델을 분석합니다.

Serum DEX, GUI 공유, Pools를 포함하여 Serum의 각 제품의 작동 메커니즘을 분석하여 아이디어를 더 잘 이해합니다. 모든 값은 Serum으로 이동합니다!

ALPHA가 왜 그렇게 급격히 증가 했습니까? Alpha Homora의 특별한 점은 무엇입니까? 향후 ALPHA에 대한 투자 기회가 있습니까? 여기에서 알아보십시오.

Polkastarter는 POLS 토큰의 가치를 어떻게 포착합니까? Polkastarter의 작동 메커니즘을 분석하여 미래를 예측하고 프로젝트와 함께 투자 기회를 찾으십시오!

QuickSwap이 급성장한 이유는 무엇입니까? 퀵스왑의 운영 모델을 분석해 답을 찾아보자.

Uniswap V3의 운영 모델을 분석하여 Uniswap V3에 투자할 수 있는 새로운 기능과 기회를 살펴보겠습니다!

Axie Infinity의 작동 모델을 분석하여 게임 Axie Infinity의 작동 방식을 이해하고 각 기능으로 수익을 창출하십시오.

Basis Protocol에 대한 기본 이해를 업데이트하여 해당 프로젝트의 토큰에 대한 가장 직관적인 보기를 제공합니다.

0x에는 어떤 구성 요소가 있습니까? 구성 요소가 0x에 대한 가치를 생성하는 방법을 보기 위해 0x의 작동 모델을 분석해 보겠습니다.

Curve Finance(CRV) 운영 모델의 특별한 점은 무엇입니까? Curve Finance에는 어떤 기회가 있습니까?

DAO Maker의 2가지 주요 제품인 SHO 및 DYCO의 작동 메커니즘을 분석하고 프로젝트가 DAO 토큰의 가치를 창출하여 스스로 투자 기회를 찾는 방법을 이해합니다.

1INCH의 DEX Aggregator 모델과 그 안의 각 제품을 탐색하고 분석하여 고유한 투자 기회를 찾으십시오.

Loot Project, Bloot, Rarity와 같은 새로운 NFT 프로젝트 모델에 대한 기사는 Trend Loot를 이해하고 투자 기회를 찾는 데 도움이 될 것입니다.

이번 포스팅에서는 실수로 BEP20 지갑을 통해 전송된 ERC20 토큰을, Coin98 지갑으로 잘못 전송된 ERC20 토큰을 돌려받는 방법을 쉽고 자세하게 안내합니다!

레이듐이란? RAY 토큰이란? Raydium의 이해도와 RAY Token에 대한 자세한 정보를 알아보자!

이 기사는 가장 간단한 방법으로 Coinbase 지갑을 만들고 사용하는 방법을 보여줍니다. 다양한 암호화폐 관리 팁도 포함되어 있습니다.

OKB와 OKT의 차이점, 기능 및 생태계에 미치는 영향을 설명하는 기사입니다.

아시아는 카지노와 베팅 애호가들에게 큰 허브 역할을 하고 있습니다. 카지노 업계에서 암호화폐가 부상하면서 다양한 지역의 플레이어가 카지노 게임에 쉽게 참여하고 즐길 수 있게 되었습니다.

이 기사에서는 스왑, 유동성 추가 및 Uniswap V2에서 V3으로 유동성 마이그레이션을 포함하여 Uniswap을 사용하는 방법을 안내합니다.

다우 이론의 기본 원리와 그것이 거래에 어떻게 적용되는지를 알아보세요. 더 나아가 암호화폐 및 블록체인 기술과의 관계를 탐구하세요.

프로젝트는 DEX, Lending & Borrowing, Yield Optimization, NFT 등을 포함한 Binance Smart Chain의 5개 영역에 속합니다.

Coinbase의 상장은 시장에서 금본위제로 간주됩니다. 그렇다면 프로젝트는 어떻게 코인베이스에 상장될 수 있을까요? 지금 여기를 참조하십시오!

나카모토 사토시는 누구인가? 이 기사는 사토시 나카모토의 비트코인 탄생 과정인 사토시 나카모토에 대한 흥미로운 정보를 제공할 것입니다.