Analisis Model Operasi Uniswap V2 (UNI) - Asas AMM

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

DeFi ialah ruang terbuka, persaingan yang tidak berpusat sepenuhnya dan adil. Projek-projek dalam pasaran DeFi mesti mencipta nilai yang hebat untuk komuniti untuk membangunkan secara mampan dan jangka panjang. AMM dianggap sebagai salah satu bahagian penting teka-teki dan diperhatikan oleh banyak pembangun projek. Jadi pernahkah anda terfikir bagaimana AMM berfungsi? Untuk meneruskan siri artikel tentang menganalisis model pengendalian Protokol/DApps, hari ini TraderH4 akan menganalisis model pengendalian Uniswap V2 - AMM gergasi dalam pasaran kewangan terdesentralisasi.

Uniswap ialah protokol Automated Market Maker ( AMM ) yang dibina di atas Ethereum Blockchain yang membolehkan pengguna bertukar antara token ERC-20.

Anda boleh mendapatkan lebih banyak maklumat asas tentang Uniswap dalam analisis data dalam rantaian Uniswap di sini .

Uniswap V2 ialah satu langkah ke atas daripada Uniswap V1, dalam V2 anda boleh bertukar-tukar (swap) berulang-alik antara token ERC-20. Uniswap menggunakan kumpulan kecairan dan bukannya buku pesanan.

Baca lebih lanjut: Panduan Lengkap Uniswap 2021.

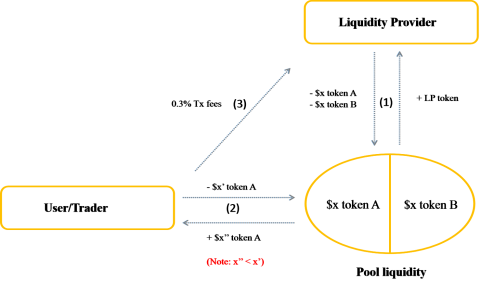

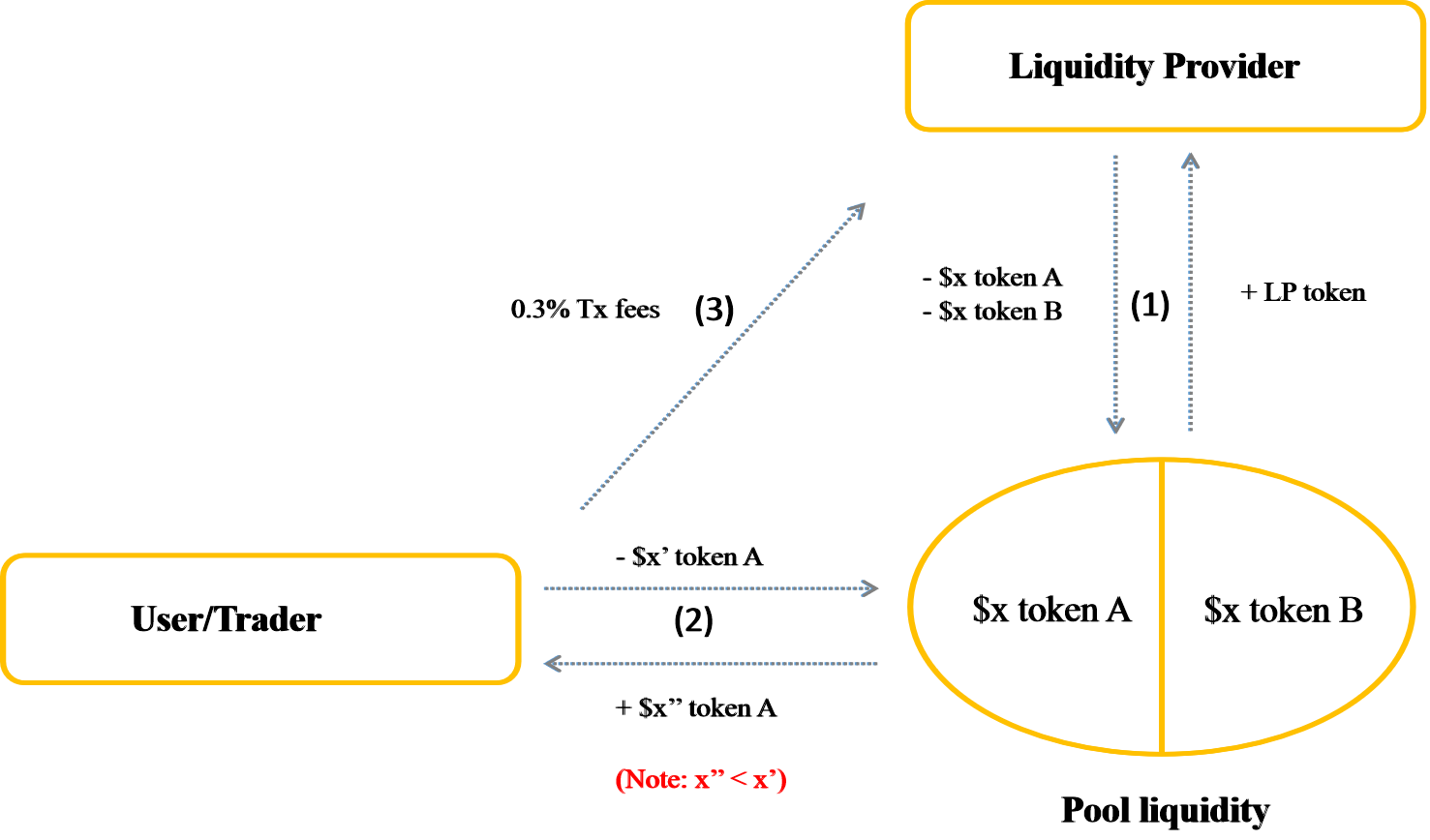

Komponen yang mengambil bahagian dalam model

Pembekal Kecairan (LP) secara ringkas: bertindak sebagai pembekal, menyediakan aset untuk mencipta kecairan untuk pasaran.

Pengguna (Pengguna/Pedagang): bertindak sebagai sumber permintaan, pengguna boleh berdagang mana-mana token ERC-20 di Uniswap dan membayar yuran 0.3% setiap transaksi.

Proses pengendalian model Uniswap diterangkan dalam 3 langkah utama:

Langkah 1: Pembekal kecairan (LP) akan menyediakan 2 jenis aset (A dan B) kepada kumpulan kecairan (A/B) masing-masing di Uniswap dengan nisbah 1:1. Kemudian terima token LP, token ini mewakili pemilikan sebahagian daripada aset dalam kumpulan itu.

Langkah 2: Pengguna (Pengguna/Pedagang) yang ingin menukar (menukar) token A kepada token B mesti meletakkan token A ke dalam kumpulan yang sepadan dan menerima token B.

Langkah 3: Bagi setiap transaksi swap, pengguna perlu membayar 0.3% yuran transaksi, yuran ini akan dibayar kepada penyedia kecairan (LP).

Untuk lebih mudah untuk membayangkan, saya akan menggambarkan dalam imej di bawah.

Model Operasi Uniswap V2

Melalui model tersebut, dapat dilihat bahawa:

Model ini tidak mempunyai sebarang perantara, tetapi masih boleh menyambungkan bahagian bekalan (LP) dan bahagian permintaan (Pengguna/Pedagang), yang kedua-duanya berkongsi faedah antara satu sama lain.

Untuk menyambungkan bekalan dan permintaan, Uniswap mencipta algoritma, diprogramkan mengikut atur cara yang telah ditetapkan, menjadikan semua operasi berjalan lancar tanpa memerlukan pihak ke-3. Dan dengan itu mewujudkan pertukaran. Terjemahan terdesentralisasi sepenuhnya.

Baca lebih lanjut: Apakah PancakeSwap dan apa yang perlu diketahui tentang token KEK?

Algoritma Uniswap menggunakan

Algoritma pada Uniswap adalah berdasarkan formula: x * y = k.

Di sana:

Kemudian, kecairan dalam Pool akan membentuk lengkung seperti yang ditunjukkan di bawah, dengan paksi menegak ialah nombor Token B dan paksi mendatar ialah nombor Token A.

Algoritma Uniswap menggunakan

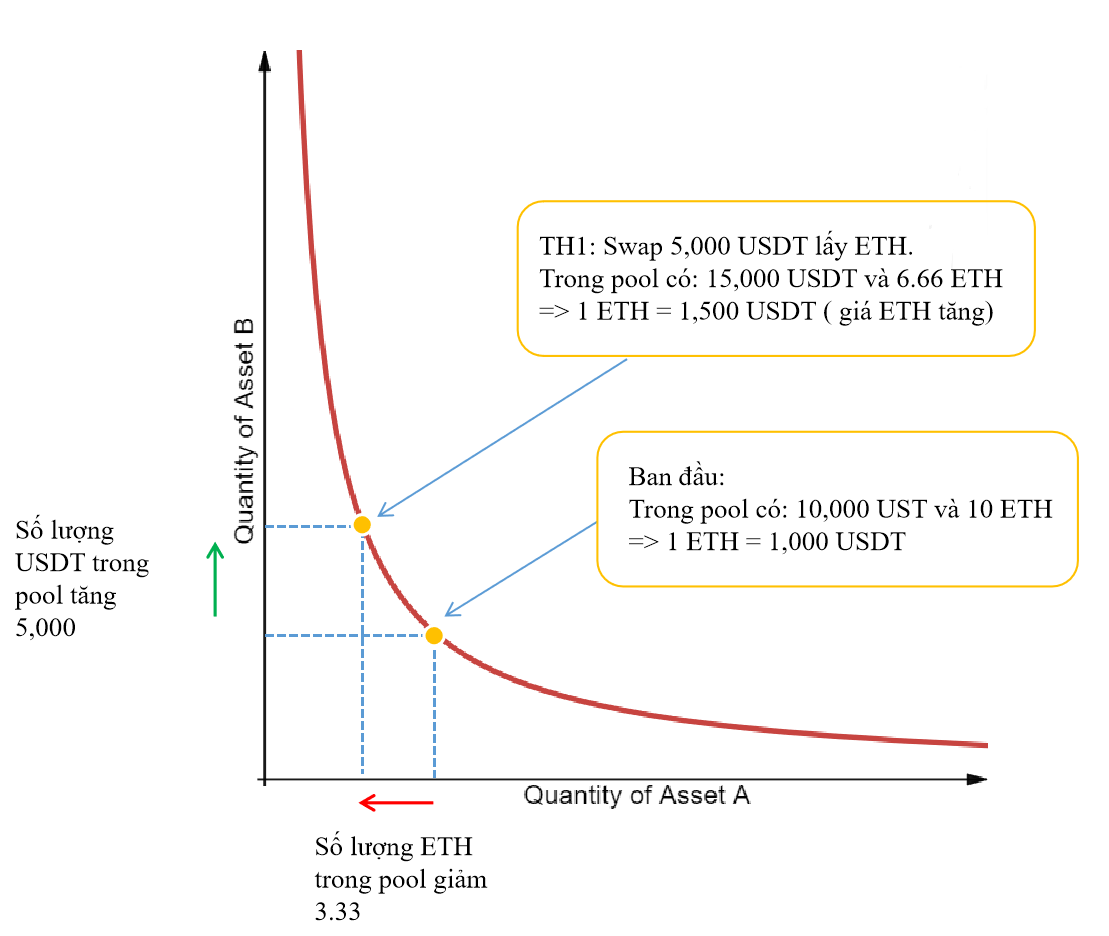

Jadi apa yang berlaku apabila terdapat transaksi? Saya akan mengambil pasangan ETH/USDT sebagai contoh untuk anda lihat dengan mudah:

Nota: harga dalam contoh yang saya anggap adalah harga ideal, tetapi sebenarnya harga akan bergantung pada turun naik pasaran, anda boleh merujuk kepada harga mata wang kripto di Coingecko atau Coinmarketcap.

Katakan kumpulan itu dicipta daripada pasangan ETH/USDT dengan 10 ETH dan 10,000 USDT untuk 1 ETH = 1000 USDT dan 1 USDT = 0.001 ETH.

Kemudian jumlah kecairan dalam kumpulan: x * y = k ⇔ 10 * 10,000 = 100,000.

Saya akan menyertai pool swap ini sebanyak 5,000 USDT dan membayar yuran 0.3% sebagai pertukaran untuk ETH.

=> y' = 5,000 + 10,000 = 15,000 USDT

Dengan k = 100,000 tidak berubah.

=> x' = 6.66 ETH,

Jadi saya akan menerima jumlah ETH = x - x' = 10 - 6.66 = 3.33, dengan nilai bersamaan 5,000 USDT => 1 ETH = 1,500 USDT, peningkatan sebanyak 50% berbanding nilai asal.

Tukar USDT kepada ETH

Mengapa harga ETH meningkat?

Boleh difahami secara mudah bahawa saya meningkatkan bahagian USDT dan menurunkan bahagian ETH kumpulan, jadi sebab harga ETH meningkat adalah kerana jumlah ETH dalam Pool selepas saya membuat Swap telah menurun tetapi jumlah kecairan (k) sentiasa 1 tetap, sekali gus menyebabkan harga ETH meningkat berbanding harga asal.

Nota: Yuran 0.3% akan ditambah semula ke kolam selepas pertukaran menukar nilai k.

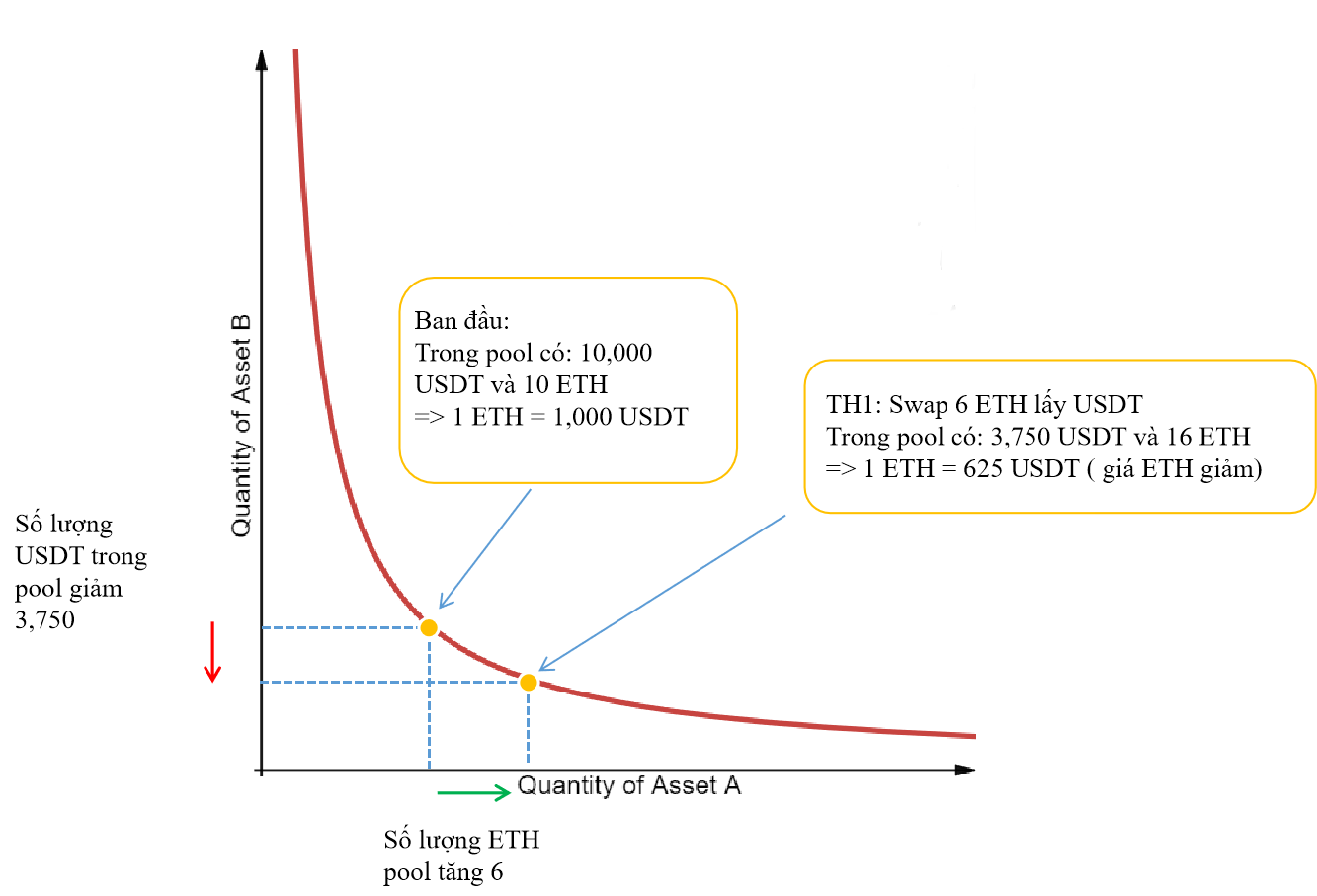

Saya akan pergi ke kolam ini untuk menukar 6 ETH kepada USDT.

=> x' = 10 + 6 = 16 ETH,

Dengan k = 100,000 tidak berubah.

=> y' = 6250 USDT

Jadi saya akan menerima jumlah USDT = y - y' = 10,000 - 6,250 = 3,750 dengan nilai bersamaan 6 ETH => 1 ETH = 625 USDT, turun 37.5% daripada nilai asal.

Tukar ETH kepada USDTB

Pada ketika ini, anda boleh menjelaskan mengapa harga ETH telah turun, bukan?

Nota: sebenarnya, lebih besar volum urus niaga, lebih berbeza nisbah keseimbangan antara x dan y, iaitu tidak boleh berubah secara linear. Apabila volum dagangan tinggi, harga mata wang kripto dalam kumpulan akan menjadi lebih mahal secara eksponen daripada berdagang dengan volum kecil jika kecairan dalam kumpulan tidak mencukupi (ini dipanggil slippage). Oleh itu, untuk mengurangkan gelinciran dan menyumbang kepada pemprosesan transaksi volum tinggi yang lebih pantas memerlukan kecairan yang besar dalam kumpulan. Oleh itu, anda perlu mempertimbangkan kecairan dalam kumpulan sebelum membuat perdagangan.

Baca lebih lanjut: Apakah Ethereum 2.0 dan mengapa Ethereum 2.0 penting?

Model pool pada Uniswap

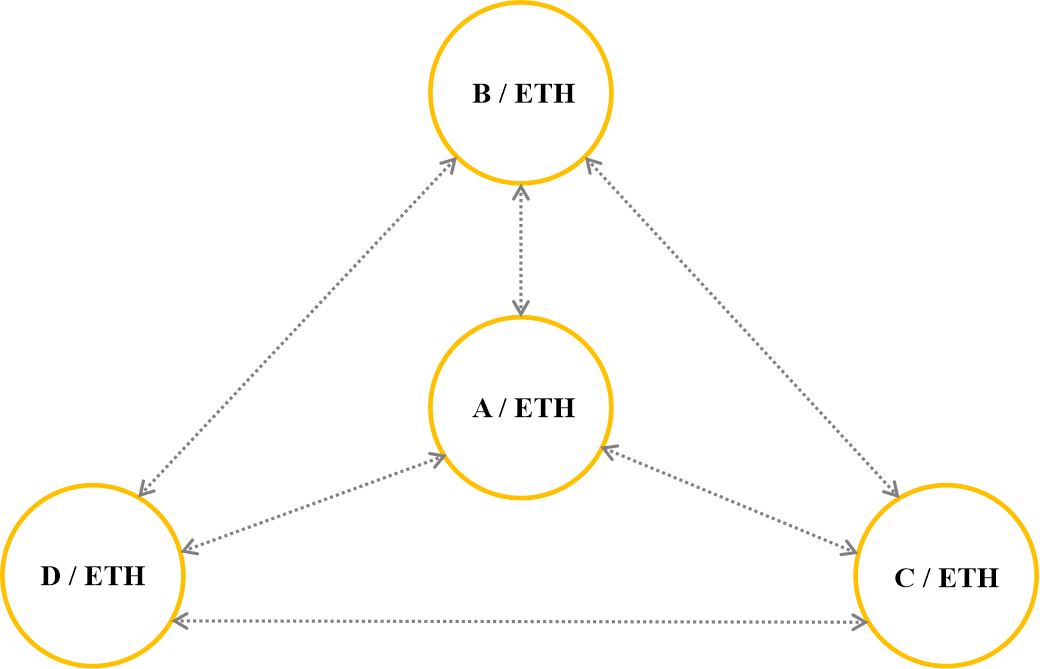

Uniswap menggunakan model kumpulan dengan nisbah 50:50, kebanyakan kumpulan dalam Uniswap akan terdiri daripada 50% ETH dan 50% token ERC-20.

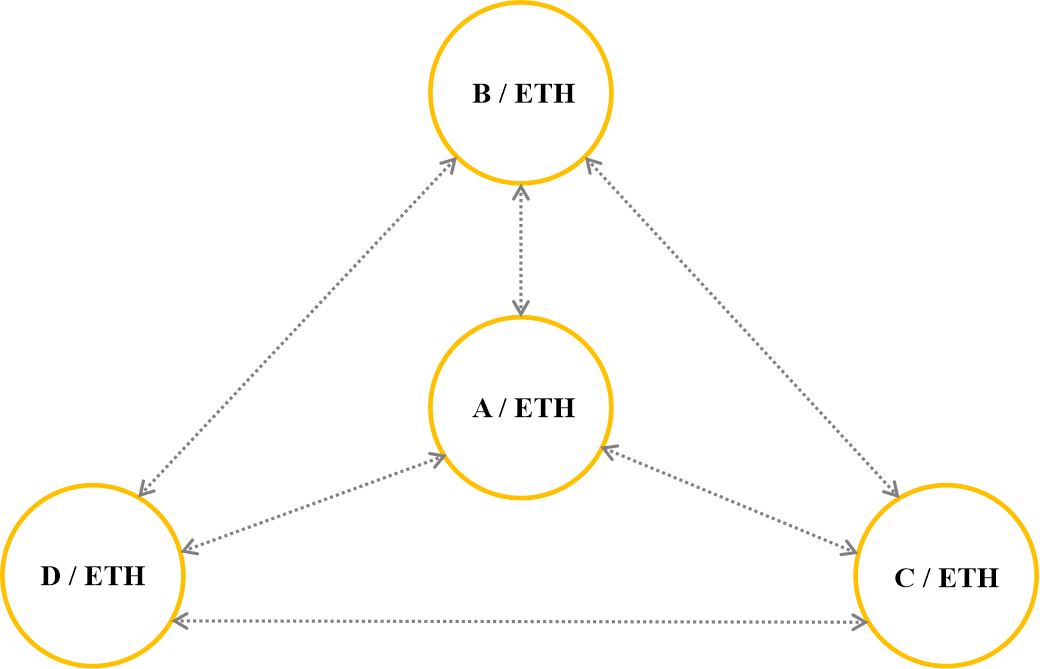

ETH digunakan sebagai mata wang biasa di Uniswap dan membantu menghubungkan kumpulan bersama-sama. Contohnya, jika anda memiliki token A dan ingin menukar dengan mana-mana token lain di Uniswap (cth token B), swap anda akan menjadi seperti ini: Token A => ETH => Token B.

Model pool pada Uniswap

Model pool pada Uniswap

Uniswap mencipta pertukaran terdesentralisasi yang hebat dan bukan untung sepenuhnya apabila 100% daripada kos transaksi di bursa akan dibayar kepada penyedia kecairan untuk kumpulan itu. Walau bagaimanapun, untuk Uniswap V2 menghadapi 2 masalah utama:

Pertama, yuran transaksi pada ETH agak tinggi, yang menghalang akses Uniswap kepada pelabur kecil yang lain. Dengan isu ini, saya menjangka dapat diselesaikan dalam Uniswap V3. TraderH4 tidak lama lagi akan mempunyai artikel tentang model kerja Uniswap V3. Mari kita nantikannya!

Baca lebih lanjut: Pelancaran Uniswap v3 membantu DeFi berkembang maju semasa kemelesetan minggu lalu.

Kedua, penyedia kecairan menghadapi kerugian sementara.

Katakan: Saya mendepositkan 1 ETH dan 1000 USDT (nisbah 1:1, untuk 1 ETH = 1000 USDT) ke kumpulan masing-masing di Uniswap. Di kolam terdapat 10 ETH, 10,000 USDT dan jumlah kecairan (k) dalam kes ini ialah 100,000. Jadi saya mempunyai 10% kepentingan dalam kes ini. Jadi saya menghadapi kerugian sementara jika ETH meningkat kepada 4000 USDT ini mengubah nisbah harga ETH dan USDT dalam kumpulan. Akibatnya, pengguna akan menambah lebih banyak USDT pada kumpulan dan mengeluarkan ETH daripadanya sehingga nisbah ini mencerminkan harga yang betul (jumlah kecairan k kekal malar), jadi kini akan terdapat 5 ETH dalam kumpulan dan 20,000 USDT. Jadi saya mengeluarkan dan akan menerima 10% daripada jumlah keseluruhan 0.5 ETH dan 2,000 USDT dengan nilai 4000 USDT. Saya mempunyai keuntungan sebanyak 2,000 USDT tetapi jika saya tidak mendepositkannya dalam kumpulan, keuntungan saya ialah 3,000 USDT (1 ETH dan 1,000 USDT, 1 ETH = 4,000 USDT).

Ambil perhatian bahawa kesan ini berlaku walaupun apabila harga jatuh dari masa ia didepositkan ke dalam kolam. Bagi anda menyimpan ETH dalam dompet anda, jika harga ETH turun, kerugian boleh menjadi besar berbanding dengan menghantar ETH ke kolam, kerana apabila anda mendepositkan ETH ke dalam kolam, anda akan menerima yuran transaksi pengguna apabila membuat transaksi. pada Uniswap.

Masalah ini adalah risiko yang tidak dapat dielakkan jadi penyedia kecairan mesti mempertimbangkan apabila membuat keputusan untuk mendepositkan mata wang kripto ke dalam kumpulan.

Baca lebih lanjut: Ampleforth On-chain Data Analysis (AMPL) – Apakah permintaan untuk Algoritma Stablecoin?

Di atas ialah maklumat berguna tentang model pengendalian Uniswap V2 daripada banyak sumber yang disintesis dan diselidik oleh TraderH4 untuk pembaca. Semoga dapat membantu anda memahami dengan lebih baik projek dan model pengendalian AMM, yang kini menerajui pasaran DeFi.

Menurut pembaca, adakah model pengendalian Uniswap V2 benar-benar berkesan? Berbincang dengan kami di Telegram Group TraderH4. Dan jangan lupa untuk melawati tapak web TraderH4 untuk mengemas kini acara projek yang akan datang dengan pantas. Jumpa anda lagi dalam keluaran seterusnya "Analisis Model Aktif" TraderH4.

Nota: Semua maklumat dalam artikel ini bertujuan untuk memberikan pembaca maklumat terkini dalam pasaran dan tidak boleh dianggap sebagai nasihat pelaburan. Kami harap anda membaca maklumat di atas dengan teliti sebelum membuat keputusan pelaburan.

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Apakah Kehilangan Tidak Kekal? Kehilangan Tidak Kekal ialah salah satu batasan DeFi dan AMM. Jadi bagaimana ia berfungsi dan bagaimana untuk mengira kerugian tidak kekal?

Apakah Secretswap (SEFI)? Artikel ini menyediakan semua maklumat yang paling berguna tentang projek Secretswap dan SEFI Token. Baca sekarang!!

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalam, dengan itu mencari peluang pelaburan dengan PancakeSwap.

Analisis AMM teratas pada Blockchains, yang merupakan pemenang: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analisis model operasi Pengimbang V2 dan kelebihan dan kekurangannya, dengan itu memberikan pandangan yang paling intuitif tentang Token BAL.

Selepas 2 bulan dari analisis pertama, Sushi telah banyak berubah, terutamanya pengenalan Kashi dan Miso. Dengan data dalam rantaian lihat bagaimana Sushi telah berubah!

Bandingkan sorotan Uniswap dan PancakeSwap, analisa kekuatan mereka dan nilai potensi mereka untuk masa depan.

Artikel tersebut memberikan gambaran keseluruhan aspek berkaitan minat apabila membuat keputusan untuk mendepositkan mata wang kripto ke dalam kumpulan.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 dalam pasaran, untuk mengetahui hala tuju projek dan mengetahui nisights sendiri.

Menganalisis aspek potensi dan kelebihan Bancor, menimbulkan persoalan sama ada Bancor boleh menjadi Unicorn di kampung DEX.

Polkadex menggabungkan 2 ciri buku pesanan dan AMM, digabungkan dengan logik pelaksanaan pantas, masa blok tiga saat, sokongan untuk bot dagangan tersuai.

Gambaran keseluruhan fungsi bursa MDEX, dan arahan tentang beberapa cara anda boleh cuba meningkatkan kelajuan dagangan bursa.

Artikel ini akan menunjukkan kepada anda cara menggunakan asas Uniswap V3 dengan ciri utama: Tukar, pindahkan dan sediakan kecairan.

Apakah AMM? AMM ialah program komputer yang secara aktif menyediakan kecairan dalam pasaran? Jadi bagaimanakah Pembuat Pasaran Automatik berfungsi?

Mari analisa model pengendalian Uniswap V3 untuk melihat ciri dan peluang baharu untuk melabur dalam Uniswap V3!

Perang AMM: bandingkan DEX teratas merentas Blockchain untuk memberikan pandangan yang lebih intuitif pada setiap DEX dan ekosistem setiap Blockchain.

Apakah Market Maker? Bagaimanakah Market Maker (MM) dalam pasaran tradisional berbeza daripada Automated Market Maker (AMM) dalam Crypto? Ketahui di sini!

Terokai dan analisis model DEX Aggregator 1INCH dan setiap produk di dalamnya untuk mencari peluang pelaburan yang unik.

Apakah AMM? Artikel ini membantu anda mengetahui lebih lanjut tentang proses pembangunan, faedah, had dan status semasa AMM.

eCash ialah platform blockchain PoS yang menyokong transaksi dan pembayaran antarabangsa yang lancar, pantas dan selamat berdasarkan teknologi Bitcoin Cash.

Blockade Games menyediakan platform yang membolehkan pembangun mencipta permainan blockchain. Selain itu, Blockade Games juga mencipta banyak permainan percuma yang menarik.

UNQ Club ialah projek yang menyediakan platform blockchain yang membolehkan pelabur mengumpul dan mengurus aset NFT sedia ada.

BENQI ialah salah satu bahagian penting ekosistem Avalanche. Sertai TraderH4 untuk mengetahui apakah itu BENQI (QI) serta maklumat terperinci tentang token QI.

Sebagai tambahan kepada dompet penyimpanan mata wang kripto, SafePal juga dikenali ramai pelabur untuk token SFP dan acara airdrop dengan ganjaran yang menarik.

Demam dari Akita Inu dalam pasaran Crypto pada masa lalu telah mencipta buzz hebat bersama-sama dengan perkembangan pesat "token rumah anjing".

Apakah IoTeX? Ini adalah blockchain yang dibina dan dibangunkan bersama dengan Internet of Things (IoT). Sertai TraderH4 untuk mempelajari artikel ini.

Apa itu OKB? OKB ialah syiling pertukaran OKX dan rantaian rantaian OKX. Mari belajar tentang pertukaran OKX dan OKB dengan TraderH4 dalam artikel ini.

DROPP GG membawa idea yang inovatif dan baru untuk menyediakan platform pudina NFT berdasarkan geografi di luar dunia nyata.

CronaSwap ialah DEX yang dibina pada Rantaian Cronos, yang mempunyai model serupa dengan Uniswap.