Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

DeFi ist ein offener Raum, vollständig dezentralisiert und fair im Wettbewerb. Projekte im DeFi-Markt müssen einen großen Mehrwert für die Gemeinschaft schaffen, um sich nachhaltig und langfristig zu entwickeln. AMM gilt als eines der wichtigen Puzzleteile und wird von vielen Projektentwicklern wahrgenommen. Haben Sie sich jemals gefragt, wie ein AMM funktioniert? Um die Artikelreihe zur Analyse des Arbeitsmodells von Protokollen/DApps fortzusetzen, wird TraderH4 heute das Betriebsmodell von Uniswap V2 analysieren – dem riesigen AMM auf dem dezentralen Finanzmarkt.

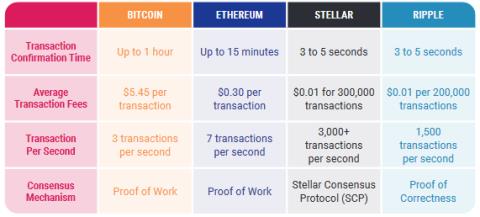

Uniswap ist ein Automated Market Maker ( AMM ) -Protokoll , das auf der Ethereum- Blockchain basiert und es Benutzern ermöglicht, zwischen ERC-20-Tokens zu wechseln.

Weitere grundlegende Informationen zu Uniswap finden Sie in der On-Chain-Datenanalyse von Uniswap hier .

Uniswap V2 ist eine Weiterentwicklung von Uniswap V1. In V2 können Sie zwischen ERC-20-Token hin und her tauschen. Uniswap verwendet einen Liquiditätspool anstelle eines Orderbuchs.

Lesen Sie mehr: Uniswap 2021 Vollständiger Leitfaden.

Am Modell beteiligte Komponenten

Kurz: Liquidity Provider (LP): fungiert als Lieferant und stellt Vermögenswerte bereit, um Liquidität für den Markt zu schaffen.

Benutzer (Benutzer/Händler): Als Nachfragequelle können Benutzer beliebige ERC-20-Tokens auf Uniswap handeln und eine Gebühr von 0,3 % pro Transaktion zahlen.

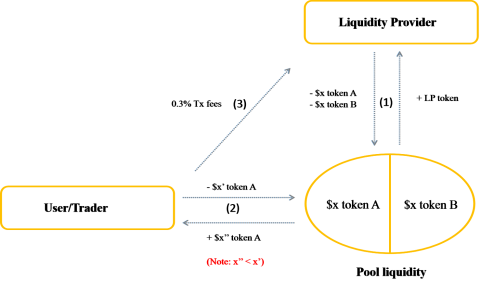

Der Betriebsprozess des Uniswap-Modells wird in drei Hauptschritten beschrieben:

Schritt 1: Der Liquiditätsanbieter (LP) stellt dem jeweiligen Liquiditätspool (A/B) auf Uniswap zwei Arten von Vermögenswerten (A und B) im Verhältnis 1:1 zur Verfügung. Erhalten Sie dann den LP-Token. Dieser Token stellt das Eigentum an einem Teil der Vermögenswerte in diesem Pool dar.

Schritt 2: Benutzer (Benutzer/Händler), die Token A gegen Token B tauschen (tauschen) möchten, müssen Token A in den entsprechenden Pool legen und Token B erhalten.

Schritt 3: Für jede Swap-Transaktion muss der Benutzer eine Transaktionsgebühr von 0,3 % zahlen. Diese Gebühr wird an den Liquiditätsanbieter (LP) gezahlt.

Um die Vorstellung zu erleichtern, werde ich es im Bild unten veranschaulichen.

Uniswap V2. Betriebsmodell

Anhand des Modells lässt sich Folgendes erkennen:

Das Modell hat keine Vermittler, es ist jedoch dennoch möglich, die Angebotsseite (LP) und die Nachfrageseite (Benutzer/Händler) zu verbinden, die beide Vorteile füreinander teilen.

Um Angebot und Nachfrage zu verbinden, erstellt Uniswap Algorithmen, die nach vordefinierten Programmen programmiert werden und dafür sorgen, dass alle Vorgänge ohne die Notwendigkeit einer dritten Partei reibungslos ablaufen. Dadurch entsteht ein Austausch. Vollständig dezentralisierte Übersetzung.

Weiterlesen: Was ist PancakeSwap und was ist über den CAKE-Token zu wissen?

Der Uniswap-Algorithmus verwendet

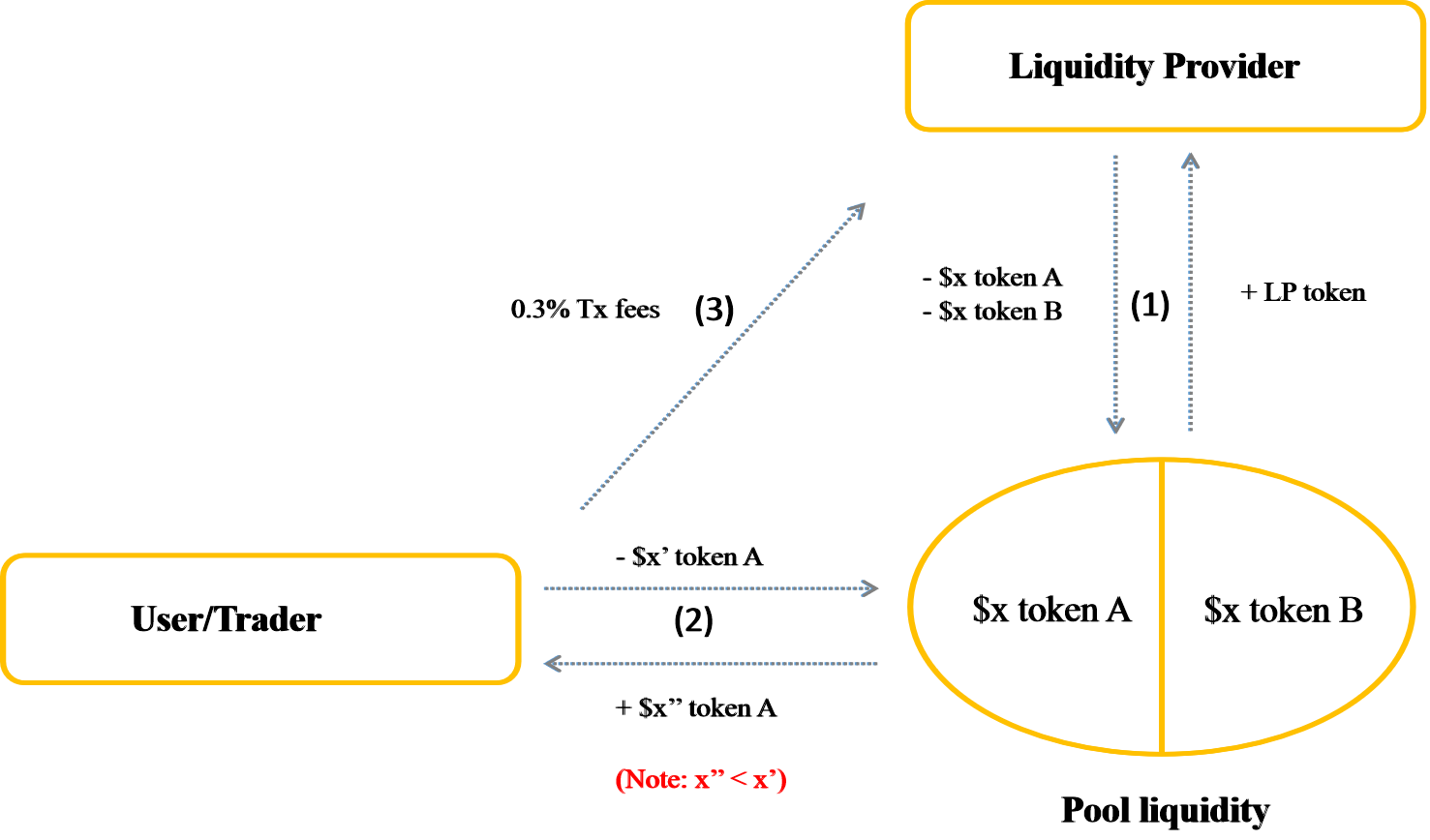

Der Algorithmus auf Uniswap basiert auf der Formel: x * y = k.

Da drin:

Dann bildet die Liquidität im Pool eine Kurve wie unten gezeigt, wobei die vertikale Achse die Anzahl der Token B und die horizontale Achse die Anzahl der Token A darstellt.

Der Uniswap-Algorithmus verwendet

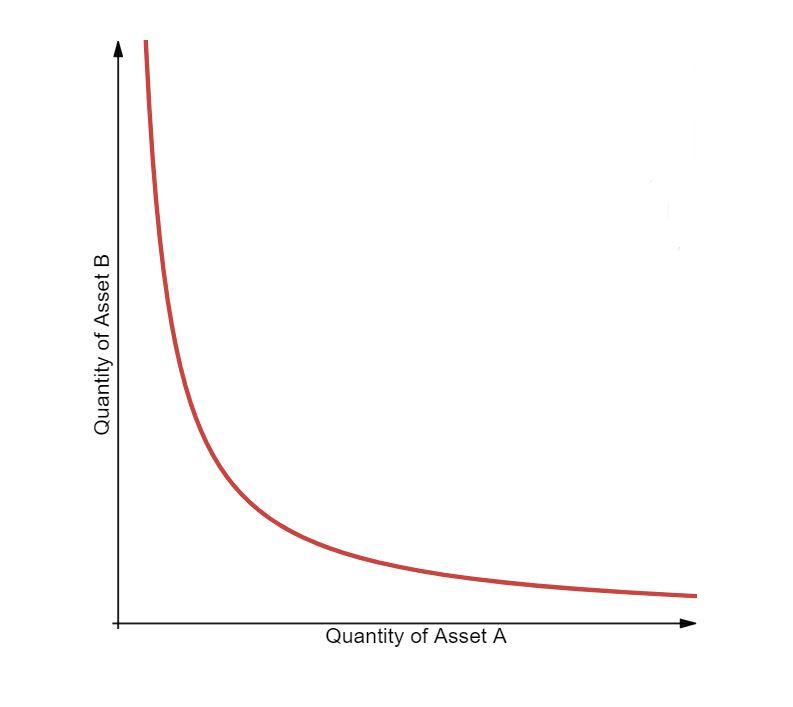

Was passiert also, wenn es zu einer Transaktion kommt? Ich nehme das Paar ETH/USDT als Beispiel, damit Sie es sich leicht vorstellen können:

Hinweis: Ich gehe davon aus, dass der Preis im Beispiel der ideale Preis ist, aber tatsächlich hängt der Preis von Marktschwankungen ab. Sie können sich auf die Preise der Kryptowährungen auf Coingecko oder Coinmarketcap beziehen.

Nehmen wir an, der Pool wird aus dem Paar ETH/USDT mit 10 ETH und 10.000 USDT erstellt, also 1 ETH = 1000 USDT und 1 USDT = 0,001 ETH.

Dann ist die Gesamtliquidität im Pool: x * y = k ⇔ 10 * 10.000 = 100.000.

Ich werde diesem Pool beitreten und 5.000 USDT tauschen und eine Gebühr von 0,3 % im Austausch gegen ETH zahlen.

=> y' = 5.000 + 10.000 = 15.000 USDT

Bei unverändertem k = 100.000.

=> x' = 6,66 ETH,

Ich erhalte also den Betrag ETH = x - x' = 10 - 6,66 = 3,33, mit einem Wert von 5.000 USDT => 1 ETH = 1.500 USDT, was einer Steigerung von 50 % gegenüber dem ursprünglichen Wert entspricht.

Tauschen Sie USDT gegen ETH

Warum steigt der Preis der ETH?

Es kann einfach verstanden werden, dass ich den USDT-Anteil erhöht und den ETH-Anteil der Gruppe verringert habe. Der Grund für den Anstieg des ETH-Preises liegt also darin, dass die Menge an ETH im Pool nach dem Swap gesunken ist, aber die Gesamtliquidität (k) ist immer konstant 1, was dazu führt, dass der Preis der ETH im Vergleich zum Original steigt.

Hinweis: 0,3 % Gebühr werden dem Pool wieder hinzugefügt, nachdem der Swap den Wert von k ändert.

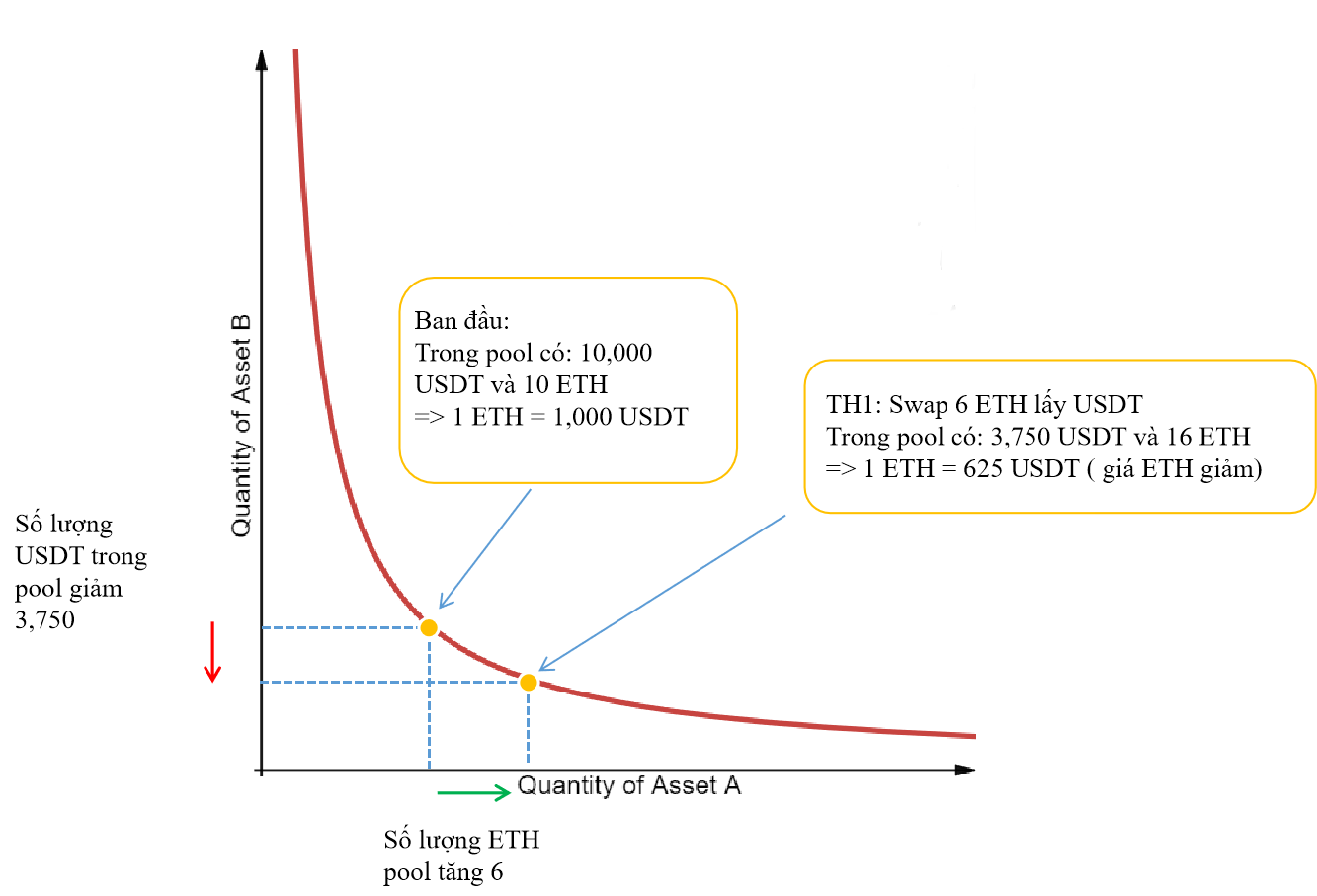

Ich werde zu diesem Pool gehen, um 6 ETH gegen USDT zu tauschen.

=> x' = 10 + 6 = 16 ETH,

Bei unverändertem k = 100.000.

=> y' = 6250 USDT

Ich erhalte also den Betrag von USDT = y - y' = 10.000 - 6.250 = 3.750 mit dem Gegenwert von 6 ETH => 1 ETH = 625 USDT, 37,5 % weniger als der ursprüngliche Wert.

Tauschen Sie ETH gegen USDTB

An dieser Stelle können Sie erklären, warum der Preis der ETH gesunken ist, oder?

Hinweis: Je größer das Transaktionsvolumen, desto unterschiedlicher ist das Gleichgewichtsverhältnis zwischen x und y, d. h. es kann sich nicht linear ändern. Wenn das Handelsvolumen hoch ist, wird der Preis der Kryptowährung im Pool exponentiell teurer als der Handel mit einem kleinen Volumen, wenn die Liquidität im Pool nicht ausreicht (dies wird als Slippage bezeichnet). Um Slippage zu reduzieren und zu einer schnelleren Verarbeitung von Transaktionen mit hohem Volumen beizutragen, ist daher eine große Liquidität im Pool erforderlich. Daher müssen Sie die Liquidität im Pool berücksichtigen, bevor Sie einen Handel tätigen.

Weiterlesen: Was ist Ethereum 2.0 und warum ist Ethereum 2.0 wichtig?

Poolmodell auf Uniswap

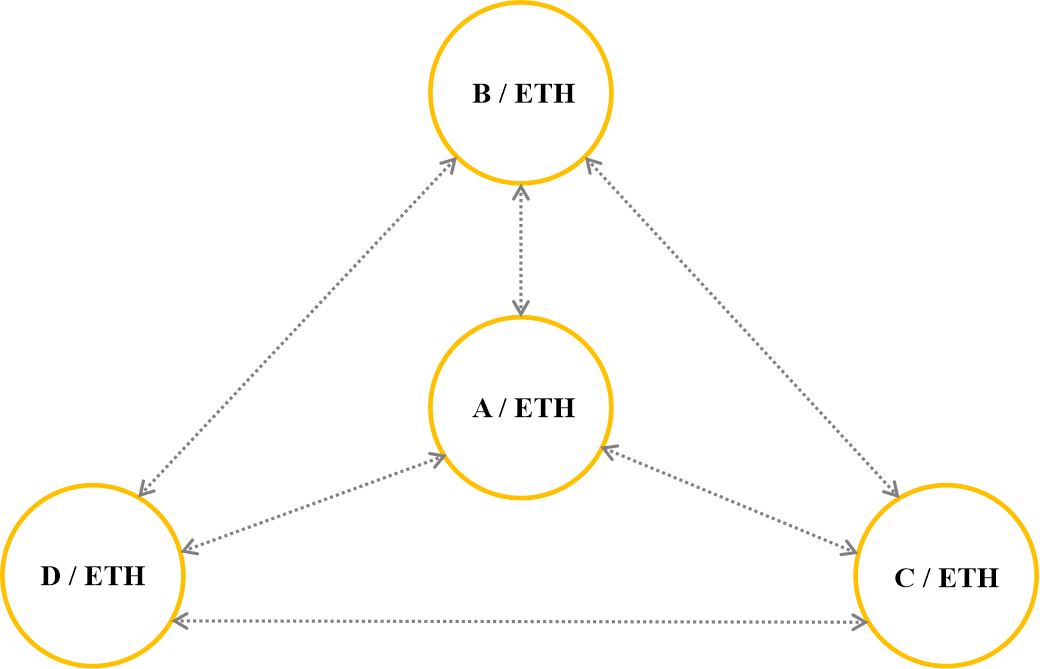

Uniswap verwendet ein Pool-Modell mit einem Verhältnis von 50:50. Die meisten Pools in Uniswap bestehen zu 50 % aus ETH- und zu 50 % aus ERC-20-Token.

ETH wird auf Uniswap als gemeinsame Währung verwendet und hilft dabei, Pools miteinander zu verbinden. Wenn Sie beispielsweise Token A besitzen und mit einem anderen Token auf Uniswap (z. B. Token B) tauschen möchten, läuft Ihr Tausch folgendermaßen ab: Token A => ETH => Token B.

Poolmodell auf Uniswap

Poolmodell auf Uniswap

Uniswap hat eine großartige dezentrale Börse geschaffen und ist völlig gemeinnützig, wenn 100 % der Transaktionskosten an der Börse an den Liquiditätsanbieter für den Pool gezahlt werden. Bei Uniswap V2 traten jedoch zwei Hauptprobleme auf:

Erstens sind die Transaktionsgebühren an der ETH recht hoch, was den Zugang von Uniswap zu anderen Kleinanlegern erschwert. Ich gehe davon aus, dass dieses Problem in Uniswap V3 behoben wird. TraderH4 wird in Kürze einen Artikel über das Arbeitsmodell von Uniswap V3 veröffentlichen. Seien wir gespannt!

Weiterlesen: Die Einführung von Uniswap v3 trägt dazu bei, dass DeFi während des Abschwungs der letzten Woche erfolgreich ist.

Zweitens erleiden Liquiditätsanbieter vorübergehende Verluste.

Angenommen: Ich zahle 1 ETH und 1000 USDT (Verhältnis 1:1, für 1 ETH = 1000 USDT) in einen entsprechenden Pool auf Uniswap ein. Im Pool befinden sich 10 ETH, 10.000 USDT und die Gesamtliquidität (k) beträgt in diesem Fall 100.000. Ich bin also in diesem Fall mit 10 % beteiligt. Wenn ETH auf 4000 USDT steigt, erleide ich also einen vorübergehenden Verlust, wodurch sich das Preisverhältnis von ETH und USDT im Pool ändert. Infolgedessen fügen Benutzer dem Pool mehr USDT hinzu und ziehen ETH daraus ab, bis dieses Verhältnis den korrekten Preis widerspiegelt (die Gesamtliquidität k bleibt konstant), sodass sich jetzt 5 ETH im Pool und 20.000 USDT befinden. Also hebe ich ab und erhalte 10 % des Gesamtbetrags von 0,5 ETH und 2.000 USDT im Wert von 4.000 USDT. Ich hatte einen Gewinn von 2.000 USDT, aber wenn ich ihn nicht in den Pool einzahle, beträgt mein Gewinn 3.000 USDT (1 ETH und 1.000 USDT, 1 ETH = 4.000 USDT).

Beachten Sie, dass dieser Effekt auch dann auftritt, wenn der Preis seit seiner Einzahlung in den Pool fällt. Wenn Sie ETH in Ihrer Wallet behalten, kann der Verlust im Vergleich zum Senden von ETH an den Pool enorm sein, wenn der ETH-Preis sinkt, denn wenn Sie ETH in den Pool einzahlen, erhalten Sie bei einer Transaktion die Transaktionsgebühr des Benutzers Uniswap.

Dieses Problem stellt ein unvermeidbares Risiko dar, das der Liquiditätsanbieter bei der Entscheidung, Kryptowährungen in den Pool einzuzahlen, berücksichtigen muss.

Weiterlesen: Ampleforth On-Chain Data Analysis (AMPL) – Wie hoch ist die Nachfrage nach algorithmischen Stablecoins?

Oben finden Sie nützliche Informationen zum Betriebsmodell von Uniswap V2 aus vielen Quellen, die TraderH4 für die Leser synthetisiert und recherchiert. Ich hoffe, Ihnen dabei zu helfen, das Projekt und das Betriebsmodell eines AMM besser zu verstehen, das derzeit auf dem DeFi-Markt führend ist.

Ist das Betriebsmodell von Uniswap V2 laut Lesern wirklich effektiv? Diskutieren Sie mit uns bei Telegram Group TraderH4. Und vergessen Sie nicht, die Website von TraderH4 zu besuchen, um sich schnell über bevorstehende Ereignisse des Projekts zu informieren. Wir sehen uns wieder in der nächsten Ausgabe von „Active Model Analysis“ von TraderH4.

Hinweis: Alle Informationen in diesem Artikel sollen den Lesern die neuesten Marktinformationen liefern und sollten nicht als Anlageberatung betrachtet werden. Wir hoffen, dass Sie die oben genannten Informationen sorgfältig lesen, bevor Sie eine Anlageentscheidung treffen.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Was ist ein vorübergehender Verlust? Impermanenter Verlust ist eine der Einschränkungen von DeFi und AMMs. Wie funktioniert es also und wie berechnet man den vorübergehenden Verlust?

Was ist Secretswap (SEFI)? Der Artikel enthält die nützlichsten Informationen über das Secretswap- und SEFI-Token-Projekt. Lies jetzt!!

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Analyse der Top-AMMs auf Blockchains, wer die Gewinner sind: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Der Artikel gibt Ihnen die wichtigsten Informationen zum nächsten Update von Balancer.

IGain, die Lösung für unbeständigen Verlust

2 Monate nach der ersten Analyse hat sich Sushi stark verändert, insbesondere die Einführung von Kashi und Miso. Sehen Sie mit On-Chain-Daten, wie sich Sushi verändert hat!

Vergleichen Sie die Highlights von Uniswap und PancakeSwap, analysieren Sie ihre Stärken und bewerten Sie ihr Potenzial für die Zukunft.

Der Artikel gibt einen Überblick über die interessenbezogenen Aspekte bei der Entscheidung, Kryptowährungen in Pools einzuzahlen.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Die Analyse von Aspekten des Potenzials und der Vorteile von Bancor wirft die Frage auf, ob Bancor Unicorn im DEX-Dorf werden kann.

Polkadex kombiniert 2 Funktionen von Orderbuch und AMM, kombiniert mit schneller Ausführungslogik, drei Sekunden Blockzeit, Unterstützung für benutzerdefinierte Trading-Bots.

Eine Übersicht über die Funktionen der MDEX-Börse und Anweisungen zu einigen Möglichkeiten, wie Sie versuchen können, die Handelsgeschwindigkeit der Börse zu erhöhen.

Dieser Artikel zeigt Ihnen, wie Sie Uniswap V3 Basic mit den wichtigsten Funktionen verwenden: Tauschen, transferieren und Liquidität bereitstellen.

Was ist ein AMM? AMM ein Computerprogramm ist, das aktiv Liquidität in einem Markt bereitstellt? Wie funktioniert ein automatisierter Market Maker?

Lassen Sie uns das Betriebsmodell von Uniswap V3 analysieren, um zu sehen, welche neuen Funktionen und Möglichkeiten in Uniswap V3 zu investieren sind!

AMM-Krieg: Vergleichen Sie die besten DEXs über Blockchains hinweg, um einen intuitiveren Blick auf jeden DEX und das Ökosystem jeder Blockchain zu erhalten.

Was ist Market Maker? Wie unterscheidet sich Market Maker (MM) im traditionellen Markt von Automated Market Maker (AMM) in Crypto? Hier herausfinden!

Was ist OKB? OKB ist eine Börsenmünze von OKX und der OKX Chain-Blockchain. Erfahren Sie in diesem Artikel mehr über den OKX- und OKB-Austausch mit TraderH4.

SubQuery Network ist ein Datenbereitstellungssystem für dezentrale Finanzanwendungen im Polkadot-Ökosystem, das sich durch innovative Ansätze in der Blockchain-Technologie auszeichnet.

Totem baut neue Weltsysteme auf, indem es Web 3.0-Tools und Communities in einem einzigen Betriebssystem integriert.

Erfahren Sie mehr über Sei Blockchain – eine Layer-1-Kette, die sich auf den Handel konzentriert. Wird als „dezentrale NASDAQ“ bezeichnet, da der Schwerpunkt auf der Bereitstellung von CeFi-Handelserfahrungen mit DeFi-Tools liegt.

Highstreet ist ein Spiel, das Metaverse, Handel und den Play to Earn-Trend kombiniert. Dank der einzigartigen Idee hat Highstreet 5 Millionen USD eingesammelt.

Die Ethereum-Skalierungslösung von OMG Network zielt darauf ab, kostspielige und unnötige Zwischenhändler zu eliminieren, sodass die Transaktionsausführung schneller, kostengünstiger und effizienter wird.

Was ist IoTeX? Hierbei handelt es sich um eine Blockchain, die in Verbindung mit dem Internet der Dinge (IoT) erstellt und entwickelt wird. Treten Sie TraderH4 bei, um diesen Artikel zu erfahren.

TabTrader ist ein Aggregator von Kryptowährungsmarktinformationen mit Fokus auf DeFi. Die App unterstützt mobile Geräte mit iOS und Android und bietet eine Vielzahl von Funktionen für Anleger.

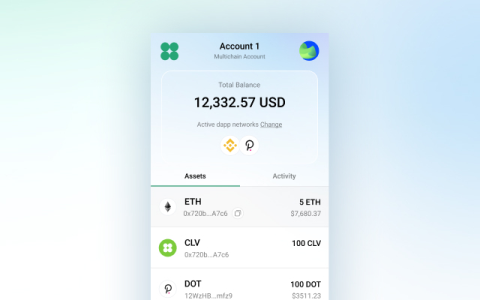

Clover Finance ist eine Layer-1-Plattform, die von Viven Kirby, Norelle Ng und Burak Keçeli entwickelt wurde. Clover Finance hat mehr als 10 große Investmentfonds angezogen und setzt innovative Technologien ein, um die Interoperabilität im Blockchain-Bereich zu verbessern.

Velo ist ein dezentrales Protokoll, das im DeFi-Array funktioniert, grenzenlose „Geldtransfers“ ermöglicht und einen Durchbruch im Bereich der digitalen Kreditvergabe darstellt.