Analyse du modèle dexploitation Uniswap V2 (UNI) - The Foundation of AMM

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

Analysez le mécanisme d'action de chaque produit de Serum dont : Serum DEX, GUI sharing, Pools pour mieux comprendre l'idée : Toutes les valeurs vont à Serum !

Le sérum est le lieu qui reçoit le plus de valeur dans tout l'écosystème développé autour du projet.

L'écosystème Serum est encore assez jeune avec quelques projets avec des produits.

La quantité de valeur créée pour le SRM n'est pas importante à l'heure actuelle, mais il existe un grand potentiel de croissance à l'avenir.

Informations à connaître sur les sérums

Serum est un échange décentralisé (DEX - Decentralized Exchange) utilisant le carnet d'ordres à cours limité central (CLOB) construit sur la blockchain Solana. Cependant, il ne s'agit pas d'un étage de carnet de commandes ordinaire, avec une conception spéciale, un grand projet semblable à la mer qui tire la valeur des rivières (projets) développés sur l'écosystème Serum.

Modèle de fonctionnement et produits de sérum

Serum se concentre sur le développement d'un seul produit et est livré avec des conceptions structurelles spéciales qui restituent la valeur au protocole.

Un aperçu des produits de Serum comprend :

Nous analyserons tour à tour chaque ingrédient du Sérum avec 3 aspects principaux :

Tout d'abord, découvrons Serum DEX - le produit principal du projet.

DEX sérique

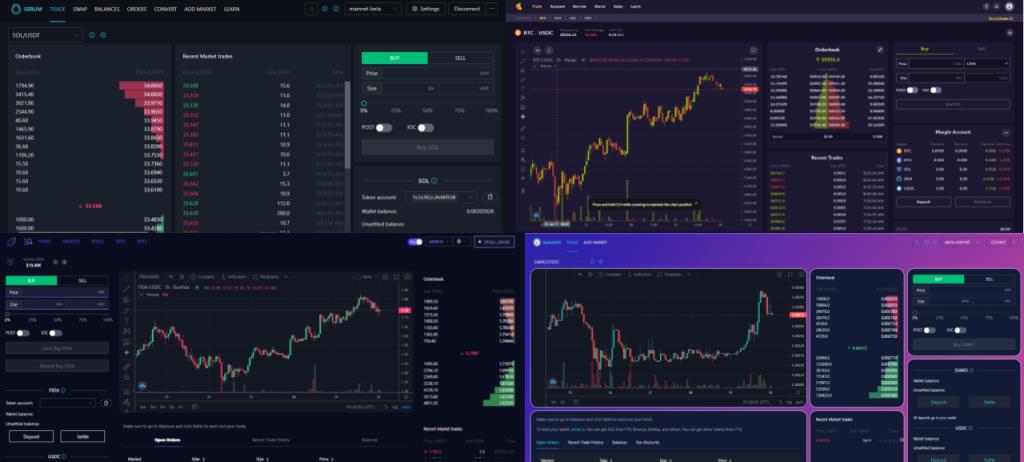

En termes de design, Serum ressemble aux échanges de carnets de commandes habituels que nous négocions souvent aujourd'hui comme Binance, FTX, ...

Il y aura 2 ingrédients principaux impliqués dans le sérum :

Serum facturera pour chaque transaction réussie de Maker et Taker.

Comment fonctionne le sérum

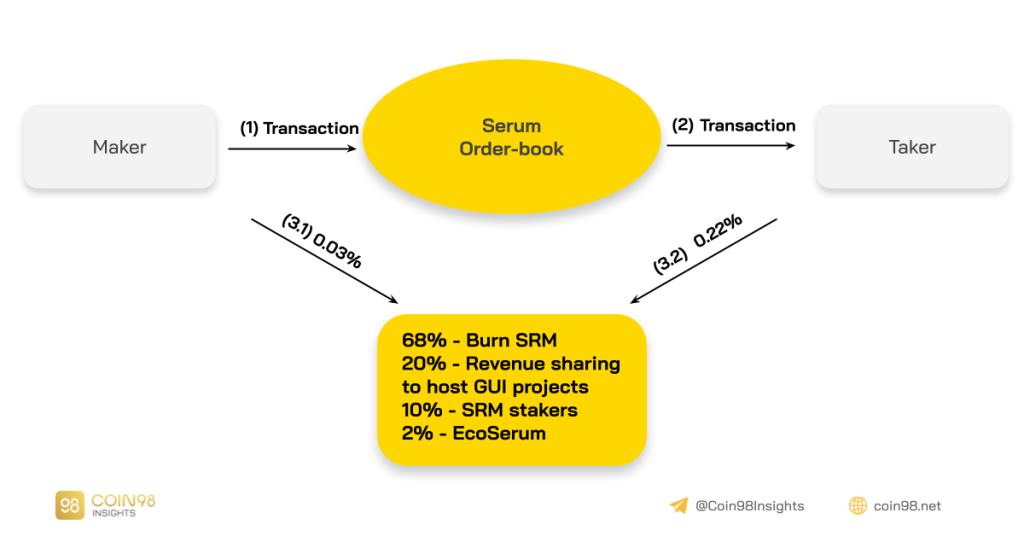

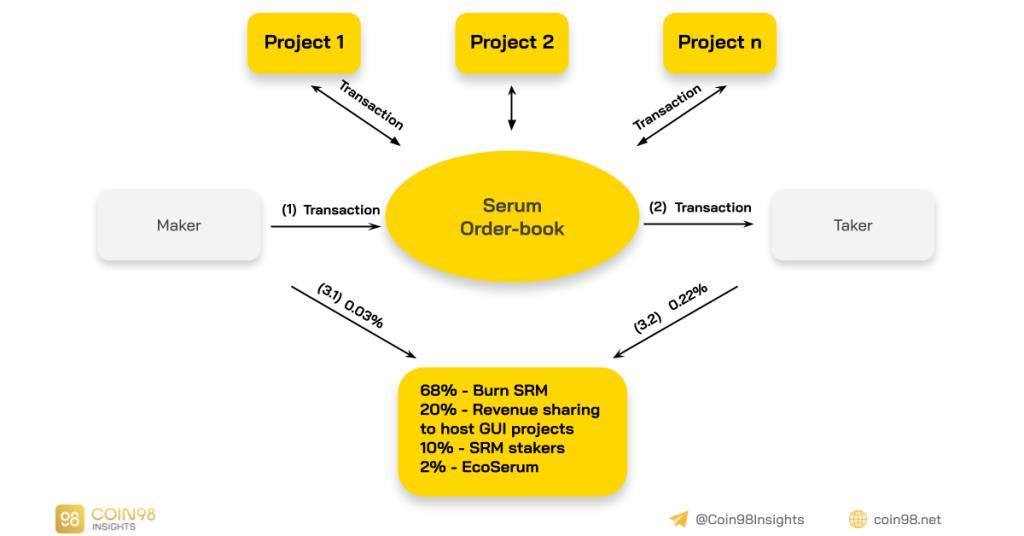

Le modèle de Serum DEX fonctionnera en 3 étapes principales comme suit :

(1) Maker crée une transaction d'achat et de vente sur le carnet de commandes de sérum.

(2) Le preneur prendra cette transaction auprès du fabricant, en d'autres termes, le preneur achètera ou vendra un jeton en fonction de l'état du fabricant.

(3) Lors de la mise en correspondance des commandes avec Maker, Taker recevra ou vendra des jetons. Serum DEX facturera des frais de 0,03 % au fabricant lors de la création d'une transaction et des frais de 0,22 % au preneur lors de la réussite d'une transaction.

(4) Cette redevance sera utilisée comme suit :

Comment le sérum capture la valeur pour le détenteur de SRM

Faits saillants dans la conception du modèle de Serum DEX :

Remarque : 1 points de base (bps) = 1/100 de 1 % ou 0,01 %.

Le sérum DEX est le produit principal du projet, mais la magie du sérum réside dans la conception spéciale derrière lui qui augmente l'interopérabilité à un nouveau niveau, et dans la section suivante, nous en apprendrons davantage sur cette conception.

Partage d'interface graphique

Serum permet aux projets d'héberger l'interface utilisateur graphique (GUI) de Serum et de développer des produits adaptés à leurs projets. En d'autres termes, les projets peuvent apporter l'interface utilisateur de Serum et les personnaliser sans avoir à recoder à partir de zéro.

Actuellement, de nombreux projets utilisent l'interface graphique de Serum tels que Mango Market, SamoDex, OpenSerum, ... et quelques projets potentiels qui n'ont pas encore publié de produits mais qui ont également divulgué la même interface utilisateur de Serum que PsyOptions et Zeta Markets.

Serum et certains des projets hôtes GUI de Serum

Pourquoi copier + coller autant de « Sérums » ?

L'hébergement de l'interface graphique rend les projets beaucoup plus pratiques à développer et bénéficie de la sécurité héritée de Serum. Chaque projet peut avoir la même interface, mais il a une direction de développement différente.

Par exemple:

Bien qu'il soit simple d'apporter l'interface graphique, il y a beaucoup de concurrence, si le projet refuse de construire le produit pour lui-même, il sera laissé pour compte et ne créera pas de valeur pour lui-même.

À l'heure actuelle, le projet le plus réussi d'hébergement de l'interface graphique du sérum est Mango Market . Faire une différence pour vous-même, développer des produits rapidement, cette plateforme de trading sur marge a de nombreux résultats positifs. La valeur totale des actifs déposés sur le marché Mango a été de plus de 20 millions de dollars en peu de temps.

Valeur totale des actifs déposés et valeur totale des actifs empruntés sur Mango Market

Comment le partage de l'interface graphique capture-t-il de la valeur pour le détenteur du SRM

Le partage d'interface graphique ne crée pas de valeur directe pour les détenteurs de SRM, mais c'est un outil puissant pour attirer des projets de développement sur Serum. De plus, les projets hôtes Serum GUI partageront également une partie des revenus de Serum DEX.

Pourquoi les projets qui ont vendu l'intégralité de l'interface graphique de Serum peuvent-ils toujours partager les revenus ?

Cela réside dans la conception particulière des Pools, véritable fondement du Serum, et lorsqu'il est combiné avec le GUI Sharing, le Serum devient le lieu où toutes les valeurs de l'écosystème sont puisées.

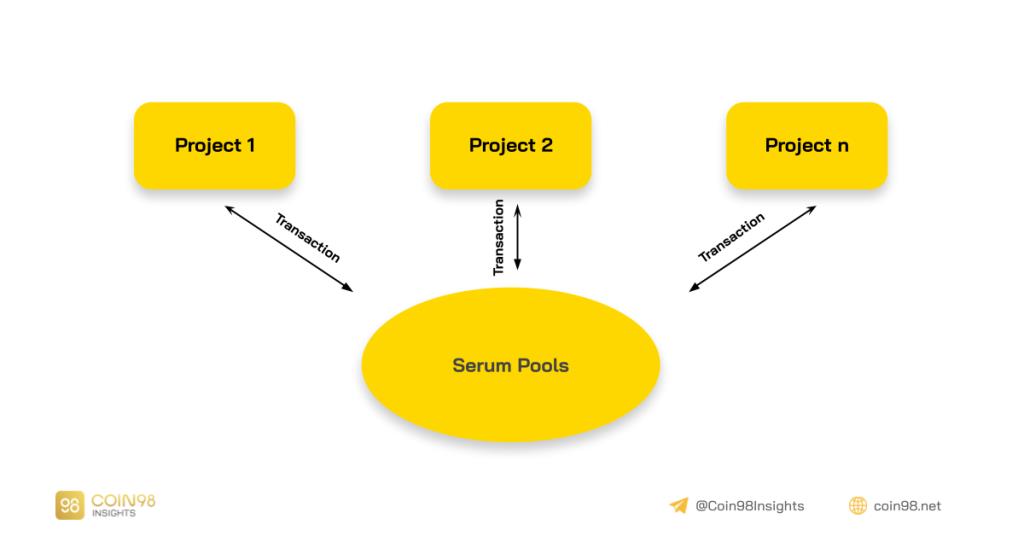

Piscines

Les pools sont une partie essentielle de DeFi et jouent un rôle essentiel dans l'AMM, le prêt/emprunt, l'agriculture de rendement, les actifs synthétiques, l'assurance et de nombreuses autres plateformes.

En termes simples, les pools sont l'endroit où les actifs sont stockés et verrouillés dans des contrats intelligents. Semblable à mettre de l'argent dans une banque, la banque utilisera cet argent pour prêter et payer des intérêts aux déposants ou les compagnies d'assurance utiliseront l'argent de la majorité pour payer quelques-uns qui ont des problèmes. . Les piscines seront utilisées pour servir différents objectifs du projet.

Pour en savoir plus sur les pools et approfondir le rôle et les choses qui peuvent être développées sur les pools, veuillez vous référer à l'article : Pools - The Real Foundation in DeFi and Case Studies Serum (SRM)

Pools de sérum

Grâce à la conception spéciale de Serum, les protocoles développés dans l'écosystème peuvent être facilement combinés avec le carnet de commandes de sérum, augmentant ainsi la liquidité de leur projet et créant une meilleure expérience utilisateur.

Par exemple:

La partie A veut échanger 10 000 $ USDC contre RAY $, à ce moment-là, Raydium évaluera à la fois Ray et le carnet de commandes de sérum. En supposant que la commande d'échange sur Raydium vous reçoive 9 800 $ de RAY, et si vous remplissez la commande sur le carnet de commandes de sérum avec 9 900 $ de RAY, Raydium choisira d'effectuer la transaction via le carnet de commandes de sérum.

Autre exemple, si vous effectuez des transactions sur Mango Market, vous pouvez voir que le projet ne facture aucun frais de transaction aux utilisateurs, les seuls frais que les utilisateurs doivent supporter sont les frais de transaction du carnet de commandes de sérum. En effet, même si vous négociez sur Mango, vous interagissez en fait avec des commandes sur Serum DEX.

Comment les pools génèrent de la valeur pour les détenteurs de SRM

Ce partage des transactions permet aux utilisateurs d'accéder à une meilleure source de liquidité. Plus il y a de projets qui profitent du carnet de commandes du sérum, plus le montant des frais de sérum perçus sera élevé. De plus, le SRM peut être utilisé avec de nombreux cas d'utilisation différents tels que : réduction des frais de transaction (Mango Market), Agriculture (Raydium),... ⇒ Capturer plusieurs valeurs pour les détenteurs de SRM.

Cependant, comme je l'ai mentionné dans l' article de synthèse DeFi sur l'écosystème Solana , la liquidité sur Solana est actuellement très mince. Bien que le projet bénéficiera le plus avec Serum, pour les autres protocoles, le partage des transactions entraînera une liquidité fragmentée. Réduisant ainsi l'attractivité des projets construits sur Serum

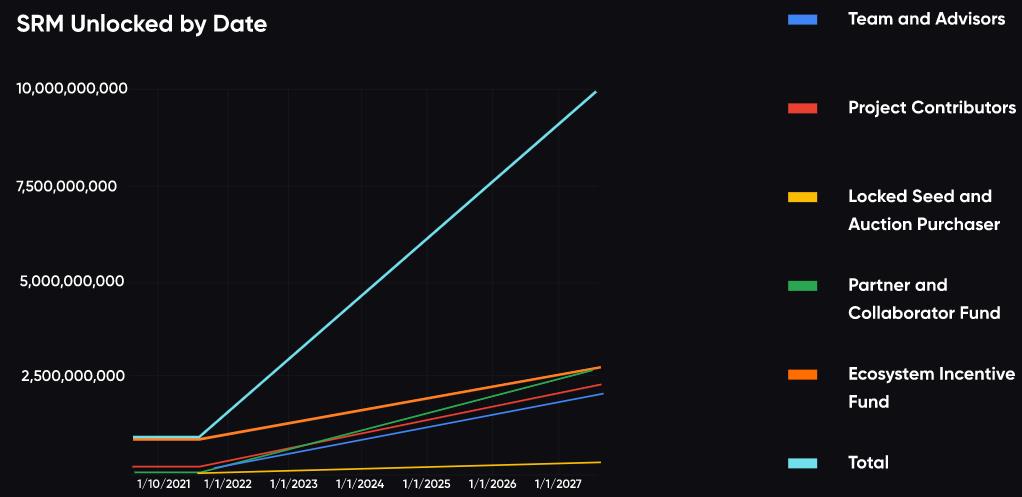

Sérum Tokenomics

On peut voir que Serum est un projet à long terme, plus les projets se développent dans l'écosystème, plus Serum est valorisé. Par conséquent, le projet a choisi une tokenomics avec une très grande quantité d'approvisionnement total (10 milliards de SRM) et un calendrier de verrouillage pouvant aller jusqu'à 7 ans.

Cependant, le FDV étant trop élevé, ce qui inquiète les investisseurs, et le fait que le jeton commencera à être débloqué en août est également un facteur auquel vous devez prêter attention.

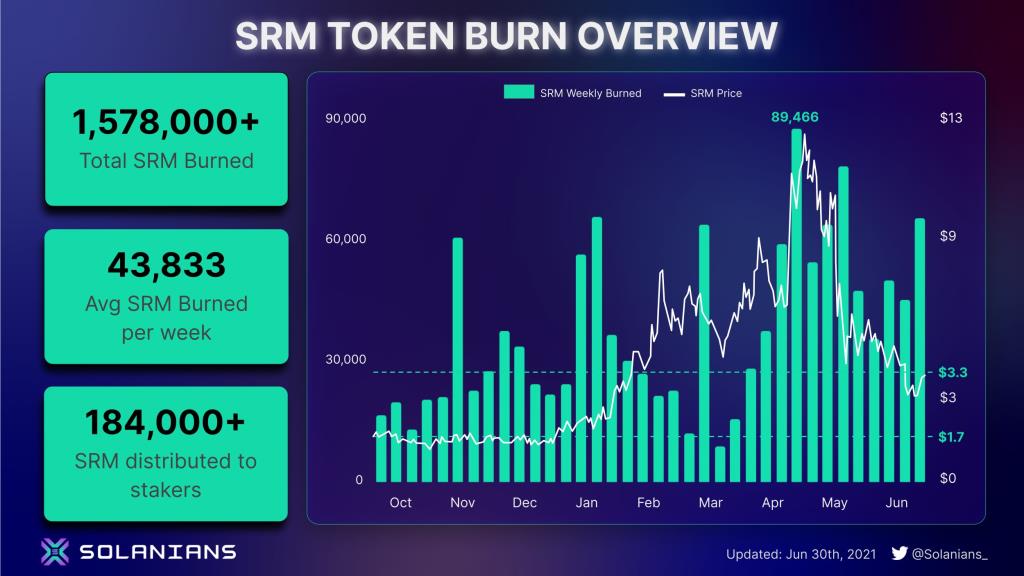

Temps de combustion SRM. Source : Solaniens

La quantité totale de SRM brûlés à partir de l'approvisionnement est de plus de 1,5 million de jetons en octobre 2021, ce qui est insignifiant, mais à mesure que les pièces sont progressivement achevées, nous pouvons nous attendre à ce que les SRM attirent plus de valeur.

Aperçu du fonctionnement du sérum

Après avoir analysé le fonctionnement du Sérum et les ingrédients du protocole, nous avons le modèle de fonctionnement suivant :

Modèle de fonctionnement du carnet de commandes de sérum

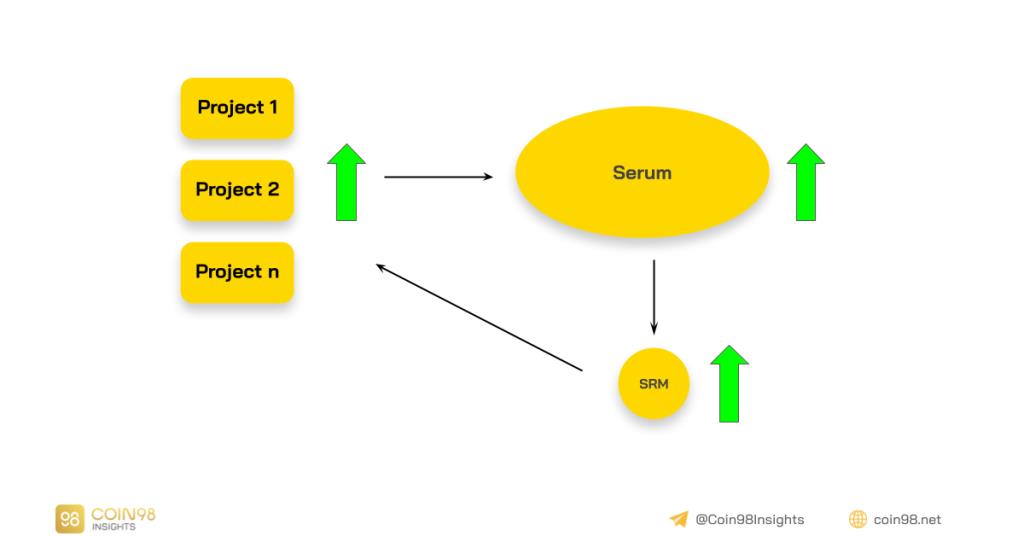

Le modèle de fonctionnement ci-dessus a transformé le carnet de commandes de sérum en centre et s'est développé au-dessus de différents produits tels que AMM, Derivative, etc. Tous les protocoles et utilisateurs auront accès à une source de liquidité centralisée sur leur carnet de commandes. Le sérum récupérera de la valeur des projets.

Volant d'inertie de Serum : De plus en plus de bons projets sont construits sur Serum et attirent les utilisateurs ⇒ Serum obtient plus de valeur La demande d'achat de SRM augmente Tirez parti de SRM avec de nombreux cas d'utilisation de projets dans l'écosystème tels que la réduction des frais de transaction, l'utilisation de SRM pour cultiver ou comme garantie , etc. ⇒ Les projets de l'écosystème attirent plus d'utilisateurs.

Volant de sérum

Sérum volant

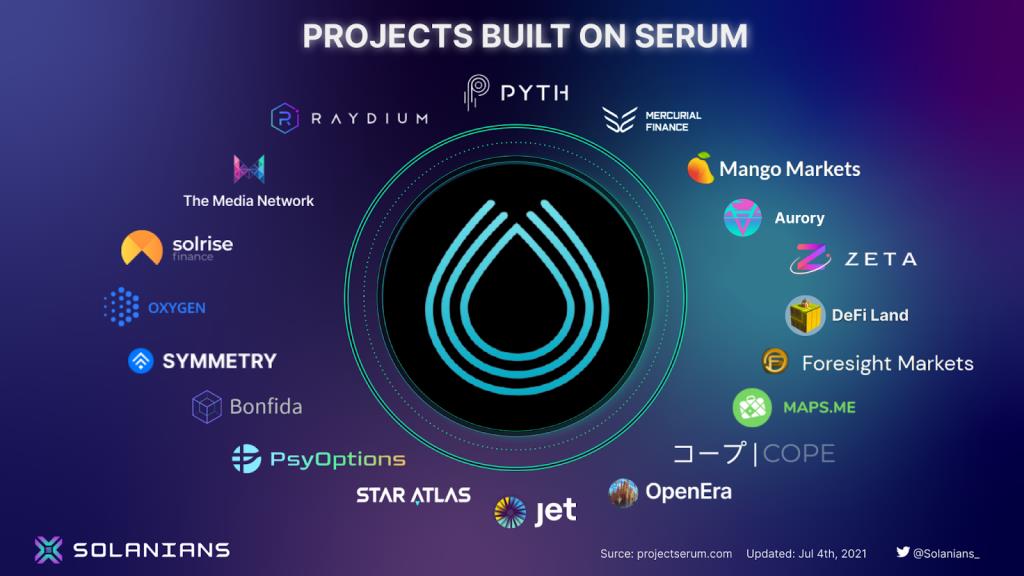

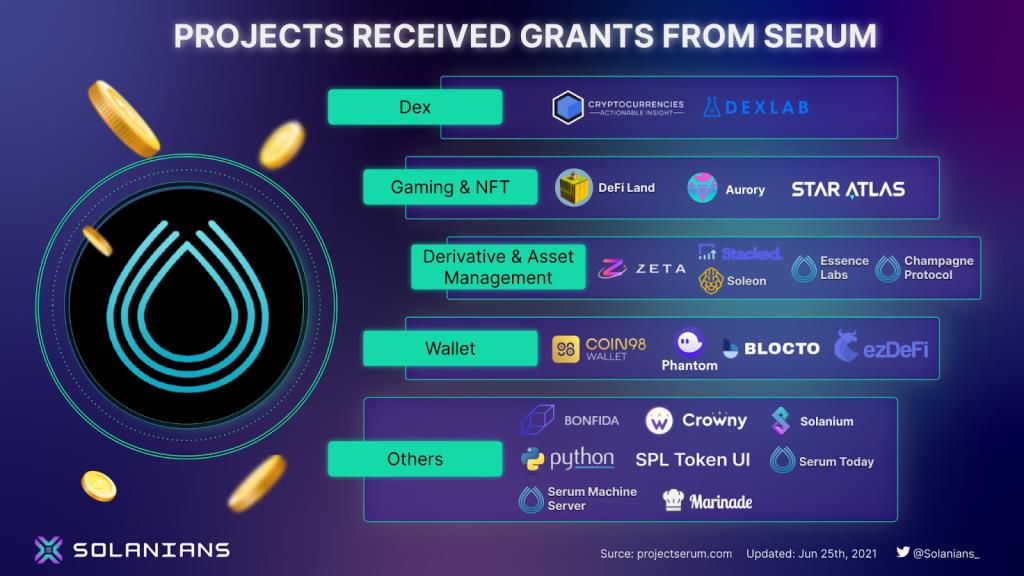

Nombre de projets de développement sur Serum

En regardant le tableau ci-dessus, on peut voir que le Serum actuel, en plus de vouloir créer un nouveau Serum on-chain FTX, a aussi l'ambition de développer de nombreux autres domaines comme le gaming, le social.

Tour d'horizon des projets sponsorisés par Serum. Source : Solaniens

En plus des projets qui reçoivent la subvention du Sérum et qui sont ou auront un produit développé pour soutenir l'utilisation du Sérum, le projet est comme un géant qui dort et attend l'opportunité d'exploser dans le futur.

Possibilité d'investir dans le sérum

Avec l'idée que "des centaines de rivières se jettent dans une mer, toutes les valeurs vont à Serum", SRM est le jeton qui recevra le plus de valeur. Cependant, comme je l'ai dit plus haut, l'écosystème actuel n'a pas beaucoup de projets avec des produits, la quantité de SRM brûlée témoigne du fait que Serum n'a pas encore capté trop de valeur des autres "rivières".

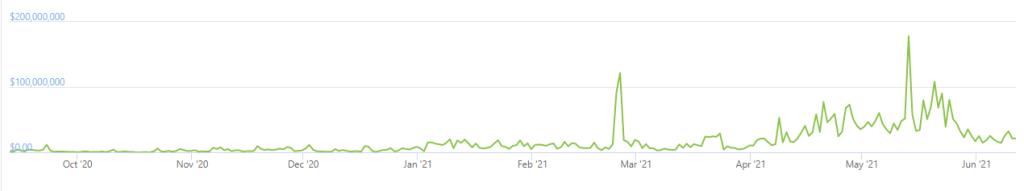

Volume d'échange de sérum

S'il est calculé avant le récent krach boursier, le volume de transactions de ce plancher du carnet d'ordres varie de 50 à plus de 100 millions de dollars par jour. Un chiffre impressionnant pour un carnet de commandes DEX. Cependant, dès que le marché change de direction, vous pouvez voir que le volume des transactions chute très fortement et ne peut pas verrouiller le flux de trésorerie dans l'écosystème.

De plus, l'offre totale et la FDV de SRM sont très élevées, nous devons donc bien réfléchir avant d'investir.

En outre, nous devons également prêter attention aux projets avec des produits clés dans l'écosystème (margin trading, options, ..), et des pièces de plateforme nécessaires comme oracle,...

Sommaire et conclusion

Serum est un projet ambitieux sur l'écosystème Solana qui, s'il réussit, constituera une percée majeure dans le monde de la cryptographie.

Bien que Serum n'ait actuellement pas capté beaucoup de valeur, avec un nombre croissant de projets en cours de développement et profitant du carnet de commandes de Serum, nous pouvons pleinement nous attendre à un avenir où les ruisseaux deviendront des rivières et l'étang du village deviendra la grande mer.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

Analysez le modèle de fonctionnement d'Anchor Protocol, comprenez ainsi comment le projet crée de la valeur pour le jeton ANC et prévoyez les opportunités d'investissement.

Analysez le modèle de fonctionnement de chaque composant de Cream Finance, notamment : les marchés monétaires, Iron Bank, Cream Staking, ETH2 Staking. Voir maintenant ici.

Analysons le modèle de Raydium pour voir comment le modèle de Raydium fonctionne bien et ne fonctionne pas bien à certains moments, et comment ils vont changer pour développer des dApps.

Analysez le modèle PancakeSwap à travers le mécanisme de fonctionnement de chaque produit à l'intérieur, trouvant ainsi des opportunités d'investissement avec PancakeSwap.

Staking OHM offre un bénéfice APY de 100 000 %. Avec un nombre aussi énorme, le modèle Olympus DAO est-il une arnaque comme on le dit ?

Analysez le modèle Lido Finance pour comprendre les points forts du mécanisme de fonctionnement de chaque produit et le potentiel futur de Lido.

Analysez le modèle de fonctionnement de Balancer V2 et ses avantages et inconvénients, fournissant ainsi les vues les plus intuitives sur Token BAL.

Analyse détaillée du modèle d'exploitation de Compound, fournissant ainsi des projections et des opportunités d'investissement dans COMP à l'avenir.

Qu'est-ce que le pangolin ? Le modèle d'exploitation de Pangolin et comment génère-t-il des revenus ? Quelle sera la position de Pangolin par rapport aux autres AMM DEX ? En savoir plus ici.

En analysant le modèle d'exploitation d'AMM SushiSwap, AMM avec TVL est le TOP 3 du marché, pour connaître la direction du projet et découvrir par eux-mêmes les idées.

Analysez le modèle de fonctionnement de Yield Guild Games (YGG) avec son mécanisme unique et comment le projet crée de la valeur pour YGG Token.

L'analyse du mécanisme d'action de Terra vous aidera à comprendre la différence entre UST et LUNA et comment Terra capture la valeur pour LUNA.

En analysant le modèle de fonctionnement des fonds d'investissement décentralisés pour réaliser des opportunités d'investissement potentielles avec Ventures DAO!

Analysez et évaluez le modèle opérationnel d'Inverse Finance, offrant ainsi les perspectives les plus intuitives sur INV.

Pourquoi l'ALPHA a-t-il augmenté si fortement ? Quelle est la particularité d'Alpha Homora ? Y aura-t-il des opportunités d'investissement dans ALPHA à l'avenir ? Découvrez ici.

Analysez le mécanisme de fonctionnement de Maker Dao et comment capturer la valeur du jeton MKR, projetant ainsi l'avenir et le potentiel de ce projet de prêt de premier plan.

Comment Polkastarter capture-t-il la valeur des jetons POLS ? Analysons le mécanisme de travail de Polkastarter pour prévoir l'avenir et trouver des opportunités d'investissement avec le projet !

Analyser le modèle de fonctionnement de The Sandbox aide à comprendre le mécanisme et comment gagner de l'argent avec chaque fonctionnalité de The Sandbox.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, Coin98 vous guidera sur la façon d

Mina et Polygon travailleront ensemble pour développer des produits qui augmentent l'évolutivité, la vérification améliorée et la confidentialité.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

L'échange Remitano est le premier échange qui permet d'acheter et de vendre des crypto-monnaies en VND. Instructions pour s'inscrire à Remitano et acheter et vendre des Bitcoins en détail ici !

L'article vous fournira les instructions les plus complètes et les plus détaillées pour utiliser le testnet Tenderize.

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

Dans ce premier épisode de la série UNLOCKED, nous ajouterons une couche de sécurité supplémentaire à votre portefeuille en utilisant les paramètres de sécurité.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?