Analyse du modèle dexploitation Uniswap V2 (UNI) - The Foundation of AMM

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

Analysez et évaluez le modèle opérationnel d'Inverse Finance, offrant ainsi les perspectives les plus intuitives sur INV.

Bonjour à tous, il s'agit d'une série d'analyses du modèle de fonctionnement Protocol/DApps, mettant à jour la compréhension de base d'un jeton, vous offrant ainsi les vues les plus intuitives sur le jeton de ce projet. Veuillez vous référer pour avoir plus de perspectives en matière d'investissement.

Auparavant, la série comportait 2 articles sur l'analyse des modèles de trésorerie de base (BAS) et Uniswap (UNI) .

Présentation de la finance inverse (INV)

Inverse.finance est une boîte à outils financière décentralisée sans autorisation gérée par Inverse DAO - une organisation autonome décentralisée qui fonctionne sur Ethereum.

Finance inversée et tendances DeFi 2.0

En tant que projet avec une solution unique sur le marché des prêts, Inverse Finance a attiré des investisseurs lorsque la tendance DeFi 2.0 a pris le dessus.

Le prix d'INV à ce moment-là a fortement bondi, jusqu'à plus de 1 500 $, suivi de changements positifs tels que l'augmentation de TVL sur Inverse, le nombre de stablecoins DOLA a été frappé plus.

INV a bondi pendant le boom de DeFi 2.0

Pendant ce temps, Inverse dit également se développer davantage dans certaines autres chaînes comme Fantom, Polygon mais pas encore déployées.

Modèle de fonctionnement de la Finance Inverse (INV)

Inverse Finance a 2 composants principaux : les produits Inverse DAO et Inverse Finance (il existe actuellement 2 produits : DCA Vaults, Anchor).

Coffres-forts financiers inversés

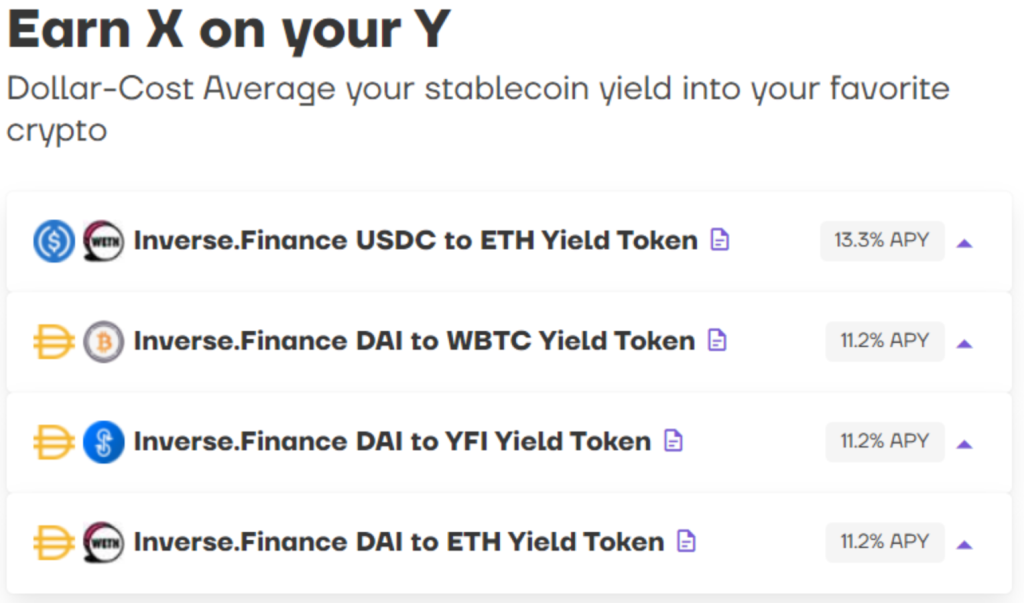

Inverse Finance Vaults est également connu sous le nom de DCA Vaults. Il permet aux utilisateurs d'investir leurs Stablecoins dans des stratégies rentables tout en utilisant la stratégie DCA pour utiliser les bénéfices réalisés pour acheter les actifs de leur choix (ETH, WBTC, YFI).

Actuellement, Inverse Finance propose 4 stratégies :

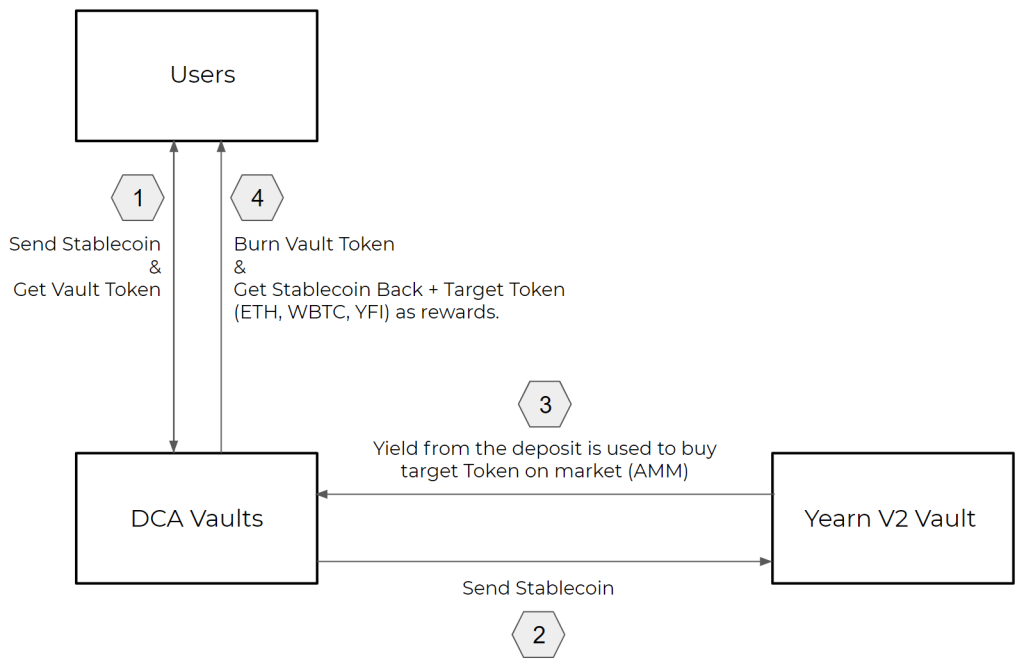

Voici un aperçu du fonctionnement d'Inverse Finance Vaults :

Lorsqu'un utilisateur envoie un stablecoin à DCA Vaults, l'utilisateur reçoit un jeton de coffre 1:1.

Les stablecoins déposés par l'utilisateur seront envoyés au coffre-fort Yearn V2 respectif pour commencer à gagner des récompenses (rendement).

Le rendement des fonds des utilisateurs déposés dans le protocole sera utilisé pour acheter automatiquement des jetons cibles sur AMM (généralement une fois par jour). Tant que l'utilisateur détient le coffre à jetons, l'utilisateur continuera à gagner des jetons cibles (ETH, WBTC ou YFI).

Lorsque l'utilisateur retire son stablecoin, le jeton du coffre est brûlé et l'utilisateur récupère le stablecoin déposé plus le rendement sous forme de jeton cible (ETH, WBTC ou YFI).

Banque d'ancrage

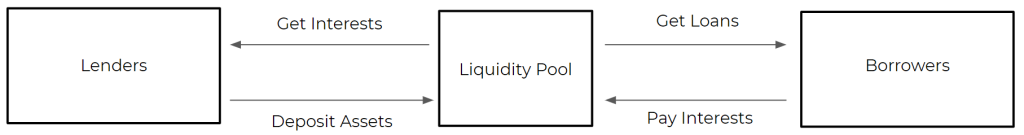

Anchor est un protocole du marché monétaire similaire à Compound (en fait un fork de Compound).

L'objectif d'Anchor est de créer un marché de prêt et d'emprunt hautement efficace en capital grâce à l'émission de jetons synthétiques (par exemple DOLA) et d'autres jetons (ETH, WBTC, FYI,...).

Récemment, Anchor a pris en charge de nouveaux actifs collatéraux uniques sur le marché, en particulier FLOKI - un memecoin, qui a aidé TVL sur Inverse à dépasser une fois les 100 millions de dollars.

Voici un aperçu du fonctionnement d'Anchor :

Ancre DOLA

En plus d'être un marché des devises comme Compound, Anchor développe également un autre stablecoin, qui est DOLA.

DOLA est le premier actif synthétique publié par Anchor. DOLA joue un rôle important dans l'écosystème d'Inverse, ce n'est pas un hasard si Inverse a publié 1 autre stablecoin pour son produit Lending Anchor.

Anchor et la vision de DOLA

Vous pouvez voir, actuellement sur le marché des prêts :

Anchor et DOLA combinent les deux facteurs ci-dessus, le projet a à la fois développé le marché des prêts et publié des pièces stables, permettant aux pièces stables de garantir, ouvrant ainsi de nombreux nouveaux cas d'utilisation, j'expliquerai dans la section suivante. .

En bref : Anchor& DOLA = Maker DAO + Compound + Iron Bank.

Le mécanisme de stabilisation des prix de DOLA

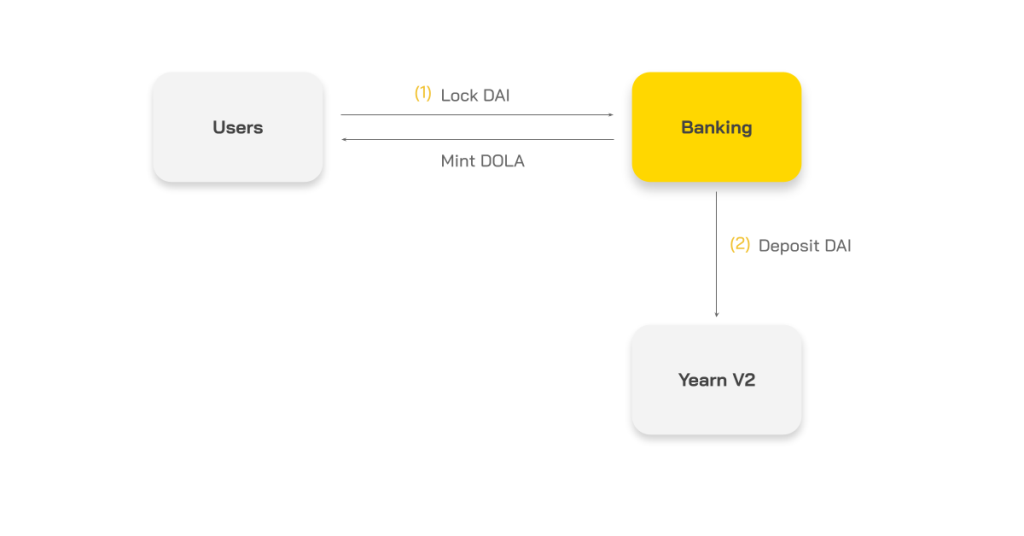

Il s'agit d'un stablecoin indexé sur DAI (équivalent à 1 $). Les utilisateurs peuvent déposer DAI et utiliser DAI comme garantie pour Minted DOLA et vice versa.

Le processus de travail de monnayer et racheter DOLA sera le suivant :

(1) Les utilisateurs qui verrouillent DAI dans le produit bancaire d'Anchor recevront DAI.

(2) DAI verrouillé dans Banking sera investi dans Yearn V2.

Comment la valeur de capture bancaire pour le jeton INV :

La banque est un produit utilisé pour frapper et racheter le stablecoin DOLA, c'est l'un des produits qui crée beaucoup de valeur pour INV. Actuellement, Banking capte de la valeur pour INV de 2 manières principales :

Tous les bénéfices seront transférés au Trésor du projet et répartis entre les détenteurs d'INV

Lorsque l'utilisateur souhaite retirer DAI, Banking retirera immédiatement DAI de Yearn V2 pour payer l'utilisateur.

À quoi sert DOLA et le potentiel futur de DOLA

Comme je l'ai dit plus haut, l'avantage de DOLA par rapport à d'autres pièces stables comme DAI, USDP est que le projet développe plus de marché monétaire et autorise DOLA comme garantie, ouvrant ainsi plus de cas d'utilisation pour DOLA.

Certains cas d'utilisation et applications de DOLA peuvent être mentionnés comme :

1) Utilisé pour prêter et recevoir des intérêts :

DOLA est un actif qui peut générer du rendement (actif générateur de rendement), vous pouvez fournir DOLA sur Anchor pour recevoir des intérêts.

2) Utiliser pour augmenter l'effet de levier :

DOLA est un stablecoin synthétique, et comme beaucoup d'autres synthés, DOLA peut être utilisé comme garantie pour emprunter des actifs sur Anchor, augmentant ainsi votre position.

3) Prêt de protocole à protocole (P2P) :

C'est la même forme que Iron Bank, Maker Dao peut également développer cette fonctionnalité en émettant, cependant, DAI n'est pas utilisé comme garantie dans Maker Dao.

Mais DOLA est différent, DOLA est utilisé comme garantie, donc à l'avenir, cette fonctionnalité pourra être déployée par Inverse Finance.

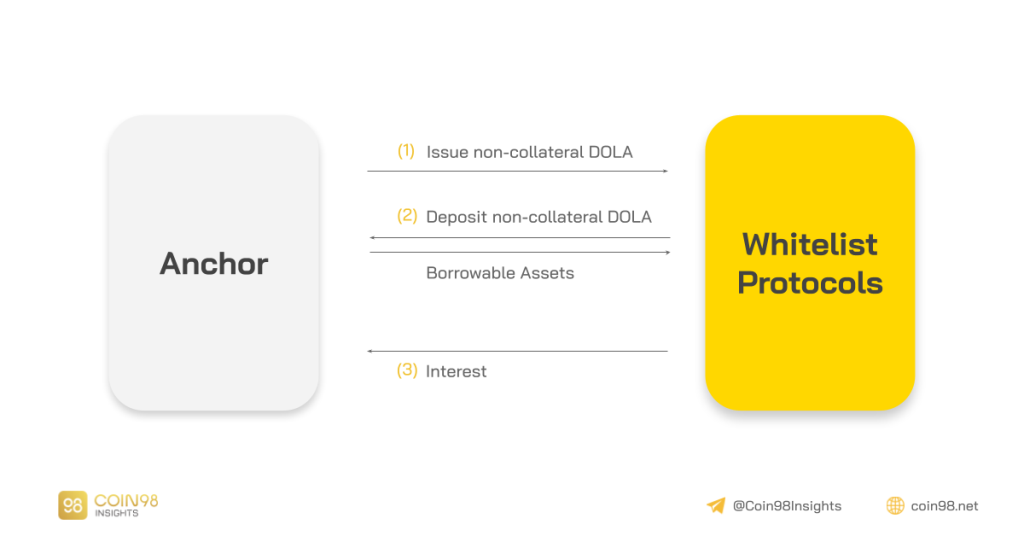

Le processus de fonctionnement de P2P Lending se déroule comme suit :

(1) Inverse émettra des DOLA non garantis pour les protocoles mis sur liste blanche par le projet, le nombre de DOLA non garantis émis est la limite de prêt non garanti qu'Inverse a pour ce protocole.

(2) Pour effectuer des prêts non garantis sur Anchor, le projet verrouillera le DOLA non collatéral en garantie et empruntera des actifs.

(3) Au fil du temps, d'autres protocoles en plus de rembourser le prêt, doivent payer une partie supplémentaire d'intérêts à Anchor.

Les prêts non garantis sont un modèle pour augmenter l'efficacité du capital à un niveau très élevé, aidant ainsi Anchor & DOLA à générer plus de bénéfices pour le jeton INV.

4) Acquisition de Whale Extractable Value (WEV) (agriculture de rendement)

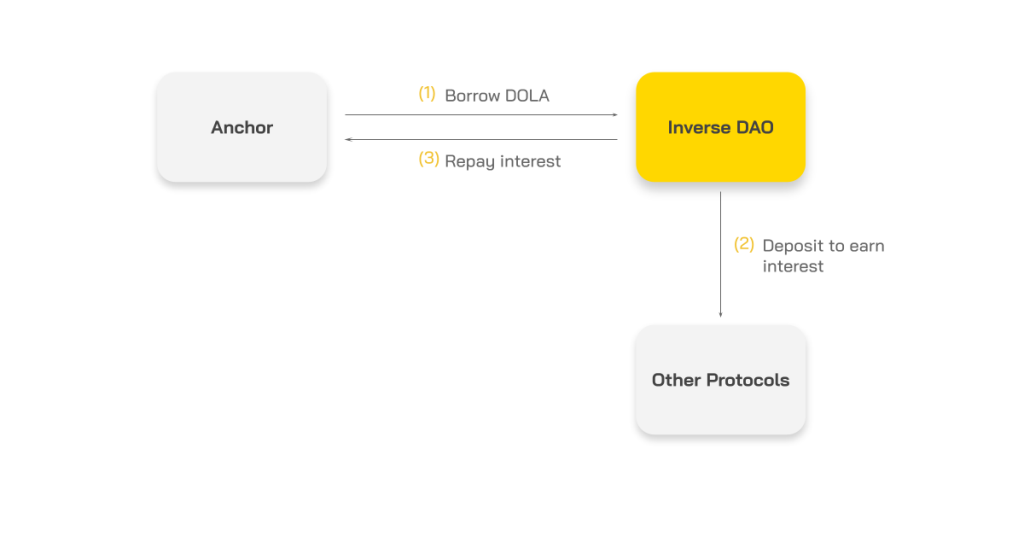

Il s'agit d'une forme spéciale d'hypothèque, similaire au prêt de protocole à protocole, mais dans WEV, le protocole auquel Anchor prête est le DAO inverse.

Le fonctionnement de Whale Extractable Value (WEV) est le suivant :

(1) Inverse DAO empruntera DOLA à Anchor lui-même.

(2) L'argent emprunté sera utilisé pour déposer dans d'autres protocoles générateurs de rendement afin de réaliser un profit. Le montant gagné à 100% appartient à DAO.

(3) Au fil du temps, en plus de rembourser le prêt, Inverse Dao doit bien sûr également payer une partie supplémentaire des intérêts au fournisseur de liquidité sur Anchor.

Dans l'ensemble, il s'agit d'une fonctionnalité très bénéfique pour Inverse, car la trésorerie du projet peut gagner du rendement sans trop de capital.

Cependant, le risque ici est que l'investissement dans les protocoles soit perdu ou piraté, ce qui causera de lourds dommages au DAO inverse.

Dans le même temps, cette fonctionnalité n'est mise en œuvre que lorsque la liquidité sur Anchor est abondante, avec une TVL d'environ 20 M$ seulement, le projet ne peut pas être mis en œuvre.

Couteau inversé

En un mot, Inverse finance et ses produits sont gérés par une organisation autonome décentralisée (DAO) appelée Inverse DAO, qui est gérée par On-chain Voting on Ethereum.

Les Titulaires d'INV peuvent déléguer leur droit de vote à un autre Délégant ou se déléguer eux-mêmes. 1 INV = 1 pouvoir de vote.

Lorsque le Titulaire s'autorise à voter, il peut participer au Vote des Propositions proposées mais pour avoir le droit de proposer une Proposition, il doit avoir 1 000 Pouvoirs de Vote ou plus.

Actuellement, Inverse DAO contrôle les aspects suivants :

Comment Inverse Finance (INV) capture-t-il de la valeur pour le jeton INV ?

Autant que je sache, Inverse Finance a actuellement deux principales incitations pour les détenteurs d'INV :

En général, plus (4) est élevé, plus la valeur de (3) est grande pour les participants.

Selon la part du fondateur Inverse Finance, l'idée principale d'Inverse Finance est de "se concentrer sur le développement de produits => produits qui génèrent de gros revenus (Revenue streams) => partager les revenus avec les détenteurs d'INV".

Par conséquent, pour évaluer INV, j'utilise une approche qui consiste à examiner les sources de revenus d'Inverse Finance et à évaluer leur potentiel de croissance.

À l'heure actuelle, les flux de revenus d'Inverse Finance proviennent de 6 sources différentes sous 2 produits (Anchor et DCA Vaults) :

Revenus des coffres-forts DCA

Comme je l'ai dit plus haut, Inverse Finance facture des frais de performance de 10 % lorsque les utilisateurs quittent Vault.

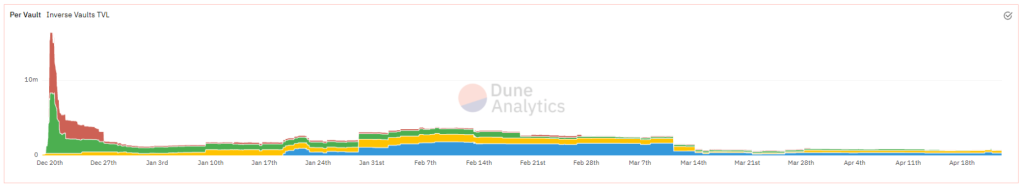

Mais la TVL globale diminue (actuellement, la TVL totale de 4 coffres est de l'ordre de 830K$) => le nombre d'utilisateurs de coffres DCA a également diminué.

En termes de revenus pour le Trésor, DCA Vault fonctionne fin 2020, début 2021 et le rendement totalise environ 45 000 $ pour les 4 DCA Vaults, après des frais de 10 %, les revenus pour le Trésor sont d'environ 4 000 $.

La perte de 4.5K$ pour 1 trimestre de fonctionnement est en effet très peu voire insignifiante.

Revenus des stabilisateurs d'ancre

Les deux principaux revenus du stabilisateur d'ancrage sont :

Je tiens à souligner que ces 2 lignes de revenus apportent beaucoup de profit au Trésor (99%).

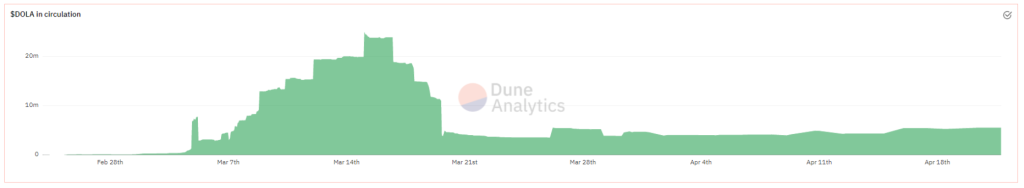

Pour (1), (2), plus il y a de DOLA Minted => plus il y a de profit pour le trésor.

En supposant que le DOLA reste le même, avec un Supply DOLA d'environ 5M, (2) seul peut rapporter environ 750K - 1M$/an pour le Trésor pour le Trésor.

Chiffre d'affaires d'Anchor Banking

Actuellement, le principal flux de revenus d'Anchor Banking apporté au Trésor provient des frais de stabilité lorsque les utilisateurs empruntent DOLA (concept de frais de stabilité similaire à Maker).

En 45 jours (à partir du 8 mars 2021), les revenus générés par les frais de stabilité lorsque les utilisateurs empruntent DOLA se situent dans la fourchette de 21 000 $ DOLA équivalent à 21 000 $ (s'ils sont divisés en moyenne, le flux de bénéfices généré par le Trésor est d'environ 168 000 $ par mois ). cinq).

INV+

Tout d'abord, INV+ est la dernière proposition d'Inverse Finance le 27 janvier, et a été officiellement approuvée, donc dans cette section, j'analyse INV+ en détail afin que les détenteurs d'INV puissent mieux comprendre cette proposition. .

INV+ est la proposition d'INV de changer la tokenomics pour aider les parieurs à recevoir plus de récompenses, et en même temps créer une demande "organique" pour le stablecoin DOLA.

Raisons de recommander INV+ :

Pour pouvoir étendre la source de liquidités pour INV et DOLA, Inverse Finance a essayé de participer à l'achat d'obligations (token INV/DOLA LP) sur Olympus et a obtenu d'assez bons résultats, près de 1 million de dollars d'obligations ont été achetés, donc Inverse Finance et le communauté veut continuer cette vente d'obligations.

Concrètement, la vente de Bond apporte 3 avantages principaux :

Cependant, la source du Trésor pour acheter des obligations est limitée, selon INV tokenomics, l'INV dans le Trésor n'est que de 30 000 jetons / 100 000 jetons au total.

Par conséquent, INV + doit exporter le changement de tokenomics d'INV, le plus grand changement étant d'augmenter l'offre d'INV au-dessus de 100 000 jetons.

Objectifs de l'INV+ :

Quel effet INV+ a-t-il sur les détenteurs d'INV :

Premièrement, l'offre d'INV augmentera rapidement dans un avenir proche, donc si vous détenez simplement INV sur CEX ou sur un portefeuille non dépositaire, votre valeur INV sera diluée.

Pour éviter cette situation, vous devriez participer davantage au jalonnement pour être compensé pour la partie diluée.

Selon les informations que j'ai lues sur discord, l'inflation INV devrait être répartie comme suit, 70% iront à INV Staker et 30% à Bond, donc les détenteurs d'INV qui prennent du staking recevront également beaucoup de bénéfices de ce changement de tokenomics .

Selon les dernières données de Nansen.ai, le nombre d'INV participant au jalonnement augmente considérablement par rapport à il y a 1 semaine.

Le nombre de jetons INV participant au jalonnement a augmenté. Source : Nansen.ai

Du côté négatif, l'augmentation de l'offre d'INV créera certainement une pression de vente sur le jeton INV, ce sont les effets à court terme que les détenteurs d'INV doivent surmonter pour se diriger vers un avenir plus durable et stable.

Projections

Selon ma conjecture personnelle, avec les produits actuels, chaque année, les produits Inverse Finance peuvent rapporter au Trésor environ 1 à 2 millions de dollars en fonction du sentiment du marché et du mouvement de l'argent.

Bien que nous sachions qu'une partie des revenus sera partagée avec les détenteurs, les paramètres pertinents doivent encore être partagés.

En supposant que 100 % des revenus de la trésorerie inverse sont partagés à 100 % pour le jeton INV => Le bénéfice annuel cumulé pour chaque jeton INV est compris entre 10 et 20 $ (1 - 2 M $ / INV d'approvisionnement total) => PE tombe autour de 60 ou 30 (en prenant INV 600$ en standard).

Dans l'ensemble, l'argent du marché se retire lentement d'Ethereum et se dirige vers d'autres couches 1 en raison des inefficacités de l'infrastructure Ethereum.

À l'avenir, que l'argent retourne ou non dans Ethereum aura un impact important sur les Dapps/protocoles construits sur Ethereum, y compris Inverse Finance.

Cependant, le produit de portée d'Inverse Finance est très large et potentiel. À mon avis personnel, Anchor peut se développer complètement plusieurs fois plus, cela entraînera alors une augmentation de la demande de DOLA => plus de bénéfices affluant vers le Trésor.

sommaire

Voici quelques points clés de l'article :

Toutes les informations contenues dans cet article sont fournies à titre informatif uniquement et ne doivent PAS être considérées comme des conseils en investissement. Investir dans des crypto-monnaies implique un risque extrêmement élevé et vous ne devez investir que le montant que vous êtes prêt à perdre.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

Analysez le modèle de fonctionnement d'Anchor Protocol, comprenez ainsi comment le projet crée de la valeur pour le jeton ANC et prévoyez les opportunités d'investissement.

Analysez le modèle de fonctionnement de chaque composant de Cream Finance, notamment : les marchés monétaires, Iron Bank, Cream Staking, ETH2 Staking. Voir maintenant ici.

Analysons le modèle de Raydium pour voir comment le modèle de Raydium fonctionne bien et ne fonctionne pas bien à certains moments, et comment ils vont changer pour développer des dApps.

Analysez le modèle PancakeSwap à travers le mécanisme de fonctionnement de chaque produit à l'intérieur, trouvant ainsi des opportunités d'investissement avec PancakeSwap.

Staking OHM offre un bénéfice APY de 100 000 %. Avec un nombre aussi énorme, le modèle Olympus DAO est-il une arnaque comme on le dit ?

Analysez le modèle Lido Finance pour comprendre les points forts du mécanisme de fonctionnement de chaque produit et le potentiel futur de Lido.

Analysez le modèle de fonctionnement de Balancer V2 et ses avantages et inconvénients, fournissant ainsi les vues les plus intuitives sur Token BAL.

Analyse détaillée du modèle d'exploitation de Compound, fournissant ainsi des projections et des opportunités d'investissement dans COMP à l'avenir.

Qu'est-ce que le pangolin ? Le modèle d'exploitation de Pangolin et comment génère-t-il des revenus ? Quelle sera la position de Pangolin par rapport aux autres AMM DEX ? En savoir plus ici.

En analysant le modèle d'exploitation d'AMM SushiSwap, AMM avec TVL est le TOP 3 du marché, pour connaître la direction du projet et découvrir par eux-mêmes les idées.

Analysez le modèle de fonctionnement de Yield Guild Games (YGG) avec son mécanisme unique et comment le projet crée de la valeur pour YGG Token.

L'analyse du mécanisme d'action de Terra vous aidera à comprendre la différence entre UST et LUNA et comment Terra capture la valeur pour LUNA.

En analysant le modèle de fonctionnement des fonds d'investissement décentralisés pour réaliser des opportunités d'investissement potentielles avec Ventures DAO!

Analysez le mécanisme d'action de chaque produit de Serum dont : Serum DEX, GUI sharing, Pools pour mieux comprendre l'idée : Toutes les valeurs vont à Serum !

Pourquoi l'ALPHA a-t-il augmenté si fortement ? Quelle est la particularité d'Alpha Homora ? Y aura-t-il des opportunités d'investissement dans ALPHA à l'avenir ? Découvrez ici.

Analysez le mécanisme de fonctionnement de Maker Dao et comment capturer la valeur du jeton MKR, projetant ainsi l'avenir et le potentiel de ce projet de prêt de premier plan.

Comment Polkastarter capture-t-il la valeur des jetons POLS ? Analysons le mécanisme de travail de Polkastarter pour prévoir l'avenir et trouver des opportunités d'investissement avec le projet !

Analyser le modèle de fonctionnement de The Sandbox aide à comprendre le mécanisme et comment gagner de l'argent avec chaque fonctionnalité de The Sandbox.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, Coin98 vous guidera sur la façon d

Mina et Polygon travailleront ensemble pour développer des produits qui augmentent l'évolutivité, la vérification améliorée et la confidentialité.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

L'échange Remitano est le premier échange qui permet d'acheter et de vendre des crypto-monnaies en VND. Instructions pour s'inscrire à Remitano et acheter et vendre des Bitcoins en détail ici !

L'article vous fournira les instructions les plus complètes et les plus détaillées pour utiliser le testnet Tenderize.

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

Dans ce premier épisode de la série UNLOCKED, nous ajouterons une couche de sécurité supplémentaire à votre portefeuille en utilisant les paramètres de sécurité.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?