Cara Menggunakan Raydium Exchange (RAY): Panduan Lengkap dan Terbaru

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

DeFi adalah ruang terbuka, persaingan yang sepenuhnya terdesentralisasi dan adil. Proyek di pasar DeFi harus menciptakan nilai yang besar bagi komunitas agar dapat berkembang secara berkelanjutan dan jangka panjang. AMM dianggap sebagai salah satu bagian penting dari teka-teki dan diperhatikan oleh banyak pengembang proyek. Jadi pernahkah Anda bertanya-tanya bagaimana cara kerja AMM? Untuk melanjutkan rangkaian artikel tentang menganalisis model operasi Protokol/DApps, hari ini TraderH4 akan menganalisis model operasi Uniswap V2 - AMM raksasa di pasar keuangan terdesentralisasi.

Uniswap adalah protokol Automated Market Maker ( AMM ) yang dibangun di atas Ethereum Blockchain yang memungkinkan pengguna bertukar antara token ERC-20.

Anda dapat menemukan lebih banyak informasi dasar tentang Uniswap dalam analisis data on-chain Uniswap di sini .

Uniswap V2 merupakan step up dari Uniswap V1, di V2 Anda dapat bertukar (swap) bolak-balik antara token ERC-20. Uniswap menggunakan kumpulan likuiditas alih-alih buku pesanan.

Baca selengkapnya: Panduan Lengkap Uniswap 2021.

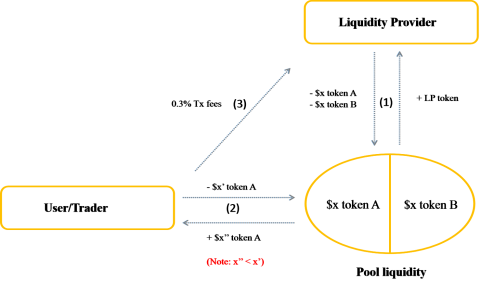

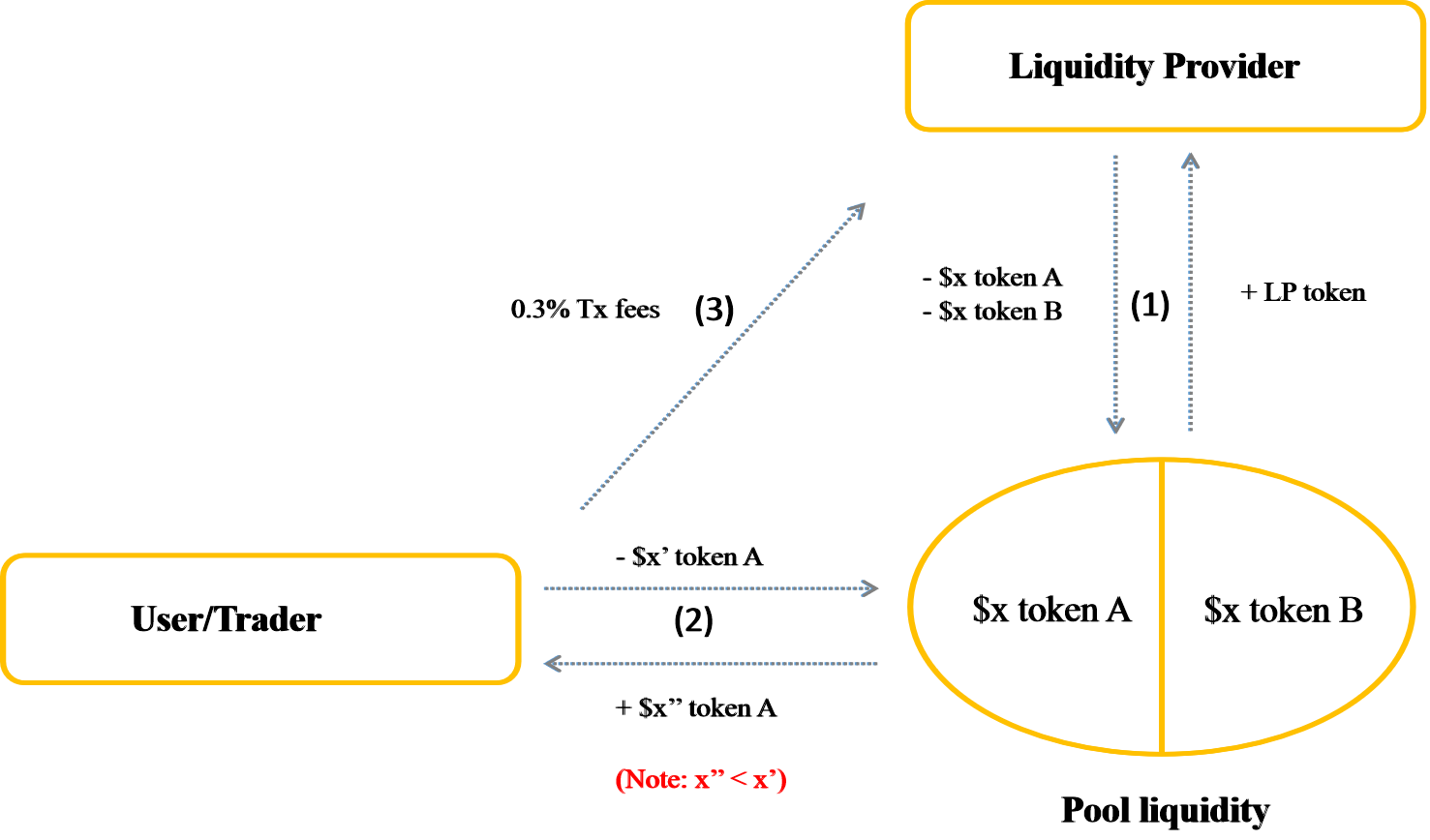

Komponen yang berpartisipasi dalam model

Liquidity Provider (LP) singkatnya: bertindak sebagai pemasok, menyediakan aset untuk menciptakan likuiditas bagi pasar.

Pengguna (Pengguna/Pedagang): bertindak sebagai sumber permintaan, pengguna dapat memperdagangkan token ERC-20 apa pun di Uniswap dan membayar biaya 0,3% per transaksi.

Proses pengoperasian model Uniswap dijelaskan dalam 3 langkah utama:

Langkah 1: Penyedia likuiditas (LP) akan menyediakan 2 jenis aset (A dan B) ke masing-masing kumpulan likuiditas (A/B) di Uniswap dengan rasio 1:1. Kemudian terima token LP, token ini mewakili kepemilikan sebagian aset di kumpulan itu.

Langkah 2: Pengguna (User/Trader) yang ingin menukar (swap) token A ke token B harus memasukkan token A ke dalam pool yang sesuai dan menerima token B.

Langkah 3: Untuk setiap transaksi swap, pengguna harus membayar biaya transaksi 0,3%, biaya ini akan dibayarkan ke penyedia likuiditas (LP).

Agar lebih mudah membayangkannya, saya akan ilustrasikan pada gambar di bawah ini.

Uniswap V2 Model Operasi

Melalui model tersebut dapat diketahui bahwa:

Model ini tidak memiliki perantara, tetapi masih memungkinkan untuk menghubungkan sisi penawaran (LP) dan sisi permintaan (Pengguna/Pedagang), yang keduanya saling berbagi manfaat.

Untuk menghubungkan penawaran dan permintaan, Uniswap membuat algoritme, diprogram sesuai dengan program yang telah ditentukan sebelumnya, membuat semua operasi berjalan lancar tanpa memerlukan pihak ke-3. Dan dengan demikian menciptakan pertukaran. Terjemahan yang sepenuhnya terdesentralisasi.

Baca selengkapnya: Apa itu PancakeSwap dan apa yang perlu diketahui tentang token CAKE?

Algoritma Uniswap menggunakan

Algoritme di Uniswap didasarkan pada rumus: x * y = k.

Di sana:

Kemudian, likuiditas di Pool akan membentuk kurva seperti gambar di bawah ini, dengan sumbu vertikal adalah jumlah Token B dan sumbu horizontal adalah jumlah Token A.

Algoritma Uniswap menggunakan

Jadi apa yang terjadi ketika ada transaksi? Saya akan mengambil pasangan ETH/USDT sebagai contoh agar Anda dapat memvisualisasikannya dengan mudah:

Catatan: harga pada contoh saya asumsikan adalah harga yang ideal, namun sebenarnya harga tersebut akan bergantung pada fluktuasi pasar, Anda dapat merujuk pada harga cryptocurrency di Coingecko atau Coinmarketcap.

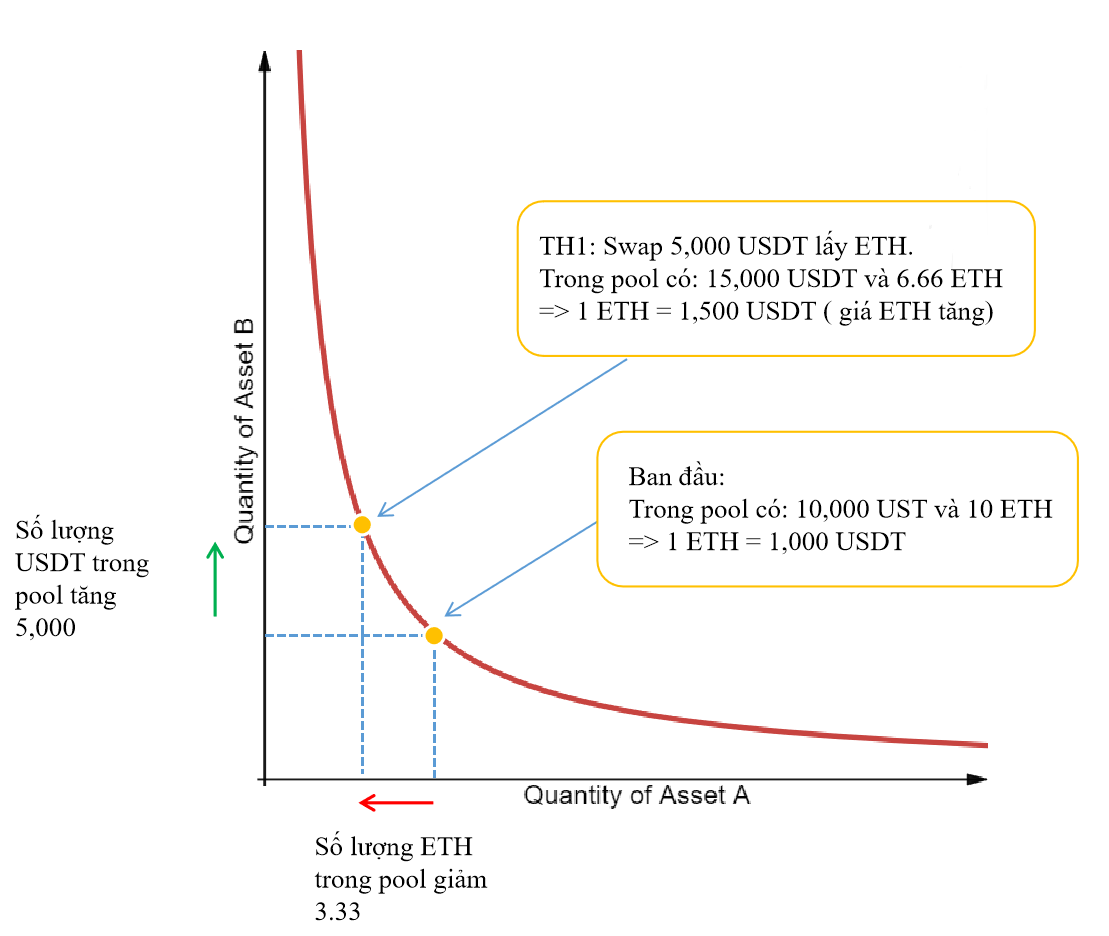

Misalkan kumpulan dibuat dari pasangan ETH/USDT dengan 10 ETH dan 10.000 USDT untuk 1 ETH = 1000 USDT dan 1 USDT = 0,001 ETH.

Maka total likuiditas di pool: x * y = k ⇔ 10 * 10.000 = 100.000.

Saya akan bergabung dengan pool swap ini sebesar 5.000 USDT dan membayar biaya 0,3% sebagai ganti ETH.

=> y' = 5.000 + 10.000 = 15.000 USDT

Dengan k = 100.000 tidak berubah.

=> x' = 6,66 ETH,

Jadi saya akan menerima jumlah ETH = x - x' = 10 - 6,66 = 3,33, dengan nilai setara dengan 5.000 USDT => 1 ETH = 1.500 USDT, meningkat 50% dibandingkan nilai aslinya.

Tukar USDT dengan ETH

Mengapa harga ETH naik?

Dapat dipahami secara sederhana bahwa saya meningkatkan bagian USDT dan mengurangi bagian ETH grup, jadi alasan kenaikan harga ETH adalah karena jumlah ETH di Pool setelah saya melakukan Swap mengalami penurunan tetapi total likuiditas (k) selalu konstan 1, sehingga menyebabkan harga ETH meningkat dibandingkan aslinya.

Catatan: Biaya 0,3% akan ditambahkan kembali ke pool setelah swap mengubah nilai k.

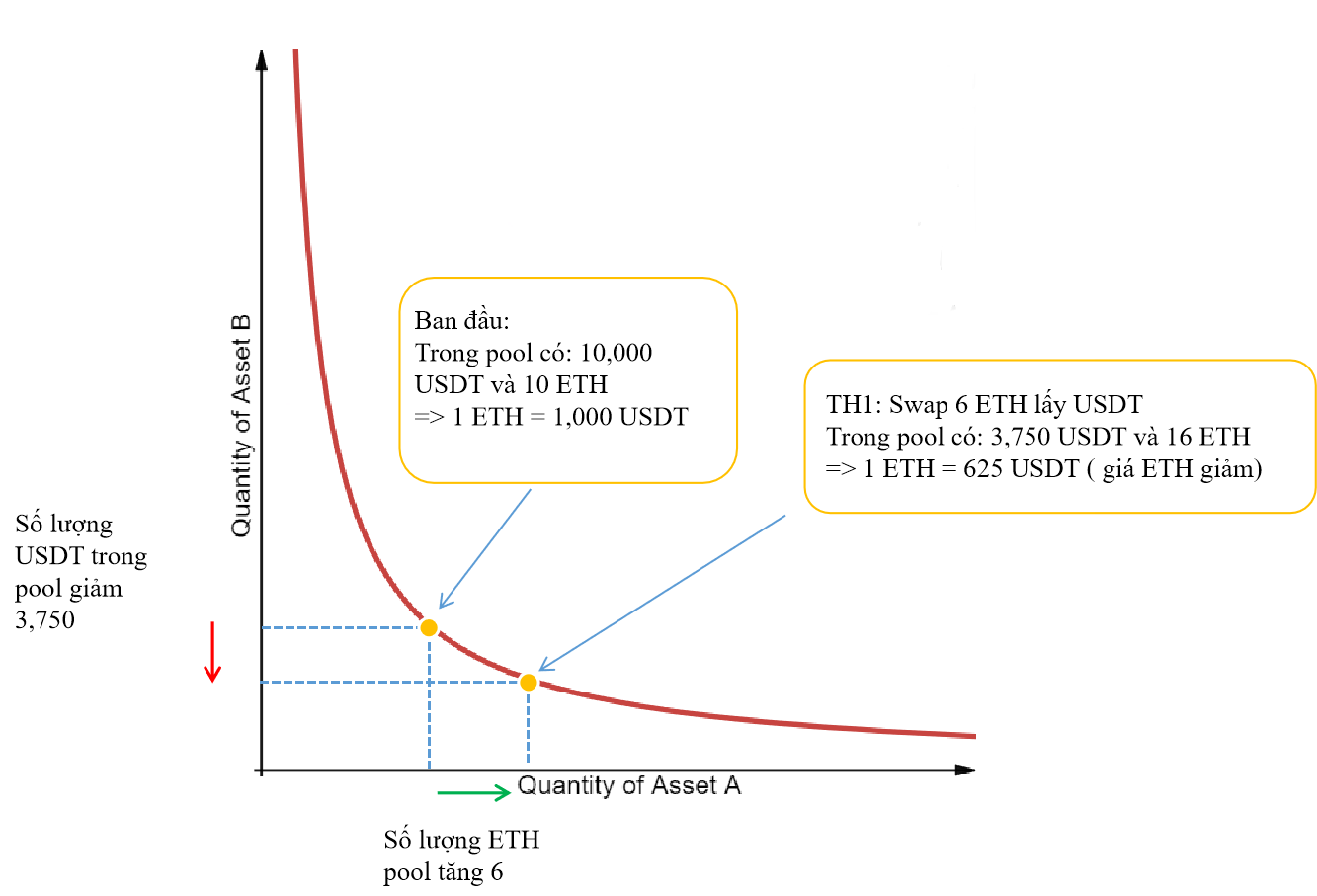

Saya akan pergi ke kumpulan ini untuk menukar 6 ETH dengan USDT.

=> x' = 10 + 6 = 16 ETH,

Dengan k = 100.000 tidak berubah.

=> y' = 6250 USDT

Jadi saya akan menerima sejumlah USDT = y - y' = 10.000 - 6.250 = 3.750 dengan nilai ekuivalen 6 ETH => 1 ETH = 625 USDT, turun 37,5% dari nilai semula.

Tukar ETH dengan USDTB

Pada titik ini, Anda dapat menjelaskan mengapa harga ETH turun, bukan?

Catatan: sebenarnya semakin besar volume transaksi, semakin berbeda rasio keseimbangan antara x dan y, yaitu tidak dapat berubah secara linear. Ketika volume perdagangan tinggi, harga mata uang kripto di kumpulan akan menjadi lebih mahal secara eksponensial daripada berdagang dengan volume kecil jika likuiditas di kumpulan tidak cukup (ini disebut slippage). Jadi untuk mengurangi selip dan berkontribusi pada pemrosesan transaksi volume tinggi yang lebih cepat membutuhkan likuiditas yang besar di kumpulan. Oleh karena itu, Anda perlu mempertimbangkan likuiditas di pool sebelum melakukan perdagangan.

Baca selengkapnya: Apa itu Ethereum 2.0 dan mengapa Ethereum 2.0 penting?

Model kolam renang di Uniswap

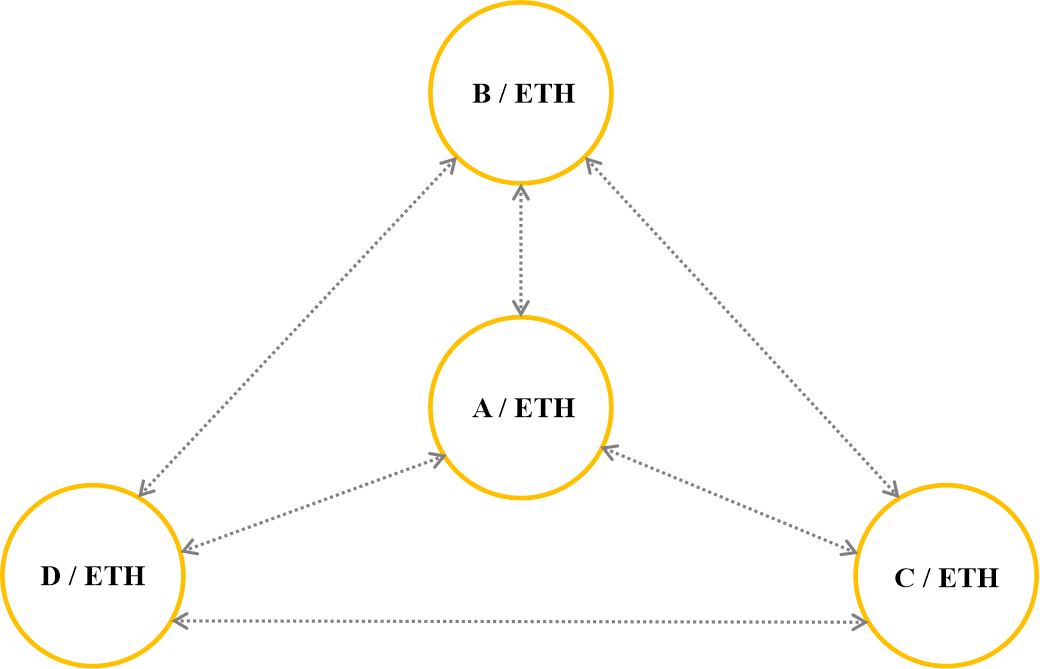

Uniswap menggunakan model kumpulan dengan rasio 50:50, sebagian besar kumpulan di Uniswap akan terdiri dari 50% ETH dan 50% token ERC-20.

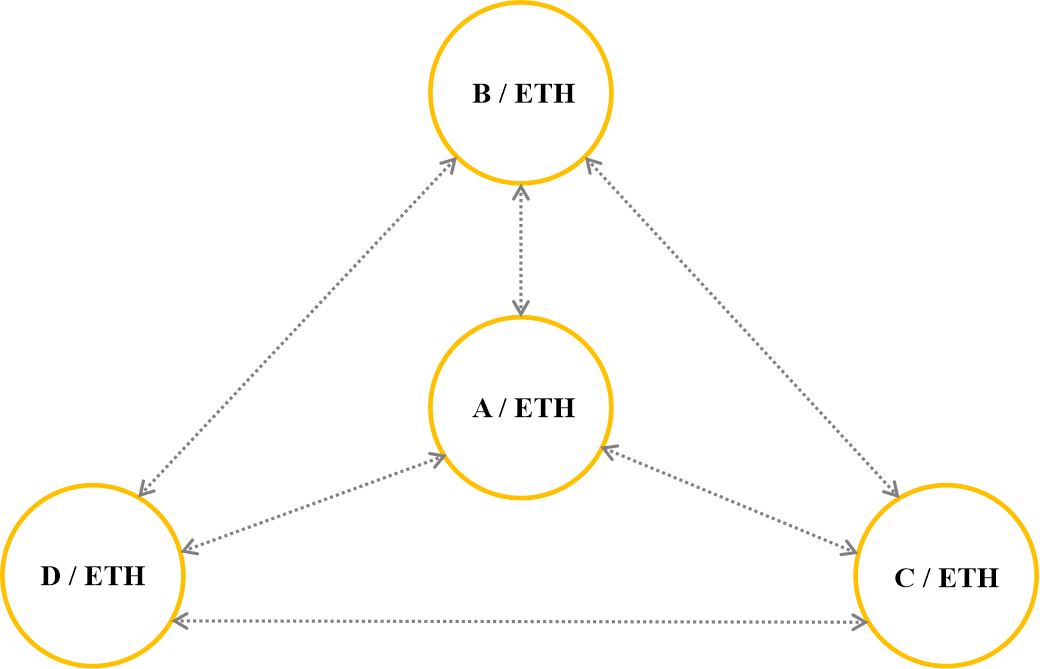

ETH digunakan sebagai mata uang umum di Uniswap dan membantu menghubungkan kumpulan bersama. Misalnya, jika Anda memiliki token A dan ingin menukar dengan token lain di Uniswap (misalnya token B), swap Anda akan seperti ini: Token A => ETH => Token B.

Model kolam renang di Uniswap

Model kolam renang di Uniswap

Uniswap menciptakan pertukaran terdesentralisasi yang hebat dan sepenuhnya nirlaba ketika 100% dari biaya transaksi di bursa akan dibayarkan ke penyedia likuiditas untuk kumpulan tersebut. Namun, untuk Uniswap V2 mengalami 2 masalah utama:

Pertama, biaya transaksi di ETH cukup tinggi, yang menghalangi akses Uniswap ke investor kecil lainnya. Dengan masalah ini, saya berharap dapat diselesaikan di Uniswap V3. TraderH4 akan segera memiliki artikel tentang model kerja Uniswap V3. Mari nantikan!

Baca lebih lanjut: Peluncuran Uniswap v3 membantu DeFi berkembang selama penurunan minggu lalu.

Kedua, penyedia likuiditas menghadapi kerugian sementara.

Misalkan: Saya menyetor 1 ETH dan 1000 USDT (rasio 1:1, untuk 1 ETH = 1000 USDT) ke kumpulan masing-masing di Uniswap. Di pool ada 10 ETH, 10.000 USDT dan total likuiditas (k) dalam hal ini adalah 100.000. Jadi saya memiliki 10% saham dalam kasus ini. Jadi saya menghadapi kerugian sementara jika ETH naik menjadi 4000 USDT, ini mengubah rasio harga ETH dan USDT di kumpulan. Akibatnya, pengguna akan menambahkan lebih banyak USDT ke kumpulan dan menarik ETH darinya sampai rasio ini mencerminkan harga yang benar (total likuiditas k tetap konstan), jadi sekarang akan ada 5 ETH di kumpulan dan 20.000 USDT. Jadi saya menarik dan akan menerima 10% dari jumlah total 0,5 ETH dan 2.000 USDT dengan nilai 4.000 USDT. Saya mendapat untung 2.000 USDT tetapi jika saya tidak menyetornya di kolam, untung saya adalah 3.000 USDT (1 ETH dan 1.000 USDT, 1 ETH = 4.000 USDT).

Perhatikan bahwa efek ini terjadi bahkan ketika harga jatuh dari saat disetorkan ke dalam pool. Sedangkan bagi Anda yang menyimpan ETH di dompet Anda, jika harga ETH turun, kerugiannya bisa sangat besar dibandingkan dengan mengirim ETH ke pool, karena ketika Anda menyetor ETH ke pool, Anda akan menerima biaya transaksi pengguna saat melakukan transaksi. Uniswap.

Masalah ini merupakan risiko yang tidak dapat dihindari sehingga penyedia likuiditas harus mempertimbangkan saat memutuskan untuk menyetor cryptocurrency ke dalam pool.

Baca lebih lanjut: Ampleforth On-chain Data Analysis (AMPL) – Apa permintaan Algorithmic Stablecoin?

Di atas adalah informasi berguna tentang model operasi Uniswap V2 dari banyak sumber yang disintesis dan diteliti TraderH4 untuk pembaca. Semoga dapat membantu Anda lebih memahami proyek dan model pengoperasian AMM, yang saat ini memimpin di pasar DeFi.

Menurut pembaca, apakah model operasi Uniswap V2 benar-benar efektif? Diskusikan dengan kami di Telegram Group TraderH4. Dan jangan lupa untuk mengunjungi situs web TraderH4 untuk segera memperbarui acara proyek yang akan datang. Sampai jumpa lagi di edisi "Analisis Model Aktif" TraderH4 berikutnya.

Catatan: Semua informasi dalam artikel ini dimaksudkan untuk memberi pembaca informasi terbaru di pasar dan tidak boleh dianggap sebagai saran investasi. Kami harap Anda membaca informasi di atas dengan seksama sebelum membuat keputusan investasi.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

Analisis dan evaluasi model operasi Uniswap V2, model paling dasar untuk AMM apa pun.

Apa itu Kerugian Tidak Tetap? Rugi Tidak Permanen adalah salah satu keterbatasan DeFi dan AMM. Lalu bagaimana cara kerjanya dan bagaimana cara menghitung kerugian tidak tetap?

Apa itu Secretswap (SEFI)? Artikel ini menyediakan semua informasi paling berguna tentang proyek Secretswap dan SEFI Token. Baca sekarang!!

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalamnya, sehingga menemukan peluang investasi dengan PancakeSwap.

Analisis AMM teratas di Blockchains, siapa pemenangnya: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analisis model operasi Balancer V2 dan kelebihan dan kekurangannya, sehingga memberikan pandangan paling intuitif tentang Token BAL.

Artikel ini memberi Anda informasi terpenting tentang pembaruan Balancer berikutnya.

IGain, solusi untuk Kerugian Tidak Tetap

Setelah 2 bulan dari analisis pertama, Sushi telah banyak berubah, terutama pengenalan Kashi dan Miso. Dengan data on-chain, lihat bagaimana Sushi telah berubah!

Bandingkan keunggulan Uniswap dan PancakeSwap, analisis kekuatan mereka dan nilai potensi mereka untuk masa depan.

Artikel ini memberikan ikhtisar tentang aspek terkait minat ketika memutuskan untuk menyetor cryptocurrency ke dalam kumpulan.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 di pasar, untuk mengetahui arah proyek dan mencari tahu sendiri.

Menganalisis aspek potensi dan keunggulan Bancor, menimbulkan pertanyaan apakah Bancor bisa menjadi Unicorn di desa DEX.

Polkadex menggabungkan 2 fitur orderbook dan AMM, dikombinasikan dengan logika eksekusi cepat, waktu blok tiga detik, dukungan untuk bot perdagangan khusus.

Ikhtisar fungsi bursa MDEX, dan petunjuk tentang beberapa cara yang dapat Anda coba untuk meningkatkan kecepatan perdagangan bursa.

Artikel ini akan menunjukkan cara menggunakan Uniswap V3 basic dengan fitur utama: Tukar, transfer, dan sediakan likuiditas.

Apa itu AMM? AMM adalah program komputer yang secara aktif menyediakan likuiditas di pasar? Jadi bagaimana cara kerja Automated Market Maker?

Mari kita analisis model operasi Uniswap V3 untuk melihat fitur dan peluang baru untuk berinvestasi di Uniswap V3!

Perang AMM: bandingkan DEX teratas di seluruh Blockchain untuk memberikan tampilan yang lebih intuitif pada setiap DEX dan ekosistem setiap Blockchain.

Fetch.AI menggunakan kecerdasan buatan dan blockchain untuk membangun ekonomi e-commerce yang otonom.

Proyek ini menarik banyak perhatian selama acara peluncuran, beberapa poin penting dari ekosistem Core DAO akan disajikan dalam artikel ini.

Biconomy (BICO token) adalah salah satu proyek yang memberikan solusi pengalaman pengguna yang optimal pada aplikasi keuangan terdesentralisasi dan Web 3.0.

Flux adalah platform infrastruktur cloud terdesentralisasi generasi berikutnya dengan skalabilitas mengesankan yang dengan mudah mendukung pengembangan Web3 dan Dapp.

LooksRare adalah pertukaran NFT yang baru diluncurkan pada awal tahun 2022, tetapi telah menarik banyak investor berkat strategi Airdrop ke komunitas. Pelajari lebih lanjut mengenai fitur, token, dan masa depan LooksRare.

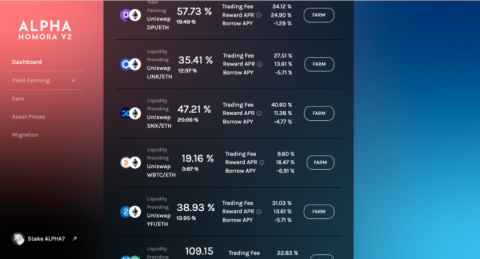

Apa itu Alpha Finance Lab (ALPHA)? Pengenalan ALPHA memecahkan masalah apa yang ada di pasar DeFi. Volume lengkap tentang ALPHA akan dijawab di bawah ini.

OneCoin adalah proyek yang sering disebutkan oleh komunitas karena bekerja seperti model multi-level dan menunjukkan tanda-tanda penipuan. Pelajari lebih lanjut mengenai risiko investasi di OneCoin dan legalitasnya di seluruh dunia.

eCash adalah platform blockchain PoS yang mendukung transaksi dan pembayaran internasional yang lancar, cepat, dan aman berdasarkan teknologi Bitcoin Cash. Temukan informasi terbaru dan rinci tentang koin XEC di sini.

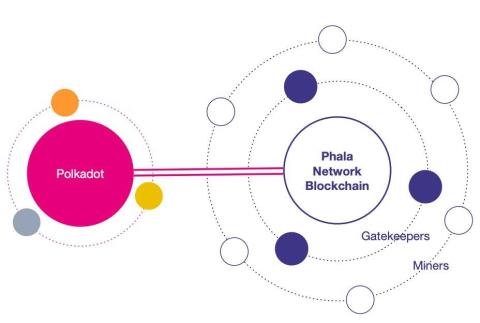

Jaringan Phala adalah proyek ekosistem Polkadot, memberikan solusi untuk mengamankan data individu dan organisasi melalui teknologi TEE dan blockchain.

Apa itu Gala Games? Bergabunglah dengan TraderH4 untuk mengetahui fitur luar biasa dari proyek Gala Games dan cryptocurrency GALA dalam artikel di bawah ini.