Bedrijfsmodelanalyse Uniswap V2 (UNI) - De basis van AMM

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

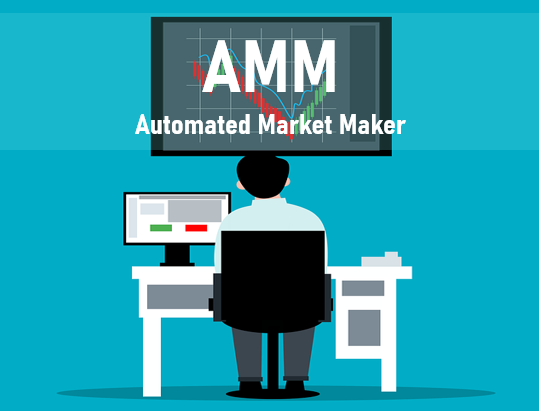

Automated market maker (AMM) is een computerprogramma dat actief liquiditeit verschaft in een markt door automatisch activa te kopen en verkopen in overeenstemming met vooraf vastgestelde regels. Dit type market maker gebruikt algoritmen om prijzen vast te stellen en transacties uit te voeren op basis van vraag en aanbod van de activa die ze verhandelen.

Automated Market Maker (AMM) bestaat al een tijdje en veel mensen zijn zich nog steeds niet bewust van het potentieel ervan. Om het concept van AMM volledig te begrijpen, moeten we eerst begrijpen wat een market maker is. In dit artikel duiken we diep in de wereld van AMM en leggen we je alles uit wat je erover moet weten.

Wat is een AMM (Automated Market Maker)?

Een AMM (automated market maker) is een computerprogramma dat actief liquiditeit verschaft in een markt door automatisch activa te kopen en verkopen in overeenstemming met vooraf vastgestelde regels. Dit type market maker gebruikt algoritmen om prijzen vast te stellen en transacties uit te voeren op basis van vraag en aanbod van de activa die ze verhandelen.

Wat is een AMM (Automated Market Maker)?

Geautomatiseerde market makers worden vaak gebruikt in elektronische handelsplatformen, zoals beurzen, om liquiditeit te verschaffen en ervoor te zorgen dat prijzen niet te volatiel worden. Ze worden ook gebruikt in cryptocurrency-uitwisselingen om liquiditeit te bieden voor digitale activa. AMM's helpen ervoor te zorgen dat kopers en verkopers altijd tegenpartijen kunnen vinden voor hun transacties.

AMM wordt al vele jaren gebruikt in traditionele financiële markten, maar is pas recentelijk toegepast op cryptocurrency-markten. AMM is aantrekkelijk voor beurzen en handelaren omdat het de noodzaak van een gecentraliseerd orderboek elimineert. Dit betekent dat er geen derde partij nodig is om kopers en verkopers te matchen, wat kosten kan besparen en de efficiëntie kan verhogen.

Cryptocurrency-uitwisselingen die AMM gebruiken, zijn onder meer Uniswap, 1inch, Pancakeswap, ... Deze beurzen hebben allemaal een aanzienlijke groei gezien in handelsvolume en liquiditeit sinds de invoering van AMM.

Hoe werkt AMM?

AMM gebruikt algoritmen om prijzen in te stellen en transacties uit te voeren

AMM's gebruiken algoritmen om prijzen vast te stellen en transacties uit te voeren. Deze algoritmen houden rekening met vraag en aanbod van de activa op de markt, evenals de prijzen van andere activa. AMM's gebruiken deze informatie om prijzen vast te stellen die eerlijk zijn voor zowel kopers als verkopers.

AMM's kunnen worden gebruikt om een breed scala aan activa te verhandelen, waaronder aandelen, obligaties, grondstoffen en cryptocurrencies.

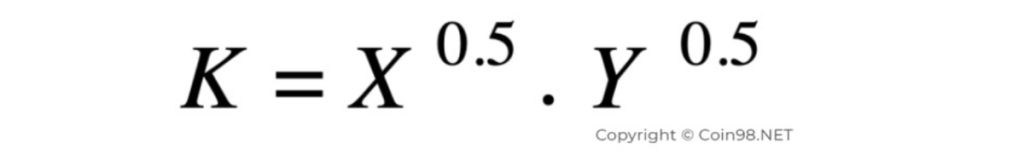

Geautomatiseerde Market Maker-formule

Over het algemeen is AMM een heel eenvoudig model. Er is een constante waarde geassocieerd met 2 verschillende tokens in een gedecentraliseerde uitwisseling .

AMM-formule

Wanneer iemand een van deze 2 tokens wil kopen of verkopen, doet hij dat via de pools die de AMM heeft.

Deze pools bevatten beide tokens en zijn altijd gelijk aan elkaar in waarde. Het orakel bepaalt de hoeveelheid van elk token in elke pool. Wanneer iemand wil kopen of verkopen, specificeren ze hoeveel van elk token ze willen en de transactie wordt automatisch uitgevoerd.

Als iemand een token wil kopen, sturen ze hun tokens naar de pool die de andere token bevat. De AMM zal dan een gelijk aantal van beide tokens uit de pool nemen en deze aan de persoon geven die ze wilde kopen. Als iemand één token wil verkopen, sturen ze hun tokens naar de pool die dezelfde token bevat. De AMM zal dan een gelijk aantal van beide tokens uit de pool nemen en deze aan de persoon geven die ze wilde verkopen.

Het belangrijkste om te onthouden is dat de waarde van elke pool altijd hetzelfde is. Dus als iemand één token koopt, neemt de waarde van de pool die ze hebben gekocht af en stijgt de waarde van de pool waaraan ze hebben verkocht. Maar over het algemeen blijft de waarde van beide pools hetzelfde.

Het orakel werkt de prijzen van elk token in elke pool voortdurend bij, zodat ze altijd gelijk zijn. Dit betekent dat als de prijs van het ene token stijgt, de prijs van het andere token in de pool zal dalen, zodat de totale waarde van de pool hetzelfde blijft.

Verschil tussen Automated Market Maker versus orderboek

Als het gaat om het verhandelen van cryptocurrencies, zijn er twee hoofdtypen beurzen: beurzen die orderboeken gebruiken en beurzen die AMM's gebruiken (automated market makers). Beide hebben hun eigen voor- en nadelen, dus het is belangrijk om het verschil te begrijpen voordat u een uitwisseling kiest.

Orderboekuitwisselingen zijn het meer traditionele type uitwisseling, waarbij kopers en verkopers bestellingen plaatsen die vervolgens door de uitwisseling worden geëvenaard. Dit type uitwisseling is meestal meer geschikt voor handelaren die precies weten waarnaar ze op zoek zijn, omdat ze de prijs kunnen specificeren die ze bereid zijn te betalen of te accepteren. Het uitwisselen van orderboeken kan echter onderhevig zijn aan manipulatie door grote handelaren, bekend als "walvissen", die de markten kunnen verplaatsen door grote bestellingen te plaatsen.

AMM-beurzen daarentegen gebruiken algoritmen om kopers en verkopers automatisch te matchen. Dit type uitwisseling is meer geschikt voor diegenen die alleen een bepaalde cryptocurrency willen kopen of verkopen, omdat ze zich geen zorgen hoeven te maken over het vinden van een overeenkomende bestelling. AMM-beurzen kunnen echter vaak hogere kosten in rekening brengen dan orderboekbeurzen, omdat ze winst moeten maken uit de spread tussen de koop- en verkoopprijzen.

Dus, welk type uitwisseling is beter? Het hangt echt af van uw handelsstijl en wat u zoekt. Als u een meer ervaren handelaar bent die precies weet wat u wilt, dan is een orderboekruil wellicht beter voor u. Als u echter nieuw bent met handelen of gewoon een bepaalde cryptocurrency wilt kopen of verkopen, dan is een AMM-uitwisseling misschien een betere keuze.

AMM (Automated Market Maker) begrijpen?

Liquiditeitspools worden vaak gebruikt in cryptocurrency om handelaren de mogelijkheid te bieden om snel en gemakkelijk grote hoeveelheden digitale activa te kopen of verkopen. Er zijn echter verschillende nadelen en voordelen aan het gebruik van liquiditeitspools waarvan handelaren op de hoogte moeten zijn voordat ze ze gebruiken.

Voordelen van AMM's

Hier zijn enkele voordelen van het gebruik van AMM's:

Risico's van AMM's

Wat zijn de risico's van het gebruik van AMM? Er zijn enkele risico's verbonden aan het gebruik van AMM's:

Over het algemeen zijn geautomatiseerde market makers een handig hulpmiddel om liquiditeit en stabiliteit in markten te bieden. Er zijn echter enkele risico's verbonden aan het gebruik ervan. Deze risico's moeten in overweging worden genomen voordat wordt belegd in activa die worden verhandeld door AMM's.

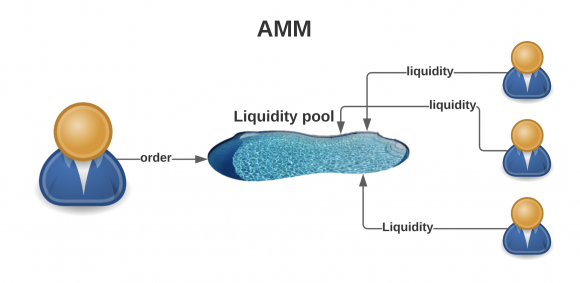

Wat is AMM Liquidity Pool?

Liquidity Pool is een verzameling activa die gebruikers kunnen kopen en verkopen

Liquiditeit verwijst naar hoe snel een actief op de markt kan worden gekocht of verkocht zonder de prijs van het actief te beïnvloeden. Een liquiditeitspool is een verzameling activa die gemakkelijk kan worden omgezet in contanten.

In de wereld van cryptocurrency is een liquiditeitspool een groep digitale activa die kan worden verhandeld voor andere cryptocurrencies of fiat-valuta's. Liquiditeitspools bieden beleggers een manier om cryptocurrencies te kopen en verkopen zonder dat ze via een gecentraliseerde beurs hoeven te gaan.

Liquiditeitspools worden vaak gecreëerd door grote cryptocurrency-uitwisselingen als een manier om hun gebruikers meer handelsopties te bieden. Deze pools kunnen ook worden gecreëerd door groepen investeerders die een specifiek digitaal activum willen verhandelen.

De grootte van een liquiditeitspool kan variëren. Sommigen hebben misschien maar een paar miljoen dollar aan digitale activa, terwijl anderen miljarden hebben.

Beleggers die een specifieke cryptocurrency willen verhandelen, willen misschien controleren of er een liquiditeitspool is voor die valuta. Dit kan hen meer handelsopties bieden en kan hen helpen de beste prijs voor hun transacties te krijgen.

Er zijn een paar variaties van liquiditeitspools in de markt die kort zullen worden uitgelegd.

Fed prijsreserves

Sommige cryptocurrencies gebruiken een liquiditeitspool om de prijs van hun munt te stabiliseren. Dit is vooral belangrijk voor die munten die geen centrale autoriteit hebben, zoals Bitcoin . De Fed-prijsreserves in de liquiditeitspool worden gebruikt om de waarde van de munt te helpen behouden en stabiel te houden.

Als de prijs van de munt begint te dalen, kunnen de reserves worden gebruikt om munten op te kopen en de prijs te stutten. Evenzo, als de prijs te snel begint te stijgen, kunnen de reserves worden gebruikt om een deel van de munten te verkopen en de prijs weer te verlagen. Dit systeem helpt de waarde van de munt stabieler te houden en maakt deze minder volatiel.

Geautomatiseerde prijsreserveringen

Geautomatiseerde prijsreserves in de liquiditeitspool zijn een soort verzekering tegen waardeschommelingen op de cryptocurrency-markt. Door munten in reserve te houden, kunt u er zeker van zijn dat hun waarde niet tot nul daalt, hoe laag de totale marktwaarde van cryptocurrencies ook daalt. Dit maakt ze een essentieel onderdeel van de portefeuille van elke serieuze belegger en een geweldige manier om uzelf te beschermen tegen financiële ondergang.

Als u overweegt te beleggen in cryptocurrencies, moet u zeker overwegen om geautomatiseerde prijsreserves in uw liquiditeitspool te gebruiken. Ze bieden een waardevol vangnet dat uw munten veilig kan houden in tijden van onrust op de markt en ervoor zorgt dat u altijd toegang heeft tot uw geld.

Brugreserves

Overbruggingsreserves zijn een soort cryptocurrency-reserve die wordt gebruikt om liquiditeit te verschaffen aan een overbruggingspool. Overbruggingsreserves worden doorgaans bewaard op een trustrekening of een ander type geblokkeerde rekening, en ze worden gebruikt om de munten die in de pool worden gestort te deponeren. Het doel van het aanhouden van deze reserves is ervoor te zorgen dat er altijd voldoende liquiditeit in de pool is om opnames te dekken en om de gebruikers van de pool te beschermen in geval van een plotselinge waardedaling van de onderliggende activa.

Overbruggingsreserves kunnen worden gebruikt om een verscheidenheid aan verschillende soorten risico's te dekken, waaronder marktrisico, kredietrisico en operationeel risico. In het algemeen geldt dat hoe volatieler de activaklasse is, hoe meer overbruggingsreserves moeten worden aangehouden. Bijvoorbeeld van reserves die moeten worden aangehouden. Als een pool zich bijvoorbeeld richt op volatiele activa zoals Bitcoin, zou deze waarschijnlijk een hoger percentage van zijn activa in reserve houden dan een pool die belegt in stabielere activa zoals stablecoins .

Populaire geautomatiseerde Market Maker-platforms

Uniswap is de grootste gedecentraliseerde uitwisseling die op de Ethereum-blockchain werkt. Hiermee kunnen gebruikers overal ter wereld crypto verhandelen zonder tussenpersoon. Uniswap pionierde met het Automated Market Maker-model, waarin gebruikers Ethereum-tokens leveren aan Uniswap "liquiditeitspools" en algoritmen marktprijzen bepalen op basis van vraag en aanbod.

Uniswap is de grootste gedecentraliseerde uitwisseling op Ethereum

Curve is een gedecentraliseerde uitwisseling (DEX) die draait op Ethereum. Het is speciaal ontworpen voor het wisselen tussen stablecoins. Het enige wat je nodig hebt is een Ethereum-portemonnee, wat geld, en je kunt verschillende stablecoins ruilen met lage kosten en slippen.

Conclusie

Geautomatiseerde market makers spelen een belangrijke rol in het functioneren van gedecentraliseerde beurzen, aangezien zij vaak de enige bron van liquiditeit op deze platforms zijn. De aanwezigheid van geautomatiseerde market makers helpt deze problemen te verminderen door een constante bron van liquiditeit te bieden. Daarom zullen AMM's altijd een noodzakelijke factor zijn in cryptocurrency-markten.

Ik hoop dat je dit artikel met plezier hebt gelezen. Als je vragen of opmerkingen hebt, laat ze dan hieronder achter en vergeet niet lid te worden van de Coin98-community voor meer waardevolle inzichten en cryptocurrency-discussies.

Zoals altijd, bedankt voor het lezen!

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Wat is tijdelijk verlies? Tijdelijk verlies is een van de beperkingen van DeFi en AMM's. Dus hoe werkt het en hoe bereken je tijdelijk verlies?

Wat is Secretswap (SEFI)? Het artikel biedt de meest nuttige informatie over het Secretswap- en SEFI Token-project. Lees nu!!

Analyseer het PancakeSwap-model via het werkingsmechanisme van elk product erin, en vind zo investeringsmogelijkheden met PancakeSwap.

Analyse van de beste AMM's op Blockchains, die de winnaars zijn: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analyseer het bedieningsmodel van Balancer V2 en de voor- en nadelen ervan, waardoor u de meest intuïtieve weergaven van Token BAL krijgt.

Het artikel geeft u de belangrijkste informatie over de volgende update van Balancer.

IGain, de oplossing voor tijdelijk verlies

Na 2 maanden vanaf de eerste analyse is Sushi veel veranderd, vooral de introductie van Kashi en Miso. Bekijk met on-chain data hoe Sushi is veranderd!

Vergelijk de hoogtepunten van Uniswap en PancakeSwap, analyseer hun sterke punten en beoordeel hun potentieel voor de toekomst.

Het artikel geeft een overzicht van de rentegerelateerde aspecten bij de beslissing om cryptocurrencies in pools te storten.

Analyse van het bedrijfsmodel van AMM SushiSwap, AMM met TVL is TOP 3 in de markt, om de richting van het project te kennen en zelf inzichten te krijgen.

Het analyseren van aspecten van Bancor's potentieel en voordelen, roept de vraag op of Bancor Unicorn kan worden in het DEX-dorp.

Polkadex combineert 2 functies van orderboek en AMM, gecombineerd met snelle uitvoeringslogica, drie seconden bloktijd, ondersteuning voor aangepaste handelsbots.

Een overzicht van de functies van de MDEX-beurs en instructies over enkele manieren waarop u kunt proberen de handelssnelheid van de beurs te verhogen.

Dit artikel laat je zien hoe je Uniswap V3 basic gebruikt met de belangrijkste functies: Swappen, overboeken en liquiditeit verschaffen.

Laten we het bedrijfsmodel van Uniswap V3 analyseren om te zien welke nieuwe functies en mogelijkheden om te investeren in Uniswap V3!

AMM-oorlog: vergelijk de beste DEX's in Blockchains om een meer intuïtieve kijk te geven op elke DEX en het ecosysteem van elke Blockchain.

Wat is Marktmaker? Hoe verschilt Market Maker (MM) in de traditionele markt van Automated Market Maker (AMM) in Crypto? Ontdek het hier!

Wat is OKEx-token? Wat is OKB? Ontdek de unieke kenmerken van OKEx Token en gedetailleerde informatie over OKB-token!

Volume (of handelsvolume) is een belangrijke indicator voor handelaren. Ontdek hoe effectief te handelen met de volume-indicator en welke nieuwe trends in crypto ontstaan.

Wat is RSI? Wat is Stoch RSI? Welke signalen geeft deze indicator? Leer hoe u RSI kunt gebruiken en veelgemaakte fouten bij het handelen met RSI.

Het vangen van en handelen met de trend helpt om het risico van vele malen omlaag handelen te verminderen. Lees het volgende artikel en ontdek de nieuwste inzichten over trendanalyse in crypto.

Wat is Santos FC Fan Token? Wat is SANTOS-token? Lees hier meer over SANTOS Tokenomics!

Wat is TomoChain (TOMO)? Dit artikel geeft je alle nuttige informatie over de TomoChain (TOMO) cryptocurrency.

Wat is lawine? Wat is een AVAX-munt? Wat maakt Avalanche anders dan andere Blockchain? Meer informatie over AVAX Tokenomics!!!

Wat is ShibaSwap? Lees hier meer over alle ShibaSwap-hoogtepunten en SHIB Token-tokenomics-details!

Wat is Tezos? Wat is XTZ-token? Wat maakt Tezos anders dan andere blockchains? Lees hier meer over XTZ Tokenomics!

Wat is Unit Protocol (DUCK)? Het artikel geeft je de meest nuttige informatie over de Unit Protocol (DUCK) cryptocurrency.