Nesta seção, falarei sobre os principais riscos no DeFi e como limitar os riscos na seleção de projetos.

Continuando a série sobre o DeFi Stack, na parte 1, dei uma visão geral das "peças lucrativas" que compõem o DeFi (você pode ler aqui para encontrar uma maneira de avaliar o projeto).

Nesta seção, avaliaremos os maiores riscos no DeFi e como gerenciar e limitar esses riscos. Ajudando assim a maximizar os lucros e minimizar os riscos para si mesmo.

Vamos começar!

Gestão de Riscos em DeFi

Risco Exponencial em DeFi

Trecho do tweet de Arjun Balaji:

“O risco em DeFi está crescendo exponencialmente. O motivo se deve a:

- Erro de contrato.

- A parametrização no protocolo é pobre.

- Congestionamento de rede na cadeia.

- Riscos da Oracle.

- Problemas do bot/LP do Keeper.

Esses riscos se amplificam com a capacidade de composição e alavancagem.”

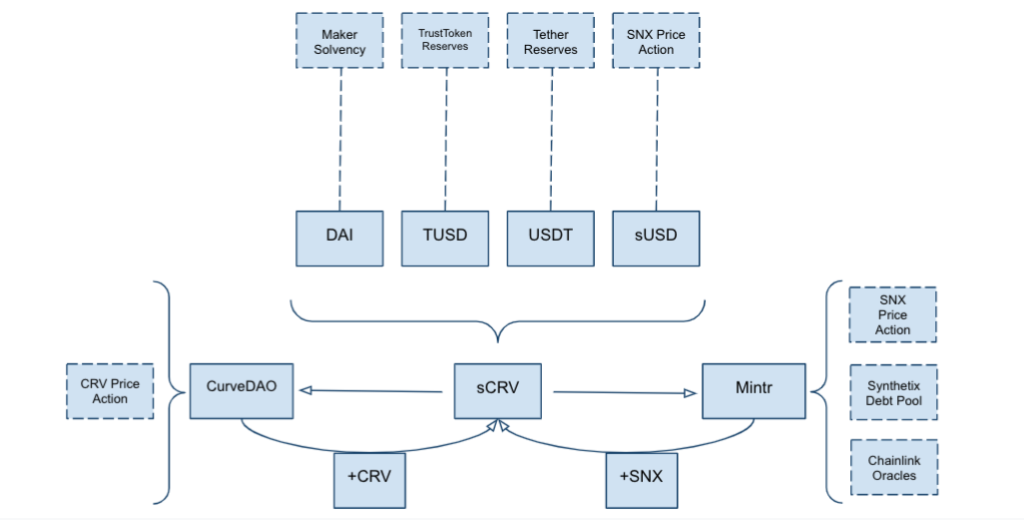

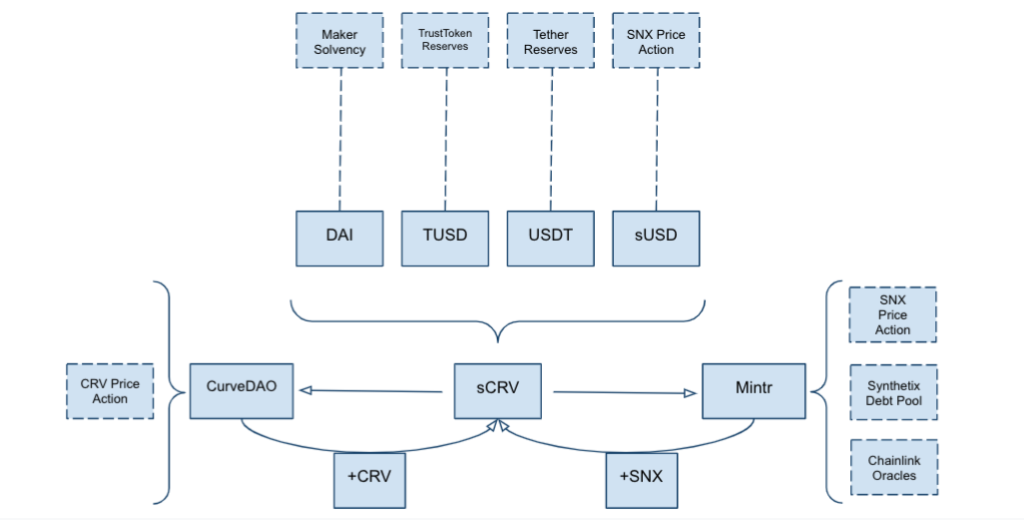

Tomo um exemplo de uma famosa estratégia de agricultura de rendimento: o pool sUSD da Curve. Os usuários podem depositar uma ou mais stablecoins (DAI, USDT, TUSD, sUSD) no pool e apostar em tokens LP na plataforma Mintr da Synthetix para receber recompensas SNX.

Cada stablecoin no pool da Curve está sujeita ao seu próprio risco que afeta diretamente o valor da moeda (DAI está em risco pela governança no Maker, oracle,.. O USDT está em risco na conta bancária do Tether).

Com o design do pool acima contendo muitas stablecoins, ele reduzirá o impacto quando uma stablecoin cair e terá suporte para manter os preços entre as moedas juntos. No entanto, se uma moeda entrar em colapso, ela ainda terá um impacto muito ruim nas moedas restantes no pool e afetará ainda mais os protocolos que estão usando esse pool.

Esta é uma faca de dois gumes, a assimilação oferece grandes avanços, mas também vem com riscos exponencialmente crescentes.

Os maiores riscos em DeFi hoje

Risco de hipoteca

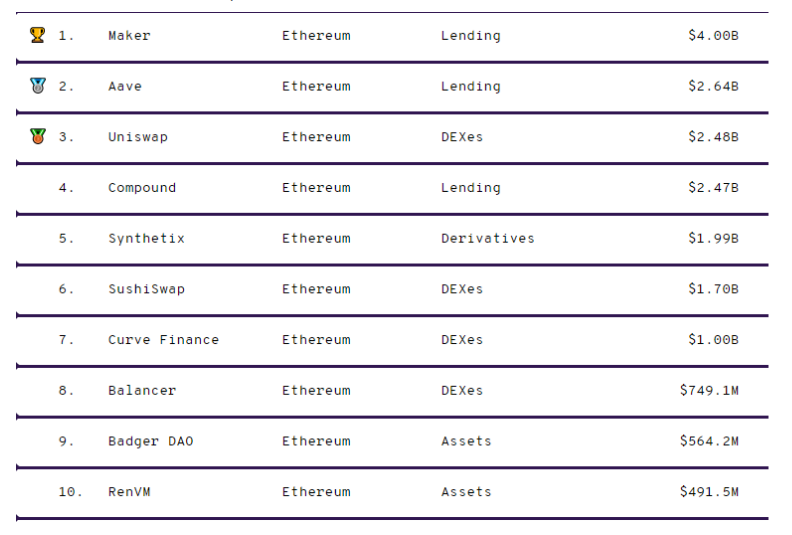

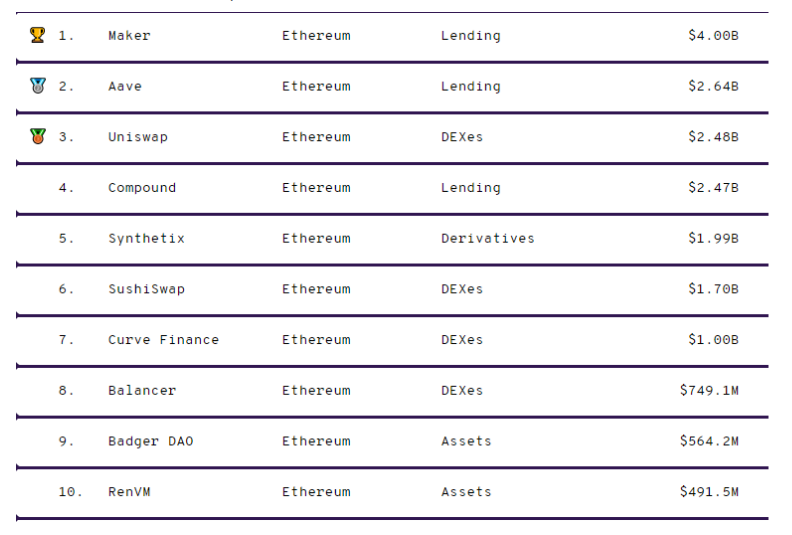

Atualmente, existem mais de US$ 13 bilhões em ativos bloqueados nos 10 principais protocolos DeFi (Uniswap, Compound, Aave, Balancer, Curve, MakerDAO, ..). Entre eles estão grandes quantidades de DAI, USDC, renBTC, etc. Se algo acontecer com algum deles, resultará em uma onda massiva de liquidações de ativos, inadimplência e impactos negativos no preço do restante.

Riscos da Oracle

A Synthetix sofreu um ataque de oráculo em 25 de junho de 2019, causando danos de aproximadamente US$ 37 milhões em ETH (após negociação, o invasor devolveu os fundos roubados).

Em 18 de fevereiro de 2020, um invasor aproveitou um empréstimo instantâneo para aumentar o preço do sUSD para US$ 2, forneceu o sUSD como garantia no bZx para emprestar 2400 ETH, depois saiu de uma posição no bZx e manteve a propriedade hipotecada. Desde então, os ataques de oráculos vêm aumentando (Harvest, Value DeFi), destacando o risco do oráculo em DeFi.

Chainlink está desempenhando um papel central para liderar projetos DeFi como (Aave, Synthetix e Yearn,..) e se houver um grande problema com este projeto oracle líder, isso afetará todo o sistema.

Risco de congestionamento da rede Ethereum

Como você viu com a escalabilidade do Ethereum hoje, a rede não está pronta para o comércio global. Alguns projetos como Perpetual Protocol ou Aavegotchi tiveram que adiar o cronograma de lançamento da rede principal por causa das altas taxas de gás. As altas taxas de gás tornarão as transações e atividades relacionadas em DeFi (como liquidação de ativos ou hipoteca) muito difíceis.

Limite os riscos no DeFi

Conforme mencionado na parte 1 da série, o Nível 1 ao Nível 3 do DeFi Stack é a base que afeta diretamente todo o DeFi. Então, ao pensar em redução de riscos, devemos focar principalmente nessas camadas, que podem ser consideradas alguns critérios para ajudar a minimizar o risco na seleção de projetos.

Tokens de hipoteca

A maioria dos protocolos DeFi usa os mesmos tipos de garantias (DAI, USDC, USDT, wBTC, aToken, cToken,...) para que os projetos possam reduzir os riscos associados aos ativos. hipoteca de várias maneiras, como:

- Limitar o valor das garantias utilizadas no Protocolo. Embora a compensação seja que haverá menos usuários, isso reduzirá os riscos sistêmicos.

- Apenas stablecoins transparentes e auditadas (USDC, PAX) são aceitas.

- Melhorar gradualmente as condições de aceitação de imóveis como garantia.

- Equilíbrio, limite a diferença de proporção entre as garantias.

- Compre um seguro de hipoteca.

Oráculo

Oracle é a principal causa de ataques ao protocolo DeFi. Os principais nomes DeFi dependem de dados de preços fornecidos pelo Chainlink ou usam o token LINK em seu protocolo. Se algo der errado com o "rei da Oracle", isso definitivamente será um golpe fatal para o DeFi.

Para limitar o risco causado pelo oracle, o projeto pode obter dados de preço médio de muitos provedores oracle, como Chainlink, Band, Nest,...

Capacidade de fazer transações

Na parte 1, falei sobre a importância da capacidade de fazer transações no DeFi Protocol.

"À medida que o DeFi cresce, seu sistema se torna cada vez mais complexo. Além de enviar transações e receber tokens, os modernos protocolos DeFi também precisam realizar muitas transações para resolver problemas. vários tópicos como: encontrar e armazenar saldos de garantias, calcular taxas de hipoteca, processar dados de preços da oráculo, realizando liquidações, distribuindo recompensas de apostas, calculando alavancagem, ..."

Com a crescente demanda por protocolos no Ethereum, a capacidade de realizar transações será uma das principais preocupações.

Existem várias soluções que as primitivas DeFi podem usar para superar o risco de não conseguir executar uma transação.

1. Soluções de camada 2

- Roolups otimistas herdam a segurança da Camada 1, alto rendimento, baixa latência e taxas de gás baratas, mas longa espera para depositar ou retirar ativos.

- Sidechains como SKALE ou MATIC têm alto rendimento, baixa latência, taxas de gás baratas e depósitos e saques rápidos, mas não têm o mesmo nível de segurança que a Camada 1 do Ethereum.

2. Soluções de camada 1

- Solana , Near, Avalanche são blockchains altamente escaláveis e baratas, mas carecem da base de usuários e peças lucrativas que tornam o Ethereum bem-sucedido.

3. Crie bots para ajudar na liquidação

- O KeeperDAO permite que os usuários recebam recompensas através da liquidação de ativos, outros projetos podem criar seu próprio mini "KeeperDAO" para não depender de nenhum indivíduo na realização da liquidação.

4. Os pools de mineração podem priorizar transações em blocos. Simplificando, emitindo tokens para o pool, quando o endereço da transação contém um pool de tokens, a transação será priorizada.

5. Fichas de gás. Você minera tokens de gás quando as taxas de gás são baixas e os troca quando as taxas de gás são altas para minimizar os custos de transação.

Resumo do conteúdo

Existem muitos protocolos DeFi diferentes, mas a maioria deles compartilha um padrão comum.

- Existe um pool que contém garantias no contrato para negociar ou emprestar ativos.

- Os protocolos derivativos ou de empréstimo/empréstimo usam o oracle para fornecer dados de preço para o contrato.

- Havendo bens a serem liquidados, um terceiro fará a liquidação e receberá uma parte dos lucros.

Portanto, no artigo, forneci uma estrutura para controlar os principais riscos em DeFi (1) Risco colateral, (2) Risco Oracle (3) Risco potencial realizar transações e liquidação de ativos.

À medida que o DeFi se torna cada vez mais desenvolvido, a equipe de desenvolvimento terá que pensar mais profundamente, encontrar e usar medidas para superar os riscos acima, o fluxo de caixa será despejado naqueles que puderem responder à pergunta "Previsão" Como o projeto protegerá os usuários de problemas de oráculo ou congestionamento de rede?”. As respostas às perguntas acima serão a grande diferença entre vencedores e perdedores em um espaço DeFi competitivo.

Epílogo

Entenda as peças que compõem o DeFi, saiba quais são os principais riscos que afetam o projeto e como limitá-los. Essas serão ótimas ferramentas para ajudá-lo a encontrar projetos de investimento.

Fonte de referência: The DeFi Stack