Analiza modelului de operare Uniswap V2 (UNI) - Fundația AMM

Analizați și evaluați modelul de funcționare al Uniswap V2, cel mai de bază model pentru orice AMM.

Analizați mecanismul de funcționare al Maker Dao și cum să captați valoare pentru tokenul MKR, proiectând astfel viitorul și potențialul acestui proiect lider de împrumut.

Ce este Maker Knife?

MakerDAO & DAI este un proiect despre împrumuturi în domeniul finanțării descentralizate DeFi. Fundația proiectului este construită pe Ethereum Blockchain.

Cele 2 componente principale și esențiale ale proiectului sunt DAI Stablecoin și Maker (MKR Token):

Maker Dao este unul dintre primele proiecte de creditare de pe piață, dezvoltat de la sfârșitul anului 2017. După mai bine de 3 ani, proiectul a obținut multe realizări grozave, Stablecoin DAI este în prezent Stablecoin-ul cu cea mai mare capitalizare DeFi și al treilea ca mărime din întreaga piață, chiar în spatele USDT și USDC.

Acest articol vă va ajuta:

Vă rugăm să consultați pentru a avea mai multe perspective în investiții.

Modelul de lucru al lui Maker Dao

Maker Knife are în prezent câteva produse principale, după cum urmează:

Vom afla pe rând despre cum funcționează aceste produse.

Seiful pieței

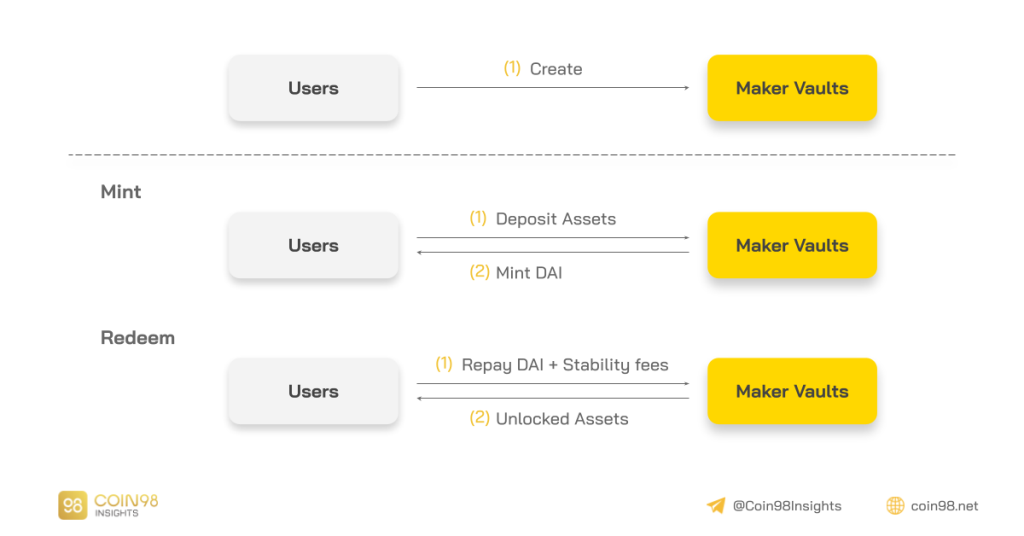

Pentru a putea începe să interacționați cu Maker Dao, primul lucru pe care trebuie să-l faceți este să deschideți un Maker Vault, pe care îl puteți deschide prin proiecte care acceptă Interfață pentru Maker Dao precum Oasis, InstaDapp, Zerion.

Un Maker Vault este ca poziția ta, după deschiderea unui Vault, vei avea dreptul de a oferi garanții, de a împrumuta DAI, de a rambursa,...

Puteți deschide mai multe seifuri în același timp pentru a avea mai multe poziții.

Mecanism de monedă stabilă a monedei stabile DAI

Aceasta este cea mai de bază și cea mai folosită caracteristică din Maker Knife. Cantitatea de DAI bătută depinde de calitatea garanției.

De exemplu, 150 USD ETH pot fi bătuți doar 100 DAI. Dar 150 USDC pot bate până la 148,5 DAI.

Mecanismul Mint & Redeem va merge astfel:

Monetărie :

(1) Utilizatorul va pune garanția în seiful său Maker.

(2) Pe baza calității garanției, împrumutatul va putea împrumuta o anumită sumă de DAI, utilizatorul poate folosi acest DAI pentru a cumpăra mai multe proprietăți, a împrumuta, a cultiva,...

Răscumpăra:

(1) Când utilizatorul dorește să ramburseze împrumutul și să primească înapoi garanția. Utilizatorul va returna DAI împrumutat + 1 parte din dobândă, această dobândă va fi plătită în DAI.

(2) După ce utilizatorul plătește DAI + dobândă, Seiful deblochează garanția, iar utilizatorul își primește bunurile înapoi.

Mecanismul de lichidare a activelor pe Maker DAO

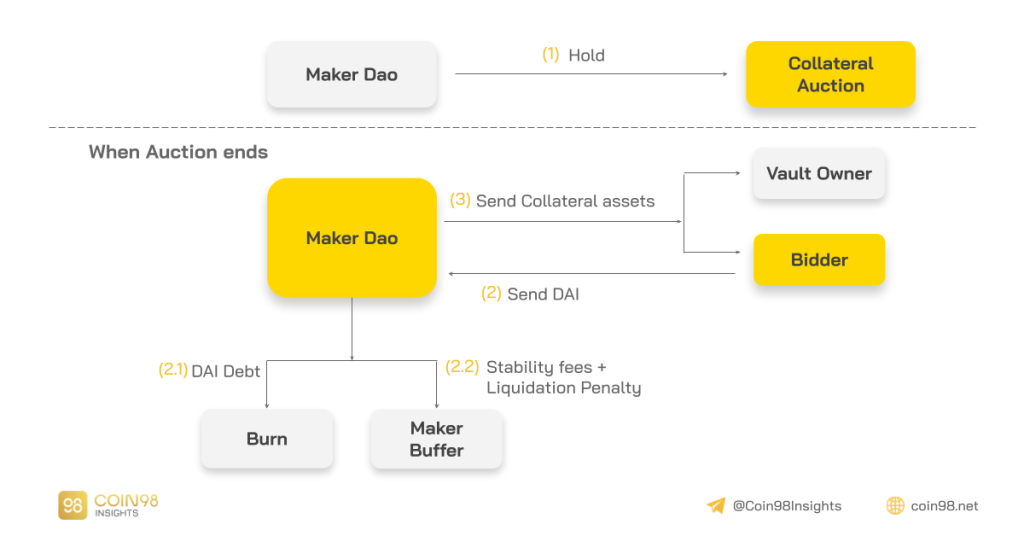

Pentru a se asigura că DAI este stabil la un dolar fixat, atunci când seiful colateral scade la un anumit procent, în special în prezent 150%, activele din seif vor fi lichidate pentru a rambursa datoria.

Activele lichidate în Maker Dao se vor desfășura conform formatului de licitație:

(1) Maker DAO va organiza o licitație cu participanții, pentru a selecta câștigătorul și, în același timp, pentru a se asigura că proprietarul Vault-ului poate rambursa integral datoria.

(2) Câștigătorul (ofertantul) va transfera DAI către Maker DAO. Acest DAI va fi folosit pentru 2 lucruri.

(3) Creatorul Dao transferă activele colaterale câștigătorului (ofertantului). Această licitație va avea ca rezultat 2 cazuri:

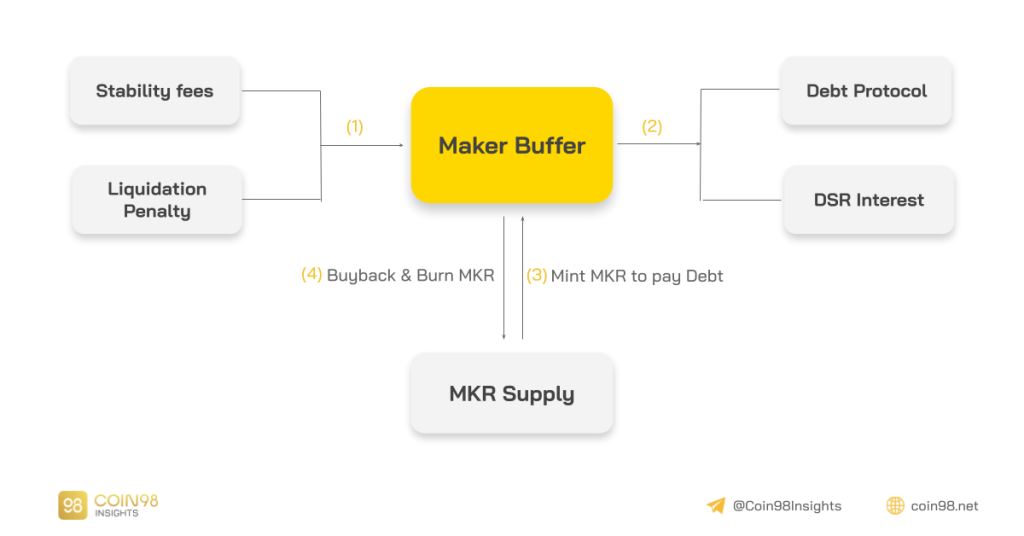

Maker Buffer

Maker Buffer este o componentă destul de importantă în modelul de operare al Maker Dao. Acum că ați auzit multe despre acest ingredient în articol, acum voi explica definiția, cum funcționează și ce înseamnă.

Definiție: Maker Buffer acționează ca un fond financiar (trezorerie) al Maker Dao, gestionând veniturile și cheltuielile proiectului.

Cum funcționează Maker Buffer:

(1) Venituri: Toate veniturile Maker Dao sunt transferate aici, inclusiv: comision de împrumut DAI (Comisionarie de stabilitate) + comision de penalizare de lichidare.

(2) Sursa de cheltuieli: Acești bani vor fi folosiți pentru 2 lucruri principale:

(3) Dacă suma din Maker Buffer nu este suficientă pentru achitarea datoriilor, jetoanele MKR vor fi bătute și licitate (licitație pentru datorii) pentru a plăti celelalte două datorii.

(4) Dacă după achitarea a 2 datorii, suma din Maker Buffer este încă mai mare decât un anumit nivel, banii rămași vor fi scoși la licitație (Surplus Auction) pentru a cumpăra MKR și arși de pe piață, dezumflați astfel pentru furnizarea MKR.

→ Rolul Maker Buffer și tokenul MKR este foarte important, ajutând la stabilizarea și restructurarea finanțelor în Maker Dao.

Eveniment Blackswan:

Rolul Maker Buffer și tokenul MKR arată clar rolul evenimentului Blackswan, mai exact pe 13 martie 2020, piața a avut o prăbușire puternică, în ciuda lichidării când rata ipotecare a scăzut la 150%, dar prețul a scăzut atât de repede încât suma Din banii colectați de Maker Dao nu au fost suficienți pentru a acoperi datoria, deficitul s-a ridicat la 5,4 M$ DAI.

În acest moment, Maker Dao a trebuit să închidă temporar protocolul (Emergency Shutdown) și să organizeze o licitație pentru datorii (Debt Protocol).

La 29 martie 2020, licitația de datorii s-a încheiat, 20.980 MKR au fost bătuți pentru a strânge 5,3 M$ DAI.

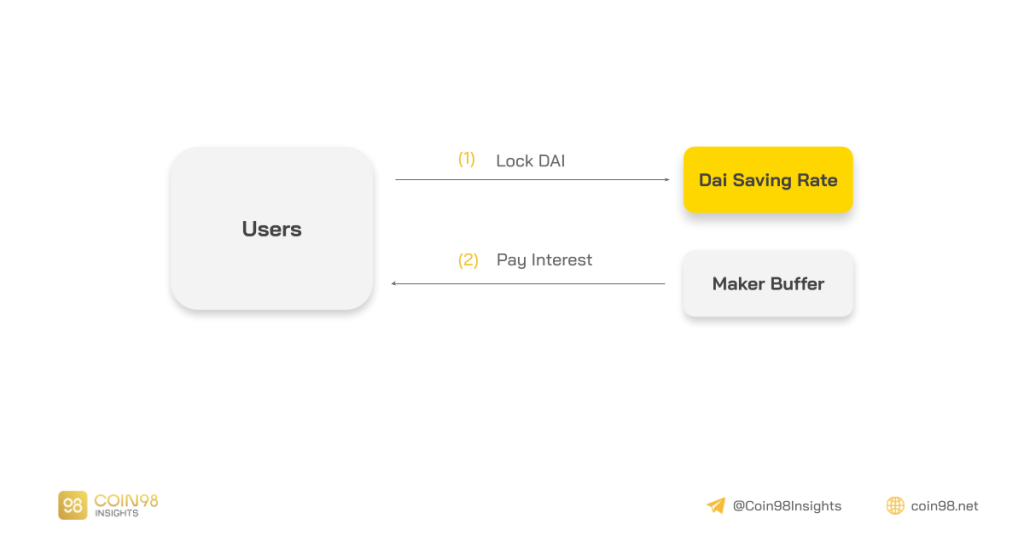

Rata de economisire DAI (DSR)

Dai Saving Rate (DSR) este o caracteristică care le permite deținătorilor de DAI să obțină profit pasiv și este, de asemenea, un instrument pentru Maker Dao pentru a stabiliza rata DAI.

Rata dobânzii la Dai Saving Rate era înainte de până la 8%/an, dar acum este de doar 0,01%, iar acum doar 71 de milioane de DAI sunt blocate în Dai Saving Rate.

Procesul de operare a Ratei de economisire Dai este destul de simplu, având loc în 4 pași, după cum urmează:

(1) Deținătorul DAI blochează DAI în contractul cu Rata de economisire Dai.

(2) Maker Buffer va plăti dobânda înapoi deținătorilor de DAI.

Aceasta este o caracteristică simplă, dar implicațiile ei sunt uriașe. Această caracteristică permite Administrației Maker Dao (Deținătorul MKR) să stabilizeze cursul de schimb al DAI împotriva fluctuațiilor de pe piață, în special:

Revizuirea ratei de economisire Dai

Personal, consider că aceasta este o caracteristică foarte bună, aplicată din economia financiară tradițională.

Modul în care DAI utilizează rata de economisire DAI pentru a stabiliza cursul de schimb DAI la USD, este același mod în care băncile centrale de stat își stabilizează cursul de schimb față de USD.

De exemplu:

În cazul în care 1 monedă X se depreciază în raport cu USD, Banca Centrală va crește randamentul obligațiunii X față de obligațiunea USD. Apoi, deținerea monedei X va fi mai profitabilă, investitorii vor avea tendința de a vinde USD pentru a cumpăra moneda X ⇒ Prețul lui X crește față de USD și păstrează corelația necesară.

În cazul opus, moneda X se apreciază în raport cu USD, Banca Centrală va reduce rata dobânzii la obligațiunile monedei X față de USD ⇒ Dong X este mai puțin atractiv decât USD și prețul lui X va scădea din nou.

Dai Saving Rate funcționează, de asemenea, într-un mod similar. În general, acesta este un instrument pentru Maker Dao pentru a-și stabiliza cursul de schimb în consecință, deși impactul Ratei de economisire Dai asupra cursului de schimb al DAI nu este prea mare.

Analiza parametrilor stablecoin DAI

Raportul de garanție

Raportul de lichiditate al DAI este de 150%, ceea ce înseamnă că dacă valoarea garanției scade sub acest nivel, acesta va fi lichidat de sistem.

Rata de garanție are o valoare mai mare decât Rata de lichiditate pentru a evita lichidarea contului dvs. de către sistem, pentru a fi în siguranță, de obicei utilizatorii vor seta Rata de garanție să fie de 2-4 ori Rata de lichiditate, adică aproximativ 300% - 600% din sumă. DAI trebuie să se împrumute de la sistem.

Numărul real este în prezent rata ipotecară de 355%.

Cuier

Valoarea monedei DAI este fixată în jurul semnului de 1 USD. Când prețul DAI fluctuează, vor exista mecanisme de ajustare a prețului.

Mecanism de stabilizare a prețurilor

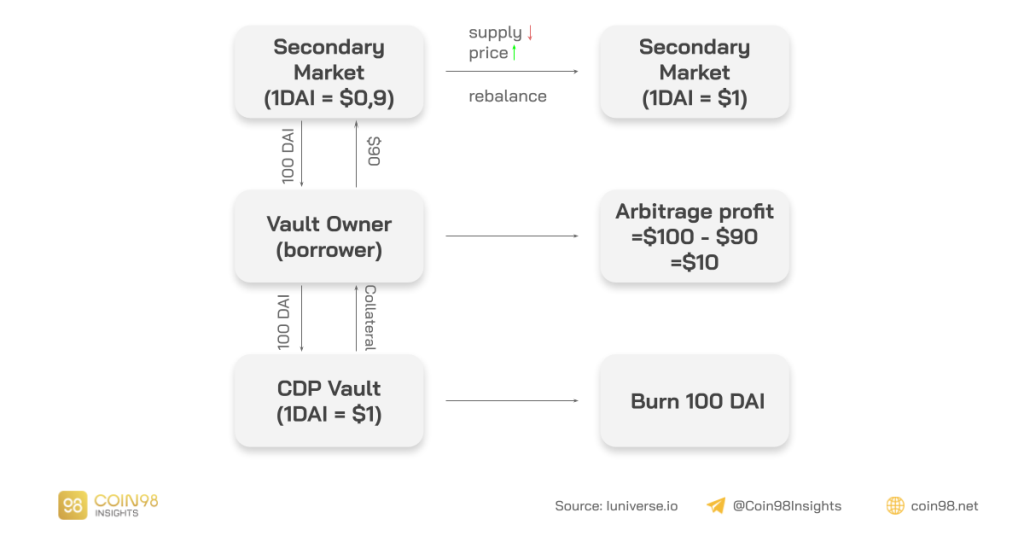

Unde DAI scade sub 1 USD

Să presupunem că un utilizator a împrumutat un împrumut (100 USD) de la MarkerDao, după un timp, prețul DAI scade la minim (0,9 USD/DAI). Deși prețul de piață al DAI este supus modificării, prețul DAI din sistem este întotdeauna menținut la 1 USD în mod implicit. În acel moment, utilizatorii pot cumpăra (100) DAI de pe piețele secundare (burse precum Binance, Kucoin, Okex, Uni,...) la un preț mai ieftin (aproximativ 90 USD) și apoi pot folosi acești bani pentru a plăti datorii.

Drept urmare, utilizatorul primește suma diferenței de preț (10 USD). Toate DAI returnate sunt arse, reducând aprovizionarea cu DAI. Acest lucru va duce în cele din urmă la o creștere a prețului de piață al DAI.

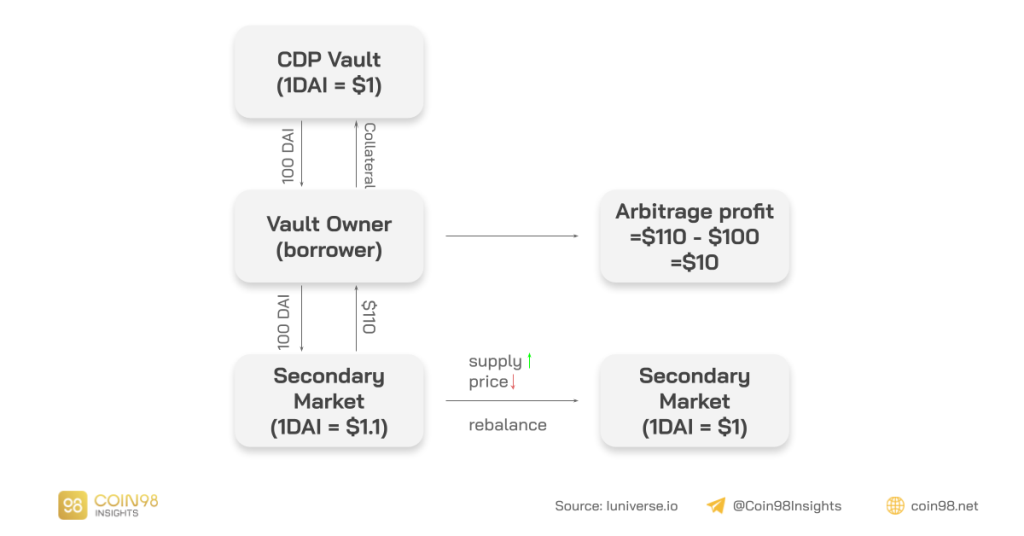

Cazul DAI care crește peste 1 USD

Deoarece DAI încă deține 1 USD în sistem, utilizatorii vor continua să împrumute DAI din sistem și să-l vândă pe piața secundară la un preț mai mare (să zicem 1,1 USD). Utilizatorii vor beneficia de acest lucru (0,1 USD/DAI). În plus, injectarea mai multor DAI pe piață va reduce prețul DAI.

Informații despre preț

Oracle (The Medianizer) este un contract inteligent care oferă un preț de referință pentru Marker.

Menține o listă de fluxuri de prețuri, preia actualizări de preț și înregistrări ale prețurilor recente furnizate de fiecare adresă. De fiecare dată când se primește o nouă actualizare a prețurilor, prețul mediu al tuturor prețurilor de feed este recalculat, iar media actualizată.

Permisiuni Oracle: Adăugarea și eliminarea adreselor de feeduri de preț din lista albă este controlată prin administrare, la fel ca setarea minimă - numărul minim de feeduri valide necesare pentru stabilirea prețului. Valoarea intermediară este considerată validă.

Performanţă

DAI este principalul Stablecoin pe piața DeFi și este în prezent a treia Stablecoin cu cea mai mare capitalizare, după doar USDT și USDC.

Mai jos sunt date despre evoluția stablecoin DAI în timp.

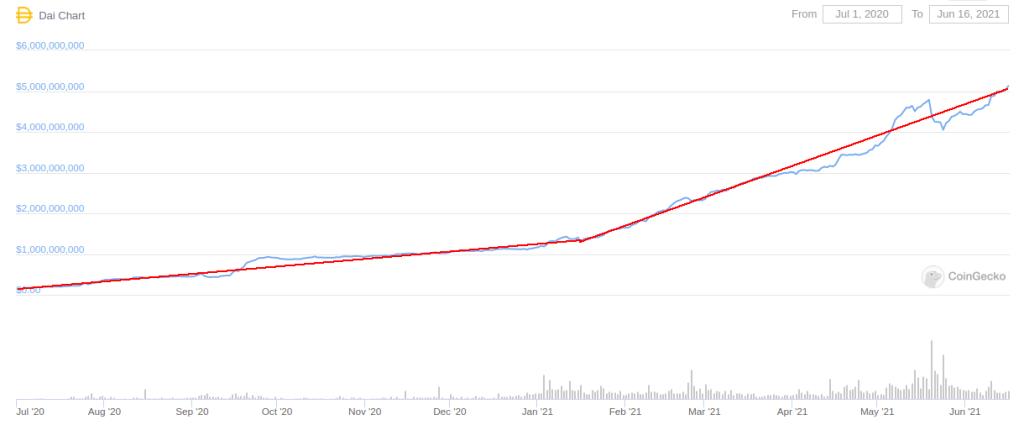

MarkerCap actual : 5.130.129.803 USD (16 iunie 2021).

Cronologie importante:

Analiza creșterii stablecoin DAI:

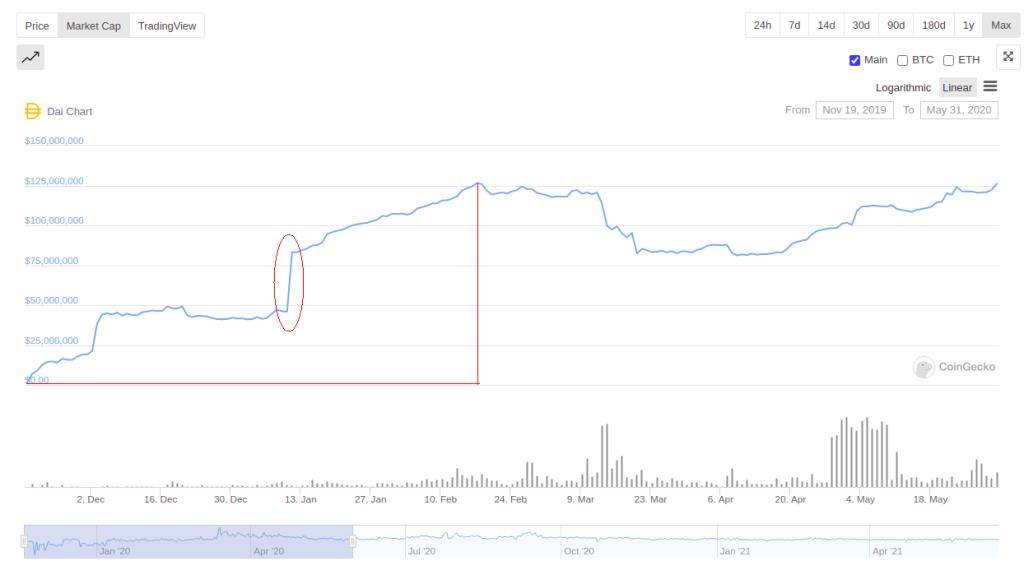

1) Înainte de iunie 2020:

Cometariu:

2) După iunie 2020:

Cometariu:

În concluzie, de la lansarea proiectului la sfârșitul anului 2017, proiectul a durat mai bine de 2,5 ani, până în iunie 2020 pentru a ajunge la o capitalizare de piață de 100 de milioane de dolari, dar imediat după 1 an, DAI a crescut peste nivelul de 5 dolari. B capitalizare, o rată de creștere foarte rapidă și continuă să crească liniar.

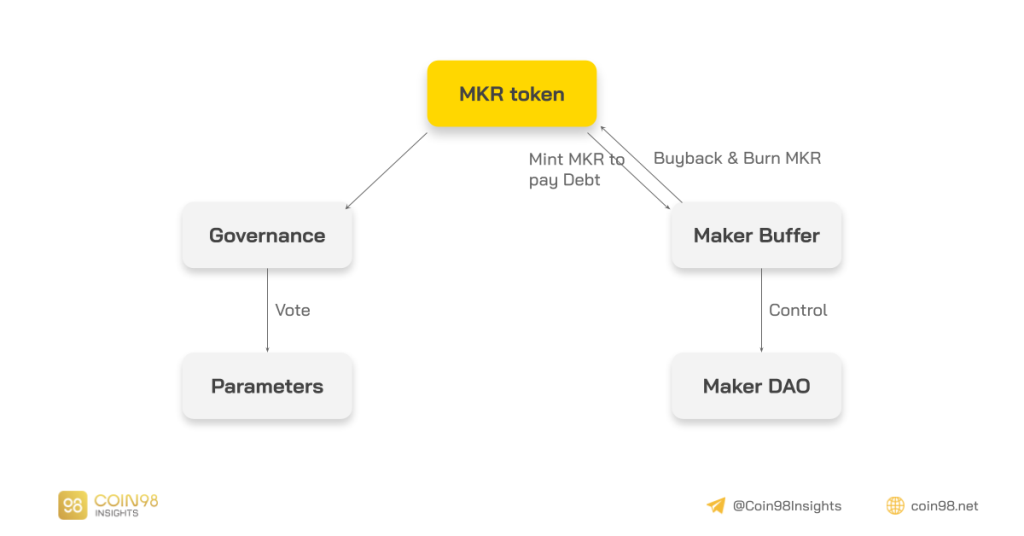

Cum Maker Dao captează valoare pentru tokenul MKR

Rolul simbolului MKR este cel mai evident în produsul Maker Buffer, MKR este un simbol care ajută la recapitalizarea proiectului:

Aceasta este cea mai importantă caracteristică a MKR, ajutând la stabilizarea sistemului, iar prin Maker Buffer, Maker Dao captează și valoare pentru jetoanele MKR, prin Buyback & Burn token-urile MKR.

În general, în prezent, Maker Dao captează valoare în două moduri principale:

Comentează cum să captezi valoare pentru Maker Dao

Maker Dao este un protocol care generează venituri, cu toate acestea, proiectul nu folosește acest venit pentru a le distribui oamenilor care sunt considerați proprietari de proiecte (deținători de MKR) ca și alte protocoale (cum ar fi Sushi, Curve, . ..). Dar Maker Dao folosește veniturile pentru a se asigura că Protocolul funcționează bine (rambursarea datoriilor, plata DSR pentru a gestiona DAI, rezerva), doar atunci când există un excedent, cumpărați MKR și ardeți-l.

Acest lucru explică de ce tokenul MKR nu este la fel de volatil ca și tokenurile altor protocoale de creditare (COMP, AAVE, CREAM,...).

Personal, văd, DeFi este în prezent în prima fază și sunt multe fluctuații, așa că nu este nimic în neregulă cu abordarea lui Maker Dao, această strategie va asigura certitudinea pe termen lung, mai ales când rolul lui Maker Dao este foarte important, ceea ce este Banca Centrală a DeFi.

Viitorul Maker Knives și DAI

Ca protocol de datorie, obiectivul lui Maker Dao este, desigur, să extindă cererea de DAI, să dezvolte DeFi și să folosească DAI pentru a înlocui dominația stablecoins-urilor centralizate de până acum.

Moneda joaca un rol indispensabil in orice economie, asa ca in prezent si chiar in viitor piata potentiala a DAI este si piata DeFi.folositi cat mai mult DAI.

Unele piețe care utilizează în prezent DAI:

Comentarii si concluzii

Maker Knife este unul dintre proiectele de credit de top de pe piață, proiectul a crescut de la sfârșitul anului 2017 și a obținut în sfârșit rezultatele pe care le are astăzi.

Privire de ansamblu asupra modelului de operare al Maker Dao și DAI, tragem câteva puncte principale după cum urmează:

Mai sus este o analiză de ansamblu a modelului de operare al Maker Dao - cea mai importantă platformă de creditare de astăzi.

Ce părere aveți despre acest proiect? Merită să investești în MKR pe termen lung? Vă rugăm să lăsați comentariile dumneavoastră în secțiunea de comentarii de mai jos, astfel încât să putem face schimb și discuta.

Sursa de referință: https://makerdao.com/en/whitepaper/

Analizați și evaluați modelul de funcționare al Uniswap V2, cel mai de bază model pentru orice AMM.

Analizați modelul de funcționare al protocolului Anchor, înțelegeți astfel cum proiectul creează valoare pentru simbolul ANC și prognozați oportunități de investiții.

Analizați modelul de funcționare al fiecărei componente din Cream Finance, inclusiv: Piețe Monetare, Iron Bank, Cream Staking, ETH2 Staking. Vezi acum aici.

Să analizăm modelul Raydium pentru a vedea cum este modelul Raydium, merge bine și nu merge bine în anumite momente și cum se vor schimba pentru a dezvolta dApps.

Analizați modelul PancakeSwap prin mecanismul de lucru al fiecărui produs din interior, găsind astfel oportunități de investiții cu PancakeSwap.

Staking OHM oferă un profit de 100.000% APY. Cu un număr atât de mare, modelul Olympus DAO este o înșelătorie așa cum se zvonește?

Analizați modelul Lido Finance pentru a înțelege punctele importante ale mecanismului de funcționare al fiecărui produs și potențialul viitor al Lido.

Analizați modelul de funcționare al Balancer V2 și avantajele și dezavantajele acestuia, oferind astfel cele mai intuitive vederi despre Token BAL.

Analiză detaliată a modelului de operare al Compound, oferind astfel proiecții și oportunități de investiții în COMP în viitor.

Ce este Pangolinul? Modelul de operare al lui Pangolin și cum generează ele venituri? Care va fi poziția lui Pangolin în comparație cu alte DEX AMM-uri? afla mai multe aici.

Analizând modelul de funcționare al AMM SushiSwap, AMM cu TVL este TOP 3 pe piață, pentru a cunoaște direcția proiectului și pentru a afla singuri puncte de vedere.

Analizați modelul de funcționare al Yield Guild Games (YGG) cu mecanismul său unic și modul în care proiectul creează valoare pentru YGG Token.

Analizarea mecanismului de acțiune al Terra vă va ajuta să înțelegeți diferența dintre UST și LUNA și modul în care Terra captează valoare pentru LUNA.

Prin analiza modelului de funcționare al Fondurilor de investiții descentralizate pentru a realiza potențiale oportunități de investiții cu Ventures DAO!

Analizați și evaluați modelul de operare al Inverse Finance, oferind astfel cele mai intuitive perspective asupra INV.

Analizați mecanismul de acțiune al fiecărui produs al Serului, inclusiv: Serum DEX, partajare GUI, Pool-uri pentru a înțelege mai bine ideea: Toate valorile merg la Serum!

De ce a crescut ALPHA atât de puternic? Ce este special la Alpha Homora? Vor exista oportunități de investiții în ALPHA în viitor? Aflați aici.

Cum captează Polkastarter valoare pentru jetoanele POLS? Să analizăm mecanismul de lucru al Polkastarter pentru a prognoza viitorul și a găsi oportunități de investiții cu proiectul!

Analizarea modelului de operare al Sandbox-ului ajută la înțelegerea mecanismului și a modului de a câștiga bani cu fiecare caracteristică a Sandbox-ului.

Ce este Mainnet? Ce este Testnet? Aflați despre importanța și influența lor asupra prețurilor monedelor și 3 pași pentru testare chiar aici!

Mina și Polygon vor lucra împreună pentru a dezvolta produse care cresc scalabilitatea, verificarea îmbunătățită și confidențialitatea.

Analizați și evaluați modelul de funcționare al Uniswap V2, cel mai de bază model pentru orice AMM.

Schimbul Remitano este primul schimb care permite cumpărarea și vânzarea de criptomonede în VND. Instrucțiuni pentru a vă înregistra pentru Remitano și pentru a cumpăra și vinde Bitcoin în detaliu chiar aici!

Articolul vă va oferi cele mai complete și detaliate instrucțiuni pentru utilizarea testnetului Tenderize.

Articolul vă va oferi cel mai complet și detaliat ghid pentru utilizarea Mango Markets pentru a experimenta funcționalitatea completă a acestui nou proiect pe Solana.

În acest prim episod al seriei UNLOCKED, vom adăuga un strat suplimentar de securitate portofelului tău folosind Setări de securitate.

Agricultura este o șansă bună pentru utilizatori de a câștiga cripto cu ușurință în DeFi. Dar care este modalitatea corectă de a cultiva cripto și de a te alătura DeFi în siguranță?

Articolul traduce opinia autorului @jdorman81 cu privire la problema evaluării în Defi, alături de câteva opinii personale ale traducătorului.

Saddle Finance este un AMM care permite tranzacționarea și oferă lichiditate pentru tBTC, WBTC, sBTC și renBTC. Manual de utilizare pentru podeaua șai.