Analiza modelului de operare Uniswap V2 (UNI) - Fundația AMM

Analizați și evaluați modelul de funcționare al Uniswap V2, cel mai de bază model pentru orice AMM.

Analizați modelul de funcționare al fiecărei componente din Cream Finance, inclusiv: Piețe Monetare, Iron Bank, Cream Staking, ETH2 Staking. Vezi acum aici.

Prezentare generală a Cream Finance

Cream Finance este un protocol de creditare descentralizat care vizează clasa de active cu cozi lungi, proiectul sprijină în prezent rețeaua Ethereum, Binance Smart Chain și Fantom și va fi în curând prima piață monetară care se va muta pe Arbitrum.

Spre deosebire de principalele protocoale de creditare care acceptă doar câteva clase de active (Compound, Aave), Cream Finance acceptă un număr mare de active diferite.

Model de operare și produse Cream Finance

Cream Finance urmărește flexibilitatea în susținerea multor tipuri de active cu diferite niveluri de risc și, prin aceasta, proiectul construiește și multe alte produse cu scopul de a atrage o cantitate mare de active și de a crea mai multă valoare pentru protocoale.

O prezentare generală a produselor Cream Finance include:

Vom analiza fiecare componentă a Cream Finance pe rând pe 3 aspecte principale:

În primul rând, să învățăm despre piețele monetare ale CREAM.

Piețele monetare

Despre designul Cream’s Money Markets este destul de asemănător cu cel al Compound sau Aave, vor exista 2 piețe:

Modul în care funcționează este destul de asemănător cu banca actuală, dar utilizatorii au o flexibilitate absolută atunci când își pot depune, împrumuta și retrage activele în orice moment.

Vor fi 2 componente care vor participa la piețele monetare:

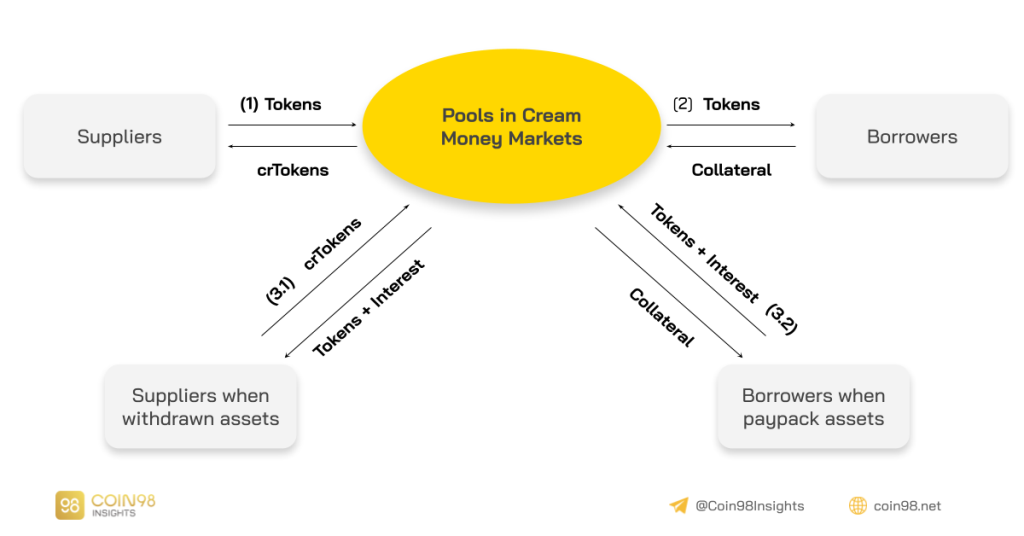

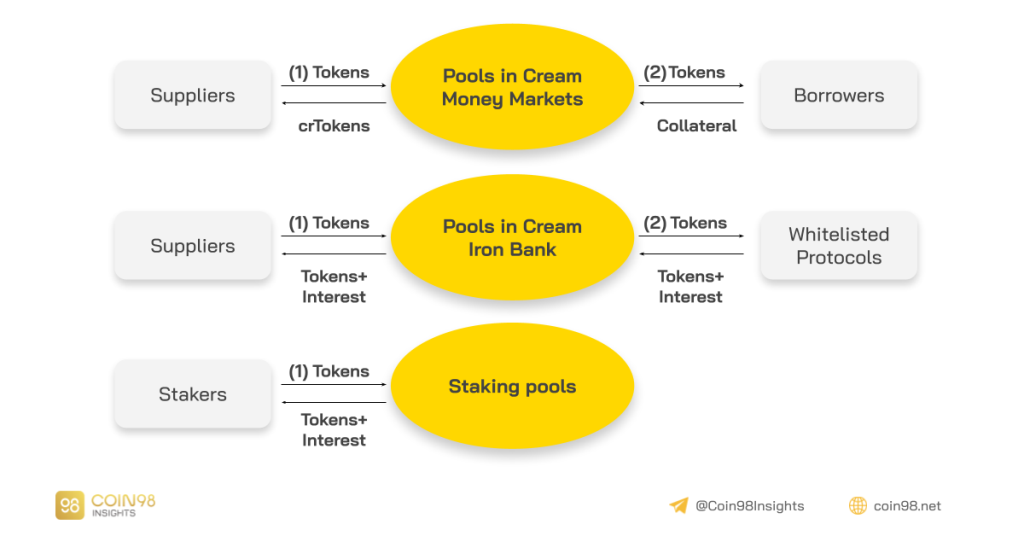

Modelul de funcționare al Cream Money Markets

Modelul piețelor monetare va funcționa după cum urmează :

(1) Furnizorii trimit active (Tokens) la pool-urile Cream și primesc crTokens.

(2) Debitorii depun garanții în Cream, în funcție de valoarea garanției și rata de lichidare (factorul de garanție), care va determina suma maximă de active pe care o puteți împrumuta. Eu spun suma maximă de active care pot fi împrumutate pentru că în mod normal nimeni nu se va împrumuta 100% pentru că riscul de lichidare este foarte mare. În funcție de volatilitatea activelor, debitorii vor alege o rată de împrumut rezonabilă pentru ei.

(3.1) Atunci când Furnizorii doresc să retragă active, pur și simplu se retrag pe platformă, dobânda se va adăuga automat la numărul de active retrase de utilizatori.

(3.2) Cu Împrumutații, atunci când vor să plătească, doar rambursează pe platformă, rata dobânzii va fi adăugată automat la împrumut, cu cât împrumutul este plătit mai mult, cu atât limita de împrumut este mai mare.

Notă :

Cum aduce Money Markets valoare deținătorilor de CREAM:

În prezent, caracteristica comună a piețelor monetare precum Aave, Compound și Cream este că nu au găsit un model potrivit pentru a capta valoare direct pentru deținătorii de jetoane.

Motivul poate fi că, dacă se împarte o parte din profitul obținut cu deținătorii de token-uri, interesul creditorului va fi redus, reducând astfel stimulentul furnizorilor >> afectând întregul protocol.

Banca de Fier

Se poate spune că Iron Bank este arma strategică a Cream și cea mai mare parte a valorii este concentrată aici.

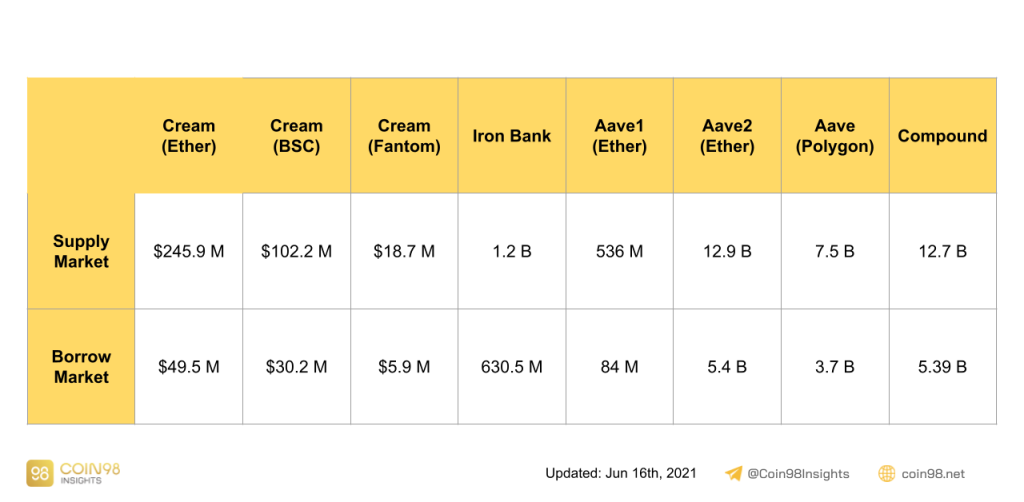

Tabel de comparație a piețelor protocoalelor de creditare/împrumut

Iron Bank a fost creată atât pentru a servi proprietăților de împrumut cu amănuntul, cât și pentru a fi utilizată de protocoalele DeFi pentru a împrumuta cu garanții reduse sau deloc. Protocoalele incluse pe lista albă pot împrumuta active din pool-urile Cream.

Lucrul bun despre Iron Bank este că protocoalele actuale incluse pe lista albă, cum ar fi Alpha Finance și Yearn, folosesc ambele levier sau strategii diferite pentru a obține randamentul agricol. De acolo, raportul optim al activelor împrumutate este mai mare => Rata dobânzii pentru furnizori este mai mare. Acestea sunt stimulentele care îi determină pe furnizori să furnizeze active pool-urilor Iron Bank. Combinate cu eliminarea restricțiilor supracolateralizate, protocoalele pot fi mult mai flexibile în utilizarea lichidității pentru produsele lor.

Modelul de funcționare al Băncii de Fier

Modelul de funcționare al Băncii de Fier :

(1) Protocoalele incluse în lista albă vor fi integrate cu Iron Bank de către echipa Cream în produsele lor. Furnizorii oferă active care împrumută și primesc dobândă.

(2) Protocoalele incluse pe lista albă vor putea împrumuta active de la Iron Bank cu garanții reduse sau deloc. Protocoalele vor folosi activele împrumutate și vor stimula activitatea în protocol, creând astfel mai multă valoare.

Notă :

Cum Iron Bank captează valoare pentru deținătorii de CREAM:

Similar cu piețele monetare, Iron Bank nu are în prezent un model de împărțire a profitului pentru deținătorii de CREAM, dar, după înțelegerea mea, echipa de dezvoltare a Cream se concentrează pe dezvoltarea unei noi tokenomii și promite că va avea multe stimulente pentru deținătorii de CREAM.

Poate că știți deja că Alpha a fost atacată și i-a provocat mari pagube lui Cream. Pe scurt, Alpha va trebui să ramburseze împrumutul, precum și o parte din dobânda lunară pentru Cream. Acest lucru va aduce și o oarecare valoare proiectului.

Miza ETH2

ETH2 Staking de la Cream îi ajută pe utilizatori să mizeze ETH în tranziția de la ETH la ETH 2.0 mai eficient. Atunci când utilizatorii pariază ETH, beneficiile pe care le primesc includ:

Prin urmare, aceasta oferă mult mai multă flexibilitate pentru utilizatori decât miza directă actuală a ETH.

În prezent, DAE pentru miza ETH pe Cream este de 9,28%, comparativ cu miza directă pe ETH2, care este de 6,7%.

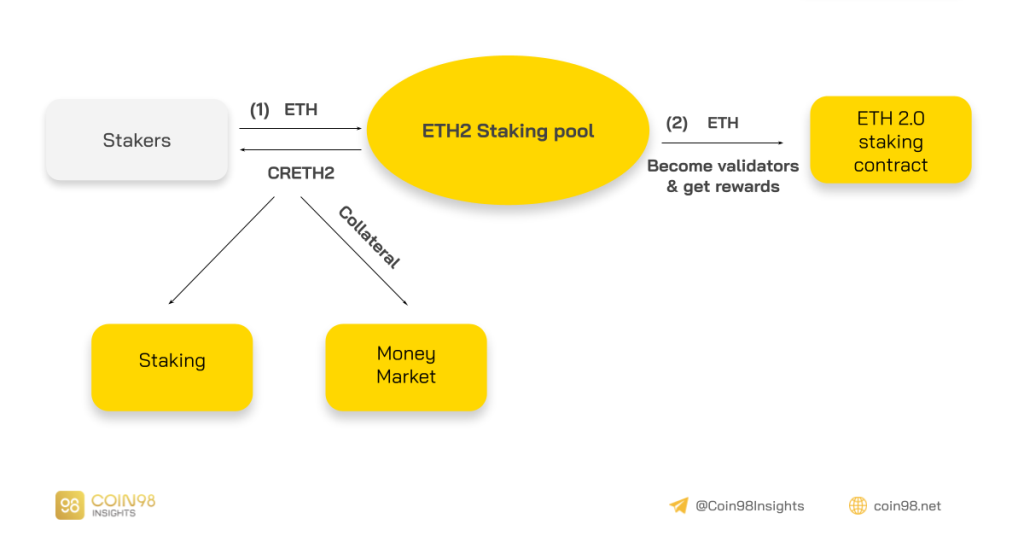

ETH2 Staking Operation Model

Model de lucru al ETH2 Staking :

(1) Staker miză ETH pe Cream și obține CRETH2. Acest token poate fi folosit ca garanție pe piețele monetare sau miza pentru a obține mai mult Cream.

(2) Suma de ETH depusă și pool-ul de mize al Cream vor fi depuse pe contractul de miză Ethereum2 pentru a primi recompense. Cream va acționa în numele participanților ca validator.

Cum ETH2 Staking captează valoarea pentru deținătorii de CREAM:

Acest produs nu creează un randament suplimentar pentru protocol, dar este folosit ca un produs suplimentar pentru bootstrap-ul utilizatorilor, încurajând mai mulți utilizatori să depună ETH de acolo cu CRETH2 pentru a împrumuta active pe piețele monetare ale Cream. Jetonul CREAM în sine nu a primit nicio valoare în acest moment.

Crem Staking

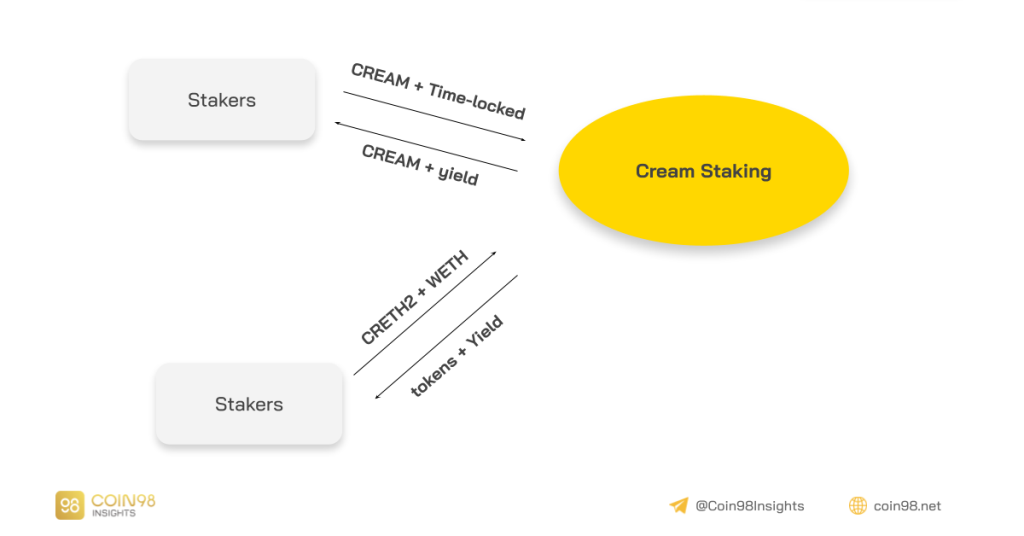

Cream staking sprijină utilizatorii să parieze CREAM cu timp blocat. Utilizatorii pot alege între blocarea CREAM în termen de 1, 2, 3, 4 ani pentru a primi randament, cu cât blocarea este mai lungă, cu atât APY este mai mare.

În plus, Cream Staking acceptă și miza pentru perechile CRETH2 și WETH pentru a ajuta la crearea unui randament suplimentar pentru stakerul ETH.

Model de operare Crem Staking

Modelul de operare al Cream Staking este destul de simplu. Utilizatorii miză jetoane în Cream Staking pentru a obține randamentul înapoi.

Cum CREAM Staking captează valoarea pentru deținătorii de CREAM:

Similar cu ETH2 Staking, acest produs Cream urmărește să bootstrap și să creeze mai multe cumpărări, precum și să reducă cererea de vânzare pentru tokenul CREAM. Cu toate acestea, acest model este în prezent destul de defectuos, deoarece numărul de CREAM blocate nu adaugă prea multă valoare protocolului.

CREMA tokennomic

Produsele actuale Cream, în special Iron Bank, creează multă valoare, dar nu există un design tokenomic adecvat care să aducă valoare jetonului CREAM. Pe lângă utilizarea CREAM ca garanție și miza pentru a primi mai mult CREAM, veniturile din protocol nu sunt împărțite pentru deținătorii de jetoane.

>> În prezent, valoarea Cream nu merge mână în mână cu tokenul CREAM.

Alocarea jetoanelor CREAM

Infogramă de alocare a jetoanelor CREAM

Cream a avut odată o ardere de peste 6 milioane de jetoane (67,5%), astfel încât oferta totală este acum de doar 2.924.547 de jetoane. În schimbul arderii jetoanelor, investitorii de semințe vor fi accelerați să deblocheze jetoanele. Mai exact, jetonul investitorului de semințe va începe să fie deblocat din 24, 20 septembrie și va fi investit lunar timp de 1 an. Team & Advisor începe să se acumuleze din 21/02, jetoanele sunt deblocate lunar și durează 3 ani.

După cum am comentat mai sus, am așteptări mari ca Cream să proiecteze un nou model de tokenomics, maximizând astfel valoarea pentru deținătorii de CREAM. Produsul actual în sine este bun, crearea de mai multă valoare pentru deținătorii de jetoane va împinge dezvoltarea proiectului la următorul nivel.

O cantitate mare de jetoane folosite ca stimulente pentru LP-uri nu creează în prezent prea multă valoare și reprezintă cererea de vânzare a Cream. Dar dacă există un tokennomic rezonabil, furnizarea de lichidități va crea mai multă cerere de cumpărare și un impuls pentru proiect.

Prezentare generală a modului în care funcționează Cream Finance

După ce am analizat modul în care funcționează Cream Finance și componentele din protocol, avem următorul model de funcționare:

Privind modelul, putem observa că Cream Finance urmează strategia de a crea multe produse și fiecare produs va contribui cu o parte din valoare la întregul protocol.

Bucla Snowball de la Cream Finance : este greu de spus în acest moment, deoarece tokenomicul Cream este destul de prost. Așa că voi vorbi mai întâi despre modelul produsului și voi da mai multe ipoteze despre Cream pentru ca tu să ai mai multe perspective.

Să presupunem modelul tokenomic pentru tokenul CREAM

În acest moment, lucrul important pe care trebuie să-l facă Cream este să aducă valoare jetonului CREAM. Scanează de la Aave, câteva lucruri pe care CREAM le poate face, cum ar fi:

Eu personal am gândul de mai sus, deoarece Cream are în prezent miza pentru jetoane, așa că dacă pot scana de la modelul lui Curve sau modelul lui Sushi , acesta va fi un punct de vârf pentru întregul proiect.

Oportunitate de a investi în Cream Finance

În prezent, tokenul CREAM nu întrunește cu adevărat criteriile de investiție, deoarece nu a captat prea multă valoare. Cu toate acestea, pe baza așteptărilor și a produsului în sine fiind impresionant, putem investi în jetoane la un preț mai bun decât să așteptăm ca Cream să aibă o nouă tokenomic.

În plus, dacă ai ETH și vrei să pariezi sau să ai active cu cozi lungi și vrei să împrumuți pentru a le folosi în alte scopuri, Cream este o destinație ideală pentru a satisface această nevoie.

Concluzie

Crema primește multă atenție în ultima vreme odată cu creșterea Yearn și o mare parte din aceasta se datorează Iron Bank. Proiectul în sine deservește, de asemenea, o ramură potențială și nu concurează cu marii giganți de creditare de pe piață.

Cu toate acestea, tokenomicul slab este o problemă arzătoare a Cream astăzi care, dacă poate fi rezolvată, va deschide o nouă pagină pentru viitorul proiectului.

Analizați și evaluați modelul de funcționare al Uniswap V2, cel mai de bază model pentru orice AMM.

Analizați modelul de funcționare al protocolului Anchor, înțelegeți astfel cum proiectul creează valoare pentru simbolul ANC și prognozați oportunități de investiții.

Să analizăm modelul Raydium pentru a vedea cum este modelul Raydium, merge bine și nu merge bine în anumite momente și cum se vor schimba pentru a dezvolta dApps.

Analizați modelul PancakeSwap prin mecanismul de lucru al fiecărui produs din interior, găsind astfel oportunități de investiții cu PancakeSwap.

Staking OHM oferă un profit de 100.000% APY. Cu un număr atât de mare, modelul Olympus DAO este o înșelătorie așa cum se zvonește?

Analizați modelul Lido Finance pentru a înțelege punctele importante ale mecanismului de funcționare al fiecărui produs și potențialul viitor al Lido.

Analizați modelul de funcționare al Balancer V2 și avantajele și dezavantajele acestuia, oferind astfel cele mai intuitive vederi despre Token BAL.

Analiză detaliată a modelului de operare al Compound, oferind astfel proiecții și oportunități de investiții în COMP în viitor.

Ce este Pangolinul? Modelul de operare al lui Pangolin și cum generează ele venituri? Care va fi poziția lui Pangolin în comparație cu alte DEX AMM-uri? afla mai multe aici.

Analizând modelul de funcționare al AMM SushiSwap, AMM cu TVL este TOP 3 pe piață, pentru a cunoaște direcția proiectului și pentru a afla singuri puncte de vedere.

Analizați modelul de funcționare al Yield Guild Games (YGG) cu mecanismul său unic și modul în care proiectul creează valoare pentru YGG Token.

Analizarea mecanismului de acțiune al Terra vă va ajuta să înțelegeți diferența dintre UST și LUNA și modul în care Terra captează valoare pentru LUNA.

Prin analiza modelului de funcționare al Fondurilor de investiții descentralizate pentru a realiza potențiale oportunități de investiții cu Ventures DAO!

Analizați și evaluați modelul de operare al Inverse Finance, oferind astfel cele mai intuitive perspective asupra INV.

Analizați mecanismul de acțiune al fiecărui produs al Serului, inclusiv: Serum DEX, partajare GUI, Pool-uri pentru a înțelege mai bine ideea: Toate valorile merg la Serum!

De ce a crescut ALPHA atât de puternic? Ce este special la Alpha Homora? Vor exista oportunități de investiții în ALPHA în viitor? Aflați aici.

Analizați mecanismul de funcționare al Maker Dao și cum să captați valoare pentru tokenul MKR, proiectând astfel viitorul și potențialul acestui proiect lider de împrumut.

Cum captează Polkastarter valoare pentru jetoanele POLS? Să analizăm mecanismul de lucru al Polkastarter pentru a prognoza viitorul și a găsi oportunități de investiții cu proiectul!

Analizarea modelului de operare al Sandbox-ului ajută la înțelegerea mecanismului și a modului de a câștiga bani cu fiecare caracteristică a Sandbox-ului.

Ce este Mainnet? Ce este Testnet? Aflați despre importanța și influența lor asupra prețurilor monedelor și 3 pași pentru testare chiar aici!

Mina și Polygon vor lucra împreună pentru a dezvolta produse care cresc scalabilitatea, verificarea îmbunătățită și confidențialitatea.

Analizați și evaluați modelul de funcționare al Uniswap V2, cel mai de bază model pentru orice AMM.

Schimbul Remitano este primul schimb care permite cumpărarea și vânzarea de criptomonede în VND. Instrucțiuni pentru a vă înregistra pentru Remitano și pentru a cumpăra și vinde Bitcoin în detaliu chiar aici!

Articolul vă va oferi cele mai complete și detaliate instrucțiuni pentru utilizarea testnetului Tenderize.

Articolul vă va oferi cel mai complet și detaliat ghid pentru utilizarea Mango Markets pentru a experimenta funcționalitatea completă a acestui nou proiect pe Solana.

În acest prim episod al seriei UNLOCKED, vom adăuga un strat suplimentar de securitate portofelului tău folosind Setări de securitate.

Agricultura este o șansă bună pentru utilizatori de a câștiga cripto cu ușurință în DeFi. Dar care este modalitatea corectă de a cultiva cripto și de a te alătura DeFi în siguranță?

Articolul traduce opinia autorului @jdorman81 cu privire la problema evaluării în Defi, alături de câteva opinii personale ale traducătorului.

Saddle Finance este un AMM care permite tranzacționarea și oferă lichiditate pentru tBTC, WBTC, sBTC și renBTC. Manual de utilizare pentru podeaua șai.