İşletim Modeli Analizi Uniswap V2 (UNI) - AMMnin Temeli

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Pangolin nedir? Pangolin'in işletim modeli ve nasıl gelir elde ediyorlar? Diğer DEX AMM'lere kıyasla Pangolin'in konumu ne olacak? burada daha fazlasını öğrenin.

DeFi pazarının dışında olmayan Avalanche, Pangolin adında bir AMM DEX'e de sahip. Bu nedenle, bugünün gönderisinde aşağıdaki bilgilerden bazılarını ele alacağım:

Lütfen aşağıdaki makale aracılığıyla Pangolin hakkında bilgi edinmeye başlayın.

Pangolin'e Genel Bakış

Pangolin nedir?

Pangolin , Avalanche ekosisteminin AMM DEX alanında ilk 1 projedir. Daha spesifik olarak Pangolin, Uniswap V2'nin bir çatalıdır ve ayrıca Avalanche'ın blok zincirinde (Ethereum EVM) çalışan tokenomikte bazı iyileştirmeler.

Pangolin'in Öne Çıkanları ve Sınırlamaları

Piyasadaki diğer AMM DEX projeleri ile karşılaştırıldığında Pangolin'in çok fazla öne çıkan özelliği yok, TVL ve kullanıcı tabanı yüksek değil. Ancak bu, tüm Çığ sistemi için likidite merkezi olarak kabul edilen AMM DEX'tir, bu nedenle Pangolin, diğer Çığ Protokolleri için çok önemli bir rol oynar.

Avalanche 3 zincirle çalışıyor:

X-Chain'den C-Chain'e karmaşık varlık transfer işlemleri nedeniyle, Pangolin birçok kullanıcıyla sınırlıdır. Pangolin'in şu anki kullanıcısı, Uniswap gibi büyük bir topluluk yerine, esas olarak Avalanche ekosisteminin takipçilerinden ve hayranlarından oluşan bir topluluktur.

benzer projeler

Ekosistemlere göre öne çıkan bazı AMM DEX'leri aşağıdaki bölümde özetleyeceğim:

Pangolin'in aktivite modelinin analizi

Pangolin Ürünleri

Pangolin, Avalanche ağında likidite ve ticaret varlıkları sağlayabilen, kullanıcılar için benzersiz bir ürün olan AMM DEX'e sahiptir. Şu anda Pangolin'in başka herhangi bir ekstra özelliği yok.

Pangolin Tarafları

Pangolin AMM, 2 tarafın dahil olacağı Uniswap v2'ye nispeten benzer bir eylem mekanizmasına sahiptir:

Pangolin'in çalışma modeli

Pangolin'in çalışma modeli

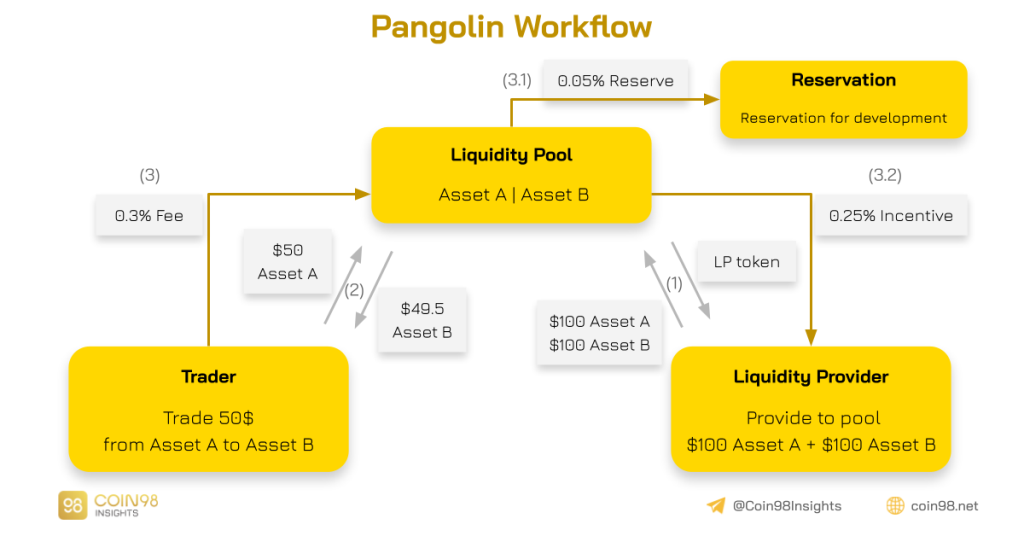

Pangolin'in çalışma modeli nispeten basittir ve aşağıdaki adımlara göre çalışır, yukarıdaki resimde karşılık gelen numaralandırmaya sahibim.

(1) Pangolin borsasının likiditeye sahip olması için, likidite sağlayıcıları Havuzlara 1/1 oranında Likidite Ekleyecek ve havuzdaki varlıkların sahipliğini temsil eden LP jetonları alacaktır.

(2) Kullanıcı/Tüccar bir varlıktan diğerine ticaret yapacaktır. İşlem başına %0,3 ücrete tabi olacaklar. Trader'ın işlem hacminin çok büyük olması işlemin kaymasına neden olursa borsa kullanıcıyı uyarır.

(3) Pangolin alındıktan sonra %0,3 işlem ücreti alındıktan sonra, %0,05 proje geliştirme yedek fonuna konulacak (3.1), likidite sağlayıcılara %0,25 işlem ücreti ödenecektir (3.2).

Pangolin'in algoritması

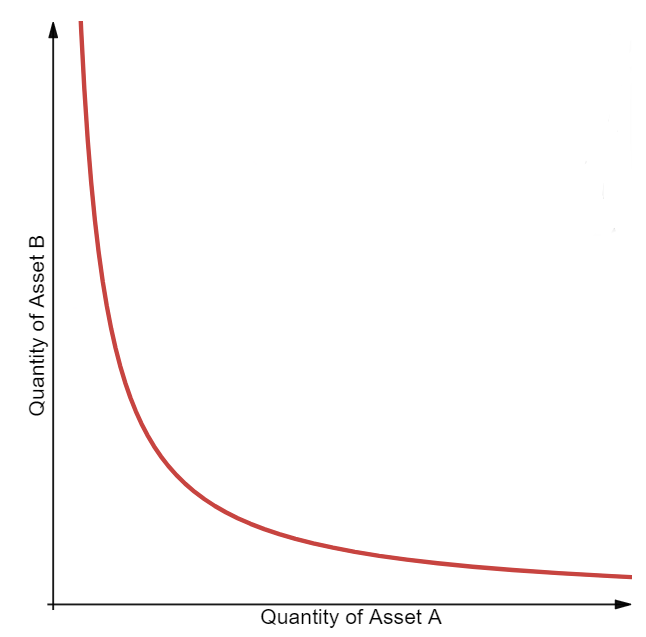

Pangolin, Uniswap ile aynı algoritmayı kullanır. İşlemler aşağıdaki formülle hesaplanacaktır:

x*y=k

Orada:

Pangolin'de havuz modeli

1. Likidite havuzu yönetim mekanizması

Likidite havuzu yönetim mekanizması hakkında birkaç noktaya değineceğim. Şu anda piyasada, Merkezi Yönetim ve Merkezi Olmayan Yönetim (İzinsiz) olmak üzere iki mekanizma bulunmaktadır. Pangolin'in İzinsiz mekanizma kullandığı yer. Lütfen aşağıdaki farkı görün.

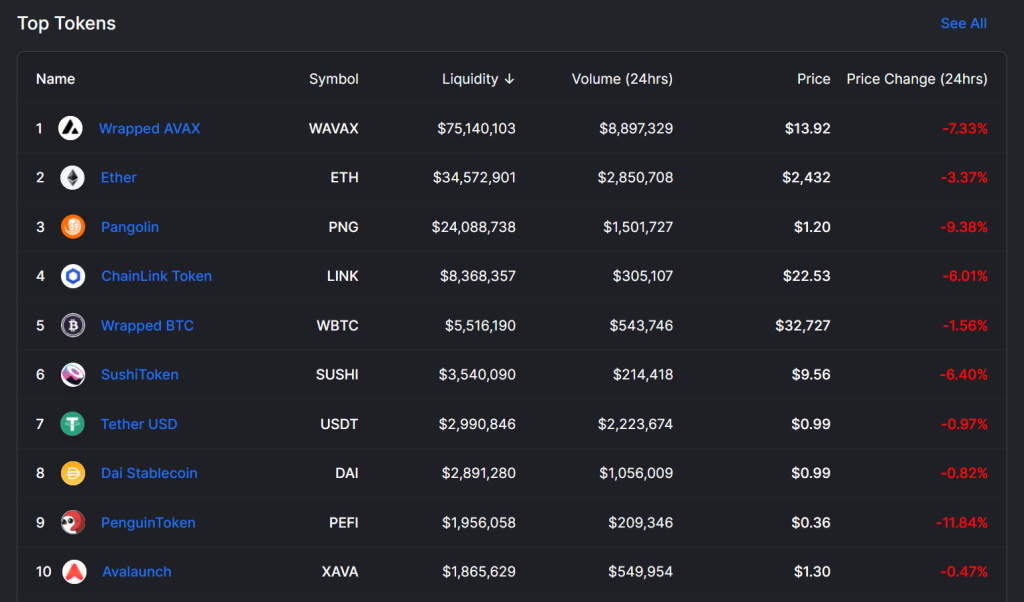

2. Pangolin'deki ana mülk

Uniswap'taki havuzların tümü Ethereum'a (ETH) sabitlenirse, Pangolin'de varlık çiftleri Avalanche'a (AVAX) bağlanır . AVAX ayrıca Pangolin'in (PNG) değerinin üç katı olan en likit varlıktır.

Pangolin'in modelini diğer AMM DEX ile karşılaştırın

Piyasadaki diğer AMM DEX'lerle karşılaştırıldığında, Pangolin pek çok üstün özelliğe sahip olmadığında, hatta Uniswap'tan %100 çatal bile olsa, oldukça "zayıf" olduğunu kanıtlıyor, ancak performans hala çok düşük.

Bir AMM DEX'in başarılı olması ve topluluktan destek alması için birçok faktör tarafından desteklenmesi gerekir. Aşağıda iki önemli faktörü listeleyeceğim.

Özellikler: AMM DEX yeni özellikler veya ürünler geliştirmeye çalışıyor mu? Karşılaştırma yapmanıza yardımcı olmak için oldukça etkili çalışan bazı AMM DEX projelerine göz atacağım.

Tokenomik: Bu, kullanıcıların o platformun yerel belirtecini elinde tutma teşviğine sahip olmalarına yardımcı olmak amacıyla oluşturulmuş bir mekanizmadır. Aşağıda sizin için PNG belirteci hakkında ayrıntılı bilgi vereceğim.

PNG belirteçleri için Pangolin Yakalama Değeri nasıl?

PNG belirteci örneğini kullanın

Pangolin, PNG için 2 ana yolla Yakalama Değeridir:

Şu anda Pangolin platformu, tüccarlardan %0,3 işlem ücreti alıyor. PNG Havuzlarındaki Likidite Sağlayıcılar %0,25 işlem ücreti alacak, kalan %0,05 depolanacak ve belirli bir planı yok.

Cộng đồng đã có đề xuất phân phối thêm 0.05% phí cho PNG holder. Tuy nhiên, điều này chưa được thông qua. Mình sẽ phân tích rõ hơn về giá trị thực của PNG ở phía dưới.

Điểm nổi bật về PNG token

1. Phân phối PNG token

Điểm nổi bật của PNG token chính là 100% tổng cung sẽ được phân phối cho cộng đồng thông qua hình thức Liquidity Mining và Airdrop, không mở bán, không có token dành cho đội ngũ phát triển.

Điều này giúp các PNG holder phần nào yên tâm hơn khi giá của token sẽ không bị quá nhiều áp lực bán của những người đã mua giá thấp hơn. Đồng thời, kích thích người dùng cung cấp thanh khoản cho Pangolin để nhận về PNG vì cơ chế trả thưởng công bằng, không ưu tiên quyền lợi cho bất kỳ ai.

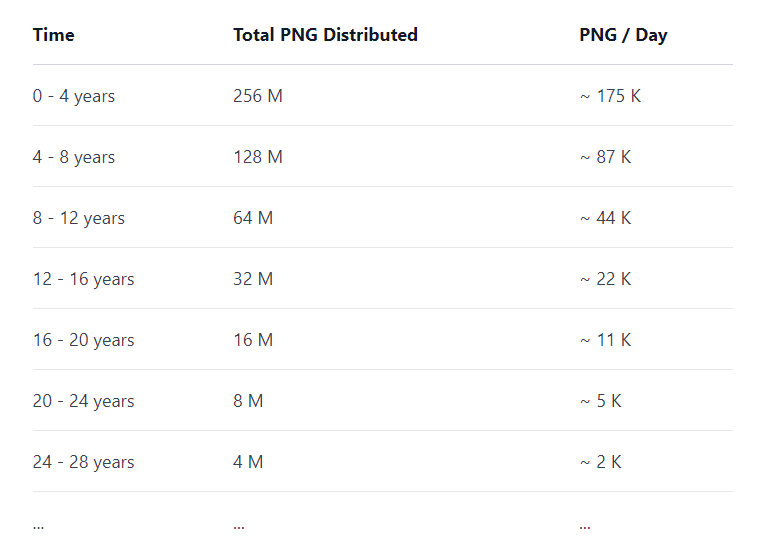

2. Cơ chế unlock PNG token

Điểm nổi bật thứ 2 chính là cơ chế unlock token của Pangolin, cứ mỗi 4 năm, số lượng PNG token được phân phối qua các pool giảm đi 1 nửa. Vậy với tổng supply là 538,000,000 PNG, Pangolin sẽ cần đến 36 năm để có thể unlock hết số token của mình.

Anh em có thấy quen thuộc không? Đây chính là cơ chế phân phối thưởng của Bitcoin cho các thợ đào qua thời gian. Cứ mỗi 4 năm, phần thưởng sẽ bị giảm đi một nửa. Đây là cơ chế tạo nên độ khan hiếm cho PNG token.

Tuy nhiên, sẽ rất chênh lệch nếu như so sánh với Bitcoin (BTC), vì BTC đã là tài sản được rất nhiều người biết đến và nhiều người công nhận với marketcap hơn 600 tỷ đô còn Marketcap của PNG chỉ tầm 25 triệu đô.

PNG token cần nhiều Incentive hơn cho holder thay vì chỉ có cơ chế tạo nên độ khan hiếm. Chưa kể 36 năm là một khoảng thời gian rất dài trong thị trường crypto, dài đến mức chẳng ai đảm bảo đội ngũ của Pangolin sẽ tiếp tục phát triển sản phẩm.

Vấn đề tranh cãi về PNG token

Đây là một trong những vấn đề gây tranh cãi ở Pangolin Governance, anh em có thể xem chi tiết về vấn đề này tại đây. Thực tế, gần như Pangolin không mang lại cho PNG holder lợi ích gì ngoại trừ việc trở thành một cặp tài sản cho một số Liquidity Pool.

Điều này được phản ánh trực tiếp lên giá của PNG token qua thời gian. Kể từ lúc ra mắt cho đến nay. Giá của PNG liên tục giảm, so với giá listing là $11 đô thì giá hiện tại đã giảm 10 lần giá trị ban đầu.

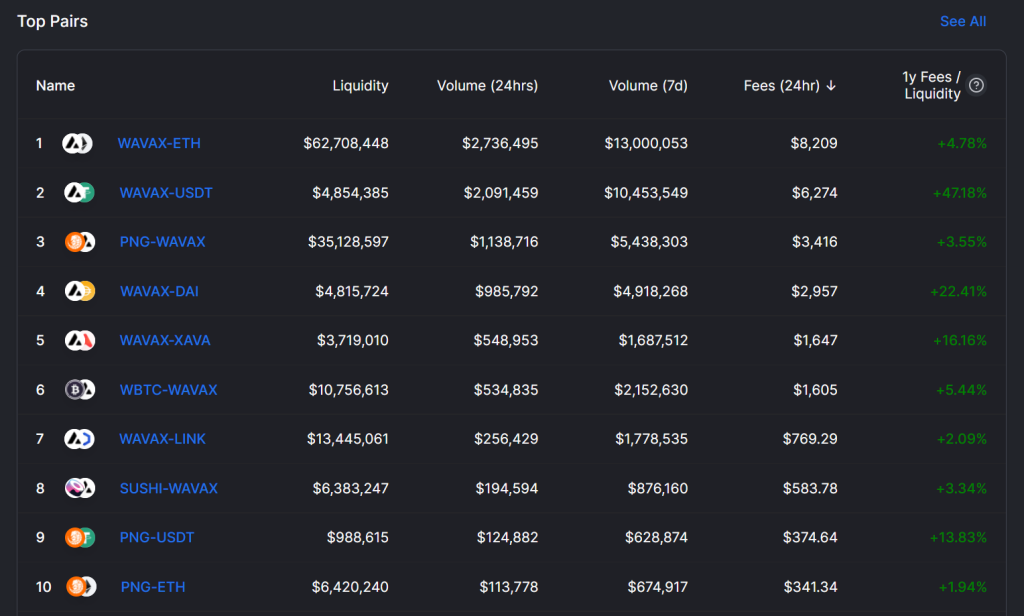

Pool thanh khoản mang lại nhiều giá trị nhất cho PNG holder chính là PNG/WAVAX với phí giao dịch thu được là $3,400/ngày, xếp sau là PNG/USDT với phí giao dịch là $370. Đây là con số mang lại incentive không đáng kể. Nếu là người tham gia Farming tại Pangolin, mình sẽ bán PNG ưu tiên Farm bằng AVAX.

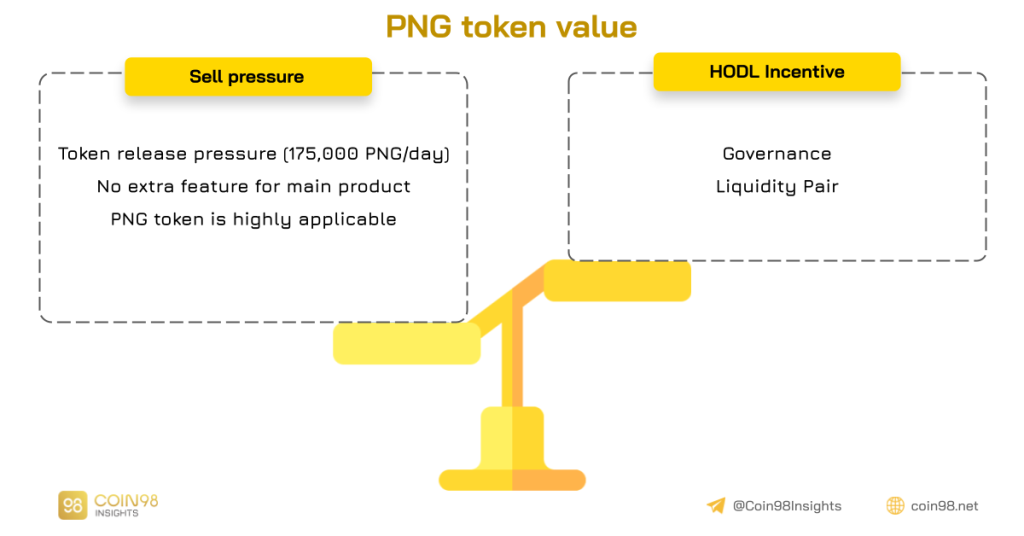

Anh em có thể so sánh, PNG token đang chịu áp lực unlock token lên đến 175,000 PNG/ngày, tương đương $967,000 nhưng phí giao dịch mang về chưa đến $30,000/ngày. Đây quả thực không cân bằng và không mang lại quyền lợi nào cho PNG holder.

So sánh giữa động lực HODL và áp lực bán PNG token

Giá trị của PNG token

Giá token = Giá trị hiện tại (Governance + Incentive nhận được từ phí giao dịch - Áp lực release token) + Giá trị kỳ vọng tương lai (Những tính năng sắp ra mắt,...)

Trong đó:

1 ngày = 175,000 PNG = $967,000.

1 ngày = $3,400*(PNG/WAVAX) + $370*(PNG/USDT) = $3,770.

⇒ Doanh thu không bù được áp lực xả.

Theo góc nhìn cá nhân, giá PNG token đang cao hơn giá trị thực. Để PNG token không còn bị áp lực, doanh thu đến từ các PNG LP token ít nhất phải bằng giá trị của số lượng token được release mỗi ngày (Doanh thu = Giá trị token release).

Flywheel

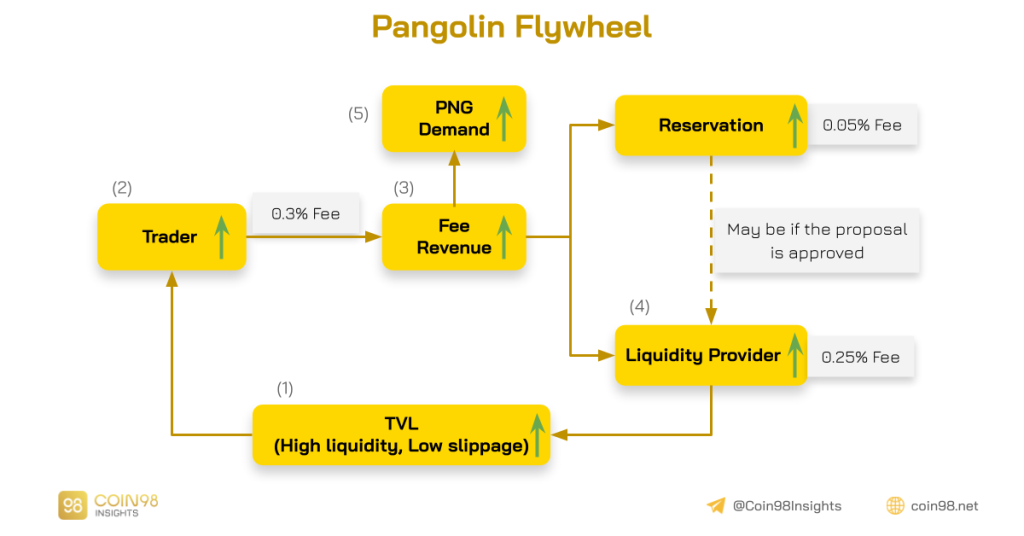

Qua phân tích trên có thể thấy Pangolin dường như chỉ tập trung đến sản phẩm chính (AMM DEX) mà không chú trọng nhiều đến Use case của PNG token.

Khi AMM DEX được cải thiện => (1) TVL và thanh khoản tăng => (2) Trải nghiệm giao dịch tốt hơn => (3) Doanh thu từ phí giao dịch tăng => (4) Phí thu về cho Liquidity Provider tăng => (5) Động lực mua PNG token để cung cấp thanh khoản cho Pangolin tăng.

Ngoài ra phần Reservation (dự trữ) hoàn toàn có thể được phân phối lại cho PNG holder nếu như Proposal nhận được sự đồng thuận từ cộng đồng.

Mô hình duy trì sự hoạt động của Pangolin

Giải pháp mang lại giá trị cho PNG token

Qua các phần trên, anh em có thể thấy Use case của PNG token không nhiều và cách thiết kế tokenomic như vậy không mang lại lợi ích cho PNG holder. Chính vì thế, mình xin đưa ra một số giải pháp phía dưới đây.

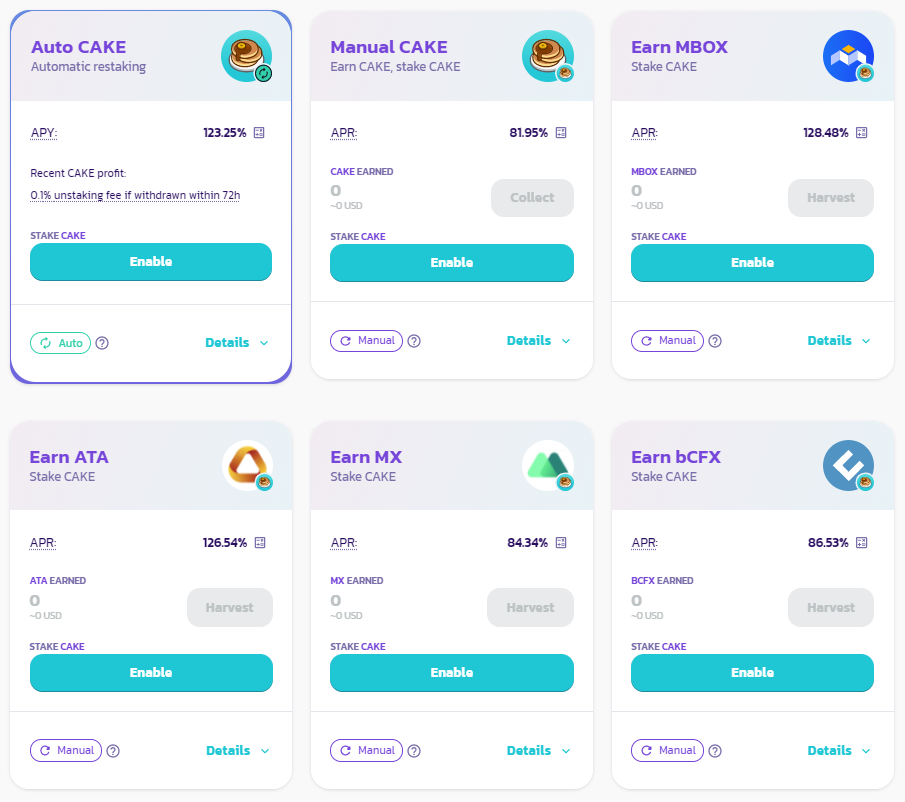

Single-token Staking

Đây là cơ chế tương tự PancakeSwap, cho phép người dùng có thể stake CAKE để nhận thêm CAKE token hoặc nhận thêm các token khác thuộc hệ sinh thái Binance Smart Chain.

Pangolin hoàn toàn có thể áp dụng điều này vì hiện tại Pangolin đang đóng vai trò trung tâm thanh khoản cho cả hệ Avalanche. Họ có thể mở tính năng stake PNG nhận về PNG hoặc nhận về các token khác trong hệ như ZERO, PEFI, XAVA, SNOB,...

Ý tưởng về xSUSHI và vDODO

Đây là hai cơ chế khá hay của Sushiswap và DODO, chúng sẽ mang lại nhiều giá trị hơn, đặc biệt là tạo động lực nắm giữ lâu dài chứ không cơ bản là lợi ích ngắn hạn như Single staking.

vDODO

Người dùng cần stake 100 DODO để mint 1 vDODO. Người dùng giữ vDODO sẽ hưởng được thêm quyền lợi hưởng một phần phí giao dịch trên nền tảng (DODO holder chỉ được giảm phí), nhận được thêm membership reward (6 DODO) cho mỗi block được khai thác.

Người dùng nào đổi vDODO lại thành DODO sẽ chịu exit fee và nó sẽ được phân phối lại cho ai giữ vDODO.

xSUSHI

Người dùng nắm giữ xSUSHI sẽ hưởng APY 5%, tham gia quản trị (SUSHI holder không có quyền Governance) và được hưởng một phần doanh thu từ tất cả sản phẩm của Sushiswap (SUSHI holder chỉ đơn thuần nhận được doanh thu từ cung cấp thanh khoản).

Buy back & Burn

Đa số cộng đồng thảo luận trên Governance forum đều cho rằng việc unlock token kéo dài đến 36 năm đều không có giá trị, con số lý tưởng nhất là khoảng 5 năm. Chính vì thế cộng đồng đang cố gắng rút ngắn thời gian release token và burn chúng nhanh hơn để tăng độ khan hiếm.

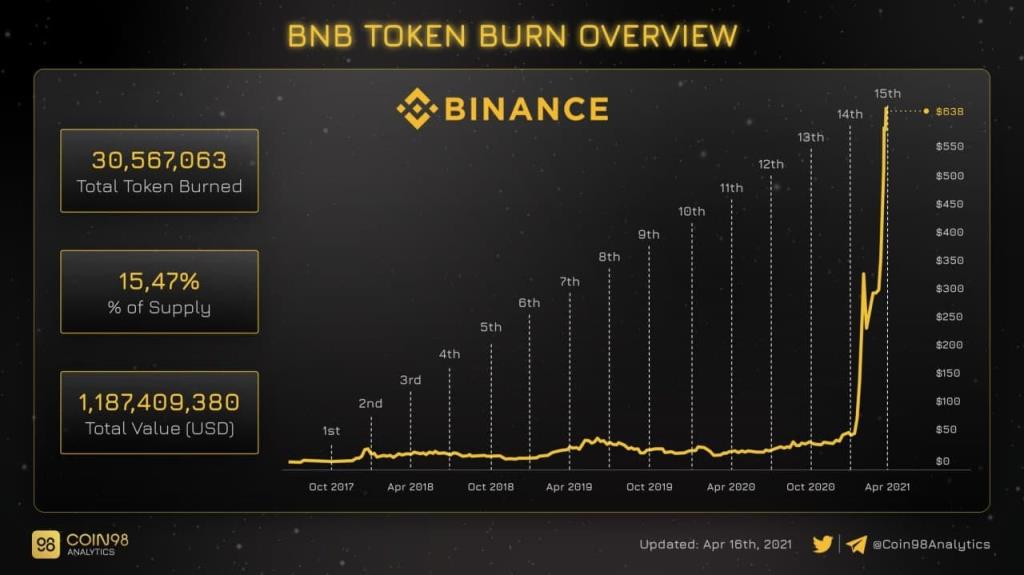

Đây là cơ chế đã hoạt động rất hiệu quả đối với BNB token. Anh em có thể xem ở chart dưới đây. Tất nhiên vẫn còn nhiều yếu tố khách quan khác tạo động lực cho BNB. Nhưng cơ chế này sẽ giúp PNG một phần nào tăng thêm độ khan hiếm thông qua việc đốt token.

Nguồn: Coin98 Analytics

Dự phóng về tương lai của Pangolin

Mặc dù chưa có nhiều tính năng nổi bật, nhưng Pangolin lại là AMM lớn nhất và là trung tâm thanh khoản của khá nhiều dự án DeFi trong hệ Avalanche. Chính vì thế, nếu dòng tiền DeFi chú ý đến hệ Avalanche, Pangolin gần như là option đầu tiên và nổi bật nhất để người dùng chú ý.

Case Study

Anh em có thể lấy case study của QuickSwap (hệ Polygon) làm ví dụ, khi dòng tiền đổ vào hệ Polygon, QUICK đã tăng trưởng rất mạnh vì QuickSwap là AMM nổi bật nhất hệ Polygon. Có thể điều này sẽ diễn ra tương tự với Pangolin.

Đối thủ

Tuy nhiên, điều này chỉ có thể xảy ra khi Pangolin thật sự cải thiện các tính năng sản phẩm và tokenomic theo các biện pháp phía trên.

Nếu không Pangolin hoàn toàn có thể bị lép vế so với các đối thủ khác trên thị trường. Đặc biệt là đối thủ Sushiswap, đây là một trong những AMM DEX đã có tầm nhìn ra mắt nhiều sản phẩm và triển khai Multichain trong đó có Avalanche.

Kết luận

Mình sẽ tổng kết lại một số insights chính về mô hình hoạt động của Pangolin thông qua outline dưới đây:

Theo góc nhìn cá nhân, Pangolin đang có hướng đi không hiệu quả khi fork lại 100% từ Uniswap nhưng không cải tiến thêm những sản phẩm mới. Thêm nữa, tokenomics của PNG hoàn toàn không có quyền lợi cho người dùng nắm giữ, điều này hoàn toàn được phản ánh qua giá của PNG.

Umarım Pangolin bunu yakında düzeltecek, böylece Çığ sistemi DeFi pazarında daha ileri gidebilir, aksi takdirde bu, Pangolin'in arkasındaki ekip oldukları için Avalabs ekibinin vizyonunu yansıtan büyük bir engel olacaktır.

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Anchor Protocol'ün işletim modelini analiz edin, böylece projenin ANC belirteci için nasıl değer yarattığını anlayın ve yatırım fırsatlarını tahmin edin.

Cream Finance içindeki her bir bileşenin çalışma modelini analiz edin: Para Piyasaları, Demir Bankası, Cream Staking, ETH2 Staking. Şimdi buraya bakın.

Raydium'un modelinin nasıl olduğunu, bazı noktalarda iyi ve kötü durumda olduğunu ve dApp'leri geliştirmek için nasıl değişeceğini görmek için Raydium'un modelini analiz edelim.

PancakeSwap modelini içindeki her ürünün çalışma mekanizması üzerinden analiz edin, PancakeSwap ile yatırım fırsatları bulun.

Stake OHM, 100.000% APY karı sunar. Bu kadar büyük bir sayı ile Olympus DAO modeli söylendiği gibi bir aldatmaca mı?

Her bir ürünün çalışma mekanizmasının önemli noktalarını ve Lido'nun gelecekteki potansiyelini anlamak için Lido Finans modelini analiz edin.

Balancer V2'nin çalışma modelini ve avantajlarını ve dezavantajlarını analiz edin, böylece Token BAL hakkında en sezgisel görüşleri sağlayın.

Compound'un işletim modelinin ayrıntılı analizi, böylece gelecekte COMP'ta projeksiyonlar ve yatırım fırsatları sağlar.

AMM SushiSwap'ın çalışma modelini analiz eden TVL'li AMM, projenin yönünü bilmek ve kendileri için öngörüler bulmak için pazarda İLK 3'tür.

Eşsiz mekanizması ile Yield Guild Games'in (YGG) operasyon modelini ve projenin YGG Token için nasıl değer yarattığını analiz edin.

Terra'nın etki mekanizmasını analiz etmek, UST ve LUNA arasındaki farkı ve Terra'nın LUNA için nasıl değer elde ettiğini anlamanıza yardımcı olacaktır.

Ventures DAO ile potansiyel yatırım fırsatlarını gerçekleştirmek için Merkezi Olmayan Yatırım Fonlarının çalışma modelini analiz ederek!

Inverse Finance'in işletim modelini analiz edin ve değerlendirin, böylece INV hakkında en sezgisel perspektifleri sağlayın.

Fikri daha iyi anlamak için Serum DEX, GUI paylaşımı, Havuzlar dahil olmak üzere her bir Serum ürününün etki mekanizmasını analiz edin: Tüm değerler Serum'a gider!

ALPHA neden bu kadar keskin bir şekilde arttı? Alpha Homora hakkında özel olan nedir? ALPHA'da gelecekte yatırım fırsatları olacak mı? Burada bul.

Maker Dao'nun çalışma mekanizmasını ve MKR belirteci için değerin nasıl elde edileceğini analiz edin, böylece bu lider Borç Verme projesinin geleceğini ve potansiyelini tahmin edin.

Polkastarter, POLS belirteçleri için değeri nasıl yakalar? Proje ile geleceği tahmin etmek ve yatırım fırsatları bulmak için Polkastarter'ın çalışma mekanizmasını inceleyelim!

The Sandbox'ın çalışma modelini analiz etmek, The Sandbox'ın her bir özelliği ile mekanizmayı ve nasıl para kazanılacağını anlamaya yardımcı olur.

Orca, Solana tabanlı bir AMM DEX

Mina ve Polygon, ölçeklenebilirliği, gelişmiş doğrulamayı ve gizliliği artıran ürünler geliştirmek için birlikte çalışacak.

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Remitano borsası, VND'de kripto para alım ve satımına izin veren ilk borsadır. Remitano'ya kaydolma ve Bitcoin satın alma ve satma talimatları burada ayrıntılı olarak!

Makale, Tenderize test ağını kullanmak için size en eksiksiz ve ayrıntılı talimatları sağlayacaktır.

Makale, Solana'daki bu yeni projenin tüm işlevselliğini deneyimlemek için Mango Markets'ı kullanmanın en eksiksiz ve ayrıntılı kılavuzunu sağlayacaktır.

UNLOCKED Serisinin bu ilk bölümünde, Güvenlik Ayarları'nı kullanarak cüzdanınıza ekstra bir güvenlik katmanı ekleyeceğiz.

Çiftçilik, kullanıcıların DeFi'de kolayca kripto kazanmaları için iyi bir şans. Ancak kriptoyu toplamanın ve DeFi'ye güvenli bir şekilde katılmanın doğru yolu nedir?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

Saddle Finance, ticarete izin veren ve tBTC, WBTC, sBTC ve renBTC için likidite sağlayan bir AMM'dir. Sele Döşeme Kullanım Kılavuzu.