İşletim Modeli Analizi Uniswap V2 (UNI) - AMMnin Temeli

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Raydium'un modelinin nasıl olduğunu, bazı noktalarda iyi ve kötü durumda olduğunu ve dApp'leri geliştirmek için nasıl değişeceğini görmek için Raydium'un modelini analiz edelim.

Projelerin işletim modellerini açıklayan ve analiz eden bir dizi olan Nasıl Çalışır Serisine devam ederken, Solana ekosisteminin en iyi AMM DEX projesini - Raydium adlı analizini yapacağım.

AMM DEX'in yanı sıra piyasaya sürülen birçok oyunla en iyi DEX projesi olarak, Raydium'un modelinin mevcut pazar için uygun olup olmadığını, nerede iyi yaptıklarını, bu dApp'i geliştirmek için nerede ve nelerin değiştirilebileceğini görelim!

Raydyuma genel bakış

Raydium , bu platformda takas edilebilir tokenlerin takasını ve ticaretini desteklemek amacıyla tasarlanmış Solana platformunda bir DEX'tir. Uniswap V2 ile birçok benzerliği olmasına rağmen, Raydium sıradan bir DEX değildir.

Raydium içindeki ürünler

Raydium, her iki DEX türü, AMM DEX ve Order-book DEX'in yanı sıra birçok özelliğe sahiptir. Raydium'un paket özellikleri şunları içerir:

Şu anda, Raydium Solana'da lider DEX'tir, bu nedenle Solana'ya para akışı olduğunda birçok avantaj vardır. Son zamanlarda Raydium, projelerin Raydium'da serbestçe listelenmesine izin vermek için DEX protokolünü izinsiz hale getirmek için bir adım daha ileri gitti.

Raydium içindeki bileşenler (kullanıcılar)

Raydium'un Uniswap V2'ye benzer AMM DEX mekanizmasıyla, AMM DEX protokolüne katılan bileşenler şunları içerir:

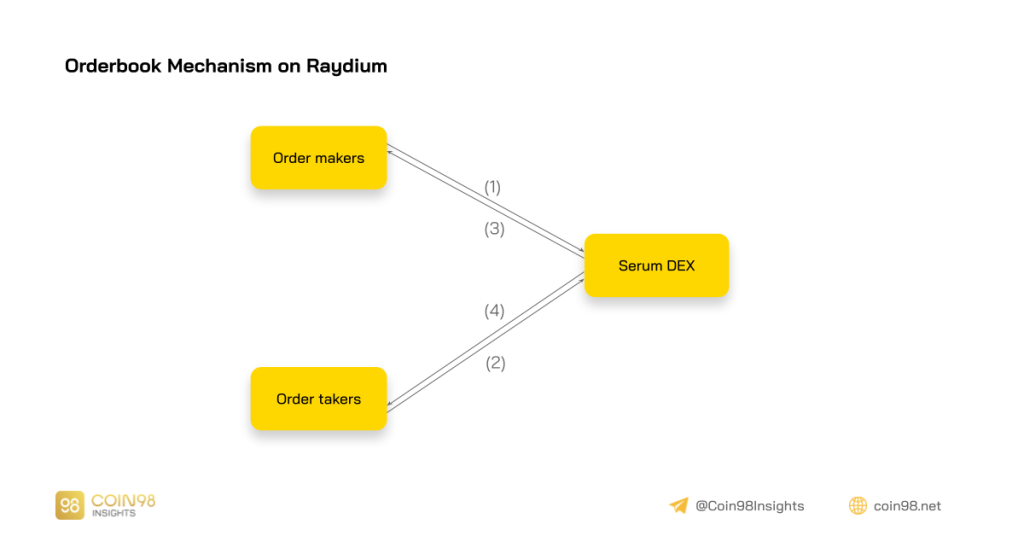

Emir defteri mekanizması ile, Raydium'un emir defteri, Serum DEX'in emir defteri olduğundan, protokol katılımcıları şunları içerecektir:

benzer projeler

DEX dizisindeki diğer ekosistemlerdeki bazı benzer projeler şunları içerir:

Şimdi Raydium içindeki protokollerin çalışma modeli hakkında daha fazla bilgi edelim!

Raydium'un aktivite modelinin analizi

İlk olarak, Raydium'un hem ilk iki protokol hem de geliştirme platformu olarak görev yapan platformdaki iki DEX olan iki ana protokolün çalışma modelini tanıtacağım. ilk iki protokole değer katın ve RAY token sahiplerine daha fazla değer katın.

Sipariş defteri DEX Raydium

çalışma modeli

Raydium'un ilk DEX'i, doğrudan Serum DEX borsasından likidite çeken bir sipariş defteri DEX'iydi .

Emir defteri, geleneksel finans dünyasındaki borsaların işleyiş mekanizmasının yanı sıra kripto para piyasasındaki merkezi borsaların mekanizmasıdır. Bu, işlemin iki tarafını içeren bir mekanizmadır: emir veren ve emir alan.

Emir verenin işi, ticaret yapmak istedikleri tokenlerin miktarını ve fiyatını belirlemektir, bu emirler iki alıcı ve satıcı ile bir deftere (sipariş defteri) kaydedilecektir. Eğer emir alan belirli bir miktar ile bu fiyatı kabul ederse, her iki tarafın emirleri eşleştirilir ve işlem gerçekleştirilir.

(1) Sipariş verenler siparişler oluşturur ve bunları Serum DEX'te gönderir. Ardından komutlar Raydium'un Arayüzünde görüntülenecektir;

(2) Sipariş alanlar, sipariş verenlerden sipariş almak için Raydium'un sipariş defteri arayüzü ile etkileşime girecek, ardından bu siparişi Serum DEX'e gönderecek ve Serum DEX bir işlem oluşturmak için iki siparişi eşleştirecek;

(3) Sipariş verenler, token yerleşimi yoluyla alınıp satılan tokeni geri alır ve bir işlem ücreti öder;

(4) Sipariş alanlar, takas jetonları aracılığıyla işlem gören jetonları alır ve bir işlem ücreti öder.

Sipariş Defterinin Nedenleri

DEX'lerin bu sipariş defteri çözümünü sevmemesinin nedeni, merkezi olmayan borsalarda likiditenin büyük bir sorun olması, özellikle listedeki yeni jetonlarla, daha az likiditeye sahip olmanın Orderbook'ta Token ticareti yapamamasına yol açmasıdır. Bu nedenle, AMM mekanizması bu sipariş defteri mekanizmasının zayıflığıyla başa çıkmak için doğdu.

Az likiditeye sahip piyasalarda AMM'nin gücü, her zaman alım satım yapabilmesidir. Ancak likiditesi yüksek pazarlarda Orderbook kayması çok küçük olacak ve AMM'den daha iyi bir kullanıcı deneyimi sağlayacaktır. Dolayısıyla Orderbook mekanizmasının önemli noktası Serum DEX (veya Raydium Orderbook DEX) üzerindeki tokenlerin yeterli likiditeye sahip olup olmadığıdır.

Bu sorunla başa çıkmak için Raydium iki seçenekten birini (AMM veya Orderbook) seçmez, ancak her iki seçeneği de seçer. Orderbook mekanizması için, doğrudan Serum DEX'ten bol miktarda likidite alırlar ve büyük likiditeye sahip token çiftlerinin alım satım ihtiyaçlarını karşılamak için kullanıcılara Raydium'un Arayüzü üzerinde sorunsuz bir deneyim gönderirler.

Raydium ayrıca daha az likit token çiftine hizmet etmek için kendi likidite havuzuna sahip bir AMM DEX geliştirdi ve bu mekanizmayı aşağıda bizimle keşfedeceksiniz.

AMM DEX Raydyum

AMM DEX'in Nedenleri

AMM DEX , son derece yüksek kayma piyasalarında bile alım satım gerçekleştirme yeteneği olan sipariş defteri mekanizmasına göre olağanüstü bir avantaja sahip olup, yeni piyasaya sürüldüğünde veya az sayıda yatırımcı olduğunda, piyasadaki jetonların çoğunluğu olan likit olmayan jetonların ticareti için uygundur.

Bu nedenle, Raydium'un AMM DEX'i bu tür token çiftlerine hizmet etmek için geliştirildi. Herhangi bir jeton çiftinin borsada listelenmesine izin veren (Uniswap gibi) yeni başlatılan İzinsiz Havuzların yanı sıra, yüksek likiditelerine bakılmaksızın herhangi bir jeton çifti Raydium'da alınıp satılabilir.

çalışma modeli

Bu AMM DEX mekanizmasından kısaca bahsederek, genel çalışma modellerini özetleyeceğim.

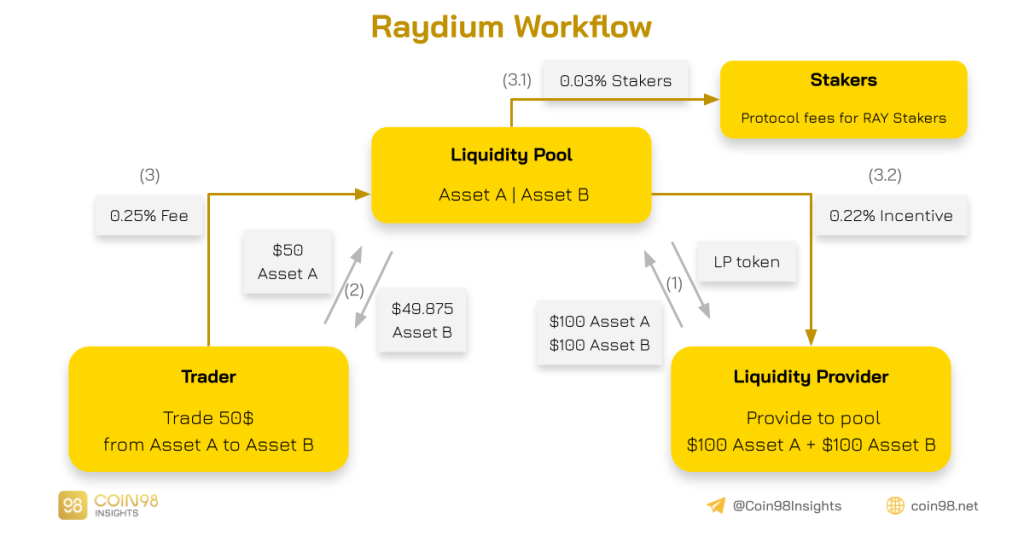

(1) Likidite sağlayıcıları, havuzda sağladıkları likiditeyi temsil eden LP jetonlarını alarak havuza 1:1 oranında likidite sağlayacaktır.

(2) Yatırımcılar, varlık sınıfları ticareti yapacak ve işlem başına %0,3'lük bir ücrete tabi olacaktır.

(3) Likidite Havuzundaki ücret artık 2 kısma ayrılacaktır:

Protokol Algoritmaları

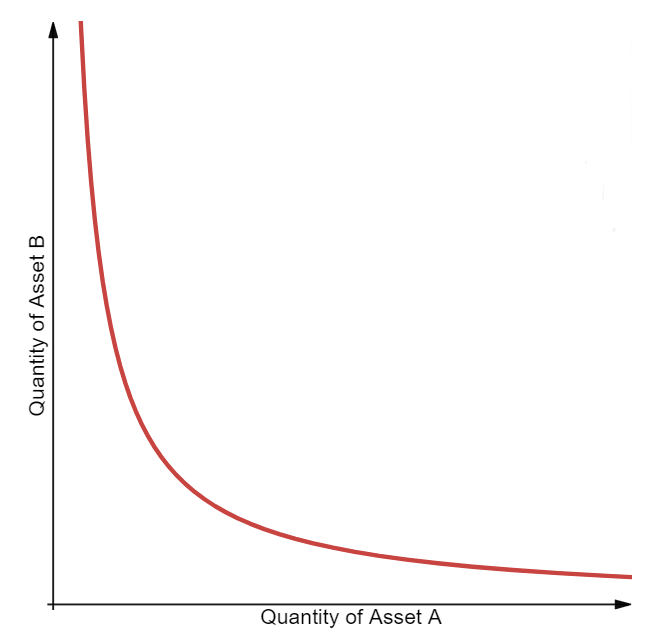

Raydium'un AMM DEX'indeki işlemler aşağıdaki algoritma ile hesaplanacaktır:

x*y=k

Orada:

Solana üzerine kurulu Raydium, yüksek hızlı, düşük maliyetli takas ve kullanıcı dostu, kullanımı kolay bir arayüz sunar.

Raydium'da Çiftçilik

geleneksel tarım

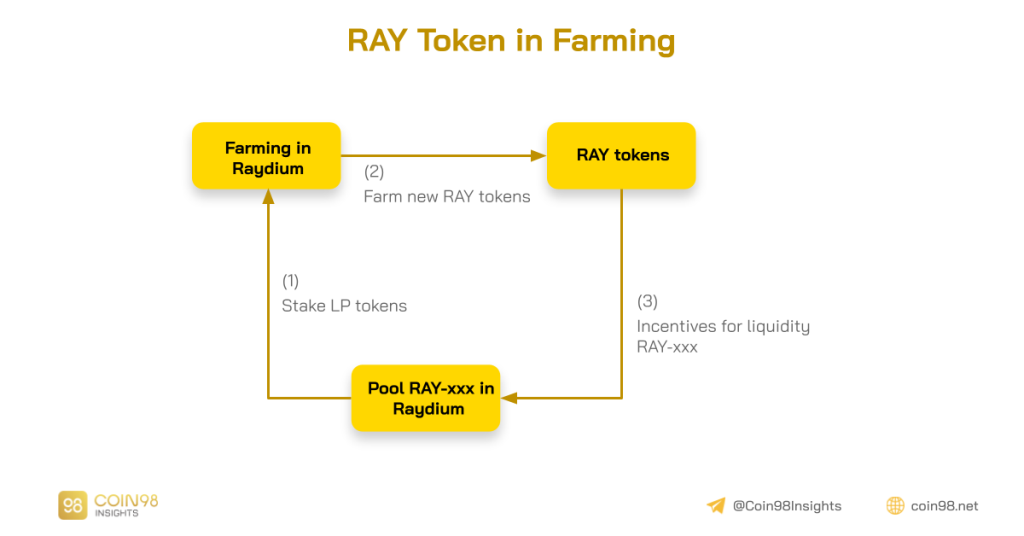

Raydium'daki çiftçilik işlevi, RAY token çiftleri (RAY/USDT, RAY/USDC, RAY/SOL, RAY/SRM, RAY/ETH gibi) için bol miktarda likidite sağlamaya odaklanır.

Bu, yukarıdaki jeton çiftleri için likidite sağlarken ve alınan LP jetonlarını Raydium's Farms'ta stake etmek için getirirken, likidite sağlayan kardeş jeton çiftleri havuzunun işlem ücretine ek olarak ek RAY jetonları alacağınız anlamına gelir.

(1) Havuz RAY-xxx, çiftçilikten gelen teşviklerle likiditeyi artıracaktır;

(2) RAY'in basılmasını sağlamak için LP jeton çifti RAY-xxx'i çiftçilikte riske atın;

(3) Böylece RAY token çiftlerine likidite sağlamak için teşvikler yaratılır.

Bu, RAY'in yüksek likiditeye, düşük kaymaya sahip olmasına yardımcı olmak ve böylece dolaylı olarak proje jetonlarının değerini artırmak için RAY jetonları için likidite sağlamak için kullanıcıları teşvik etmek için tasarlanmış işlevlerden biridir.

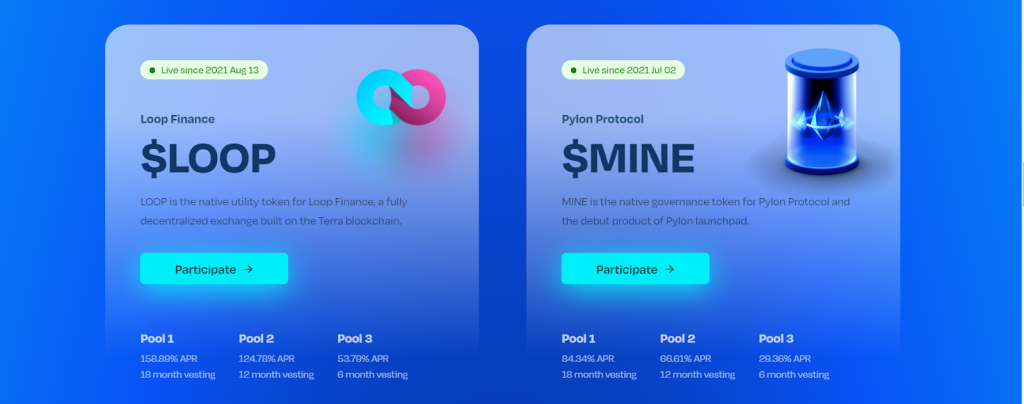

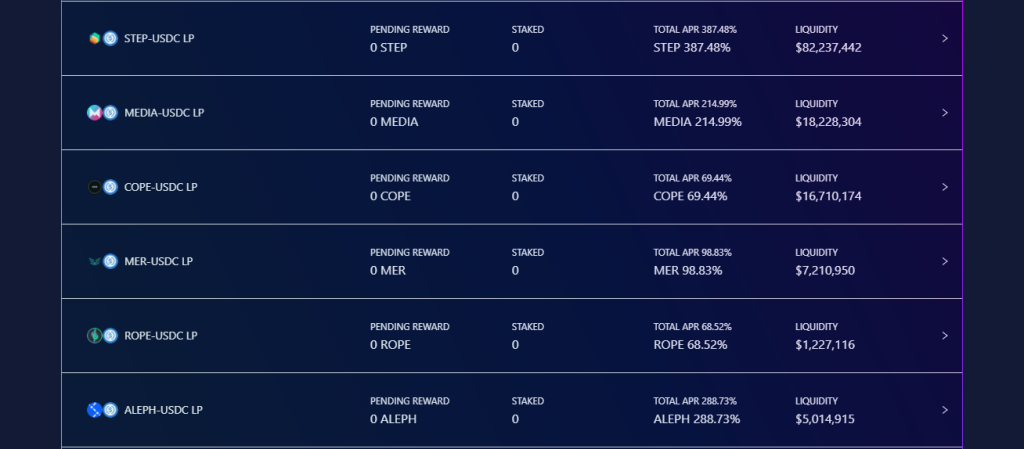

Füzyon Havuzlarında Çiftçilik

RAY jetonları için likidite çekmek için geleneksel çiftçiliğe ek olarak, Raydium, Fusion Pools özelliği aracılığıyla LP'lere proje jetonları vererek, kullanıcıların benzer şekilde likidite sağlamaları için teşvikler oluşturabilecek Raydium'da listelenen projeleri de destekler.

Füzyon Havuzlarında Raydium, sabit jeton çiftlerinin likidite sağlayıcılarının proje jetonlarını toplamasına izin verir. Bu, LP'lere yeni projeler için gerekli olan projelere likidite sağlamak için ekstra bir teşvik verecek ve aynı zamanda Raydium platformundaki toplam TVL miktarının artmasına katkıda bulunacaktır.

(1) xxx-USDC token çifti için likidite sağlayın;

(2) Daha fazla xxx jeton elde etmek için çiftçilikte LP jetonlarını kullanın;

(3) Böylece, kullanıcıların gelecekte likidite sağlamaya devam etmeleri için teşvikler yaratır.

Ayrıca Raydium, LP'lere çift verim özelliği de verir. Bu, sabit sayıda jeton çifti için likidite sağlarken (bunlardan biri RAY'dir), hem RAY jetonlarını hem de diğer jetonları toplayacağınız anlamına gelir. Şu anda RAY ile çift getiri sağlayan token çiftleri FIDA, OXY ve MAPS'dir.

Geleneksel çiftçiliğe benzer şekilde, bu, LP'lerin RAY'in likiditesini bol tutmak için likidite sağlaması için teşvikler yaratır.

Bununla birlikte, sürekli token üretimi, token enflasyonuna kolayca neden olabilir ve bu da RAY tokenlerinin fiyatının olumsuz etkilenmesine neden olabilir. Bu nedenle, geliştirme ekibi, belirteç sahiplerinin belirteçleri satmasını ancak bunları protokolde kullanmasını engellemek amacıyla başka bir protokol benimsemiştir - bu, Stake protokolüdür.

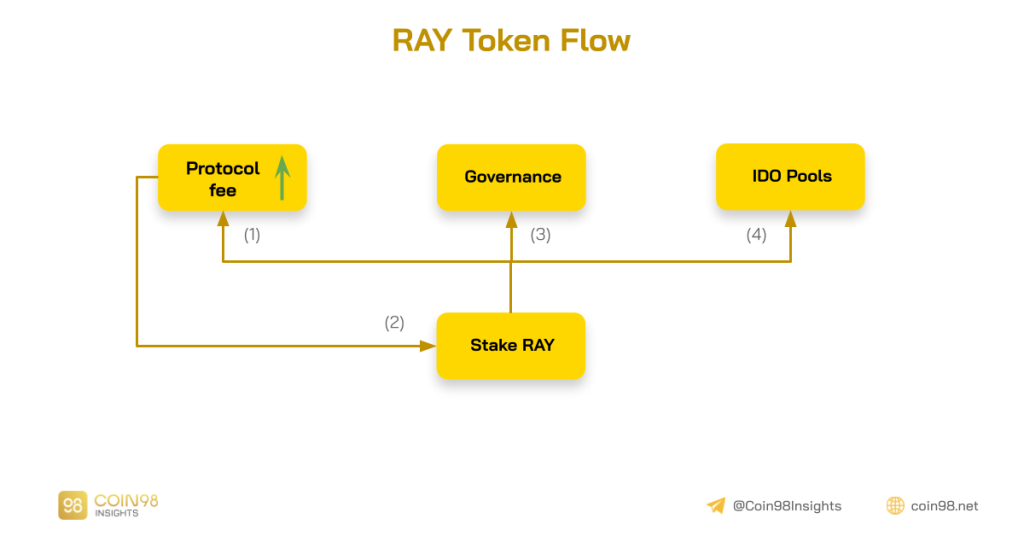

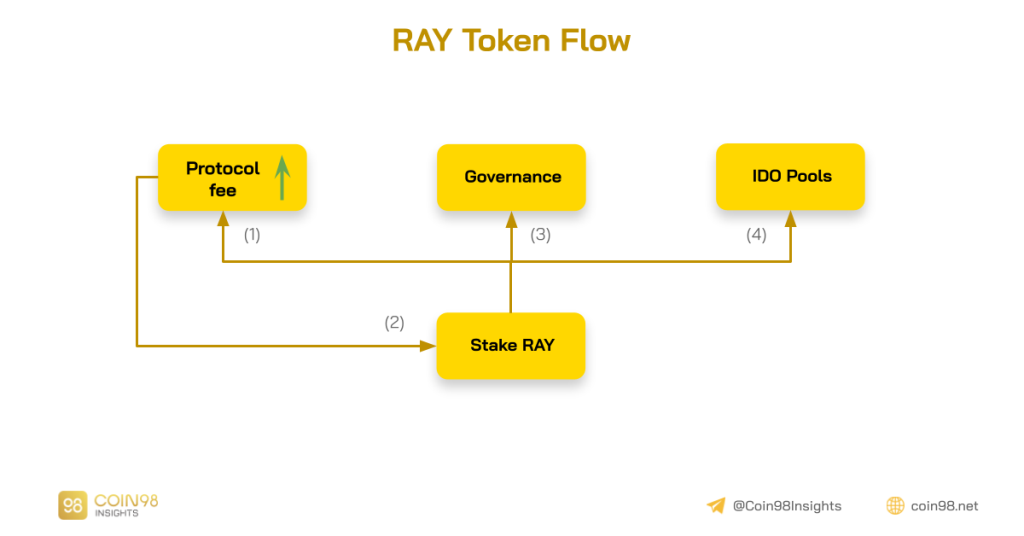

Raydium'a esnetme

(1) Kullanıcı tarafında, Raydium üzerinde stake yapmak, platformun işlem ücretlerinin bir kısmını almalarına yardımcı olur.

(2) Bu işlem ücreti miktarı, RAY satın almak ve kullanıcılara ödeme yapmak için kullanılacaktır. Bu mekanizma çok akıllıdır, çünkü RAY ile kullanıcılara platform işlem ücretlerini ödemek yalnızca RAY için bir satın alma talebi olmayacak, aynı zamanda kullanıcıların bileşik faiz almak için RAY'i stake etmeye devam etmelerine yardımcı olacaktır.

(3) Ek olarak, RAY'i stake etmek, kullanıcıların platform yönetişimi gibi platformun diğer özelliklerine katılmasını da sağlar;

(4) Ve AcceleRaytor'daki İDO Havuzlarına katılma hakkı.

Sonuç olarak, stake etme özelliği, platform işlem ücretlerini jeton sahiplerine bölerek jeton sahiplerine değer veren RAY jetonları için iyi bir satın alma talebi, yönetime katılma hakkı, IDO'ya katılma hakkı ve dolayısıyla satışı azaltıyor. RAY basıncı.

AcceleRaytor Raydyum

Raydium'un bu özelliği, projelerin doğrudan Raydium platformunda IDO yapmasına izin veren bir fırlatma rampası. Bu sadece bol sermayeye erişimleri olduğu için projelere değer katmakla kalmaz, aynı zamanda Raydium platformuna birçok yönden değer katar.

Birincisi, IDO'nun Raydium'da listelendiği ve genellikle ilk aşamalarda çok büyük bir hacme sahip olduğu ve platforma büyük miktarda işlem ücreti getirdiği projeler. Ardından, IDO'ya katılmak için katılımcıların 7 gün boyunca bir miktar RAY jetonunu kilitlemeleri gerekir. Bu, RAY'in satış baskısını bir süreliğine doğrudan azaltır ve aynı zamanda birçok yatırımcı için güçlü bir alım talebidir.

Bence bu, ürün geliştirme ekibinin çok akıllı bir oyunu, çünkü AcceleRaytor hem Raydium'un DEX ürünlerine hem de projenin RAY jetonuna büyük miktarda değer katacak.

Raydium, RAY belirteçleri için değeri nasıl yakalar?

RAY Kullanım Örnekleri

Yukarıda belirtildiği gibi, RAY belirtecinin 3 ana amacı vardır:

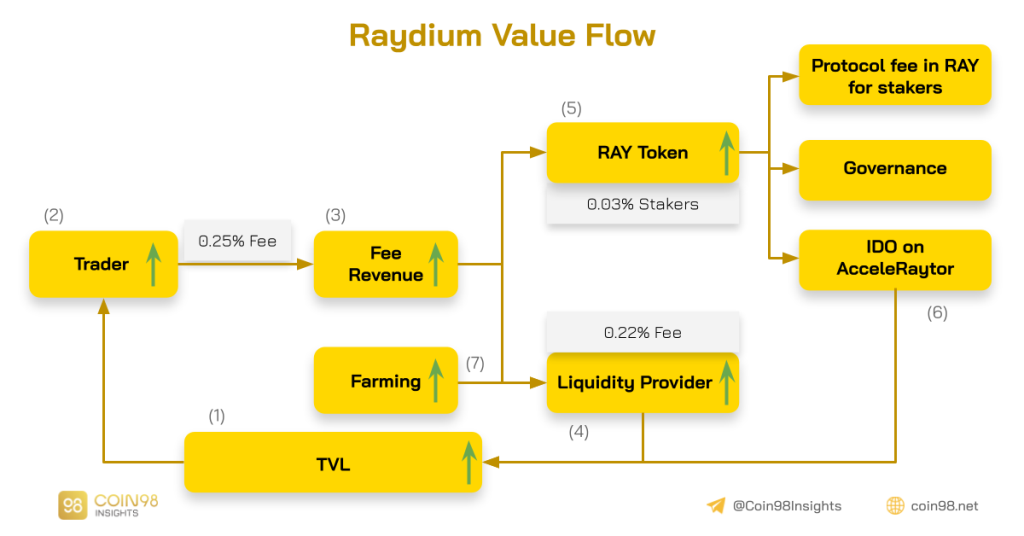

Raydyumun değer akışı

(1) TVL'deki büyüme, düşük kayma ve yüksek işlem hızı, neredeyse sıfır işlem ücreti nedeniyle platformun daha fazla yatırımcı çekmesine yardımcı olacak;

(2) Birçok ticaret tüccarı büyük ticaret hacmi getirir, işlem ücretlerinden elde edilen geliri artırır, çünkü işlem ücretleri aşağıdaki formülle hesaplanır:

Ücret Geliri = Hacim*%0,25

(3) Ücret Geliri bölünecek, %0.03'ü stake yoluyla RAY Sahibine, %0.22'si Likidite Sağlayıcılara gidecek.

(4) Daha fazla işlem ücreti, LP'nin daha büyük bir ödül almasına yardımcı olacak ve protokole likidite sağlamaya devam etmeleri için bir teşvik yaratacaktır.

(5) Platform işlem ücretlerini almak için RAY Sahiplerinin RAY'i stake etmesi gerekecektir. RAY'i stake etmenin yönetime katılım gibi faydaları da vardır;

(6) AcceleRaytor'da IDO Havuzlarına katılarak, AcceleRaytor'a katılan projeler Raydium'da yüksek başlangıç hacmi, artan TVL ve platform işlem hacmi ile listelenecek;

(7) Likiditeyi teşvik etmek için, düzenli çiftçilik RAY'e ek olarak füzyon havuzları ve çift verimi içeren bir çiftçilik programı başlatıldı.

Raydium'un Gelecek Projeksiyonu

Proje yol haritasına göre

Proje tarafında takdir ettiğim adımlardan biri, projelerin kendilerini Raydium'da listeleyebilmeleri için İzinsiz Havuzları yeni açmaları. Hemen, ilk iki haftada, 40 proje daha Raydium'da tokenlerini listeledi. Bunun toplumu çok destekleyen bir hareket olduğunu ve projenin ademi merkeziyetçiliği artırmasına yardımcı olduğunu kanıtlıyor.

Ayrıca proje, yakın gelecekte yapacağı hamleler hakkında da bilgi veriyor:

Şu anda, Raydium'daki işlem ücretleri, Uniswap ve Sushiswap gibi diğer AMM DEX platformlarından yalnızca %0,25 işlem ücretiyle daha ucuzdur. Bunun %0.22'si LP'lere verilecek ve %0.03'ü RAY stakerları arasında bölünecek.

Raydium Volanının kişisel incelemesi

Ayrıca, bence, RAY'in satış talebini düşürmeye devam etmesine yardımcı olan özelliklerden birinin, staking ve çiftçilikte otomatik bileşik özelliğinin getirilmesi olduğunu düşünüyorum. Bu, RAY ve çiftlik tokenleri için satış talebini azaltmak için doğrudan havuz çiftliğine geri döndürülebilecek olan çiftlik tokenlerinin dolaşımının sağlanmasına yardımcı olacaktır.

Ardından, RAY'in değerini artırması için, AcceleRaytor'un sıcaklığı yadsınamaz olduğu için IDO Pools ile ilgili volan büyük rol oynayacak. IDO Havuzlarına katılmak için kilitlenmesi gereken RAY miktarındaki artışla birlikte kaliteli IDO'lar vermeye devam edersek, bu, RAY jetonları için önemli bir volan olacaktır.

Ayrıca, RAY için büyük bir volan, RAY Stakers için %0,03 işlem ücretidir. Raydium'un son 24 saatlik hacmi 26 milyon dolar, bu da stakerlara 7.800 dolarlık ücret dağıtılacağı anlamına geliyor. Belirteç tahliyesini telafi etmek için, bir günde yetiştirilen RAY miktarının, üretilen ücret miktarından daha az olması gerekecektir. Şu anda günde yaklaşık 700.000 RAY ekiliyor, yani 3 milyon USD RAY jetonu üretiliyor - yaklaşık 8.000 $'lık işlem ücretine kıyasla çok büyük bir rakam.

Ancak bu karşılaştırma RAY tokenlerinin tüm değerini yansıtamaz çünkü yukarıda belirttiğim gibi token değerlemesi diğer faktörlere (IDO Pool, Yönetişim, gelecek değerleme, .. .) bağlıdır.

Raydium şu anda Solana'daki en büyük AMM DEX platformu olduğundan, Raydium'un gelişimine kesinlikle bu platformun genel gelişimi büyük ölçüde katkıda bulunacaktır. Bence RAY tokeninin değerlendirilmesi aşağıdaki iki faktörün değerlendirilmesinden kaynaklanmaktadır:

Bu nedenle, Raydium'un geleceğini tahmin etmek, muhtemelen Solana platformunun gelişimi gibi diğer faktörlere bağlı olacaktır (çünkü Raydium yalnızca bir platformda, Solana'da çalışır).

Özetlemek gerekirse, RAY'in büyümesini başlatabilecek faktörler şunlar olabilir:

Raydium kullanım kılavuzu, A'dan Z'ye ayrıntılı AcceleRaytor IDO'ya buradan katılın .

özet

Özetle, yukarıdaki makalede bazı fikirleri şu şekilde özetleyebilirsiniz:

Yukarıda, Solana'da DEX lideri olan Raydium projesinin çalışma modeli yer almaktadır. Herhangi bir sorunuz varsa, makalenin altına yorum yapabilirsiniz, bu soruları cevaplayacağım. Bir sonraki Nasıl çalışır makalesinde görüşmek üzere!

Referans kaynakları:

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Anchor Protocol'ün işletim modelini analiz edin, böylece projenin ANC belirteci için nasıl değer yarattığını anlayın ve yatırım fırsatlarını tahmin edin.

Cream Finance içindeki her bir bileşenin çalışma modelini analiz edin: Para Piyasaları, Demir Bankası, Cream Staking, ETH2 Staking. Şimdi buraya bakın.

PancakeSwap modelini içindeki her ürünün çalışma mekanizması üzerinden analiz edin, PancakeSwap ile yatırım fırsatları bulun.

Stake OHM, 100.000% APY karı sunar. Bu kadar büyük bir sayı ile Olympus DAO modeli söylendiği gibi bir aldatmaca mı?

Her bir ürünün çalışma mekanizmasının önemli noktalarını ve Lido'nun gelecekteki potansiyelini anlamak için Lido Finans modelini analiz edin.

Balancer V2'nin çalışma modelini ve avantajlarını ve dezavantajlarını analiz edin, böylece Token BAL hakkında en sezgisel görüşleri sağlayın.

Compound'un işletim modelinin ayrıntılı analizi, böylece gelecekte COMP'ta projeksiyonlar ve yatırım fırsatları sağlar.

Pangolin nedir? Pangolin'in işletim modeli ve nasıl gelir elde ediyorlar? Diğer DEX AMM'lere kıyasla Pangolin'in konumu ne olacak? burada daha fazlasını öğrenin.

AMM SushiSwap'ın çalışma modelini analiz eden TVL'li AMM, projenin yönünü bilmek ve kendileri için öngörüler bulmak için pazarda İLK 3'tür.

Eşsiz mekanizması ile Yield Guild Games'in (YGG) operasyon modelini ve projenin YGG Token için nasıl değer yarattığını analiz edin.

Terra'nın etki mekanizmasını analiz etmek, UST ve LUNA arasındaki farkı ve Terra'nın LUNA için nasıl değer elde ettiğini anlamanıza yardımcı olacaktır.

Ventures DAO ile potansiyel yatırım fırsatlarını gerçekleştirmek için Merkezi Olmayan Yatırım Fonlarının çalışma modelini analiz ederek!

Inverse Finance'in işletim modelini analiz edin ve değerlendirin, böylece INV hakkında en sezgisel perspektifleri sağlayın.

Fikri daha iyi anlamak için Serum DEX, GUI paylaşımı, Havuzlar dahil olmak üzere her bir Serum ürününün etki mekanizmasını analiz edin: Tüm değerler Serum'a gider!

ALPHA neden bu kadar keskin bir şekilde arttı? Alpha Homora hakkında özel olan nedir? ALPHA'da gelecekte yatırım fırsatları olacak mı? Burada bul.

Maker Dao'nun çalışma mekanizmasını ve MKR belirteci için değerin nasıl elde edileceğini analiz edin, böylece bu lider Borç Verme projesinin geleceğini ve potansiyelini tahmin edin.

Polkastarter, POLS belirteçleri için değeri nasıl yakalar? Proje ile geleceği tahmin etmek ve yatırım fırsatları bulmak için Polkastarter'ın çalışma mekanizmasını inceleyelim!

The Sandbox'ın çalışma modelini analiz etmek, The Sandbox'ın her bir özelliği ile mekanizmayı ve nasıl para kazanılacağını anlamaya yardımcı olur.

Orca, Solana tabanlı bir AMM DEX

Mina ve Polygon, ölçeklenebilirliği, gelişmiş doğrulamayı ve gizliliği artıran ürünler geliştirmek için birlikte çalışacak.

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Remitano borsası, VND'de kripto para alım ve satımına izin veren ilk borsadır. Remitano'ya kaydolma ve Bitcoin satın alma ve satma talimatları burada ayrıntılı olarak!

Makale, Tenderize test ağını kullanmak için size en eksiksiz ve ayrıntılı talimatları sağlayacaktır.

Makale, Solana'daki bu yeni projenin tüm işlevselliğini deneyimlemek için Mango Markets'ı kullanmanın en eksiksiz ve ayrıntılı kılavuzunu sağlayacaktır.

UNLOCKED Serisinin bu ilk bölümünde, Güvenlik Ayarları'nı kullanarak cüzdanınıza ekstra bir güvenlik katmanı ekleyeceğiz.

Çiftçilik, kullanıcıların DeFi'de kolayca kripto kazanmaları için iyi bir şans. Ancak kriptoyu toplamanın ve DeFi'ye güvenli bir şekilde katılmanın doğru yolu nedir?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

Saddle Finance, ticarete izin veren ve tBTC, WBTC, sBTC ve renBTC için likidite sağlayan bir AMM'dir. Sele Döşeme Kullanım Kılavuzu.