Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Aave erreichte schnell den höchsten TVL der Branche seit mehr als einem Jahr. Wie hat Aave das gemacht? Finden Sie die Antwort mit Wie funktioniert Aave?

Aave ist das erste DeFi-Protokoll mit seinem Vorfahren ETHLend, das Peer-to-Peer-Kredite anbot. Im Jahr 2019 wurde das Protokoll in Aave umbenannt und im Januar 2019 seine erste Version seines aktuellen Peer-to-Pool-Protokolls eingeführt, das schnell zu einem der höchsten TVL der Branche wurde. Wie hat Aave das gemacht? Dieser Artikel über „Wie funktioniert Aave?“ werde das erklären.

Überblick über Aave

Aave ist eine Kreditplattform, auf der die Einlagen der Benutzer zusammengelegt werden und einen Liquiditätspool bilden, aus dem sofort Gelder ausgeliehen werden können: ein Kreditpool. Aave hat derzeit zwei Versionen in Betrieb, V1 und V2, mit den folgenden Komponenten:

Aave V1:

Aave V2, das Risikomanagement-Tools hinzufügt und Transaktionsgebühren optimiert:

Wie funktioniert Aave?

Die Aave bot zwei Arten der Ausleihe an:

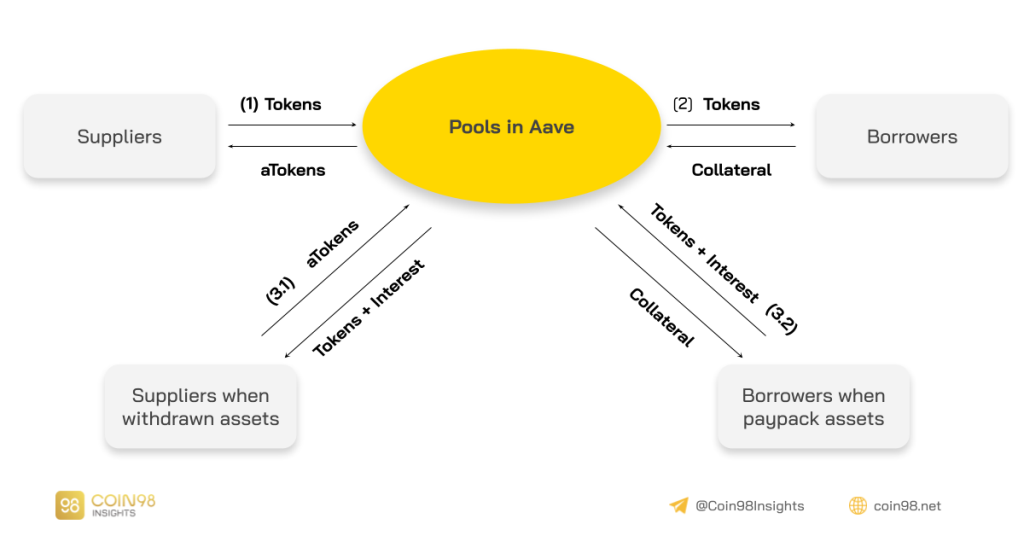

Kreditvergabe - Kreditaufnahmemechanismus

Ausleihe - Ausleihmechanismus:

Aave: Lending - Borrowing-Mechanismus.

(1): Kreditgeber/Lieferanten hinterlegen Vermögenswerte bei Aave, erhalten einen Token im Verhältnis 1:1 (100 DAI ⇒ 100 aDAI).

(2): Kreditnehmer hinterlegen Vermögenswerte als Sicherheit, um Kreditkraft zu erhalten, um die gewünschten Vermögenswerte zu leihen. Kreditnehmer müssen eine gesunde Position bewahren, um eine Liquidation zu vermeiden.

(3.1): Kreditgeber/Lieferanten können den aToken 1:1 mit dem hinterlegten Originalguthaben einlösen. Beachten Sie, dass sich das Token-Guthaben der Benutzer erhöht, was die von den Kreditnehmern der Vermögenswerte gezahlten Zinsen widerspiegelt. Lieferanten erhalten gezahlte Zinsen abzüglich eines Anteils, der vom Ökosystemsammler erhoben wird, der pro Vermögenswert durch den Reservefaktor definiert ist, der zwischen 5 und 35 % liegt, und Flash-Darlehensgebühren.

(4): Kreditnehmer, die die Schuldenposition schließen wollen, müssen die geliehenen Vermögenswerte zuzüglich Zinsen zurückgeben. Solange eine Schuldenposition besteht, werden einige Sicherheiten im Protokoll eingeschlossen.

Aave verfügt über eine hohe Liquidität hochwertiger Vermögenswerte. Es gibt 22 unterstützte Assets in V1, 26 in V2, 21 im AMM-Markt usw. … was bedeutet, dass Aave im Vergleich zu seinem Hauptkonkurrenten – Compound, der nur 11 Assets anbietet – mit vielen Assets kompatibel ist.

Liquidationsmechanismus

Um den Liquidationsmechanismus von Aave zu verstehen, müssen Sie zuerst den Gesundheitsfaktor kennen.

Was ist Gesundheitsfaktor (HF)?

HF (Health Factor) steht für die Sicherheit des Vermögens des Benutzers im Verhältnis zum geliehenen Vermögenswert und seinem zugrunde liegenden Wert. Je höher diese Zahl, desto sicherer ist der Kredit.

Bei HF = 2 wird die Position beispielsweise liquidiert, wenn der Wert der Sicherheit gegenüber dem Wert des Darlehens -50 % beträgt.

Die Formel zur Berechnung von HF:

HF = ⅀(Sicherheitenwert * Liquidationsschwelle)/Darlehen (in ETH)

Deswegen:

An dieser Stelle möchten wir gerne betonen, dass der Rückgang der HF nicht nur auf den Rückgang des Sicherheitenpreises zurückzuführen ist, sondern auch darauf, dass der Wert der geliehenen Vermögenswerte steigt. Wenn Sie sich Stablecoins ausleihen, interessiert Sie daher möglicherweise nur der Sicherheitenwert (in den meisten Fällen nicht alle). Wenn Sie jedoch andere Vermögenswerte wie AAVE, LINK, ETH usw. ausleihen, müssen Sie den Sicherheitenpreis beachten und Vermögenswerte sorgfältig ausleihen. Asset-Preise werden mit Chainlink Price Oracles aktualisiert.

Liquidationsmechanismus:

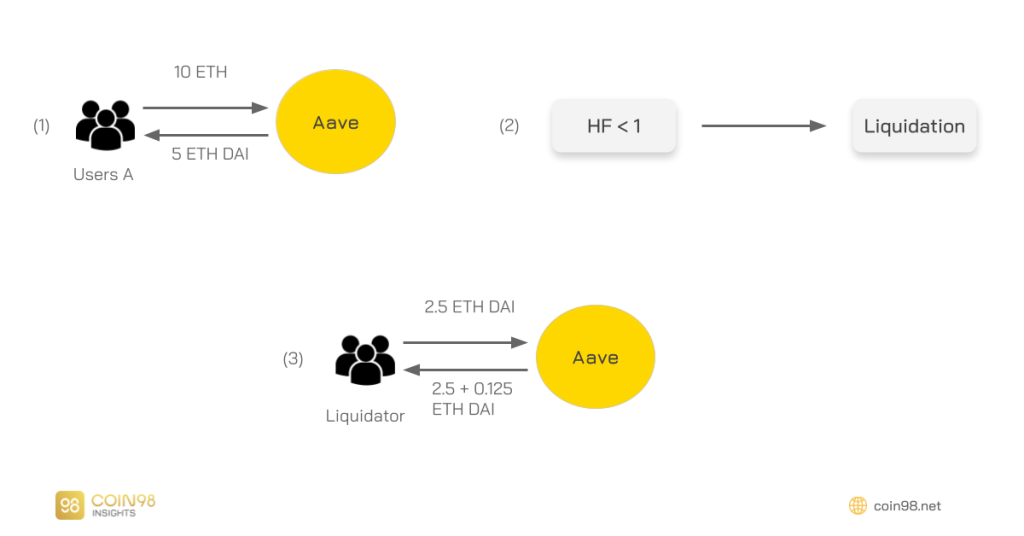

Bei einer Liquidation können Liquidatoren bis zu 50 % der einzelnen Vermögensschulden eines Kreditnehmers zurückzahlen. Im Gegenzug erhält der Insolvenzverwalter gegen eine zusätzliche Gebühr die entsprechende Sicherheit.

Diese Liquidationsgebühr hängt von der Art des Vermögenswertes ab, der unterschiedliche Boni hat. Zum Beispiel entscheidet sich der Liquidator dafür, ETH zu erhalten, er erhält 5 %, YFI 15 % usw.

Beispiel 1: Einzelner Sicherheitenwert.

Aave: Liquidationsmechanismus mit Single Collateral Asset .

(1): Benutzer A hinterlegt 10 ETH als Sicherheit und leiht sich DAI im Wert von 5 ETH.

(2): HF fällt leider unter 1, das Darlehen ist liquidierbar.

(3):

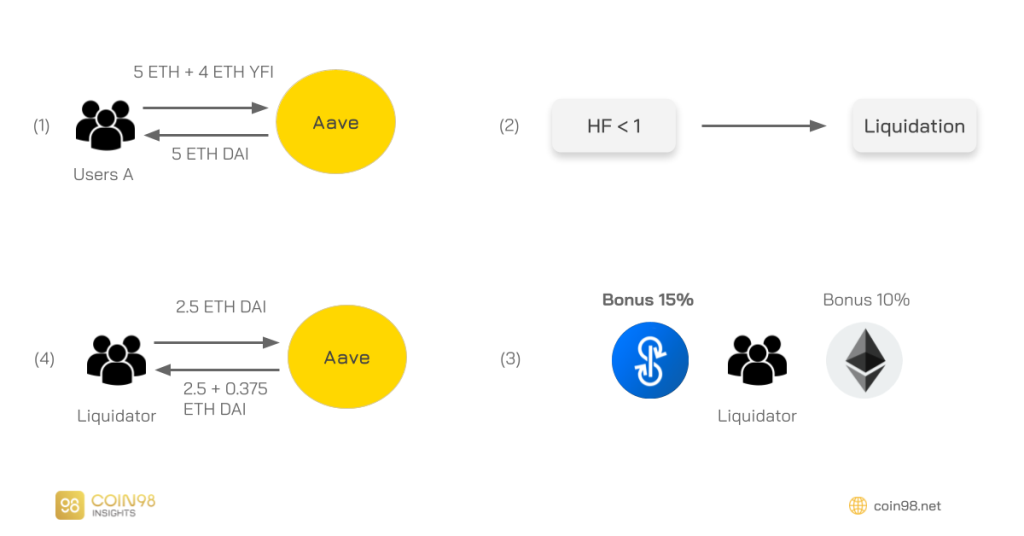

Beispiel 2: Mehrfach besicherte Vermögenswerte.

Aave: Liquidationsmechanismus mit Multi-Collateral Assets.

(1): Benutzer A zahlt YFI im Wert von 5 ETH und 4 ETH ein und leiht sich DAI im Wert von 5 ETH.

(2): HF fällt leider unter 1, das Darlehen ist liquidierbar.

(3):

(4): Schließlich fordert der Liquidator YFI im Wert von 2,5 + 0,375 ETH für die Rückzahlung von DAI im Wert von 2,5 ETH.

Für und Wider

Ein Nutzer kann nur bis zu 50% seines Vermögens liquidiert werden, was Vor- und Nachteile für das Projekt hat.

Was ist, wenn die Liquidation fehlschlägt? Positionen werden unterbesichert, da die Benutzer keinen Anreiz zur Rückzahlung haben: Es gibt uneinbringliche Schulden. Wie kann dieses Risiko bewältigt werden? Lassen Sie uns die Antwort unten finden.

Mechanismus zur Minderung des Solvabilitätsrisikos

Dieser Abschnitt wird tief in drei Komponenten eintauchen:

Sicherheitsmodul (ein primärer Mechanismus):

Das Sicherheitsmodul ist ein Risikominderungsprotokoll, das auf dem Aave-Protokoll aufsetzt.

Es verfügt über einen Sicherheitsfonds zur Deckung von Fehlmengenereignissen, bei denen ein Defizit in einer der Reserven des Vermögenswerts besteht, was Maker am Schwarzen Donnerstag im März 2019 widerfahren ist. Die AAVE-Inhaber werden dafür stimmen, das Fehlmengenereignis zu validieren und den Kreditpool zu refinanzieren.

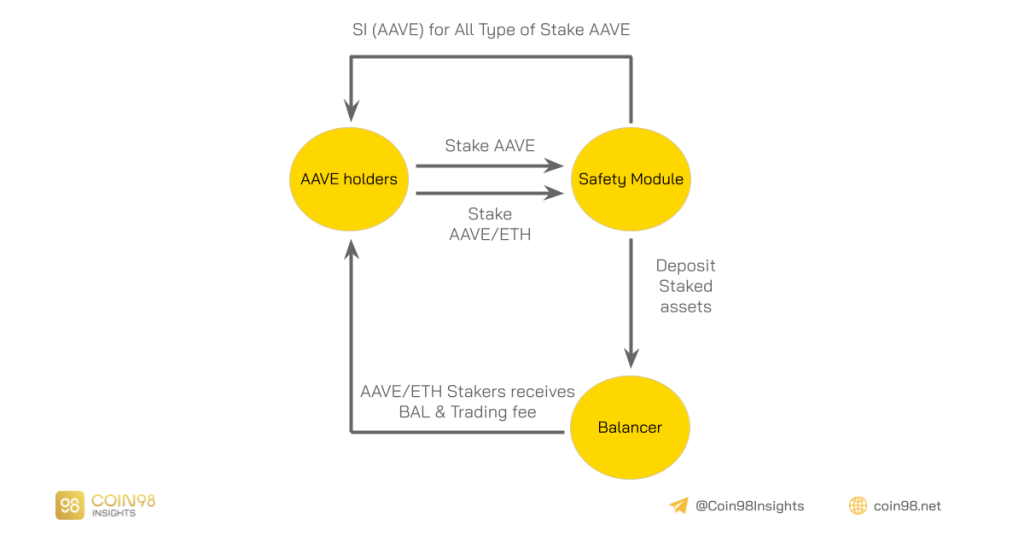

Benutzer setzen AAVE-Token in den SM ein; Bis zu 30 % dieser Mittel können zur Deckung eines Defizits im Kreditpool verwendet werden. Als Gegenleistung für das Risiko, einen Teil ihrer stkAAVE zu verlieren, erhalten Benutzer Sicherheitsanreize (SI): 550 StkAAVE, die pro Tag an alle Benutzer von Stake AAVE in SM verteilt werden.

Es gibt eine zehntägige Abklingzeit, um StkAAVE (sowie die in StkAAVE erhaltenen Anreize) abzuheben, um das Risiko eines Bank Runs zu vermeiden, bevor die DAO das Fehlbetragsereignis akzeptiert.

Es ist auch möglich, den AAVE/ETH 80/20 Balancer V1 LP-Token zu staken, wodurch die AAVE-Liquidität verbessert wird. Neben Sicherheitsanreizen profitiert dieser von Börsengebühren und BAL-Liquidity-Mining-Belohnungen.

Mechanismus zur Minderung des Solvabilitätsrisikos: Sicherheitsmodul.

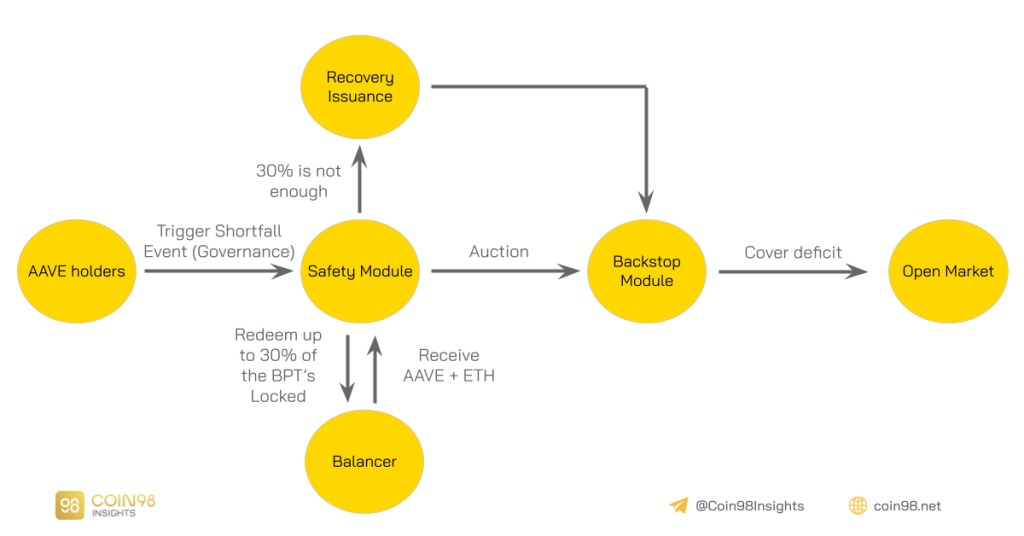

Backstop-Modul:

Im Falle eines Fehlbetrags werden die zur Refinanzierung des Defizits im Protokoll erforderlichen Einsätze an das Backstop-Modul versteigert, wo Benutzer Stablecoins oder ETH auf das Backstop-Modul einzahlen, bevor sie auf den offenen Märkten verkaufen. Es können mehrere Shortfall-Ereignisse in verschiedenen Märkten zu unterschiedlichen Zeiten auftreten.

Nachfolgend finden Sie eine Zusammenfassung des Risikovermeidungsmechanismus von Aave:

Mechanismus zur Minderung des Solvabilitätsrisikos: Backstop-Modul.

Wiederherstellungsausgabe (ein sekundärer Mechanismus):

In extremen Fällen, in denen das Defizit bestehen bleibt, kann die DAO für eine Wiederherstellungsausgabe von AAVE-Token stimmen, die zuerst an das Backstop-Modul versteigert werden und dann die Märkte öffnen. Dennoch könnte es die Aave DAO vorziehen, die Mittel in ihrer Schatzkammer zu verwenden, die derzeit über 700 Millionen US-Dollar hält (zusammengesetzt aus der Aave-Ökosystemreserve und den Ökosystemsammlern), anstatt mit der Wiederherstellungsausgabe fortzufahren.

Mechanismus zur Minderung des Solvabilitätsrisikos: Recovery Issue.

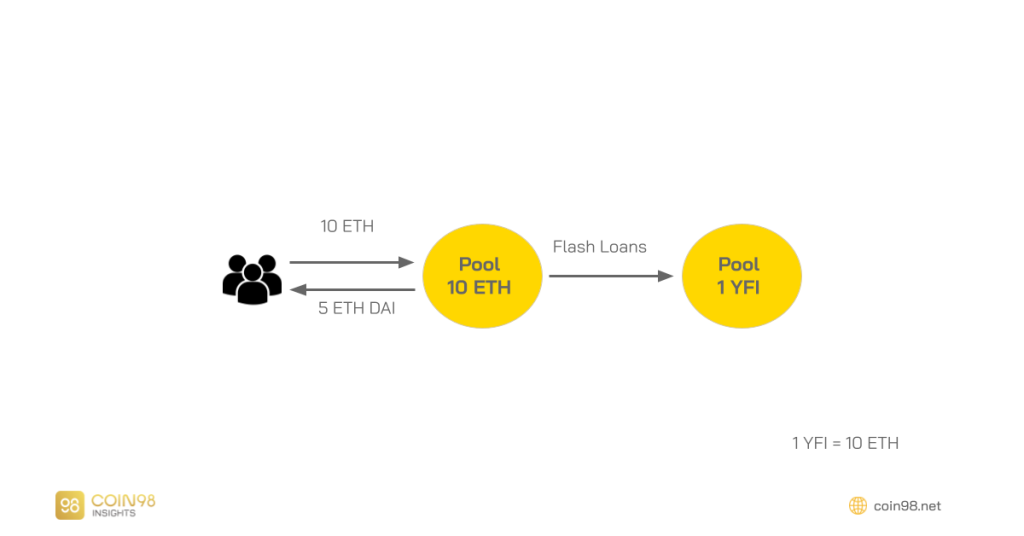

Flash-Darlehen

Flash-Darlehen beziehen sich auf das Ausleihen und Rückzahlen von Vermögenswerten innerhalb eines einzigen Blocks ohne Sicherheiten.

Aktuelle Anwendungen für Flash-Darlehen sind:

Die Flash-Darlehensgebühr beträgt 0,09 % des geliehenen Volumens für Flash-Darlehen, die alle an Einleger gehen.

Aave's Flash Loans hat derzeit keine Benutzeroberfläche für Benutzer, aber Sie können sie mit wie Furucombo verwenden. Es kann problemlos in jedes Projekt integriert werden.

Aave DAO Treasury

Die Aave DAO-Schatzkammer besteht aus 2 kritischen Fonds, die von den AAVE-Inhabern verwaltet werden:

Die Aave-Gemeinschaft regelt beides.

Prüfung

Aave ist das am häufigsten geprüfte DeFi- Protokoll mit sieben Sicherheitsprüfungen, einer formellen Verifizierung und zwei Marktrisikobewertungen für jede V1 und V2. Sie können es hier überprüfen .

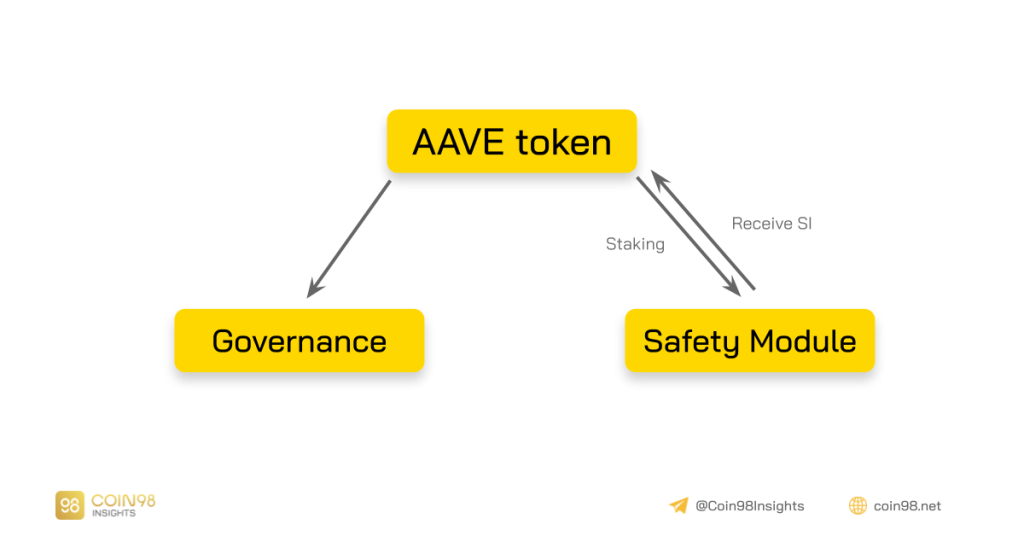

Wie Aave den Wert für AAVE erfasst

Im aktuellen Modell hat der AAVE-Token nur zwei herausragende Anwendungsfälle: Governance und Staking in SM, um SI zu erhalten. Im Moment werden alle durch das Protokoll generierten Gebühren, die die DAO erhebt, in das Wachstum des Protokolls reinvestiert, das von Token-Inhabern jederzeit geändert werden kann. Bisher werden keine Gebühren mit AAVE-Inhabern geteilt.

AAVE-Token mit zwei prominenten Anwendungsfällen.

Persönliche Meinung:

Benutzer tauschen viel aus, wenn sie mit dem Verlust von bis zu 30 % ihres AAVE konfrontiert werden, wenn sie bei SM einsetzen, nur um insgesamt 550 AAVE pro Tag zu erhalten, die auf SM Staker aufgeteilt werden.

(1) Laut Aaves Wochenbericht von W25/2021 beträgt der effektive Jahreszins von AAVE Staking in SM beider Seiten (Stake only AAVE und Stake AAVE/ETH) 7 % bzw. 19,4 %. Wenn also einmal im Jahr ein Shortfall-Ereignis auftritt, dauert es mindestens zwei Jahre, bis die Benutzer 30 % zurückerhalten (im schlimmsten Fall, wenn sie zu 30 % verkauft werden).

In Wirklichkeit: Das ist noch nie passiert. Als Maker am Schwarzen Donnerstag das Fehlbetragsereignis erlebte, betrug der Fehlbetrag 5 Millionen US-Dollar. Das würde also bedeuten, dass Staker nur 0,6 % ihrer Einsätze verlieren würden, während sie seit acht Monaten mit über 7 % staken.

(2) Darüber hinaus ist der für das Ökosystem reservierte Fonds des Projekts begrenzt. Daher wird dieser Fonds eines Tages aufgebraucht sein, Benutzer haben keine Anreize mehr, in SM zu investieren.

Aus (1) & (2) denken wir, dass der Aave die folgenden 2 Vorschläge haben sollte:

Einige Highlights von Aave V2 und seiner Wirkung:

Aave V2 wurde Ende 2020 mit vielen Verbesserungen veröffentlicht. Im Rahmen dieses Artikels erwähnen wir nur einige bemerkenswerte Merkmale.

Sicherheitentausch

Mit dieser Funktion können Benutzer aktuelle Sicherheiten gegen andere Vermögenswerte tauschen. Daher wird es für Benutzer einfacher sein, ihre Risiken zu verwalten und eine Liquidation zu vermeiden. Zum Beispiel:

Austauschmechanismus für Sicherheiten.

Benutzer besichern ETH, um DAI zu leihen. Aus irgendeinem Grund wissen sie, dass der ETH-Preis sinken wird. Benutzer überweisen alle ETH an YFI, und YFI hat dann gute Nachrichten, sodass der Preis steigt. Daher vermeiden Benutzer sowohl die Liquidation als auch können aufgrund des Anstiegs des YFI-Preises mehr DAI ausleihen.

Vorteile für Aave: Verbesserte Risikomanagement-Tools für Benutzer, wodurch das Gesamtrisiko des Protokolls reduziert wird.

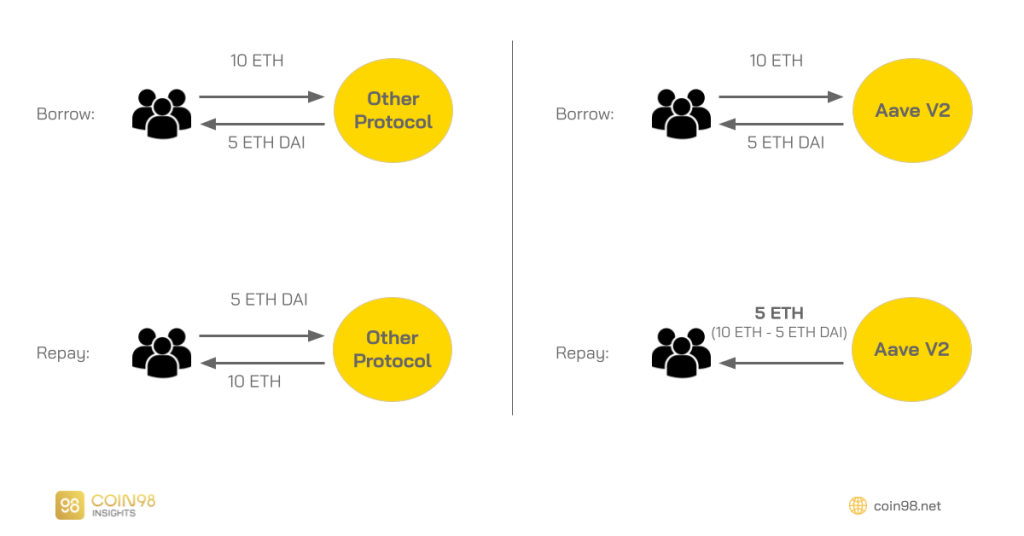

Rückzahlung mit Sicherheiten

Die Zahlung mit Sicherheiten hilft den Benutzern, bequemer zu sein, da sie den Kredit mit ihrem aktuellen Sicherheitenvermögen ohne zusätzliche Liquidität schließen können.

Rückzahlung mit Sicherungsmechanismus.

Vorteil für Aave: Verbesserte Risikomanagement-Tools für Benutzer, wodurch das Gesamtrisiko des Protokolls reduziert wird.

Variable & stabile Rate tauschen

Aave hat zwei Arten von Leihzinsen: Variabler APY, stabiler APY. Beide Kurse werden durch Angebot und Nachfrage bestimmt. Die Variable entwickelt sich mit den Marktbedingungen während des gesamten Darlehens, während der stabile Zinssatz bei der Darlehensvergabe festgelegt wird.

Der stabile Zinssatz kann immer noch neu ausbalanciert werden, wenn der durchschnittliche Kreditzinssatz unter 25 % APY liegt und die Kapitalnutzungsrate über 95 % liegt.

Der feste Zinssatz bietet den Benutzern Vorhersehbarkeit und präzise Finanzplanung. Es hat sich als bevorzugtes Modell vieler Benutzer durch das Anchor-Protokoll erwiesen, da das Anchor-Protokoll viele andere kleine Projekte anzieht, die auf Anchor aufbauen.

Vorteil für Aave: Ähnlich wie bei der oben genannten Funktion hilft die Zinsumrechnung den Benutzern, mehr Optionen zur Auswahl zu haben, wodurch mehr Benutzer angezogen werden.

Kreditdelegation

Unbesicherte Kredite in DeFi werden immer beliebter, um ohne Sicherheiten auf Liquidität zuzugreifen. Und Aave V2 hat diese Funktion.

Der Zweck der Kreditdelegierung besteht darin, Organisationen, Börsen, Unternehmen, Benutzern usw. beim Zugriff auf die Liquidität von DeFi zu helfen.

Vorteil für Aave: Nicht allzu viele Projekte im Lending-Bereich haben die Eigenschaft der Kreditaufnahme. Wenn Aave dies gut macht, wird es daher viele Kunden anziehen, sogar die oben genannten erheblichen Mittel.

Unsere Meinung zu Aave V2: Trotz des Hinzufügens vieler einzigartiger Funktionen zielen alle darauf ab, so viele Aave-Benutzer wie möglich anzuziehen und dadurch die Projekteinnahmen zu steigern. Wie wir oben erwähnt haben, gibt es jedoch keine Einnahmen für Benutzer, die AAVE besitzen, daher scheinen diese Funktionen der Community nicht viel Gewinn zu bringen.

Aave Zukunft

Aave wurde im Januar 2020 eingeführt und hat den Status eines DeFi-Bluechips erlangt. Es ist derzeit eine der vertrauenswürdigsten Kreditplattformen mit über 100.000 einzelnen Benutzern. Derzeit sind im Protokoll (TVL) rund 10 Milliarden US-Dollar an Wert eingeschlossen.

Außerdem hat das Projekt den Trend sehr schnell erfasst, seit es sich auf mehrere Ketten ausgeweitet hat. Aaves TVL auf Polygon hat einen ATH von fast 4 Mrd. $ erreicht – eine beachtliche Zahl in nur kurzer Zeit.

Aber dies schafft auch eine Herausforderung, nämlich die Fragmentierung der Liquidität. Die gesamte TVL von Aave beträgt ~10 Mrd. $, von denen die Polygon-Version einen ziemlich großen Betrag einnimmt - 2,2 Mrd. $, der Rest ist in Ethereum. Wenn Aave in Zukunft auf andere Ketten skaliert, teilt sich die Liquidität noch weiter auf.

In größerem Maßstab scheint es, basierend auf dem, was Aave tut, eine der Lending-Plattformen zu sein, die sich an externe Organisationen richten, die sich an Crypto beteiligen möchten. Wenn Aave daher seine aktuelle Leistung beibehält und die Aave Pro-Version perfekt ergänzt, könnte Aave der Gewinner des Kreditsektors sein, wenn es um große Organisationen geht.

Im Mai hatte auch Stani – der Gründer von Aave – über eine Aave Pro-Version für Organisationen getwittert.

Zusammenfassung

In diesem Abschnitt fassen wir einige der wichtigsten Punkte von Aave zusammen, um zu sehen, wie Aave funktioniert:

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell des Anchor-Protokolls, um zu verstehen, wie das Projekt Wert für das ANC-Token schafft, und prognostizieren Sie Investitionsmöglichkeiten.

Analysieren Sie das Betriebsmodell jeder Komponente innerhalb von Cream Finance, einschließlich: Geldmärkte, Iron Bank, Cream Staking, ETH2 Staking. Siehe jetzt hier.

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Detaillierte Analyse des Betriebsmodells von Compound, wodurch Prognosen und Investitionsmöglichkeiten in COMP für die Zukunft bereitgestellt werden.

Was ist Pangolin? Das Betriebsmodell von Pangolin und wie generieren sie Einnahmen? Welche Position wird Pangolin im Vergleich zu anderen DEX AMMs einnehmen? erfahren Sie hier mehr.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Analysieren Sie das Betriebsmodell von Yield Guild Games (YGG) mit seinem einzigartigen Mechanismus und wie das Projekt Wert für YGG Token schafft.

Die Analyse des Wirkungsmechanismus von Terra wird Ihnen helfen, den Unterschied zwischen UST und LUNA zu verstehen und wie Terra den Wert für LUNA erfasst.

Durch die Analyse des Betriebsmodells dezentraler Investmentfonds zur Realisierung potenzieller Investitionsmöglichkeiten mit Ventures DAO!

Analysieren und bewerten Sie das Betriebsmodell von Inverse Finance und bieten Sie so die intuitivsten Perspektiven auf INV.

Analysieren Sie den Wirkungsmechanismus jedes Produkts von Serum, einschließlich: Serum DEX, GUI-Sharing, Pools, um die Idee besser zu verstehen: Alle Werte gehen an Serum!

Warum ist das ALPHA so stark gestiegen? Was ist das Besondere an Alpha Homora? Wird es in Zukunft Investitionsmöglichkeiten in ALPHA geben? Hier herausfinden.

Analysieren Sie den Arbeitsmechanismus von Maker Dao und wie Sie den Wert für MKR-Token erfassen können, um so die Zukunft und das Potenzial dieses führenden Kreditprojekts zu projizieren.

Wie erfasst Polkastarter den Wert für POLS-Token? Lassen Sie uns den Arbeitsmechanismus von Polkastarter analysieren, um die Zukunft vorherzusagen und Investitionsmöglichkeiten mit dem Projekt zu finden!

Die Analyse des Betriebsmodells von The Sandbox hilft, den Mechanismus zu verstehen und wie man mit jeder Funktion von The Sandbox Geld verdienen kann.

Was ist Santos FC Fan-Token? Was ist ein SANTOS-Token? Erfahren Sie hier mehr über SANTOS Tokenomics!

Was ist TomoChain (TOMO)? Dieser Artikel bietet Ihnen die nützlichsten Informationen über die Kryptowährung TomoChain (TOMO).

Was ist Lawine? Was ist eine AVAX-Münze? Was unterscheidet Avalanche von anderen Blockchains? Erfahren Sie mehr über AVAX Tokenomics!!!

Was ist ShibaSwap? Erfahren Sie hier mehr über alle ShibaSwap-Highlights und SHIB-Token-Tokenomics-Details!

Was ist Tezos? Was ist XTZ-Token? Was unterscheidet Tezos von anderen Blockchains? Erfahren Sie hier mehr über XTZ Tokenomics!

Was ist das Einheitsprotokoll (DUCK)? Der Artikel bietet Ihnen die nützlichsten Informationen über die Kryptowährung Unit Protocol (DUCK).

Was ist Quantstamp (QSP)? Der Artikel liefert Ihnen alle notwendigen und nützlichen Informationen rund um die virtuelle Währung Quantstamp (QSP).

Was ist Flamingo (FLM)? Dieser Artikel liefert Ihnen wichtige und nützliche Informationen über die Kryptowährung Flamingo (FLM).

Was ist Vicuta-Boden? Vicuta ist eine vietnamesische Börse, die den Kauf und Verkauf einer Vielzahl von Altcoins zu geringen Kosten unterstützt. Siehe Vicuta-Bodenhandbuch hier!

Was ist Blockcloud (BLOC)? Der Artikel gibt Ihnen die detailliertesten Informationen über das Blockcloud-Projekt und BLOC-Token.