Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren und bewerten Sie das Betriebsmodell von Inverse Finance und bieten Sie so die intuitivsten Perspektiven auf INV.

Hallo zusammen, dies ist eine Reihe von Analysen des Protokoll-/DApps-Betriebsmodells, die das grundlegende Verständnis eines Tokens aktualisiert und Ihnen dadurch die intuitivsten Ansichten über das Token dieses Projekts bietet. Bitte beziehen Sie sich auf mehr Perspektiven für Investitionen.

Zuvor enthielt die Serie 2 Artikel zur Modellanalyse von Basis Cash (BAS) und Uniswap (UNI) .

Überblick über Inverse Finance (INV)

Inverse.finance ist ein erlaubnisfreies dezentralisiertes Finanz-Toolkit, das von der Inverse DAO verwaltet wird – einer dezentralisierten autonomen Organisation, die auf Ethereum läuft.

Inverse Finance und DeFi 2.0-Trends

Als Projekt mit einer einzigartigen Lösung auf dem Kreditmarkt hat Inverse Finance Investoren angezogen, als der DeFi 2.0-Trend die Oberhand gewann.

Der Preis von INV sprang damals stark nach oben, bis auf über 1.500 $, gefolgt von positiven Veränderungen wie dem Anstieg von TVL auf Inverse, die Anzahl der Stablecoins DOLA wurde mehr geprägt.

INV stieg während des DeFi 2.0-Booms stark an

Während dieser Zeit sagte Inverse auch, dass es sich in einigen anderen Ketten wie Fantom, Polygon weiter entwickeln, aber noch nicht eingesetzt werden soll.

Betriebsmodell von Inverse Finance (INV)

Inverse Finance besteht aus 2 Hauptkomponenten: Inverse DAO- und Inverse Finance-Produkte (derzeit gibt es 2 Produkte: DCA Vaults, Anchor).

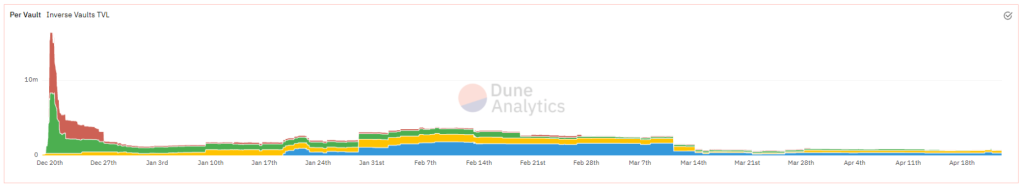

Inverse Finanztresore

Inverse Finance Vaults ist auch als DCA Vaults bekannt. Es ermöglicht Benutzern, ihre Stablecoins in profitable Strategien zu investieren, während sie die DCA-Strategie verwenden, um verdiente Gewinne zum Kauf von Vermögenswerten ihrer Wahl (ETH, WBTC, YFI) zu verwenden.

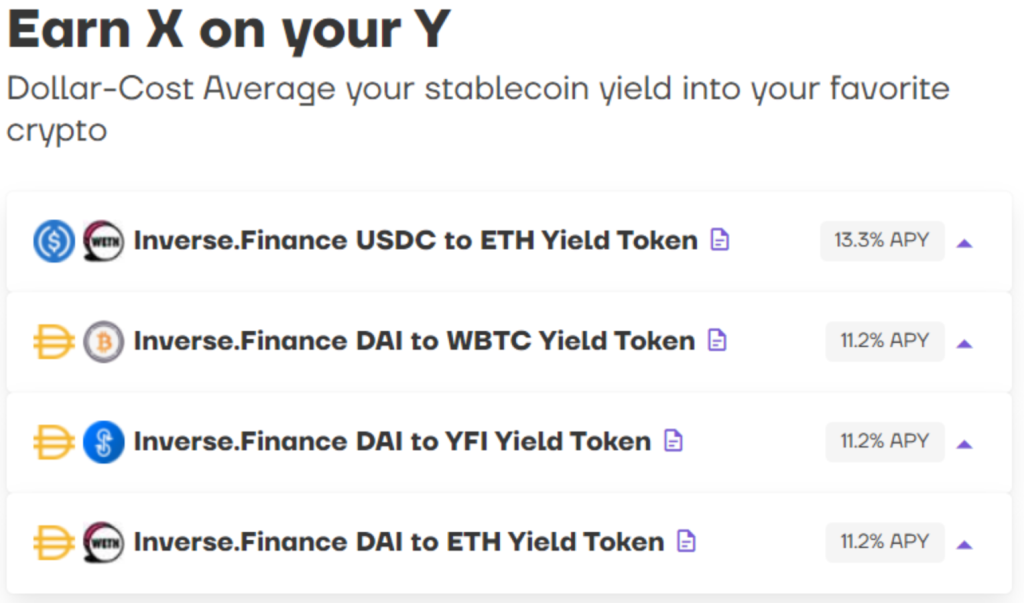

Derzeit bietet Inverse Finance 4 Strategien an:

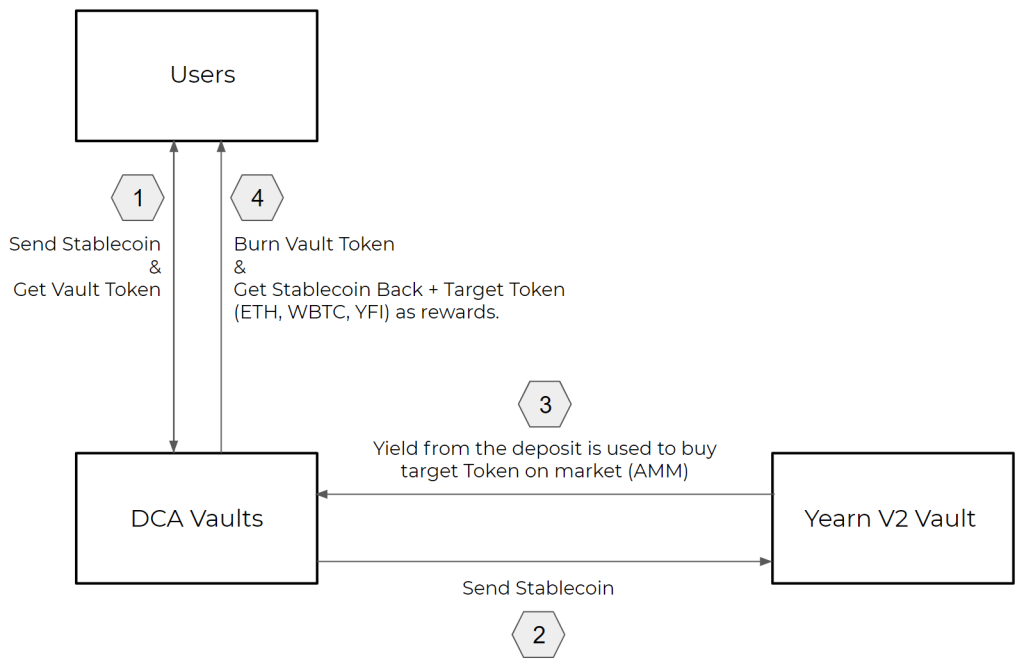

Ein Überblick über die Funktionsweise von Inverse Finance Vaults ist wie folgt:

Wenn ein Benutzer einen Stablecoin an DCA Vaults sendet, erhält der Benutzer einen 1:1-Vault-Token.

Vom Benutzer hinterlegte Stablecoins werden an den jeweiligen Yearn V2-Tresor gesendet, um mit dem Verdienen von Belohnungen (Ertrag) zu beginnen.

Der Ertrag aus den in das Protokoll eingezahlten Benutzergeldern wird verwendet, um Ziel-Token automatisch auf AMM zu kaufen (normalerweise einmal täglich). Solange der Benutzer den Token-Tresor besitzt, verdient der Benutzer weiterhin Ziel-Token (ETH, WBTC oder YFI).

Wenn der Benutzer seinen Stablecoin abhebt, wird der Tresor-Token verbrannt und der Benutzer erhält den eingezahlten Stablecoin plus Yield in Form von Target Token (ETH, WBTC oder YFI) zurück.

Anker-Banking

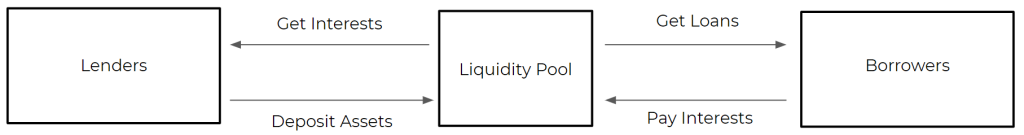

Anchor ist ein Geldmarktprotokoll ähnlich wie Compound (eigentlich ein Fork von Compound).

Der Zweck von Anchor besteht darin, durch die Ausgabe von synthetischen Token (z. B. DOLA) und anderen Token (ETH, WBTC, FYI, ...) einen äußerst kapitaleffizienten Kredit- und Kreditmarkt zu schaffen.

Vor kurzem hat Anchor neue und einzigartige Sicherheiten auf dem Markt unterstützt, insbesondere FLOKI – eine Memecoin, die TVL on Inverse einmal geholfen hat, 100 Millionen Dollar zu überschreiten.

Eine Übersicht über die Funktionsweise von Anchor ist wie folgt:

Anker DOLA

Anchor ist nicht nur ein Devisenmarkt wie Compound, sondern entwickelt auch einen weiteren Stablecoin, nämlich DOLA.

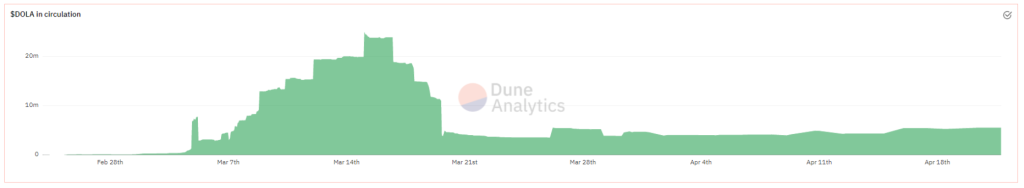

DOLA ist das erste von Anchor veröffentlichte synthetische Asset. DOLA spielt eine große Rolle im Ökosystem von Inverse, es ist kein Zufall, dass Inverse 1 weitere Stablecoin für sein Produkt Lending Anchor veröffentlicht hat.

Anchor und DOLAs Vision

Sie können sehen, derzeit auf dem Kreditmarkt:

Anchor und DOLA kombinieren beide der oben genannten Faktoren, das Projekt hat sowohl den Kreditmarkt entwickelt als auch Stablecoins veröffentlicht, was Stablecoins als Sicherheit ermöglicht und dadurch viele neue Anwendungsfälle eröffnet, die ich im nächsten Abschnitt erläutern werde.

Kurz gesagt: Anchor& DOLA = Maker DAO + Compound + Iron Bank.

Preisstabilisierungsmechanismus von DOLA

Es ist eine Stablecoin, die an DAI gebunden ist (entspricht 1 $). Benutzer können DAI hinterlegen und DAI als Sicherheit für Minted DOLA verwenden und umgekehrt.

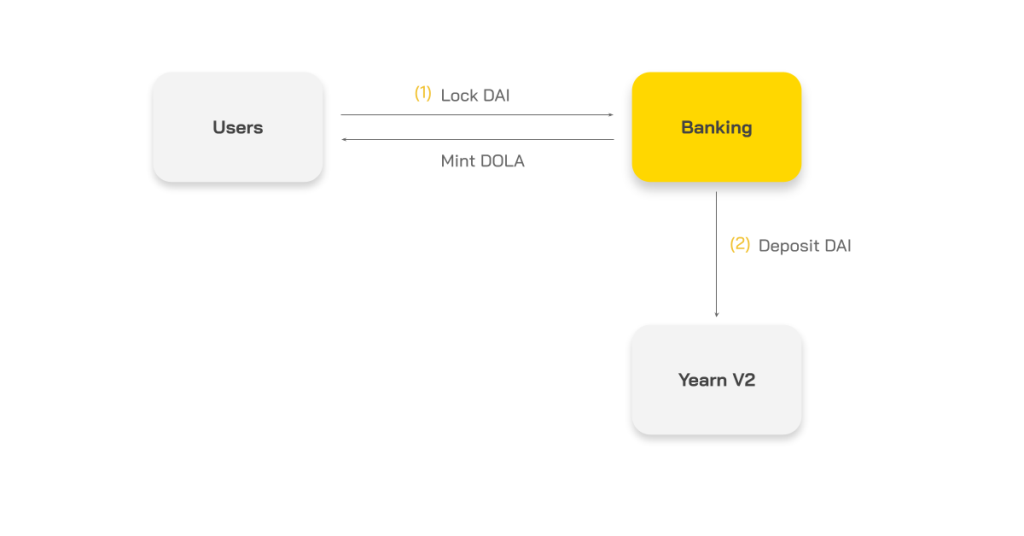

Der Arbeitsprozess von Mint & Relöse DOLA wird wie folgt sein:

(1) Benutzer, die DAI in das Banking-Produkt von Anchor einbinden, erhalten DAI.

(2) In Banking gesperrte DAI werden in Yearn V2 investiert.

Wie Banking den Wert für das INV-Token erfasst:

Banking ist ein Produkt, das verwendet wird, um DOLA Stablecoin zu prägen und einzulösen, dies ist eines der Produkte, die viel Wert für INV schaffen. Derzeit erfasst Banking den Wert für INV auf zwei Arten:

Alle Gewinne werden an die Schatzkammer des Projekts überwiesen und unter den INV-Inhabern aufgeteilt

Wenn der Benutzer DAI zurückziehen möchte, wird Banking DAI sofort von Yearn V2 zurückziehen, um den Benutzer zu bezahlen.

Wofür wird DOLA verwendet und das zukünftige Potenzial von DOLA

Wie ich oben sagte, besteht der Vorteil von DOLA im Vergleich zu anderen Stablecoins wie DAI, USDP darin, dass das Projekt mehr Geldmarkt entwickelt und DOLA als Sicherheit zulässt, wodurch mehr Anwendungsfälle für DOLA eröffnet werden.

Einige Anwendungsfälle und Anwendungen von DOLA können wie folgt erwähnt werden:

1) Wird verwendet, um Zinsen zu verleihen und zu erhalten:

DOLA ist ein Vermögenswert, der Rendite generieren kann (Rendite generierender Vermögenswert). Sie können DOLA auf Anchor liefern, um Zinsen zu erhalten.

2) Verwenden Sie, um die Hebelwirkung zu erhöhen:

DOLA ist eine synthetische Stablecoin, und wie viele andere Synthesizer kann DOLA als Sicherheit verwendet werden, um Vermögenswerte auf Anchor zu leihen und so Ihre Position zu erhöhen.

3) Protokoll zu Protokoll (P2P) Kreditvergabe:

Dies ist die gleiche Form wie Iron Bank, Maker Dao kann diese Funktion auch durch Ausgabe entwickeln, jedoch wird DAI in Maker Dao nicht als Sicherheit verwendet.

Aber DOLA ist anders, DOLA wird als Sicherheit verwendet, sodass diese Funktion in Zukunft von Inverse Finance bereitgestellt werden kann.

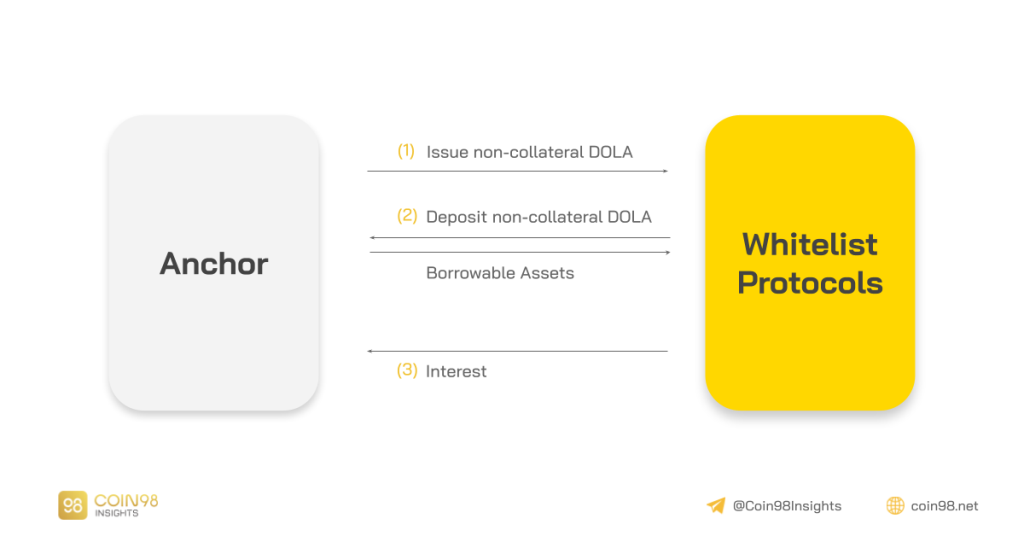

Der Betriebsprozess von P2P Lending findet wie folgt statt:

(1) Inverse stellt nicht besicherte DOLA für Protokolle aus, die vom Projekt auf die weiße Liste gesetzt wurden. Die Anzahl der ausgegebenen nicht besicherten DOLA entspricht dem ungesicherten Kreditlimit, das Inverse für dieses Protokoll hat.

(2) Um ungesicherte Kredite auf Anchor durchzuführen, wird das Projekt nicht besicherte DOLA als Sicherheit sperren und Vermögenswerte ausleihen.

(3) Im Laufe der Zeit müssen andere Protokolle zusätzlich zur Rückzahlung des Darlehens einen zusätzlichen Teil der Zinsen an Anchor zahlen.

Unbesicherte Kredite sind ein Modell, um die Kapitaleffizienz auf ein sehr hohes Niveau zu steigern und dadurch Anchor & DOLA zu helfen, mehr Gewinne für INV-Token zu erzielen.

4) Erwerb von Whale Extractable Value (WEV) (Ertragszucht)

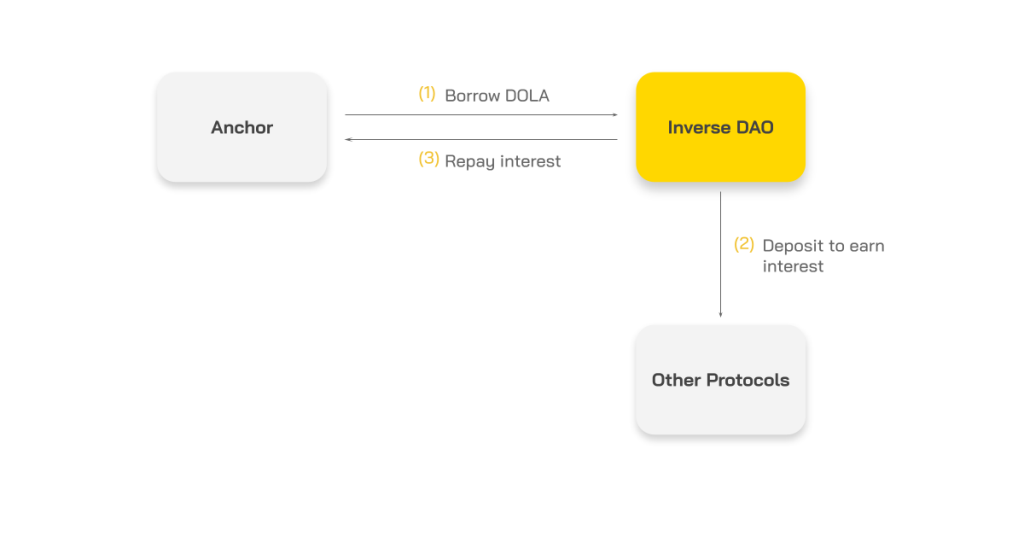

Dies ist eine spezielle Form der Hypothek, ähnlich der Protokoll-zu-Protokoll-Verleihung, aber in WEV ist das Protokoll, an das Anchor verleiht, das inverse DAO.

So funktioniert Whale Extractable Value (WEV):

(1) Inverse DAO wird DOLA von Anchor selbst ausleihen.

(2) Das geliehene Geld wird zur Einzahlung in andere ertragsgenerierende Protokolle verwendet, um einen Gewinn zu erzielen. Der verdiente Betrag gehört zu 100 % DAO.

(3) Im Laufe der Zeit muss Inverse Dao neben der Rückzahlung des Darlehens natürlich auch einen zusätzlichen Zinsanteil an den Liquiditätsgeber auf Anchor zahlen.

Insgesamt ist dies eine sehr vorteilhafte Funktion für Inverse, da das Treasury des Projekts ohne zu viel Kapital Rendite erwirtschaften kann.

Hier besteht jedoch das Risiko, dass die Investition in Protokolle verloren geht oder gehackt wird, was dem Inverse DAO schweren Schaden zufügt.

Gleichzeitig wird diese Funktion nur implementiert, wenn die Liquidität auf Anchor reichlich vorhanden ist, mit einem TVL von nur etwa 20 Millionen US-Dollar kann das Projekt nicht implementiert werden.

Umgekehrtes Messer

Kurz gesagt, Inverse Finance und seine Produkte werden von einer dezentralen autonomen Organisation (DAO) namens Inverse DAO verwaltet, die von On-Chain Voting on Ethereum verwaltet wird.

INV-Inhaber können ihre Stimmrechte an einen anderen Delegierenden delegieren oder sich selbst delegieren. 1 INV = 1 Stimmkraft.

Wenn der Inhaber sich zur Stimmabgabe ermächtigt, kann er oder sie an der Abstimmung über die vorgeschlagenen Vorschläge teilnehmen, aber um das Recht zu haben, Vorschläge zu unterbreiten, muss er oder sie über 1.000 Stimmrechte oder mehr verfügen.

Derzeit steuert Inverse DAO die folgenden Aspekte:

Wie erfasst Inverse Finance (INV) den Wert für INV-Token?

Soweit ich weiß, hat Inverse Finance derzeit zwei Hauptanreize für INV-Inhaber:

Im Allgemeinen gilt: Je mehr (4), desto größer ist der Wert von (3) für die Teilnehmer.

Laut dem Anteil des Gründers Inverse Finance besteht die Hauptidee von Inverse Finance darin, „sich auf die Produktentwicklung zu konzentrieren => Produkte, die große Einnahmen generieren (Revenue Streams) => Einnahmen mit INV-Inhabern zu teilen“.

Um INV zu bewerten, verwende ich daher einen Ansatz, der darin besteht, die Einnahmequellen von Inverse Finance zu betrachten und ihr Wachstumspotenzial zu bewerten.

Im Moment stammen die Einnahmequellen von Inverse Finance aus 6 verschiedenen Quellen unter 2 Produkten (Anchor und DCA Vaults):

Einnahmen aus DCA-Tresoren

Wie ich oben sagte, erhebt Inverse Finance eine Performancegebühr von 10 %, wenn Benutzer Vault verlassen.

Aber die Gesamt-TVL nimmt ab (derzeit liegt die Gesamt-TVL von 4 Tresoren im Bereich von 830.000 $) => die Anzahl der DCA-Tresorbenutzer ist ebenfalls zurückgegangen.

In Bezug auf die Einnahmen für die Schatzkammer ist DCA Vault Ende 2020, Anfang 2021 in Betrieb und der Ertrag beläuft sich auf etwa 45.000 USD für alle 4 DCA-Tresore, nach einer Gebühr von 10 % belaufen sich die Einnahmen für die Schatzkammer auf etwa 4.005 USD.

Der Verlust von 4,5 K $ für 1 Quartal des Betriebs ist in der Tat sehr gering oder sogar unbedeutend.

Einnahmen aus Ankerstabilisatoren

Die beiden Haupteinnahmen von Anchor Stabilizer sind:

Ich möchte betonen, dass diese 2 Einnahmenlinien Tresury viel Gewinn bringen (99 %).

Für (1), (2), je mehr DOLA geprägt wird => desto mehr Gewinn für die Staatskasse.

Unter der Annahme, dass die DOLA gleich bleiben, kann mit einer Versorgungs-DOLA von etwa 5 Mio. (2) allein etwa 750.000 - 1 Mio. $ / Jahr für die Schatzkammer für die Schatzkammer verdient werden.

Einnahmen aus Ankerbanken

Derzeit ist die Haupteinnahmequelle, die Anchor Banking dem Finanzministerium einbringt, die Stabilitätsgebühr, wenn Benutzer DOLA ausleihen (Stabilitätsgebührenkonzept ähnlich dem Maker).

In 45 Tagen (ab dem 8. März 2021) fallen die Einnahmen aus der Stabilitätsgebühr, wenn Benutzer DOLA ausleihen, in den Bereich von 21.000 DOLA, was 21.000 USD entspricht (bei durchschnittlicher Aufteilung beträgt der für Treasury erzielte Gewinnstrom etwa 168.000 USD pro Monat ) fünf).

INV+

Erstens ist INV+ der neueste Vorschlag von Inverse Finance am 27. Januar und wurde offiziell genehmigt, daher analysiere ich INV+ in diesem Abschnitt im Detail, damit INV-Inhaber diesen Vorschlag besser verstehen können.

INV+ ist der Vorschlag von INV, die Tokenomik zu ändern, um Spielern dabei zu helfen, mehr Belohnungen zu erhalten, und gleichzeitig eine „organische“ Nachfrage nach DOLA-Stablecoin zu schaffen.

Gründe für die Empfehlung von INV+:

Um die Liquiditätsquelle für INV und DOLA erweitern zu können, versuchte Inverse Finance, sich am Kauf von Anleihen (INV/DOLA LP-Token) auf Olympus zu beteiligen und erzielte recht gute Ergebnisse, Anleihen im Wert von fast 1 Mio. USD wurden gekauft, so Inverse Finance und die Community möchte diesen Bond-Verkauf fortsetzen.

Konkret bringt der Verkauf von Bonds 3 Hauptvorteile:

Die Treasury-Quelle zum Kauf von Anleihen ist jedoch begrenzt, laut INV-Tokenomics beträgt die INV im Treasury insgesamt nur 30.000 Token / 100.000 Token.

Daher soll INV+ die Tokenomics-Änderung von INV exportieren, wobei die größte Änderung darin besteht, das Angebot von INV auf über 100.000 Token zu erhöhen.

Ziele von INV+:

Welche Wirkung hat INV+ auf INV-Inhaber:

Erstens wird das Angebot an INV in naher Zukunft schnell zunehmen. Wenn Sie also INV einfach auf CEX oder in einer nicht verwahrten Brieftasche halten, wird Ihr INV-Wert verwässert.

Um diese Situation zu vermeiden, sollten Sie mehr am Staking teilnehmen, um für den verwässerten Teil entschädigt zu werden.

Laut den Informationen, die ich auf Discord gelesen habe, wird die INV-Inflation voraussichtlich wie folgt verteilt, 70 % gehen an INV Staker und 30 % an Bond, sodass INV-Inhaber, die Staking betreiben, ebenfalls stark von dieser Tokenomics-Änderung profitieren werden .

Laut den neuesten Daten von Nansen.ai steigt die Zahl der am Staking teilnehmenden INV im Vergleich zu vor einer Woche deutlich an.

Die Anzahl der am Staking teilnehmenden INV-Token hat zugenommen. Quelle: Nansen.ai

Auf der negativen Seite wird das erhöhte Angebot an INV definitiv Verkaufsdruck auf den INV-Token erzeugen, das sind die kurzfristigen Auswirkungen, die INV-Inhaber überwinden müssen, um sich auf eine nachhaltigere und stabilere Zukunft zuzubewegen.

Projektionen

Nach meiner persönlichen Vermutung können Inverse Finance-Produkte mit aktuellen Produkten jedes Jahr etwa 1 - 2 Mio. USD für das Finanzministerium einbringen, je nach Marktstimmung und Geldbewegung.

Obwohl wir wissen, dass ein Teil der Einnahmen mit den Inhabern geteilt wird, müssen die relevanten Parameter noch geteilt werden.

Unter der Annahme, dass 100 % der Einnahmen von Inverse Treasury zu 100 % für INV-Token geteilt werden => Der kumulierte Jahresgewinn für jeden INV-Token fällt in den Bereich von 10 - 20 $ (1 - 2 Mio. $ / Gesamtangebot INV) => PE fällt um 60 oder 30 (mit INV 600 $ als Standard).

Insgesamt zieht sich das Marktgeld aufgrund der Ineffizienzen der Ethereum-Infrastruktur langsam aus Ethereum zurück und bewegt sich in Richtung anderer Layer 1s.

Ob das Geld in Ethereum zurückfließt oder nicht, wird in Zukunft einen großen Einfluss auf Dapps/Protokolle haben, die auf Ethereum basieren, einschließlich Inverse Finance.

Das Scope-Produkt von Inverse Finance ist jedoch sehr breit und hat Potenzial. Meiner persönlichen Meinung nach kann Anchor noch um ein Vielfaches komplett expandieren, dann wird es zu einer steigenden Nachfrage nach DOLA führen => mehr Gewinne fließen in die Staatskasse.

Zusammenfassung

Hier sind einige Kernpunkte des Artikels:

Alle Informationen in diesem Artikel dienen nur zu Informationszwecken und sollten NICHT als Anlageberatung betrachtet werden. Die Investition in Kryptowährungen ist mit einem extrem hohen Risiko verbunden und Sie sollten nur den Betrag investieren, den Sie zu verlieren bereit sind.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell des Anchor-Protokolls, um zu verstehen, wie das Projekt Wert für das ANC-Token schafft, und prognostizieren Sie Investitionsmöglichkeiten.

Analysieren Sie das Betriebsmodell jeder Komponente innerhalb von Cream Finance, einschließlich: Geldmärkte, Iron Bank, Cream Staking, ETH2 Staking. Siehe jetzt hier.

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Detaillierte Analyse des Betriebsmodells von Compound, wodurch Prognosen und Investitionsmöglichkeiten in COMP für die Zukunft bereitgestellt werden.

Was ist Pangolin? Das Betriebsmodell von Pangolin und wie generieren sie Einnahmen? Welche Position wird Pangolin im Vergleich zu anderen DEX AMMs einnehmen? erfahren Sie hier mehr.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Analysieren Sie das Betriebsmodell von Yield Guild Games (YGG) mit seinem einzigartigen Mechanismus und wie das Projekt Wert für YGG Token schafft.

Die Analyse des Wirkungsmechanismus von Terra wird Ihnen helfen, den Unterschied zwischen UST und LUNA zu verstehen und wie Terra den Wert für LUNA erfasst.

Durch die Analyse des Betriebsmodells dezentraler Investmentfonds zur Realisierung potenzieller Investitionsmöglichkeiten mit Ventures DAO!

Analysieren Sie den Wirkungsmechanismus jedes Produkts von Serum, einschließlich: Serum DEX, GUI-Sharing, Pools, um die Idee besser zu verstehen: Alle Werte gehen an Serum!

Warum ist das ALPHA so stark gestiegen? Was ist das Besondere an Alpha Homora? Wird es in Zukunft Investitionsmöglichkeiten in ALPHA geben? Hier herausfinden.

Analysieren Sie den Arbeitsmechanismus von Maker Dao und wie Sie den Wert für MKR-Token erfassen können, um so die Zukunft und das Potenzial dieses führenden Kreditprojekts zu projizieren.

Wie erfasst Polkastarter den Wert für POLS-Token? Lassen Sie uns den Arbeitsmechanismus von Polkastarter analysieren, um die Zukunft vorherzusagen und Investitionsmöglichkeiten mit dem Projekt zu finden!

Die Analyse des Betriebsmodells von The Sandbox hilft, den Mechanismus zu verstehen und wie man mit jeder Funktion von The Sandbox Geld verdienen kann.

Dieser Artikel zeigt Ihnen detailliert und einfach, wie Sie ERC20-Token zurückerhalten, die fälschlicherweise durch das BEP20-Wallet und umgekehrt auf das Coin98-Wallet gesendet wurden!

Wer ist André Cronje? André Cronje ist ein produktiver Programmierer und Web3-Entwickler, der das Gesicht von DeFi verändert hat. Erfahre mehr über Andre Cronje - Fair Launch Creator und seine bahnbrechenden Projekte!

Was ist Front Running Bot? Untersuchungen über die Auswirkungen, Herausforderungen und innovative Lösungen für Benutzer und Projekte im Zusammenhang mit Front Running Bots.

Mina und Polygon werden zusammenarbeiten, um Produkte zu entwickeln, die die Skalierbarkeit, verbesserte Überprüfung und den Datenschutz verbessern.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Die Remitano-Börse ist die erste Börse, die den Kauf und Verkauf von Kryptowährungen in VND ermöglicht. Anweisungen zur Registrierung für Remitano und zum Kauf und Verkauf von Bitcoin im Detail gleich hier!

Der Artikel enthält die umfassendsten und detailliertesten Anweisungen zur Verwendung des Tenderize-Testnetzes.

Der Artikel bietet Ihnen die vollständigste und detaillierteste Anleitung zur Verwendung von Mango Markets, um die volle Funktionalität dieses neuen Projekts auf Solana zu erleben.

In dieser ersten Folge der UNLOCKED-Serie fügen wir Ihrer Brieftasche mithilfe der Sicherheitseinstellungen eine zusätzliche Sicherheitsebene hinzu.

Farming ist eine gute Chance für Benutzer, in DeFi einfach Krypto zu verdienen. Aber was ist der richtige Weg, um Krypto zu farmen und DeFi sicher beizutreten?