Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell jeder Komponente innerhalb von Cream Finance, einschließlich: Geldmärkte, Iron Bank, Cream Staking, ETH2 Staking. Siehe jetzt hier.

Überblick über Cream Finance

Cream Finance ist ein dezentrales Kreditprotokoll, das auf die Anlageklasse Long Tails abzielt. Das Projekt unterstützt derzeit das Ethereum-Netzwerk, Binance Smart Chain und Fantom und wird bald der erste Geldmarkt sein, der zu Arbitrum wechselt.

Im Gegensatz zu führenden Kreditprotokollen, die nur wenige Anlageklassen (Compound, Aave) unterstützen, unterstützt Cream Finance eine große Anzahl verschiedener Vermögenswerte.

Betriebsmodell & Produkte von Cream Finance

Cream Finance zielt auf Flexibilität durch die Unterstützung vieler Arten von Vermögenswerten mit unterschiedlichen Risikoniveaus ab, und damit baut das Projekt auch viele andere Produkte mit dem Ziel, eine große Menge an Vermögenswerten anzuziehen und mehr Wert für Protokolle zu schaffen.

Eine Übersicht über die Produkte von Cream Finance umfasst:

Wir werden jede Komponente von Cream Finance der Reihe nach auf 3 Hauptaspekte analysieren:

Lassen Sie uns zunächst etwas über die Geldmärkte von CREAM erfahren.

Geldmärkte

Das Design von Cream's Money Markets ist dem von Compound oder Aave ziemlich ähnlich, es wird 2 Märkte geben:

Die Funktionsweise ist der aktuellen Bank ziemlich ähnlich, aber die Benutzer haben absolute Flexibilität, wenn sie ihr Vermögen jederzeit einzahlen, verleihen und abheben können.

An den Geldmärkten nehmen zwei Komponenten teil:

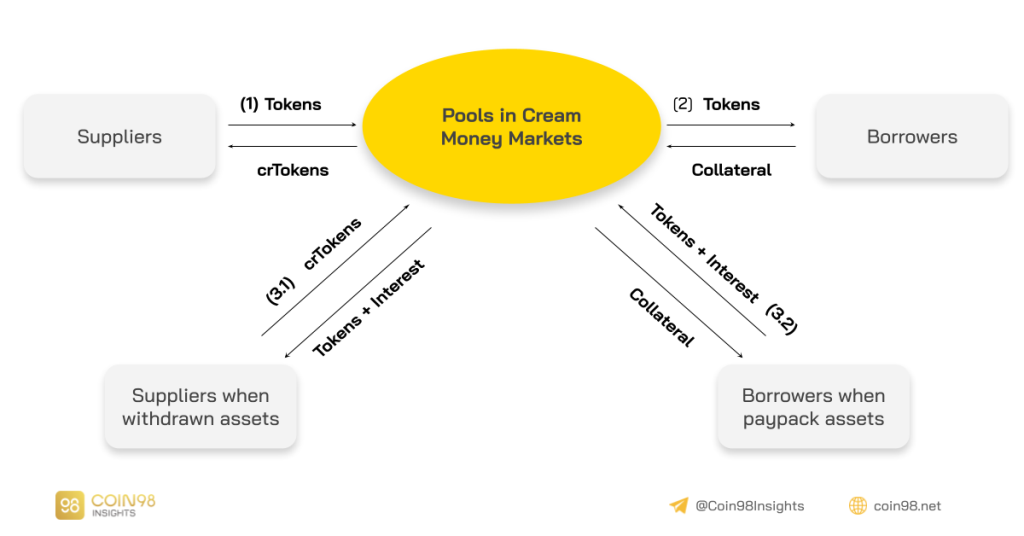

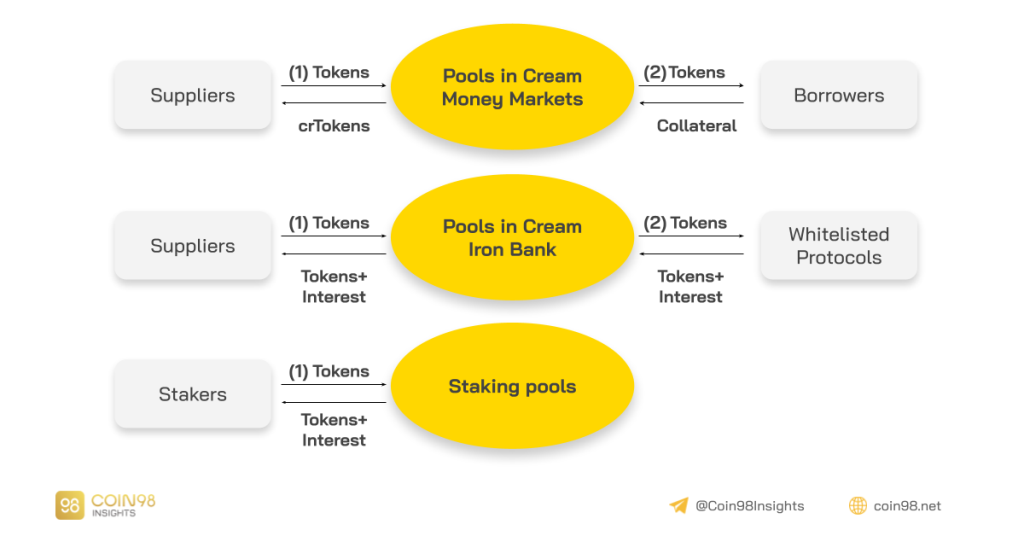

Betriebsmodell von Cream Money Markets

Das Geldmarktmodell funktioniert wie folgt :

(1) Lieferanten senden Assets (Tokens) an die Pools von Cream und erhalten crTokens.

(2) Kreditnehmer hinterlegen Sicherheiten bei Cream, abhängig von der Höhe der Sicherheiten und der Liquidationsrate (Sicherheitsfaktor), die die maximale Höhe der Vermögenswerte bestimmt, die Sie leihen können. Ich sage die maximale Menge an Vermögenswerten, die geliehen werden können, weil normalerweise niemand 100% leihen wird, weil das Liquidationsrisiko sehr hoch ist. Abhängig von der Volatilität der Vermögenswerte werden Kreditnehmer einen angemessenen Kreditzins für sie wählen.

(3.1) Wenn Anbieter Vermögenswerte abheben möchten, ziehen sie sich einfach auf der Plattform zurück, Zinsen werden automatisch zu der Anzahl der von den Benutzern abgehobenen Vermögenswerte hinzugefügt.

(3.2) Wenn Kreditnehmer zahlen möchten, zahlen sie einfach auf der Plattform zurück, der Zinssatz wird automatisch zum Kredit hinzugefügt, je mehr der Kredit bezahlt wird, desto höher ist das Kreditlimit.

Hinweis :

Wie Geldmärkte CREAM-Inhabern Wert bringen:

Gegenwärtig ist das gemeinsame Merkmal von Geldmärkten wie Aave, Compound und Cream, dass sie kein geeignetes Modell gefunden haben, um den Wert direkt für Token-Inhaber zu erfassen.

Der Grund kann sein, dass, wenn ein Teil des erzielten Gewinns mit Token-Inhabern geteilt wird, die Zinsen des Kreditgebers reduziert werden, wodurch der Anreiz der Anbieter verringert wird >> das gesamte Protokoll betrifft.

Eisenbank

Man kann sagen, dass Iron Bank die strategische Waffe von Cream ist, und der größte Teil des Wertes konzentriert sich hier.

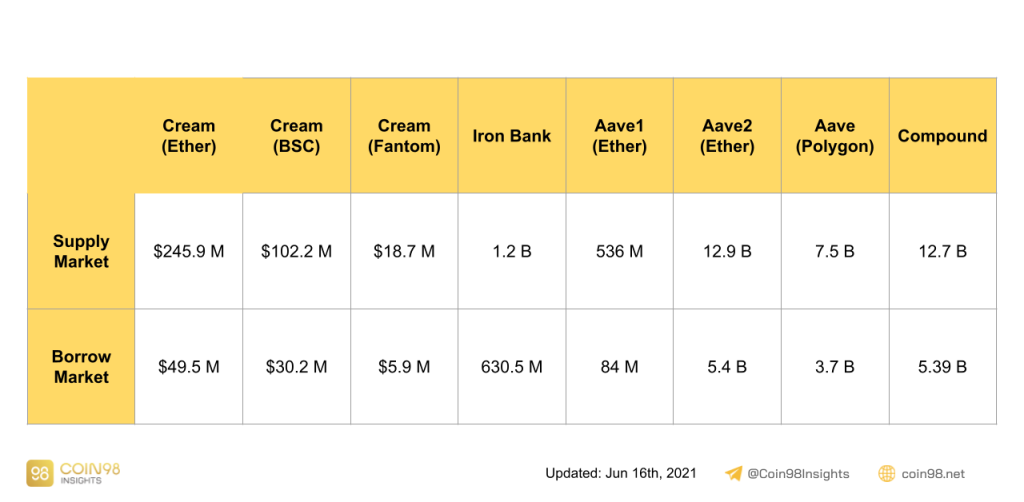

Vergleichstabelle der Märkte für Kredit-/Borrowing-Protokolle

Die Iron Bank wurde sowohl für die Kreditvergabe von Immobilien im Einzelhandel als auch für die Nutzung durch DeFi-Protokolle zur Kreditaufnahme mit geringen oder keinen Sicherheiten gegründet. Auf der Whitelist aufgeführte Protokolle können Assets aus den Pools von Cream ausleihen.

Das Gute an Iron Bank ist, dass aktuelle Whitelist-Protokolle wie Alpha Finance und Yearn beide Hebelwirkung oder unterschiedliche Strategien verwenden, um den Ertrag zu bewirtschaften. Ab da ist die optimale Fremdkapitalquote höher => Der Zinssatz für Lieferanten ist höher. Dies sind die Anreize, die Lieferanten dazu bringen, Vermögenswerte an Iron Bank-Pools zu liefern. In Kombination mit der Aufhebung überbesicherter Beschränkungen können Protokolle viel flexibler bei der Verwendung von Liquidität für ihre Produkte sein.

Betriebsmodell der Iron Bank

Betriebsmodell der Iron Bank :

(1) Die Whitelist-Protokolle werden vom Cream-Team mit Iron Bank in ihre Produkte integriert. Lieferanten stellen Vermögenswerte bereit, die Zinsen verleihen und erhalten.

(2) Protokolle auf der weißen Liste können Vermögenswerte von der Iron Bank mit geringen oder keinen Sicherheiten ausleihen. Protokolle werden geliehene Vermögenswerte verwenden und die Aktivität im Protokoll vorantreiben, wodurch mehr Wert geschaffen wird.

Hinweis :

Wie Iron Bank den Wert für CREAM-Inhaber erfasst:

Ähnlich wie Money Markets hat Iron Bank derzeit kein Gewinnbeteiligungsmodell für CREAM-Inhaber, aber nach meinem Verständnis konzentriert sich das Entwicklungsteam von Cream auf die Entwicklung einer neuen Tokenomik und verspricht viele Anreize für CREAM-Inhaber.

Vielleicht wisst ihr bereits, dass Alpha angegriffen wurde und Cream großen Schaden zugefügt hat. Kurz gesagt, Alpha muss den Kredit sowie einen Teil der monatlichen Zinsen für Cream zurückzahlen. Dies bringt auch einen gewissen Wert für das Projekt.

ETH2-Staking

Das ETH2-Staking von Cream hilft Benutzern, ETH beim Übergang von ETH zu ETH 2.0 effizienter einzusetzen. Wenn Benutzer ETH einsetzen, erhalten sie folgende Vorteile:

Daher bietet dies den Benutzern viel mehr Flexibilität als das derzeitige direkte ETH-Staking.

Derzeit beträgt der effektive Jahreszins des Einsatzes von ETH auf Cream 9,28 % im Vergleich zum direkten Anteil an ETH2, der 6,7 % beträgt.

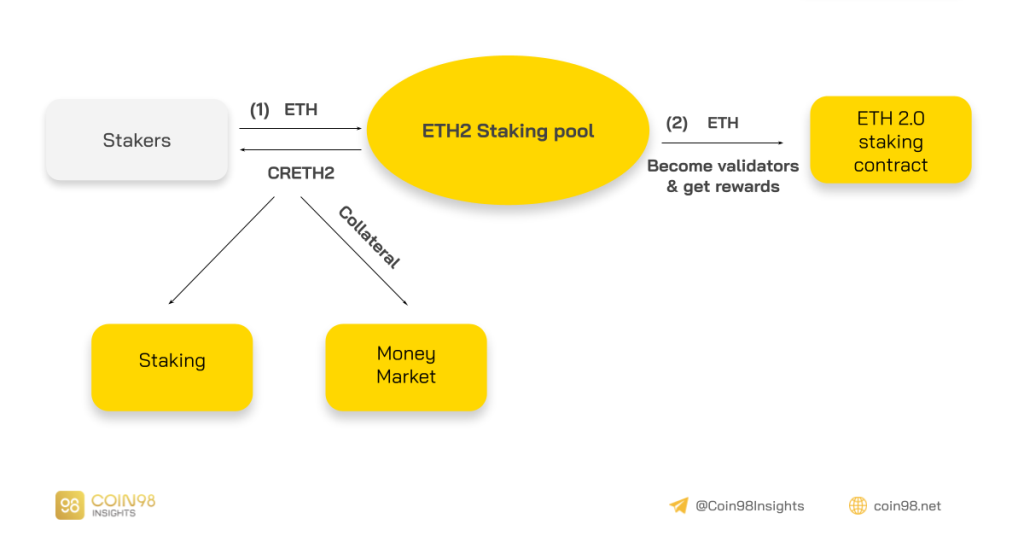

ETH2 Staking-Betriebsmodell

Arbeitsmodell von ETH2 Staking :

(1) Staker staken ETH auf Cream und erhalten CRETH2. Dieser Token kann als Sicherheit auf Geldmärkten oder als Staking verwendet werden, um mehr Cream zu erhalten.

(2) Der eingezahlte ETH-Betrag und der Staking-Pool von Cream werden auf den Ethereum2-Staking-Vertrag eingezahlt, um Belohnungen zu erhalten. Cream fungiert im Namen der Staker als Validator.

Wie ETH2 Staking den Wert für CREAM-Inhaber erfasst:

Dieses Produkt schafft keine zusätzliche Rendite für das Protokoll, sondern wird als zusätzliches Produkt zum Bootstrap von Benutzern verwendet und ermutigt mehr Benutzer, ETH von dort bei CRETH2 einzuzahlen, um Vermögenswerte auf den Geldmärkten von Cream zu leihen. Der CREAM-Token selbst hat zu diesem Zeitpunkt noch keinen Wert erhalten.

Creme abstecken

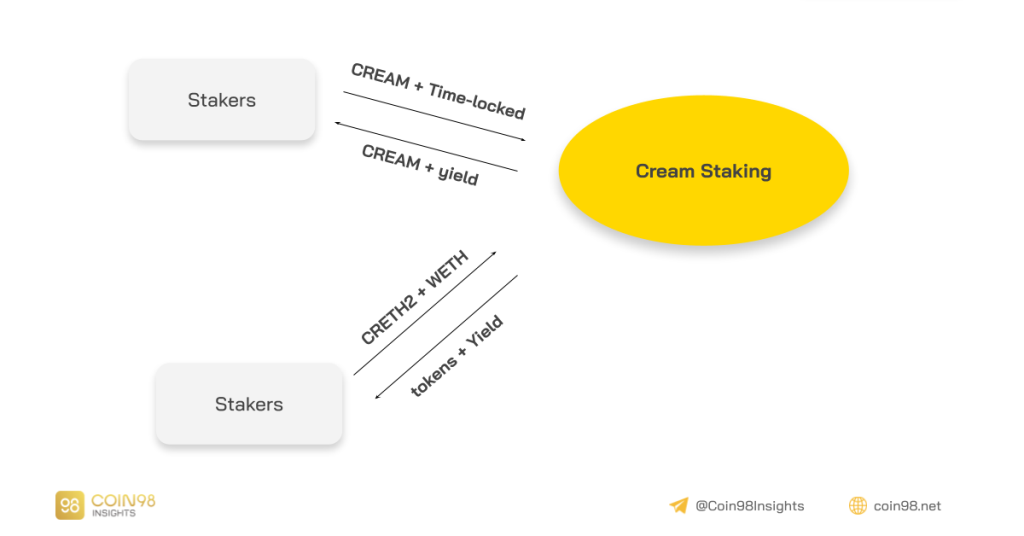

Cream Staking unterstützt Benutzer beim Staking von CREAM mit Zeitsperre. Benutzer können zwischen dem Sperren von CREAM innerhalb von 1, 2, 3, 4 Jahren wählen, um Rendite zu erhalten, je länger die Sperre, desto höher der APY.

Außerdem unterstützt Cream Staking auch das Staking für CRETH2- und WETH-Paare, um einen zusätzlichen Ertrag für ETH-Staker zu erzielen.

Betriebsmodell von Cream Staking

Das Betriebsmodell von Cream Staking ist recht einfach. Benutzer setzen Tokens in Cream Staking ein, um Renditen zurückzuerhalten.

Wie CREAM Staking den Wert für CREAM-Inhaber erfasst:

Ähnlich wie ETH2 Staking zielt dieses Produkt von Cream darauf ab, mehr Kauf zu generieren und die Verkaufsnachfrage nach CREAM-Token zu reduzieren. Dieses Modell ist jedoch derzeit ziemlich fehlerhaft, da die Anzahl der gesperrten CREAMs dem Protokoll nicht viel Wert verleiht.

CREAM tokennomisch

Die aktuellen Cream-Produkte, insbesondere Iron Bank, schaffen viel Wert, aber es gibt kein geeignetes tokenomisches Design, um dem CREAM-Token einen Mehrwert zu verleihen. Neben der Verwendung von CREAM als Sicherheit und dem Staking, um mehr CREAM zu erhalten, werden die Einnahmen des Protokolls nicht mit Token-Inhabern geteilt.

>> Derzeit geht der Wert von Cream nicht mit dem CREAM-Token einher.

CREAM-Token-Zuweisung

CREAM Token Allocation

Infogram

Cream hatte einst einen Brand von mehr als 6 Millionen Token (67,5 %), sodass der Gesamtvorrat jetzt nur noch 2.924.547 Token beträgt. Als Gegenleistung für das Verbrennen von Token werden Seed-Investoren beschleunigt, um Token freizuschalten. Insbesondere wird der Token des Seed-Investors ab dem 24. September 20 freigeschaltet und für 1 Jahr monatlich unverfallbar. Das Vesting von Team & Advisor beginnt am 21.02., Token werden monatlich freigeschaltet und halten 3 Jahre.

Wie oben kommentiert, habe ich hohe Erwartungen, dass Cream ein neues Tokenomics-Modell entwirft und dadurch den Wert für CREAM-Inhaber maximiert. Das aktuelle Produkt selbst ist gut, die Schaffung von mehr Wert für Token-Inhaber wird die Entwicklung des Projekts auf die nächste Stufe heben.

Eine große Menge an Token, die als Anreize für LPs verwendet werden, schaffen derzeit nicht viel Wert und sind die Verkaufsnachfrage von Cream. Aber wenn es ein vernünftiges Tokennomic gibt, wird die Bereitstellung von Liquidität mehr Kaufnachfrage und Impulse für das Projekt schaffen.

Überblick über die Funktionsweise von Cream Finance

Nach der Analyse der Funktionsweise von Cream Finance und der Komponenten im Protokoll haben wir das folgende Betriebsmodell:

Wenn wir uns das Modell ansehen, können wir sehen, dass Cream Finance die Strategie verfolgt, viele Produkte zu erstellen, und jedes Produkt wird einen Teil des Wertes zum gesamten Protokoll beitragen.

Snowball Loop von Cream Finance : Das ist im Moment schwer zu sagen, weil Creams Tokenomic ziemlich schlecht ist. Ich werde also zuerst über das Produktmodell sprechen und einige weitere Annahmen zu Cream geben, damit Sie mehr Perspektiven haben.

Nehmen Sie ein tokenomisches Modell für CREAM-Token an

Im Moment ist das Wichtigste, was Cream tun muss, dem CREAM-Token einen Wert zu verleihen. Scannen Sie von Aave, ein paar Dinge, die CREAM tun kann, wie:

Ich persönlich habe den obigen Gedanken, weil Cream derzeit Token absteckt. Wenn ich also von Curves Modell oder Sushis Modell scannen kann , wird dies ein Wendepunkt für das gesamte Projekt sein.

Gelegenheit, in Cream Finance zu investieren

Zum jetzigen Zeitpunkt erfüllt der CREAM-Token nicht wirklich die Kriterien für eine Investition, da er nicht zu viel Wert erfasst hat. Basierend auf den Erwartungen und dem beeindruckenden Produkt selbst können wir jedoch zu einem besseren Preis in Token investieren, als darauf zu warten, dass Cream ein neues Tokenomic hat.

Außerdem ist Cream ein ideales Ziel, um diesen Bedarf zu decken, wenn Sie ETH haben und Vermögenswerte abstecken oder Long Tails haben und leihen möchten, um sie für andere Zwecke zu verwenden.

Fazit

Cream bekommt in letzter Zeit mit dem Wachstum von Yearn viel Aufmerksamkeit und ein großer Teil davon ist Iron Bank zu verdanken. Das Projekt selbst bedient auch eine potenzielle Branche und konkurriert nicht mit den großen Kreditgiganten auf dem Markt.

Schlechte Tokenomik ist jedoch heute ein brennendes Problem von Cream, das, wenn es gelöst werden kann, eine neue Seite für die Zukunft des Projekts aufschlagen wird.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell des Anchor-Protokolls, um zu verstehen, wie das Projekt Wert für das ANC-Token schafft, und prognostizieren Sie Investitionsmöglichkeiten.

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Detaillierte Analyse des Betriebsmodells von Compound, wodurch Prognosen und Investitionsmöglichkeiten in COMP für die Zukunft bereitgestellt werden.

Was ist Pangolin? Das Betriebsmodell von Pangolin und wie generieren sie Einnahmen? Welche Position wird Pangolin im Vergleich zu anderen DEX AMMs einnehmen? erfahren Sie hier mehr.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Analysieren Sie das Betriebsmodell von Yield Guild Games (YGG) mit seinem einzigartigen Mechanismus und wie das Projekt Wert für YGG Token schafft.

Die Analyse des Wirkungsmechanismus von Terra wird Ihnen helfen, den Unterschied zwischen UST und LUNA zu verstehen und wie Terra den Wert für LUNA erfasst.

Durch die Analyse des Betriebsmodells dezentraler Investmentfonds zur Realisierung potenzieller Investitionsmöglichkeiten mit Ventures DAO!

Analysieren und bewerten Sie das Betriebsmodell von Inverse Finance und bieten Sie so die intuitivsten Perspektiven auf INV.

Analysieren Sie den Wirkungsmechanismus jedes Produkts von Serum, einschließlich: Serum DEX, GUI-Sharing, Pools, um die Idee besser zu verstehen: Alle Werte gehen an Serum!

Warum ist das ALPHA so stark gestiegen? Was ist das Besondere an Alpha Homora? Wird es in Zukunft Investitionsmöglichkeiten in ALPHA geben? Hier herausfinden.

Analysieren Sie den Arbeitsmechanismus von Maker Dao und wie Sie den Wert für MKR-Token erfassen können, um so die Zukunft und das Potenzial dieses führenden Kreditprojekts zu projizieren.

Wie erfasst Polkastarter den Wert für POLS-Token? Lassen Sie uns den Arbeitsmechanismus von Polkastarter analysieren, um die Zukunft vorherzusagen und Investitionsmöglichkeiten mit dem Projekt zu finden!

Die Analyse des Betriebsmodells von The Sandbox hilft, den Mechanismus zu verstehen und wie man mit jeder Funktion von The Sandbox Geld verdienen kann.

Dieser Artikel zeigt Ihnen detailliert und einfach, wie Sie ERC20-Token zurückerhalten, die fälschlicherweise durch das BEP20-Wallet und umgekehrt auf das Coin98-Wallet gesendet wurden!

Wer ist André Cronje? André Cronje ist ein produktiver Programmierer und Web3-Entwickler, der das Gesicht von DeFi verändert hat. Erfahre mehr über Andre Cronje - Fair Launch Creator und seine bahnbrechenden Projekte!

Was ist Front Running Bot? Untersuchungen über die Auswirkungen, Herausforderungen und innovative Lösungen für Benutzer und Projekte im Zusammenhang mit Front Running Bots.

Mina und Polygon werden zusammenarbeiten, um Produkte zu entwickeln, die die Skalierbarkeit, verbesserte Überprüfung und den Datenschutz verbessern.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Die Remitano-Börse ist die erste Börse, die den Kauf und Verkauf von Kryptowährungen in VND ermöglicht. Anweisungen zur Registrierung für Remitano und zum Kauf und Verkauf von Bitcoin im Detail gleich hier!

Der Artikel enthält die umfassendsten und detailliertesten Anweisungen zur Verwendung des Tenderize-Testnetzes.

Der Artikel bietet Ihnen die vollständigste und detaillierteste Anleitung zur Verwendung von Mango Markets, um die volle Funktionalität dieses neuen Projekts auf Solana zu erleben.

In dieser ersten Folge der UNLOCKED-Serie fügen wir Ihrer Brieftasche mithilfe der Sicherheitseinstellungen eine zusätzliche Sicherheitsebene hinzu.

Farming ist eine gute Chance für Benutzer, in DeFi einfach Krypto zu verdienen. Aber was ist der richtige Weg, um Krypto zu farmen und DeFi sicher beizutreten?