Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Was ist Pangolin? Das Betriebsmodell von Pangolin und wie generieren sie Einnahmen? Welche Position wird Pangolin im Vergleich zu anderen DEX AMMs einnehmen? erfahren Sie hier mehr.

Avalanche ist nicht aus dem Spiel des DeFi-Marktes herausgekommen, sondern hat auch einen AMM DEX namens Pangolin. Daher werde ich im heutigen Beitrag einige der folgenden Informationen behandeln:

Bitte fangen Sie an, sich durch den folgenden Artikel über Pangolin zu informieren.

Überblick über Pangolin

Was ist Pangolin?

Pangolin ist das Top-1-Projekt im AMM DEX-Feld des Avalanche-Ökosystems . Genauer gesagt ist Pangolin ein Fork von Uniswap V2 plus einige Verbesserungen in der Tokenomik, die auf der Blockchain von Avalanche (Ethereum EVM) laufen.

Highlights und Einschränkungen von Pangolin

Im Vergleich zu anderen AMM DEX-Projekten auf dem Markt hat Pangolin nicht viele Highlights, TVL und Benutzerbasis sind nicht hoch. Dies ist jedoch AMM DEX, das als Liquiditätszentrum für das gesamte Avalanche-System gilt, sodass Pangolin eine sehr wichtige Rolle für andere Avalanche-Protokolle spielt.

Avalanche arbeitet mit 3 Ketten:

Aufgrund der komplexen Asset-Transfervorgänge von X-Chain zu C-Chain ist Pangolin auf viele Benutzer beschränkt. Der aktuelle Benutzer von Pangolin ist hauptsächlich eine Gemeinschaft von Anhängern und Fans des Avalanche-Ökosystems und keine große Gemeinschaft wie Uniswap.

Ähnliche Projekte

Im folgenden Abschnitt werde ich einige herausragende AMM-DEXs nach Ökosystemen zusammenfassen:

Analyse des Aktivitätsmusters von Pangolin

Produkte von Pangolin

Pangolin hat ein einzigartiges Produkt, AMM DEX für Benutzer, das Liquidität und Handelsvermögenswerte im Avalanche-Netzwerk bereitstellen kann. Derzeit hat Pangolin keine weiteren zusätzlichen Funktionen.

Parteien zu Pangolin

Pangolin AMM hat einen relativ ähnlichen Wirkungsmechanismus wie Uniswap v2, an dem zwei Parteien beteiligt sein werden:

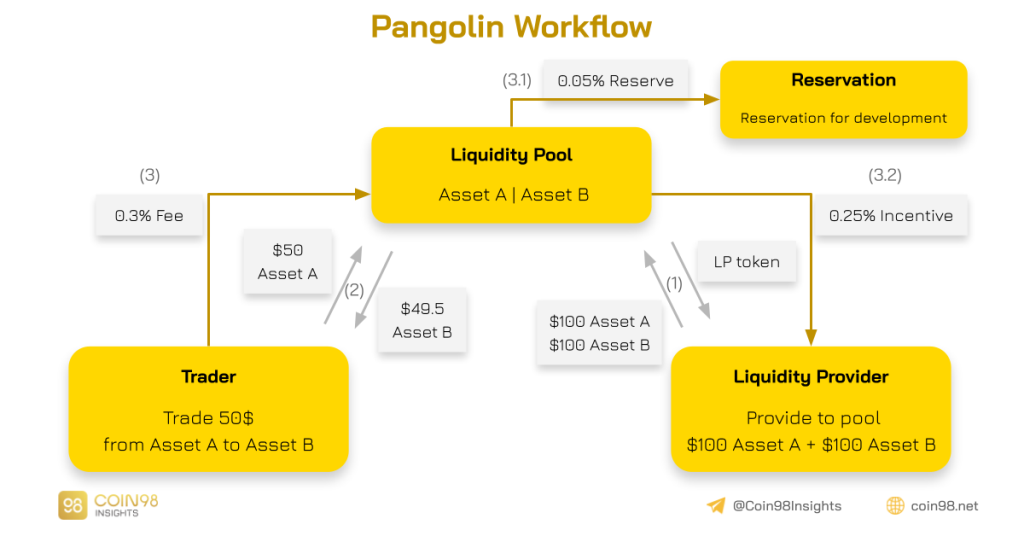

Das Arbeitsmodell von Pangolin

Das Arbeitsmodell von Pangolin

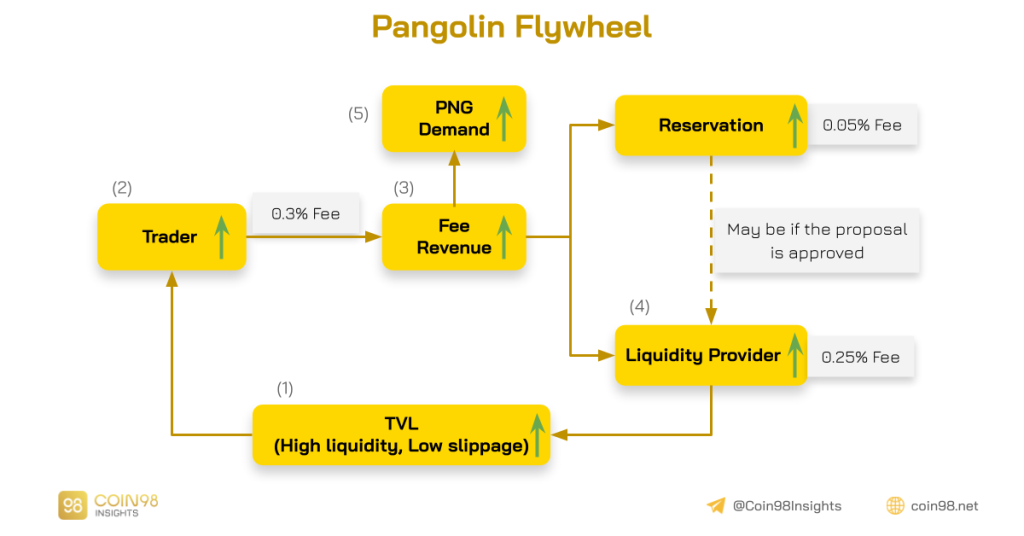

Das Bedienmodell von Pangolin ist relativ einfach und funktioniert nach folgenden Schritten, die entsprechende Nummerierung habe ich oben auf dem Bild.

(1) Damit die Pangolin-Börse über Liquidität verfügt, werden Liquiditätsanbieter den Pools Liquidität zum Kurs von 1/1 hinzufügen und LP-Token erhalten, die das Eigentum an Vermögenswerten im Pool darstellen.

(2) Der Benutzer/Händler handelt von einem Vermögenswert zum anderen. Es wird eine Gebühr von 0,3 % pro Transaktion erhoben. Wenn das Handelsvolumen des Händlers zu groß ist, was zu einem hohen Schlupf der Transaktion führt, warnt die Börse den Benutzer.

(3) Nach Erhalt erhält Pangolin 0,3 % Transaktionsgebühr, 0,05 % werden in den Reservefonds für die Projektentwicklung gelegt (3.1), 0,25 % Transaktionsgebühr werden an Liquiditätsanbieter vergütet (3.2).

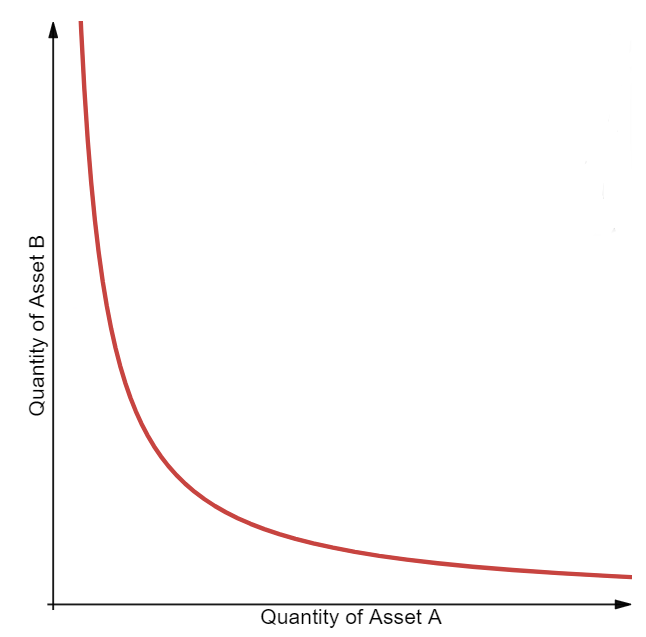

Pangolins Algorithmus

Pangolin verwendet denselben Algorithmus wie Uniswap. Die Transaktionen werden mit der folgenden Formel berechnet:

x*y=k

Da drin:

Poolmodell auf Pangolin

1. Mechanismus zur Verwaltung des Liquiditätspools

Ich werde einige Punkte zum Liquiditätspool-Verwaltungsmechanismus einführen. Derzeit gibt es zwei Mechanismen auf dem Markt, die zentrale Verwaltung und die dezentrale Verwaltung (ohne Berechtigungen). Wo Pangolin den Permissionless-Mechanismus verwendet. Bitte beachten Sie den Unterschied unten.

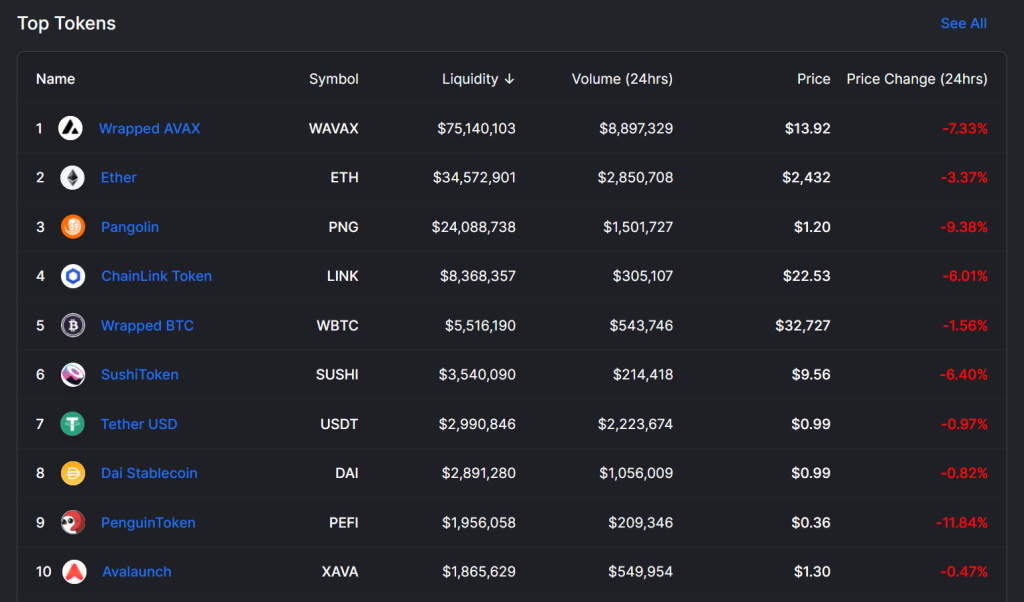

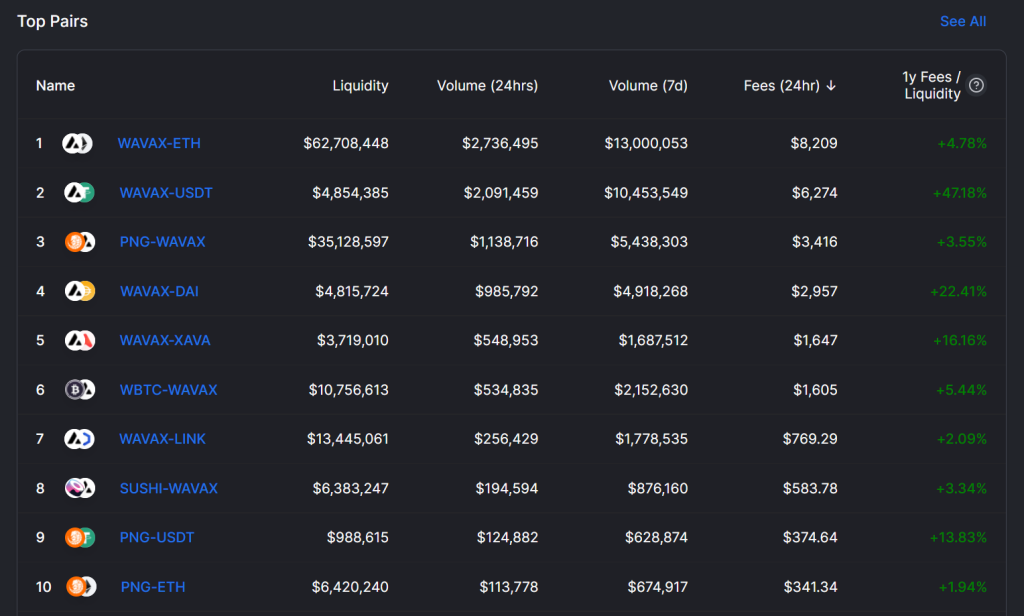

2. Hauptgrundstück auf Pangolin

Wenn die Pools in Uniswap alle an Ethereum (ETH) gebunden sind, werden die Anlagepaare in Pangolin an Avalanche (AVAX) gebunden . AVAX ist auch der liquideste Vermögenswert, dreimal so viel wie Pangolin (PNG).

Vergleichen Sie das Modell von Pangolin mit anderen AMM DEX

Im Vergleich zu anderen AMM DEXs auf dem Markt erweist sich Pangolin als ziemlich "schwach", wenn es nicht viele herausragende Eigenschaften hat, sogar eine 100%ige Fork von Uniswap, aber die Leistung ist immer noch sehr schlecht.

Damit ein AMM DEX erfolgreich ist und von der Community unterstützt wird, müssen viele Faktoren dahinterstehen. Im Folgenden werde ich zwei wichtige Faktoren auflisten.

Funktionen: Versucht AMM DEX, neue Funktionen oder Produkte zu entwickeln? Ich werde einen Blick auf einige AMM DEX-Projekte werfen, die recht effektiv arbeiten, um Ihnen beim Vergleich zu helfen.

Tokenomic: Dies ist ein Mechanismus, der mit dem Ziel entwickelt wurde, Benutzern zu helfen, den Anreiz zu haben, das native Token dieser Plattform zu halten. Ich werde unten für Sie detailliert auf PNG-Token eingehen.

Wie erfasst Pangolin den Wert für PNG-Token?

Anwendungsfall des PNG-Tokens

Pangolin ist Capture Value für PNG in zweierlei Hinsicht:

Derzeit erhebt die Pangolin-Plattform 0,3 % Transaktionsgebühren von Händlern. Liquiditätsanbieter in PNG-Pools erhalten 0,25 % Transaktionsgebühren, die restlichen 0,05 % werden gespeichert und haben keinen bestimmten Plan.

Die Community hat vorgeschlagen, PNG-Inhabern eine zusätzliche Gebühr von 0,05 % zu zahlen. Dies wurde jedoch nicht genehmigt. Ich werde weiter unten mehr über den tatsächlichen Wert von PNG analysieren.

Highlights zum PNG-Token

1. Verteilung von PNG-Token

Das Highlight von PNG-Token ist, dass 100% des Gesamtangebots in Form von Liquidity Mining und Airdrop an die Community verteilt werden , kein offener Verkauf, kein Token für das Entwicklungsteam.

Dies gibt PNG-Inhabern die Gewissheit, dass der Preis des Tokens nicht zu viel Verkaufsdruck von denen ausgesetzt wird, die zu einem niedrigeren Preis gekauft haben. Gleichzeitig sollten Sie die Benutzer dazu anregen, Pangolin aufgrund des fairen Vergütungsmechanismus Liquidität zur Verfügung zu stellen, um PNG zu erhalten, ohne Vorteile für irgendjemanden zu priorisieren.

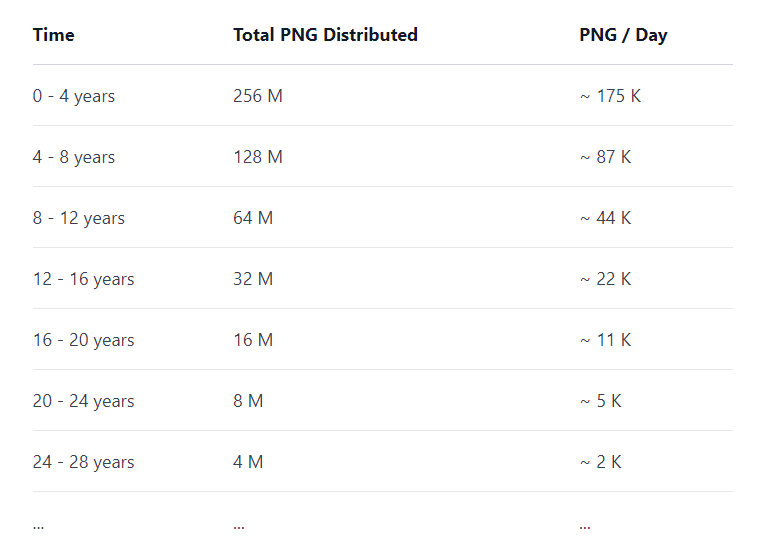

2. PNG-Token entsperren

Das zweite Highlight ist Pangolins Token-Unlocking-Mechanismus, alle 4 Jahre halbiert sich die Anzahl der über die Pools verteilten PNG-Token. Bei einem Gesamtvorrat von 538.000.000 PNG wird Pangolin also 36 Jahre brauchen, um alle seine Token freizuschalten.

Kommst du dir bekannt vor? Dies ist der Mechanismus der Belohnungsverteilung von Bitcoin an die Miner im Laufe der Zeit. Alle 4 Jahre halbiert sich die Prämie. Dies ist der Mechanismus, der die Knappheit für PNG-Token erzeugt.

Im Vergleich zu Bitcoin (BTC) wird es jedoch ganz anders aussehen, da BTC bereits ein bekannter und anerkannter Vermögenswert mit einer Marktkapitalisierung von mehr als 600 Milliarden US-Dollar ist und die Marktkapitalisierung von PNG nur etwa 25 Millionen US-Dollar beträgt.

PNG-Token brauchen mehr Anreize für die Inhaber als nur einen Mechanismus, um Knappheit zu schaffen. Ganz zu schweigen davon, dass 36 Jahre eine sehr lange Zeit auf dem Kryptomarkt sind, so lange, dass es keine Garantie dafür gibt, dass das Pangolin-Team das Produkt weiter entwickelt.

Kontroverse um PNG-Token

Dies ist eines der kontroversen Themen in Pangolin Governance, Details zu diesem Thema können Sie hier einsehen . Tatsächlich bietet Pangolin PNG-Inhabern fast keinen anderen Vorteil, als ein Anlagepaar für einen Liquiditätspool zu sein.

Dies spiegelt sich im Laufe der Zeit direkt im Preis von PNG-Token wider. Seit seiner Markteinführung bis jetzt. Der Preis von PNG sinkt kontinuierlich, verglichen mit dem Listenpreis von 11 $ ist der aktuelle Preis um das 10-fache seines ursprünglichen Wertes gesunken.

Der Liquiditätspool, der PNG-Inhabern den größten Wert bringt, ist PNG/WAVAX mit einer Transaktionsgebühr von 3.400 $/Tag, gefolgt von PNG/USDT mit einer Transaktionsgebühr von 370 $. Dies ist eine vernachlässigbare Anreizzahl. Wenn ich Farming-Teilnehmer bei Pangolin bin, verkaufe ich Farm Priority PNG mit AVAX.

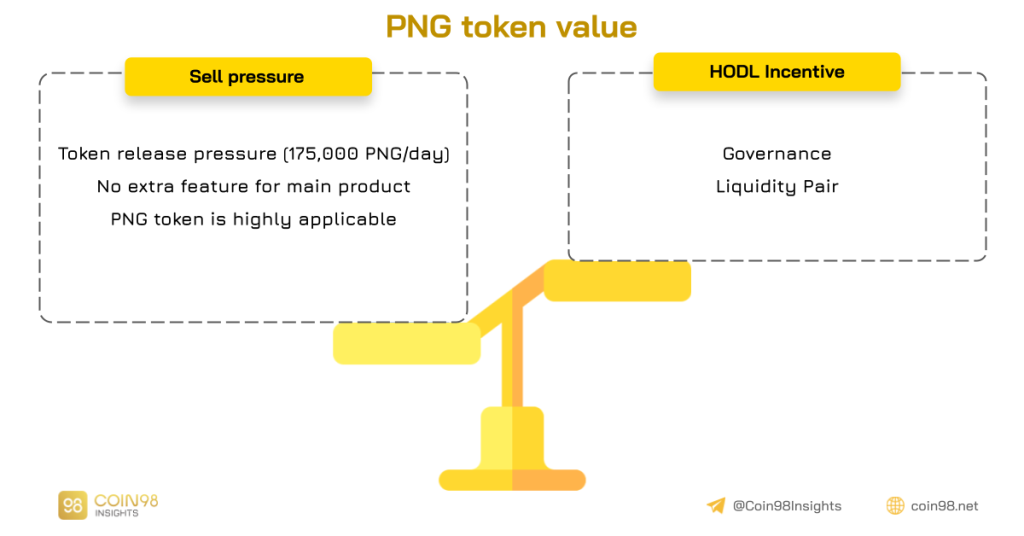

Sie können vergleichen, PNG-Token steht unter dem Druck, Token bis zu 175.000 PNG/Tag freizuschalten, was 967.000 $ entspricht, aber die Transaktionsgebühr beträgt weniger als 30.000 $/Tag. Dies ist in der Tat unausgewogen und bringt PNG-Inhabern keinen Vorteil.

Vergleich zwischen HODL-Dynamik und PNG-Token-Verkaufsdruck

Wert des PNG-Tokens

Token-Preis = Barwert (Governance + Anreiz aus Transaktionsgebühren - Token-Freigabedruck) + erwarteter zukünftiger Wert (bald verfügbar, ...)

Da drin:

1 Tag = 175.000 PNG = 967.000 $.

1 Tag = 3.400 $*(PNG/WAVAX) + 370 $*(PNG/USDT) = 3.770 $.

⇒ Erlöse können Förderdruck nicht kompensieren.

Aus persönlicher Sicht ist der Preis von PNG-Token höher als der tatsächliche Wert. Damit PNG-Token frei von Druck sind, müssen die Einnahmen aus PNG-LP-Token mindestens dem Wert der Anzahl der pro Tag freigegebenen Token entsprechen (Umsatz = Token-Freigabewert).

Schwungrad

Durch die obige Analyse ist ersichtlich, dass Pangolin sich nur auf das Hauptprodukt (AMM DEX) zu konzentrieren scheint, ohne dem Anwendungsfall von PNG-Token viel Aufmerksamkeit zu schenken.

Wenn sich AMM DEX verbessert => (1) TVL und Liquidität steigen => (2) Bessere Handelserfahrung => (3) Transaktionsgebühreneinnahmen steigen => (4) Gebühren des Liquiditätsanbieters steigen => (5) Der Anstoß zum Kauf von PNG-Token um Liquidität für Pangolin-Erhöhungen bereitzustellen.

Darüber hinaus kann die Reservierung vollständig an PNG-Inhaber weiterverteilt werden, wenn das Angebot Zustimmung von der Community erhält.

Pangolins Modell der Aufrechterhaltung der Aktivität

Lösung, um PNG-Token Wert zu verleihen

Durch die obigen Abschnitte können Sie sehen, dass die Anwendungsfälle von PNG-Token nicht viele sind und ein solches tokenomisches Design PNG-Inhabern nicht zugute kommt. Daher möchte ich im Folgenden einige Lösungen anbieten.

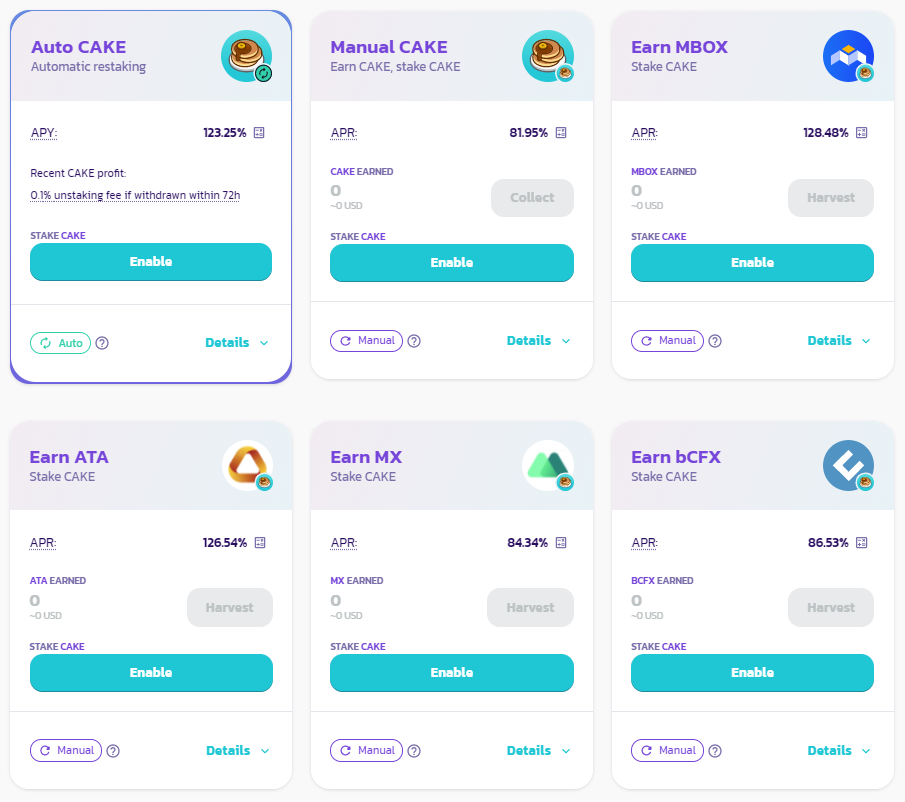

Single-Token-Staking

Dies ist ein ähnlicher Mechanismus wie PancakeSwap, mit dem Benutzer CAKE einsetzen können, um mehr CAKE-Token oder andere Token des Binance Smart Chain-Ökosystems zu erhalten.

Pangolin kann dies vollständig anwenden, da Pangolin derzeit die Rolle des Liquiditätszentrums für das gesamte Avalanche-System spielt. Sie können die PNG-Staking-Funktion öffnen, um PNG zu erhalten, oder andere Token im System wie ZERO, PEFI, XAVA, SNOB, ...

Ideen zu xSUSHI und vDODO

Dies sind zwei ziemlich gute Mechanismen von Sushiswap und DODO , sie bringen mehr Wert, insbesondere schaffen sie eine langfristige Haltemotivation, nicht grundsätzlich kurzfristige Vorteile wie Single Staking.

vDODO

Benutzer müssen 100 DODO einsetzen, um 1 vDODO zu prägen. Benutzer, die vDODO besitzen, kommen in den Genuss eines zusätzlichen Vorteils eines Teils der Transaktionsgebühren auf der Plattform (DODO-Inhaber erhalten nur eine reduzierte Gebühr) und erhalten eine zusätzliche Mitgliedsprämie (6 DODO) für jeden abgebauten Block.

Benutzern, die vDODO zurück zu DODO ändern, wird eine Ausstiegsgebühr berechnet, die an alle Inhaber von vDODO weiterverteilt wird.

xSUSHI

Benutzer, die xSUSHI halten, kommen in den Genuss von 5 % APY, nehmen an Governance teil (SUSHI-Inhaber haben keine Governance-Rechte) und genießen einen Teil der Einnahmen aus allen Sushiswap-Produkten (SUSHI-Inhaber erhalten lediglich Einnahmen aus der Liquidität).

Kaufen Sie Back & Burn

Die Mehrheit der Diskussionsgemeinschaft im Governance-Forum glaubt, dass das Freischalten von Token für bis zu 36 Jahre nicht gültig ist, die ideale Zahl liegt bei etwa 5 Jahren. Daher versucht die Community, die Token-Freigabezeit zu verkürzen und sie schneller zu verbrennen, um die Knappheit zu erhöhen.

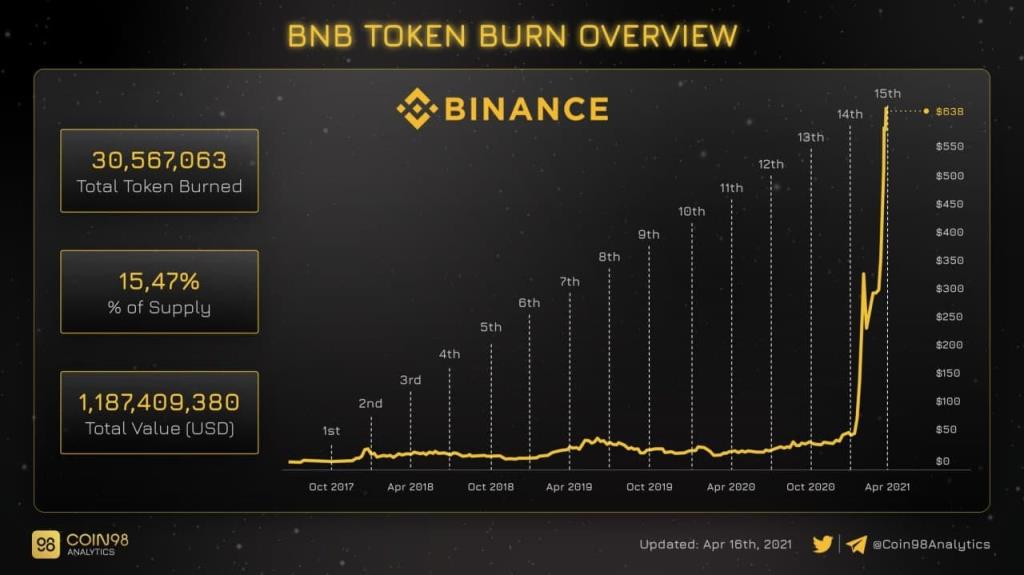

Dies ist der Mechanismus, der für den BNB-Token sehr gut funktioniert hat. Sie können in der folgenden Tabelle sehen. Natürlich gibt es noch viele andere objektive Faktoren, die BNB motivieren. Aber dieser Mechanismus wird PNG helfen, seine Knappheit durch das Verbrennen von Token teilweise zu erhöhen.

Quelle: Coin98 Analytics

Pangolins Zukunftsprognosen

Obwohl es nicht viele herausragende Merkmale gibt, ist Pangolin das größte AMM und das Liquiditätszentrum vieler DeFi-Projekte im Avalanche-System. Wenn also der DeFi-Cashflow auf das Avalanche-System achtet, ist Pangolin fast die erste und prominenteste Option, die Benutzer bemerken.

Fallstudie

Sie können die Fallstudie von QuickSwap (Polygon-System) als Beispiel nehmen, als das Geld in das Polygon-System floss, wuchs QUICK sehr stark, da QuickSwap das prominenteste AMM im Polygon-System ist. Vielleicht gilt das gleiche für Pangolin.

Wettbewerber

Dies kann jedoch nur geschehen, wenn Pangolin die Produkteigenschaften und Tokenomics gemäß den oben genannten Maßnahmen wirklich verbessert.

Ansonsten kann Pangolin im Vergleich zu anderen Wettbewerbern auf dem Markt völlig unterlegen sein. Besonders der Rivale Sushiswap, dies ist einer der AMM DEXs, der die Vision hatte, viele Produkte auf den Markt zu bringen und Multichain, einschließlich Avalanche, zu implementieren.

Fazit

Ich werde einige wichtige Erkenntnisse über das Betriebsmodell von Pangolin in der folgenden Übersicht zusammenfassen:

Theo góc nhìn cá nhân, Pangolin đang có hướng đi không hiệu quả khi fork lại 100% từ Uniswap nhưng không cải tiến thêm những sản phẩm mới. Thêm nữa, tokenomics của PNG hoàn toàn không có quyền lợi cho người dùng nắm giữ, điều này hoàn toàn được phản ánh qua giá của PNG.

Hoffentlich wird Pangolin dies bald beheben, damit das Avalanche-System auf dem DeFi-Markt weiter vorankommen kann, andernfalls wird dies eine riesige Barriere sein, die die Vision des Avalabs-Teams widerspiegelt, da sie das Team hinter Pangolin sind.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell des Anchor-Protokolls, um zu verstehen, wie das Projekt Wert für das ANC-Token schafft, und prognostizieren Sie Investitionsmöglichkeiten.

Analysieren Sie das Betriebsmodell jeder Komponente innerhalb von Cream Finance, einschließlich: Geldmärkte, Iron Bank, Cream Staking, ETH2 Staking. Siehe jetzt hier.

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Detaillierte Analyse des Betriebsmodells von Compound, wodurch Prognosen und Investitionsmöglichkeiten in COMP für die Zukunft bereitgestellt werden.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Analysieren Sie das Betriebsmodell von Yield Guild Games (YGG) mit seinem einzigartigen Mechanismus und wie das Projekt Wert für YGG Token schafft.

Die Analyse des Wirkungsmechanismus von Terra wird Ihnen helfen, den Unterschied zwischen UST und LUNA zu verstehen und wie Terra den Wert für LUNA erfasst.

Durch die Analyse des Betriebsmodells dezentraler Investmentfonds zur Realisierung potenzieller Investitionsmöglichkeiten mit Ventures DAO!

Analysieren und bewerten Sie das Betriebsmodell von Inverse Finance und bieten Sie so die intuitivsten Perspektiven auf INV.

Analysieren Sie den Wirkungsmechanismus jedes Produkts von Serum, einschließlich: Serum DEX, GUI-Sharing, Pools, um die Idee besser zu verstehen: Alle Werte gehen an Serum!

Warum ist das ALPHA so stark gestiegen? Was ist das Besondere an Alpha Homora? Wird es in Zukunft Investitionsmöglichkeiten in ALPHA geben? Hier herausfinden.

Analysieren Sie den Arbeitsmechanismus von Maker Dao und wie Sie den Wert für MKR-Token erfassen können, um so die Zukunft und das Potenzial dieses führenden Kreditprojekts zu projizieren.

Wie erfasst Polkastarter den Wert für POLS-Token? Lassen Sie uns den Arbeitsmechanismus von Polkastarter analysieren, um die Zukunft vorherzusagen und Investitionsmöglichkeiten mit dem Projekt zu finden!

Die Analyse des Betriebsmodells von The Sandbox hilft, den Mechanismus zu verstehen und wie man mit jeder Funktion von The Sandbox Geld verdienen kann.

Dieser Artikel zeigt Ihnen detailliert und einfach, wie Sie ERC20-Token zurückerhalten, die fälschlicherweise durch das BEP20-Wallet und umgekehrt auf das Coin98-Wallet gesendet wurden!

Wer ist André Cronje? André Cronje ist ein produktiver Programmierer und Web3-Entwickler, der das Gesicht von DeFi verändert hat. Erfahre mehr über Andre Cronje - Fair Launch Creator und seine bahnbrechenden Projekte!

Was ist Front Running Bot? Untersuchungen über die Auswirkungen, Herausforderungen und innovative Lösungen für Benutzer und Projekte im Zusammenhang mit Front Running Bots.

Mina und Polygon werden zusammenarbeiten, um Produkte zu entwickeln, die die Skalierbarkeit, verbesserte Überprüfung und den Datenschutz verbessern.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Die Remitano-Börse ist die erste Börse, die den Kauf und Verkauf von Kryptowährungen in VND ermöglicht. Anweisungen zur Registrierung für Remitano und zum Kauf und Verkauf von Bitcoin im Detail gleich hier!

Der Artikel enthält die umfassendsten und detailliertesten Anweisungen zur Verwendung des Tenderize-Testnetzes.

Der Artikel bietet Ihnen die vollständigste und detaillierteste Anleitung zur Verwendung von Mango Markets, um die volle Funktionalität dieses neuen Projekts auf Solana zu erleben.

In dieser ersten Folge der UNLOCKED-Serie fügen wir Ihrer Brieftasche mithilfe der Sicherheitseinstellungen eine zusätzliche Sicherheitsebene hinzu.

Farming ist eine gute Chance für Benutzer, in DeFi einfach Krypto zu verdienen. Aber was ist der richtige Weg, um Krypto zu farmen und DeFi sicher beizutreten?