Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Detaillierte Analyse des Betriebsmodells von Compound, wodurch Prognosen und Investitionsmöglichkeiten in COMP für die Zukunft bereitgestellt werden.

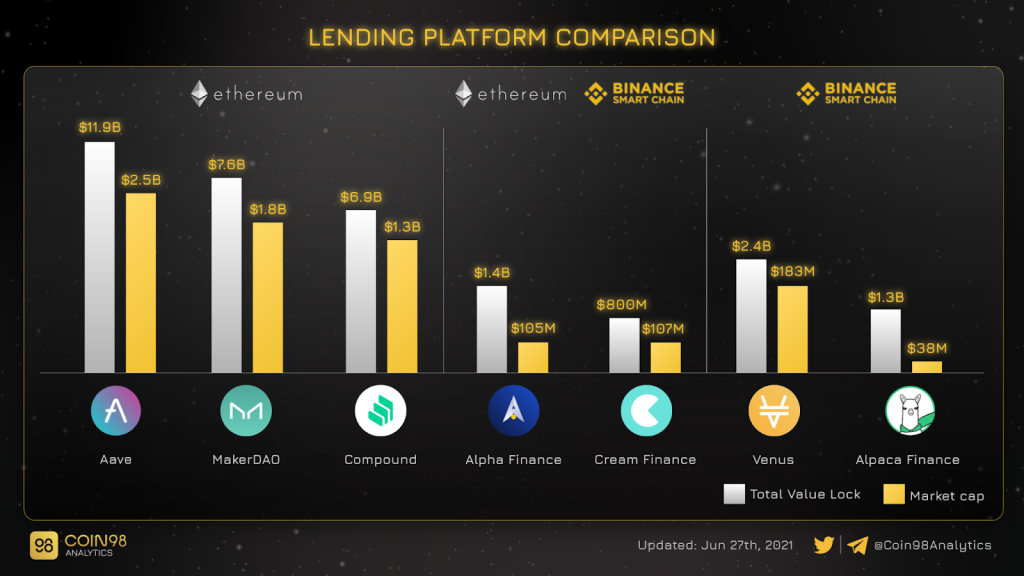

Die Kreditvergabe ist einer der Schlüsselbereiche im DeFi-Raum von Ethereum. Derzeit wird die Kreditvergabe von Aave, MakerDAO und Compound dominiert.

In diesem Artikel werde ich mit euch über das Compound-Projekt analysieren.

Bitte beginnen Sie, sich durch den folgenden Artikel über Compound zu informieren.

Überblick über Compound

Definieren

Compound ist eine Kreditplattform, die als Vermittler zwischen denen fungiert, die Vermögenswerte zu verleihen haben, und denen, die Vermögenswerte im Ethereum-Netzwerk ausleihen müssen. Mit dem Beitrag von Compound ist der DeFi-Raum viel attraktiver geworden, da er die Effizienz der Nutzung des Kapitals der Benutzer optimieren kann.

Wenn ein Ökosystem also nicht über Kreditplattformen verfügt, ist dieses System nicht bereit, seinen DeFi-Raum zu erweitern.

Überblick über den Kreditvergabemarkt

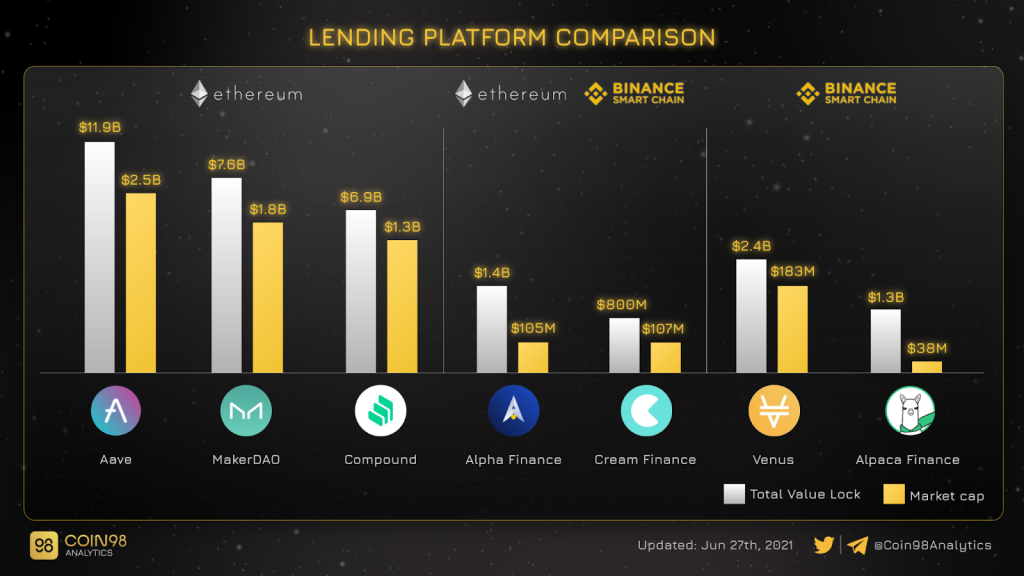

Hier sind einige herausragende Kreditprojekte, die zu verschiedenen Ökosystemen gehören:

Die Kreditvergabe ist ein Bereich, dem viele Projekte Aufmerksamkeit schenken, aber die meisten Projekte arbeiten effektiv und haben eine kleine Anzahl tatsächlicher Nutzer. Die Projekte mit der besten Performance befinden sich hauptsächlich in den beiden Systemen Ethereum und Binance Smart Chain – den beiden Ökosystemen mit dem größten Cashflow.

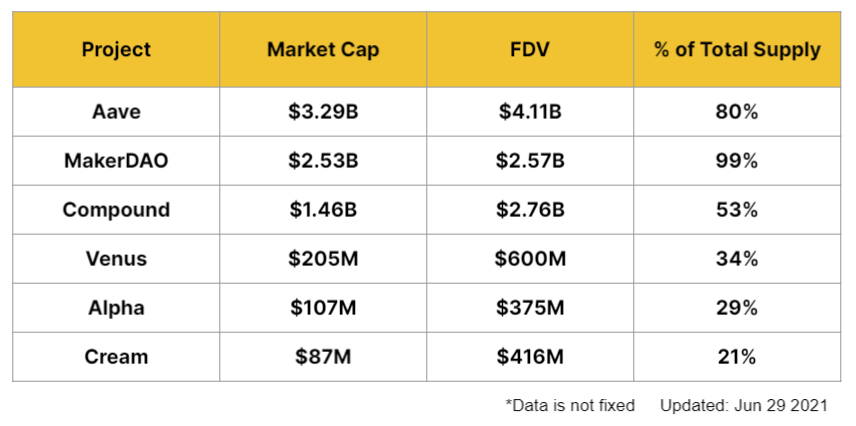

Im Kreditbereich war Compound mit TVL, das 11,7 Mrd. $ erreichte, an der Spitze Nr. 1. Derzeit liegt Compound in Bezug auf TVL und Marktkapitalisierung nur hinter Aave und MakerDAO, der Rest Compound übertrifft alle anderen Wettbewerber, einschließlich Venus – der größten Kreditplattform im Binance Smart Chain-System.

Das Betriebsmodell von Compound

Produkte drin

Compound Finance hat nur ein Produkt, eine Verbindungsplattform zwischen Kreditgebern und Kreditnehmern. In Zukunft wird Compound weitere Compound Chain einführen, die die Blockchain sein wird, die Compound hilft, seine Plattform auf das Polkadot-Netzwerk auszudehnen.

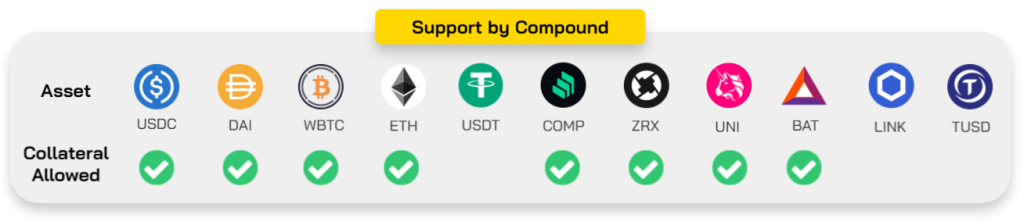

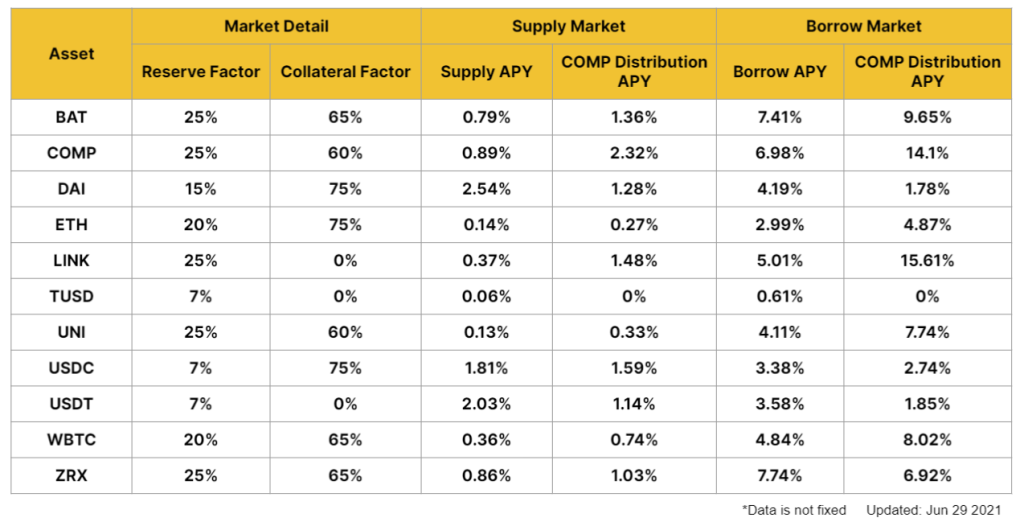

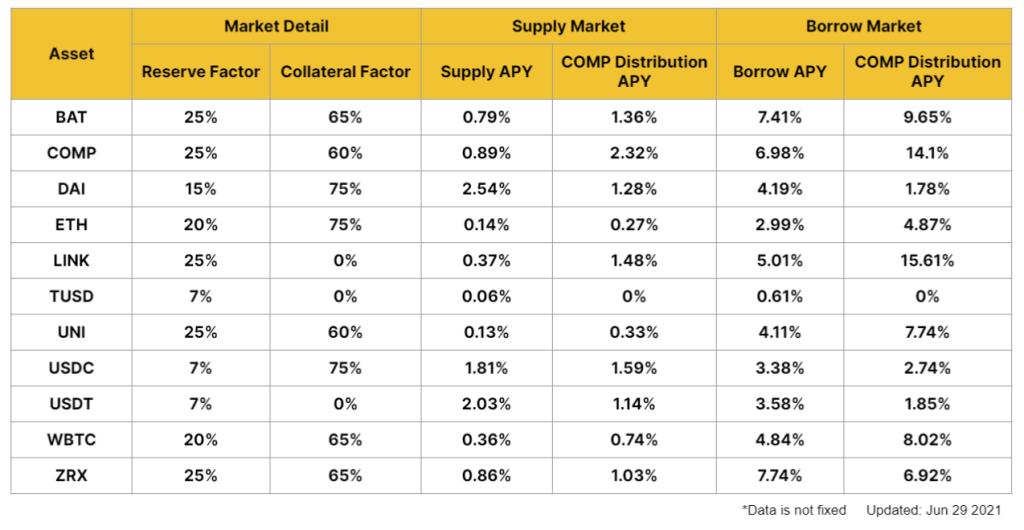

Derzeit unterstützt Compound insgesamt 11 Assets unten, die es Benutzern ermöglichen, Compound zu liefern oder zu leihen.

USDT, LINK und TUSD werden jedoch nicht als Sicherheiten unterstützt. Das heißt, Benutzer können Zinsen von Compound einzahlen und erhalten, werden aber nicht als Sicherheit unterstützt.

Beteiligte Parteien

Compound hat einen relativ einfachen Betriebsmechanismus, an dem zwei Parteien beteiligt sind:

Informationen zu cToken

cToken ist ein ERC20-Token, das die Sicherheit darstellt, die der Bruder an Compound verpfändet hat. cToken wird zwei Hauptfunktionen haben:

cToken wird einen Wechselkurs zur Sicherheit haben und dieser wird im Verhältnis zum zugrunde liegenden Vermögenswert steigen. Die anerkannten Zinsen werden nicht in Raten zurückgezahlt. Es wird im Laufe der Zeit auf dem Wert von cToken akkumuliert, bis die Sicherheit zurückgezogen wird.

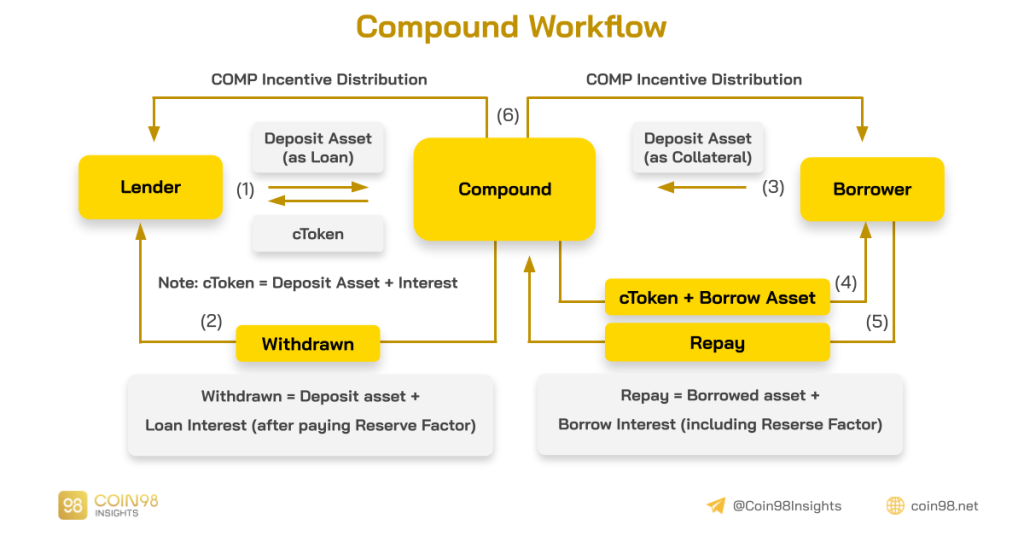

Der Arbeitsablauf von Compound

Kreditfall:

(1) Der Kreditgeber wird Ersparnisse in Compound einzahlen und cToken erhalten, die die im Laufe der Zeit aufgelaufenen Ersparnisse und Zinsen darstellen.

(2) Wenn Kapital abgehoben werden muss, wird der Kreditgeber cToken wieder in Compound einzahlen und Kapital + Kreditzinsen erhalten.

Zum Beispiel:

Kaution des Kreditgebers auf Compound: 1.000 DAI. Der Wechselkurs von cToken beträgt 0,02.

⇒ Kreditgeber erhielt 50.000 cDAI (1.000/0,02), was 1.000 DAI entspricht.

Wenn Benutzer ihre Ersparnisse abheben und Zinsen verdienen möchten, steigt der Wechselkurs von cToken auf 0,021.

⇒ Kreditgeber erhielt 1.050 DAI (50.000*0,021). Dabei werden Sie daran interessiert sein, dass Sie im Vergleich zu den ursprünglichen 1.000 DAI mehr als 50 DAI erhalten.

Falls Sie einen Kredit benötigen:

(3) Der Kreditnehmer hinterlegt Sicherheiten bei Compound.

(4) Der Kreditnehmer erhält weiterhin cToken wie der Kreditgeber. Sie haben jedoch zwei Möglichkeiten, cToken als Sicherheit zu verwenden (wenn der kumulierte Wert groß genug ist) oder die gerade hinterlegte Immobilie als Sicherheit zu verwenden. Der Kreditnehmer wählt dann die Immobilie aus und leiht sie aus.

(5) Bei der Rückzahlung des geliehenen Eigentums berechnet Compound automatisch die Zinsen für das geliehene Eigentum und verlangt die Rückzahlung in einem höheren Betrag als dem ursprünglichen (aufgrund der zusätzlichen Zinsen). Compound zieht dann einen Teil dieses Gewinns in Höhe des Reservefaktors als Einnahmen von Compound in den Reservepool ein (siehe unten).

COMP-Belohnungsverteilung

(6) Compound verteilt COMP als Belohnung sowohl an den Kreditgeber als auch an den Kreditnehmer der Plattform zu einem festen Zinssatz (detaillierte Erläuterung des COMP-Verteilungsmechanismus unten).

Das Konzept des Sicherheitenfaktors und des Reservefaktors

Der Sicherheitenfaktor ist das Limit, das Sie gegen den Wert der Sicherheit ausleihen können. Insbesondere LINK, TUSD und USDT sind Vermögenswerte, die nicht als Sicherheit unterstützt werden, daher beträgt der Sicherheitenfaktor 0 %. Der Sicherheitenfaktor variiert von Anlage zu Anlage und liegt zwischen 60 und 75 %.

Beispiel: Der Sicherheitenfaktor von DAI beträgt 75 %. Nachdem Sie 100 DAI = 100 $ verpfändet haben, können Sie jede Immobilie mit einem Limit von 75 % von 100 $ ausleihen, was 75 $ entspricht.

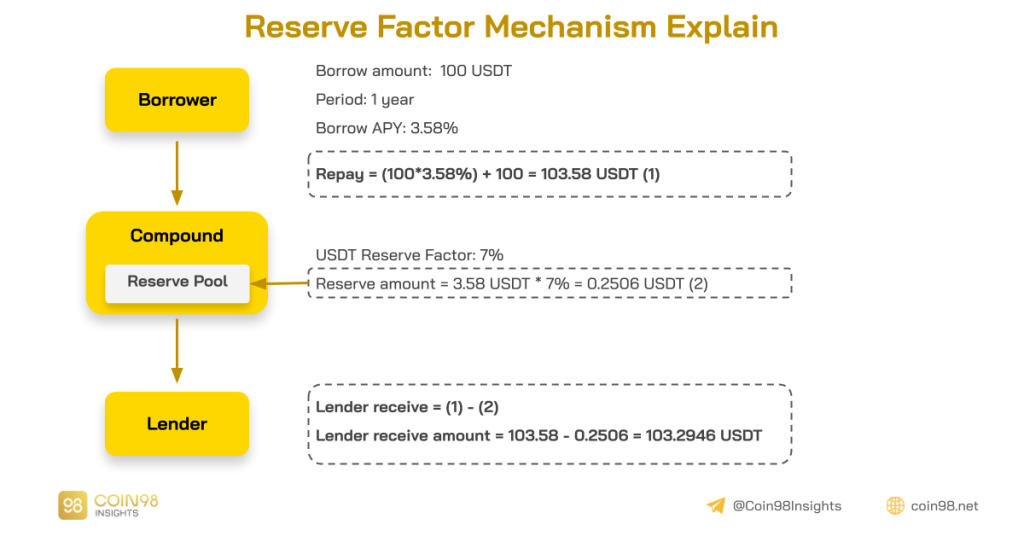

Reserve Factor kann als Umsatz der Compound-Plattform angesehen werden. Das Reserve Factor Ratio wird für jede Anlageklasse variieren und zwischen 7 und 25 % liegen. Genauer gesagt, wenn der Darlehensnehmer Zinsen an den Darlehensgeber zahlt, muss der Darlehensgeber einen Teil der Zinsen als Prozentsatz des Reservefaktors abziehen, um zum Compound Vault beizutragen.

Zum Beispiel: Der Kreditnehmer leiht sich 100 USDT mit einem Borrow APY von 3,58 % innerhalb eines Jahres, wenn er an Compound zurückgezahlt wird, muss der Kreditnehmer Compound 103,58 USDT zahlen. Compound wird dann den 7%-Reservefaktor von 3,58 USDT (entspricht 0,25 USD) einziehen und 103,33 USDT an den Kreditgeber zurückgeben.

Das Sammeln des Reservefaktors kann einen Teil der Einnahmen des Kreditgebers reduzieren, aber es wird dem Kreditgeber helfen, immer Kapital zu erhalten, wenn der Markt zusammenbricht.

Fallstudie: Während des Black-Swan-Ereignisses bei MakerDAO im März 2020 erlebte der Markt einen sehr starken Crash, der dazu führte, dass viele Kreditpositionen liquidiert wurden. Obwohl alle Sicherheiten liquidiert wurden, war MakerDAO immer noch nicht in der Lage, die Schulden des Kreditgebers zu begleichen. Zu diesem Zeitpunkt kommen die Einnahmen aus dem Reservefonds ins Spiel und helfen der Kreditplattform, die Schulden des Kreditgebers zurückzuzahlen und dem Kreditgeber zu helfen, Kapital zu erhalten.

Vermögensliquidierungsmechanismus von Compound

Jede Immobilie hat ein anderes Darlehenslimit. Wenn der Wert Ihrer Sicherheiten unter das Limit von Compound fällt, lösen sie ein Liquidationssystem aus, um das Kapital an die Kreditgeber zurückzugeben. Diejenigen, die liquidierte Vermögenswerte gekauft haben, erhalten bereits 8% als Belohnung für die Gewinnung von Liquidatoren.

Die in Liquidation befindlichen Liegenschaften können Sie hier einsehen .

Derzeit haben Compound und Aave einen relativ ähnlichen Mechanismus zur Liquidation von Vermögenswerten, während MakerDAO einen etwas anderen Mechanismus haben wird.

MakerDAOs Mechanismus

Wenn der Hypothekenzins des Benutzers unter 150 % fällt, ermöglicht MakerDAO mit dem Mechanismus von MakerDAO jedem (Benutzer, der an Compound teilnimmt), in der Lage zu sein, 100 % Ihrer Position zu liquidieren, indem er sie versteigert. Erst nach Ende der Auktion weiß der Nutzer, wie viel Sicherheit er noch hat.

Der Unterschied in der Mechanik von Compound und Aave

Mit dem Mechanismus von Compound und Aave kann die Position des Benutzers nicht zu 100 % liquidiert werden, die maximal liquidierte Position beträgt 50 %. Der zweite Unterschied, Compound und Aave, wenden keinen Auktionsmechanismus an, sondern ermöglichen Liquidatoren, jede Position einzeln zu liquidieren und erhalten eine Liquidationsstrafe auf der Grundlage des Werts der verlorenen Vermögenswerte -15% je nach Vermögen).

COMP-Token-Verteilungsmechanismus

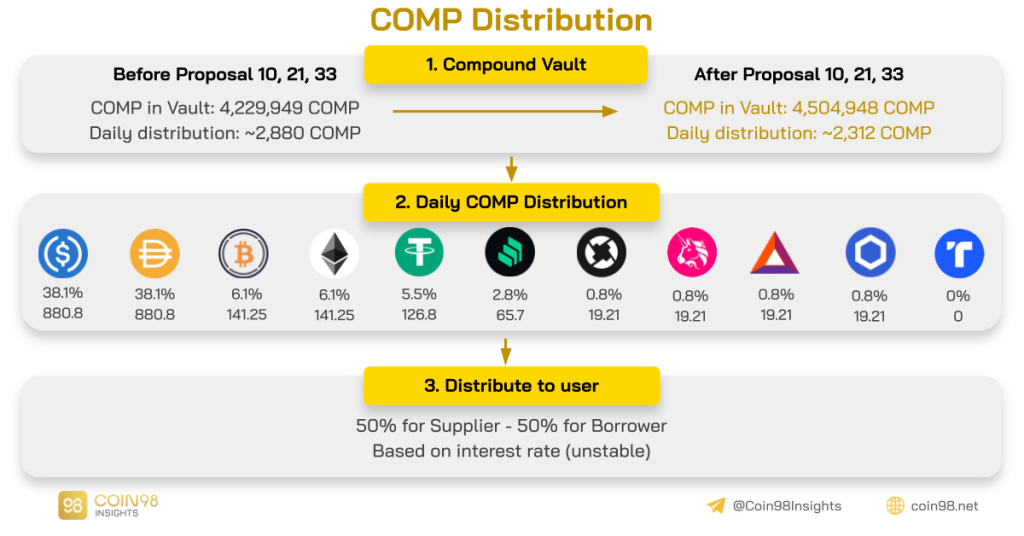

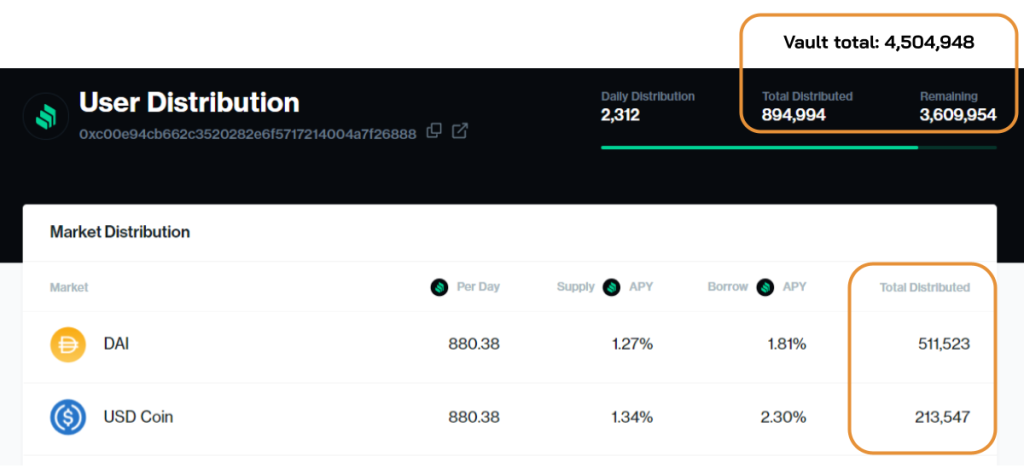

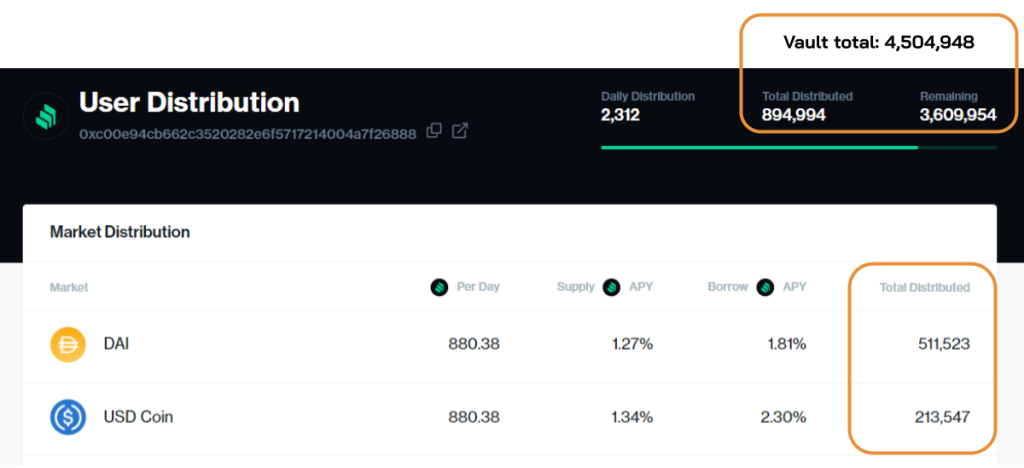

Erstens wird Compound einen privaten Tresor haben, um COMP an Benutzer zu verteilen. Derzeit hält Vault einen Betrag von 4.504.948 COMP und wird nach dem oben genannten Modell verteilt.

Schritt 1: Prozess von Compound Vault: Vor Angebot 10+21+33 werden jeden Tag 2880 COMP an Benutzer verteilt. Jedoch wurde nach Vorschlag 10+21+33 die Anzahl der verteilten COMPs jeden Tag auf 2312 COMP reduziert.

Schritt 2: Der Prozess der Aufteilung von COMP für jeden Asset-Pool: 2312 COMP werden auf 10 Arten von Assets verteilt, von denen die meisten auf USDC und DAI verteilt werden (mehr als 70 %), andere Assets wie UNI, BAT, LINK,... erhält eine niedrigere COMP-Belohnung. Wobei TUSD ein Vermögenswert ist, der keine COMP-Belohnungen ausschüttet.

Schritt 3: Der Prozess der Aufteilung von COMP für Kreditnehmer und Lieferant: Im letzten Schritt wird die Anzahl der COMPs zu gleichen Teilen durch 50 % für den Lieferanten und 50 % für den Kreditnehmer geteilt. Es wird jedoch als Fonds für zwei Parteien aufgeteilt. Die Gesamt-COMP dividiert durch die Asset Vaults muss nicht teilbar sein. Daher hat jeder einzelne Lieferant oder Kreditnehmer je nach Verteilungs-APY zu diesem Zeitpunkt eine unterschiedliche Anzahl von COMPs erhalten.

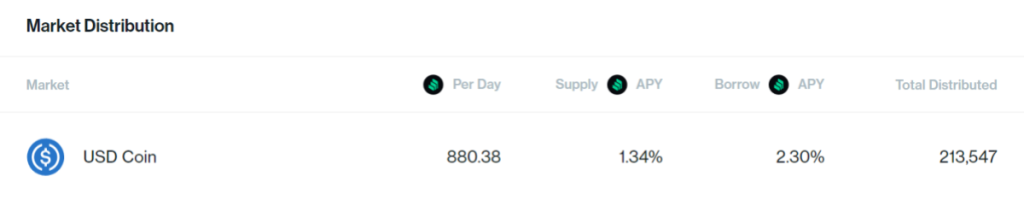

Beispiel: Ich werde Ihnen ein Beispiel geben, um es leichter verständlich zu machen, insbesondere im letzten Schritt. Unten ist ein Foto der tatsächlichen Daten, die ich von Compound erhalten habe. Beispiele sind wie folgt:

USDC Pool wird von Compound Vault mit 880,38 COMP pro Tag belohnt.

⇒ A erhält den Betrag von COMP = ($1000 * 1,34%) / (COMP-Preis zu diesem Zeitpunkt).

⇒ B erhält den Betrag von COMP = ($1000 * 2,30 %) / (COMP-Preis zu diesem Zeitpunkt).

Da die Höhe der COMP-Ausschüttung gemäß APY berechnet wird, dürfen die 880,38 COMP dividiert durch den USDC-Pool nicht aufgebraucht werden (weil der Wert des Kreditnehmers oder Verleihers nicht die maximale Vergütung des Pools erreicht).

Sie können weitere Details unten sehen. Sowohl der USDC-Pool als auch der DAI-Pool werden zu 880,38 COMP pro Tag aufgeteilt, aber die Menge an COMP, die an die beiden Pools USDC und DAI verteilt wird, ist völlig unterschiedlich. Dies entspricht mehr Borrow and Supply DAI-Benutzern als USDC.

Wenn gemäß dem Plan, 2312 COMP jeden Tag zu verteilen, die Anzahl der für die Verteilung erforderlichen Tage beträgt:

Aber die meisten Pools teilen die Menge an COMP für Benutzer nicht vollständig auf, sodass die verbleibenden COMP weiterhin im Tresor zur Verwendung in den kommenden Tagen aufgezeichnet werden.

Hier können Sie die Anzahl der verteilten Token verfolgen .

Wie wirkt sich Compound Capture Value für COMP aus?

Grundlegende Informationen zum COMP-Token (1. Juli 2021)

Zusammengesetzter Erfassungswert für COMP-Token über die Hauptmethode:

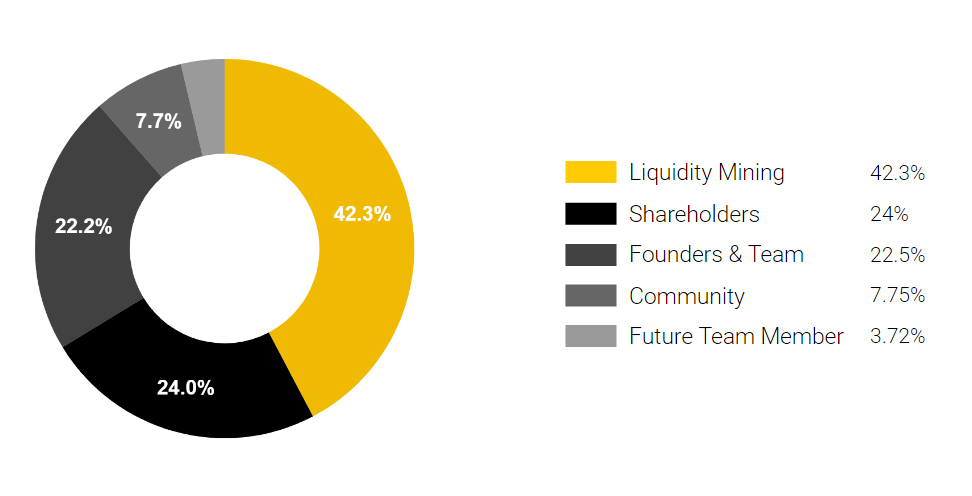

Token-Freigabezeit

Derzeit veröffentlicht die Website von Compound nur die Veröffentlichungszeit des Liquidity Mining-Zuteilungstokens, und die anderen Zuteilungen des Compound-Teams haben dies nicht ausdrücklich angekündigt. Normalerweise wird die Gesamtzahl der Token jedoch schrittweise bis zum Ende der Zeit freigeschaltet.

So können wir die Entsperrzeit anhand der folgenden Parameter abschätzen:

⇒ Entsperrzeit ~1.561 Tage (~4,3 Jahre).

Die tatsächliche Anzahl kann jedoch länger sein, da die meisten COMPs nicht vollständig verteilt werden. Die folgende Abbildung macht es Ihnen klarer, dass DAI und USDC beide 880,38 COMP/Tag zugeteilt werden, aber aufgrund der geringeren Leistung des USDC-Pools beträgt der verteilte COMP weniger als die Hälfte des DAI-Pools.

Die tatsächliche Entsperrzeit kann also viel länger sein, aber ich kann keine genaue Zahl berechnen, da Compound nicht sagt, wann die Gesamtverteilung berechnet wird, und es stark von der zukünftigen Leistung von Compound abhängt. .

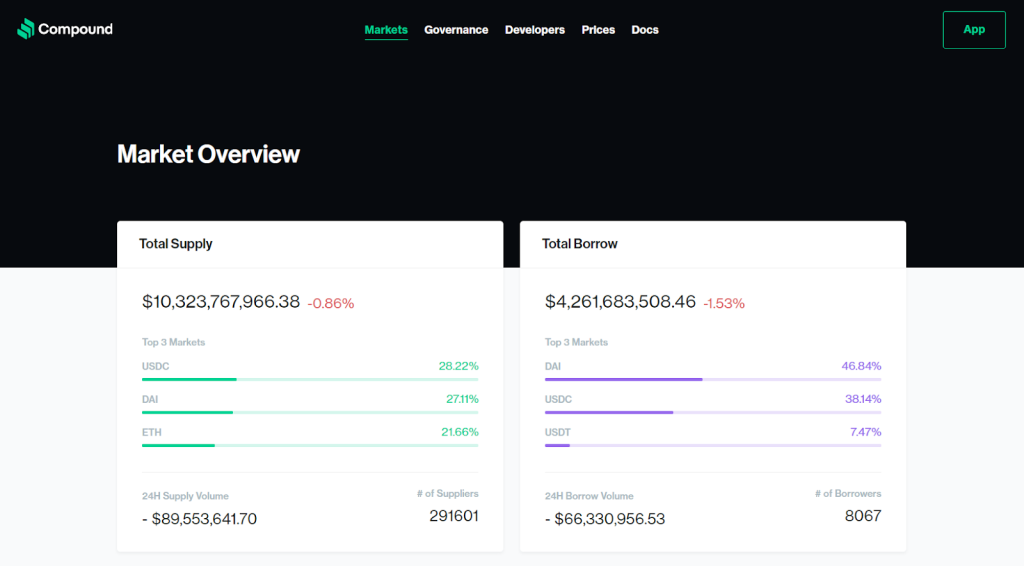

Zusammengesetzter Umsatz vs. COMP-Token-Inflationsrate

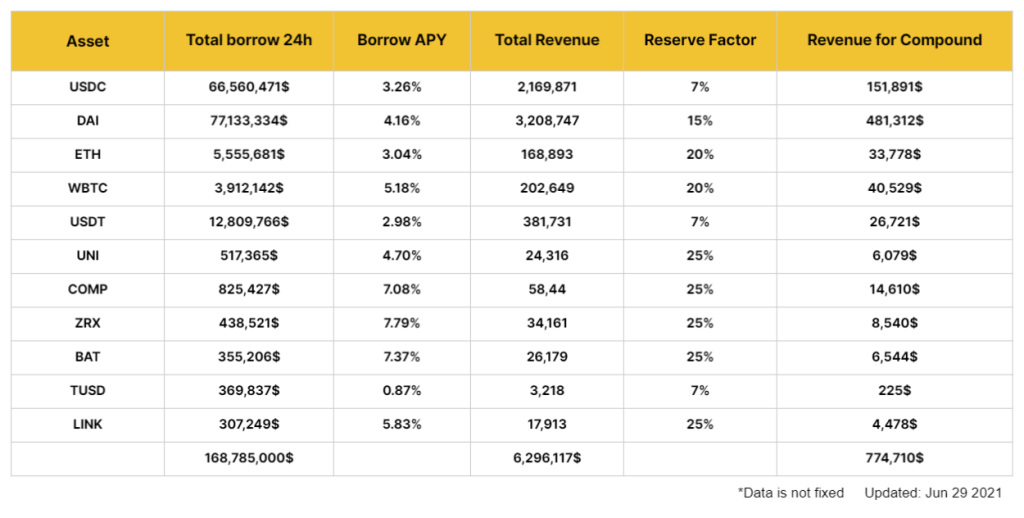

Nachdem ich den geliehenen Gesamtbetrag pro Tag (Total Borrow 24h) erhalten hatte, multiplizierte ich ihn mit dem Darlehenszinssatz (Borrow APY), um die Gesamteinnahmen für Compound und Lender (Total Revenue) zu erhalten. Der Kreditgeber erhält jedoch nicht alle, sondern muss einen Teil der Reservezinsen für Compound (Reserve Factor) abziehen, und so berechne ich auch jeden Tag die Einnahmen von Compound.

⇒ Compound bringt der Plattform positive Einnahmen im Vergleich zur Anzahl der pro Tag freigegebenen Token.

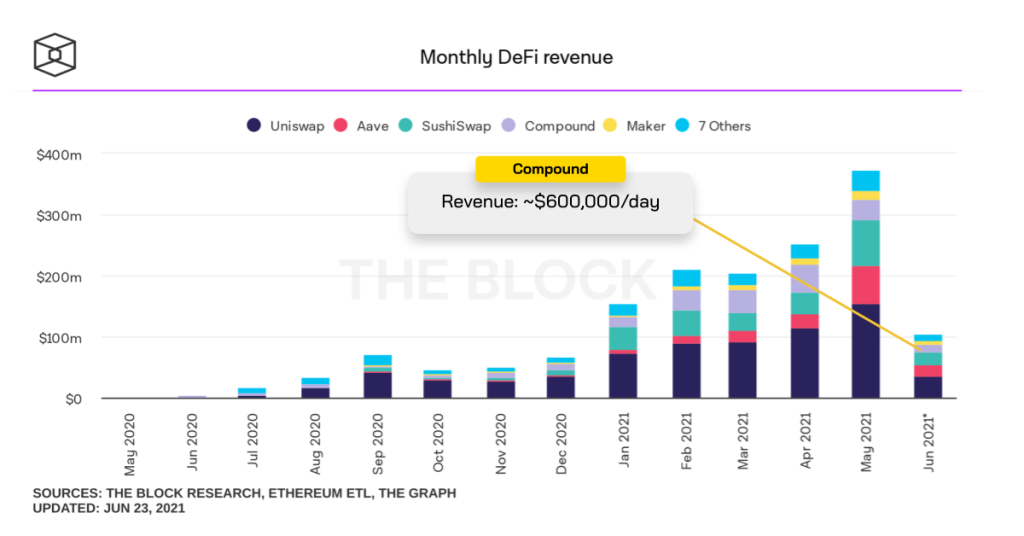

Die Besonderheit des COMP-Tokens besteht darin, dass es von der Einnahmequelle (Überschuss) von Compound gesponsert wird, nicht wegen des Werts, den COMP den COMP-Inhabern bringt. Mit einem Tagesumsatz von 600.000 bis 700.000 US-Dollar gehört Compound zu den Top 5 der umsatzstärksten Protokolle auf dem DeFi-Markt.

Die Zahl, die ich berechnet habe, ist der Statistik von The Block ziemlich ähnlich, Sie können das Bild unten sehen.

Anwendungen von COMP

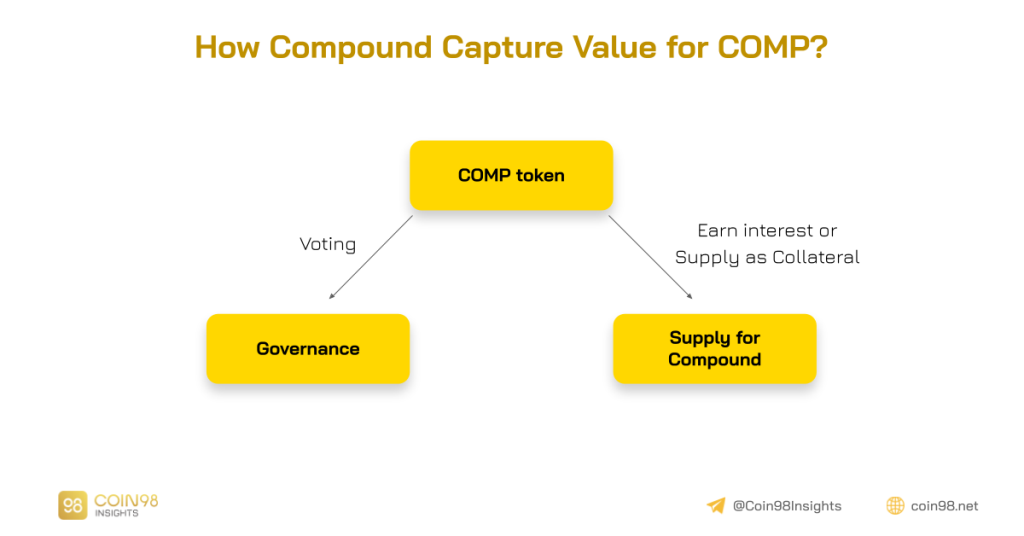

COMP wird für folgende Zwecke verwendet:

Wert von COMP

Wert von COMP = Compound Governance + (Restwert bei Bereitstellung von COMP oder Bereitstellung von Uniswap-Liquidität v3) + Compound Chain Future Product Erwartung – Token-Freigabedruck.

Dabei wird COMP die folgenden Anwendungsebenen haben:

COMP hat eine großartige Anwendung in der Governance der COMP-Plattform, da Compound derzeit eine der größten Kreditplattformen ist und die meisten großen Fonds COMP halten wollen, um Stimmrechte auf Compound zu haben.

Derzeit sind die Personen mit dem größten Stimmengewicht auf Compound: a16z Fund, Bain Capital Ventures Fund, Gaunlet Fund, Paradigm Fund und Robert Leshner – Gründer von Compound.

Daher wird das Recht zur Verwaltung von Compound nicht für die Mehrheit, insbesondere für Kleinanleger, gelten. Daher ist der Wert von Admin-Rechten fast null.

Der Restwert für COMP-Inhaber ist ziemlich niedrig, da der Supply APY von COMP sehr niedrig ist, nur 0,89 %, und Compound keinen Mechanismus hat, um Einnahmen an COMP-Inhaber zurückzuzahlen.

COMP kann jetzt mit COMP-ETH-Paaren in Uniswap v3 gefarmt werden. Mit einem täglichen Handelsvolumen von etwa 3 Millionen Dollar. Dies ist weder eine zu hohe noch eine zu niedrige Zahl, aber es kann ausreichen, um Benutzer dazu zu bringen, Liquidität bereitzustellen, um im Gegenzug Belohnungen zu erhalten.

Obwohl COMP nur 52 % der Token freigegeben hat und es noch viele unveröffentlichte Token gibt, wird der Verkaufsdruck von COMP bei der aktuellen Rate der Token-Freigabe immer noch da sein, aber nicht zu groß (Details oben).

Vorschlag, den Wert von Compound- und COMP-Token zu erhöhen

Unterstützt mehr Asset-Typen

Derzeit unterstützt Compound nur 11 Arten von Vermögenswerten, von denen 3 nicht als Sicherheit verwendet werden. Dies ist eine große Schwäche von Compound im Vergleich zur Konkurrenz, wenn Aave bis zu 26 Arten von Vermögenswerten unterstützt, MakerDAO unterstützt 32 Arten von Vermögenswerten (einschließlich LP-Token als Sicherheit).

Besonders herausragende Assets im DeFi-Markt wie Curve (CRV), Yearn Finance (YFI), Synthetix (SNX), Bancor (BNT),...

Erweiterung auf ein anderes Ökosystem

Die meisten Projekte, die im Ethereum-Netzwerk betrieben werden, können schnell andere Netzwerke bereitstellen, insbesondere EVM-kompatible Netzwerke wie Binance Smart Chain, Fantom oder Polygon. Dies wurde von Aave dank seiner Bereitstellung bei Polygon erfolgreich demonstriert.

Derzeit hat Compound die Vision, sich in Polkadot weiterzuentwickeln, aber Polkadot hat noch keinen Schritt unternommen, um das Mainnet zu starten (Details zu Compound Chain unten). Daher kostet die Bereitstellung in Polkadot Zeit und Ressourcen für Compound.

Compound sollte bald in Binance Smart Chain und Polygon eingesetzt werden, da dies zwei Ökosysteme mit einer großen Anzahl von Benutzern und einem stabilen Cashflow sind. Gelingt die Umsetzung, ist der Vorteil von Compound groß, denn:

B2B-Link

Aktuell hat auch Compound diese Funktion implementiert, zum Beispiel in Zusammenarbeit mit Alpha Finance, InstaDapp, um Nutzern einen einfacheren Zugriff auf Compound zu ermöglichen. Es gibt jedoch immer noch einen Bereich, der nicht viel Aufmerksamkeit erhalten hat, und zwar dezentralisierte gehebelte Börsen.

Für dezentrale gehebelte Börsen kann Compound ein Partner werden, der Leihdienste anbietet. Dadurch kann Compound die Anzahl der Benutzer erhöhen, und der Austausch verbessert die Liquidität sowie das Produkterlebnis für die Benutzer.

Investieren Sie mit Compound

Versorgung bei Compound

Aus persönlicher Sicht ist Compound eine geeignete Plattform für Investoren mit großem Kapital, die den Kapitalerhalt über einen hohen Gewinn in kurzer Zeit stellen, da das Supply APY in Compound im Vergleich zu einem stabilen Farming-Pool in anderen Yield-Farming-Plattformen sehr niedrig ist.

Die Versorgung in Compound wird jedoch viel sicherer sein als in AMM-Pools, da Compound eine seriöse Plattform ist und über eine hohe Fähigkeit verfügt, Kapital durch einen langfristig angesammelten Reserve-Pool zu erhalten.

Brüder mit großem Kapital können bei Compound mit dem unten aufgeführten durchschnittlichen Zinssatz liefern.

Investieren Sie in COMP-Token

Wie ich oben den Wert von COMP-Token analysiert habe, schafft Compound, obwohl der Token-Freigabedruck gering ist, fast nicht viel Wert für COMP-Token durch Überschuss, außer dem Wert der Systemverwaltung.

Ganz zu schweigen davon, dass die aktuelle Marktkapitalisierung von Compound die Top 3 des Kreditsektors und die Top 50 des gesamten Kryptomarktes erreicht hat, wodurch die Wachstumschancen von Compound nicht mehr hoch sein werden.

Wenn Sie sich also für eine Investition in COMP-Token entscheiden, betrachten Sie dies als langfristige Investition für das Potenzial der Compound-Plattform auf dem Kreditmarkt, da COMP-Inhaber durch Supply at Compound oder Farming bei Uniswap v3 nicht viel Wert erhalten.

Wenn ich in Token von Kreditprojekten investiere, priorisiere ich Projekte mit höherem Risiko, aber höherem Wachstumspotenzial. Einige grundlegende Kriterien:

Bitte beachten Sie, dass dies ein Kriterium aus persönlicher Sicht ist, damit Sie den MAX ROOM anhand der grundlegenden Tokenomik des Projekts bewerten können. Darüber hinaus hängt der Projekterfolg von vielen weiteren Faktoren ab. Bitte verstehen Sie dies nicht als Anlageberatung.

Zukunftsprognosen

Verbindungen und Rivalen

Der Kreditmarkt wurde vollständig von den drei größten Kräften Aave, MakerDAO und Compound dominiert und wird wahrscheinlich auch in Zukunft so bleiben. Zuvor war Compound unter den Top 1, wobei TVL mehr als 11 Milliarden USD erreichte, aber jetzt ist Compound auf den 3. Platz gefallen.

In allen drei oben genannten Projekten ändern Compound und MakerDAO oft die Rangfolge füreinander, aber Aave ist die Lending-Plattform mit der herausragendsten TVL, weil Aave zu Polygon expandiert ist – dem Ökosystem mit herausragender Leistung in dieser Zeit – und viel DeFi-Cash angezogen hat fließt aus Ethereum- und Binance Smart Chain-Systemen.

Aus persönlicher Sicht wird die Entwicklung von Compound im Besonderen und des Lending-Bereichs im Allgemeinen stark von der Wachstumsrate des gesamten DeFi-Marktes abhängen. Daher können Sie nicht erwarten, dass Compound in der Lage ist, „Upstream“ zu werden oder Benutzern wie Launchpad-Plattformen einen anderen Mehrwert zu bieten.

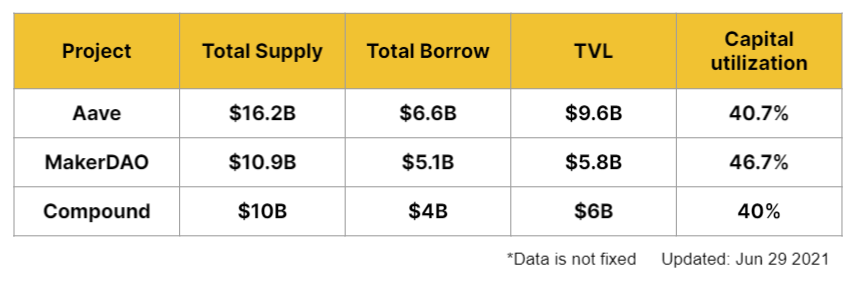

Effektiver Kapitaleinsatz

Darüber hinaus können Sie auf den Index „Kapitalauslastung“ der Kreditplattformen verweisen. Die Kapitaleffizienz wird mit diesem Kapital widerspiegeln, welche Plattform mehr Einnahmen generieren wird, was mehr Gewinn für den Kreditgeber bedeutet.

Die obige Abbildung zeigt, dass die meisten Plattformen eine Kapitaleffizienz von etwa 40-45 % haben. Sie können diese Zahl als Benchmark verwenden, um sie mit anderen Projekten zu vergleichen:

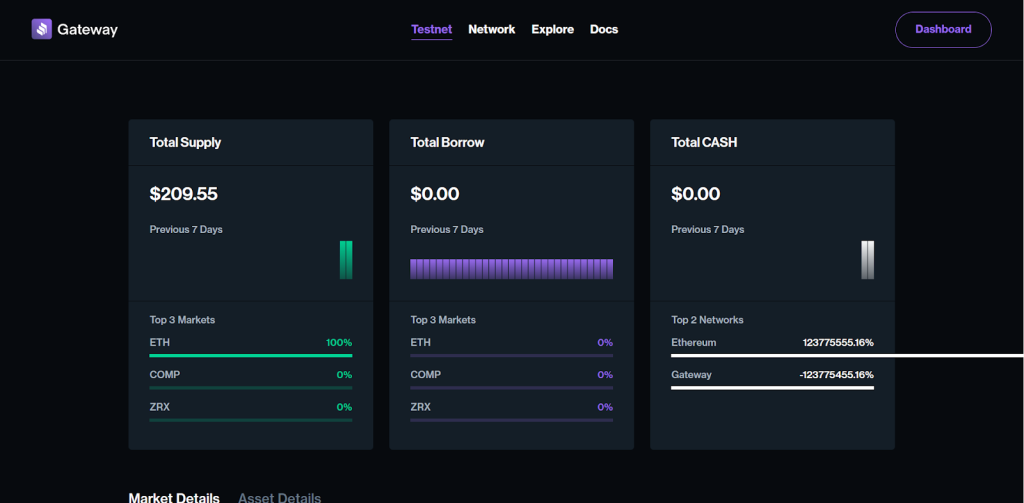

Gateway (Compound Chain) - Der Durchbruchsfaktor von Compound

Gateway ist die private Blockchain der Compound-Plattform, die auf Polkadots Substrate aufbaut und es Compound ermöglicht, seine Reichweite auf neue Benutzer auszudehnen. Dies ist ein ähnlicher Schritt wie Aave bei der Expansion in das Polygon-Ökosystem. Aaves TVL ist enorm gewachsen (TVL sammelte 4 Milliarden US-Dollar von Polygon) und brach mit MakerDAO und Compound aus dem Trio aus.

Derzeit hat Gateway Testnet erfolgreich bereitgestellt und wird sich mit vielen weiteren Projekten auf Polkadot kombinieren, typischerweise Acala - DeFi-Station auf Polkadot. Der kleine Unterschied besteht darin, dass Gateway den nativen Token CASH verwendet, anstatt denselben nativen Token wie Aave zu verwenden.

Gateway befindet sich noch in der Entwicklungsphase und es gibt keine konkreten Informationen, aber von der Kombination aus Compound und Polkadot kann man noch einiges erwarten. Derzeit hat Polkadot kein Mainnet, daher habe ich keine spezifischen Daten, um Ihnen eine Prognose zu geben.

Das Polkadot-Ökosystem wird Polygon jedoch in nichts nachstehen. Der volle Vorteil wird in den Händen von Compound liegen, wenn sie wissen, wie sie die verfügbaren Ressourcen nutzen können, um die größte Kreditplattform auf Polkadot zu werden.

Fazit

Hier sind meine Schlussfolgerungen zum Betriebsmodell von Compound Finance:

Das Obige sind alle meine persönlichen Informationen und Ansichten zu Compound. Ich hoffe, Sie werden einige nützliche Informationen für Ihre persönlichen Anlagebedürfnisse finden.

Den besten Überblick über Kreditprojekte finden Sie in anderen Artikeln zur Funktionsweise: Alpha Finance (ALPHA) , Cream Finance (CREAM) , MakerDAO (MKR) .

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell des Anchor-Protokolls, um zu verstehen, wie das Projekt Wert für das ANC-Token schafft, und prognostizieren Sie Investitionsmöglichkeiten.

Analysieren Sie das Betriebsmodell jeder Komponente innerhalb von Cream Finance, einschließlich: Geldmärkte, Iron Bank, Cream Staking, ETH2 Staking. Siehe jetzt hier.

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Was ist Pangolin? Das Betriebsmodell von Pangolin und wie generieren sie Einnahmen? Welche Position wird Pangolin im Vergleich zu anderen DEX AMMs einnehmen? erfahren Sie hier mehr.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Analysieren Sie das Betriebsmodell von Yield Guild Games (YGG) mit seinem einzigartigen Mechanismus und wie das Projekt Wert für YGG Token schafft.

Die Analyse des Wirkungsmechanismus von Terra wird Ihnen helfen, den Unterschied zwischen UST und LUNA zu verstehen und wie Terra den Wert für LUNA erfasst.

Durch die Analyse des Betriebsmodells dezentraler Investmentfonds zur Realisierung potenzieller Investitionsmöglichkeiten mit Ventures DAO!

Analysieren und bewerten Sie das Betriebsmodell von Inverse Finance und bieten Sie so die intuitivsten Perspektiven auf INV.

Analysieren Sie den Wirkungsmechanismus jedes Produkts von Serum, einschließlich: Serum DEX, GUI-Sharing, Pools, um die Idee besser zu verstehen: Alle Werte gehen an Serum!

Warum ist das ALPHA so stark gestiegen? Was ist das Besondere an Alpha Homora? Wird es in Zukunft Investitionsmöglichkeiten in ALPHA geben? Hier herausfinden.

Analysieren Sie den Arbeitsmechanismus von Maker Dao und wie Sie den Wert für MKR-Token erfassen können, um so die Zukunft und das Potenzial dieses führenden Kreditprojekts zu projizieren.

Wie erfasst Polkastarter den Wert für POLS-Token? Lassen Sie uns den Arbeitsmechanismus von Polkastarter analysieren, um die Zukunft vorherzusagen und Investitionsmöglichkeiten mit dem Projekt zu finden!

Die Analyse des Betriebsmodells von The Sandbox hilft, den Mechanismus zu verstehen und wie man mit jeder Funktion von The Sandbox Geld verdienen kann.

Dieser Artikel zeigt Ihnen detailliert und einfach, wie Sie ERC20-Token zurückerhalten, die fälschlicherweise durch das BEP20-Wallet und umgekehrt auf das Coin98-Wallet gesendet wurden!

Wer ist André Cronje? André Cronje ist ein produktiver Programmierer und Web3-Entwickler, der das Gesicht von DeFi verändert hat. Erfahre mehr über Andre Cronje - Fair Launch Creator und seine bahnbrechenden Projekte!

Was ist Front Running Bot? Untersuchungen über die Auswirkungen, Herausforderungen und innovative Lösungen für Benutzer und Projekte im Zusammenhang mit Front Running Bots.

Mina und Polygon werden zusammenarbeiten, um Produkte zu entwickeln, die die Skalierbarkeit, verbesserte Überprüfung und den Datenschutz verbessern.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Die Remitano-Börse ist die erste Börse, die den Kauf und Verkauf von Kryptowährungen in VND ermöglicht. Anweisungen zur Registrierung für Remitano und zum Kauf und Verkauf von Bitcoin im Detail gleich hier!

Der Artikel enthält die umfassendsten und detailliertesten Anweisungen zur Verwendung des Tenderize-Testnetzes.

Der Artikel bietet Ihnen die vollständigste und detaillierteste Anleitung zur Verwendung von Mango Markets, um die volle Funktionalität dieses neuen Projekts auf Solana zu erleben.

In dieser ersten Folge der UNLOCKED-Serie fügen wir Ihrer Brieftasche mithilfe der Sicherheitseinstellungen eine zusätzliche Sicherheitsebene hinzu.

Farming ist eine gute Chance für Benutzer, in DeFi einfach Krypto zu verdienen. Aber was ist der richtige Weg, um Krypto zu farmen und DeFi sicher beizutreten?