Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie den Arbeitsmechanismus von Maker Dao und wie Sie den Wert für MKR-Token erfassen können, um so die Zukunft und das Potenzial dieses führenden Kreditprojekts zu projizieren.

Was ist Maker Knife?

MakerDAO & DAI ist ein Projekt über die Kreditvergabe im Bereich der dezentralen DeFi-Finanzierung. Die Grundlage des Projekts basiert auf der Ethereum-Blockchain.

Die 2 wichtigsten und wesentlichen Komponenten des Projekts sind der DAI Stablecoin und der Maker (MKR Token):

Maker Dao ist eines der ersten Lending-Projekte auf dem Markt, das seit Ende 2017 entwickelt wurde. Nach mehr als 3 Jahren hat das Projekt viele großartige Erfolge erzielt, Stablecoin DAI ist derzeit der Stablecoin mit der größten Kapitalisierung von DeFi und der drittgrößte in den gesamten Markt, direkt hinter USDT und USDC.

Dieser Artikel wird Ihnen helfen:

Bitte beziehen Sie sich auf mehr Perspektiven für Investitionen.

Das Arbeitsmodell von Maker Dao

Maker Knife hat derzeit einige Hauptprodukte wie folgt:

Wir werden lernen, wie diese Produkte der Reihe nach funktionieren.

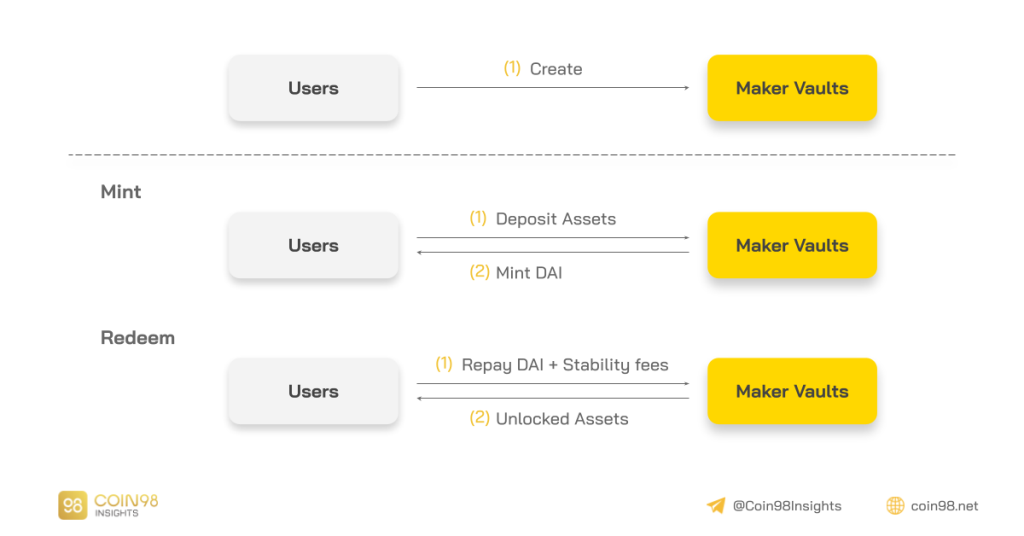

Markttresor

Um mit Maker Dao interagieren zu können, müssen Sie zunächst einen Maker Vault öffnen, den Sie über Projekte öffnen können, die Interface for Maker Dao unterstützen, wie z. B. Oasis, InstaDapp, Zerion.

Ein Maker Vault ist wie Ihre Position, nachdem Sie 1 Vault geöffnet haben, haben Sie das Recht, Sicherheiten zu stellen, DAI zu leihen, zurückzuzahlen, ...

Sie können mehrere Tresore gleichzeitig öffnen, um mehrere Positionen zu haben.

DAI Mint/Redeem Stablecoin-Mechanismus

Dies ist die grundlegendste und am häufigsten verwendete Funktion in Maker Knife. Die Menge des geprägten DAI hängt von der Qualität der Sicherheiten ab.

Beispielsweise können 150 $ ETH nur 100 DAI geprägt werden. Aber $150 USDC können bis zu 148,5 DAI prägen.

Mint & Redeem-Mechaniken werden wie folgt ablaufen:

Minze :

(1) Der Benutzer legt Sicherheiten in seinem Maker Vault ab.

(2) Basierend auf der Qualität der Sicherheit kann der Kreditnehmer einen bestimmten Betrag an DAI leihen, der Benutzer kann diesen DAI verwenden, um mehr Immobilien zu kaufen, zu verleihen, zu bewirtschaften, ...

Tilgen:

(1) Wenn der Benutzer das Darlehen zurückzahlen und die Sicherheiten zurückerhalten möchte. Der Benutzer gibt den geliehenen DAI + 1 Teil der Zinsen zurück, diese Zinsen werden in DAI gezahlt.

(2) Nachdem der Benutzer DAI + Zinsen bezahlt hat, schaltet der Tresor die Sicherheiten frei und der Benutzer erhält sein Vermögen zurück.

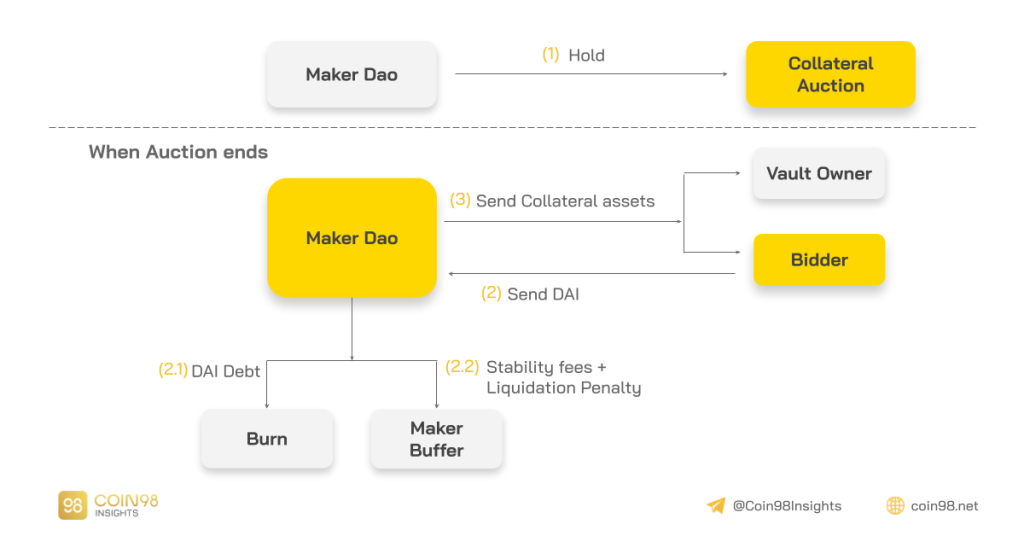

Vermögensliquidierungsmechanismus auf Maker DAO

Um sicherzustellen, dass der DAI stabil bei einem festgelegten Wert von 1 $ bleibt, werden die Vermögenswerte im Vault liquidiert, um die Schulden zurückzuzahlen, wenn der Sicherheitstresor auf einen bestimmten Prozentsatz fällt, insbesondere derzeit 150 %.

In Maker Dao liquidierte Vermögenswerte werden gemäß dem Auktionsformat durchgeführt:

(1) Maker DAO wird eine Auktion mit den Teilnehmern durchführen, um den Gewinner auszuwählen und gleichzeitig sicherzustellen, dass der Vault-Eigentümer die Schulden vollständig zurückzahlen kann.

(2) Der Gewinner (Bieter) überträgt DAI an Maker DAO. Diese DAI wird für 2 Dinge verwendet.

(3) Maker Dao überträgt Sicherheitenwerte an den Gewinner (Bieter). Diese Auktion führt zu 2 Fällen:

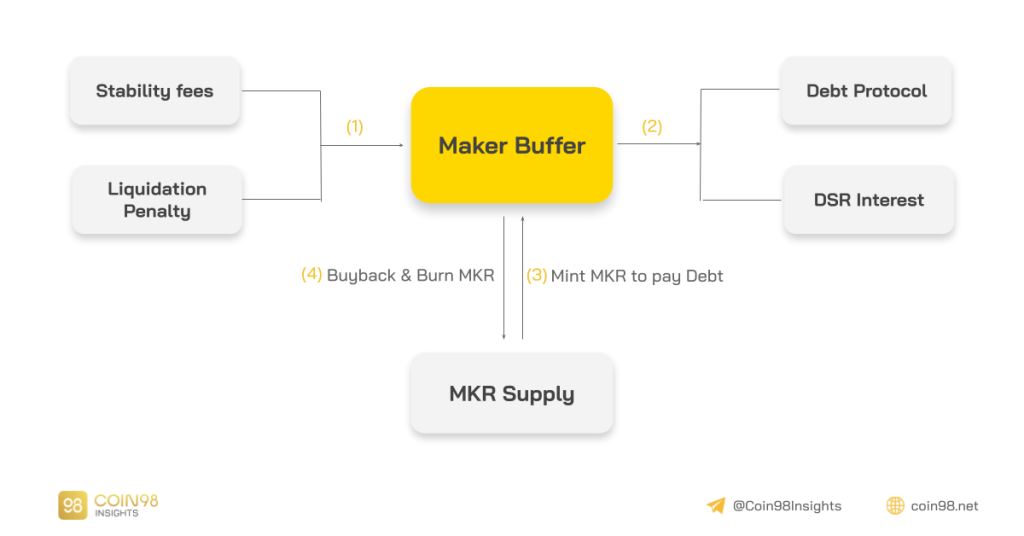

Maker-Puffer

Maker Buffer ist eine ziemlich wichtige Komponente im Betriebsmodell von Maker Dao. Nachdem Sie in dem Artikel viel über diese Zutat gehört haben, erkläre ich Ihnen jetzt die Definition, wie sie funktioniert und was sie bedeutet.

Definition: Maker Buffer fungiert als Finanzfonds (Treasury) von Maker Dao und verwaltet die Einnahmen und Ausgaben des Projekts.

So funktioniert Maker Buffer:

(1) Einnahmen: Alle Einnahmen von Maker Dao werden hierher überwiesen, einschließlich: DAI-Darlehensgebühr (Stabilitätsgebühren) + Liquidationsstrafgebühr.

(2) Ausgabenquelle: Dieses Geld wird hauptsächlich für 2 Dinge verwendet:

(3) Wenn der Betrag im Maker Buffer nicht ausreicht, um die Schulden zu begleichen, werden MKR-Token geprägt und versteigert (Schuldenauktion), um die anderen beiden Schulden zu begleichen.

(4) Wenn nach der Tilgung von 2 Schulden der Betrag im Maker Buffer immer noch höher als ein bestimmtes Niveau ist, wird das verbleibende Geld versteigert (Surplus Auction), um MKR zu kaufen, und vom Markt abgebrannt, wodurch die MKR-Versorgung entleert wird.

→ Die Rolle von Maker Buffer und MKR-Token ist sehr wichtig und trägt zur Stabilisierung und Umstrukturierung der Finanzen in Maker Dao bei.

Blackswan-Ereignis:

Die Rolle von Maker Buffer und MKR-Token zeigt deutlich die Rolle des Blackswan-Ereignisses, insbesondere am 13. März 2020 hatte der Markt trotz Liquidation einen starken Einbruch, als der Hypothekenzins auf 150 % fiel, aber der Preis so schnell fiel, dass die Menge Das gesammelte Geld von Maker Dao reichte nicht aus, um die Schulden zu decken, das Defizit belief sich auf 5,4 Mio. $ DAI.

Zu diesem Zeitpunkt musste Maker Dao das Protokoll vorübergehend abschalten (Emergency Shutdown) und eine Schuldenauktion durchführen (Debt Protocol).

Am 29. März 2020 endete die Schuldenauktion, 20.980 MKR wurden geprägt, um 5,3 Mio. $ DAI zu beschaffen.

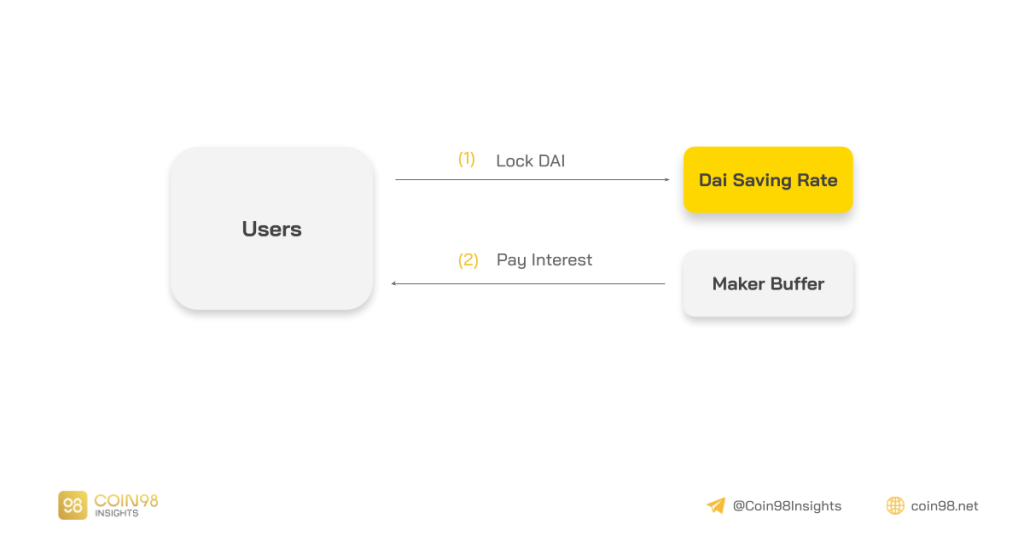

DAI-Sparrate (DSR)

Dai Saving Rate (DSR) ist eine Funktion, die es DAI-Inhabern ermöglicht, passiv Gewinne zu erzielen, und ist auch ein Werkzeug für Maker Dao, um die DAI-Rate zu stabilisieren.

Der Zinssatz in der Dai-Sparrate betrug früher bis zu 8 %/Jahr, aber jetzt beträgt er nur noch 0,01 %, und jetzt sind nur noch 71 Millionen DAI in der Dai-Sparrate gebunden.

Der Betriebsprozess von Dai Saving Rate ist recht einfach und erfolgt in 4 Schritten wie folgt:

(1) DAI-Inhaber sperrt DAI im Vertrag der Dai-Sparrate.

(2) Maker Buffer zahlt Zinsen an DAI-Inhaber zurück.

Dies ist eine einfache Funktion, aber ihre Auswirkungen sind enorm. Diese Funktion ermöglicht es der Maker Dao Administration (MKR Holder), den Wechselkurs von DAI gegen Schwankungen auf dem Markt zu stabilisieren, insbesondere:

Überprüfung der Dai-Sparquote

Ich persönlich finde das ein sehr gutes Feature, übernommen aus der traditionellen Finanzwirtschaft.

Die Art und Weise, wie DAI die DAI-Sparrate verwendet, um den Wechselkurs von DAI zu USD zu stabilisieren, ist die gleiche Art und Weise, wie staatliche Zentralbanken ihren Wechselkurs gegenüber dem USD stabilisieren.

Zum Beispiel:

Für den Fall, dass 1 Münze X gegenüber dem USD an Wert verliert, erhöht die Zentralbank die Anleihenrendite von X gegenüber der USD-Anleihe. Dann ist das Halten von Coin X rentabler, Anleger werden dazu neigen, USD zu verkaufen, um Coin X zu kaufen ⇒ Der Preis von X steigt gegenüber USD und behält die notwendige Korrelation bei.

Im gegenteiligen Fall wertet Coin X gegenüber dem USD auf, die Zentralbank senkt den Anleihezinssatz von Coin X gegenüber dem USD ⇒ Dong X ist weniger attraktiv als USD und der Preis von X wird wieder fallen.

Dai Saving Rate funktioniert auch auf ähnliche Weise. Insgesamt ist dies ein Instrument für Maker Dao, um seinen Wechselkurs entsprechend zu stabilisieren, obwohl der Einfluss der Dai Saving Rate auf den Wechselkurs von DAI nicht allzu groß ist.

Analyse der Parameter von Stablecoin DAI

Sicherheitenverhältnis

Die Liquiditätsquote von DAI liegt bei 150 %, was bedeutet, dass der Wert der Sicherheit, wenn er unter dieses Niveau fällt, vom System liquidiert wird.

Die Sicherheitenquote hat einen Wert, der größer ist als die Liquiditätsquote, um zu vermeiden, dass Ihr Konto vom System liquidiert wird. Um sicher zu gehen, setzen die Benutzer die Sicherheitenquote normalerweise auf das 2-4-fache der Liquiditätsquote, dh etwa 300 % - 600 % des Betrags . DAI muss vom System ausleihen.

Die tatsächliche Zahl beträgt derzeit 355 % Hypothekenzins.

Anbindung

Der Wert der DAI-Münze ist um die 1-Dollar-Marke festgelegt. Wenn der Preis von DAI schwankt, gibt es Mechanismen zur Anpassung des Preises.

Preisstabilisierungsmechanismus

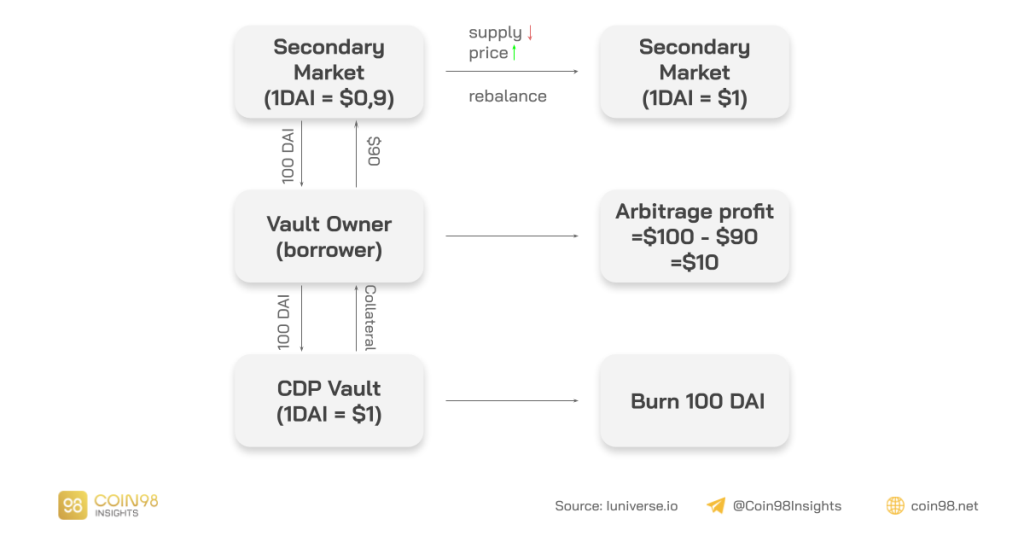

Wenn der DAI unter 1 $ fällt

Angenommen, ein Benutzer hat einen Kredit (100 $) von MarkerDao geliehen, nach einer Weile fällt der Preis von DAI auf einen niedrigen Wert (0,9 $/DAI). Obwohl sich der Marktpreis von DAI ändern kann, wird der DAI-Preis im System standardmäßig immer bei 1 $ gehalten. Zu diesem Zeitpunkt können Benutzer (100) DAI von Sekundärmärkten (Börsen wie Binance, Kucoin, Okex, Uni, ...) zu einem günstigeren Preis (etwa 90 $) kaufen und dieses Geld dann verwenden, um Schulden zu bezahlen.

Als Ergebnis erhält der Benutzer den Betrag der Preisdifferenz (10 $). Alle zurückgegebenen DAI werden verbrannt, wodurch die Versorgung mit DAI verringert wird. Dies wird letztendlich zu einem Anstieg des Marktpreises von DAI führen.

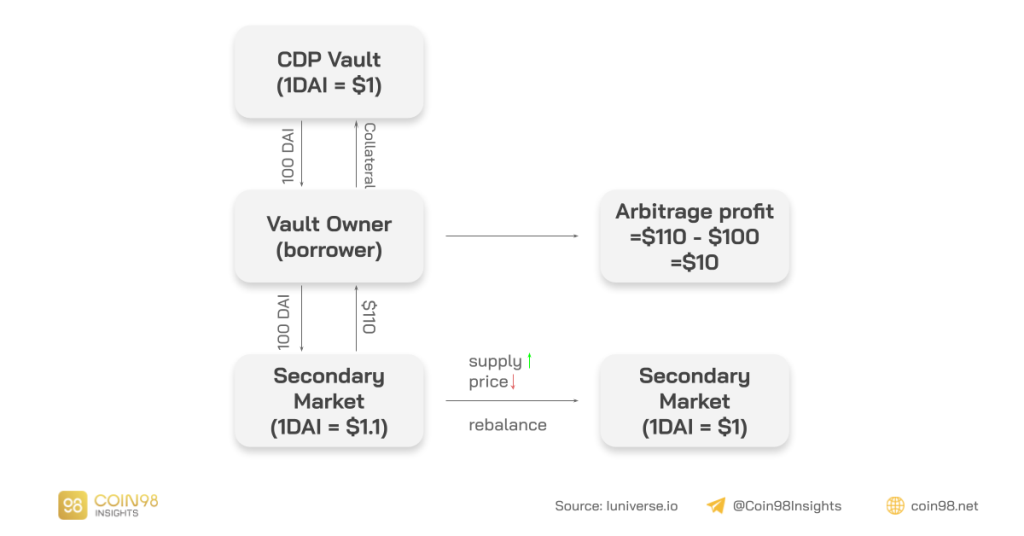

Fall, dass der DAI über 1 $ steigt

Da DAI immer noch 1 US-Dollar im System hält, werden Benutzer DAI aus dem System ausleihen und es auf dem Sekundärmarkt zu einem höheren Preis (z. B. 1,1 US-Dollar) verkaufen. Die Nutzer profitieren davon ($0,1$/DAI). Darüber hinaus wird die Einführung von mehr DAI in den Markt den Preis von DAI senken.

Preisinfo

Oracle (der Medianizer) ist ein intelligenter Vertrag, der einen Referenzpreis für den Marker bereitstellt.

Es verwaltet eine Liste von Preis-Feeds, ruft Preisaktualisierungen und Aufzeichnungen der letzten Preise ab, die von jeder Adresse bereitgestellt werden. Jedes Mal, wenn eine neue Preisaktualisierung eingeht, wird der Durchschnittspreis aller Futterpreise neu berechnet und der Durchschnitt aktualisiert.

Oracle-Berechtigungen: Das Hinzufügen und Entfernen von Preis-Feed-Adressen auf der Whitelist wird über die Verwaltung gesteuert, ebenso wie die Mindesteinstellung - die Mindestanzahl gültiger Feeds, die für die Preisgestaltung erforderlich sind. Der Zwischenwert wird als gültig betrachtet.

Leistung

DAI ist der führende Stablecoin auf dem DeFi-Markt und derzeit der Stablecoin mit der dritthöchsten Kapitalisierung, nur hinter USDT und USDC.

Nachfolgend finden Sie Daten zur Entwicklung des Stablecoin-DAI im Laufe der Zeit.

Aktuelle MarkerCap : 5.130.129.803 $ (16. Juni 2021).

Wichtige Fristen:

Analyse des Wachstums von Stablecoin DAI:

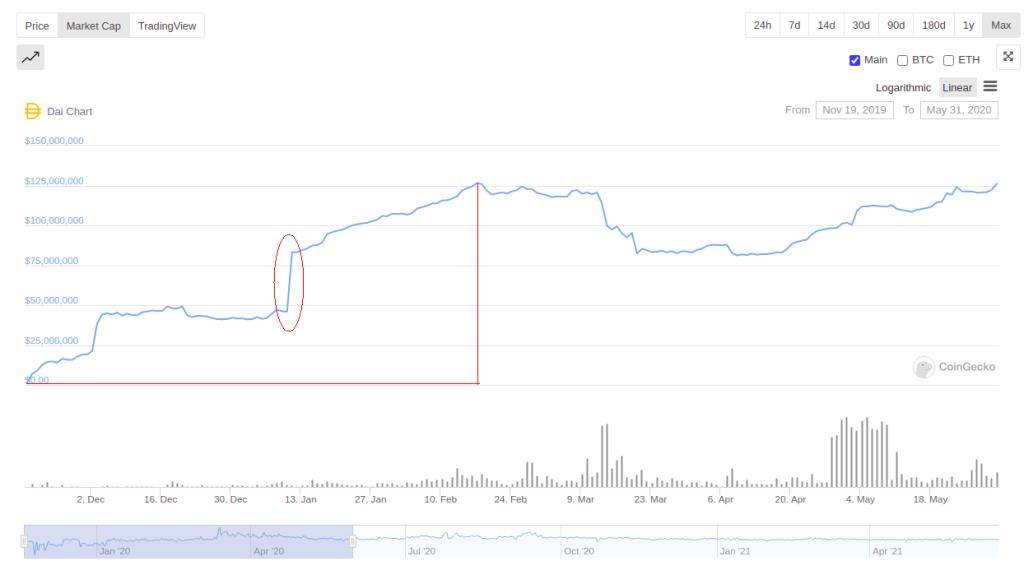

1) Vor Juni 2020:

Kommentar:

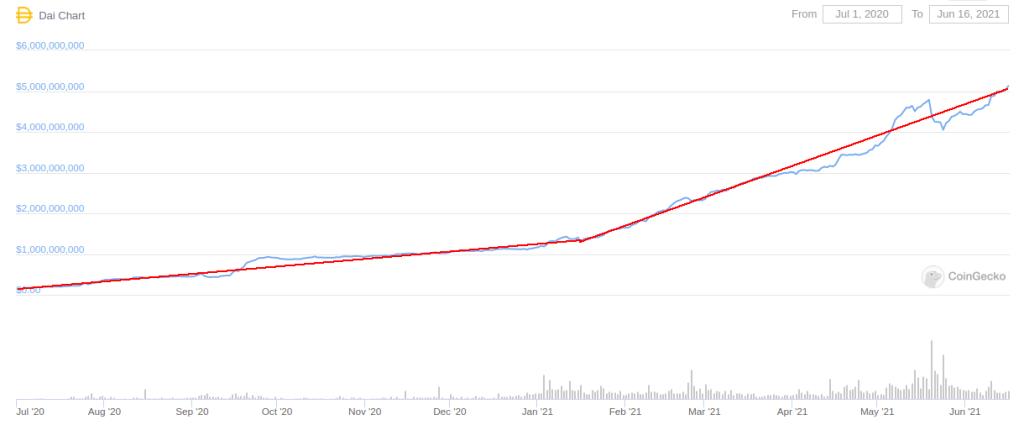

2) Nach Juni 2020:

Kommentar:

Zusammenfassend lässt sich sagen, dass das Projekt seit dem Start des Projekts Ende 2017 mehr als 2,5 Jahre brauchte, bis es im Juni 2020 eine Marktkapitalisierung von 100 Mio. B-Kapitalisierung, eine sehr schnelle Wachstumsrate, die weiterhin linear zunimmt.

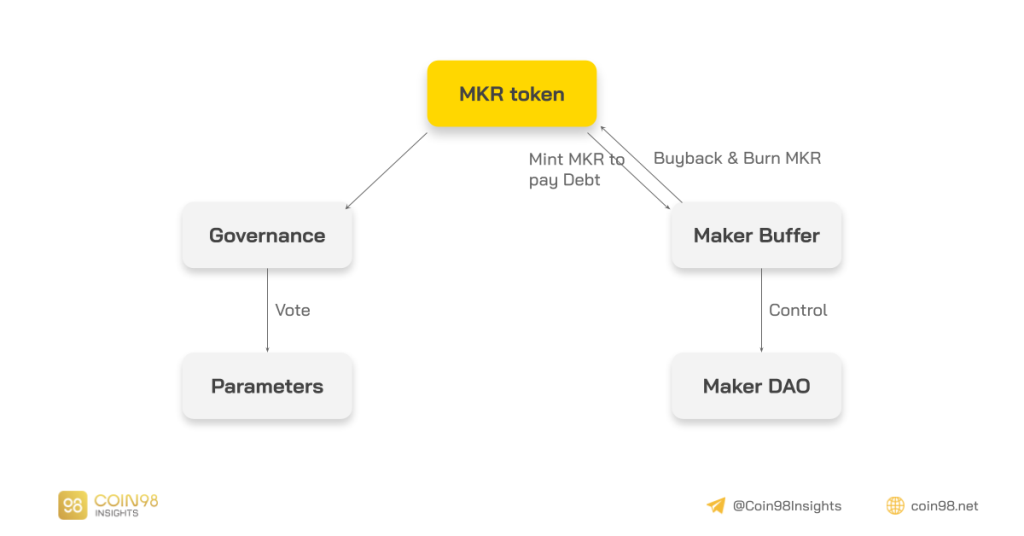

Wie Maker Dao Wert für MKR-Token erfasst

Die Rolle des MKR-Tokens wird am deutlichsten im Maker Buffer-Produkt, MKR ist ein Token, das bei der Rekapitalisierung des Projekts hilft:

Dies ist das wichtigste Merkmal von MKR, das zur Stabilisierung des Systems beiträgt, und durch Maker Buffer erfasst Maker Dao auch den Wert für MKR-Token, durch Buyback & Burn MKR-Token.

Im Allgemeinen erfasst Maker Dao den Wert derzeit auf zwei Arten:

Kommentieren Sie, wie Sie den Wert für Maker Dao erfassen können

Maker Dao ist ein Protokoll, das Einnahmen generiert, das Projekt verwendet diese Einnahmen jedoch nicht, um sie an Personen zu verteilen, die wie andere Protokolle (wie Sushi, Curve, ...) als Projektbesitzer (MKR-Inhaber) gelten. Aber Maker Dao verwendet Einnahmen, um sicherzustellen, dass das Protokoll gut funktioniert (Schuldenrückzahlung, DSR-Zahlung zur Verwaltung von DAI, Reserve), nur wenn es einen Überschuss gibt, kaufen Sie MKR und verbrennen Sie es.

Dies erklärt, warum der MKR-Token nicht so volatil ist wie die Token anderer Lending-Protokolle (COMP, AAVE, CREAM, ...).

Ich persönlich sehe, dass sich DeFi derzeit in der ersten Phase befindet und es viele Schwankungen gibt, also ist am Ansatz von Maker Dao nichts auszusetzen, diese Strategie wird für langfristige Sicherheit sorgen, insbesondere wenn die Rolle von Maker Dao sehr wichtig ist, was ist die Zentralbank von DeFi.

Die Zukunft von Maker Knives und DAI

Als Debt-Protokoll ist es natürlich das Ziel von Maker Dao, die Nachfrage nach DAI zu erweitern, DeFi zu entwickeln und DAI zu nutzen, um die bisherige Dominanz zentralisierter Stablecoins zu ersetzen.

Die Währung spielt in jeder Wirtschaft eine unverzichtbare Rolle, daher ist der potenzielle Markt für DAI in der Gegenwart und sogar in der Zukunft auch der DeFi -Markt.

Einige Märkte, die derzeit DAI verwenden:

Kommentare und Schlussfolgerungen

Maker Knife ist eines der Top-Lending-Projekte auf dem Markt, das Projekt wächst seit Ende 2017 und hat endlich die Ergebnisse erzielt, die es heute ist.

Im Überblick über das Betriebsmodell von Maker Dao und DAI zeichnen wir einige Hauptpunkte wie folgt:

Oben finden Sie eine Übersichtsanalyse des Betriebsmodells von Maker Dao – der heute führenden Kreditplattform.

Was haltet ihr von diesem Projekt? Lohnt es sich langfristig in MKR zu investieren? Bitte hinterlassen Sie Ihre Kommentare im Kommentarbereich unten, damit wir uns austauschen und diskutieren können.

Referenzquelle: https://makerdao.com/en/whitepaper/

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell des Anchor-Protokolls, um zu verstehen, wie das Projekt Wert für das ANC-Token schafft, und prognostizieren Sie Investitionsmöglichkeiten.

Analysieren Sie das Betriebsmodell jeder Komponente innerhalb von Cream Finance, einschließlich: Geldmärkte, Iron Bank, Cream Staking, ETH2 Staking. Siehe jetzt hier.

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Detaillierte Analyse des Betriebsmodells von Compound, wodurch Prognosen und Investitionsmöglichkeiten in COMP für die Zukunft bereitgestellt werden.

Was ist Pangolin? Das Betriebsmodell von Pangolin und wie generieren sie Einnahmen? Welche Position wird Pangolin im Vergleich zu anderen DEX AMMs einnehmen? erfahren Sie hier mehr.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Analysieren Sie das Betriebsmodell von Yield Guild Games (YGG) mit seinem einzigartigen Mechanismus und wie das Projekt Wert für YGG Token schafft.

Die Analyse des Wirkungsmechanismus von Terra wird Ihnen helfen, den Unterschied zwischen UST und LUNA zu verstehen und wie Terra den Wert für LUNA erfasst.

Durch die Analyse des Betriebsmodells dezentraler Investmentfonds zur Realisierung potenzieller Investitionsmöglichkeiten mit Ventures DAO!

Analysieren und bewerten Sie das Betriebsmodell von Inverse Finance und bieten Sie so die intuitivsten Perspektiven auf INV.

Analysieren Sie den Wirkungsmechanismus jedes Produkts von Serum, einschließlich: Serum DEX, GUI-Sharing, Pools, um die Idee besser zu verstehen: Alle Werte gehen an Serum!

Warum ist das ALPHA so stark gestiegen? Was ist das Besondere an Alpha Homora? Wird es in Zukunft Investitionsmöglichkeiten in ALPHA geben? Hier herausfinden.

Wie erfasst Polkastarter den Wert für POLS-Token? Lassen Sie uns den Arbeitsmechanismus von Polkastarter analysieren, um die Zukunft vorherzusagen und Investitionsmöglichkeiten mit dem Projekt zu finden!

Die Analyse des Betriebsmodells von The Sandbox hilft, den Mechanismus zu verstehen und wie man mit jeder Funktion von The Sandbox Geld verdienen kann.

Dieser Artikel zeigt Ihnen detailliert und einfach, wie Sie ERC20-Token zurückerhalten, die fälschlicherweise durch das BEP20-Wallet und umgekehrt auf das Coin98-Wallet gesendet wurden!

Wer ist André Cronje? André Cronje ist ein produktiver Programmierer und Web3-Entwickler, der das Gesicht von DeFi verändert hat. Erfahre mehr über Andre Cronje - Fair Launch Creator und seine bahnbrechenden Projekte!

Was ist Front Running Bot? Untersuchungen über die Auswirkungen, Herausforderungen und innovative Lösungen für Benutzer und Projekte im Zusammenhang mit Front Running Bots.

Mina und Polygon werden zusammenarbeiten, um Produkte zu entwickeln, die die Skalierbarkeit, verbesserte Überprüfung und den Datenschutz verbessern.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Die Remitano-Börse ist die erste Börse, die den Kauf und Verkauf von Kryptowährungen in VND ermöglicht. Anweisungen zur Registrierung für Remitano und zum Kauf und Verkauf von Bitcoin im Detail gleich hier!

Der Artikel enthält die umfassendsten und detailliertesten Anweisungen zur Verwendung des Tenderize-Testnetzes.

Der Artikel bietet Ihnen die vollständigste und detaillierteste Anleitung zur Verwendung von Mango Markets, um die volle Funktionalität dieses neuen Projekts auf Solana zu erleben.

In dieser ersten Folge der UNLOCKED-Serie fügen wir Ihrer Brieftasche mithilfe der Sicherheitseinstellungen eine zusätzliche Sicherheitsebene hinzu.

Farming ist eine gute Chance für Benutzer, in DeFi einfach Krypto zu verdienen. Aber was ist der richtige Weg, um Krypto zu farmen und DeFi sicher beizutreten?