Analiza modelu operacyjnego Uniswap V2 (UNI) — podstawa AMM

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Przeanalizuj mechanizm działania Maker Dao i dowiedz się, jak uchwycić wartość tokena MKR, tym samym prognozując przyszłość i potencjał tego wiodącego projektu pożyczkowego.

Co to jest nóż ekspresowy?

MakerDAO & DAI to projekt dotyczący pożyczek w zakresie zdecentralizowanych finansów DeFi. Podstawą projektu jest Ethereum Blockchain.

Dwa główne i niezbędne elementy projektu to DAI Stablecoin i Maker (token MKR):

Maker Dao to jeden z pierwszych projektów pożyczkowych na rynku, rozwijany od końca 2017 roku. Po ponad 3 latach projekt osiągnął wiele wspaniałych osiągnięć, Stablecoin DAI jest obecnie Stablecoinem o największej kapitalizacji DeFi i trzecim co do wielkości w cały rynek, tuż za USDT i USDC.

Ten artykuł pomoże Ci:

Proszę zapoznać się z większą perspektywą inwestycji.

Model roboczy Maker Dao

Maker Knife ma obecnie kilka głównych produktów w następujący sposób:

Po kolei dowiemy się, jak działają te produkty.

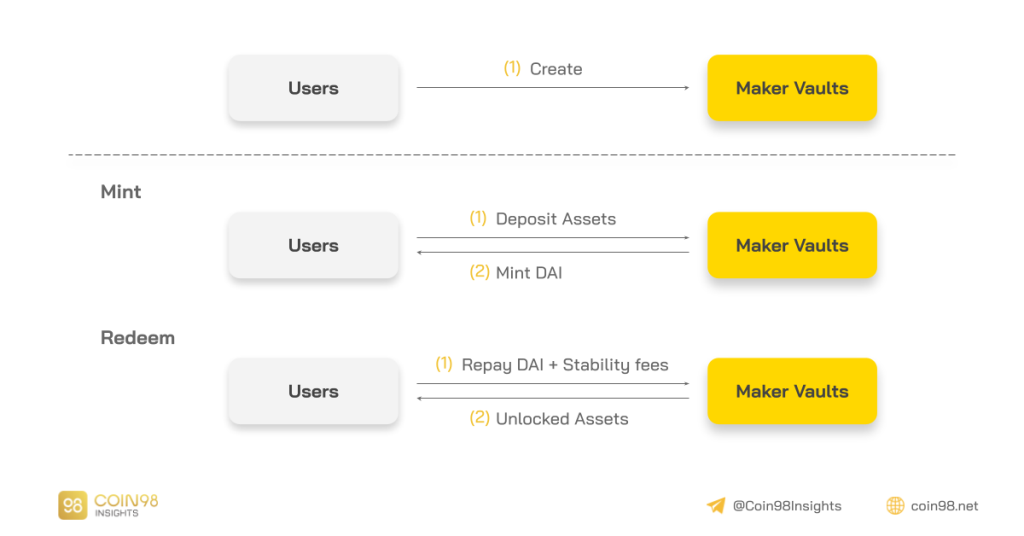

Sklepienie rynku

Aby móc rozpocząć interakcję z Maker Dao, pierwszą rzeczą, którą musisz zrobić, to otworzyć Maker Vault, który możesz otworzyć za pomocą projektów obsługujących interfejs Maker Dao, takich jak Oasis, InstaDapp, Zerion.

Maker Vault jest jak Twoja pozycja, po otwarciu 1 Vault będziesz mieć prawo do złożenia zabezpieczenia, pożyczenia DAI, spłaty,...

Możesz otworzyć wiele skarbców jednocześnie, aby mieć wiele pozycji.

Mechanizm monety stablecoin DAI mint/odkupu

Jest to najbardziej podstawowa i najczęściej używana funkcja Maker Knife. Ilość wybitego DAI zależy od jakości zabezpieczenia.

Na przykład 150 $ ETH można wybić tylko 100 DAI. Ale 150 USD może wybić do 148,5 DAI.

Mechanika Mint & Redeem będzie wyglądać tak:

Mennica :

(1) Użytkownik umieści zabezpieczenie w swoim sejfie Maker.

(2) W zależności od jakości zabezpieczenia pożyczkobiorca będzie mógł pożyczyć określoną kwotę DAI, użytkownik może użyć tego DAI do zakupu większej liczby nieruchomości, pożyczania, prowadzenia gospodarstwa,...

Odkupić:

(1) Gdy użytkownik chce spłacić pożyczkę i odzyskać zabezpieczenie. Użytkownik zwróci pożyczony DAI + 1 część odsetek, odsetki te zostaną zapłacone w DAI.

(2) Gdy użytkownik zapłaci DAI + odsetki, Skarbiec odblokowuje zabezpieczenie, a użytkownik odzyskuje swoje aktywa.

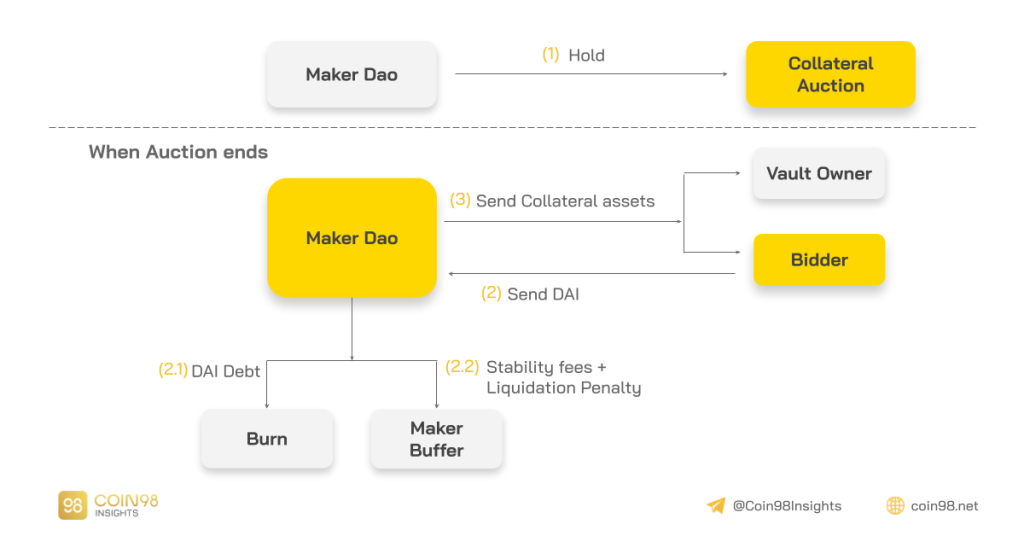

Mechanizm likwidacji aktywów w Maker DAO

Aby zapewnić stabilność DAI przy ustalonym 1 USD, gdy zabezpieczenie w Skarbcu spadnie do pewnego procentu, w szczególności obecnie 150%, aktywa w Skarbcu zostaną zlikwidowane w celu spłaty długu.

Aktywa likwidowane w Maker Dao będą prowadzone według formatu aukcji:

(1) Maker DAO przeprowadzi aukcję z uczestnikami, aby wyłonić zwycięzcę i jednocześnie zapewnić właścicielowi Skarbca możliwość pełnej spłaty zadłużenia.

(2) Zwycięzca (licytant) przeniesie DAI do Maker DAO. Ten DAI będzie używany do 2 rzeczy.

(3) Maker Dao przekazuje aktywa zabezpieczające zwycięzcy (licytującemu). Ta aukcja zakończy się 2 przypadkami:

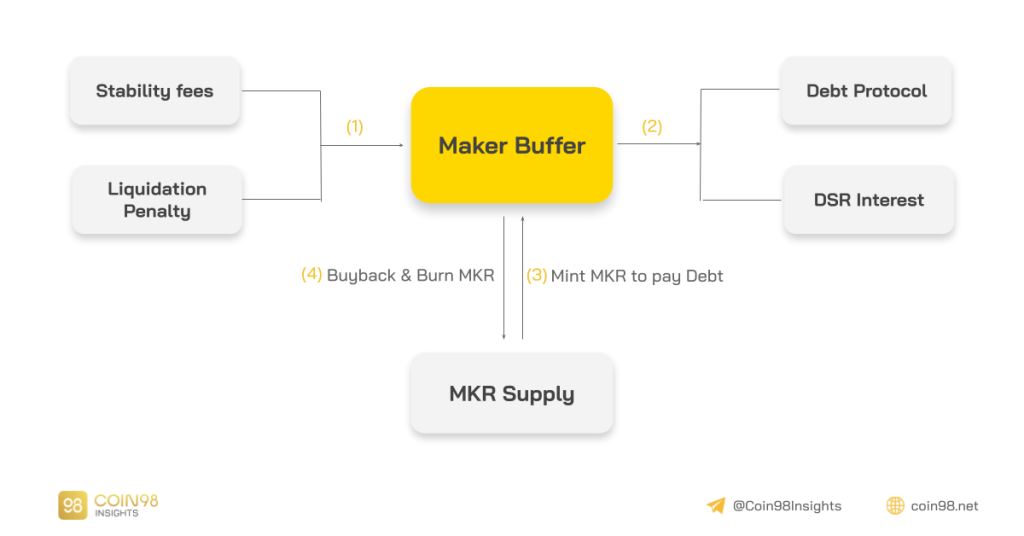

Bufor ekspresu

Maker Buffer jest dość ważnym elementem modelu operacyjnego Maker Dao. Teraz, gdy dużo słyszałeś o tym składniku w artykule, teraz wyjaśnię definicję, jak to działa i co to znaczy.

Definicja: Maker Buffer działa jako Fundusz Finansowy (Treasury) Maker Dao, zarządzając przychodami i wydatkami projektu.

Jak działa Maker Buffer:

(1) Przychody: Tutaj przesyłane są wszystkie przychody Maker Dao, w tym: opłata za pożyczkę DAI (opłaty za stabilność) + opłata za likwidację.

(2) Źródło wydatków: Pieniądze te zostaną przeznaczone na 2 główne rzeczy:

(3) Jeśli kwota w Maker Buffer nie wystarczy, aby spłacić dług, tokeny MKR zostaną wybite i zlicytowane (Aukcja długu) w celu spłacenia dwóch pozostałych długów.

(4) Jeśli po spłaceniu 2 długów, kwota w Maker Buffer jest nadal wyższa niż pewien poziom, pozostałe pieniądze zostaną sprzedane na aukcji (Aukcja Nadwyżek) na zakup MKR i spalona rynek, tym samym skonsumując podaż MKR.

→ Rola Maker Buffer i token MKR jest bardzo ważna, pomagając ustabilizować i zrestrukturyzować finanse w Maker Dao.

Wydarzenie Czarnego Łabędzia:

Rola Maker Buffer i tokena MKR wyraźnie pokazuje rolę wydarzenia Blackswan, konkretnie 13 marca 2020 r. na rynku doszło do silnego krachu, mimo likwidacji, gdy oprocentowanie kredytu hipotecznego spadło do 150%, ale cena spadła tak szybko, że kwota pieniędzy zebranych przez Maker Dao nie wystarczyło na pokrycie długu, deficyt wyniósł 5,4 mln DAI.

W tym czasie Maker Dao musiał tymczasowo zamknąć protokół (Emergency Shutdown) i przeprowadzić aukcję długu (Debt Protocol).

29 marca 2020 r. zakończyła się aukcja długu, wybito 20 980 MKR, aby pozyskać 5,3 mln DAI.

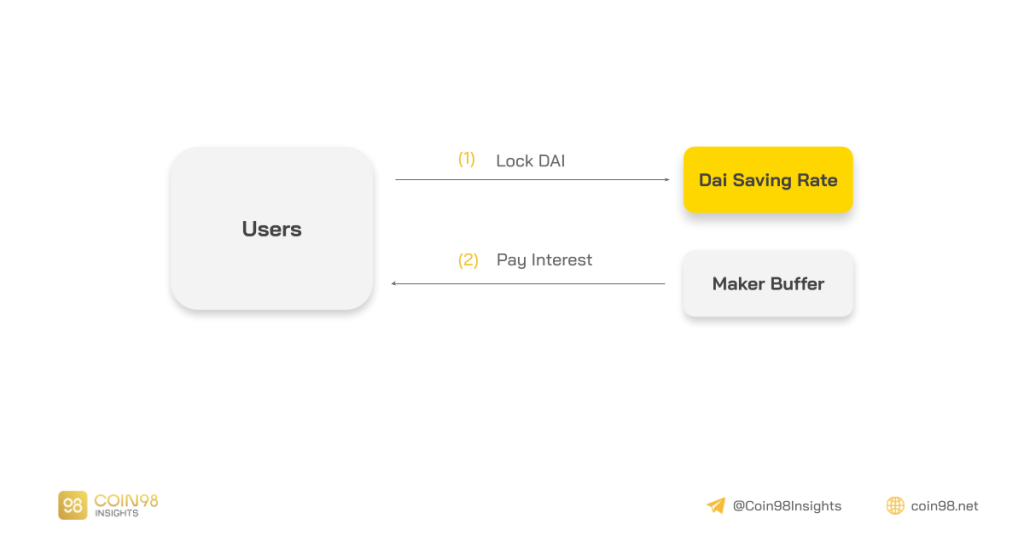

Wskaźnik oszczędności DAI (DSR)

Dai Saving Rate (DSR) to funkcja, która pozwala posiadaczom DAI na pasywne zarabianie zysków, a także jest narzędziem dla Maker Dao do stabilizacji kursu DAI.

Dawniej stopa procentowa Dai Saving Rate wynosiła do 8% rocznie, ale teraz wynosi tylko 0,01%, a teraz tylko 71 milionów DAI jest zablokowanych w Dai Saving Rate.

Proces działania Dai Saving Rate jest dość prosty, odbywa się w 4 krokach w następujący sposób:

(1) Posiadacz DAI blokuje DAI w umowie z Dai Saving Rate.

(2) Maker Buffer zwróci odsetki posiadaczom DAI.

To prosta funkcja, ale jej konsekwencje są ogromne. Ta funkcja umożliwia administracji Maker Dao (posiadacz MKR) ustabilizowanie kursu wymiany DAI w stosunku do wahań na rynku, w szczególności:

Przegląd wskaźnika oszczędności Dai

Osobiście uważam to za bardzo dobrą cechę, zastosowaną w tradycyjnej ekonomii finansowej.

Sposób, w jaki DAI używa kursu oszczędnościowego DAI do stabilizacji kursu wymiany DAI do USD, jest taki sam, w jaki państwowe banki centralne stabilizują swój kurs wymiany w stosunku do USD.

Na przykład:

W przypadku deprecjacji 1 monety X w stosunku do USD, Bank Centralny zwiększy rentowność obligacji X w stosunku do obligacji USD. Wtedy trzymanie monety X będzie bardziej opłacalne, inwestorzy będą sprzedawać USD, aby kupić monetę X ⇒ Cena X rośnie w stosunku do USD i zachowuje niezbędną korelację.

W przeciwnym przypadku, moneta X aprecjacja w stosunku do USD, Bank Centralny obniży oprocentowanie obligacji monety X w stosunku do USD ⇒ Dong X jest mniej atrakcyjny niż USD i cena X ponownie spadnie.

Dai Saving Rate również działa w podobny sposób. Ogólnie rzecz biorąc, jest to narzędzie dla Maker Dao do odpowiedniej stabilizacji kursu wymiany, chociaż wpływ kursu Dai Saving Rate na kurs wymiany DAI nie jest zbyt duży.

Analiza parametrów stablecoin DAI

Wskaźnik zabezpieczenia

Wskaźnik płynności DAI wynosi 150%, co oznacza, że jeśli wartość zabezpieczenia spadnie poniżej tego poziomu, zostanie ono zlikwidowane przez system.

Wskaźnik zabezpieczenia ma wartość większą niż Wskaźnik płynności, aby uniknąć likwidacji Twojego rachunku przez system, dla bezpieczeństwa zwykle użytkownicy ustawiają wskaźnik zabezpieczenia na 2-4 krotność wskaźnika płynności, czyli około 300% - 600% kwoty DAI musi pożyczać od systemu.

Rzeczywista liczba wynosi obecnie 355% oprocentowania kredytów hipotecznych.

Kołek

Wartość monety DAI jest ustalona w okolicach 1 dolara. Gdy cena DAI będzie się wahać, pojawią się mechanizmy dostosowania ceny.

Mechanizm stabilizacji cen

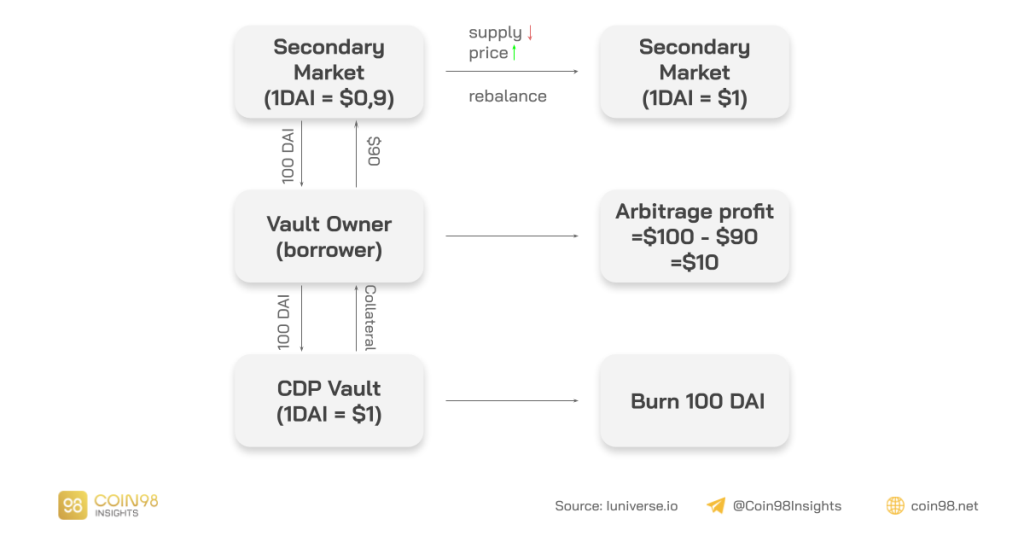

Gdzie DAI spada poniżej 1 USD

Załóżmy, że użytkownik pożyczył pożyczkę (100 USD) od MarkerDao, po pewnym czasie cena DAI spada do niskiego (0,9 USD/DAI). Chociaż cena rynkowa DAI może ulec zmianie, cena DAI w systemie jest zawsze domyślnie utrzymywana na poziomie 1 USD. W tym czasie użytkownicy mogą kupić (100) DAI z rynków wtórnych (giełdy takie jak Binance, Kucoin, Okex, Uni,...) po niższej cenie (około 90 USD), a następnie wykorzystać te pieniądze na spłatę zadłużenia.

W rezultacie użytkownik otrzymuje kwotę różnicy w cenie (10 USD). Wszystkie zwracane DAI są spalane, co zmniejsza podaż DAI. Doprowadzi to ostatecznie do wzrostu ceny rynkowej DAI.

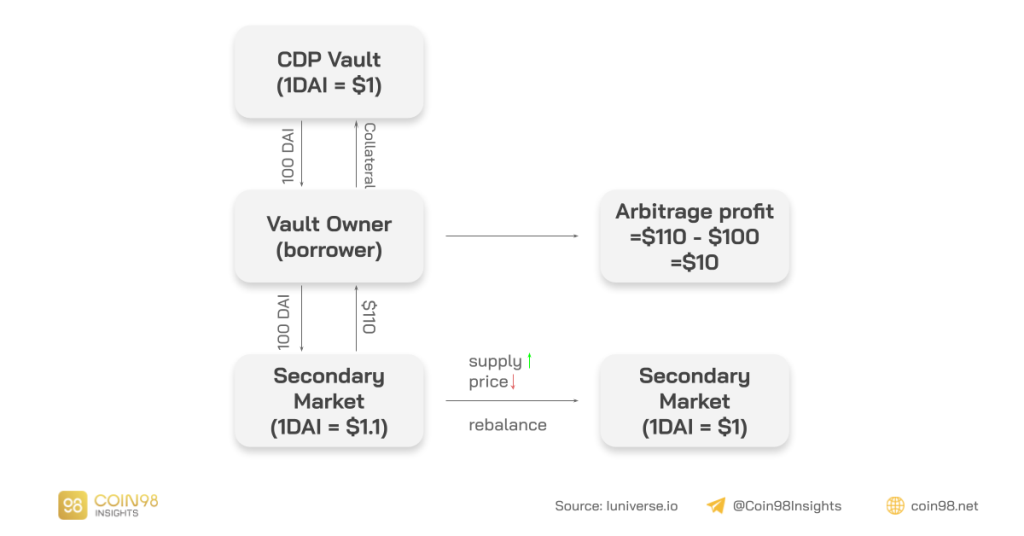

Przypadek DAI wzrósł powyżej 1 USD

Ponieważ DAI nadal trzyma w systemie 1 USD, użytkownicy będą pożyczać DAI z systemu i sprzedawać go na rynku wtórnym za wyższą cenę (powiedzmy 1,1 USD). Użytkownicy zyskają na tym (0,1 USD/DAI). Ponadto wprowadzenie większej ilości DAI na rynek obniży cenę DAI.

Informacje o cenie

Oracle (Mediator) to inteligentna umowa, która zapewnia cenę referencyjną dla Markera.

Utrzymuje listę kanałów cenowych, pobiera aktualizacje cen i zapisy ostatnich cen dostarczonych przez każdy adres. Za każdym razem, gdy otrzymywana jest nowa aktualizacja ceny, średnia cena wszystkich cen pasz jest ponownie obliczana i średnia aktualizowana.

Uprawnienia Oracle: Dodawanie i usuwanie adresów kanałów danych z białej listy jest kontrolowane przez administrację, podobnie jak ustawienie minimalne — minimalna liczba prawidłowych plików danych wymagana do wyceny. Wartość pośrednia jest uważana za prawidłową.

Wydajność

DAI jest wiodącym Stablecoinem na rynku DeFi i jest obecnie trzecim Stablecoinem o najwyższej kapitalizacji, wyprzedzając tylko USDT i USDC.

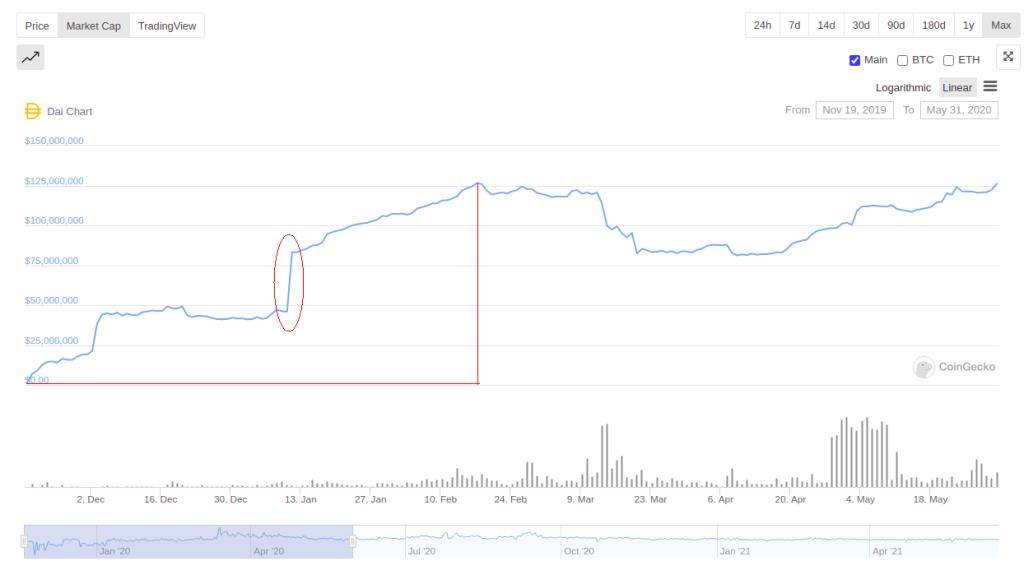

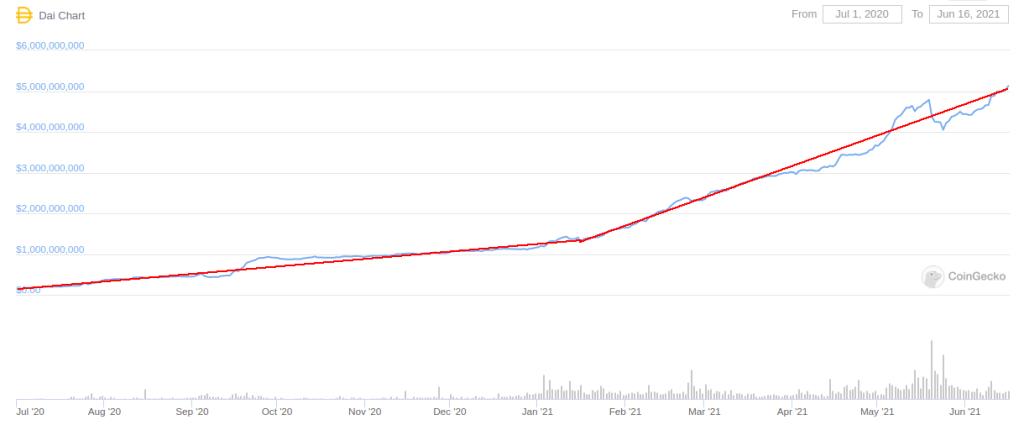

Poniżej znajdują się dane dotyczące ewolucji stablecoin DAI w czasie.

Obecny limit znaczników : 5 130 129 803 USD (16 czerwca 2021 r.).

Ważne terminy:

Analiza wzrostu stablecoin DAI:

1) Do czerwca 2020 r.:

Komentarz:

2) Po czerwcu 2020 r.:

Komentarz:

Podsumowując, od uruchomienia projektu pod koniec 2017 roku projekt zajęło ponad 2,5 roku, do czerwca 2020 roku, aby osiągnąć kapitalizację rynkową 100 mln USD, ale już po 1 roku DAI wzrósł powyżej poziomu 5 USD. Kapitalizacja B, bardzo szybkie tempo wzrostu i nadal rośnie liniowo.

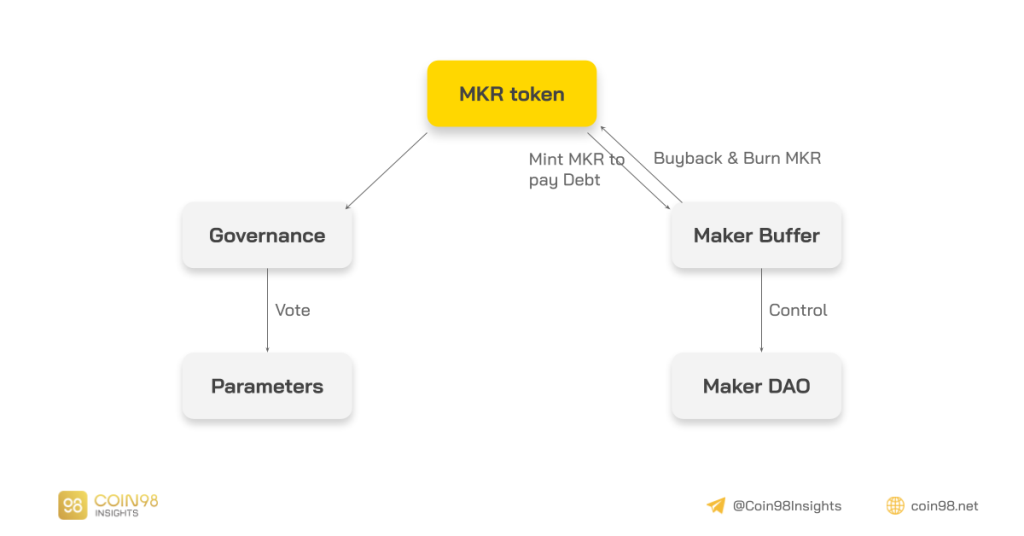

Jak Maker Dao rejestruje wartość tokena MKR

Rola tokena MKR jest najbardziej widoczna w produkcie Maker Buffer, MKR jest tokenem pomagającym dokapitalizować projekt:

Jest to najważniejsza funkcja MKR, pomagająca ustabilizować system, a poprzez Maker Buffer, Maker Dao przechwytuje również wartość tokenów MKR, poprzez tokeny Buyback & Burn MKR.

Ogólnie rzecz biorąc, obecnie Maker Dao ujmuje wartość na 2 główne sposoby:

Skomentuj, jak uchwycić wartość dla Maker Dao

Maker Dao to protokół, który generuje dochody, jednak projekt nie wykorzystuje tych dochodów do dystrybucji wśród osób, które są uważane za właścicieli projektów (posiadacze MKR), podobnie jak inne protokoły (takie jak Sushi, Curve, ...). Ale Maker Dao wykorzystuje przychody, aby upewnić się, że Protokół działa dobrze (spłata zadłużenia, płatność DSR do zarządzania DAI, rezerwa), tylko wtedy, gdy jest nadwyżka, kup MKR i spalaj.

To wyjaśnia, dlaczego token MKR nie jest tak niestabilny, jak tokeny innych protokołów wypożyczeń (COMP, AAVE, CREAM,...).

Osobiście widzę, że DeFi jest obecnie w pierwszej fazie i jest dużo wahań, więc nie ma nic złego w podejściu Maker Dao, ta strategia zapewni długoterminową pewność, zwłaszcza gdy rola Maker Dao jest bardzo ważna, co jest Centralny Bank DeFi.

Przyszłość scyzoryków i DAI

Jako protokół zadłużenia, celem Maker Dao jest oczywiście zwiększenie popytu na DAI, rozwój DeFi i wykorzystanie DAI do zastąpienia dotychczasowej dominacji scentralizowanych stablecoinów.

Waluta odgrywa nieodzowną rolę w każdej gospodarce, dlatego w teraźniejszości, a nawet w przyszłości potencjalnym rynkiem DAI jest również rynek DeFi.Wykorzystuj DAI jak najwięcej.

Niektóre rynki korzystające obecnie z DAI:

Komentarze i wnioski

Maker Knife jest jednym z najlepszych projektów pożyczkowych na rynku, projekt rozwijał się od końca 2017 roku i wreszcie osiągnął wyniki, jakimi jest dzisiaj.

Przegląd modelu operacyjnego Maker Dao i DAI, przedstawiamy kilka głównych punktów w następujący sposób:

Powyżej znajduje się przeglądowa analiza modelu operacyjnego Maker Dao - dzisiejszej wiodącej platformy pożyczkowej.

Co myślicie o tym projekcie? Czy warto inwestować w MKR długoterminowo? Prosimy o pozostawienie komentarzy w sekcji komentarzy poniżej, abyśmy mogli wymieniać się i dyskutować.

Źródło referencyjne: https://makerdao.com/en/whitepaper/

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Przeanalizuj model operacyjny Anchor Protocol, aby zrozumieć, w jaki sposób projekt tworzy wartość dla tokena ANC i prognozuje możliwości inwestycyjne.

Przeanalizuj model operacyjny każdego komponentu w Cream Finance, w tym: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Zobacz teraz tutaj.

Przeanalizujmy model Raydium, aby zobaczyć, jak model Raydium radzi sobie dobrze, a punktowo nie, i jak zmieni się, aby rozwijać dApps.

Przeanalizuj model PancakeSwap poprzez mechanizm działania każdego produktu w środku, a tym samym znajdź możliwości inwestycyjne dzięki PancakeSwap.

Staking OHM oferuje zysk w wysokości 100 000% RRSO. Czy przy tak ogromnej liczbie model Olympus DAO jest oszustwem, o jakim mówią plotki?

Przeanalizuj model Lido Finance, aby zrozumieć najważniejsze cechy mechanizmu działania każdego produktu i przyszły potencjał Lido.

Przeanalizuj model działania Balancer V2 oraz jego zalety i wady, zapewniając w ten sposób najbardziej intuicyjne widoki na temat Token BAL.

Szczegółowa analiza modelu operacyjnego Compound, zapewniająca tym samym prognozy i możliwości inwestycyjne w COMP w przyszłości.

Co to jest łuskowiec? Model operacyjny Pangolin i jak generują przychody? Jaka będzie pozycja Pangolina w porównaniu z innymi AMMami DEX? dowiedz się więcej tutaj.

Analizując model działania AMM SushiSwap, AMM z TVL jest TOP 3 na rynku, aby poznać kierunek projektu i samemu poznać ninsighty.

Przeanalizuj model działania Yield Guild Games (YGG) z jego unikalnym mechanizmem i jak projekt tworzy wartość dla YGG Token.

Analiza mechanizmu działania Terra pomoże Ci zrozumieć różnicę między UST i LUNA oraz sposób, w jaki Terra wychwytuje wartość dla LUNA.

Poprzez analizę modelu operacyjnego Zdecentralizowanych Funduszy Inwestycyjnych, aby zrealizować potencjalne możliwości inwestycyjne z Ventures DAO!

Analizuj i oceniaj model operacyjny Inverse Finance, zapewniając w ten sposób najbardziej intuicyjne spojrzenie na INV.

Przeanalizuj mechanizm działania każdego produktu Serum, w tym: Serum DEX, udostępnianie GUI, Baseny, aby lepiej zrozumieć ideę: Wszystkie wartości trafiają do Serum!

Dlaczego ALPHA tak gwałtownie wzrosła? Co jest specjalnego w Alpha Homora? Czy w przyszłości pojawią się możliwości inwestycyjne w ALPHA? Dowiedz się tutaj.

W jaki sposób Polkastarter rejestruje wartość tokenów POLS? Przeanalizujmy mechanizm działania Polkastartera, aby prognozować przyszłość i znaleźć możliwości inwestycyjne z projektem!

Analiza modelu operacyjnego Sandbox pomaga zrozumieć mechanizm i sposób zarabiania pieniędzy na każdej funkcji Sandbox.

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Jak stworzyć i używać portfela Blockchain? Dzisiejszy artykuł pokaże Ci, jak w szczegółowy i łatwy sposób stworzyć i używać portfela Blockchain.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

Jak używać SpaceGate w aplikacji Coin98 Super do konwersji tokenów ERC20 na SPL i odwrotnie w zaledwie 5 krokach. Szczegóły tutaj!

Mina i Polygon będą współpracować w celu opracowania produktów zwiększających skalowalność, ulepszoną weryfikację i prywatność.

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Giełda Remitano to pierwsza giełda, która umożliwia kupowanie i sprzedawanie kryptowalut w VND. Szczegółowe instrukcje dotyczące rejestracji w Remitano oraz kupowania i sprzedawania Bitcoina tutaj!

Artykuł zawiera najbardziej kompletne i szczegółowe instrukcje dotyczące korzystania z sieci testowej Tenderize.

Artykuł zapewni Ci najbardziej kompletny i szczegółowy przewodnik dotyczący korzystania z Mango Markets, aby doświadczyć pełnej funkcjonalności tego nowego projektu na Solanie.