Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Was ist das Besondere am Betriebsmodell von Curve Finance (CRV)? Welche Möglichkeiten gibt es bei Curve Finance für Sie?

In den ersten Modellartikeln haben wir erklärt, warum Coin98 eine Serie über das Betriebsmodell jedes Projekts schreibt, um Ihnen zu helfen, tiefer zu verstehen, warum das Projekt in der Lage ist.

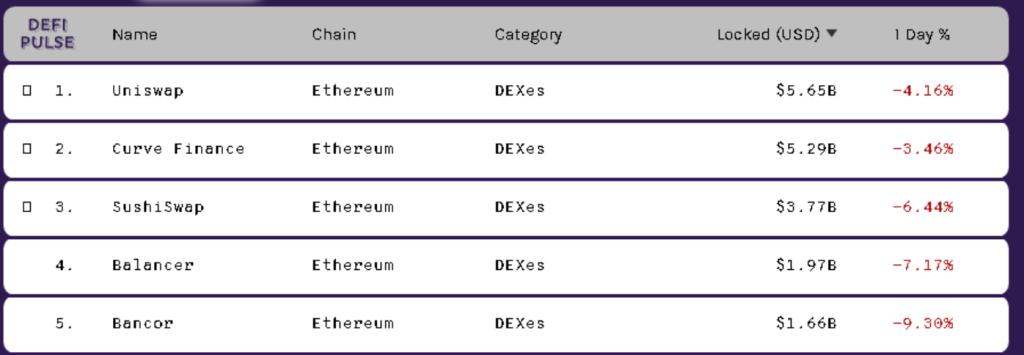

Und in 2 Artikeln über AMM Uniswap und SushiSwap haben Sie meiner Meinung nach eine klarere Vorstellung davon, warum diese beiden Projekte in TOP AMM auf dem Markt sind.

Im heutigen Artikel geht es auch um ein anderes AMM, nämlich Curve Finance. Lassen Sie uns mit uns herausfinden, was Curve Finance hat, das eine so hohe Menge an TVL anziehen kann!

Informationen zu Curve Finance

Curve Finance ist ein dezentralisiertes Austauschprotokoll, das speziell für gekoppelte 1:1 gekoppelte Stablecoins oder Krypto-Assets (z. B. sBTC, renBTC, wBTC…) entwickelt wurde und es Benutzern ermöglicht, Stablecoin-Börsen mit geringem Schlupf und niedrigen Transaktionsgebühren zu handeln.

Curve Finance ist nicht nur ein Ort für den Handel mit stabilen Vermögenswerten, das Projekt wächst mit der Einführung vieler neuer Funktionen und neuer Produkte. Einige neue Funktionen können erwähnt werden, wie z. B.: Lending Pool, Base & Metapool, ... Zu den neuen Produkten gehört Synthswap, ein Produkt, das Curve Finance mit Synthetix kombiniert, ...

Derzeit ist Curve nicht in Haft, aber nicht erlaubnisfrei. Nur Curve kann Pools erstellen. In Zukunft hat Curve jedoch weitere Lockerungsrichtlinien, und immer mehr Projekte erstellen Pool on Curve.

Man kann sagen, dass Curve Finance sehr weit entwickelt ist, und auch das Expansionspotential ist groß, auf den Erfolg und das Potential von Curve werden wir später im Artikel noch genauer eingehen.

Okay, fangen wir an!

Betriebsmodell von AMM Curve und einige besondere Funktionen/Produkte

Wir beginnen mit dem grundlegendsten Produkt von Curve Finance, AMM Curve, auch bekannt als StableSwap.

Betriebsmodell von AMM Curve

Ähnlich wie Uniswap oder SushiSwap ist auch Curve Finance ein AMM – ein automatisierter Market Maker. Trotzdem danke an:

Curve Finance hat erfolgreich einen Stablecoin-Handelsmarkt mit sehr geringer Slippage und niedrigen Gebühren geschaffen und dadurch eine hohe Kapitaleffizienz erreicht.

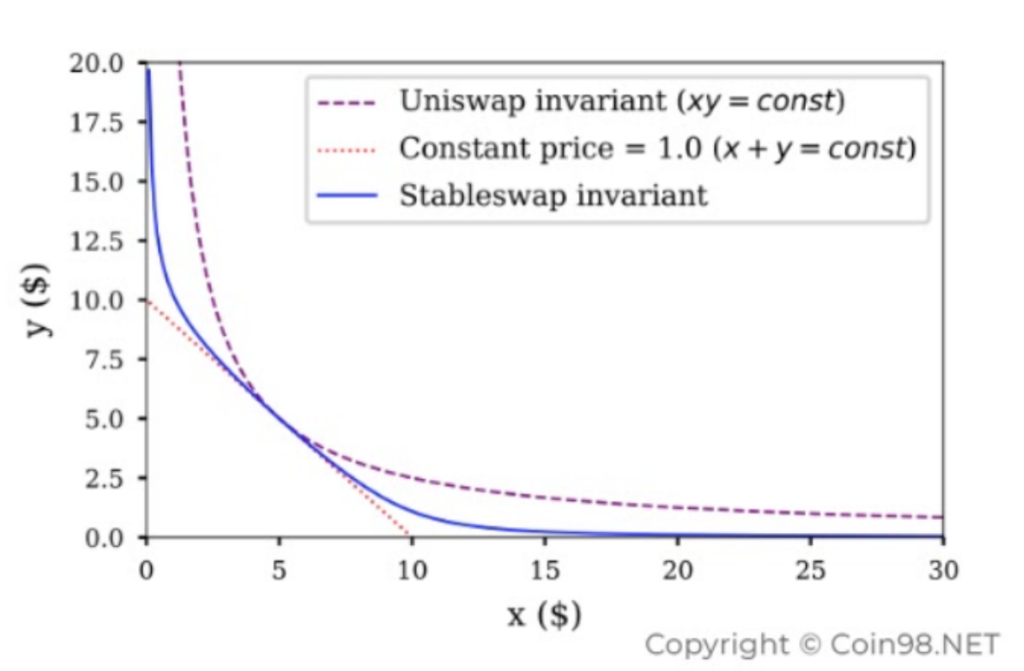

Unten sehen Sie ein Kurvenvergleichsbild von AMM Curve Finance und Uniswap V2.

Kurven in Kurve

Kann sehen:

Das ist der Kompromiss von Curve Finance, aber Sie können sicher sein, dass die Liquidität in Curve sehr groß ist, von einigen zehn Millionen USD bis zu mehreren hundert Millionen USD, und wenn Sie über den optimalen Liquiditätsbereich hinaus handeln, dann Curve Es wird eine Warnung für Sie geben.

Insgesamt bietet Curve Finance also immer noch ein sehr effizientes Stablecoin-Handelsprotokoll.

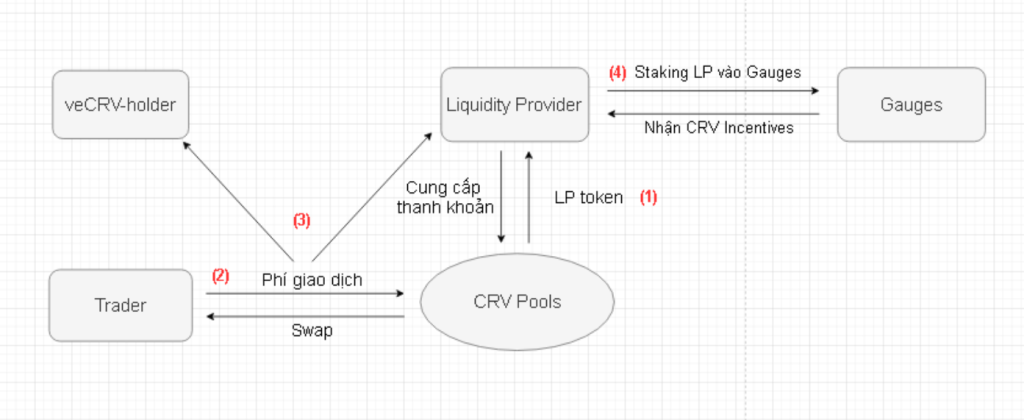

Der Betriebsprozess von AMM Curve Finance ist wie folgt:

AMM-Kurve Betriebsprozess

Wie Sie sehen können, ist der Betriebsprozess von AMM Curve Finance dem von AMM Sushiswap ziemlich ähnlich, aber der Unterschied besteht hier im Algorithmus, der in Curve verwendet wird, sowie in einigen anderen Besonderheiten des 2. daneben. Wir werden im nächsten Abschnitt mehr darüber erfahren.

Anwendungen von AMM Curve Finance:

Das ist das grundlegendste Modell von Curve Finance. Durch dieses Modell ermöglicht Curve Finance den Handel mit Vermögenswerten im Verhältnis 1:1, einschließlich:

2 Stablecoin-Handelspools in Curve Finance

2 Handelspools für synthetische/verpackte Vermögenswerte in Curve Finance

Besonderheiten/Produkte:

Als nächstes kommen wir zu den Besonderheiten/Produkten von Curve Finance. Alle diese Funktionen bauen auf der angewandten Denkweise von AMM Curve Platform + Dev auf und machen Curve Finance zu mehr als nur einem Ort für den Handel mit stabilen Vermögenswerten.

Zu den Besonderheiten gehören:

Jetzt werden wir uns damit befassen, wie jede dieser besonderen Funktionen funktioniert.

CRV-Token-Anreize

Incentives Das CRV-Token-Programm ist ein attraktives Programm, das TVL von Anfang an zu Curve gelockt hat. Im Laufe der Zeit wurde dieses Programm gemäß DAO entwickelt und angepasst, um den Bedürfnissen der Community besser gerecht zu werden.

Dieses Programm ist die 4. Stufe im Betriebsprozess von AMM Curve.

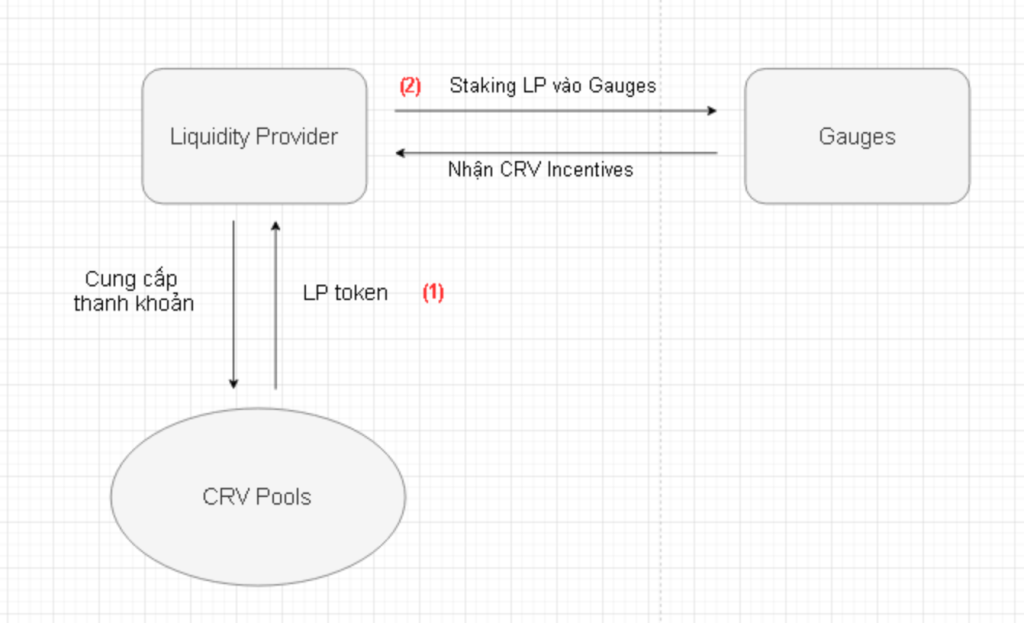

Der oben erwähnte Vorgang der Bedienung ist ebenfalls recht einfach:

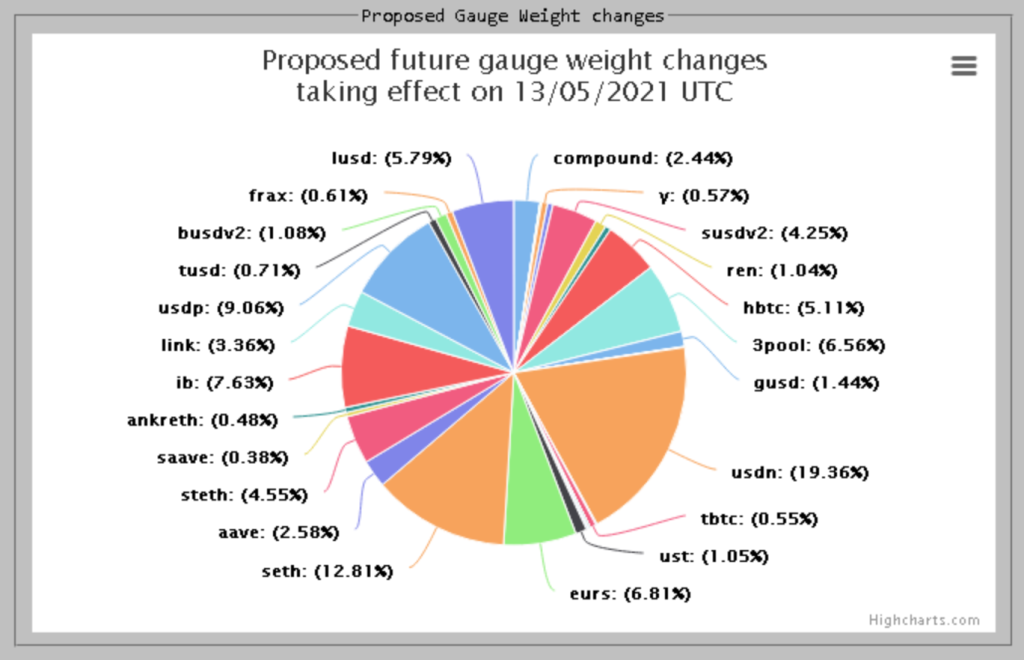

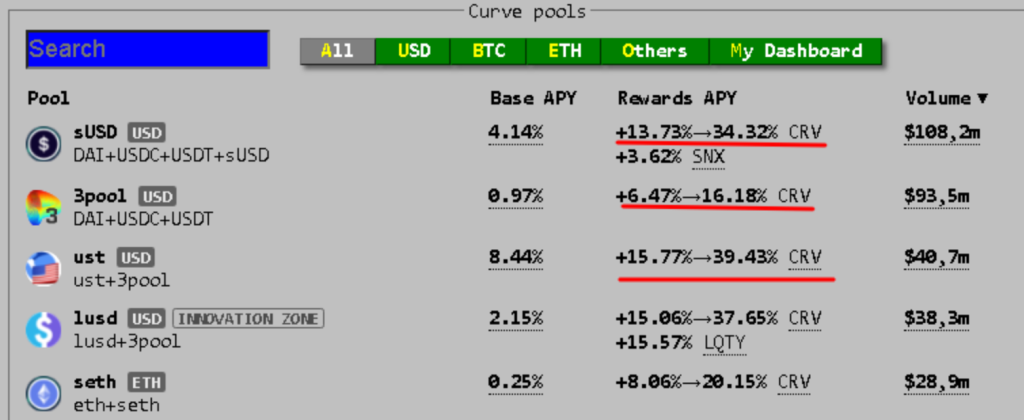

Derzeit werden jede Woche etwa 5.000 CRV-Token-Incentives auf alle Pools verteilt. Der Aktienkurs wird von der DAO, dem Governance-System, gemäß dem Abstimmungsmechanismus festgelegt und wöchentlich abgestimmt.

Rate des Incentive-Tokens CRV, aufgeteilt in Pools

Wie erfasst das Programm Incentives den Wert des CRV-Tokens?

Dieses Programm verwendet CRV-Token, um Liquiditätsanbieter zu belohnen, wodurch Anreize für Liquidität geschaffen und die Entwicklung des gesamten Curve Finance-Projekts gefördert werden.

Es sieht einfach aus, aber Curve Finance hat spezielle Mechanismen verwendet, um diese Incentives-Aktivität auf positive Weise zu fördern, das Projekt tut dies auf zwei Arten:

Stellen Sie 1 Liquidität über Curve Finance bereit

Dies ist eine spezielle Funktion, die nur in Curve AMM-Modellen verwendet wird.

Curve ermöglicht es Benutzern, Liquidität mit einem oder mehreren Token im Pool bereitzustellen. Curve teilt Token automatisch in andere Token mit dem richtigen Verhältnis im Pool auf.

Der Prozess wird ähnlich sein, wenn Sie Token aus Curve's Pool abheben.

Liquiditätsversorgungs- und Liquiditätsentnahmeprozess in Kurve

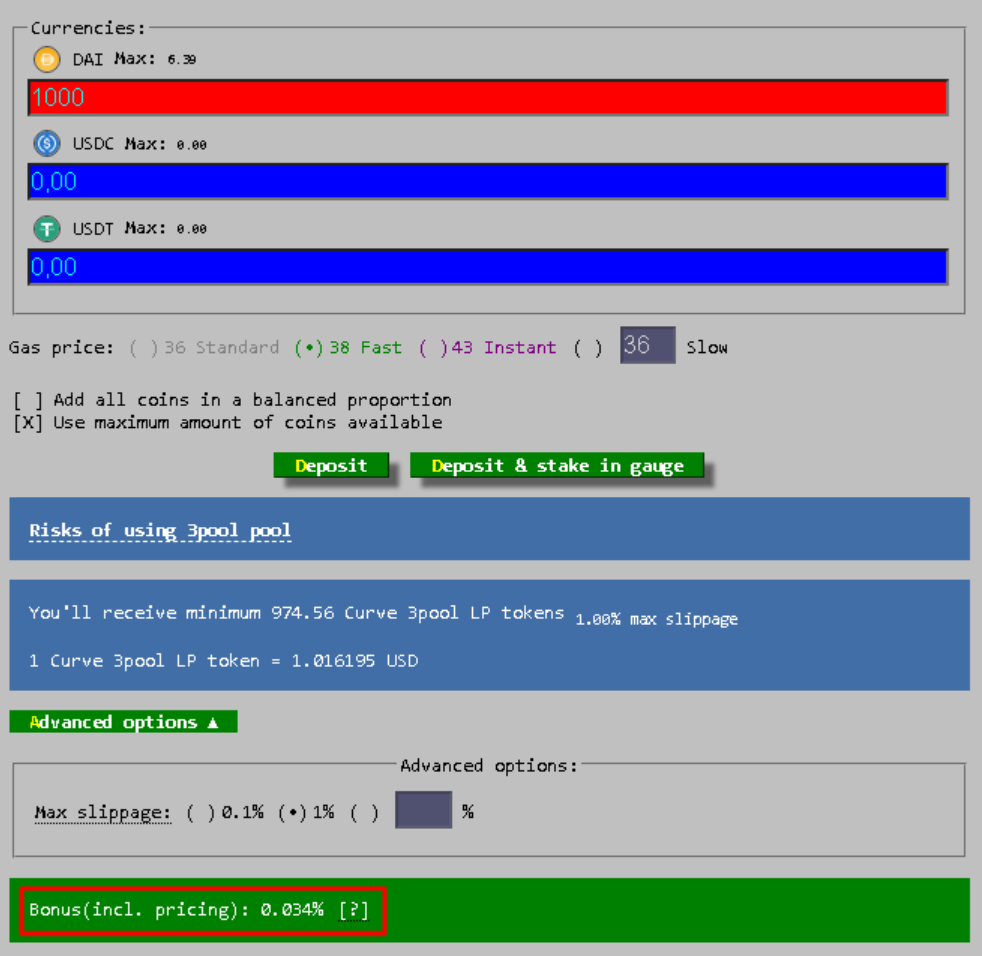

Beispiel: Sie möchten Pool 3pool, dem Pool mit dem höchsten TVL in Curve, 1000 $ DAI zur Verfügung stellen, einschließlich 3 Stablecoins DAI:USDC:UST mit einem Verhältnis von 15:35:50. Der Liquiditätsbereitstellungsprozess findet wie folgt statt:

Und der Liquidationsabhebungsprozess findet umgekehrt statt, Sie zahlen LP-Token und erhalten die gewünschten Token.

Werden Sie davon profitieren, wenn Sie 1-seitige Liquidität in Curve bereitstellen?

Unten ist eine Illustration, wenn ich 1000 DAI in Pool 3pool einzahle. Der Bonusbetrag, den ich erhalte, beträgt 0,026 %.

%Bonus, wenn Sie DAI in Pool 3pool bereitstellen

Leihpool

Dies ist ein Produkt, das von Curve Finance seit den Anfängen entwickelt wurde und mehr Anwendungsfälle für Curve Finance entwickelt.

Token in diesem Pool werden nicht nur zum Tauschen, sondern auch zum Ausleihen verwendet, dann erhalten LP-Token alle 3 Arten von Belohnungen:

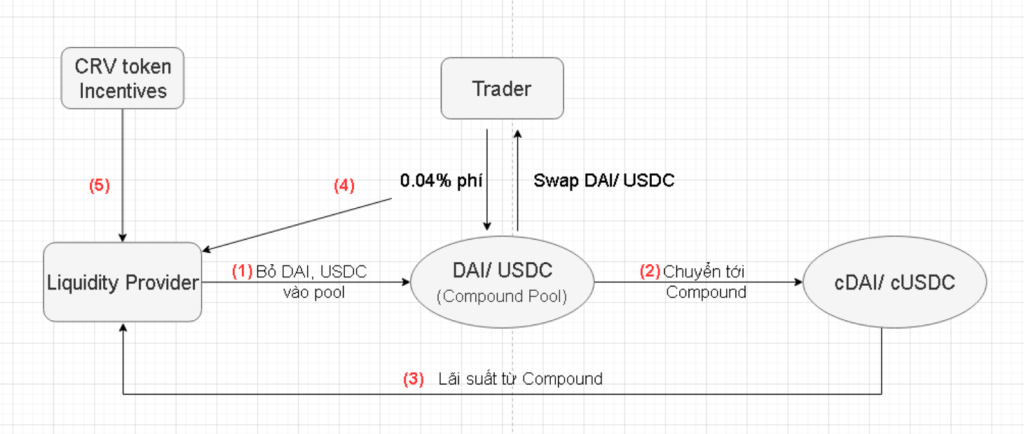

Das Betriebsmodell bei Lending Pool wird dem folgenden Prozess folgen:

Betriebsprozess des Kreditpools in Curve Finance

Alles in allem erhält der Liquiditätsanbieter in diesen Pool-Krediten einen sehr hohen %APY.

Sie werden sich fragen, wenn der in den Pool eingezahlte Token bei Compound verliehen wird, wo ist der Token (Liquidität), wo Sie in diesem Pool Lending noch DAI/USDC tauschen können?

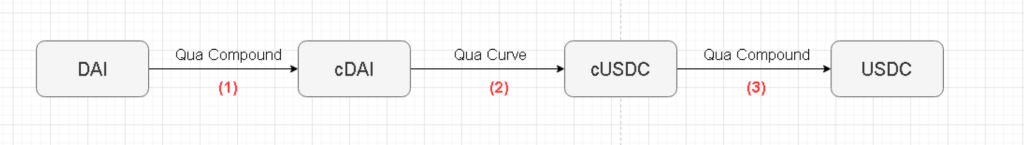

Ganz einfach, der Prozess des Austauschs von DAI / USDC in der Pool-Kreditvergabe wird wie folgt ablaufen:

Sie können also in diesem Pool immer noch DAI ⇒ USDC tauschen.

Persönlich finde ich, dass Lending Pool ein ziemlich gutes Modell ist, das auf dem AMM-Modell von Curve basiert und sowohl Swap als auch Lending im selben Pool kombiniert, wodurch das Kapital effektiv genutzt wird. Liquiditätsanbieter erhalten viel mehr hohe %APY als normale Pools.

Im Gegenzug müssen Sie das Risiko von Kreditprotokollen wie Compound, Aave, Yearn Finance usw. tragen.

Brüder, die beabsichtigen, Stablecoin-Liquidität bereitzustellen oder Stablecoins zu verleihen, können diesen Pool on Curve in Betracht ziehen.

Als nächstes kommen wir zu einem Modell, das auch auf Curve ziemlich einzigartig ist, nämlich Base und Metapool.

Basis und Metapool

Base und Metapool sind kombinierte Produkte:

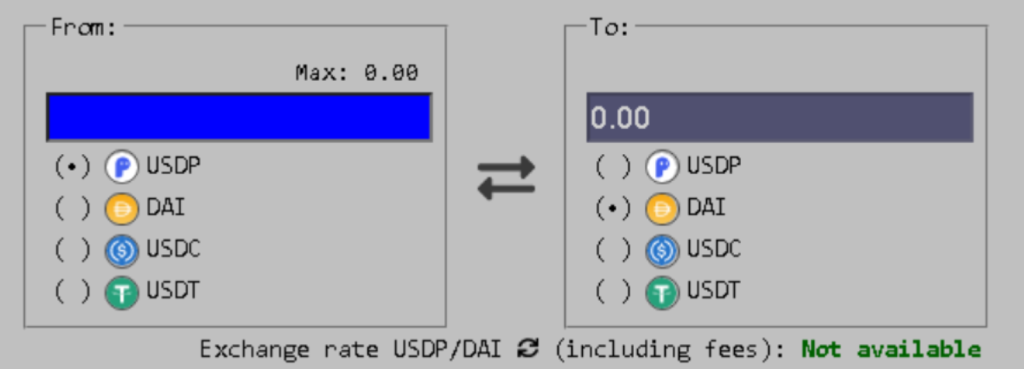

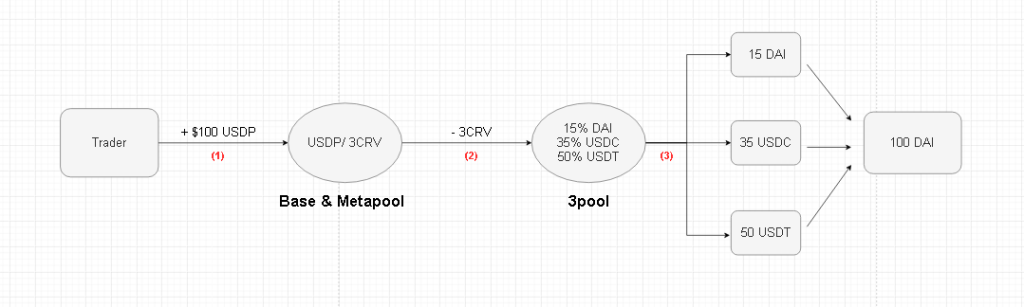

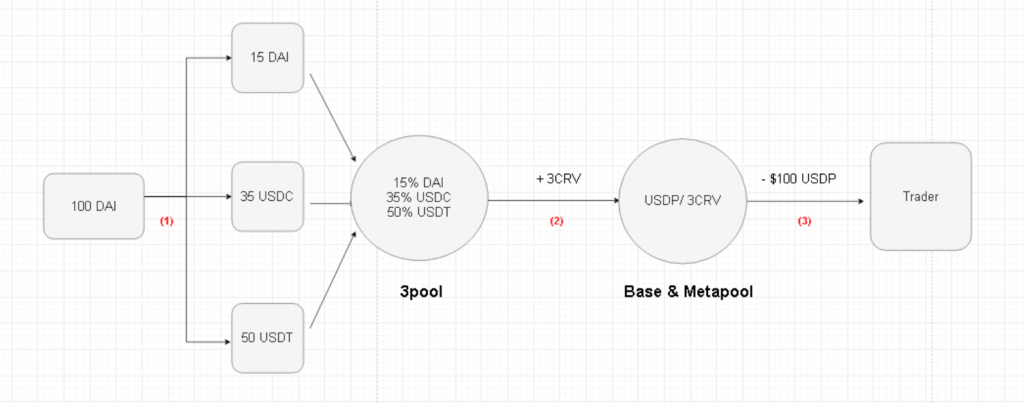

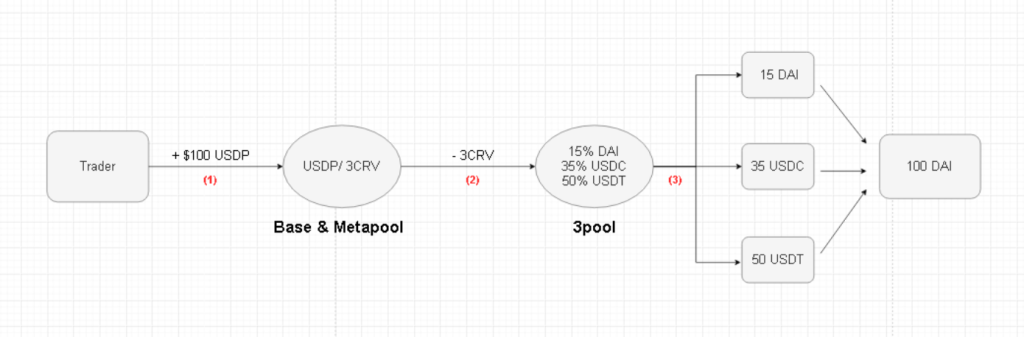

Die folgende Abbildung hilft Ihnen, das Modell von Base und Metapool besser zu verstehen:

Ich wähle Base als Stablecoin USDP, Pool wird Pool 3pool mit LP-Token von 3CRV sein. Zusammen haben wir 1 Pool USDP / 3CRV.

Durch dieses Basis- und Metapool-Modell können Sie USDP einfach mit 1 von 3 Stablecoins in Pool 3pool handeln.

Der Transaktionsprozess findet wie folgt statt:

Zusammenfassend lässt sich sagen, dass Benutzer erfolgreich von USDP zu DAI handeln werden.

Wenn Sie DAI, USDT, USDC in USDP tauschen möchten, läuft der Vorgang ähnlich ab:

Wie man sieht, hilft dieses Modell:

SynthSwap

Was ist SynthSwap?

Dies ist ein Hybridprodukt zwischen 2 Protocols Curve Finance und Synthetix , SynthSwap wird in Curve v3 veröffentlicht.

SynthSwap hilft Ihnen , 2 beliebige Vermögenswerte mit sehr geringer Slippage zu handeln , diese 2 Vermögenswerte müssen kein Verhältnis von 1:1 haben.

Betriebsmodell von SynthSwap:

Ví dụ anh em muốn đổi từ ETH sang BTC, Quy trình hoạt động của SynthSwap diễn ra như sau:

Mô hình hoạt động của SynthSwap

Tổng lại cả quy trình, anh em sẽ swap được ETH sang BTC với mức Slippage ~ 0, thấp hơn rất rất nhiều so với việc anh em swap trên các AMM khác như Uniswap, SushiSwap,...

Anh em thấy đấy, chỉ dựa trên mô hình cơ bản AMM Curve và qua 1 bài bước cải tiến, dự án Curve Finance đã xây dựng được những tính năng rất hay, đánh đúng vào nhu cầu thực của người dùng DeFi.

Tiếp theo, chúng ta sẽ đi qua Phần quan trọng nhất: Curve Finance capture value cho CRV token như thế nào.

Curve Finance capture value cho CRV token như thế nào?

Curve Finance ra mắt vào đầu tháng 8/2020, cũng là 1 trong những AMM đầu tiên trên thị trường, đã có thời điểm CRV lên đến $54.

Tuy nhiên, vào thời gian đầu, CRV token thưởng cho các Liquidity Provider là rất lớn, đồng thời khi đó CRV token cũng không có quá nhiều use case, vậy nên các LP đã nhanh chóng bán CRV sau khi farm được. CRV token sau đó đã rớt giá thê thảm, xuống mức đáy là $0.33, giảm hơn 150 lần từ mức giá đỉnh.

Nhưng qua thời gian, cộng đồng Curve Finance đã từ từ vực dậy được, từ từ thiết kế lại tokenomics của CRV token, Curve Finance hiện đang là DEX về Stablecoin số 1 và cũng là 1 trong những AMM hàng đầu thị trường hiện nay.

Bây giờ chúng ta sẽ tìm hiểu về tokenomics mới của CRV token.

veCRV

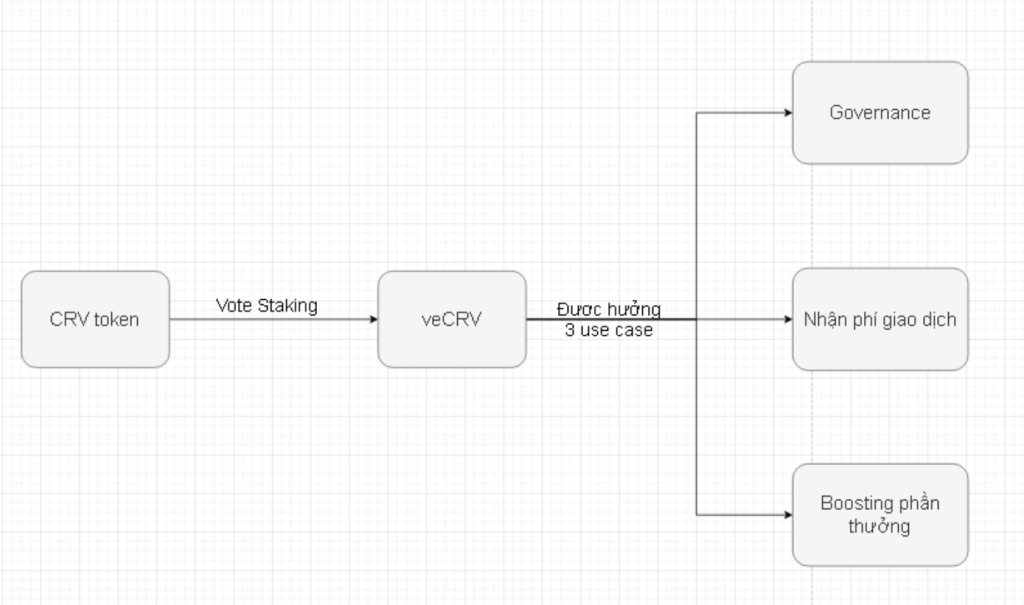

CRV token có 3 use case chính:

Tuy nhiên để nhận được cả 3 use case của CRV token, dự án yêu cầu anh em phải lock CRV và nhận về veCRV.

3 use case của veCRV

Thời gian lock CRV tối thiểu là 1 tuần, dài nhất là 4 năm. Nếu anh em khóa CRV càng lâu, anh em sẽ nhận được càng nhiều veCRV. Khi đó, 3 use case mà anh em nhận được sẽ càng nhiều.

Ví dụ:

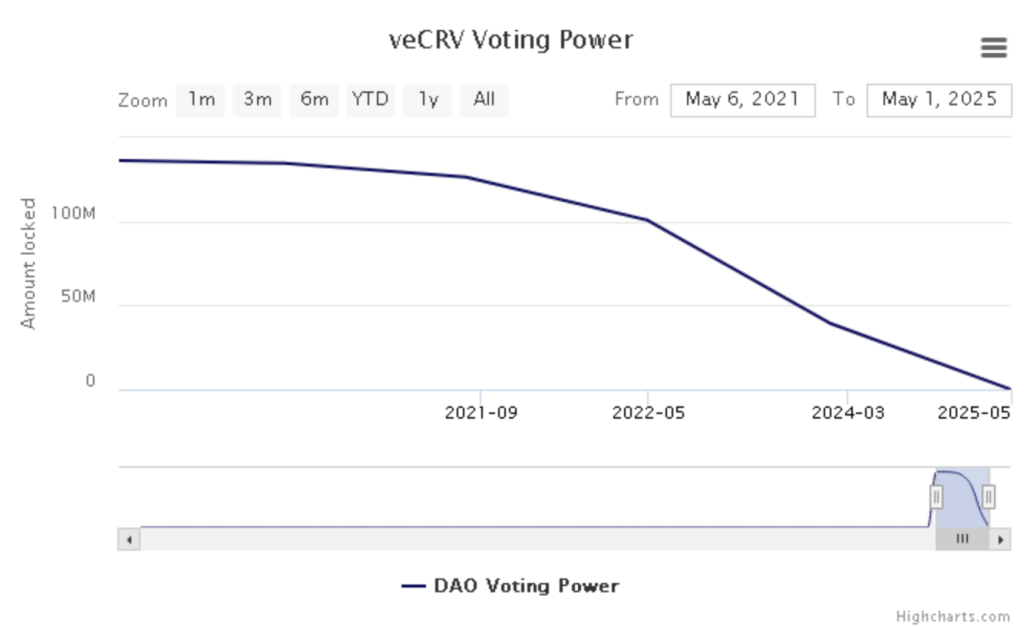

Số veCRV này qua thời gian sẽ giảm dần qua thời gian.

Ví dụ anh em chọn khóa 4 năm và nhận về 1000 veCRV, 1 năm sau, số veCRV sẽ còn 750, và sau 4 năm anh em sẽ không còn veCRV nào và nhận về CRV token.

veCRV voting-power giảm dần qua thời gian

Qua đó, anh em có thể thấy Curve Finance đã xây dựng hệ thống Quản trị + Chia thưởng rất công bằng như thế nào, chia phần thưởng cao hơn cho những người dùng ở lại lâu dài với dự án.

Nếu anh em khóa 4 năm, anh em sẽ được nhận phí giao dịch, được tăng phần thưởng,... gấp 4 lần người chỉ khóa 1 năm.

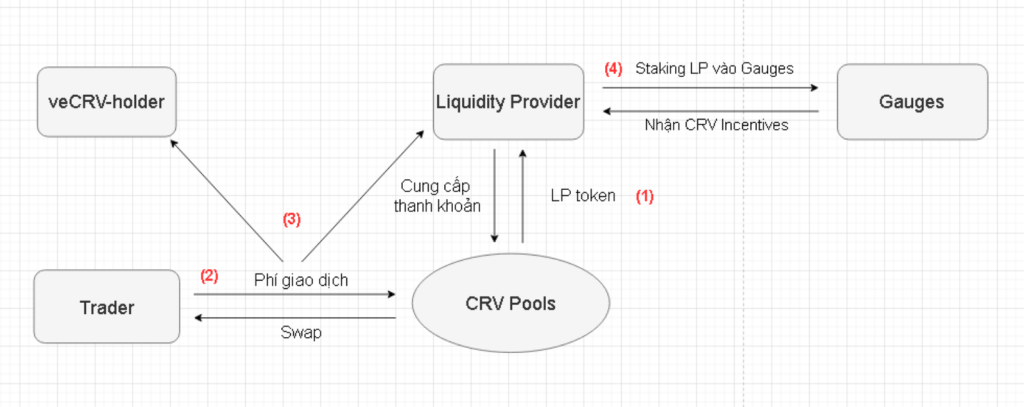

Phí giao dịch

Đây là 1 trong những use case cơ bản của CRV token.

Quay trở lại với mô hình hoạt động của AMM Curve. veCRV holder sẽ nhận phí giao dịch khi có bất kì giao dịch nào diễn ra trong bất kì Pool nào của Curve.

Mục (3), veCRV nhận phí khi phát sinh giao dịch trên Pool của Curve

Derzeit beträgt die Transaktionsgebühr in allen Pools 0,04 %, 50 % werden direkt auf LP-Token aufgeteilt, die restlichen 50 % werden zum Kauf von 3CRV-Token verwendet und unter den veCRV-Inhabern aufgeteilt.

Offensichtlich bedeutet die Umverteilung der Gebühren nicht nur eine Aufteilung der Einnahmen für veCRV-Inhaber, Projektbesitzer, sondern hilft auch, die Liquidität im Pool 3pool zu erhöhen, dem besten Pool, der von vielen Menschen am meisten genutzt wird ⇒ Die Aufteilung der Kosten schafft auch zusätzlichen Mehrwert im Zukunft.

Erhöhen

Dies ist eine Besonderheit in Curve Finance, die weder Uniswap noch SushiSwap hat.

Wenn Geschwister gleichzeitig sind:

Sie werden bis zum 2,5-fachen belohnt, wenn Sie einem Pool on Curve beitreten.

Das folgende Bild zeigt Ihnen die Leistungsfähigkeit dieser Funktion.

Ich erkläre kurz das obige Bild:

Sie stellen beispielsweise Liquidität für Pool sUSD zur Verfügung, zusätzlich zur regulären Belohnung erhalten Sie auch einen Incentive-Token CRV von Curve Finance mit einem APY von 13,73%. Aber wenn Sie veCRV in einer bestimmten Menge halten, kann sich Ihr CRV-Token-Anreiz um das 2,5-fache dieses Betrags erhöhen, bis zu 13,73 % * 2,5 = 34,32 %.

Durch Boosting hat sich der APY in den Pools sehr stark erhöht.

Meiner Meinung nach ist dies der attraktivste Anwendungsfall von CRV. Es hilft:

Dies sind alles Dinge, die Curve-Inhaber und beide Curve Finance-Projekte benötigen. Der Boosting-Mechanismus ist wirklich eine "Delphin-Droge", die die Entwicklung des Projekts fördert.

Kommentare zu CRV .token

Wenn Uniswap V2 UNI-Token für die Governance verwendet, Sushiswap SUSHI-Token für Verwaltung + Umsatzbeteiligung verwendet, dann hat Curve Finance das native Token des Projekts wirklich auf eine neue Ebene gebracht.

CRV-Token werden verwendet, um:

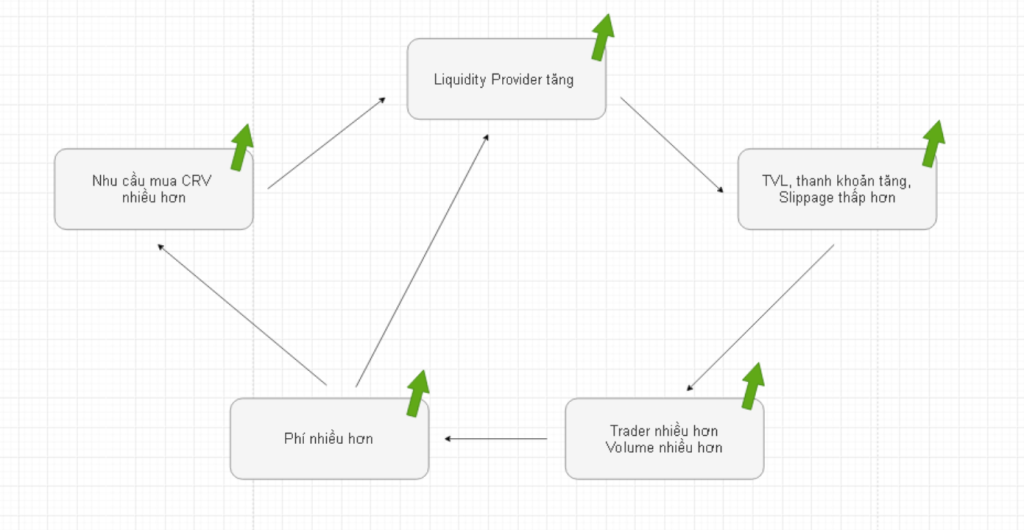

Dadurch entsteht ein positives Schwungrad. Man kann sagen , dass der CRV-Token einer der Hauptgründe für den Fortschritt des gesamten Curve Finance-Projekts ist.

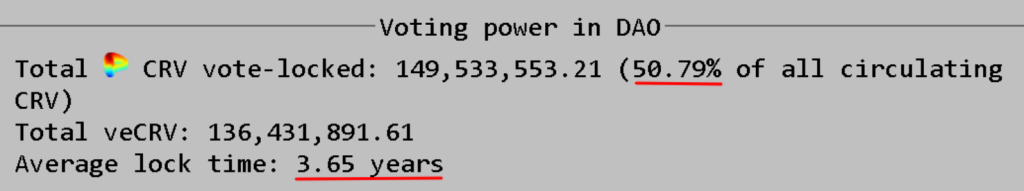

Zum Zeitpunkt der Drucklegung sind derzeit mehr als 50 % der CRV-Token gesperrt, mit einer durchschnittlichen Sperrzeit von bis zu 3,65 Jahren. Das zeigt, wie hoch der Bedarf an Staking von CRV ist, um mehr veCRV zu erhalten.

Uniswap V2 und Sushiswap ohne das Governance-Token, ich glaube, das Projekt wird immer noch gut funktionieren, aber wenn Curve Finance nicht über das CRV-Governance-Token verfügt, glaube ich, dass das Projekt sofort mehr als 50 % des aktuellen TVL verlieren wird.

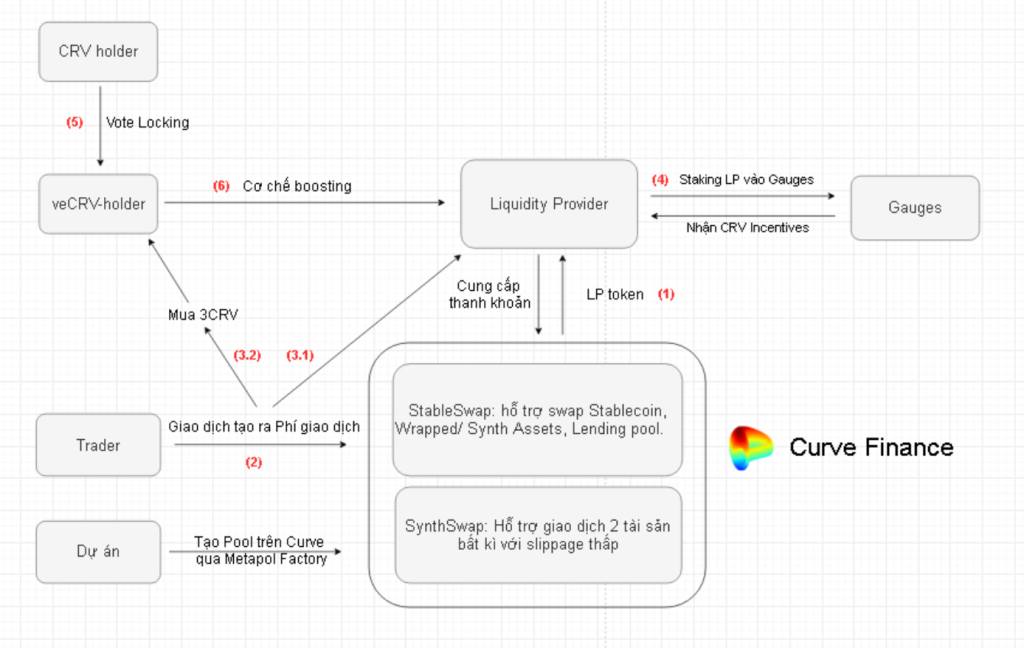

Zusammenfassung des Betriebsmodells von Curve

Wir haben jeden Teil von Curve Finance durchgesehen, jetzt werde ich den gesamten Betriebsprozess dieses einzigartigen AMM-Projekts zusammenfassen.

Die beteiligten Hauptakteure

Das Curve-Betriebsmodell besteht aus 5 Hauptkomponenten, darunter:

1. Curve Finance: Curve Finance baut einen dezentralen Handelsmarkt für DeFi-Benutzer auf, das Projekt umfasst 2 Hauptprodukte:

2. Liquiditätsanbieter : Eine wichtige Komponente, die Liquidität für die beiden Hauptprodukte von Pools of Curve bereitstellt. Curve hat viele Möglichkeiten, dieses Publikum zur Teilnahme zu ermutigen.

3. Händler : Benutzer des Projekts, der 100 % der Einnahmen für Curve Finance generiert.

4. Projekte : Projekte, insbesondere kleine Projekte, die über Metapool Factory am Ökosystem von Curve teilnehmen, helfen dem Projekt, Liquiditätspools auf Curve zu erstellen, ohne zu viel Geld auszugeben.

5. CRV-Inhaber : Der Projektbesitzer, der das Verwaltungstoken des Curve-Projekts besitzt. CRV nimmt am Curve Finance-Ökosystem teil, indem es Token sperrt und veCRV erhält.

=> Durch den Mechanismus von Reward Sharing, Boosting, Verwaltung, ... hat Curve Finance all diese Komponenten miteinander verbunden und heute ein führendes AMM-Projekt geschaffen.

Betriebsprozess des gesamten Curve .-Projekts

Der Prozess wird wie folgt ablaufen:

Betriebsprozess des gesamten Curve Finance-Projekts

Durch dieses Modell können Sie sehen, dass Curve Finance sich sehr auf Liquiditätsanbieter konzentriert:

Schwungradmodell von Curve

Dies ist das Flywheel-Modell von Curve Finance.

Was halten Sie von diesem Betriebsmodell?

Ich persönlich halte dies für ein äußerst gutes Betriebsmodell, nicht nur in technischen Belangen, sondern auch in der Art und Weise, wie das Projekt Tokenomics entwirft und ein effektives Geschäftsmodell aufbaut:

Jedes Modell hat jedoch seine Nachteile, und das sind meiner Meinung nach die 2 Hauptnachteile des Curve Finance-Modells:

Zum Beispiel die Base- und Metapool-Funktion, um USDP zu DAI zu tauschen, müssen Sie 4 Routen durchlaufen . Diese Funktionen werden also wirklich effektiv sein, wenn Sie mit großen Volumina handeln, oder Curve Finance wird in Zukunft auf Layer-2 wechseln.

Der Swap von USDP zu DAI muss 4 Routen durchlaufen

Kommende Möglichkeiten in Curve Finance

Man kann sagen, dass Curve Finance derzeit keine Konkurrenten im DEX-Array für Stable Assets hat. Darüber hinaus entwickelt Curve Finance weitere Funktionen, die es den Benutzern ermöglichen, sowohl Kredite zu vergeben als auch Liquidität bereitzustellen, die im Pool verfügbare Liquidität zu nutzen, ...

In Zukunft wird sich die Gelegenheit in Curve Finance aus dem Curve v3-Update mit 2 Hauptfunktionen ergeben, Metapool Factory und SynthSwap.

(1) Metapool Factory : Dies ist ein Produkt, mit dem viele andere Projekte auf einfache Weise Pool on Curve erstellen können, ohne um Erlaubnis fragen zu müssen, basierend auf dem Basis- und Metapool-Modell.

Dies wird Curve helfen, mit mehr Parteien zusammenzuarbeiten, und gleichzeitig ist die Fähigkeit von Curve, Projektliquidität anzuziehen, dank der reichlich vorhandenen Liquidität aus den Pools großartig, wodurch die Position von DEX Stable Assets, seiner Nummer 1, gestärkt wird.

(2) SynthSwap : Wie ich oben sagte, ermöglicht SynthSwap den Handel mit 2 beliebigen Token mit extrem geringer Slippage, dies wird Curve in Zukunft einen extrem großen Markt eröffnen. Es ist sogar möglich, mit Uniswap V3 zu konkurrieren.

Außerdem besteht die bevorstehende Wachstumschance von Curve darin, auf anderen Ketten zu wachsen. Derzeit wurde das Curve-Projekt auf Ethereum, Polygon gestartet und hat angekündigt, dass es auf Polkadot migrieren und in Zukunft sicherlich weiter expandieren wird.

Kommentare und Schlussfolgerungen zum Betriebsmodell von Curve

Curve Finance begann als Stablecoin-Handels-AMM, aber jetzt geht das Projekt viel weiter.

Um das Betriebsmodell von Curve Finance zusammenzufassen, zeichnen wir einige Hauptideen wie folgt:

Vielleicht haben Sie jetzt ein besseres Verständnis für das Curve Finance-Projekt, die Art und das Potenzial des Projekts, was denken Sie über dieses Projekt? Bitte kommentieren Sie Ihre Meinung im Kommentarbereich, damit wir uns austauschen und diskutieren können.

Die ersten Teile werden schwierig sein, aber alles wird für uns von grundlegender Bedeutung sein, um voranzukommen, alles über DeFi zu verstehen und es zu nutzen, um unsere Investitionsmöglichkeiten zu nutzen. Daher schätze ich es sehr, dass Sie das Betriebsmodell des Projekts lesen und lernen.

Die Operation Model Series ist eine Reihe, die Ihnen helfen soll, ein Protokoll, seine Funktionsweise und sein Potenzial für zukünftige Entwicklungen besser zu verstehen. Einige Modelle, auf die Sie sich beziehen können:

Wenn Sie mehr über das Arbeitsmodell von Protocol erfahren möchten, teilen Sie uns dies bitte im Kommentarbereich mit, damit wir dies in den nächsten Ausgaben tun können.

Wir sehen uns in der nächsten Operation Model Series.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell des Anchor-Protokolls, um zu verstehen, wie das Projekt Wert für das ANC-Token schafft, und prognostizieren Sie Investitionsmöglichkeiten.

Analysieren Sie das Betriebsmodell jeder Komponente innerhalb von Cream Finance, einschließlich: Geldmärkte, Iron Bank, Cream Staking, ETH2 Staking. Siehe jetzt hier.

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Detaillierte Analyse des Betriebsmodells von Compound, wodurch Prognosen und Investitionsmöglichkeiten in COMP für die Zukunft bereitgestellt werden.

Was ist Pangolin? Das Betriebsmodell von Pangolin und wie generieren sie Einnahmen? Welche Position wird Pangolin im Vergleich zu anderen DEX AMMs einnehmen? erfahren Sie hier mehr.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Analysieren Sie das Betriebsmodell von Yield Guild Games (YGG) mit seinem einzigartigen Mechanismus und wie das Projekt Wert für YGG Token schafft.

Die Analyse des Wirkungsmechanismus von Terra wird Ihnen helfen, den Unterschied zwischen UST und LUNA zu verstehen und wie Terra den Wert für LUNA erfasst.

Durch die Analyse des Betriebsmodells dezentraler Investmentfonds zur Realisierung potenzieller Investitionsmöglichkeiten mit Ventures DAO!

Analysieren und bewerten Sie das Betriebsmodell von Inverse Finance und bieten Sie so die intuitivsten Perspektiven auf INV.

Analysieren Sie den Wirkungsmechanismus jedes Produkts von Serum, einschließlich: Serum DEX, GUI-Sharing, Pools, um die Idee besser zu verstehen: Alle Werte gehen an Serum!

Warum ist das ALPHA so stark gestiegen? Was ist das Besondere an Alpha Homora? Wird es in Zukunft Investitionsmöglichkeiten in ALPHA geben? Hier herausfinden.

Analysieren Sie den Arbeitsmechanismus von Maker Dao und wie Sie den Wert für MKR-Token erfassen können, um so die Zukunft und das Potenzial dieses führenden Kreditprojekts zu projizieren.

Wie erfasst Polkastarter den Wert für POLS-Token? Lassen Sie uns den Arbeitsmechanismus von Polkastarter analysieren, um die Zukunft vorherzusagen und Investitionsmöglichkeiten mit dem Projekt zu finden!

Die Analyse des Betriebsmodells von The Sandbox hilft, den Mechanismus zu verstehen und wie man mit jeder Funktion von The Sandbox Geld verdienen kann.

Dieser Artikel zeigt Ihnen detailliert und einfach, wie Sie ERC20-Token zurückerhalten, die fälschlicherweise durch das BEP20-Wallet und umgekehrt auf das Coin98-Wallet gesendet wurden!

Wer ist André Cronje? André Cronje ist ein produktiver Programmierer und Web3-Entwickler, der das Gesicht von DeFi verändert hat. Erfahre mehr über Andre Cronje - Fair Launch Creator und seine bahnbrechenden Projekte!

Was ist Front Running Bot? Untersuchungen über die Auswirkungen, Herausforderungen und innovative Lösungen für Benutzer und Projekte im Zusammenhang mit Front Running Bots.

Mina und Polygon werden zusammenarbeiten, um Produkte zu entwickeln, die die Skalierbarkeit, verbesserte Überprüfung und den Datenschutz verbessern.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Die Remitano-Börse ist die erste Börse, die den Kauf und Verkauf von Kryptowährungen in VND ermöglicht. Anweisungen zur Registrierung für Remitano und zum Kauf und Verkauf von Bitcoin im Detail gleich hier!

Der Artikel enthält die umfassendsten und detailliertesten Anweisungen zur Verwendung des Tenderize-Testnetzes.

Der Artikel bietet Ihnen die vollständigste und detaillierteste Anleitung zur Verwendung von Mango Markets, um die volle Funktionalität dieses neuen Projekts auf Solana zu erleben.

In dieser ersten Folge der UNLOCKED-Serie fügen wir Ihrer Brieftasche mithilfe der Sicherheitseinstellungen eine zusätzliche Sicherheitsebene hinzu.

Farming ist eine gute Chance für Benutzer, in DeFi einfach Krypto zu verdienen. Aber was ist der richtige Weg, um Krypto zu farmen und DeFi sicher beizutreten?