Analisis Model Operasi Uniswap V2 (UNI) - Dasar dari AMM

Analisis dan evaluasi model operasi Uniswap V2, model paling dasar untuk AMM apa pun.

Analisis model operasi Anchor Protocol dan proyek dApp di sekitarnya.

Informasi tentang Anchor Protocol

Anchor Protocol adalah proyek di segmen Pinjam Meminjam, tetapi tampaknya banyak orang mengenal proyek tersebut sebagai "bank" di Crypto dengan suku bunga kebanyakan berkisar antara 18 - 20% (angka ini dapat disesuaikan melalui Proposal). Produk proyek saat ini antara lain: Meminjam UST dan mengirim UST untuk menerima bunga .

Proyek asli bekerja mirip dengan MakerDAO . Namun seiring berjalannya waktu, banyak Protokol, dAPP mulai dibangun di sekitar Anchor Protocol, yang akan kami sebut satelit, untuk memanfaatkan fitur hasil stabil ini.

Saat ini Anchor Protocol mendukung KPR dengan bLUNA dan beTH, kedepannya bisa menggunakan DOT, ATOM, SOL, ... untuk KPR dengan bDOT, bATOM bSOL, ...

Dalam konten berikutnya, saya akan berbicara tentang cara kerja proyek, termasuk Anchor Protocol itu sendiri dan satelit-satelit ini.

Model kerja Protokol Jangkar

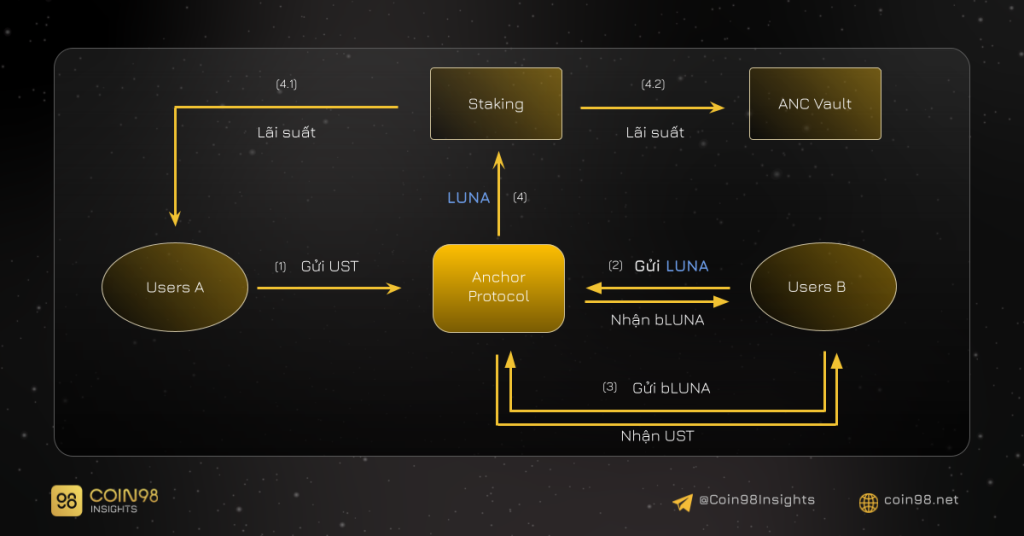

Pengguna datang ke Anchor Protocol melalui operasi dua arah sebagai berikut:

Aktivitas Pengguna untuk Anchor Protocol

Pasokan UST

Dengan demikian, proyek ini akan memberi pengguna tingkat APY yang ideal, hingga 20%. Dibandingkan dengan ribuan persen proyek pertanian Hasil, 20% benar-benar tidak layak disebut.

Tetapi sebaliknya, keuntungan tinggi datang dengan risiko besar. Sebagian besar proyek yang disebutkan di atas memiliki banyak komponen Scammer, jika Anda tidak memilih yang tepat, Anda akan kehilangan uang seperti bermain.

Meminjam UST

Saat ini, proyek hanya mengizinkan untuk menerima bLUNA sebagai jaminan dengan LTV (Loan to Value) sebesar 50%, yang berarti jika Anda memasukkan $100 bLUNA, Anda hanya akan menerima hingga $50. Jika harga bLUNA turun tajam sehingga LTV meningkat (>50%), berarti pinjaman dilikuidasi (sebagian atau seluruhnya). Jaminan tersebut kemudian akan dijual ke UST dan dilunasi ke Anchor Protocol.

Dari kedua kegiatan di atas, dapat kami simpulkan proses pengoperasian Anchor Protocol sebagai berikut:

Detail Operasi Protokol Jangkar

(1) : Pemberi pinjaman menyetorkan UST ke Anchor Protocol untuk menerima bunga.

(2) : Peminjam mengirimkan LUNA ke Anchor Protocol untuk mencetak bLUNA.

(3) : bLUNA akan digunakan sebagai jaminan untuk meminjam UST dari Anchor.

(4) : Jumlah LUNA pada (2) akan dibawa ke Stake untuk menerima profit. Bunga yang diperoleh akan dibagi menjadi dua bagian:

Misalnya, APY LUNA adalah sekitar 16%, yang berarti bahwa bunga yang diperoleh dari Stake LUNA proyek akan mencapai 32% (sebelumnya LTV Anchor adalah 50%, sekarang menjadi 80%), jadi 12% dari keuntungan akan dimasukkan ke dalam Gudang Jangkar.

Perhitungan angka di atas adalah sebagai berikut: Misalkan pengguna A menyetor $100 UST untuk menerima bunga 20%. Pada saat yang sama, Pengguna B menyetor LUNA senilai $100 ke Anchor Protocol, LUNA ini akan dipertaruhkan dengan APY 16%.

Dengan $100 LUNA, B hanya dapat meminjam hingga $50 UST. Jadi uang A memungkinkan dua orang menyetor $100 LUNA pada saat yang sama sebagai hipotek. Secara total, untuk membayar bunga ke A, akan ada $200 LUNA untuk dibawa ke Pasak. Dari sana, APY akan menjadi 32%, dan akan dibagi 20% untuk pengguna yang mengirim UST, 12% untuk dimasukkan ke dalam Anchor Vault.

Penjelasan bLUNA, beTH

Masih banyak saudara-saudara yang masih bingung tentang LUNA dan bLUNA, dapat dipahami sebagai berikut: Anchor Protocol digabungkan dengan Lido Finance - sebuah proyek untuk membuka likuiditas aset Staking, untuk membuat bLUNA.

Oleh karena itu, bLUNA seperti bukti bahwa Anda telah menempatkan LUNA di Stake. Alih-alih Stake di Terra Station hanya mendapatkan bunga. Kemudian Anda dapat memasukkan Anchor Protocol untuk mendapatkan bLUNA, lalu gunakan bLUNA untuk meminjam UST.

Tentu saja, dengan perhitungan yang saya sebutkan di atas, memasukkan LUNA ke Anchor Protocol tidak akan menerima bunga dari proyek yang membawa LUNA ini ke Staking. Sebaliknya, pengguna akan menerima ANC sebagai insentif untuk meminjam.

Pada 13 Agustus 2021, Anchor Protocol secara resmi mendukung beTH Lido Finance sebagai jaminan. Cara kerjanya mirip dengan bLUNA.

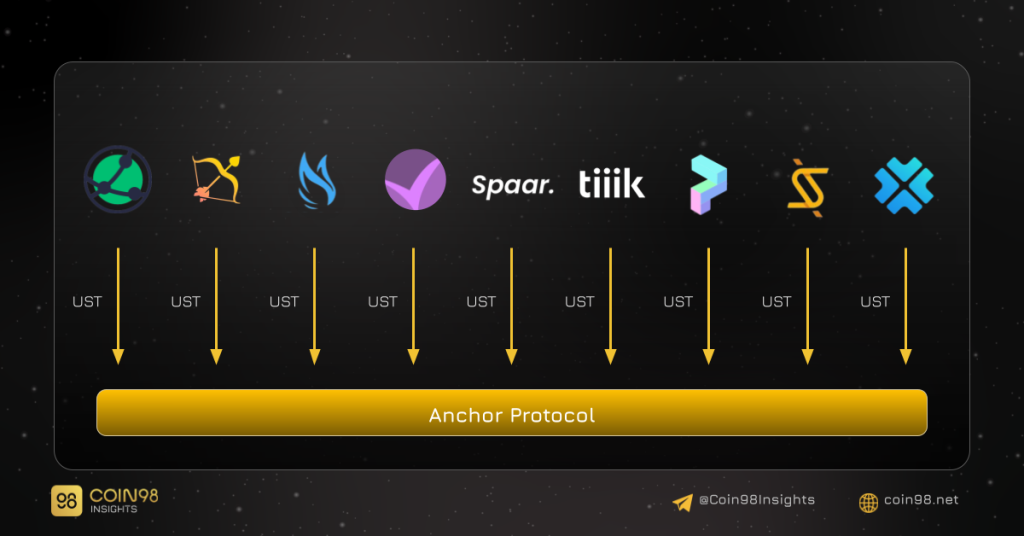

Satelit di sekitar Anchor Protocol

Berikut ini adalah proyek yang dibangun di platform Anchor Protocol:

Satelit di sekitar Anchor Protocol

Proyek-proyek ini akan membawa UST dari banyak tempat ke Anchor Protocol, menggunakan keuntungan yang dihasilkan dari Anchor Protocol untuk melakukan berbagai tugas seperti amal, tabungan, membuat Pool bonus,... dan semuanya diarahkan ke " arus kas permanen ".

Arus kas permanen di sini berarti uang selalu lahir dalam kondisi apapun. Ini membutuhkan sumber minat yang stabil, dan itulah tujuan yang ingin dicapai oleh proyek.

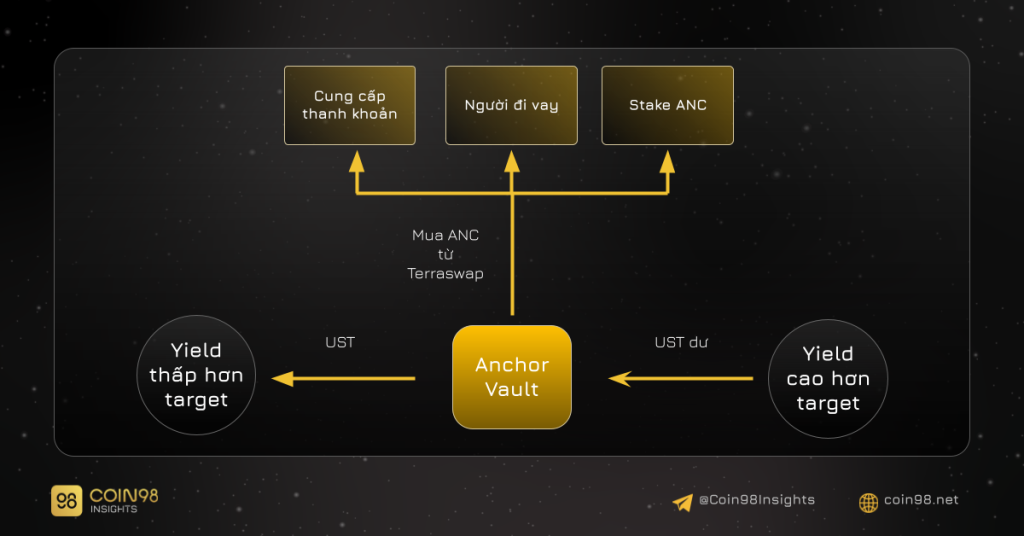

Bagaimana Anchor menjaga tingkat bunga tetap?

Di sini, saya akan berbicara tentang peran Anchor Vault. Faktanya, suku bunga tetap saat ini (20%) tidak selalu stabil, angka ini akan berfluktuasi dalam kisaran yang tetap. Dan ketika APY tidak lagi di level target, akan terjadi kasus berikut:

Tujuan lain dari uang di Vault adalah untuk membeli ANC dari Terraswap untuk didistribusikan ke pengguna Stake ANC, menyediakan likuiditas, meminjam. Namun, proyek tersebut belum menentukan berapa persentase untuk tujuan apa.

Penggunaan Anchor Vault

Bagaimana Anchor Menangkap Nilai untuk ANC?

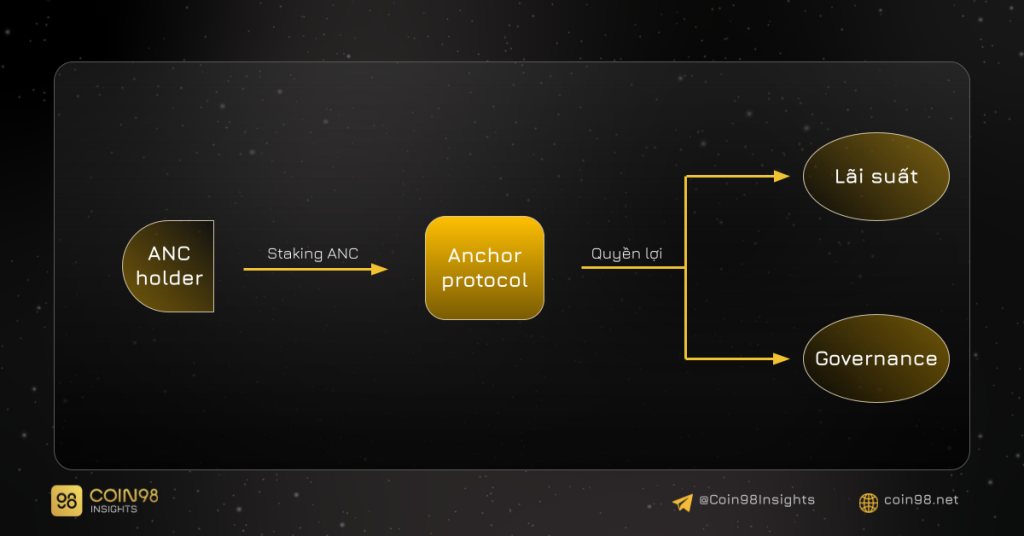

Pertama-tama, kita harus tahu apa yang dilakukan ANC. ANC digunakan untuk:

Dalam Insentif di atas, saya melihat bahwa fitur "pengelolaan dana masyarakat" tidak ada yang dikatakan sementara, selebihnya semua berdampak pada ANC sebagai berikut:

Administrasi

Pengguna dapat Stake ANC ke Anchor Protocol untuk berpartisipasi dalam hak administratif. Selain itu, Stake ini juga menerima bunga (saat ini 2,44% APR).

ANC yang dibayarkan untuk Taruhan ini berasal dari biaya transaksi seluruh sistem, yang akan saya bicarakan secara rinci di bawah ini.

Administrasi Protokol Jangkar

Jumlah suara dibatasi oleh jumlah ANC Stakes pada Anchor Protocol. Siapapun dapat membuat polling dengan membayar sejumlah ANC. Jika polling tidak lolos voting, jumlah ANC ini akan didistribusikan kembali ke pengguna Stake ANC secara proporsional.

Menyediakan likuiditas

Pengguna dapat berpartisipasi dalam penyediaan likuiditas pasangan ANC-UST di Terraswap untuk menerima token LP. Kemudian Stake LP token pair ANC-UST untuk menerima bunga APY hingga 70% (saat ini).

Selain imbalan seperti di atas, menyediakan likuiditas juga membantu ANC mempertahankan nilai dengan lebih baik, yang pada gilirannya membantu insentif bagi peminjam untuk bekerja.

Biaya transaksi saham

Seperti disebutkan di bagian Administrasi, semua kegiatan di Anchor Protocol membebankan biaya transaksi, dari peminjaman dan peminjaman hingga penyetoran, penarikan, penyediaan likuiditas, dll. Uang ini digunakan untuk membeli kembali ANC dan mendistribusikannya untuk pengguna Stake ANC.

Dorong pengguna untuk meminjam

Ini adalah Insentif yang cukup populer dalam rangkaian Pinjam Meminjam. Pengguna yang berpartisipasi sebagai peminjam UST akan menerima ANC.

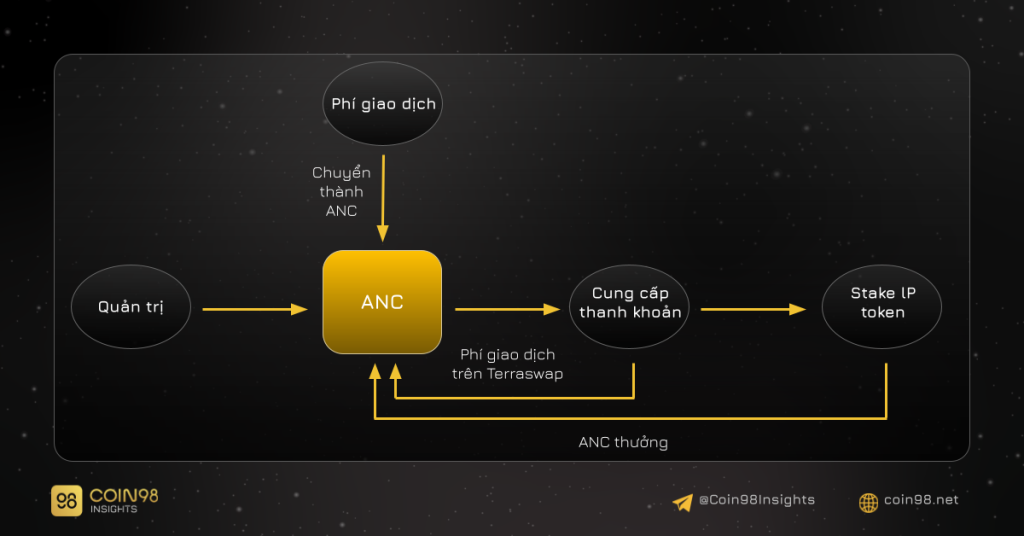

Untuk meringkas, cara Anchor Protocol menangkap Nilai untuk ANC adalah sebagai berikut:

Bagaimana Anchor Protocol menangkap nilai untuk ANC

Jadi Anchor Protocol hanya memberi nilai pada ANC? Jawabannya tidak, masih ada satu nama yang perlu kita bicarakan - LUNA.

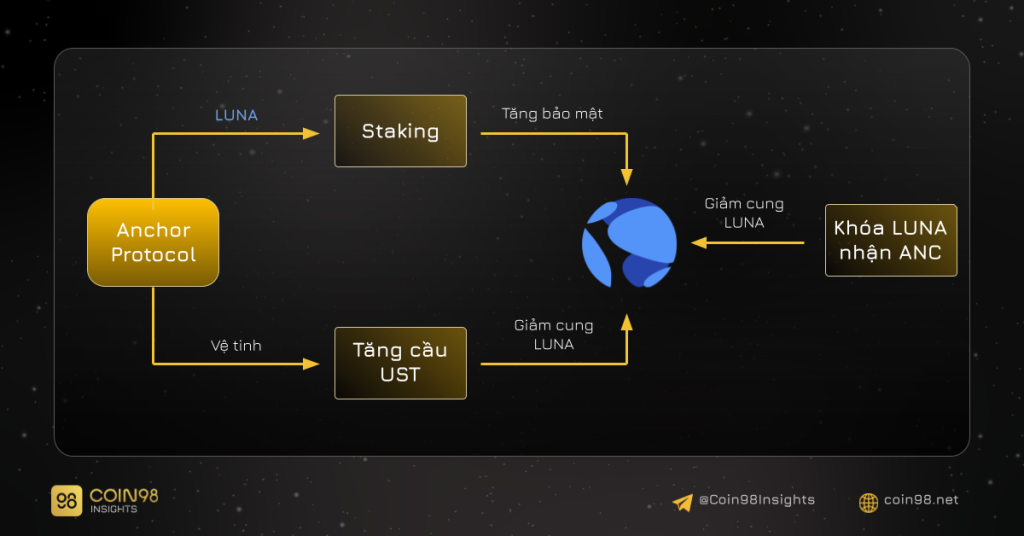

Berapa nilai Anchor Capture untuk LUNA?

Mempertaruhkan LUNA

Dengan demikian, LUNA yang dikirim akan didelegasikan ke node di Terra ( station.terra.money/ ). Selain menerima bunga, ini akan membuat jaringan lebih aman, membuat seluruh ekosistem tumbuh LUNA mendapat banyak nilai.

Airdrop ANC untuk Staker LUNA

Tokenomic proyek memiliki 15% ke Airdrop untuk pengguna Stake LUNA di Blok 2.179.600 sebelumnya dan LUNA ini harus disimpan dalam status Stake ini selama dua tahun untuk menerima ANC penuh. Oleh karena itu, ini mengurangi jumlah LUNA dalam jangka panjang.

Peran satelit di atas

Untuk menjawab pertanyaan ini, Anda dapat membaca model operasi Serum dan Anda akan melihat bahwa proyek yang dibangun di atas Serum semuanya berkontribusi pada profitabilitas platform di bawah ini.

Selain itu, baru-baru ini, Do Kwon mengumumkan bahwa dApps kini dapat mengintegrasikan Anchor Protocol hanya dengan 7 baris kode atau kurang. Langkah ini akan membuat banyak proyek ingin membangun Anchor Protocol.

Proyek-proyek di atas, meskipun bekerja di bidang yang berbeda, umumnya mendorong penggunaan UST. Semakin besar jumlah UST yang digunakan, semakin banyak LUNA yang perlu Anda bakar (1 UST hingga mint harus berharga $1 senilai LUNA). Sejak saat itu LUNA akan semakin langka.

Selain itu, semakin banyak transaksi yang dilakukan di Terra, biaya transaksi yang didistribusikan ke Delegator dan Validator juga meningkat, sehingga semakin banyak orang yang ingin membeli LUNA untuk didelegasikan.

Ringkasan Nilai Tangkap untuk LUNA:

Bagaimana Anchor Protocol menangkap nilai untuk LUNA

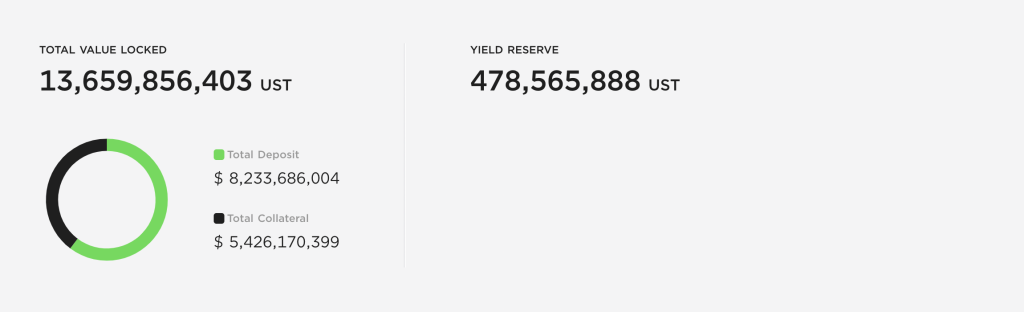

Nilai Total Dikunci oleh Jangkar

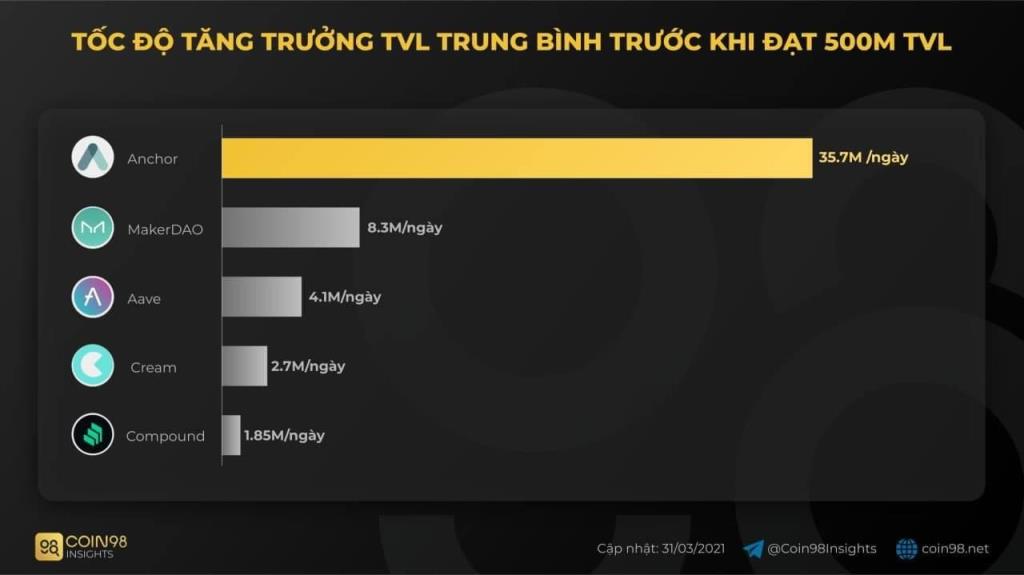

Jika Anda mengikuti Coin98 Insights di Telegram, Anda mungkin tahu bahwa Anchor mencapai $100M TVL setelah hanya 4 hari beroperasi, $500M Total Value Locked (TVL) dalam waktu kurang dari 2 minggu setelah peluncuran (31 Maret). . Untuk detailnya, lihat postingannya di sini .

Menurut defillamar.com, TVL Anchor mencapai hampir $800 juta pada 14 Mei, setelah sekitar 2 bulan beroperasi. Angka ini menunjukkan bahwa model suku bunga yang stabil telah menarik banyak pengguna.

Tingkat pertumbuhan Protokol Jangkar

Kelemahan Anchor Protocol

Platform tidak berfungsi dengan baik selama pasar yang bergejolak

Dari awal tahun hingga awal Mei 2021, BTC hampir tidak memiliki terlalu banyak koreksi kuat. Bertepatan dengan saat proyek ini resmi beroperasi, hampir semuanya berjalan sangat lancar. Hingga menjelang akhir pekan...

Itu adalah salah satu tempat pembuangan yang cukup besar tahun ini, membawa serta keberuntungan dan harapan dari hati para pemegang dan pedagang yang rapuh. Tidak hanya itu, candle merah yang turun lebih dari $13.000 pada 19 Mei mengungkapkan beberapa kelemahan proyek. Secara khusus, web kelebihan beban dan "macet" selama hampir 30 menit, jaringan macet karena terlalu banyak pinjaman yang dilikuidasi, Oracle gagal, dll.

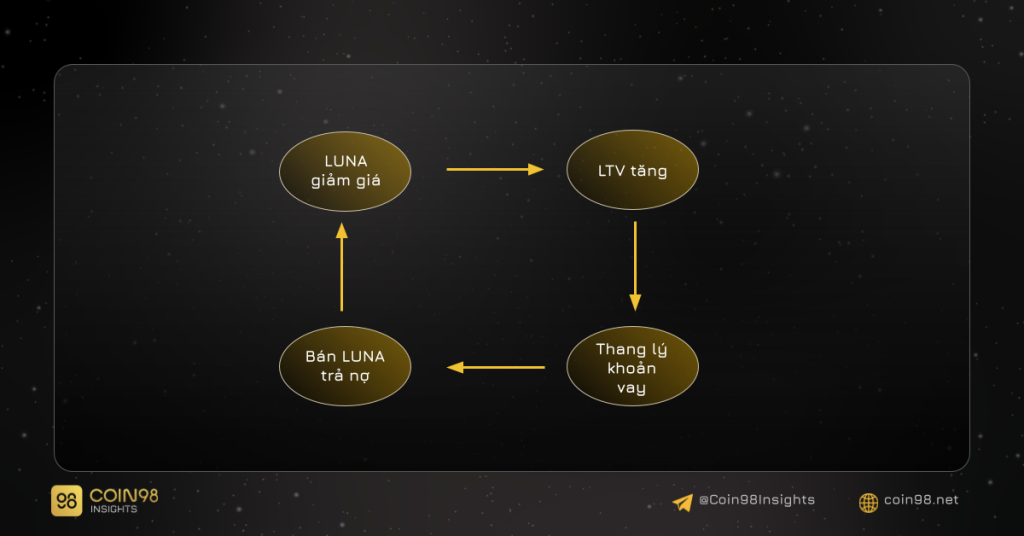

Proses likuidasi pinjaman Anchor Protocol

Selain itu, 4.000 pesanan telah dilikuidasi karena penurunan harga LUNA, serta lebih dari 800 pesanan yang sudah masuk dalam daftar berbahaya. Hal ini menyebabkan penjualan massal LUNA untuk membuat UST membayar kembali pinjaman seperti yang ditunjukkan di atas. Akibatnya, harga LUNA turun lebih dari 75% sejak 19 Mei, dan resmi terbelah hampir 6 kali lipat jika dihitung dari atas. Tentu saja, proyek kemudian berupaya untuk memperbaiki masalah ini pada waktu yang tepat.

Kebenaran di balik 20% APY

Ketika diluncurkan pada Maret 2021, tarif tetap 20% adalah sesuatu yang cukup menarik. Karena meskipun lebih rendah dari platform Yield Farming pada waktu itu, setidaknya Anchor Protocol adalah nama yang memiliki reputasi baik. Selain itu, 20% per tahun selama Down Trend sangat berharga.

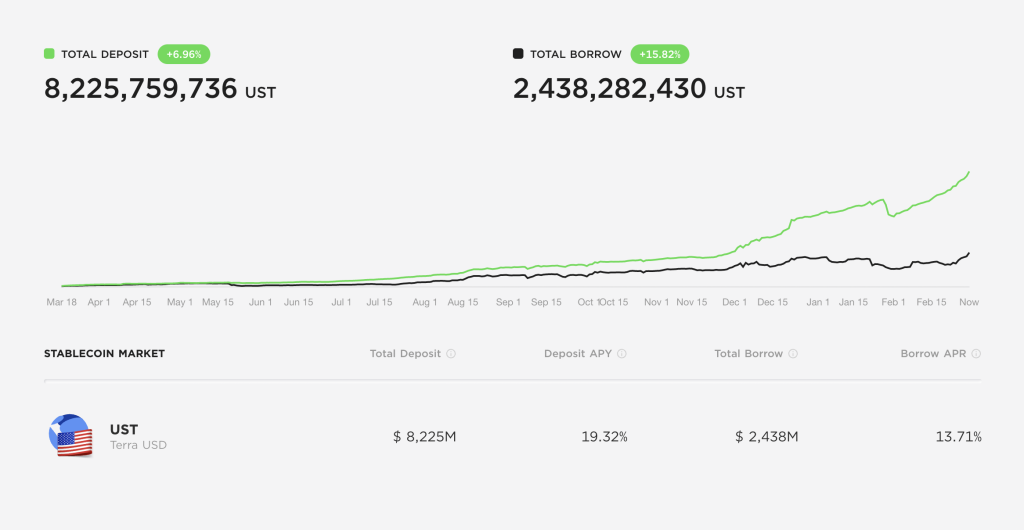

Namun, saat itulah jumlah pengguna yang meminjam berada pada ambang batas yang cukup untuk mendapatkan bunga untuk membayar Hasil di atas. Faktanya, pengguna hanya menyetor uang untuk menerima bunga, tetapi sangat sedikit orang yang meminjam. Di bawah ini adalah statistik jumlah UST yang disimpan dan dipinjam pada 1 Maret 2022 - hampir setahun sejak Anchor Protocol diluncurkan.

Hingga $8 miliar UST telah disetorkan, tetapi lebih dari $2,4 miliar dipinjam, yang berarti LUNA tidak cukup untuk pergi ke Stake untuk menerima bunga. Oleh karena itu, Anchor Protocol terpaksa menggunakan uang di Yield Reserve untuk menutupi APY 19-20% penuh.

Apa pun yang datang akan datang, suatu hari, jumlah uang di Yield Reserve tidak lagi cukup untuk memenuhinya, LFG (Luna Foundation Guard - sebuah organisasi Terra, membantu mempertahankan Peg UST) memiliki Proposal untuk menjual LUNA untuk disimpan UST ke dalam Yield Reserve of Anchor Protocl.

Proposal ini disetujui, pada 18 Februari 2022, $450M UST ditransfer ke Yield Reserve untuk mempertahankan APY.

Jumlah di Yield Reserve telah dituangkan ke $450M

Hal ini menunjukkan bahwa model operasi Anchor Protocol tidak berkelanjutan sehingga mengarah pada “penutup kerugian”. Jika ini tidak diperbaiki, $450 juta LFG juga akan hilang secara bertahap.

Perubahan Tokenomik

Detail berubah

Pada 18 Februari 2022, Proposal yang bertujuan untuk mengubah tokennomic ANC diposting ke forum polling komunitas. Anda dapat membaca detailnya di sini .

Ringkasan proposal adalah sebagai berikut: ANC akan berubah menjadi model veANC (mirip dengan veCRV), dimana:

Saat ini, ini hanya draf, bukan perubahan resmi. Setelah komunitas menambahkan dan menghapus komentar, Proposal juga harus diposting ke proyek, di mana pengguna secara resmi memilih untuk disetujui.

Komentar

Meski baru sebatas draft, mungkin cepat atau lambat menerima Proposal ini, karena bukan hanya tim, tetapi juga masyarakat sendiri menyadari bahwa token ANC bermasalah.

Hal ini membuat tidak ada yang mau memiliki ANC, juga insentif untuk meminjam untuk menjual. Hal ini membuat harga ANC hanya berfluktuasi antara $2 - $3 dalam jangka panjang, meskipun memiliki aset lebih dari $10 miliar dalam protokol.

Pembaruan ini tidak hanya meningkatkan alasan memiliki ANC (bonus rewards, menerima keuntungan), tetapi juga meningkatkan hak administratif. Di masa lalu, pemilik ANC hanya bisa mengatur parameter, yang sulit untuk melihat keuntungan dalam sekejap. Tapi sekarang, ini tentang menavigasi hadiah itu tepat di tempat yang Anda inginkan.

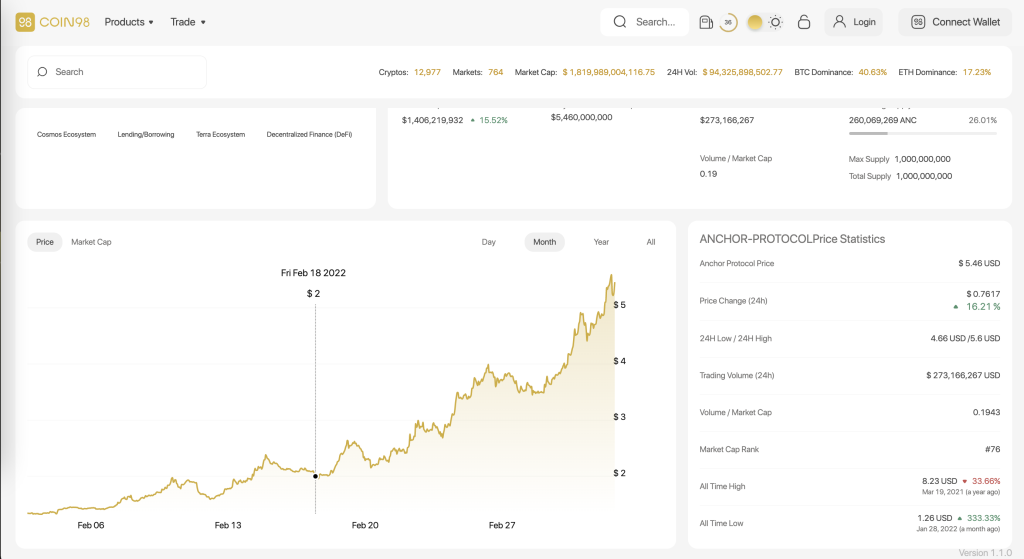

Grafik harga ANC di Coin98 Markets

Setelah draf Proposal dirilis, harga ANC melonjak hingga lebih dari $5 hanya dalam waktu setengah bulan. Untuk menjelaskan hal ini, peminjam membeli ANC lebih awal untuk mempersiapkan penguncian ke veANC, untuk meningkatkan jumlah hadiah, serta memiliki hak administratif.

Namun, menurut saya, Proposal hanya menaikkan harga dalam jangka pendek, karena kemudian inflasi dari pinjaman masih merupakan pelepasan yang signifikan. Selain itu, model perintis untuk Vote Escrow, veCRV, telah menunjukkan bahwa harga akan meningkat, tetapi pada ambang batas tertentu, harga akan turun karena keseimbangan kekuatan beli dan pelepasan dari inflasi.

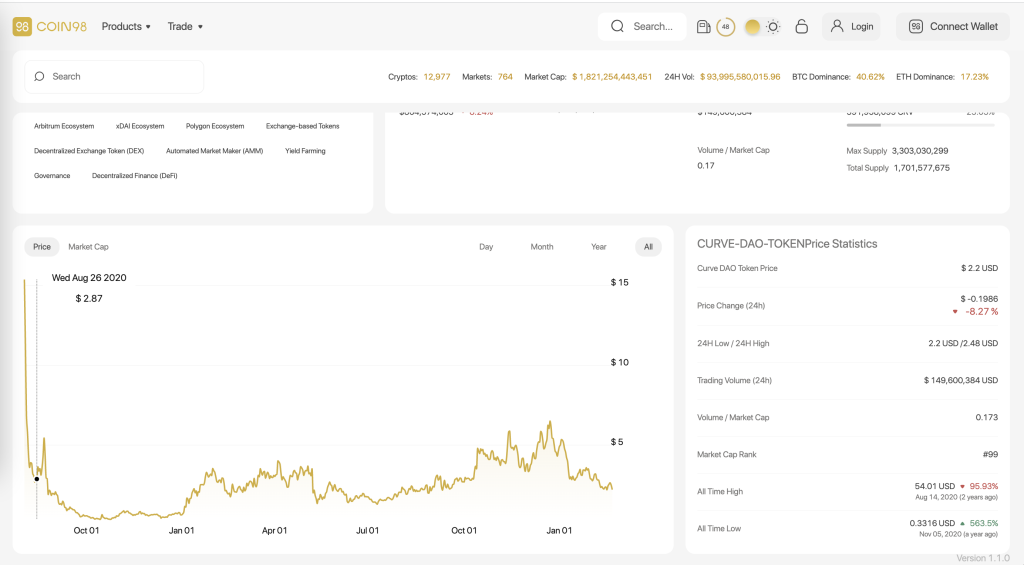

Grafik harga CRV di Coin98 Markets

Melihat gambar di atas, terlihat bahwa setelah veCRV dirilis pada Agustus 2020, harga CRV masih turun, tetapi setelah itu, ada daya beli yang naik dan bertahan di $3 - $4 untuk waktu yang lama. Oleh karena itu, saya pikir harga ANC akan meningkat karena daya beli saat ini, hingga pembayaran berikutnya akan mulai stabil.

ringkasan

Setelah setahun diluncurkan, Anchor Protocol belum berkembang sesuai harapan tim. Oleh karena itu, mengubah tokennomic sangat penting. Seberapa besar perubahan ini akan membantu harga ANC? Mari kita tunggu masa depan untuk menjawab.

Analisis dan evaluasi model operasi Uniswap V2, model paling dasar untuk AMM apa pun.

Analisis model operasi setiap komponen di dalam Cream Finance termasuk: Pasar Uang, Bank Besi, Taruhan Krim, Taruhan ETH2. Lihat sekarang di sini.

Mari kita analisis model Raydium untuk melihat bagaimana model Raydium, bekerja dengan baik dan tidak bekerja dengan baik pada poin, dan bagaimana mereka akan berubah untuk mengembangkan dApps.

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalamnya, sehingga menemukan peluang investasi dengan PancakeSwap.

Staking OHM menawarkan keuntungan APY 100.000%. Dengan jumlah yang begitu besar, apakah model Olympus DAO scam seperti yang dikabarkan?

Analisis model Lido Finance untuk memahami hal-hal penting dari mekanisme operasi setiap produk dan potensi Lido di masa depan.

Analisis model operasi Balancer V2 dan kelebihan dan kekurangannya, sehingga memberikan pandangan paling intuitif tentang Token BAL.

Analisis rinci model operasi Compound, sehingga memberikan proyeksi dan peluang investasi di COMP di masa depan.

Apa itu Trenggiling? Model operasi Trenggiling dan bagaimana mereka menghasilkan pendapatan? Bagaimana posisi Trenggiling dibandingkan dengan DEX AMM lainnya? pelajari lebih lanjut di sini.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 di pasar, untuk mengetahui arah proyek dan mencari tahu sendiri.

Analisis model operasi Yield Guild Games (YGG) dengan mekanisme uniknya & bagaimana proyek menciptakan nilai untuk Token YGG.

Menganalisis mekanisme tindakan Terra akan membantu Anda memahami perbedaan antara UST dan LUNA dan bagaimana Terra menangkap nilai untuk LUNA.

Melalui analisis model operasi Dana Investasi Terdesentralisasi untuk mewujudkan peluang investasi potensial dengan Ventures DAO!

Analisis dan evaluasi model operasi Inverse Finance, sehingga memberikan perspektif paling intuitif tentang INV.

Analisis mekanisme kerja setiap produk Serum termasuk: Serum DEX, berbagi GUI, Pools untuk lebih memahami idenya: Semua nilai masuk ke Serum!

Mengapa ALPHA meningkat begitu tajam? Apa yang spesial dari Alpha Homora? Akankah ada peluang investasi di ALPHA di masa depan? Cari tahu di sini.

Analisis mekanisme kerja Maker Dao dan cara menangkap nilai untuk token MKR, sehingga memproyeksikan masa depan dan potensi proyek Pinjaman terkemuka ini.

Bagaimana cara Polkastarter menangkap nilai untuk token POLS? Mari kita analisis mekanisme kerja Polkastarter untuk meramalkan masa depan dan menemukan peluang investasi dengan proyek!

Menganalisis model operasi The Sandbox membantu memahami mekanisme dan cara menghasilkan uang dengan setiap fitur The Sandbox.

Arbitrum memecahkan masalah bersamaan dari jaringan Ethereum. Mari jelajahi Ekosistem Arbitrum di artikel ini!

Artikel ini menjelaskan perbedaan antara OKB dan OKT serta eksplorasi ekosistem blockchain dan cryptocurrency yang mendukungnya.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

Artikel ini akan memandu Anda tentang cara menggunakan Uniswap, termasuk menukar, menambah likuiditas, dan memigrasikan likuiditas dari Uniswap V2 ke V3 dengan informasi terbaru tentang teknologi DeFi.

Apa itu Mainnet? Apa itu Testnet? Pelajari tentang pentingnya dan pengaruhnya terhadap harga koin serta 3 langkah untuk testnet di sini!

Artikel ini akan menunjukkan kepada Anda cara mendapatkan kembali token ERC20 yang salah dikirim melalui dompet BEP20 dan sebaliknya di dompet Coin98 secara detail dan sederhana!

Pelajari tentang ekosistem Solana dan setiap potongan teka-teki di dalamnya untuk menyiapkan panggung untuk menemukan peluang di Solana.

Cardano sekarang hanya berdiri di belakang Ethereum dan Bitcoin dalam hal kapitalisasi pasar. Mari belajar tentang Ekosistem Cardano yang sedang berkembang!

Beberapa pengalaman dan catatan dalam menggunakan Cross-chain Bridge untuk memindahkan modal bolak-balik antara blockchain yang berbeda dengan aman dan efisien.

Mina dan Polygon akan bekerja sama untuk mengembangkan produk yang meningkatkan skalabilitas, verifikasi yang disempurnakan, dan privasi.