Analisis Model Operasi Uniswap V2 (UNI) - Asas AMM

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Analisis mekanisme kerja Maker Dao dan cara memperoleh nilai untuk token MKR, dengan itu mengunjurkan masa depan dan potensi projek Pinjaman terkemuka ini.

Apa itu Maker Knife?

MakerDAO & DAI ialah projek mengenai Pemberian Pinjaman dalam bidang kewangan terdesentralisasi DeFi. Asas projek itu dibina di atas Ethereum Blockchain.

2 komponen utama dan penting projek ialah DAI Stablecoin dan Pembuat (Token MKR):

Maker Dao ialah salah satu projek Pinjaman pertama di pasaran, dibangunkan sejak penghujung 2017. Selepas lebih daripada 3 tahun, projek itu telah mencapai banyak pencapaian hebat, Stablecoin DAI pada masa ini ialah Stablecoin dengan DeFi permodalan terbesar dan ke-3 terbesar dalam seluruh pasaran, hanya di belakang USDT dan USDC.

Artikel ini akan membantu anda:

Sila rujuk untuk mempunyai lebih banyak perspektif dalam pelaburan.

Model kerja Maker Dao

Maker Knife kini mempunyai beberapa produk utama seperti berikut:

Kami akan belajar tentang cara produk ini berfungsi secara bergilir.

Bilik Kebal Pasar

Untuk dapat mula berinteraksi dengan Maker Dao, perkara pertama yang anda perlu lakukan ialah membuka Maker Vault, yang boleh anda buka melalui projek yang menyokong Antaramuka untuk Maker Dao seperti Oasis, InstaDapp, Zerion.

Maker Vault adalah seperti kedudukan anda, selepas membuka 1 Vault, anda akan mempunyai hak untuk memberikan cagaran, meminjam DAI, membayar balik,...

Anda boleh membuka berbilang Bilik Kebal pada masa yang sama untuk mempunyai berbilang kedudukan.

DAI pudina/menebus mekanisme stablecoin

Ini adalah ciri yang paling asas dan paling banyak digunakan dalam Maker Knife. Jumlah DAI yang dicetak bergantung pada kualiti cagaran.

Sebagai contoh, $ 150 ETH hanya boleh dicetak 100 DAI. Tetapi $150 USDC boleh menghasilkan sehingga 148.5 DAI.

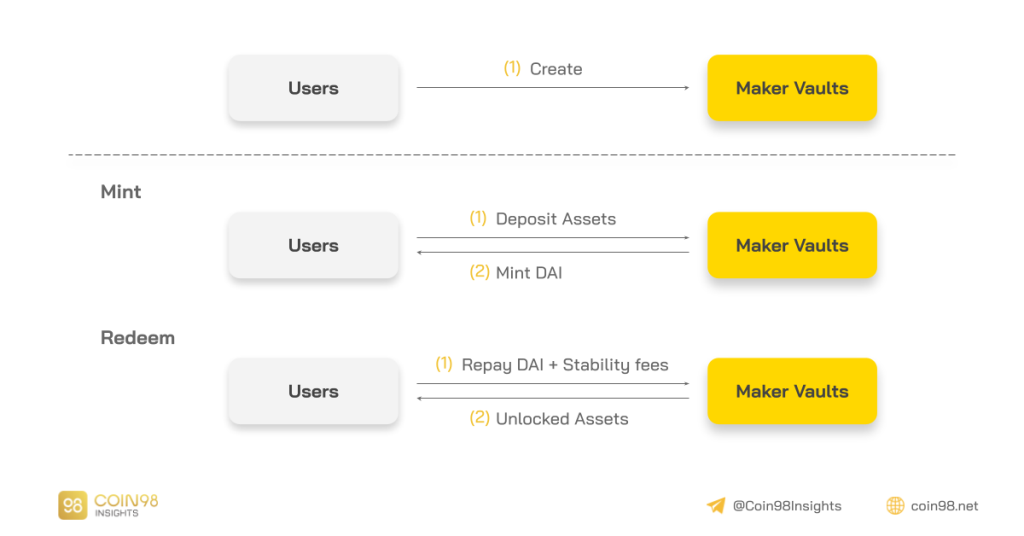

Mekanik Mint & Tebus akan berjalan seperti ini:

Pudina :

(1) Pengguna akan meletakkan cagaran dalam Bilik Kebal Pembuatnya.

(2) Berdasarkan kualiti cagaran, peminjam akan dapat meminjam sejumlah DAI, pengguna boleh menggunakan DAI ini untuk membeli lebih banyak hartanah, meminjamkan, bertani,...

Tebus:

(1) Apabila pengguna ingin membayar balik pinjaman dan mendapatkan semula cagaran. Pengguna akan memulangkan DAI yang dipinjam + 1 bahagian faedah, faedah ini akan dibayar dalam DAI.

(2) Selepas pengguna membayar DAI + faedah, Bilik Kebal membuka kunci cagaran dan pengguna mendapatkan semula asetnya.

Mekanisme pembubaran aset pada Maker DAO

Untuk memastikan DAI stabil pada $1 yang ditambat, apabila Bilik Kebal cagaran turun kepada peratusan tertentu, khususnya pada masa ini 150%, aset dalam Bilik Kebal akan dibubarkan untuk membayar balik hutang.

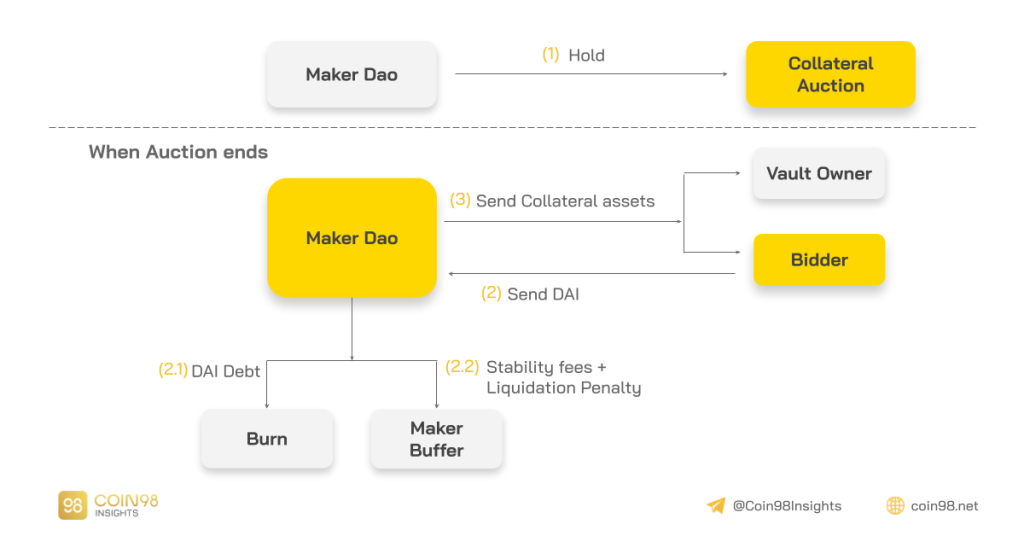

Aset yang dibubarkan dalam Maker Dao akan dijalankan mengikut format lelongan:

(1) Pembuat DAO akan mengadakan lelongan dengan peserta, untuk memilih pemenang, dan pada masa yang sama memastikan pemilik Bilik Kebal boleh membayar balik hutang sepenuhnya.

(2) Pemenang (pembida) akan memindahkan DAI kepada Maker DAO. DAI ini akan digunakan untuk 2 perkara.

(3) Pembuat Dao memindahkan aset Cagaran kepada pemenang (pembida). Lelongan ini akan menghasilkan 2 kes:

Penampan Pembuat

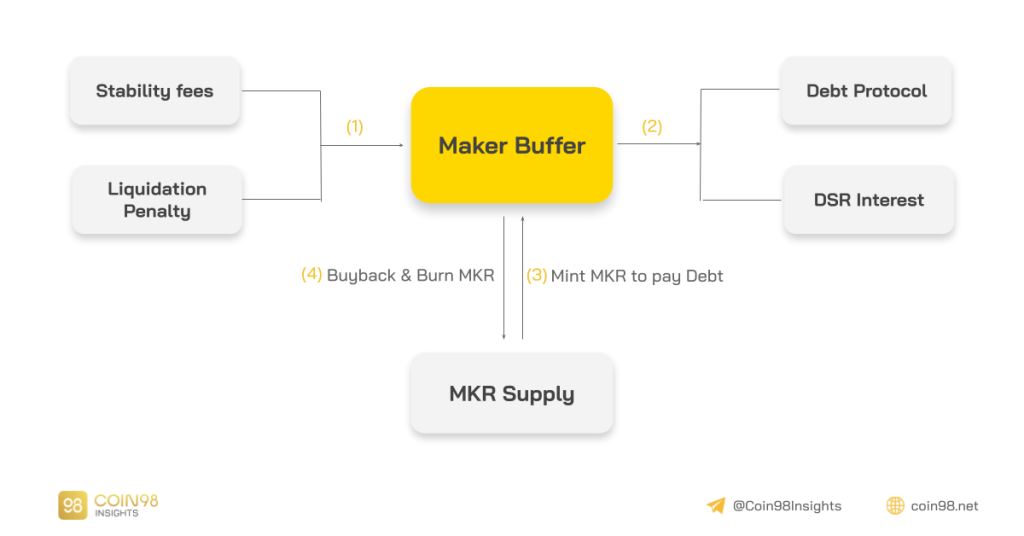

Penampan Maker ialah komponen yang cukup penting dalam model pengendalian Maker Dao. Sekarang anda telah mendengar banyak tentang ramuan ini dalam artikel, sekarang saya akan menerangkan definisi, cara ia berfungsi, dan maksudnya.

Definisi: Maker Buffer bertindak sebagai Dana Kewangan (Perbendaharaan) Maker Dao, menguruskan hasil dan perbelanjaan projek.

Bagaimana Maker Buffer berfungsi:

(1) Hasil: Semua hasil Maker Dao dipindahkan ke sini, termasuk: Yuran pinjaman DAI (Yuran Kestabilan) + Yuran Penalti Pembubaran.

(2) Sumber perbelanjaan: Wang ini akan digunakan untuk 2 perkara utama:

(3) Jika jumlah dalam Maker Buffer tidak mencukupi untuk membayar hutang, token MKR akan ditempa dan dilelong (Debt Auction) untuk membayar dua hutang yang lain.

(4) Jika selepas melunaskan 2 hutang, jumlah dalam Maker Buffer masih lebih tinggi daripada paras tertentu, baki wang akan dilelong (Surplus Auction) untuk membeli MKR dan dibakar di pasaran, seterusnya mengempiskan bekalan MKR.

→ Peranan Maker Buffer dan token MKR adalah sangat penting, membantu menstabilkan dan menyusun semula kewangan dalam Maker Dao.

Acara Blackswan:

Peranan Maker Buffer dan token MKR jelas menunjukkan peranan acara Blackswan, khususnya pada 13 Mac 2020, pasaran mengalami kejatuhan yang kuat, walaupun pembubaran apabila kadar gadai janji turun kepada 150 %, tetapi harganya turun begitu cepat sehingga jumlah wang yang dikumpul oleh Maker Dao tidak mencukupi untuk menampung hutang, defisit berjumlah $5.4 M DAI.

Pada masa ini, Maker Dao terpaksa menutup sementara protokol (Emergency Shutdown) dan menjalankan lelongan hutang (Debt Protocol).

Pada 29 Mac 2020, lelongan hutang berakhir, 20,980 MKR telah ditempa untuk mengumpul $5.3 M DAI.

Kadar Penjimatan DAI (DSR)

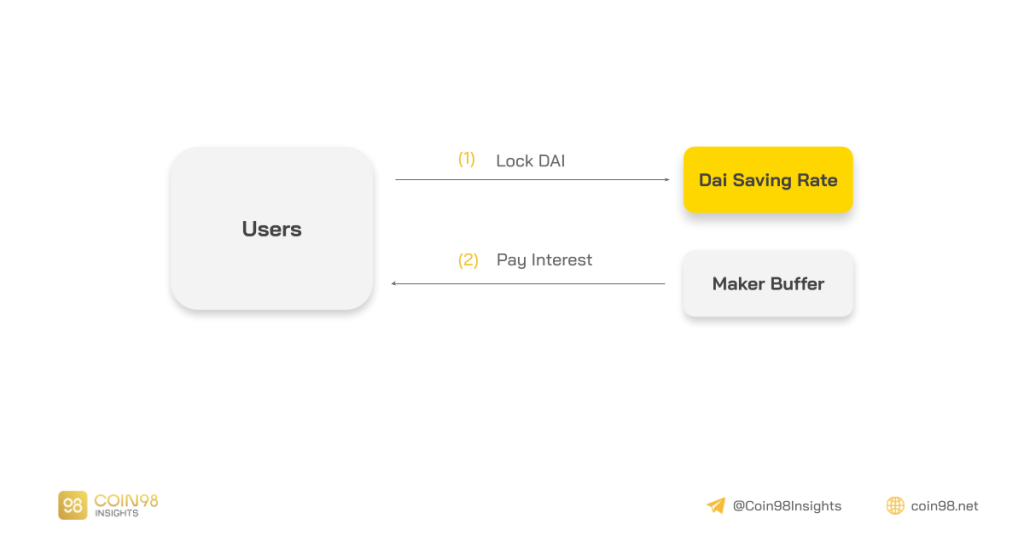

Kadar Penjimatan Dai (DSR) ialah ciri yang membolehkan pemegang DAI memperoleh keuntungan secara pasif, dan juga merupakan alat untuk Maker Dao untuk menstabilkan kadar DAI.

Kadar faedah dalam Dai Saving Rate dahulunya sehingga 8%/tahun, tetapi kini hanya 0.01%, dan kini hanya 71 juta DAI yang terkunci dalam Dai Saving Rate.

Proses pengendalian Dai Saving Rate adalah agak mudah, berlaku dalam 4 langkah seperti berikut:

(1) Pemegang DAI mengunci DAI dalam kontrak Kadar Simpanan Dai.

(2) Maker Buffer akan membayar balik faedah kepada pemegang DAI.

Ini adalah ciri yang mudah, tetapi implikasinya sangat besar. Ciri ini membolehkan Pentadbiran Maker Dao (Pemegang MKR) menstabilkan kadar pertukaran DAI terhadap turun naik dalam pasaran, khususnya:

Semakan Kadar Penjimatan Dai

Secara peribadi, saya mendapati ini adalah ciri yang sangat baik, digunakan daripada ekonomi kewangan tradisional.

Cara DAI menggunakan Kadar Simpanan DAI untuk menstabilkan kadar pertukaran DAI kepada USD, adalah cara yang sama bank pusat negeri menstabilkan kadar pertukaran mereka berbanding USD.

Sebagai contoh:

Sekiranya 1 syiling X susut nilai berbanding USD, Bank Pusat akan meningkatkan Hasil Bon X berbanding bon USD. Kemudian, memegang syiling X akan lebih menguntungkan, pelabur akan cenderung untuk menjual USD untuk membeli syiling X ⇒ Harga X meningkat berbanding USD dan mengekalkan korelasi yang diperlukan.

Dalam kes yang bertentangan, syiling X meningkat berbanding USD, Bank Pusat akan mengurangkan kadar faedah Bon syiling X berbanding USD ⇒ Dong X kurang menarik daripada USD dan harga X akan jatuh semula.

Kadar Penjimatan Dai juga berfungsi dengan cara yang sama. Secara keseluruhan, ini adalah alat untuk Maker Dao untuk menstabilkan kadar pertukarannya dengan sewajarnya, walaupun kesan Kadar Penjimatan Dai terhadap kadar pertukaran DAI tidak terlalu hebat.

Analisis parameter stablecoin DAI

Nisbah Cagaran

Nisbah kecairan DAI adalah pada 150%, yang bermaksud jika nilai cagaran jatuh di bawah paras tersebut, ia akan dibubarkan oleh sistem.

Nisbah cagaran mempunyai nilai yang lebih besar daripada nisbah Kecairan untuk mengelakkan akaun anda dibubarkan oleh sistem, untuk selamat, biasanya pengguna akan menetapkan nisbah Cagaran menjadi 2-4 kali nisbah Kecairan, iaitu kira-kira 300% - 600% daripada jumlah DAI perlu meminjam daripada sistem.

Jumlah sebenar pada masa ini ialah 355% kadar gadai janji.

Peg

Nilai syiling DAI ditetapkan sekitar markah $1. Apabila harga DAI turun naik, akan ada mekanisme untuk menyesuaikan harga.

Mekanisme penstabilan harga

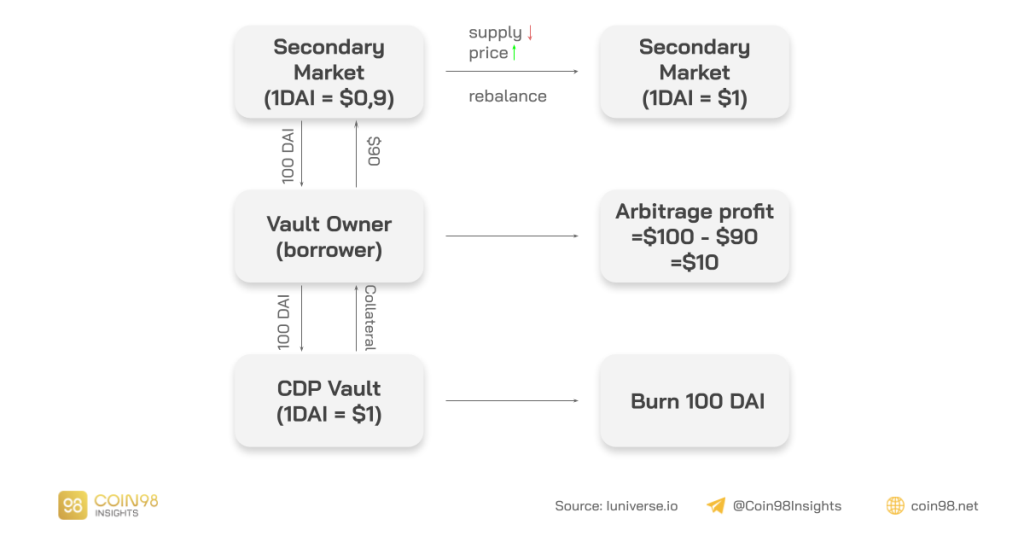

Di mana DAI jatuh di bawah $1

Katakan pengguna telah meminjam pinjaman ($100) daripada MarkerDao, selepas beberapa ketika, harga DAI jatuh ke rendah ($0.9/DAI). Walaupun harga pasaran DAI tertakluk kepada perubahan, harga DAI dalam sistem sentiasa dikekalkan pada $1 secara lalai. Pada masa itu, pengguna boleh membeli (100) DAI daripada pasaran sekunder (pertukaran seperti Binance, Kucoin, Okex, Uni,...) pada harga yang lebih murah (kira-kira $90) dan kemudian menggunakan wang itu untuk membayar. dalam hutang.

Akibatnya, pengguna menerima jumlah perbezaan harga ($10). Semua DAI yang dikembalikan dibakar, mengurangkan bekalan DAI. Ini akhirnya akan membawa kepada kenaikan harga pasaran DAI.

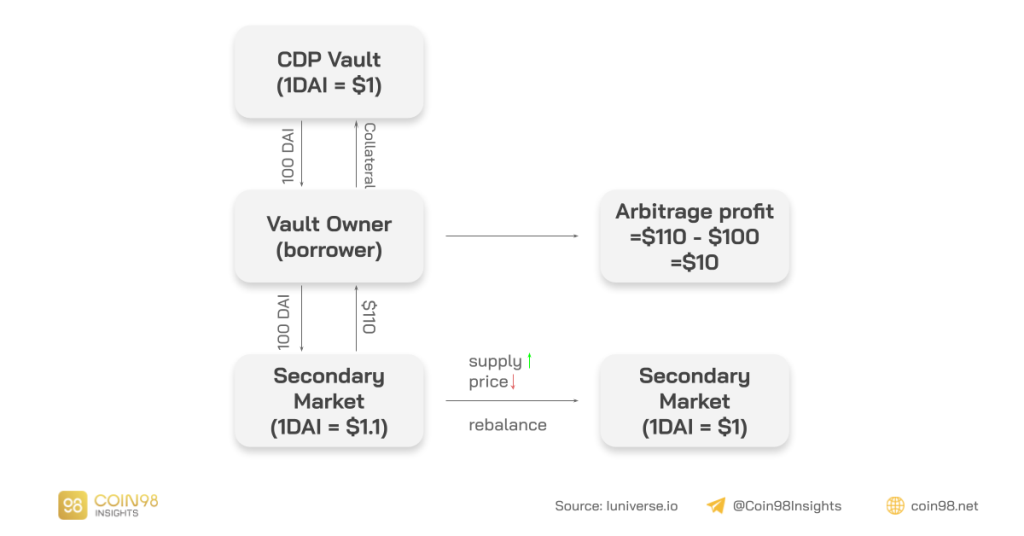

Kes DAI meningkat melebihi $1

Memandangkan DAI masih memegang $1 dalam sistem, pengguna akan meneruskan untuk meminjam DAI daripada sistem dan menjualnya di pasaran sekunder untuk harga yang lebih tinggi (katakan $1.1). Pengguna akan mendapat keuntungan daripada ini ($0.1$/DAI). Selain itu, menyuntik lebih banyak DAI ke dalam pasaran akan menurunkan harga DAI.

Maklumat Harga

Oracle (Medianizer) ialah kontrak pintar yang menyediakan harga rujukan untuk Penanda.

Ia mengekalkan senarai suapan harga, mendapatkan kemas kini harga dan rekod harga terkini yang disediakan oleh setiap alamat. Setiap kali kemas kini harga baharu diterima, harga purata semua harga suapan dikira semula dan purata dikemas kini.

Kebenaran Oracle: Penambahan dan pengalihan keluar alamat suapan harga yang disenarai putih dikawal melalui pentadbiran, begitu juga dengan tetapan min - bilangan minimum suapan sah yang diperlukan untuk penetapan harga Nilai perantaraan dianggap sah.

Prestasi

DAI ialah Stablecoin terkemuka dalam pasaran DeFi dan kini merupakan Stablecoin permodalan tertinggi ke-3, hanya mengekori USDT dan USDC.

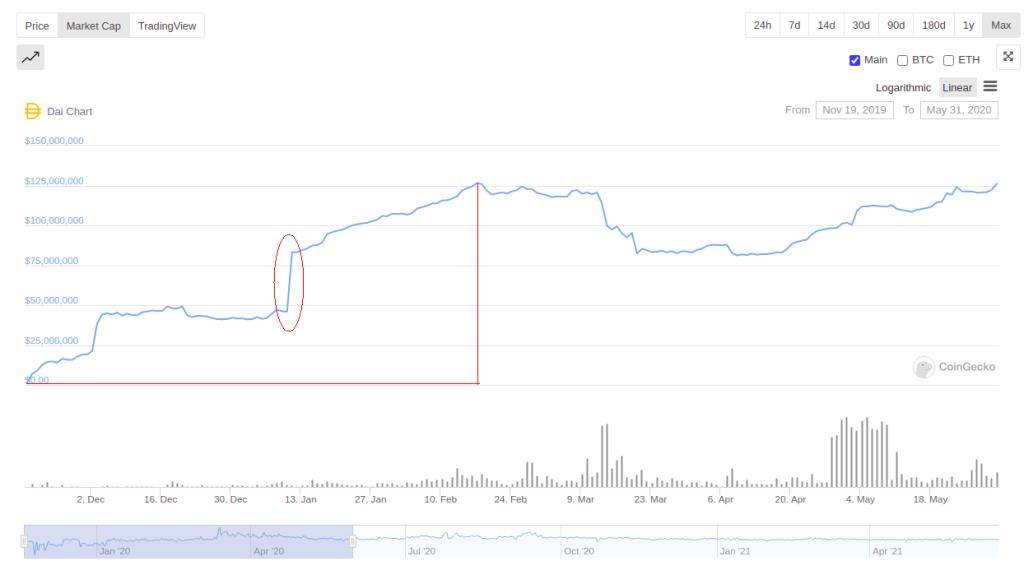

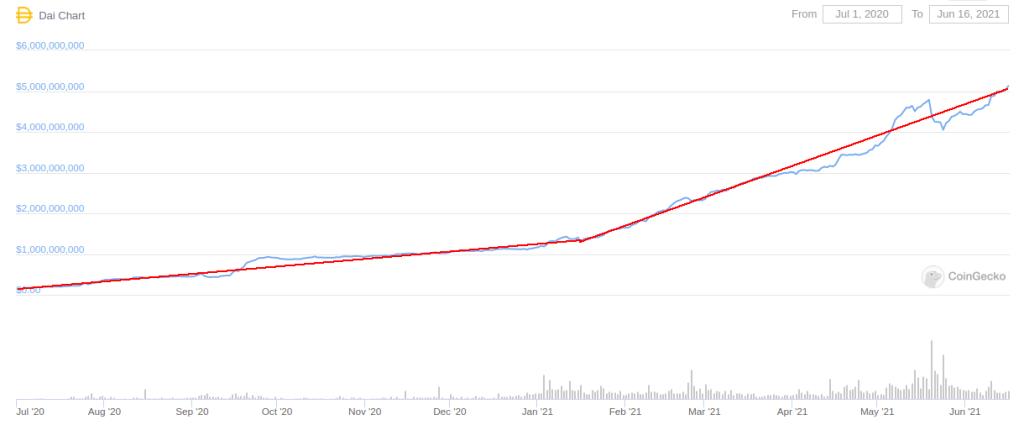

Di bawah ialah data tentang evolusi stablecoin DAI dari semasa ke semasa.

MarkerCap Semasa : $5,130,129,803(16 Jun 2021).

Garis masa penting:

Analisis pertumbuhan stablecoin DAI:

1) Sebelum Jun 2020:

Ulasan:

2) Selepas Jun 2020:

Ulasan:

Ringkasnya, sejak pelancaran projek pada penghujung 2017, projek itu mengambil masa lebih daripada 2.5 tahun, sehingga Jun 2020 untuk mencapai permodalan pasaran sebanyak $100 M, tetapi hanya selepas 1 tahun, DAI telah meningkat melebihi paras $5. B permodalan, kadar pertumbuhan yang sangat pantas, dan terus meningkat secara linear.

Cara Maker Dao menangkap nilai untuk token MKR

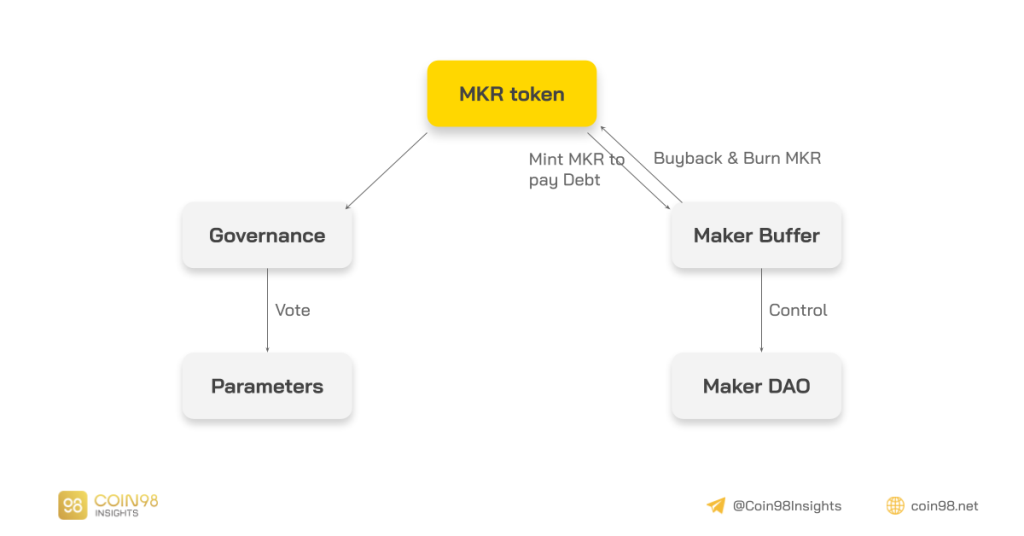

Peranan token MKR paling jelas dalam produk Maker Buffer, MKR ialah token untuk membantu permodalan semula projek:

Ini adalah ciri MKR yang paling penting, membantu menstabilkan sistem, dan melalui Penimbal Maker, Maker Dao juga menangkap nilai untuk token MKR, melalui token Beli Balik & Bakar MKR.

Secara umum, pada masa ini Maker Dao menangkap nilai dalam 2 cara utama:

Komen tentang cara menangkap nilai untuk Maker Dao

Maker Dao ialah protokol yang menjana hasil, namun, projek itu tidak menggunakan hasil ini untuk mengagihkan kepada orang yang dianggap sebagai pemilik projek (pemegang MKR) seperti Protokol lain (seperti Sushi, Curve, . ..). Tetapi Maker Dao menggunakan hasil untuk memastikan Protokol berfungsi dengan baik (pembayaran balik hutang, pembayaran DSR untuk menguruskan DAI, rizab), hanya apabila ada lebihan, beli MKR dan bakar.

Ini menjelaskan mengapa token MKR tidak menentu seperti token Protokol Pinjaman lain (COMP, AAVE, CREAM,...).

Secara peribadi, saya lihat, DeFi kini dalam fasa pertama dan terdapat banyak turun naik, jadi tidak salah dengan pendekatan Maker Dao, strategi ini akan memastikan kepastian jangka panjang, terutamanya apabila peranan Maker Dao sangat penting, iaitu Bank Pusat DeFi.

Masa Depan Pisau Pembuat dan DAI

Sebagai protokol Hutang, matlamat Maker Dao sudah tentu untuk mengembangkan permintaan untuk DAI, membangunkan DeFi, dan menggunakan DAI untuk menggantikan dominasi stablecoin berpusat setakat ini.

Mata wang memainkan peranan yang amat diperlukan dalam mana-mana ekonomi, jadi pada masa kini dan juga pada masa hadapan, potensi pasaran DAI juga adalah pasaran DeFi. gunakan DAI sebaik mungkin.

Beberapa pasaran yang sedang menggunakan DAI:

Komen dan kesimpulan

Maker Knife ialah salah satu projek Pinjaman teratas di pasaran, projek itu telah berkembang sejak akhir 2017 dan akhirnya mendapat keputusan seperti hari ini.

Gambaran keseluruhan model pengendalian Maker Dao dan DAI, kami melukis beberapa perkara utama seperti berikut:

Di atas ialah analisis gambaran keseluruhan model pengendalian Maker Dao - platform Pinjaman terkemuka hari ini.

Apa pendapat anda tentang projek ini? Adakah berbaloi untuk melabur dalam MKR untuk jangka masa panjang? Sila tinggalkan komen anda di ruangan komen di bawah supaya kita boleh bertukar dan berbincang.

Sumber rujukan: https://makerdao.com/en/whitepaper/

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Analisis model pengendalian Protokol Anchor, dengan itu memahami cara projek mencipta nilai untuk token ANC dan meramalkan peluang pelaburan.

Mari analisa model Raydium untuk melihat bagaimana model Raydium, berfungsi dengan baik dan tidak berfungsi dengan baik pada mata, dan cara ia akan berubah untuk membangunkan dApps.

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalam, dengan itu mencari peluang pelaburan dengan PancakeSwap.

Staking OHM menawarkan keuntungan APY 100,000%. Dengan jumlah yang begitu besar, adakah model Olympus DAO satu penipuan seperti yang dikhabarkan?

Analisis model Lido Finance untuk memahami sorotan mekanisme operasi setiap produk dan potensi masa depan Lido.

Analisis model operasi Pengimbang V2 dan kelebihan dan kekurangannya, dengan itu memberikan pandangan yang paling intuitif tentang Token BAL.

Analisis terperinci model operasi Compound, dengan itu menyediakan unjuran dan peluang pelaburan dalam COMP pada masa hadapan.

Apa itu Tenggiling? Model pengendalian Tenggiling dan bagaimana ia menjana pendapatan? Apakah kedudukan Tenggiling berbanding AMM DEX yang lain? ketahui lebih lanjut di sini.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 dalam pasaran, untuk mengetahui hala tuju projek dan mengetahui nisights sendiri.

Melalui analisis model operasi Dana Pelaburan Terdesentralisasi untuk merealisasikan potensi peluang pelaburan dengan Ventures DAO!

Menganalisis dan menilai model operasi Inverse Finance, dengan itu memberikan perspektif yang paling intuitif tentang INV.

Analisis mekanisme tindakan setiap produk Serum termasuk: Serum DEX, perkongsian GUI, Pools untuk lebih memahami idea: Semua nilai pergi ke Serum!

Mengapakah ALPHA meningkat begitu mendadak? Apakah keistimewaan Alpha Homora? Adakah terdapat peluang pelaburan dalam ALPHA pada masa hadapan? Ketahui di sini.

Bagaimanakah Polkastarter menangkap nilai untuk token POLS? Mari analisa mekanisme kerja Polkastarter untuk meramal masa depan dan mencari peluang pelaburan dengan projek itu!

Menganalisis model pengendalian The Sandbox membantu memahami mekanisme dan cara menjana wang dengan setiap ciri The Sandbox.

Apakah sebab pertumbuhan pesat QuickSwap? Mari analisa model pengendalian QuickSwap untuk mencari jawapannya.

Mari analisa model pengendalian Uniswap V3 untuk melihat ciri dan peluang baharu untuk melabur dalam Uniswap V3!

Analisis model pengendalian Axie Infinity untuk memahami cara ia berfungsi dan dapatkan wang dengan setiap ciri dalam permainan Axie Infinity.

Dalam bahagian ini, saya akan bercakap tentang risiko utama dalam DeFi dan cara mengehadkan risiko dalam pemilihan projek yang berpotensi.

Apakah Crypto Gurus? Artikel hari ini meringkaskan kandungan penting sesi AMA bersama Tom Heavy mengenai isu yang berkaitan dengan Crypto Gurus.

Mina dan Polygon akan bekerjasama untuk membangunkan produk yang meningkatkan kebolehskalaan, pengesahan yang dipertingkatkan dan privasi.

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Pertukaran Remitano ialah pertukaran pertama yang membenarkan pembelian dan penjualan mata wang kripto dalam VND. Arahan untuk mendaftar untuk Remitano dan membeli dan menjual Bitcoin secara terperinci di sini!

Artikel ini akan memberikan anda arahan yang paling lengkap dan terperinci untuk menggunakan testnet Tenderize.

Artikel ini akan memberikan anda panduan paling lengkap dan terperinci untuk menggunakan Pasaran Mangga untuk mengalami kefungsian penuh projek baharu ini di Solana.

Dalam episod pertama Siri UNLOCKED ini, kami akan menambah lapisan keselamatan tambahan pada dompet anda menggunakan Tetapan Keselamatan.

Pertanian adalah peluang yang baik untuk pengguna memperoleh crypto dengan mudah dalam DeFi. Tetapi apakah cara yang betul untuk menanam kripto dan menyertai DeFi dengan selamat?

Artikel itu menterjemah pendapat pengarang @jdorman81 mengenai isu penilaian dalam Defi, bersama dengan beberapa pendapat peribadi penterjemah.