Analisis Model Operasi Uniswap V2 (UNI) - Asas AMM

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Menganalisis dan menilai model operasi Inverse Finance, dengan itu memberikan perspektif yang paling intuitif tentang INV.

Hello semua, ini ialah Siri Analisis Model Operasi Protokol/DApps, mengemas kini pemahaman asas Token, dengan itu memberikan anda pandangan paling intuitif tentang Token projek itu. Sila rujuk untuk mempunyai lebih banyak perspektif dalam pelaburan.

Sebelum ini, Siri ini mempunyai 2 artikel mengenai Analisis Model Tunai Asas (BAS) dan Uniswap (UNI) .

Gambaran Keseluruhan Kewangan Songsang (INV)

Inverse.finance ialah kit alat kewangan terdesentralisasi tanpa kebenaran yang diuruskan oleh Inverse DAO - sebuah organisasi autonomi terpencar yang berjalan di Ethereum.

Kewangan Songsang dan Aliran DeFi 2.0

Sebagai projek dengan penyelesaian unik dalam pasaran Pinjaman, Inverse Finance telah menarik pelabur apabila trend DeFi 2.0 mengambil alih.

Harga INV pada masa itu melonjak mendadak, sehingga lebih daripada $ 1,500, diikuti dengan perubahan positif seperti peningkatan TVL pada Songsang, bilangan stablecoin DOLA dicetak lebih banyak.

INV melonjak semasa ledakan DeFi 2.0

Pada masa ini, Songsang juga berkata untuk membangunkan lebih banyak dalam beberapa rantai lain seperti Fantom, Poligon tetapi belum digunakan.

Model operasi Kewangan Songsang (INV)

Inverse Finance mempunyai 2 komponen utama: Produk Inverse DAO dan Inverse Finance (pada masa ini terdapat 2 produk: DCA Vaults, Anchor).

Bilik Kebal Kewangan Songsang

Inverse Finance Vaults juga dikenali sebagai DCA Vaults. Ia membolehkan pengguna melabur Stablecoin mereka dalam strategi yang menguntungkan sambil menggunakan strategi DCA untuk menggunakan keuntungan yang diperoleh untuk membeli aset pilihan mereka (ETH, WBTC, YFI).

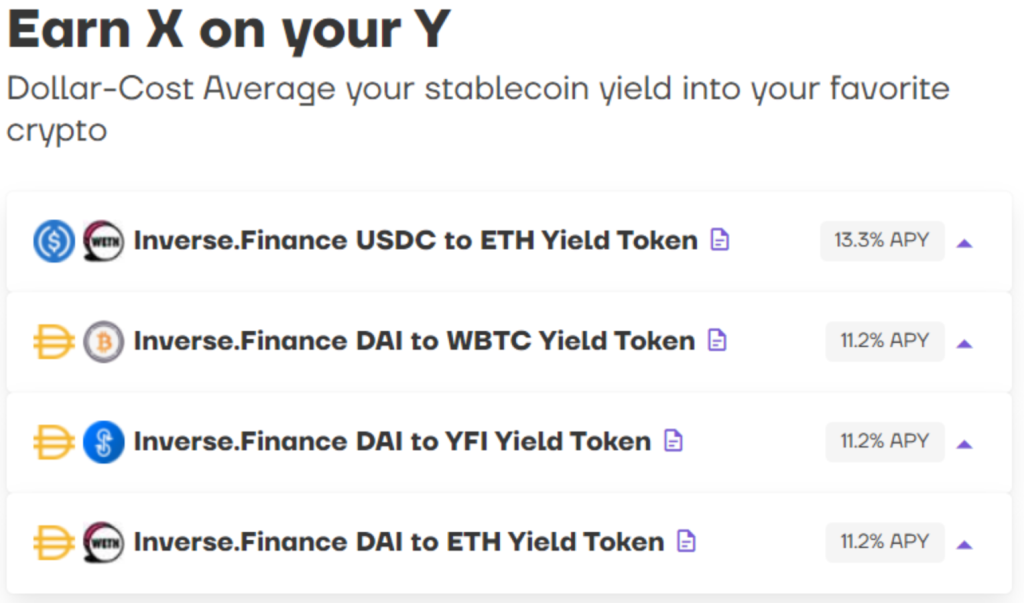

Pada masa ini, Inverse Finance menyediakan 4 strategi:

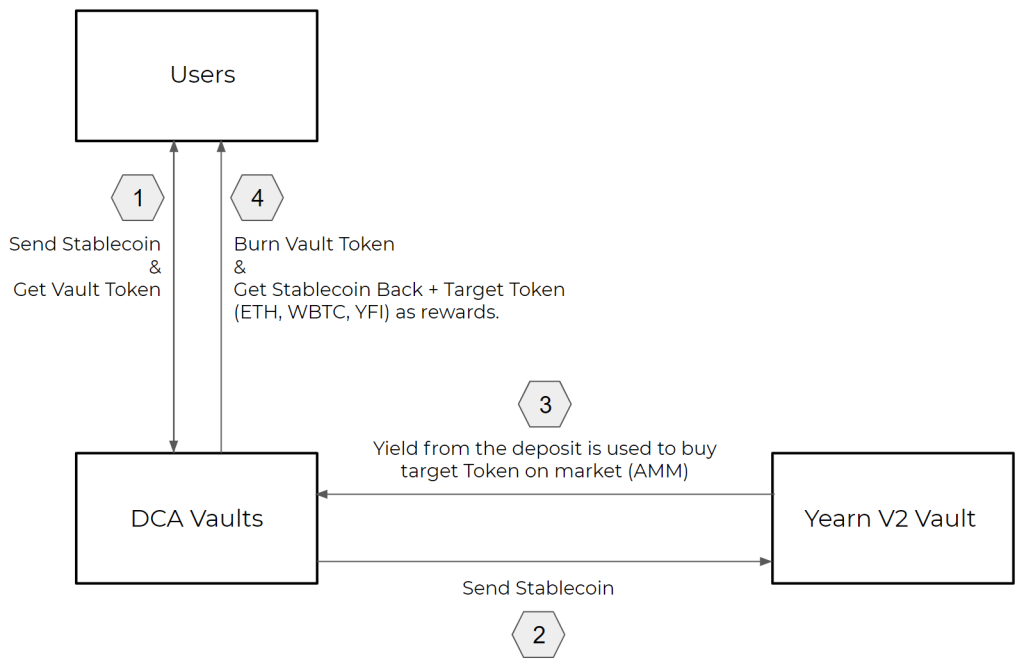

Gambaran keseluruhan cara Inverse Finance Vaults berfungsi adalah seperti berikut:

Apabila pengguna menghantar stablecoin ke DCA Vaults, pengguna menerima Token peti besi 1:1.

Stablecoin yang didepositkan pengguna akan dihantar ke bilik kebal Yearn V2 masing-masing untuk mula memperoleh ganjaran (hasil).

Hasil daripada dana pengguna yang didepositkan ke dalam protokol akan digunakan untuk membeli token sasaran pada AMM secara automatik (biasanya sekali sehari). Selagi pengguna memegang peti besi Token, pengguna akan terus memperoleh Token Sasaran (ETH, WBTC atau YFI).

Apabila pengguna mengeluarkan stablecoinnya, token peti besi dibakar dan pengguna mendapat kembali stablecoin yang didepositkan serta Hasil dalam bentuk Token Sasaran (ETH, WBTC atau YFI).

Perbankan anchor

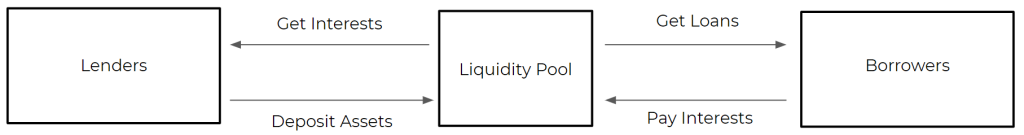

Anchor ialah Protokol Pasaran Wang yang serupa dengan Kompaun (sebenarnya Garpu daripada Kompaun).

Tujuan Anchor adalah untuk mewujudkan pasaran peminjaman & peminjaman yang sangat cekap modal melalui pengeluaran token sintetik (cth. DOLA) & token lain (ETH, WBTC, FYI,...) .

Baru-baru ini, Anchor telah menyokong aset Cagaran baharu dan unik dalam pasaran, terutamanya FLOKI - memecoin, yang membantu TVL pada Songsang sekali melepasi $100 M.

Gambaran keseluruhan cara Anchor berfungsi adalah seperti berikut:

Sauh DOLA

Selain menjadi pasaran mata wang seperti Compound, Anchor juga membangunkan stablecoin lain, iaitu DOLA.

DOLA ialah aset sintetik pertama yang dikeluarkan oleh Anchor. DOLA memainkan peranan besar dalam ekosistem Songsang, bukan kebetulan bahawa Songsang mengeluarkan 1 lagi syiling stabil untuk produk Lending Anchornya.

Anchor dan Visi DOLA

Anda boleh lihat, pada masa ini di pasaran Pinjaman:

Anchor dan DOLA menggabungkan kedua-dua faktor di atas, projek itu telah membangunkan pasaran Pinjaman dan mengeluarkan stablecoin, membenarkan stablecoin sebagai cagaran dengan itu membuka banyak kes penggunaan baharu, saya akan terangkan dalam bahagian seterusnya. .

Pendek kata: Anchor& DOLA = Pembuat DAO + Kompaun + Bank Besi.

Mekanisme penstabilan harga DOLA

Ia adalah stablecoin yang dipatok kepada DAI (bersamaan dengan $1). Pengguna boleh Deposit DAI dan menggunakan DAI sebagai Cagaran kepada DOLA Dicetak dan begitu juga sebaliknya.

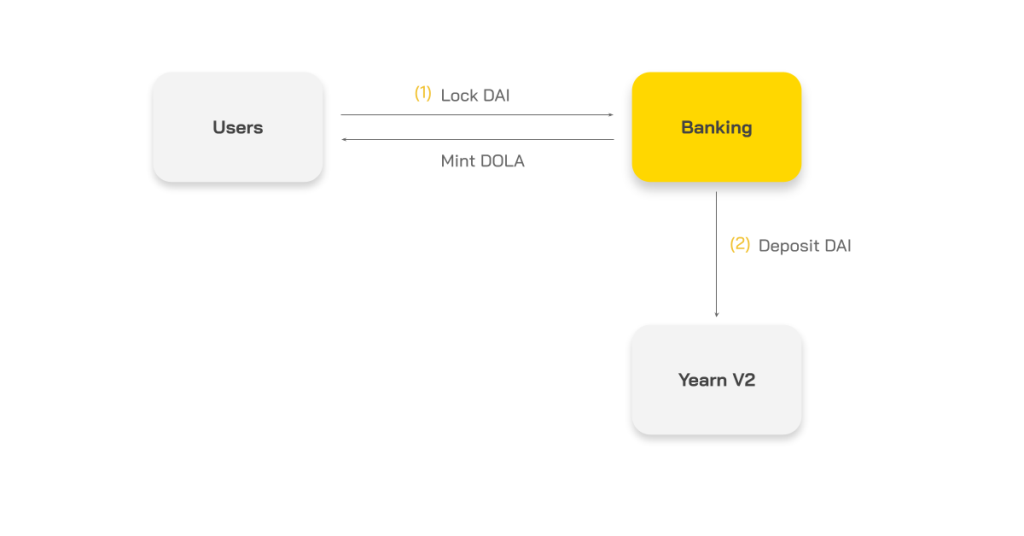

Proses kerja pudina & tebus DOLA adalah seperti berikut:

(1) Pengguna yang mengunci DAI ke dalam produk Perbankan Anchor akan menerima DAI.

(2) DAI yang dikunci dalam Perbankan akan dilaburkan dalam Yearn V2.

Cara Perbankan Menangkap nilai untuk token INV:

Perbankan adalah produk yang digunakan untuk mencetak & menebus stablecoin DOLA, ini adalah salah satu produk yang mencipta banyak nilai untuk INV. Pada masa ini Perbankan menangkap nilai untuk INV dalam 2 cara utama:

Semua keuntungan akan dipindahkan ke Perbendaharaan projek, dan dibahagikan antara pemegang INV

Apabila pengguna ingin mengeluarkan DAI, Perbankan akan segera mengeluarkan DAI daripada Yearn V2 untuk membayar pengguna.

Apakah kegunaan DOLA dan potensi masa depan DOLA

Seperti yang saya katakan di atas, kelebihan DOLA berbanding stablecoin lain seperti DAI, USDP ialah projek itu membangunkan lebih banyak Pasaran Wang dan membenarkan DOLA sebagai cagaran, dengan itu membuka lebih banyak kes penggunaan untuk DOLA.

Beberapa kes penggunaan dan aplikasi DOLA boleh disebut sebagai:

1) Digunakan untuk meminjamkan dan menerima faedah:

DOLA ialah aset yang boleh menjana Hasil (aset menjana hasil), anda boleh membekalkan DOLA pada Anchor untuk menerima faedah.

2) Gunakan untuk meningkatkan leverage:

DOLA ialah stablecoin sintetik, dan seperti banyak synth lain, DOLA boleh digunakan sebagai cagaran untuk meminjam aset pada Anchor, dengan itu meningkatkan kedudukan anda.

3) Pinjaman Protokol kepada Protokol (P2P):

Ini adalah bentuk yang sama seperti Bank Besi, Maker Dao juga boleh membangunkan ciri ini dengan mengeluarkan, namun, DAI tidak digunakan sebagai cagaran dalam Maker Dao.

Tetapi DOLA berbeza, DOLA digunakan sebagai cagaran, jadi pada masa hadapan, ciri ini boleh digunakan oleh Inverse Finance.

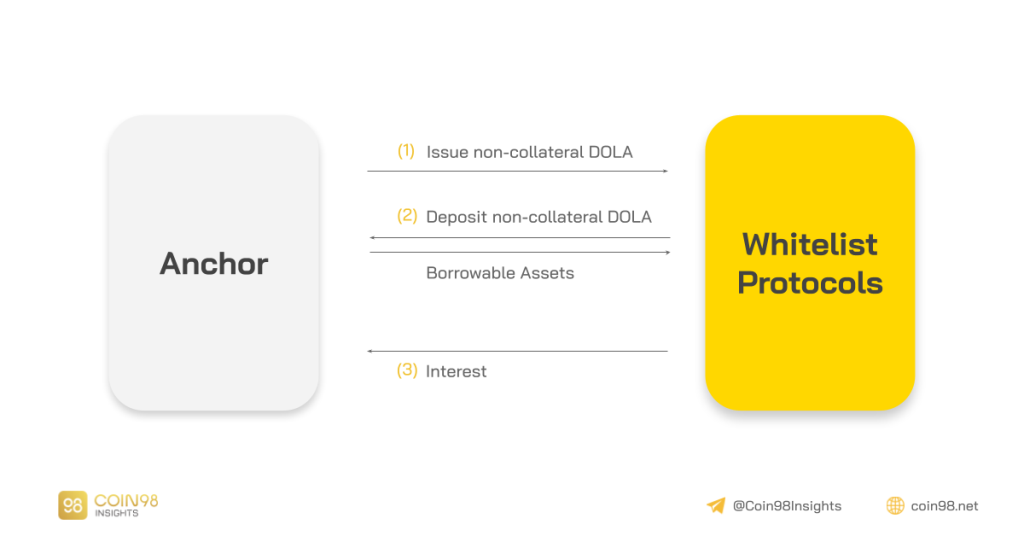

Proses operasi P2P Lending berlaku seperti berikut:

(1) Songsang akan mengeluarkan DOLA bukan cagaran untuk protokol yang disenarai putih oleh projek, bilangan DOLA bukan cagaran yang dikeluarkan ialah had pinjaman tidak bercagar yang ada pada Songsang untuk Protokol tersebut.

(2) Untuk melakukan pinjaman tanpa jaminan pada Anchor, projek akan mengunci DOLA bukan cagaran sebagai cagaran, dan meminjam aset.

(3) Dari masa ke masa, protokol lain selain membayar balik pinjaman, mesti membayar sebahagian tambahan faedah kepada Anchor.

Pinjaman tidak bercagar ialah model untuk meningkatkan kecekapan modal ke tahap yang sangat tinggi, sekali gus membantu Anchor & DOLA menjana lebih banyak keuntungan untuk token INV.

4) Pemerolehan Nilai Boleh Diekstrak Paus (WEV) (penternakan hasil)

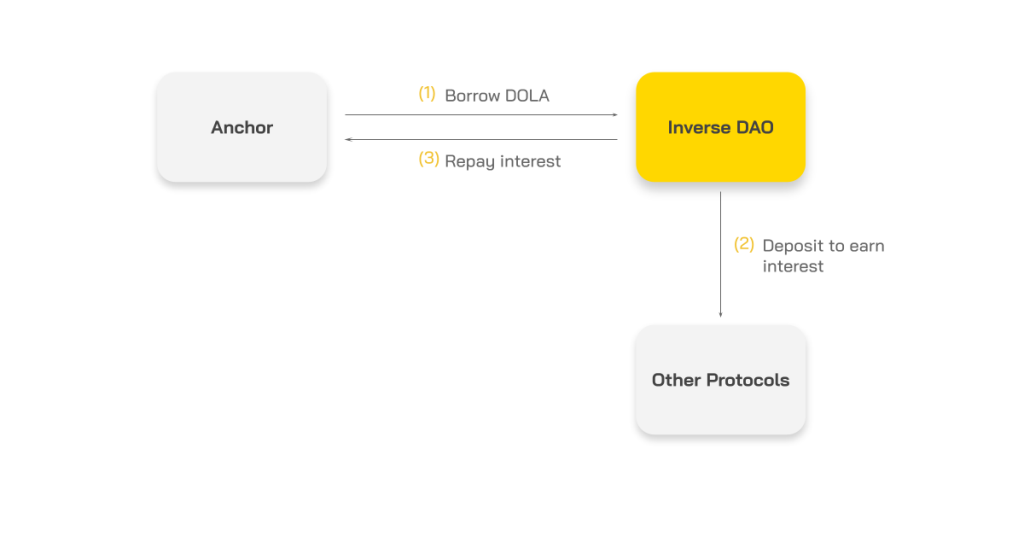

Ini adalah bentuk gadai janji khas, serupa dengan Pinjaman Protokol-ke-Protokol, tetapi dalam WEV, Protokol yang dipinjamkan oleh Anchor, ialah DAO Songsang.

Cara Nilai Boleh Diekstrak Paus (WEV) berfungsi adalah seperti berikut:

(1) DAO songsang akan meminjam DOLA daripada Anchor sendiri.

(2) Wang yang dipinjam akan digunakan untuk mendepositkan ke dalam Protokol penjanaan hasil lain untuk membuat keuntungan. Jumlah yang diperolehi 100% adalah milik DAO.

(3) Dari masa ke masa, selain membayar balik pinjaman, Inverse Dao sudah tentu juga perlu membayar sebahagian tambahan faedah kepada penyedia kecairan pada Anchor.

Secara keseluruhan, ini adalah ciri yang sangat bermanfaat untuk Songsang, kerana Perbendaharaan projek boleh memperoleh Hasil tanpa modal yang terlalu banyak.

Walau bagaimanapun, risiko di sini ialah pelaburan dalam Protokol hilang atau digodam, yang akan menyebabkan kerosakan besar kepada DAO Songsang.

Pada masa yang sama, ciri ini hanya dilaksanakan apabila kecairan pada Anchor adalah banyak, dengan TVL hanya kira-kira $20 J, projek itu tidak dapat dilaksanakan.

Pisau Songsang

Secara ringkasnya, Inverse finance dan produknya diuruskan oleh organisasi autonomi terpencar (DAO) yang dipanggil Inverse DAO, yang diuruskan oleh On-chain Voting pada Ethereum.

Pemegang INV boleh mewakilkan hak mengundi mereka kepada Perwakilan lain atau mewakilkan diri mereka sendiri. 1 INV = 1 kuasa mengundi.

Apabila Pemegang membenarkan dirinya untuk mengundi, dia boleh mengambil bahagian dalam Mengundi Cadangan yang dicadangkan tetapi untuk mempunyai hak untuk mencadangkan Cadangan, mereka perlu mempunyai 1,000 Kuasa Mengundi atau lebih.

Pada masa ini, DAO Songsang mengawal aspek berikut:

Bagaimanakah Kewangan Songsang (INV) Menangkap Nilai untuk Token INV?

Setahu saya, Inverse Finance mempunyai dua Insentif utama untuk Pemegang INV pada masa ini:

Secara umumnya, lebih banyak (4), lebih besar nilai (3) kepada peserta.

Menurut bahagian Pengasas Inverse Finance, idea utama Inverse Finance adalah untuk "memberi tumpuan kepada pembangunan produk => produk yang menjana pendapatan hebat (Aliran hasil) => berkongsi hasil dengan pemegang INV".

Oleh itu, untuk menghargai INV, saya menggunakan pendekatan iaitu melihat sumber pendapatan Inverse Finance dan menilai potensi pertumbuhan mereka.

Pada masa ini, aliran hasil Inverse Finance datang daripada 6 sumber berbeza di bawah 2 produk (Anchor dan DCA Vaults):

DCA menyimpan hasil

Seperti yang saya katakan di atas, Inverse Finance mengenakan bayaran prestasi sebanyak 10% apabila pengguna keluar dari Vault.

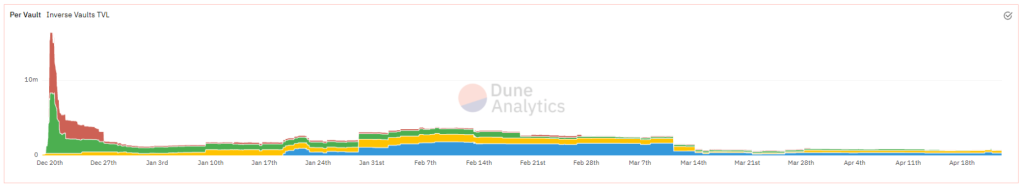

Tetapi keseluruhan TVL semakin berkurangan (pada masa ini, jumlah TVL 4 bilik kebal berada dalam julat 830K$) => bilangan pengguna bilik kebal DCA juga telah berkurangan.

Dari segi hasil untuk perbendaharaan, Bilik Kebal DCA beroperasi pada penghujung 2020, awal 2021 dan Hasil berjumlah kira-kira $45K untuk semua 4 Bilik Kebal DCA, selepas yuran Caj 10%, hasil untuk Perbendaharaan adalah sekitar $4k5.

Kerugian 4.5K $ untuk 1 suku operasi sememangnya sangat sedikit atau tidak ketara.

Pendapatan Anchor Stabilizer

Dua hasil utama penstabil Anchor ialah:

Saya ingin menegaskan bahawa 2 garisan Hasil ini membawa banyak keuntungan kepada Perbendaharaan (99%).

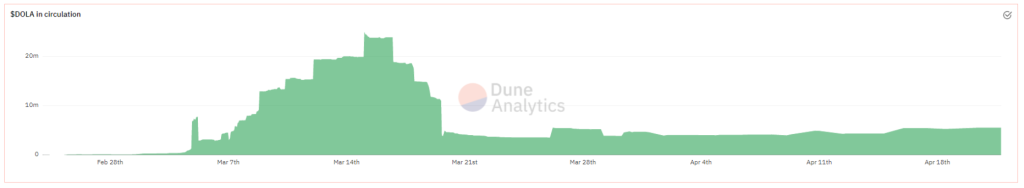

Untuk (1), (2), lebih banyak DOLA Dicetak => lebih banyak keuntungan untuk perbendaharaan.

Dengan mengandaikan DOLA disimpan sama, dengan DOLA Bekalan kira-kira 5J, (2) sahaja boleh memperoleh kira-kira 750K - 1M$/tahun untuk Perbendaharaan untuk Perbendaharaan.

Hasil Perbankan Anchor

Pada masa ini, aliran hasil utama daripada Perbankan Anchor dibawa ke Perbendaharaan adalah daripada yuran Kestabilan apabila pengguna meminjam DOLA (konsep yuran Kestabilan serupa dengan Maker).

Dalam 45 hari (mulai 8 Mac 2021), Hasil yang diperoleh daripada yuran Kestabilan apabila pengguna meminjam DOLA jatuh dalam julat 21K$ DOLA bersamaan 21K$ (jika dibahagikan secara purata, aliran keuntungan yang diperoleh untuk Perbendaharaan ialah kira-kira 168K$ sebulan ) lima).

INV+

Pertama, INV+ ialah cadangan terkini Inverse Finance pada 27 Januari, dan telah diluluskan secara rasmi, jadi dalam bahagian ini, saya menganalisis INV+ secara terperinci supaya pemegang INV dapat memahami cadangan ini dengan lebih baik. .

INV+ ialah cadangan INV untuk menukar tokenomics untuk membantu staker menerima lebih banyak ganjaran, dan pada masa yang sama mencipta permintaan "organik" untuk DOLA stablecoin.

Sebab untuk mengesyorkan INV+:

Untuk dapat mengembangkan sumber kecairan untuk INV dan DOLA, Inverse Finance cuba mengambil bahagian dalam membeli Bon (token LP INV/DOLA) di Olympus dan mencapai keputusan yang agak baik, hampir $1 M nilai Bon telah dibeli, jadi Inverse Finance dan masyarakat ingin meneruskan penjualan Bon ini.

Secara khusus, penjualan Bon membawa 3 faedah utama:

Walau bagaimanapun, sumber Perbendaharaan untuk membeli Bon adalah terhad, menurut tokenomics INV, INV dalam Perbendaharaan hanya 30,000 token / 100,000 token secara keseluruhan.

Oleh itu, INV+ akan mengeksport perubahan tokenomik INV, perubahan terbesar ialah meningkatkan bekalan INV melebihi 100,000 token.

Objektif INV+:

Apakah kesan INV+ terhadap pemegang INV:

Pertama, bekalan INV akan meningkat dengan pesat dalam masa terdekat, jadi jika anda hanya memegang INV pada CEX atau pada dompet bukan jagaan, nilai INV anda akan dicairkan.

Untuk mengelakkan situasi ini, anda harus mengambil bahagian dalam Staking lebih banyak untuk mendapat pampasan bagi bahagian yang dicairkan.

Mengikut maklumat yang saya baca mengenai perselisihan, inflasi INV dijangka akan diedarkan seperti berikut, 70% akan pergi ke INV Staker dan 30% kepada Bond, jadi pemegang INV yang mengambil staking juga akan menerima banyak manfaat daripada perubahan tokenomics ini .

Menurut data terkini dari Nansen.ai, jumlah penyertaan INV dalam pertaruhan meningkat dengan ketara berbanding 1 minggu lalu.

Bilangan token INV yang mengambil bahagian dalam Staking meningkat. Sumber: Nansen.ai

Dari segi negatif, peningkatan bekalan INV pasti akan mewujudkan tekanan jualan pada token INV, ini adalah kesan jangka pendek yang perlu diatasi oleh pemegang INV untuk bergerak ke arah masa depan yang lebih mampan dan stabil.

Unjuran

Mengikut sangkaan peribadi saya, dengan produk semasa, setiap tahun produk Inverse Finance boleh memperoleh untuk Perbendaharaan kira-kira 1 - 2M$ bergantung kepada Sentimen Pasaran dan pergerakan wang.

Walaupun kami tahu sebahagian daripada hasil akan dikongsi dengan pemegang, parameter yang berkaitan masih belum dikongsi.

Dengan mengandaikan 100% hasil perbendaharaan Songsang dikongsi 100% untuk Token INV => Keuntungan tahunan terkumpul untuk setiap Token INV jatuh dalam julat 10 - 20$ (1 - 2M$/ Jumlah bekalan INV) => PE jatuh sekitar 60 atau 30 (mengambil INV 600$ sebagai standard).

Secara keseluruhannya, wang pasaran perlahan-lahan menarik diri daripada Ethereum dan bergerak ke arah Lapisan 1 yang lain disebabkan oleh ketidakcekapan infrastruktur Ethereum.

Pada masa hadapan, sama ada wang itu mengalir kembali ke Ethereum atau tidak akan memberi impak besar pada Dapps/Protokol yang dibina di Ethereum, termasuk Kewangan Songsang.

Walau bagaimanapun, Produk Skop Kewangan Songsang adalah sangat luas dan berpotensi. Pada pendapat peribadi saya, Anchor boleh berkembang sepenuhnya berkali-kali ganda, maka ia akan membawa kepada peningkatan permintaan untuk DOLA => lebih banyak keuntungan mengalir ke dalam perbendaharaan.

ringkasan

Berikut adalah beberapa perkara utama artikel:

Semua maklumat dalam artikel ini adalah untuk tujuan maklumat sahaja dan TIDAK boleh dianggap sebagai nasihat pelaburan. Melabur dalam mata wang kripto melibatkan risiko yang sangat tinggi dan anda hanya perlu melabur jumlah yang anda sanggup kehilangan.

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Analisis model pengendalian Protokol Anchor, dengan itu memahami cara projek mencipta nilai untuk token ANC dan meramalkan peluang pelaburan.

Mari analisa model Raydium untuk melihat bagaimana model Raydium, berfungsi dengan baik dan tidak berfungsi dengan baik pada mata, dan cara ia akan berubah untuk membangunkan dApps.

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalam, dengan itu mencari peluang pelaburan dengan PancakeSwap.

Staking OHM menawarkan keuntungan APY 100,000%. Dengan jumlah yang begitu besar, adakah model Olympus DAO satu penipuan seperti yang dikhabarkan?

Analisis model Lido Finance untuk memahami sorotan mekanisme operasi setiap produk dan potensi masa depan Lido.

Analisis model operasi Pengimbang V2 dan kelebihan dan kekurangannya, dengan itu memberikan pandangan yang paling intuitif tentang Token BAL.

Analisis terperinci model operasi Compound, dengan itu menyediakan unjuran dan peluang pelaburan dalam COMP pada masa hadapan.

Apa itu Tenggiling? Model pengendalian Tenggiling dan bagaimana ia menjana pendapatan? Apakah kedudukan Tenggiling berbanding AMM DEX yang lain? ketahui lebih lanjut di sini.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 dalam pasaran, untuk mengetahui hala tuju projek dan mengetahui nisights sendiri.

Melalui analisis model operasi Dana Pelaburan Terdesentralisasi untuk merealisasikan potensi peluang pelaburan dengan Ventures DAO!

Analisis mekanisme tindakan setiap produk Serum termasuk: Serum DEX, perkongsian GUI, Pools untuk lebih memahami idea: Semua nilai pergi ke Serum!

Mengapakah ALPHA meningkat begitu mendadak? Apakah keistimewaan Alpha Homora? Adakah terdapat peluang pelaburan dalam ALPHA pada masa hadapan? Ketahui di sini.

Analisis mekanisme kerja Maker Dao dan cara memperoleh nilai untuk token MKR, dengan itu mengunjurkan masa depan dan potensi projek Pinjaman terkemuka ini.

Bagaimanakah Polkastarter menangkap nilai untuk token POLS? Mari analisa mekanisme kerja Polkastarter untuk meramal masa depan dan mencari peluang pelaburan dengan projek itu!

Menganalisis model pengendalian The Sandbox membantu memahami mekanisme dan cara menjana wang dengan setiap ciri The Sandbox.

Apakah sebab pertumbuhan pesat QuickSwap? Mari analisa model pengendalian QuickSwap untuk mencari jawapannya.

Mari analisa model pengendalian Uniswap V3 untuk melihat ciri dan peluang baharu untuk melabur dalam Uniswap V3!

Analisis model pengendalian Axie Infinity untuk memahami cara ia berfungsi dan dapatkan wang dengan setiap ciri dalam permainan Axie Infinity.

Dalam bahagian ini, saya akan bercakap tentang risiko utama dalam DeFi dan cara mengehadkan risiko dalam pemilihan projek yang berpotensi.

Apakah Crypto Gurus? Artikel hari ini meringkaskan kandungan penting sesi AMA bersama Tom Heavy mengenai isu yang berkaitan dengan Crypto Gurus.

Mina dan Polygon akan bekerjasama untuk membangunkan produk yang meningkatkan kebolehskalaan, pengesahan yang dipertingkatkan dan privasi.

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Pertukaran Remitano ialah pertukaran pertama yang membenarkan pembelian dan penjualan mata wang kripto dalam VND. Arahan untuk mendaftar untuk Remitano dan membeli dan menjual Bitcoin secara terperinci di sini!

Artikel ini akan memberikan anda arahan yang paling lengkap dan terperinci untuk menggunakan testnet Tenderize.

Artikel ini akan memberikan anda panduan paling lengkap dan terperinci untuk menggunakan Pasaran Mangga untuk mengalami kefungsian penuh projek baharu ini di Solana.

Dalam episod pertama Siri UNLOCKED ini, kami akan menambah lapisan keselamatan tambahan pada dompet anda menggunakan Tetapan Keselamatan.

Pertanian adalah peluang yang baik untuk pengguna memperoleh crypto dengan mudah dalam DeFi. Tetapi apakah cara yang betul untuk menanam kripto dan menyertai DeFi dengan selamat?

Artikel itu menterjemah pendapat pengarang @jdorman81 mengenai isu penilaian dalam Defi, bersama dengan beberapa pendapat peribadi penterjemah.