Analisis Model Operasi Uniswap V2 (UNI) - Asas AMM

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Analisis terperinci model operasi Compound, dengan itu menyediakan unjuran dan peluang pelaburan dalam COMP pada masa hadapan.

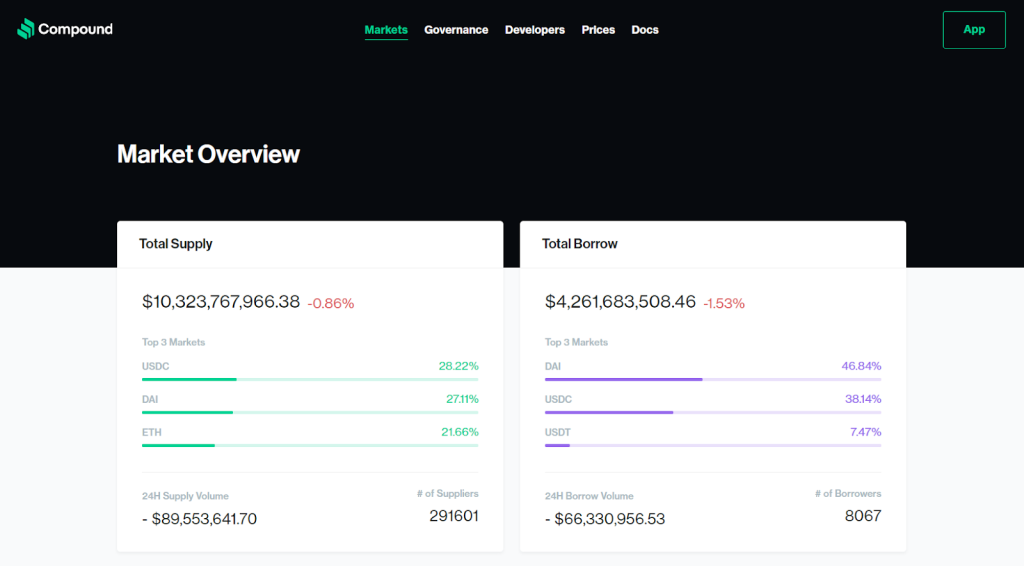

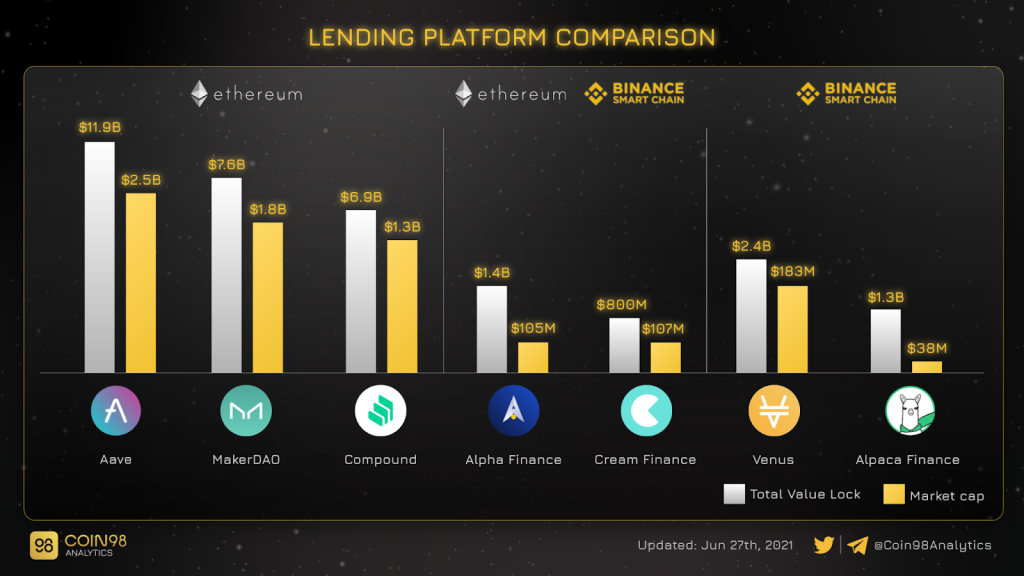

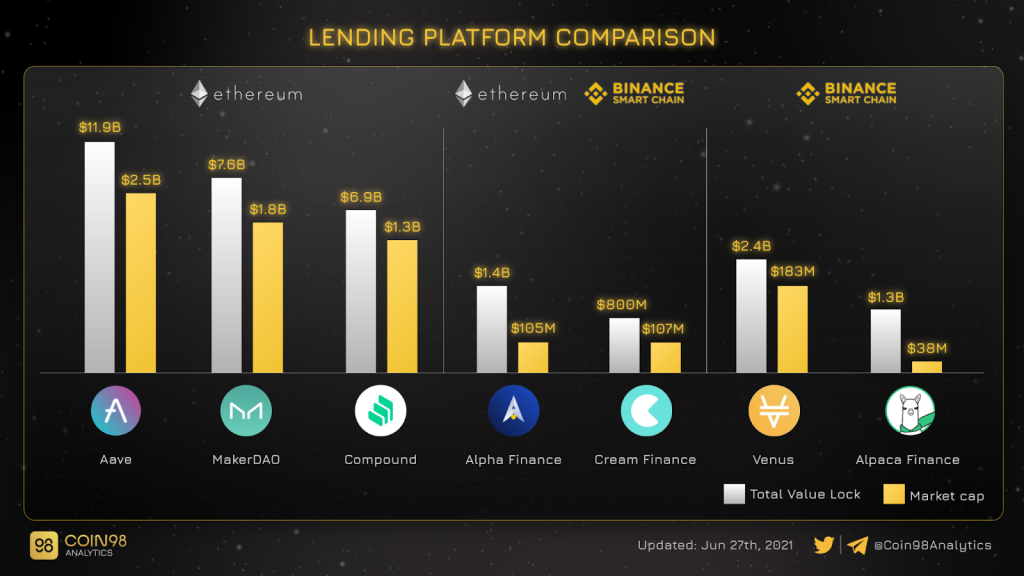

Pemberian pinjaman adalah salah satu bidang utama dalam ruang Ethereum DeFi. Pada masa ini, Pinjaman dikuasai oleh Aave, MakerDAO dan Compound.

Dalam artikel ini, saya akan menganalisis dengan anda tentang projek Kompaun.

Sila mula belajar tentang Compound melalui artikel di bawah.

Gambaran Keseluruhan Kompaun

takrifkan

Kompaun ialah platform pinjaman yang bertindak sebagai perantara antara mereka yang mempunyai aset untuk dipinjamkan dan mereka yang perlu meminjam aset di rangkaian Ethereum. Dengan sumbangan Compound, ruang DeFi menjadi lebih menarik kerana ia dapat mengoptimumkan kecekapan penggunaan modal pengguna.

Oleh itu, jika ekosistem tidak mempunyai platform Pinjaman, sistem itu tidak akan bersedia untuk mengembangkan ruang DeFinya.

Gambaran keseluruhan pasaran Pinjaman

Berikut ialah beberapa projek Pinjaman cemerlang yang dimiliki oleh ekosistem yang berbeza:

Pemberian pinjaman ialah bidang yang diberi perhatian oleh banyak projek, tetapi kebanyakan projek beroperasi dengan berkesan dan mempunyai bilangan pengguna sebenar yang kecil. Projek dengan prestasi terbaik adalah terutamanya dalam dua sistem Ethereum dan Binance Smart Chain - dua ekosistem dengan aliran tunai terbesar.

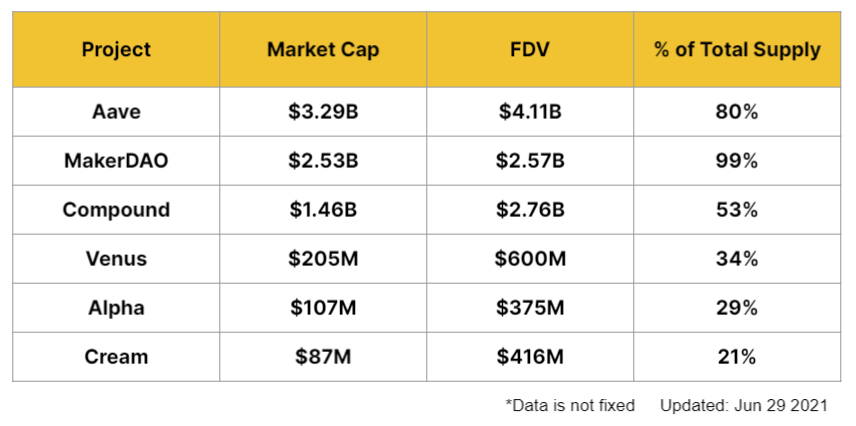

Dalam medan Pinjaman, Kompaun pernah berada di kedudukan #1 teratas dengan TVL mencecah $11.7B. Pada masa ini, Compound hanya berada di belakang Aave dan MakerDAO dari segi TVL dan Market Cap, selebihnya Compound mengatasi semua pesaing lain termasuk Venus - platform Pinjaman terbesar dalam sistem Binance Smart Chain.

Model pengendalian kompaun

Produk dalam

Compound Finance hanya mempunyai satu produk, platform penghubung antara pemberi pinjaman dan peminjam. Pada masa hadapan, Compound akan melancarkan lebih banyak Rantaian Kompaun, yang akan menjadi rantaian blok yang membantu Kompaun mengembangkan platformnya ke rangkaian Polkadot.

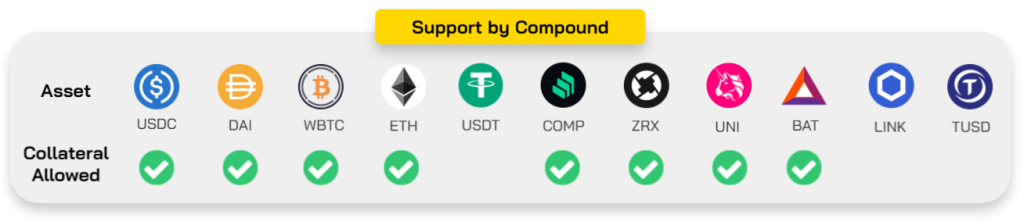

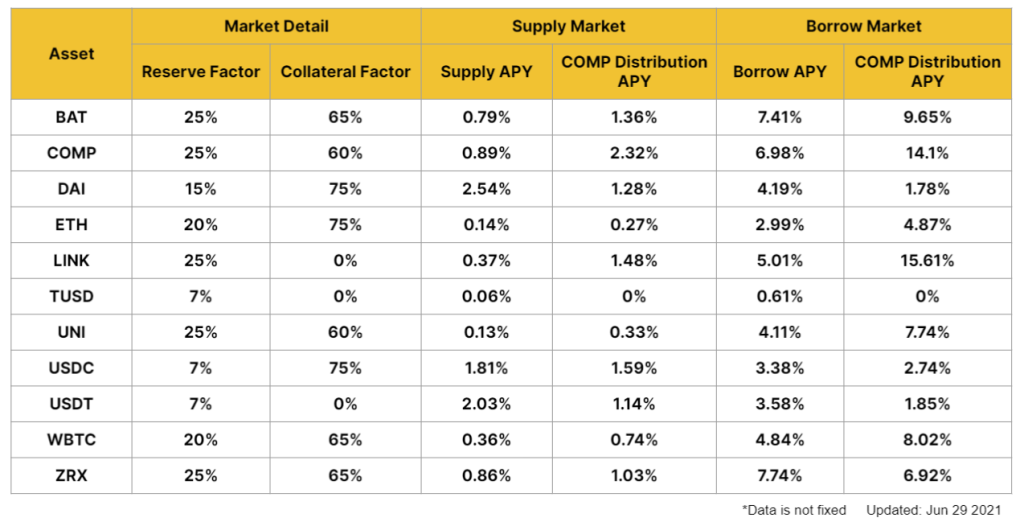

Pada masa ini, Compound menyokong sejumlah 11 aset di bawah yang membolehkan pengguna Membekal atau Meminjam daripada Compound.

Walau bagaimanapun, USDT, LINK dan TUSD tidak akan disokong sebagai cagaran. Iaitu, pengguna boleh mendeposit dan menerima faedah daripada Kompaun tetapi tidak disokong sebagai cagaran.

Pihak yang mengambil bahagian

Kompaun mempunyai mekanisme operasi yang agak mudah, di mana terdapat dua pihak yang terlibat:

Maklumat tentang cToken

cToken ialah token ERC20 yang mewakili cagaran yang telah dijanjikan oleh abang kepada Compound. cToken akan mempunyai dua fungsi utama:

cToken akan mempunyai kadar pertukaran kepada cagaran dan ini akan meningkat berbanding aset asas. Faedah yang diiktiraf tidak akan dikembalikan secara ansuran. Ia akan terkumpul pada nilai cToken dari semasa ke semasa sehingga cagaran ditarik balik.

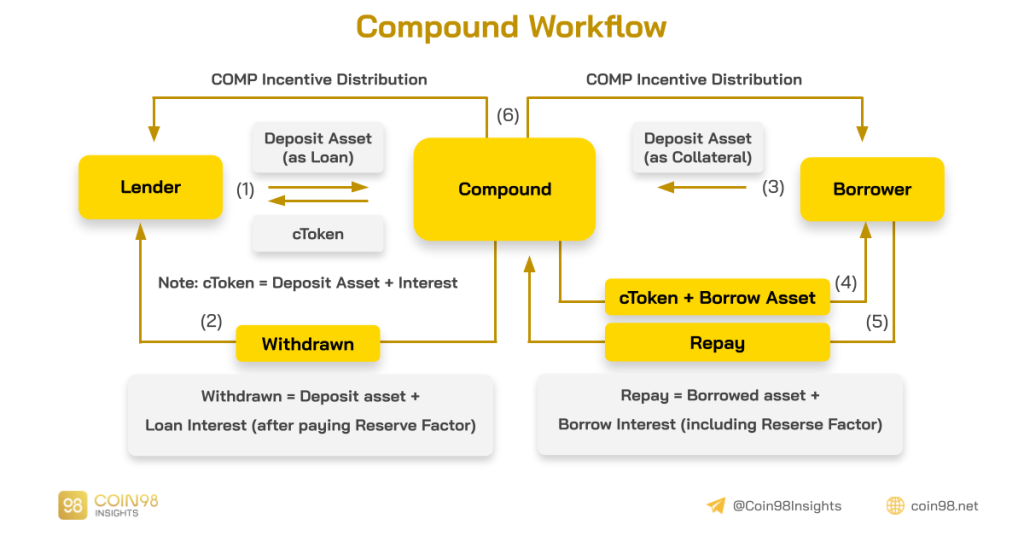

Aliran Kerja Kompaun

Kes pinjaman:

(1) Pemberi pinjaman akan mendepositkan simpanan ke dalam Kompaun dan menerima cToken yang mewakili simpanan dan faedah yang terakru dari semasa ke semasa.

(2) Apabila perlu mengeluarkan modal, Pemberi Pinjaman akan mendeposit cToken semula ke dalam Kompaun dan menerima faedah pokok + pinjaman.

Sebagai contoh:

Deposit pemberi pinjaman kepada Kompaun: 1,000 DAI. Kadar pertukaran cToken ialah 0.02.

⇒ Pemberi pinjaman menerima 50,000 cDAI (1,000/0.02) mewakili 1,000 DAI.

Apabila pengguna ingin mengeluarkan simpanan mereka dan memperoleh faedah, kadar pertukaran cToken akan meningkat kepada 0.021.

⇒ Pemberi pinjaman menerima 1,050 DAI (50,000*0.021). Di mana, anda akan mengambil faedah yang anda terima lebih 50 DAI berbanding 1,000 DAI asal.

Sekiranya anda memerlukan pinjaman:

(3) Peminjam akan mendepositkan cagaran ke dalam Kompaun.

(4) Peminjam masih akan menerima cToken seperti Pemberi Pinjaman. Walau bagaimanapun, mereka akan mempunyai dua pilihan, menggunakan cToken sebagai cagaran (jika nilai terkumpul cukup besar) atau menggunakan harta yang baru disimpan sebagai cagaran. Peminjam kemudian akan memilih hartanah dan meminjam.

(5) Apabila Membayar Balik harta yang dipinjam, Kompaun akan secara automatik mengira faedah ke atas harta yang dipinjam dan meminta untuk membayar balik dalam jumlah yang lebih besar daripada yang asal (disebabkan oleh faedah tambahan). Kompaun kemudiannya menolak sebahagian daripada keuntungan itu pada kadar Faktor Rizab ke dalam Kolam Rizab sebagai hasil Kompaun (diterangkan di bawah).

Pengagihan ganjaran COMP

(6) Kompaun akan mengagihkan COMP sebagai ganjaran kepada Pemberi Pinjam dan Peminjam platform pada kadar faedah tetap (penjelasan terperinci mengenai mekanisme pengagihan COMP di bawah).

Konsep Faktor Cagaran dan Faktor Rizab

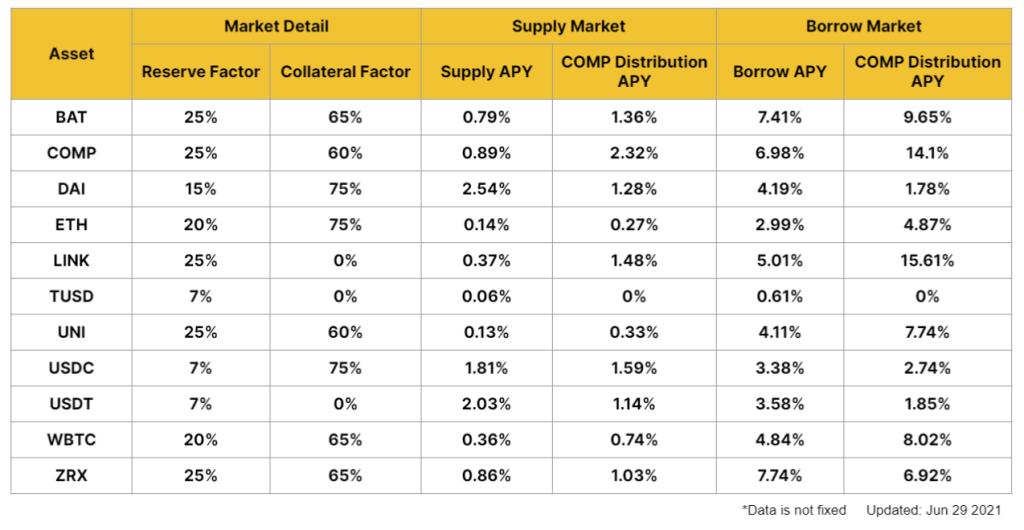

Faktor Cagaran ialah had yang anda boleh pinjam terhadap nilai cagaran. Terutamanya LINK, TUSD dan USDT adalah aset yang tidak disokong sebagai cagaran, jadi Faktor Cagaran ialah 0%. Faktor Cagaran berbeza dari satu aset ke aset dan berjulat antara 60-75%.

Contohnya: Faktor Cagaran DAI ialah 75%, selepas menggadaikan 100 DAI = $100, anda boleh meminjam mana-mana harta dengan had 75% daripada $100, bersamaan dengan $75.

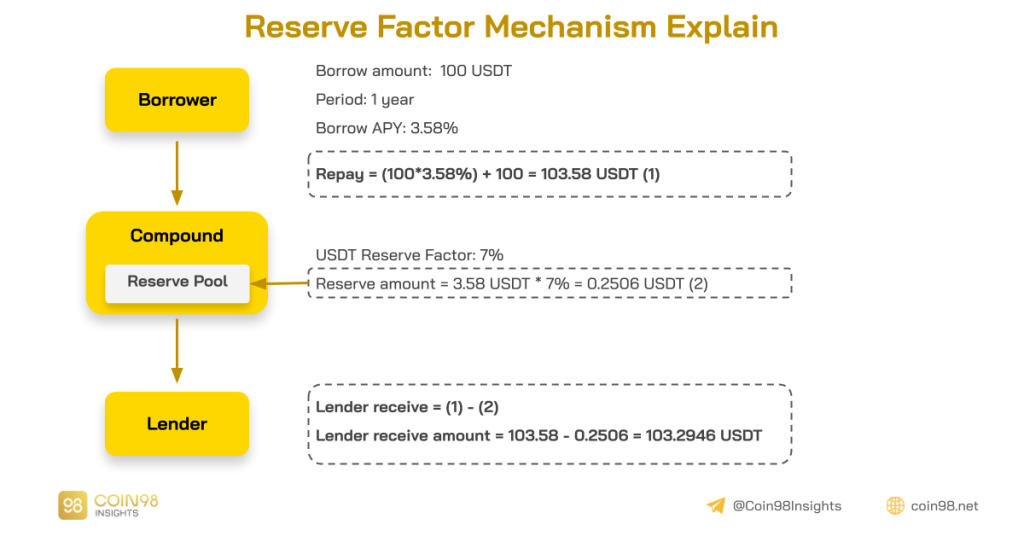

Faktor Rizab boleh dilihat sebagai hasil daripada platform Kompaun. Nisbah Faktor Rizab akan berbeza-beza untuk setiap kelas aset, antara 7-25%. Lebih khusus lagi, apabila Peminjam membayar faedah kepada Pemberi Pinjaman, Pemberi Pinjaman mesti memotong sebahagian daripada faedah sebagai peratusan Faktor Rizab untuk menyumbang kepada Bilik Kebal Kompaun.

Contohnya: Peminjam meminjam 100 USDT dengan Pinjam APY sebanyak 3.58% dalam tempoh 1 tahun, apabila Membayar Balik kepada Kompaun, Peminjam perlu membayar Kompaun 103.58 USDT. Kompaun kemudiannya akan mengumpulkan 7% Faktor Rizab sebanyak 3.58 USDT (bersamaan dengan $0.25) dan mengembalikannya kepada Pemberi Pinjam 103.33 USDT.

Mengumpul Faktor Rizab mungkin mengurangkan sebahagian daripada hasil Pemberi Pinjaman, tetapi ia akan membantu Pemberi Pinjaman sentiasa mengekalkan modal apabila pasaran mengalami kejatuhan.

Kajian kes: Semasa peristiwa Black swan yang berlaku dengan MakerDAO pada Mac 2020, pasaran mengalami kejatuhan yang sangat kuat yang menyebabkan banyak kedudukan pinjaman dicetuskan untuk dicairkan. Walaupun membubarkan semua cagaran, MakerDAO masih tidak dapat membayar hutang Pemberi Pinjaman. Pada masa ini, hasil daripada dana rizab akan digunakan, membantu platform Pemberian Pinjaman membayar balik hutang Pemberi Pinjaman dan membantu Pemberi Pinjaman mengekalkan modal.

Mekanisme pembubaran aset kompaun

Setiap hartanah akan mempunyai had pinjaman yang berbeza. Apabila nilai cagaran anda jatuh di bawah had Kompaun, mereka akan mencetuskan rejim pembubaran untuk mengembalikan modal kepada pemberi pinjaman. Mereka yang membeli aset dibubarkan akan menerima 8% sebagai ganjaran untuk menarik Penyelesai.

Anda boleh melihat hartanah yang dibubarkan di sini .

Pada masa ini Compound dan Aave mempunyai mekanisme pembubaran aset yang agak serupa, manakala MakerDAO akan mempunyai mekanisme yang sedikit berbeza.

Mekanisme MakerDAO

Dengan mekanisme MakerDAO, apabila kadar gadai janji pengguna turun di bawah 150%, MakerDAO akan membenarkan sesiapa sahaja (pengguna yang mengambil bahagian dalam Kompaun) dapat mencairkan 100% daripada kedudukan anda dengan membawa mereka dilelong. Sehingga lelongan tamat barulah pengguna tahu berapa banyak cagaran yang dia tinggalkan.

Perbezaan dalam mekanik Kompaun dan Aave

Dengan mekanisme Compound dan Aave, kedudukan pengguna tidak boleh dibubarkan 100%, kedudukan maksimum dibubarkan ialah 50%. Perbezaan kedua, Kompaun dan Aave tidak akan menggunakan mekanisme lelongan, sebaliknya, mereka membenarkan Pelikuidasi mencairkan setiap jawatan secara individu dan menerima ganjaran Penalti Pembubaran berdasarkan nilai aset yang hilang. pembubaran (Kompaun: 8% tetap; Aave: 5 -15% bergantung kepada aset).

Mekanisme Pengagihan Token COMP

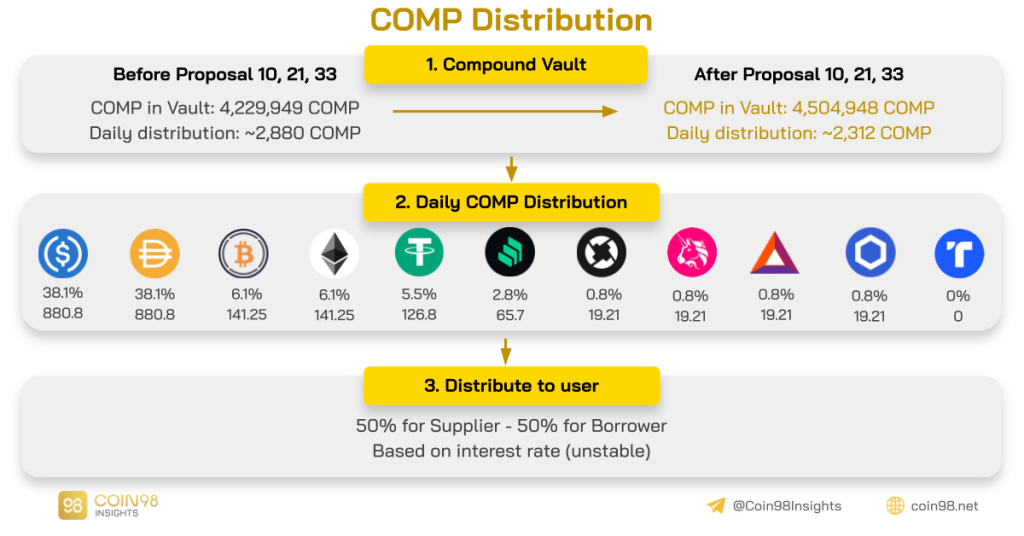

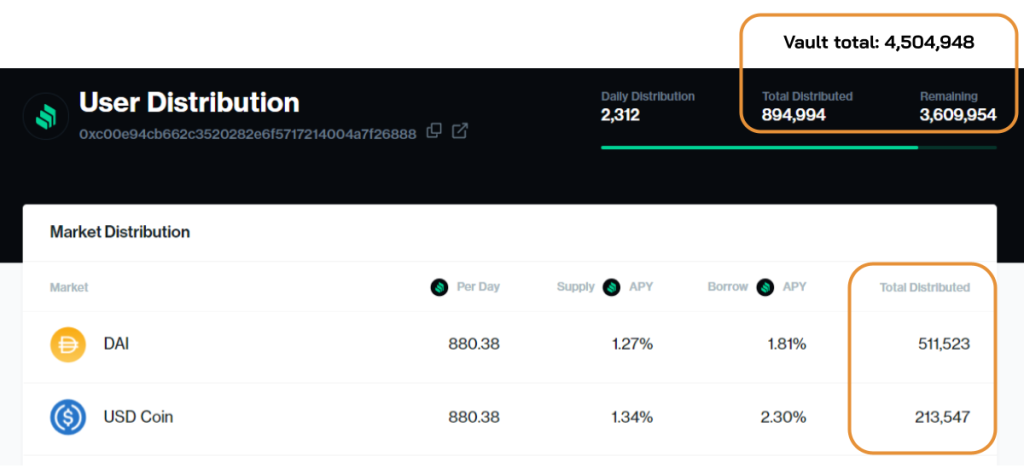

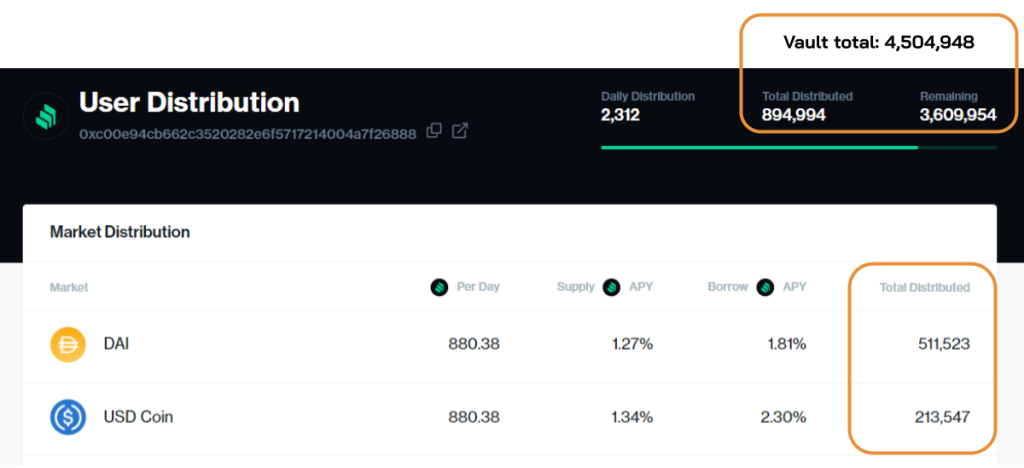

Pertama, Compound akan mempunyai peti besi peribadi untuk mengedarkan COMP kepada pengguna. Pada masa ini Vault memegang jumlah 4,504,948 COMP dan akan diedarkan mengikut model di atas.

Langkah 1: Proses Bilik Kebal Kompaun: Sebelum Cadangan 10+21+33, setiap hari 2880 COMP akan diedarkan kepada pengguna. Walau bagaimanapun, selepas Cadangan 10+21+33, setiap hari bilangan COMP yang diedarkan telah dikurangkan kepada 2312 COMP.

Langkah 2: Proses membahagikan COMP untuk setiap Kumpulan Aset: 2312 COMP akan diagihkan kepada 10 jenis aset, yang mana yang paling banyak diagihkan kepada USDC dan DAI (mengadakan lebih daripada 70%), aset lain seperti UNI, BAT , LINK,... akan menerima ganjaran COMP yang lebih rendah. Di mana TUSD ialah aset yang tidak mengagihkan ganjaran COMP.

Langkah 3: Proses membahagikan COMP untuk Peminjam dan Pembekal: Dalam langkah terakhir, bilangan COMP akan dibahagikan sama banyak sebanyak 50% untuk Pembekal dan 50% untuk Peminjam. Bagaimanapun, ia akan dibahagikan sebagai dana untuk dua pihak. Jumlah COMP dibahagikan dengan Bilik Kebal Aset tidak perlu dibahagikan. Oleh itu, setiap Pembekal atau Peminjam individu mempunyai bilangan COMP yang berbeza yang diterima bergantung pada APY Agihan pada masa itu.

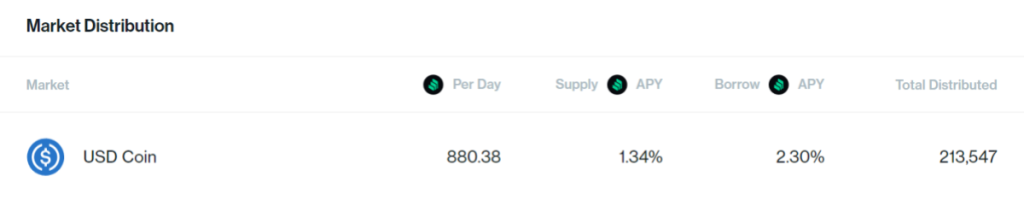

Contoh: Saya akan berikan contoh untuk memudahkan anda memahami, terutamanya pada langkah terakhir. Di bawah ialah foto data sebenar yang saya dapat daripada Compound. Contohnya adalah seperti berikut:

Kolam USDC diberi ganjaran oleh Compound Vault dengan 880.38 COMP setiap hari.

⇒ A menerima jumlah COMP = ($1000 * 1.34%) / (harga COMP pada masa itu).

⇒ B menerima jumlah COMP = ($1000 * 2.30%) / (harga COMP pada masa itu).

Oleh kerana amaun Pengagihan COMP dikira mengikut APY, 880.38 COMP dibahagikan dengan Kolam USDC mungkin tidak akan digunakan (kerana nilai peminjam atau pemberi pinjaman tidak mencapai ganjaran maksimum kumpulan).

Anda boleh melihat butiran lanjut di bawah. Kedua-dua Kolam USDC dan Kolam DAI dibahagikan 880.38 COMP sehari tetapi jumlah COMP yang diagihkan kepada dua Kolam USDC dan DAI adalah berbeza sama sekali. Ini mewakili lebih ramai pengguna DAI Pinjam dan Bekalan daripada USDC.

Jika mengikut rancangan untuk mengedarkan 2312 COMP setiap hari, bilangan hari yang diperlukan untuk mengedar ialah:

Tetapi kebanyakan Kolam tidak membahagikan sepenuhnya jumlah COMP untuk pengguna, jadi COMP yang selebihnya akan terus direkodkan dalam Bilik Kebal untuk digunakan dalam beberapa hari akan datang.

Anda boleh menjejaki bilangan token yang diedarkan di sini .

Bagaimanakah Nilai Tangkapan Kompaun untuk COMP?

Maklumat asas tentang token COMP (1 Julai 2021)

Nilai tangkapan kompaun untuk token COMP melalui kaedah utama:

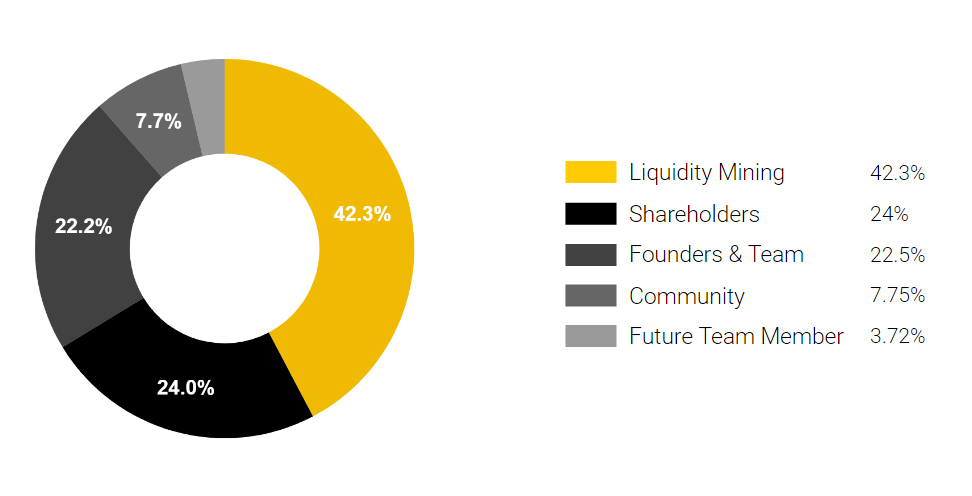

Masa keluaran token

Pada masa ini, tapak web Compound hanya menerbitkan masa keluaran token peruntukan Liquidity Mining, dan Peruntukan lain pasukan Compound belum diumumkan secara khusus. Walau bagaimanapun, biasanya jumlah bilangan token akan dibuka secara beransur-ansur sehingga penghujung masa.

Jadi kita boleh menganggarkan masa buka kunci melalui parameter berikut:

⇒ Masa buka kunci ~1,561 hari (~4.3 tahun).

Walau bagaimanapun, bilangan sebenar mungkin lebih panjang kerana kebanyakan COMP tidak akan diedarkan sepenuhnya. Angka di bawah akan menjadikannya lebih jelas untuk anda, DAI dan USDC kedua-duanya diperuntukkan 880.38 COMP/hari, tetapi disebabkan prestasi Kumpulan USDC yang lebih rendah, COMP yang diedarkan adalah kurang daripada separuh daripada Kumpulan DAI.

Jadi masa buka kunci sebenar boleh menjadi lebih lama, tetapi saya tidak dapat mengira nombor tertentu kerana Kompaun tidak menyatakan bila Jumlah Agihan dikira dan ia banyak bergantung pada prestasi Kompaun pada masa hadapan. .

Hasil kompaun vs kadar inflasi token COMP

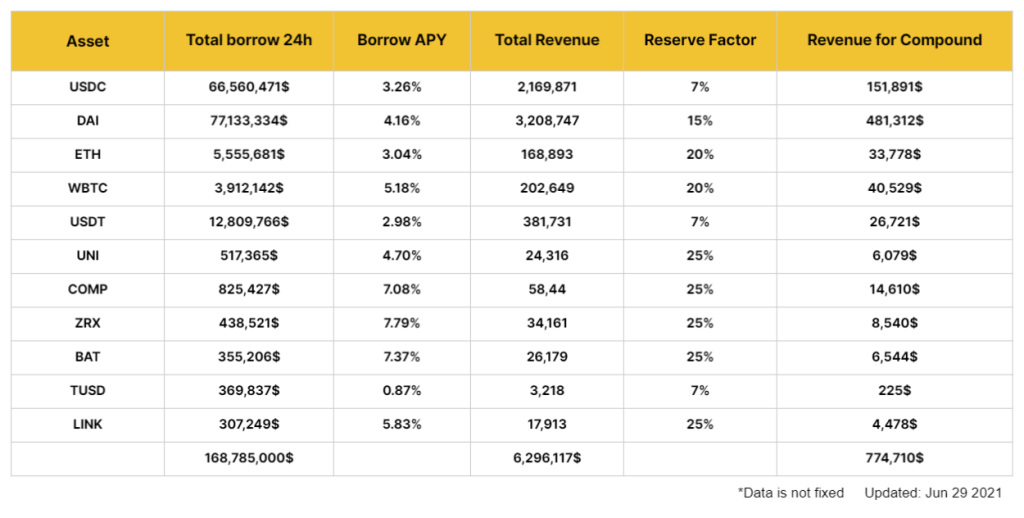

Selepas mendapat jumlah amaun yang dipinjam setiap hari (Jumlah pinjaman 24j), saya didarab dengan kadar faedah pinjaman (Pinjaman APY) untuk mendapatkan jumlah hasil bagi kedua-dua Kompaun dan Pemberi Pinjaman (Jumlah Hasil). Walau bagaimanapun, Pemberi Pinjaman tidak akan menerima semua tetapi mesti memotong sebahagian daripada faedah rizab untuk Kompaun (Faktor Rizab), dan begitu juga cara saya mengira hasil Kompaun setiap hari.

⇒ Kompaun membawa hasil positif kepada platform berbanding bilangan token yang dikeluarkan setiap hari.

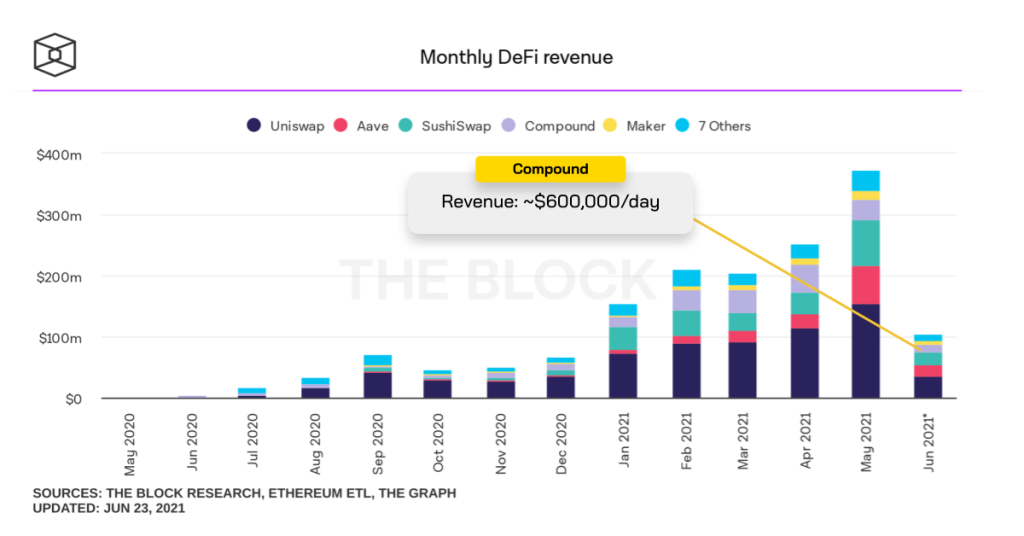

Ciri istimewa token COMP ialah ia ditaja oleh sumber hasil (lebihan) Kompaun, bukan kerana nilai yang dibawa COMP kepada pemegang COMP. Dengan hasil harian $600K - $700K, Compound berada dalam 5 teratas protokol yang paling menjana hasil dalam pasaran DeFi.

Nombor yang saya kira agak serupa dengan statistik The Block, anda boleh lihat gambar di bawah.

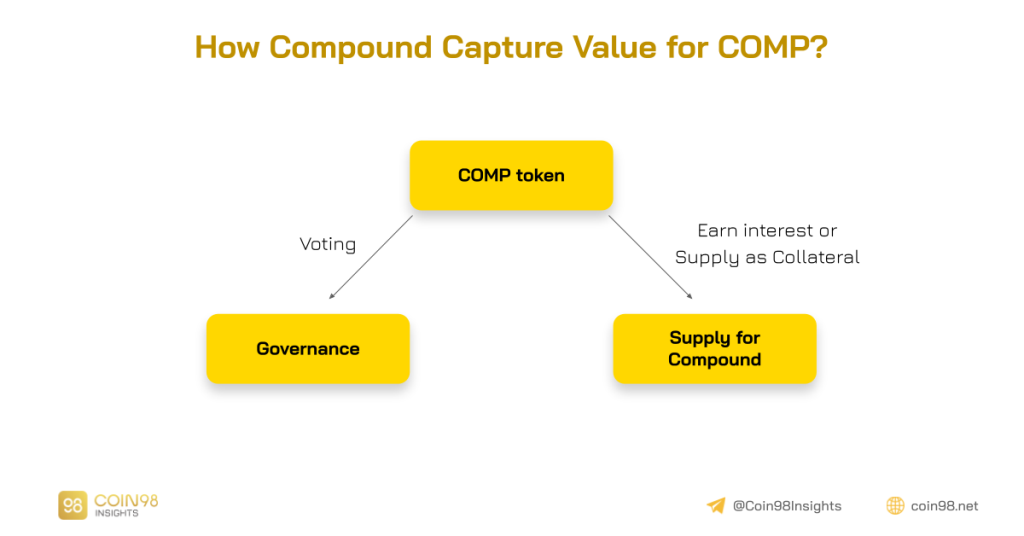

Aplikasi COMP

COMP akan digunakan untuk tujuan berikut:

Nilai COMP

Nilai COMP = Tadbir Urus Kompaun + (Nilai Baki apabila Membekalkan COMP atau menyediakan kecairan Uniswap v3) + Jangkaan Produk Hadapan Rantaian Kompaun - Tekanan keluaran token.

Di mana, COMP akan mempunyai tahap aplikasi berikut:

COMP mempunyai aplikasi yang hebat dalam tadbir urus platform COMP, kerana pada masa ini Compound ialah salah satu platform Pinjaman terbesar dan kebanyakan dana besar ingin memegang COMP untuk mempunyai hak mengundi pada Compound.

Pada masa ini, individu yang mempunyai Wajaran Vot terbesar pada Kompaun ialah: Dana a16z, Dana Bain Capital Ventures, Dana Gaunlet, Dana Paradigm dan Robert Leshner - pengasas Compound.

Oleh itu, hak untuk mentadbir Kompaun bukan untuk majoriti, terutamanya untuk pelabur kecil. Oleh itu, nilai hak pentadbir adalah hampir sifar.

Nilai baki untuk pemegang COMP agak rendah kerana APY Bekalan COMP adalah sangat rendah, hanya 0.89% dan Kompaun tidak mempunyai mekanisme untuk mengagihkan kembali hasil kepada pemegang COMP.

COMP kini boleh ditanam dengan pasangan COMP-ETH dalam Uniswap v3. Dengan volum dagangan harian kira-kira $3J. Angka ini tidak terlalu tinggi atau terlalu rendah, tetapi ia boleh mencukupi untuk menarik pengguna menyediakan kecairan untuk mendapatkan ganjaran sebagai balasan.

Walaupun COMP hanya mengeluarkan 52% token dan masih terdapat banyak token yang belum dikeluarkan, pada kadar semasa pelepasan token, tekanan jualan COMP akan tetap ada tetapi tidak terlalu hebat (butiran di atas).

Cadangan untuk meningkatkan nilai Kompaun dan token COMP

Sokong lebih banyak jenis aset

Pada masa ini Compound hanya menyokong 11 jenis aset, di mana 3 daripadanya tidak digunakan sebagai cagaran. Ini adalah kelemahan besar Kompaun berbanding persaingan apabila Aave menyokong sehingga 26 jenis aset, MakerDAO menyokong 32 jenis aset (termasuk token LP sebagai cagaran).

Terutamanya aset cemerlang dalam pasaran DeFi seperti Curve (CRV), Yearn Finance (YFI), Synthetix (SNX), Bancor (BNT),...

Peluasan kepada ekosistem lain

Kebanyakan projek yang beroperasi pada rangkaian Ethereum mempunyai keupayaan untuk menggunakan rangkaian lain dengan pantas, terutamanya rangkaian serasi EVM seperti Binance Smart Chain, Fantom atau Polygon. Ini telah berjaya ditunjukkan oleh Aave berkat penggunaannya ke Poligon.

Pada masa ini, Compound mempunyai visi untuk terus berkembang dalam Polkadot, tetapi Polkadot masih belum membuat langkah untuk melancarkan Mainnet (perincian mengenai Rantaian Kompaun di bawah). Oleh itu, penggunaan dalam Polkadot akan menelan kos masa dan sumber Kompaun.

Kompaun akan digunakan tidak lama lagi dalam Binance Smart Chain dan Polygon kerana ini adalah dua ekosistem dengan bilangan pengguna yang besar, aliran tunai yang stabil. Sekiranya pelaksanaan berjaya, kelebihan Compound akan menjadi hebat kerana:

Pautan B2B

Pada masa ini, Compound juga telah melaksanakan fungsi ini, contohnya dengan kerjasama Alpha Finance, InstaDapp, membolehkan pengguna mengakses Compound dengan lebih mudah. Walau bagaimanapun, masih terdapat satu kawasan yang tidak mendapat banyak perhatian dan iaitu pertukaran leveraj terdesentralisasi.

Untuk pertukaran leveraj terdesentralisasi, Compound boleh menjadi rakan kongsi untuk menyediakan perkhidmatan Pinjaman. Melalui itu, Compound boleh meningkatkan bilangan pengguna dan pertukaran akan meningkatkan kecairan serta meningkatkan pengalaman produk untuk pengguna.

Melabur dengan Kompaun

Bekalan di Kompaun

Dari perspektif peribadi, Compound ialah platform yang sesuai untuk pelabur yang mempunyai modal besar dan mengutamakan pemeliharaan modal berbanding keuntungan tinggi dalam masa yang singkat kerana APY Bekalan dalam Kompaun adalah sangat rendah berbanding Farming yang stabil. pool dalam platform Perladangan Hasil yang lain.

Walau bagaimanapun, Bekalan dalam Kompaun akan menjadi lebih selamat berbanding Kompaun AMM, kerana Kompaun ialah platform yang bereputasi dan mempunyai keupayaan tinggi untuk mengekalkan modal melalui Kolam Rizab terkumpul jangka panjang.

Saudara yang mempunyai modal besar boleh Membekal di Kompaun dengan kadar faedah purata yang disenaraikan di bawah.

Melabur dalam token COMP

Semasa saya menganalisis nilai token COMP di atas, walaupun tekanan pelepasan token adalah rendah, Compound hampir tidak menghasilkan banyak nilai untuk token COMP melalui lebihan kecuali untuk nilai pentadbiran sistem.

Apatah lagi Marketcap semasa Compound telah mencapai 3 teratas sektor Pinjaman dan 50 teratas keseluruhan pasaran crypto, yang menjadikan peluang pertumbuhan Compound tidak akan tinggi lagi.

Oleh itu, jika anda membuat keputusan untuk melabur dalam token COMP, pertimbangkan ia sebagai pelaburan jangka panjang untuk potensi platform Kompaun dalam pasaran Pinjaman kerana pemegang COMP tidak akan mendapat banyak nilai melalui Supply at Compound atau Farming at Uniswap v3.

Jika saya melabur dalam token projek Pinjaman, saya akan mengutamakan projek dengan risiko yang lebih tinggi tetapi potensi pertumbuhan yang lebih tinggi. Beberapa kriteria asas:

Sila ambil perhatian, ini adalah kriteria dari perspektif peribadi supaya anda boleh menilai BILIK MAX melalui tokenomik asas projek. Di samping itu, kejayaan projek bergantung kepada banyak faktor lain. Tolong jangan ambil ini sebagai nasihat pelaburan.

Unjuran masa hadapan

Sebatian dan Saingan

Pasaran Pinjaman telah dikuasai sepenuhnya oleh tiga kuasa terbesar, Aave, MakerDAO, dan Compound dan mungkin akan berterusan pada masa hadapan. Sebelum ini, Compound pernah berada di kedudukan 1 teratas dengan TVL mencecah lebih daripada 11 bilion USD, tetapi kini Compound telah jatuh ke tempat ke-3.

Dalam ketiga-tiga projek di atas, Compound dan MakerDAO sering menukar kedudukan antara satu sama lain, tetapi Aave ialah platform Pinjaman dengan TVL paling cemerlang kerana Aave telah berkembang kepada Polygon - ekosistem dengan prestasi cemerlang pada masa ini. dan menarik banyak wang tunai DeFi mengalir daripada sistem Ethereum dan Binance Smart Chain.

Dari perspektif peribadi, pembangunan Kompaun khususnya dan bidang Pinjaman secara amnya akan sangat bergantung pada kadar pertumbuhan keseluruhan pasaran DeFi. Oleh itu, anda tidak boleh mengharapkan Compound dapat "menukar" atau membawa nilai lain kepada pengguna seperti platform Launchpad.

Penggunaan modal yang berkesan

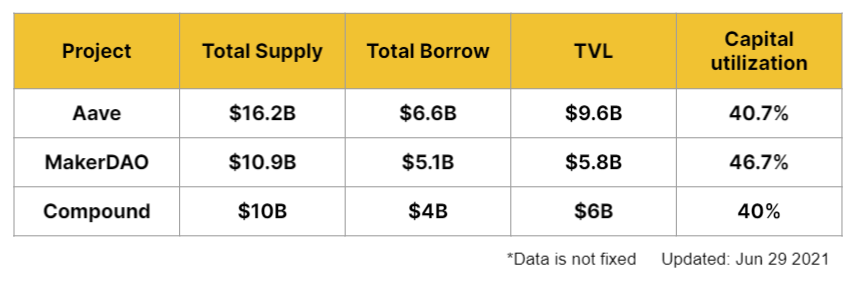

Selain itu, anda boleh merujuk kepada indeks "Penggunaan Modal" bagi platform Pinjaman. Kecekapan modal akan mencerminkan dengan modal itu, platform mana yang akan menjana lebih banyak hasil, yang bermakna lebih banyak keuntungan untuk Pemberi Pinjaman.

Rajah di atas menunjukkan bahawa kebanyakan platform mempunyai kecekapan modal kira-kira 40-45%. Anda boleh menggunakan nombor ini sebagai penanda aras untuk membandingkan dengan projek lain:

Gerbang (Rantaian Kompaun) - Faktor Penembusan Kompaun

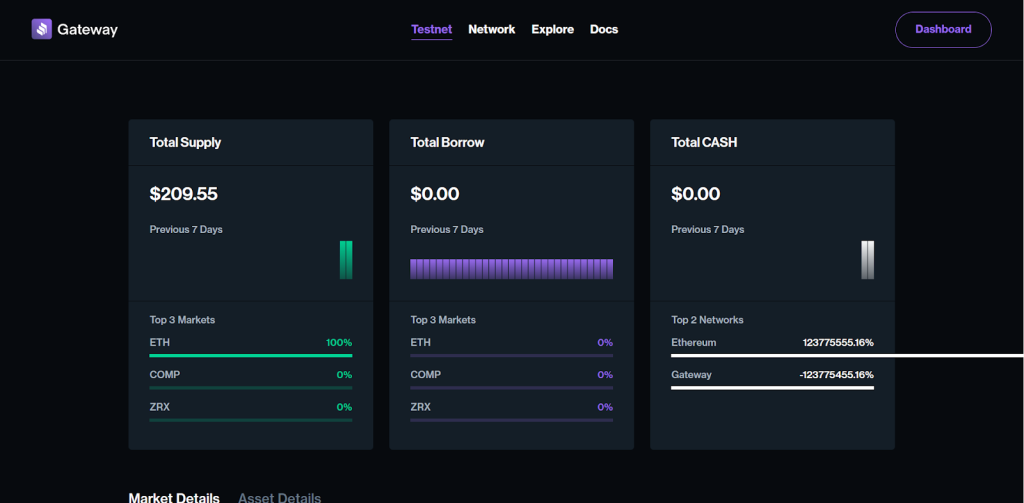

Gateway ialah blok blok peribadi platform Compound yang dibina di atas Substrat Polkadot, membolehkan Compound meluaskan jangkauannya kepada pengguna baharu. Ini adalah langkah yang serupa dengan Aave apabila berkembang ke dalam ekosistem Polygon, TVL Aave telah berkembang dengan pesat (TVL mengumpul $4 bilion daripada Polygon) dan keluar daripada trio dengan MakerDAO dan Compound.

Pada masa ini, Gateway telah berjaya menggunakan Testnet dan akan digabungkan dengan banyak lagi projek di Polkadot, biasanya stesen Acala - DeFi di Polkadot. Perbezaan sedikit ialah Gateway akan menggunakan token asli CASH dan bukannya menggunakan token asli yang sama seperti Aave.

Gateway masih dalam peringkat pembangunan dan tiada maklumat khusus, tetapi anda masih boleh mengharapkan banyak daripada gabungan Compound dan Polkadot. Pada masa ini Polkadot tidak mempunyai Mainnet, jadi saya tidak mempunyai data khusus untuk memberi anda ramalan.

Walau bagaimanapun, ekosistem Polkadot tidak akan kalah dengan Poligon. Kelebihan penuh akan berada di tangan Compound jika mereka tahu cara memanfaatkan sumber yang ada untuk menjadi platform Pinjaman terbesar di Polkadot.

Kesimpulan

Berikut ialah kesimpulan saya tentang model operasi Compound Finance:

Di atas adalah semua maklumat peribadi dan pandangan saya tentang Compound, harap anda akan ambil perhatian beberapa maklumat berguna untuk keperluan pelaburan peribadi anda.

Untuk gambaran keseluruhan terbaik projek Pinjaman, sila rujuk artikel Cara Ia Berfungsi: Alpha Finance (ALPHA) , Cream Finance (CREAM) , MakerDAO (MKR) .

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Analisis model pengendalian Protokol Anchor, dengan itu memahami cara projek mencipta nilai untuk token ANC dan meramalkan peluang pelaburan.

Mari analisa model Raydium untuk melihat bagaimana model Raydium, berfungsi dengan baik dan tidak berfungsi dengan baik pada mata, dan cara ia akan berubah untuk membangunkan dApps.

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalam, dengan itu mencari peluang pelaburan dengan PancakeSwap.

Staking OHM menawarkan keuntungan APY 100,000%. Dengan jumlah yang begitu besar, adakah model Olympus DAO satu penipuan seperti yang dikhabarkan?

Analisis model Lido Finance untuk memahami sorotan mekanisme operasi setiap produk dan potensi masa depan Lido.

Analisis model operasi Pengimbang V2 dan kelebihan dan kekurangannya, dengan itu memberikan pandangan yang paling intuitif tentang Token BAL.

Apa itu Tenggiling? Model pengendalian Tenggiling dan bagaimana ia menjana pendapatan? Apakah kedudukan Tenggiling berbanding AMM DEX yang lain? ketahui lebih lanjut di sini.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 dalam pasaran, untuk mengetahui hala tuju projek dan mengetahui nisights sendiri.

Melalui analisis model operasi Dana Pelaburan Terdesentralisasi untuk merealisasikan potensi peluang pelaburan dengan Ventures DAO!

Menganalisis dan menilai model operasi Inverse Finance, dengan itu memberikan perspektif yang paling intuitif tentang INV.

Analisis mekanisme tindakan setiap produk Serum termasuk: Serum DEX, perkongsian GUI, Pools untuk lebih memahami idea: Semua nilai pergi ke Serum!

Mengapakah ALPHA meningkat begitu mendadak? Apakah keistimewaan Alpha Homora? Adakah terdapat peluang pelaburan dalam ALPHA pada masa hadapan? Ketahui di sini.

Analisis mekanisme kerja Maker Dao dan cara memperoleh nilai untuk token MKR, dengan itu mengunjurkan masa depan dan potensi projek Pinjaman terkemuka ini.

Bagaimanakah Polkastarter menangkap nilai untuk token POLS? Mari analisa mekanisme kerja Polkastarter untuk meramal masa depan dan mencari peluang pelaburan dengan projek itu!

Menganalisis model pengendalian The Sandbox membantu memahami mekanisme dan cara menjana wang dengan setiap ciri The Sandbox.

Apakah sebab pertumbuhan pesat QuickSwap? Mari analisa model pengendalian QuickSwap untuk mencari jawapannya.

Mari analisa model pengendalian Uniswap V3 untuk melihat ciri dan peluang baharu untuk melabur dalam Uniswap V3!

Analisis model pengendalian Axie Infinity untuk memahami cara ia berfungsi dan dapatkan wang dengan setiap ciri dalam permainan Axie Infinity.

Dalam bahagian ini, saya akan bercakap tentang risiko utama dalam DeFi dan cara mengehadkan risiko dalam pemilihan projek yang berpotensi.

Apakah Crypto Gurus? Artikel hari ini meringkaskan kandungan penting sesi AMA bersama Tom Heavy mengenai isu yang berkaitan dengan Crypto Gurus.

Mina dan Polygon akan bekerjasama untuk membangunkan produk yang meningkatkan kebolehskalaan, pengesahan yang dipertingkatkan dan privasi.

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Pertukaran Remitano ialah pertukaran pertama yang membenarkan pembelian dan penjualan mata wang kripto dalam VND. Arahan untuk mendaftar untuk Remitano dan membeli dan menjual Bitcoin secara terperinci di sini!

Artikel ini akan memberikan anda arahan yang paling lengkap dan terperinci untuk menggunakan testnet Tenderize.

Artikel ini akan memberikan anda panduan paling lengkap dan terperinci untuk menggunakan Pasaran Mangga untuk mengalami kefungsian penuh projek baharu ini di Solana.

Dalam episod pertama Siri UNLOCKED ini, kami akan menambah lapisan keselamatan tambahan pada dompet anda menggunakan Tetapan Keselamatan.

Pertanian adalah peluang yang baik untuk pengguna memperoleh crypto dengan mudah dalam DeFi. Tetapi apakah cara yang betul untuk menanam kripto dan menyertai DeFi dengan selamat?

Artikel itu menterjemah pendapat pengarang @jdorman81 mengenai isu penilaian dalam Defi, bersama dengan beberapa pendapat peribadi penterjemah.