Analisis Model Operasi Uniswap V2 (UNI) - Asas AMM

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Analisis model Lido Finance untuk memahami sorotan mekanisme operasi setiap produk dan potensi masa depan Lido.

Dalam artikel ini, kita akan belajar seterusnya:

Sila rujuk untuk mempunyai lebih banyak perspektif dalam pelaburan.

Maklumat tentang LIDO

Lido ialah penyelesaian staking untuk ETH dikunci apabila Staking ke dalam ETH 2.0. Pada masa ini, Lido telah berkembang lebih banyak, bukan sahaja sebagai penyelesaian untuk ETH 2.0 sahaja , tetapi juga untuk aset Staking lain, yang terbaru ialah bLUNA untuk Anchor Protocol.

Bagi anda yang tidak memahami apa itu staking , ini adalah tindakan memegang sejumlah syiling dalam dompet atau Nod/Masternodes projek Blockchain untuk tempoh masa untuk menerima ganjaran. Ganjaran ini adalah berdasarkan usaha yang dibelanjakan termasuk: jumlah syiling yang dipertaruhkan dan tempoh pertaruhan.

Lido ialah projek perintis dalam membuka kunci kecairan untuk ETH yang dikunci dalam ETH 2.0 dan kini menerajui bidang ini, sehingga 870,000 ETH dipertaruhkan pada platform Lido.

Model operasi LIDO

Model Lido terdiri daripada 3 komponen utama:

Kolam Staking

Produk pertama dan terpenting LIDO ialah Staking Pool . Dalam model Staking Pool, terdapat 5 komponen utama: Node Operator, Validator, Oracles, Kontrak Pintar Lido Staking Pool, Kontrak Deposit ETH 2.0.

Komponen ini berkait rapat dengan asas teknologi projek, jadi dengan mengabaikan bahagian teknikal yang mengelirukan ini, di sini saya akan menerangkan model operasi Staking Pool Lido dengan cara yang paling mudah:

Model Operasi Kolam Staking Lido

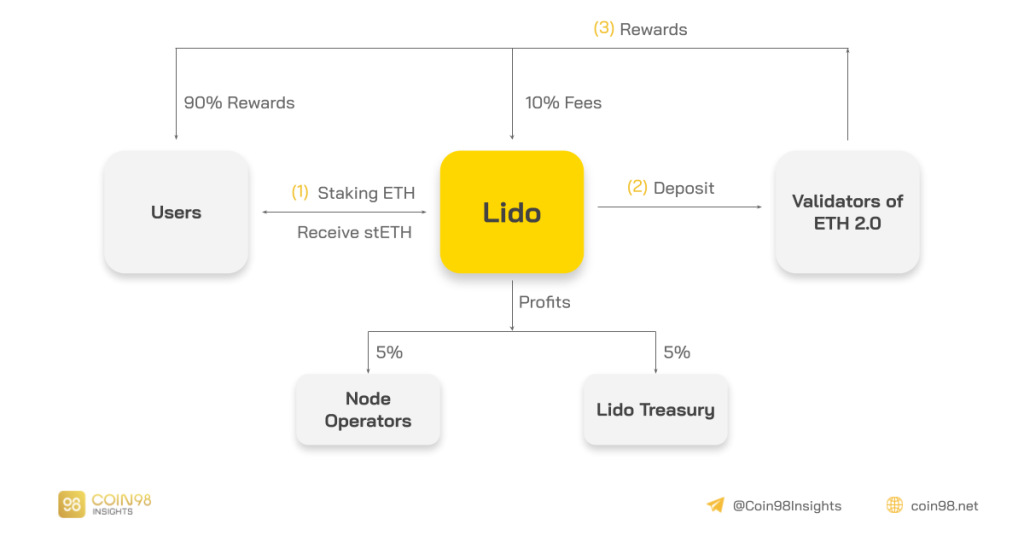

Model Staking Pool Lido akan berfungsi dalam 3 langkah utama berikut, di sini saya mengambil contoh Staking ETH:

(1) Pengguna yang mempertaruhkan aset pada LIDO, contohnya ETH, akan menerima token stETH pada nisbah 1:1.

(2) ETH pengguna akan dipertaruhkan oleh LIDO pada pengesah rakan kongsi.

(3) Dari semasa ke semasa, Pengesah yang mempertaruhkan ETH Lido akan diberi ganjaran. Ganjaran akan dibahagikan kepada 2 bahagian: 90% untuk pemegang stETH, 10% ialah yuran pudina stETH Lido, di mana:

Token sintetik (stETH/bLUNA)

Apakah token Synthetics?

Bagi anda yang tidak biasa dengan istilah Crypto, token Synthetics boleh difahami sebagai token yang mewakili pemilikan aset sebenar.

Dalam kes Lido, stETH ialah token yang mewakili pemilikan ETH yang dipertaruhkan dalam kontrak ETH 2.0, bLUNA mewakili pemilikan token LUNA yang dipertaruhkan pada pengesah.

Token sintetik sentiasa ditambat 1:1 dengan token asal, iaitu 1 stETH = 1 ETH, 1 bLUNA = 1 LUNA.

Lido . kes penggunaan token sintetik

Matlamat utama projek seperti Lido adalah untuk membuka kunci kecairan untuk pengguna sambil masih menerima ganjaran taruhan, jadi token sintetik yang diterima pengguna mestilah benar-benar cair , kemudian projek itu berjaya mencipta nilai untuk pengguna.

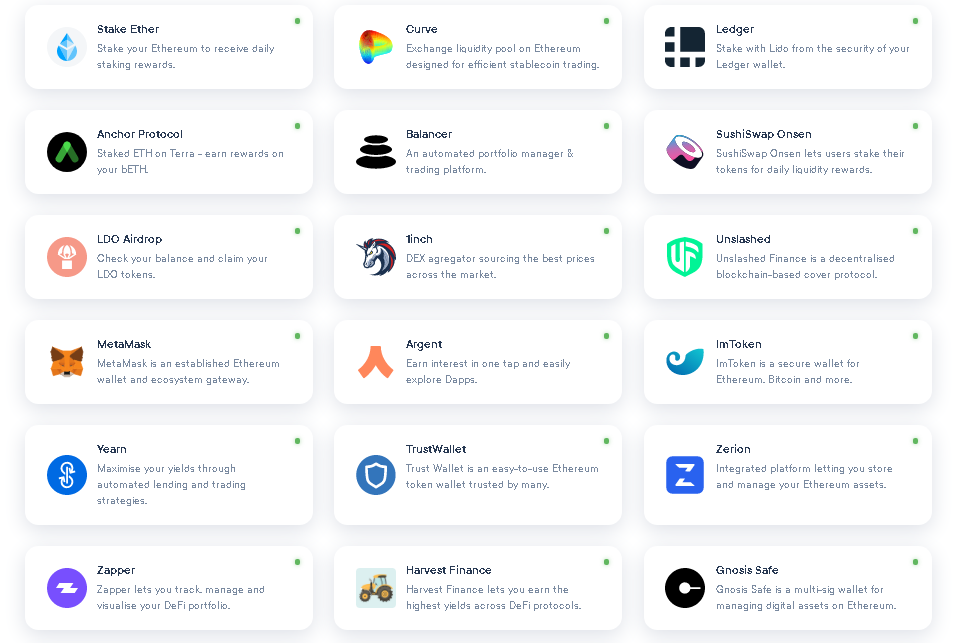

Lido sangat berminat dengan isu ini sejak awal penubuhannya. Lido telah menyelesaikan masalah ini dengan bekerjasama dengan banyak pihak terkenal untuk mencipta lebih banyak kes penggunaan untuk token stETH, bLUNA.

Pada masa ini dengan stETH, saudara token bLUNA boleh mengambil bahagian dalam aktiviti seperti:

Dengan stETH, operasi ini boleh membawa keuntungan sehingga 10%-15%, ditambah dengan keuntungan daripada mempertaruhkan ETH, anda boleh memperoleh kira-kira 20% keuntungan APY melalui Staking ETH, jumlah yang tidak kecil sama sekali.

Berikut ialah beberapa strategi untuk membantu anda memperoleh Hasil tertinggi berdasarkan ETH anda:

1. Tahunkan stETH melalui strategi crvstETH pada Ethereum

Langkah 1: Pegang ETH pada Lido dan dapatkan stETH ⇒ APY 5.1%.

Langkah 2: Sediakan kecairan pada satu bahagian stETH pada Curve dan terima crvstETH ⇒ APY 9% (6% Insentif LDO + 3% yuran transaksi).

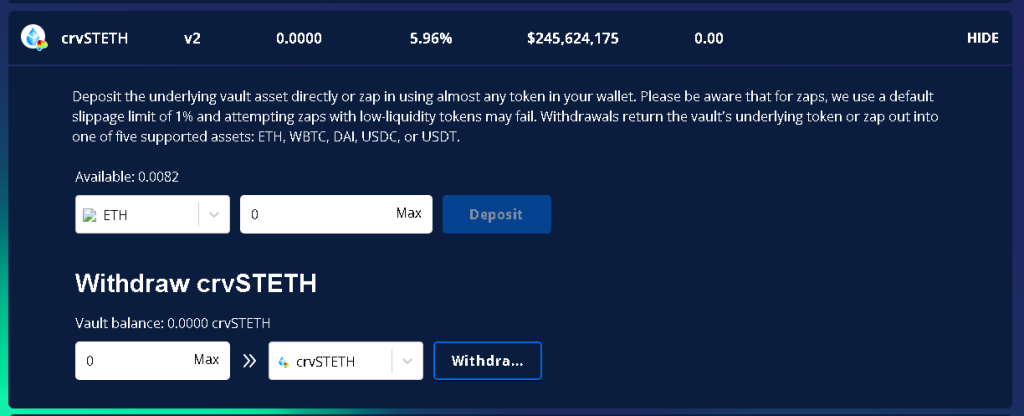

Langkah 3: Sediakan kecairan crvstETH pada Yearn ⇒ APY 6%.

Secara keseluruhan, anda akan menerima 20% APY melalui staking ETH.

Jika anda pemegang ETH dan mendapati pelaksanaan 3 langkah di atas terlalu rumit, anda boleh menggunakan platform Yearn, pilih Vault crvstETH terus pada Yearn Finance. Kemudian, pilih untuk menyediakan ke bilik kebal dengan ETH, Yearn Finance secara automatik akan membeli, menjual, menukar kepada crvstETH.

2. Mengoptimumkan STETH Melalui Anchor on Terra

Langkah 1: Pegang ETH pada Lido dan dapatkan stETH ⇒ APY 5.1%.

Langkah 2: Gadai janji bETH pada Anchor untuk meminjam UST ⇒ Dapatkan 18% APY (insentif token ANC).

Langkah 3: Pinjamkan UST pada Anchor ⇒ Dapatkan APY 19%.

Dalam 2 langkah berikut, amaun APY yang anda terima dikira pada jumlah yang anda pinjam, jika anda adalah pelabur yang selamat, hanya meminjam 1/3 daripada ETH cagaran, jadi tahap APY yang dikira pada prinsipal ini ialah (18% + 19%)/3 = 12.3%

⇒ Secara keseluruhan, anda mendapat 17.4% melalui strategi ini.

Di atas adalah 2 contoh dan strategi yang agak berkesan untuk membantu anda membuat lebih banyak keuntungan sambil masih memegang ETH , jika anda mempunyai sebarang strategi yang baik, sila komen di bawah untuk kami bincangkan!

Pisau Lido

Sambungan rangkaian adalah salah satu kekuatan dan titik penting untuk Lido mencipta kelebihan daya saing dalam pasaran ini, jadi pasukan pembangunan projek percaya bahawa DAO adalah model yang betul dan memainkan peranan penting. Dalam ekosistem, nilai ahli komuniti mesti datang dulu.

Itulah sebabnya Lido melancarkan token LDO , tujuannya adalah untuk masyarakat mengambil bahagian dalam sistem tadbir urus projek.

Di Lido DAO, beberapa isu yang perlu diselesaikan oleh komuniti termasuk:

Bagaimana Lido Mencipta Nilai untuk Token LDO

Pendapatan Lido

Seperti yang anda lihat dalam model Staking Pool Lido, Lido akan mengenakan bayaran sebanyak 10% daripada keuntungan, yang mana:

Model Kolam Staking Lido

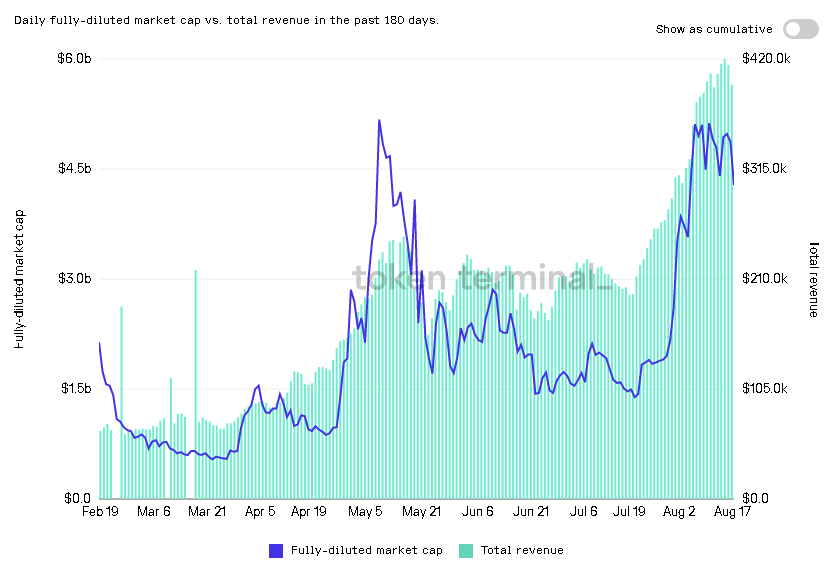

Keuntungan 5% bukanlah jumlah yang kecil, pada masa ini bilangan pertaruhan ETH meningkat dengan sangat pantas, kini terdapat 845,215 ETH ~ $2.6 M mempertaruhkan ETH 2.0 pada Lido.

Di bawah ialah carta yang menunjukkan pertumbuhan hasil Lido berbanding jumlah permodalan FDV yang dicairkan pada masa lalu, dapat dilihat bahawa hasil Lido telah berkembang dengan sangat pesat dalam tempoh 1 bulan yang lalu. Setiap hari projek itu memperoleh ~400K, dua kali ganda hasil 1 bulan lalu.

Pertumbuhan hasil Lido berbanding jumlah permodalan FDV yang dicairkan - Sumber: Terminal Token

Bagaimana Lido Mencipta Nilai untuk Token LDO

Lido telah menjana aliran hasil untuk projek itu, namun, pada masa ini aliran hasil ini belum diagihkan semula terus ke token LDO.

Walau bagaimanapun, LDO ialah bahagian penting dalam ekosistem Lido, pada masa ini token LDO terlibat dalam 2 aktiviti utama projek, termasuk:

(1) Menguruskan aktiviti dalam Lido DAO: Lido ialah projek komuniti yang dibangunkan, jadi peranan DAO adalah sangat penting, kewajipan dan fungsi DAO telah dibentangkan dalam bahagian Lido DAO.

(2) Digunakan untuk Insentif, membangunkan permintaan untuk token sintetik (stETH, bLUNA): Model Insentif yang mendorong pembangunan produk tidak lagi pelik kepada pasaran kami,

LDO berjalan lancar, sekurang-kurangnya LDO telah menambah lebih daripada 10% kepada sumber Hasil, dengan itu menarik ramai pelabur untuk mengambil bahagian dalam mempertaruhkan ETH pada Lido.

Pada masa ini token LDO sedang digunakan sebagai insentif pada platform berikut, anda boleh merujuknya untuk memperoleh lebih banyak: Curve Finance, DeversiFi, ARCx, Rangkaian 1Inch, Unslashed Finance.

Semakan token LDO

Apabila membaca dan mempelajari tentang Lido, saya melihat persamaan yang hebat dalam proses Lido Finance dan Uniswap .

Berikut adalah empat faktor yang menunjukkan persamaan antara kedua-dua projek ini:

(1) Fokus pada nilai projek dan bukannya harga token: Lido atau Uniswap kedua-duanya berkembang dalam segmen pertumbuhan berpotensi besar, kedua-duanya membina model hasil untuk Perbendaharaan projek, Walau bagaimanapun, tidak tergesa-gesa untuk membahagikannya untuk pemegang UNI atau pemegang LDO , tetapi lebih suka menggunakannya untuk pembangunan projek.

(2) Produk terobosan: Pasaran membuka kunci kecairan Staking mempunyai banyak projek yang terlibat, seperti Ramp, Persistence, Stafi,... walau bagaimanapun membuka kunci untuk ETH - pasaran yang sangat besar dan menuntut secara teknikal kerana ia berkaitan dengan ETH 2.0, Lido ialah projek perintis untuk melakukan ini. Kemudian terdapat beberapa projek lain yang terlibat, tetapi kesan rangkaian yang dibina oleh Lido terlalu besar, jadi sukar bagi projek tersebut untuk bersaing dengan Lido.

Seperti kisah Uniswap V3 , apabila melancarkan penguasaan Uniswap V3 telah mencapai 60%, jauh mengatasi DEX ke-2, Sushiswap dengan hanya 12%. Satu-satunya perkara untuk mengalahkan Uniswap, adalah untuk membina produk yang lebih hebat, banyak projek AMM telah melakukan ini. Perkara yang sama berlaku dengan Lido.

(3) Bina komuniti yang kuat, cipta kesan rangkaian: Komuniti Ethereum (ETH) sentiasa menjadi komuniti yang sangat setia, ini adalah asas di mana Lido Finance dibina. Lido telah mengambil kesempatan daripada ini dan membangunkan komuniti yang sangat kuat.

(4) Penyokong belakang: Salah seorang penyokong dan pembina utama Uniswap, Paradigm, menjadi pelabur terbesar dalam pusingan pembiayaan $73 M oleh Lido.

Jika anda mengikuti Pengumpulan Dana Siri, jika anda perasan, anda akan melihat bahawa $73 M yang dilaburkan dalam 1 Protokol bukanlah jumlah yang kecil, lebih-lebih lagi Paradigm ialah VC yang terutamanya melabur dalam projek teratas dan melabur dengan jumlah wang yang besar, kerana Paradigm tidak hanya dana pelaburan, mereka juga merupakan syarikat penyelidikan terkemuka di pasaran, apabila mereka telah melabur, mereka juga akan menjadi pembina projek.

⇒ Dengan 4 faktor di atas termasuk teknologi, komuniti, potensi dan visi, Lido pada pendapat saya adalah projek yang sangat menjanjikan pada masa hadapan, dan akan menjadi versi Uniswap dalam pasaran Staking Derivatives.

Masa depan berbilang rantai LIDO

Buat masa ini, boleh dikatakan bahawa Lido telah berjaya dengan membina model dan ekosistem di sekitar stETH. Melangkah ke hadapan, terdapat 3 perkara yang perlu terus dibangunkan oleh Lido, 2 daripadanya berkaitan dengan isu berbilang rantai:

(1) Memperluas kes penggunaan token sintetik: Semakin tinggi kecairan token sintetik, semakin kukuh permintaan taruhan. stETH dipatok dengan ETH dalam nisbah 1:1, perkara yang boleh ETH lakukan, stETH akan lakukan juga.

Sebagai contoh, ETH boleh dibalut ke atas rantaian blok lain, mengapa tidak stETH? Pada masa ini stETH boleh dibungkus di atas blok Terra ke dalam bETH dan digunakan sebagai cagaran dalam Anchor, pada masa akan datang stETH boleh berkembang ke Rantaian Blok lain.

(2) Pembangunan produk untuk Proof Of Stake Blockchain yang lain : Pasaran Staking sangat besar, sehingga ratusan bilion dolar. Beberapa pasaran taruhan berpotensi lain seperti DOT, KSM, SOL, ATOM, ... berkemungkinan disasarkan oleh Lido pada masa hadapan.

Pada masa ini, dalam komuniti Lido, terdapat cadangan untuk membangunkan Staking Pool untuk DOT dan KSM, selain itu, Lido juga telah menerima geran daripada Solana untuk membangunkan produk tersebut. Jadi masa depan Lido multichain saya fikir akan datang tidak lama lagi. Dan lebih banyak produk, lebih banyak hasil Lido.

(3) Pengagihan semula keuntungan kepada pemegang LDO: Ini pastinya sesuatu yang akan berlaku pada masa hadapan, dengan komuniti DAO, adalah munasabah untuk mengagihkan semula keuntungan kepada masyarakat. Dan seperti Uniswap, ia memerlukan masa dan kita perlu menunggu komen daripada pasukan projek. Tetapi bagi rakan pelabur seperti kami, jumlah wang dalam Perbendaharaan atau pengagihan semula pemegang LDO, tidak terlalu menjejaskan penilaian token LDO.

Komen dan kesimpulan

Gambaran keseluruhan model operasi Lido Finance, kita boleh menarik beberapa idea utama seperti berikut:

Siri Cara Ia Berfungsi ialah Siri untuk membantu anda memahami dengan lebih mendalam tentang 1 Protokol, cara ia berfungsi dan potensinya untuk pembangunan masa hadapan. Jika anda ingin mengetahui lebih lanjut tentang model kerja Protokol, sila ulas di bahagian komen supaya kami boleh menganalisisnya dalam isu seterusnya!

Sumber rujukan:

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Analisis model pengendalian Protokol Anchor, dengan itu memahami cara projek mencipta nilai untuk token ANC dan meramalkan peluang pelaburan.

Mari analisa model Raydium untuk melihat bagaimana model Raydium, berfungsi dengan baik dan tidak berfungsi dengan baik pada mata, dan cara ia akan berubah untuk membangunkan dApps.

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalam, dengan itu mencari peluang pelaburan dengan PancakeSwap.

Staking OHM menawarkan keuntungan APY 100,000%. Dengan jumlah yang begitu besar, adakah model Olympus DAO satu penipuan seperti yang dikhabarkan?

Analisis model operasi Pengimbang V2 dan kelebihan dan kekurangannya, dengan itu memberikan pandangan yang paling intuitif tentang Token BAL.

Analisis terperinci model operasi Compound, dengan itu menyediakan unjuran dan peluang pelaburan dalam COMP pada masa hadapan.

Apa itu Tenggiling? Model pengendalian Tenggiling dan bagaimana ia menjana pendapatan? Apakah kedudukan Tenggiling berbanding AMM DEX yang lain? ketahui lebih lanjut di sini.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 dalam pasaran, untuk mengetahui hala tuju projek dan mengetahui nisights sendiri.

Melalui analisis model operasi Dana Pelaburan Terdesentralisasi untuk merealisasikan potensi peluang pelaburan dengan Ventures DAO!

Menganalisis dan menilai model operasi Inverse Finance, dengan itu memberikan perspektif yang paling intuitif tentang INV.

Analisis mekanisme tindakan setiap produk Serum termasuk: Serum DEX, perkongsian GUI, Pools untuk lebih memahami idea: Semua nilai pergi ke Serum!

Mengapakah ALPHA meningkat begitu mendadak? Apakah keistimewaan Alpha Homora? Adakah terdapat peluang pelaburan dalam ALPHA pada masa hadapan? Ketahui di sini.

Analisis mekanisme kerja Maker Dao dan cara memperoleh nilai untuk token MKR, dengan itu mengunjurkan masa depan dan potensi projek Pinjaman terkemuka ini.

Bagaimanakah Polkastarter menangkap nilai untuk token POLS? Mari analisa mekanisme kerja Polkastarter untuk meramal masa depan dan mencari peluang pelaburan dengan projek itu!

Menganalisis model pengendalian The Sandbox membantu memahami mekanisme dan cara menjana wang dengan setiap ciri The Sandbox.

Apakah sebab pertumbuhan pesat QuickSwap? Mari analisa model pengendalian QuickSwap untuk mencari jawapannya.

Mari analisa model pengendalian Uniswap V3 untuk melihat ciri dan peluang baharu untuk melabur dalam Uniswap V3!

Analisis model pengendalian Axie Infinity untuk memahami cara ia berfungsi dan dapatkan wang dengan setiap ciri dalam permainan Axie Infinity.

Dalam bahagian ini, saya akan bercakap tentang risiko utama dalam DeFi dan cara mengehadkan risiko dalam pemilihan projek yang berpotensi.

Apakah Crypto Gurus? Artikel hari ini meringkaskan kandungan penting sesi AMA bersama Tom Heavy mengenai isu yang berkaitan dengan Crypto Gurus.

Mina dan Polygon akan bekerjasama untuk membangunkan produk yang meningkatkan kebolehskalaan, pengesahan yang dipertingkatkan dan privasi.

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Pertukaran Remitano ialah pertukaran pertama yang membenarkan pembelian dan penjualan mata wang kripto dalam VND. Arahan untuk mendaftar untuk Remitano dan membeli dan menjual Bitcoin secara terperinci di sini!

Artikel ini akan memberikan anda arahan yang paling lengkap dan terperinci untuk menggunakan testnet Tenderize.

Artikel ini akan memberikan anda panduan paling lengkap dan terperinci untuk menggunakan Pasaran Mangga untuk mengalami kefungsian penuh projek baharu ini di Solana.

Dalam episod pertama Siri UNLOCKED ini, kami akan menambah lapisan keselamatan tambahan pada dompet anda menggunakan Tetapan Keselamatan.

Pertanian adalah peluang yang baik untuk pengguna memperoleh crypto dengan mudah dalam DeFi. Tetapi apakah cara yang betul untuk menanam kripto dan menyertai DeFi dengan selamat?

Artikel itu menterjemah pendapat pengarang @jdorman81 mengenai isu penilaian dalam Defi, bersama dengan beberapa pendapat peribadi penterjemah.