Bedrijfsmodelanalyse Uniswap V2 (UNI) - De basis van AMM

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Analyseer en evalueer het bedrijfsmodel van Inverse Finance, waardoor u de meest intuïtieve perspectieven op INV krijgt.

Hallo allemaal, dit is een analysereeks van het protocol/DApps-bewerkingsmodel, waarbij het basisbegrip van een token wordt bijgewerkt, waardoor u de meest intuïtieve weergaven krijgt over het token van dat project. Zie meer perspectieven op beleggen.

Eerder had de Series 2 artikelen over Model Analyse van Basis Cash (BAS) en Uniswap (UNI) .

Overzicht van Inverse Finance (INV)

Inverse.finance is een gedecentraliseerde financiële toolkit zonder toestemming die wordt beheerd door de Inverse DAO - een gedecentraliseerde autonome organisatie die op Ethereum draait.

Trends in Inverse Finance en DeFi 2.0

Als een project met een unieke oplossing in de kredietmarkt, heeft Inverse Finance investeerders aangetrokken toen de DeFi 2.0-trend het overnam.

De prijs van INV steeg op dat moment fors, tot meer dan $ 1.500, gevolgd door positieve veranderingen zoals de stijging van TVL op Inverse, het aantal stablecoins DOLA werd meer geslagen.

INV steeg tijdens DeFi 2.0-boom

Gedurende deze tijd zei Inverse ook dat het zich meer zou ontwikkelen in sommige andere ketens zoals Fantom, Polygon, maar nog niet geïmplementeerd.

Operatiemodel van Inverse Finance (INV)

Inverse Finance heeft 2 hoofdcomponenten: Inverse DAO en Inverse Finance producten (momenteel zijn er 2 producten: DCA Vaults, Anchor).

Inverse financiële kluizen

Inverse Finance Vaults is ook bekend als DCA Vaults. Hiermee kunnen gebruikers hun Stablecoins investeren in winstgevende strategieën terwijl ze de DCA-strategie gebruiken om verdiende winsten te gebruiken om activa van hun keuze te kopen (ETH, WBTC, YFI).

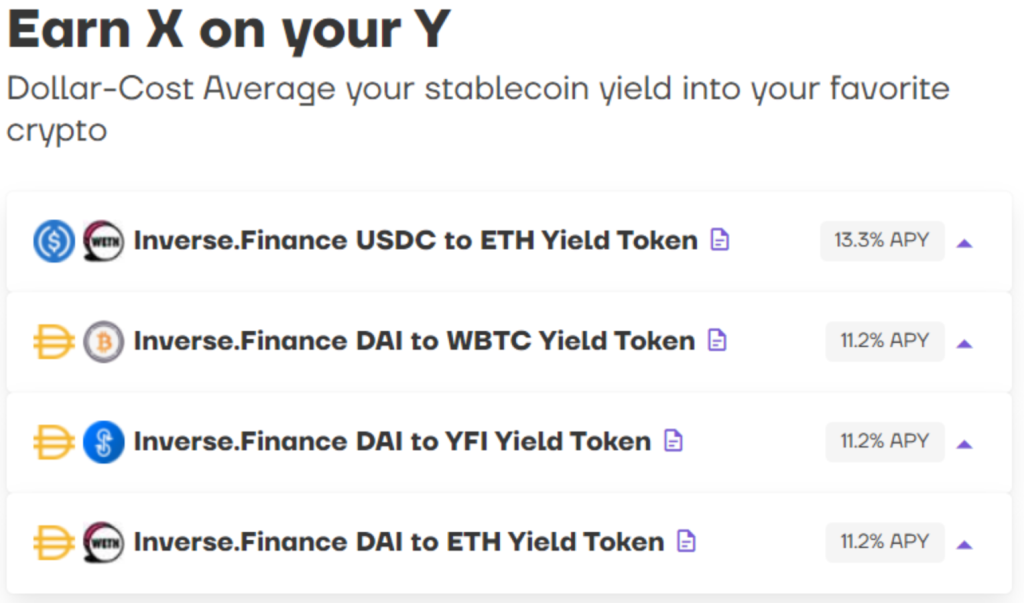

Momenteel biedt Inverse Finance 4 strategieën:

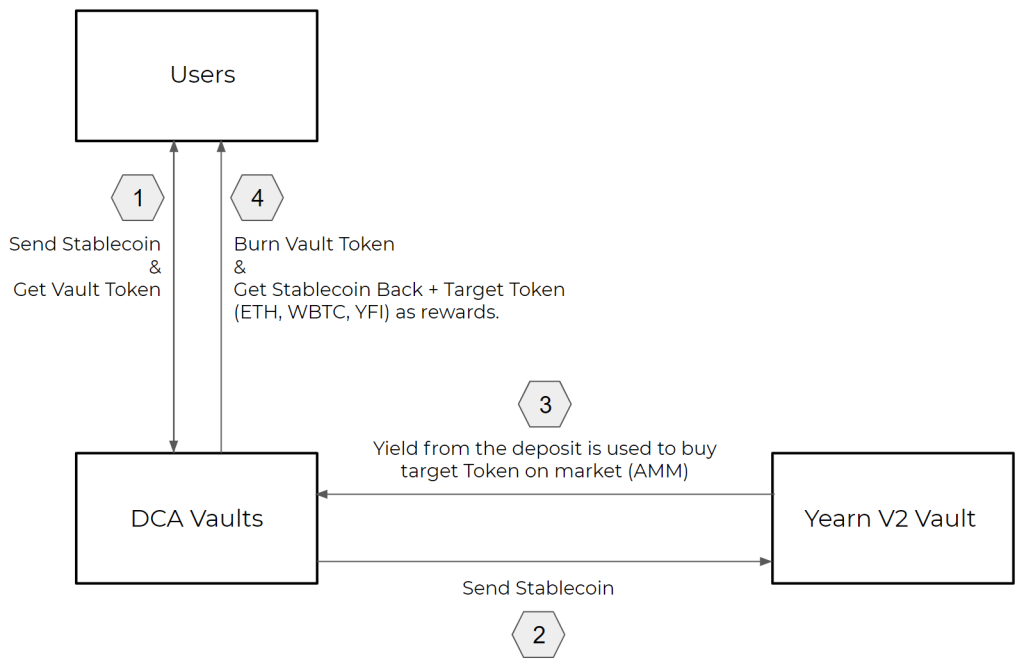

Een overzicht van hoe Inverse Finance Vaults werkt, is als volgt:

Wanneer een gebruiker een stablecoin naar DCA Vaults stuurt, ontvangt de gebruiker een 1:1 kluistoken.

Door de gebruiker gestorte stablecoins worden naar de respectievelijke Yearn V2-kluis gestuurd om beloningen (opbrengst) te verdienen.

Opbrengst van gebruikersfondsen die in het protocol worden gestort, wordt gebruikt om automatisch doeltokens op AMM te kopen (meestal eenmaal per dag). Zolang de gebruiker de tokenkluis heeft, blijft de gebruiker doeltokens (ETH, WBTC of YFI) verdienen.

Wanneer de gebruiker zijn stablecoin intrekt, wordt de kluistoken verbrand en krijgt de gebruiker de gestorte stablecoin plus opbrengst terug in de vorm van Target Token (ETH, WBTC of YFI).

Ankerbankieren

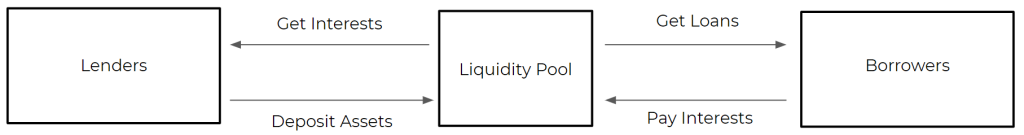

Anchor is een Money Market Protocol vergelijkbaar met Compound (eigenlijk een Fork van Compound).

Het doel van Anchor is om een zeer kapitaalefficiënte leen- en leenmarkt te creëren door de uitgifte van synthetische tokens (bijv. DOLA) en andere tokens (ETH, WBTC, FYI, ...).

Onlangs heeft Anchor nieuwe en unieke Collateral-activa op de markt ondersteund, met name FLOKI - een memecoin, die TVL op Inverse ooit hielp om $ 100 miljoen te overschrijden.

Een overzicht van hoe Anchor werkt is als volgt:

Anker DOLA

Naast een valutamarkt zoals Compound, ontwikkelt Anchor ook een andere stablecoin, namelijk DOLA.

DOLA is de eerste synthetische activa die door Anchor is uitgebracht. DOLA speelt een grote rol in het ecosysteem van Inverse, het is geen toeval dat Inverse nog 1 stablecoin heeft uitgebracht voor zijn Lending Anchor-product.

Anker en de visie van DOLA

U kunt zien, momenteel op de uitleenmarkt:

Anchor en DOLA combineren beide bovenstaande factoren, het project heeft zowel de uitleenmarkt ontwikkeld als stablecoins vrijgegeven, waardoor stablecoins als onderpand kunnen worden gebruikt, waardoor veel nieuwe gebruiksscenario's zijn ontstaan, die ik in de volgende sectie zal uitleggen.

Kortom: Anker& DOLA = Maker DAO + Compound + Iron Bank.

DOLA's prijsstabilisatiemechanisme

Het is een stablecoin gekoppeld aan DAI (gelijk aan $1). Gebruikers kunnen DAI storten en DAI gebruiken als onderpand voor Minted DOLA en vice versa.

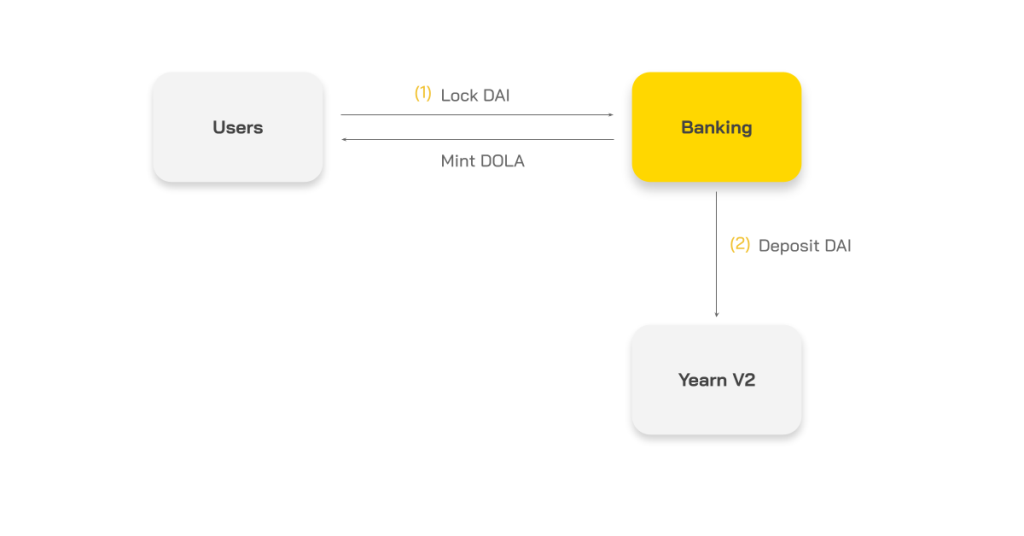

Het werkproces van mint & verzilver DOLA is als volgt:

(1) Gebruikers die DAI vergrendelen in het bankproduct van Anchor, ontvangen DAI.

(2) DAI vergrendeld in Banking wordt geïnvesteerd in Yearn V2.

Hoe Banking waarde vastlegt voor INV-token:

Bankieren is een product dat wordt gebruikt om DOLA stablecoin te slaan en in te wisselen, dit is een van de producten die veel waarde creëert voor INV. Bankieren legt momenteel waarde vast voor INV op twee manieren:

Alle winsten worden overgemaakt naar de schatkist van het project en verdeeld onder INV-houders

Wanneer de gebruiker DAI wil intrekken, zal Banking DAI onmiddellijk uit Yearn V2 intrekken om de gebruiker te betalen.

Waar wordt DOLA voor gebruikt en het toekomstige potentieel van DOLA

Zoals ik hierboven al zei, is het voordeel van DOLA in vergelijking met andere stablecoins zoals DAI, USDP, dat het project meer geldmarkt ontwikkelt en DOLA als onderpand toestaat, waardoor meer gebruiksscenario's voor DOLA worden geopend.

Sommige use-cases en toepassingen van DOLA kunnen worden genoemd als:

1) Gebruikt om te lenen en rente te ontvangen:

DOLA is een activum dat opbrengst kan genereren (opbrengstgenererend activum), u kunt DOLA op Anchor leveren om rente te ontvangen.

2) Gebruik om de hefboomwerking te vergroten:

DOLA is een synthetische stablecoin en net als veel andere synths kan DOLA worden gebruikt als onderpand om activa op Anchor te lenen, waardoor uw positie wordt vergroot.

3) Protocol bij Protocol (P2P) uitlenen:

Dit is dezelfde vorm als Iron Bank, Maker Dao kan deze functie ook ontwikkelen door uit te geven, maar DAI wordt niet gebruikt als onderpand in Maker Dao.

Maar DOLA is anders, DOLA wordt gebruikt als onderpand, dus in de toekomst kan deze functie worden ingezet door Inverse Finance.

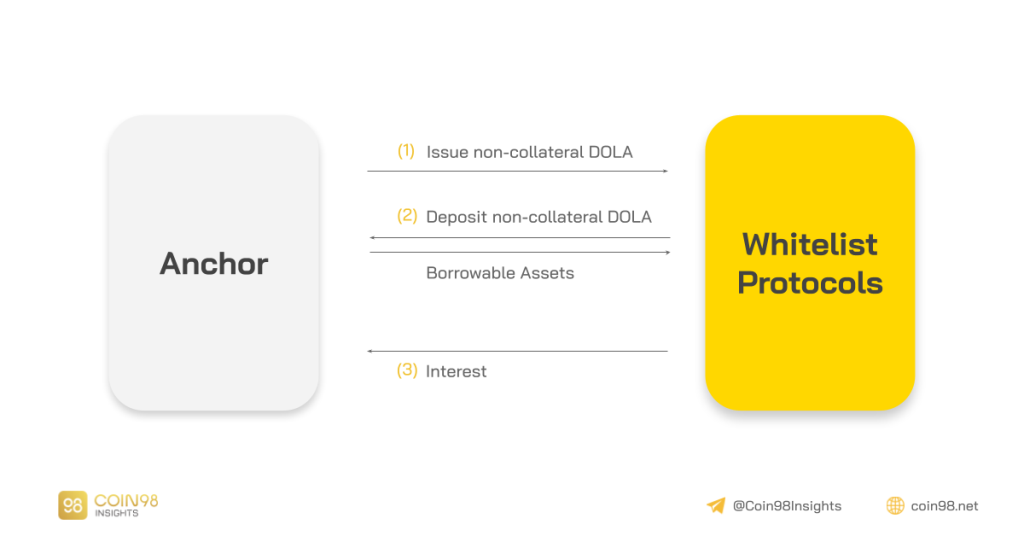

Het operatieproces van P2P Lending vindt als volgt plaats:

(1) Inverse zal DOLA zonder onderpand uitgeven voor protocollen die door het project op de witte lijst zijn geplaatst. Het aantal uitgegeven DOLA zonder onderpand is de limiet voor ongedekte leningen die Inverse voor dat protocol heeft.

(2) Om ongedekte leningen op Anchor uit te voeren, zal het project DOLA zonder onderpand als onderpand vergrendelen en activa lenen.

(3) Na verloop van tijd moeten andere protocollen, naast het terugbetalen van de lening, een extra deel van de rente betalen aan Anchor.

Ongedekte leningen zijn een model om de kapitaalefficiëntie tot een zeer hoog niveau te verhogen, waardoor Anchor & DOLA meer winst kunnen genereren voor INV-token.

4) Whale Extractable Value (WEV) acquisitie (opbrengstteelt)

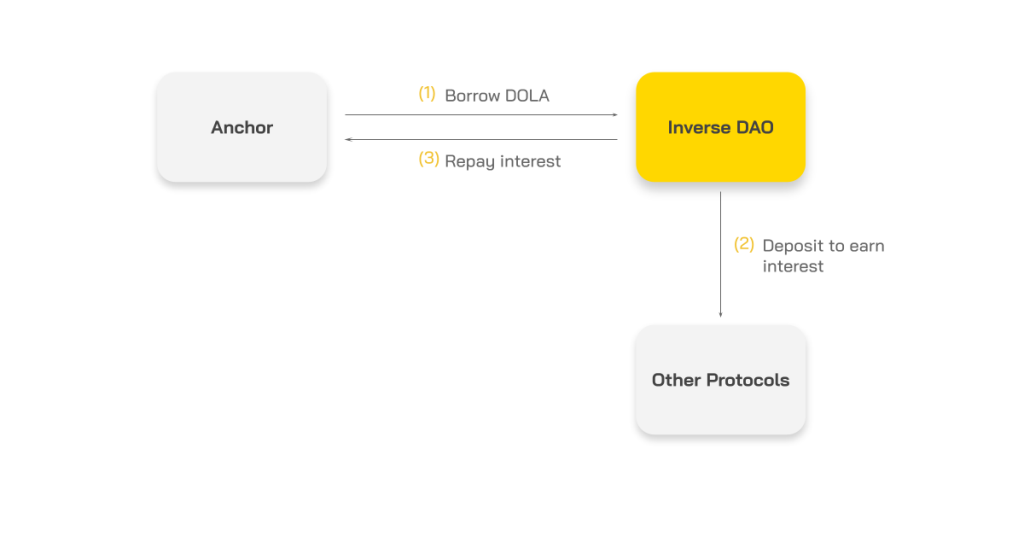

Dit is een speciale vorm van hypotheek, vergelijkbaar met Protocol-to-Protocol Lending, maar in WEV, het Protocol waaraan Anchor leent, is de Inverse DAO.

Hoe Whale Extractable Value (WEV) werkt, is als volgt:

(1) Inverse DAO zal DOLA lenen van Anchor zelf.

(2) Het geleende geld zal worden gebruikt om te storten in andere opbrengstgenererende protocollen om winst te maken. Het verdiende bedrag is 100% van DAO.

(3) Inverse Dao moet in de loop van de tijd, naast het terugbetalen van de lening, natuurlijk ook een extra deel van de rente betalen aan de liquiditeitsverschaffer op Anchor.

Over het algemeen is dit een zeer gunstige eigenschap voor Inverse, aangezien de schatkist van het project rendement kan opleveren zonder al te veel kapitaal.

Het risico hier is echter dat de investering in Protocollen verloren gaat of wordt gehackt, wat grote schade aan de Inverse DAO zal veroorzaken.

Tegelijkertijd wordt deze functie alleen geïmplementeerd wanneer de liquiditeit op Anchor overvloedig is, met een TVL van slechts ongeveer $ 20 miljoen, kan het project niet worden geïmplementeerd.

Omgekeerd mes

In een notendop, Inverse Finance en zijn producten worden beheerd door een gedecentraliseerde autonome organisatie (DAO) genaamd de Inverse DAO, die wordt beheerd door On-chain Voting op Ethereum.

INV-houders kunnen hun stemrecht delegeren aan een andere Delegator of zichzelf delegeren. 1 INV = 1 stemrecht.

Wanneer de houder zichzelf machtigt om te stemmen, kan hij of zij deelnemen aan de stemming over de voorgestelde voorstellen, maar om het recht te hebben om een voorstel voor te stellen, moeten ze 1.000 stemmacht of meer hebben.

Momenteel controleert Inverse DAO de volgende aspecten:

Hoe legt Inverse Finance (INV) waarde vast voor INV-token?

Voor zover ik weet, heeft Inverse Finance momenteel twee belangrijke incentives voor INV-houders:

Over het algemeen geldt: hoe meer (4), hoe groter de waarde van (3) voor de deelnemers.

Volgens het aandeel van oprichter Inverse Finance is het hoofdidee van Inverse Finance om "zich te concentreren op productontwikkeling => producten die grote inkomsten genereren (omzetstromen) => inkomsten delen met INV-houders".

Om INV te waarderen, gebruik ik daarom een benadering die erin bestaat naar de inkomstenbronnen van Inverse Finance te kijken en hun groeipotentieel te evalueren.

Op dit moment komen de inkomstenstromen van Inverse Finance uit 6 verschillende bronnen onder 2 producten (Anchor en DCA Vaults):

DCA-kluizen inkomsten

Zoals ik hierboven al zei, brengt Inverse Finance 10% prestatiekosten in rekening wanneer gebruikers Vault verlaten.

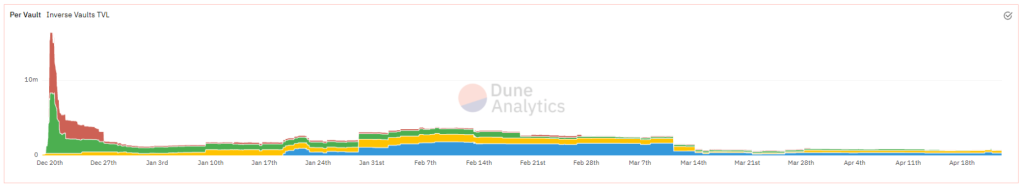

Maar de totale TVL neemt af (momenteel ligt de totale TVL van 4 kluizen in het bereik van 830K$) => het aantal gebruikers van DCA-kluizen is ook afgenomen.

In termen van inkomsten voor de schatkist, werkt DCA Vault eind 2020, begin 2021 en de opbrengst bedraagt ongeveer $ 45K voor alle 4 DCA Vaults, na een toeslag van 10%, is de opbrengst voor de Schatkist ongeveer $ 4k5.

Verlies van 4,5K $ voor 1 kwartaal van de operatie is inderdaad heel weinig of zelfs onbeduidend.

Ankerstabilisator-inkomsten

De twee belangrijkste inkomsten van Ankerstabilisator zijn:

Ik wil benadrukken dat deze 2 inkomstenlijnen veel winst opleveren voor Tresury (99%).

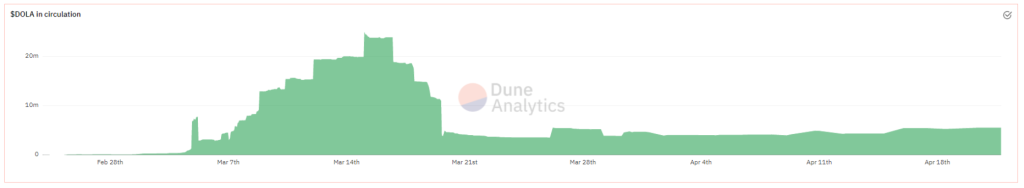

Voor (1), (2) geldt: hoe meer DOLA wordt geslagen => hoe meer winst voor de schatkist.

Ervan uitgaande dat de DOLA hetzelfde wordt gehouden, met een aanbod DOLA van ongeveer 5 miljoen, kan (2) alleen al ongeveer 750.000 - 1 miljoen dollar per jaar verdienen voor de schatkist voor de schatkist.

Ankerbankinkomsten

Momenteel is de belangrijkste inkomstenstroom van Anchor Banking voor de Schatkist afkomstig van Stabiliteitsvergoeding wanneer gebruikers DOLA lenen (Stabiliteitsvergoedingsconcept vergelijkbaar met Maker).

In 45 dagen (vanaf 8 maart 2021) valt de opbrengst van de stabiliteitsvergoeding wanneer gebruikers DOLA lenen binnen het bereik van 21K$ DOLA equivalent aan 21K$ (indien gemiddeld verdeeld, is de winststroom verdiend voor Treasury ongeveer 168K$ per maand ). vijf).

INV+

Ten eerste is INV+ het laatste voorstel van Inverse Finance op 27 januari en officieel goedgekeurd, dus in deze sectie analyseer ik INV+ in detail zodat INV-houders dit voorstel beter kunnen begrijpen.

INV+ is het voorstel van INV om tokenomics te veranderen om stakers te helpen meer beloningen te ontvangen en tegelijkertijd een "organische" vraag naar DOLA stablecoin te creëren.

Redenen om INV+ aan te bevelen:

Om de liquiditeitsbron voor INV en DOLA uit te breiden, probeerde Inverse Finance deel te nemen aan het kopen van obligaties (INV/DOLA LP-token) op Olympus en behaalde behoorlijk goede resultaten, er werd bijna $ 1 miljoen aan obligaties gekocht, dus Inverse Finance en de gemeenschap wil deze obligatieverkoop voortzetten.

Concreet brengt de verkoop van Bond 3 belangrijke voordelen met zich mee:

De bron van de schatkist om obligaties te kopen is echter beperkt, volgens INV tokenomics is de INV in de schatkist slechts 30.000 tokens / 100.000 tokens in totaal.

Daarom moet INV+ de tokenomics-verandering van INV exporteren, waarbij de grootste verandering is om het aanbod van INV boven 100.000 tokens te vergroten.

Doelstellingen van INV+:

Welk effect heeft INV+ op INV-houders:

Ten eerste zal het aanbod van INV in de nabije toekomst snel toenemen, dus als u INV gewoon op CEX of op een niet-bewarende portemonnee houdt, zal uw INV-waarde verwateren.

Om deze situatie te voorkomen, moet u deelnemen aan Meer inzetten om het verwaterde deel te compenseren.

Volgens de informatie die ik op onenigheid heb gelezen, wordt verwacht dat de INV-inflatie als volgt wordt verdeeld, 70% gaat naar INV Staker en 30% naar Bond, dus INV-houders die staking nemen, zullen ook veel ontvangen. .

Volgens de laatste gegevens van Nansen.ai neemt het aantal INV's dat deelneemt aan staking aanzienlijk toe in vergelijking met 1 week geleden.

Het aantal INV-tokens dat deelneemt aan Staking is toegenomen. Bron: Nansen.ai

Aan de negatieve kant zal het toegenomen aanbod van INV zeker leiden tot verkoopdruk op het INV-token, dit zijn de kortetermijneffecten die INV-houders moeten overwinnen om op weg te gaan naar een duurzamere en stabielere toekomst.

projecties

Volgens mijn persoonlijke veronderstelling kunnen met de huidige producten Inverse Finance-producten jaarlijks ongeveer 1 - 2 miljoen dollar voor de schatkist verdienen, afhankelijk van het marktsentiment en de geldbeweging.

Hoewel we weten dat een deel van de inkomsten zal worden gedeeld met de houders, moeten de relevante parameters nog worden gedeeld.

Ervan uitgaande dat 100% inkomsten van Inverse Treasury voor 100% worden gedeeld voor INV Token => De geaccumuleerde jaarlijkse winst voor elk INV-token valt in het bereik van 10 - 20 $ (1 - 2M$/totaal aanbod INV) => PE daalt rond 60 of 30 (met INV 600$ als standaard).

Over het algemeen trekt het marktgeld zich langzaam terug uit Ethereum en beweegt het naar andere Layer 1's vanwege de inefficiënties van de Ethereum-infrastructuur.

In de toekomst zal het al dan niet terugstromen van het geld naar Ethereum een grote impact hebben op Dapps/Protocols die op Ethereum zijn gebouwd, inclusief Inverse Finance.

Het Scope Product van Inverse Finance is echter zeer breed en potentieel. Naar mijn persoonlijke mening kan Anchor nog vele malen meer volledig uitbreiden, dan zal het leiden tot een toename van de vraag naar DOLA => meer winst die naar de schatkist vloeit.

overzicht

Hier zijn enkele belangrijke punten van het artikel:

Alle informatie in dit artikel is alleen voor informatieve doeleinden en mag NIET als beleggingsadvies worden beschouwd. Investeren in cryptocurrencies brengt een extreem hoog risico met zich mee en u moet alleen het bedrag beleggen dat u bereid bent te verliezen.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Analyseer het bedrijfsmodel van Anchor Protocol, begrijp zo hoe het project waarde creëert voor het ANC-token en voorspel investeringsmogelijkheden.

Analyseer het bedrijfsmodel van elk onderdeel binnen Cream Finance, waaronder: geldmarkten, Iron Bank, Cream Staking, ETH2 Staking. Zie nu hier.

Laten we het model van Raydium analyseren om te zien hoe het model van Raydium is, het goed doet en niet goed doet op bepaalde punten, en hoe ze zullen veranderen om dApps te ontwikkelen.

Analyseer het PancakeSwap-model via het werkingsmechanisme van elk product erin, en vind zo investeringsmogelijkheden met PancakeSwap.

Staking OHM biedt een APY-winst van 100.000%. Met zo'n enorm aantal, is het Olympus DAO-model een oplichterij zoals geruchten?

Analyseer het Lido Finance-model om de hoogtepunten van het werkingsmechanisme van elk product en het toekomstige potentieel van Lido te begrijpen.

Analyseer het bedieningsmodel van Balancer V2 en de voor- en nadelen ervan, waardoor u de meest intuïtieve weergaven van Token BAL krijgt.

Gedetailleerde analyse van het bedrijfsmodel van Compound, waardoor prognoses en investeringsmogelijkheden in COMP in de toekomst worden verschaft.

Wat is Pangolin? Het bedrijfsmodel van Pangolin en hoe genereren ze inkomsten? Wat zal de positie van Pangolin zijn in vergelijking met andere DEX AMM's? leer hier meer.

Analyse van het bedrijfsmodel van AMM SushiSwap, AMM met TVL is TOP 3 in de markt, om de richting van het project te kennen en zelf inzichten te krijgen.

Analyseer het operatiemodel van Yield Guild Games (YGG) met zijn unieke mechanisme en hoe het project waarde creëert voor YGG Token.

Door het werkingsmechanisme van Terra te analyseren, begrijp je het verschil tussen UST en LUNA en hoe Terra waarde creëert voor LUNA.

Door het bedrijfsmodel van gedecentraliseerde investeringsfondsen te analyseren om potentiële investeringsmogelijkheden te realiseren met Ventures DAO!

Analyseer het werkingsmechanisme van elk product van Serum, inclusief: Serum DEX, GUI delen, Pools om het idee beter te begrijpen: alle waarden gaan naar Serum!

Waarom is de ALPHA zo sterk gestegen? Wat is er zo speciaal aan Alpha Homora? Zijn er in de toekomst investeringsmogelijkheden in ALPHA? Ontdek het hier.

Analyseer het werkingsmechanisme van Maker Dao en hoe u waarde voor MKR-token kunt vastleggen, waardoor de toekomst en het potentieel van dit toonaangevende kredietproject worden geprojecteerd.

Hoe legt Polkastarter waarde vast voor POLS-tokens? Laten we het werkingsmechanisme van Polkastarter analyseren om de toekomst te voorspellen en investeringsmogelijkheden met het project te vinden!

Het analyseren van het bedrijfsmodel van The Sandbox helpt om het mechanisme te begrijpen en hoe je geld kunt verdienen met elke functie van The Sandbox.

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

Mina en Polygon zullen samenwerken om producten te ontwikkelen die de schaalbaarheid, verbeterde verificatie en privacy vergroten.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Remitano-uitwisseling is de eerste uitwisseling die het kopen en verkopen van cryptocurrencies in VND mogelijk maakt. Instructies voor het registreren voor Remitano en het kopen en verkopen van Bitcoin in detail hier!

Het artikel geeft je de meest complete en gedetailleerde instructies voor het gebruik van het Tenderize testnet.

Dit artikel geeft je de meest complete en gedetailleerde gids voor het gebruik van Mango Markets om de volledige functionaliteit van dit nieuwe project op Solana te ervaren.

In deze eerste aflevering van de UNLOCKED-serie voegen we een extra beveiligingslaag toe aan uw portemonnee met behulp van Beveiligingsinstellingen.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Saddle Finance is een AMM die handel mogelijk maakt en liquiditeit verschaft aan tBTC, WBTC, sBTC en renBTC. Gebruikershandleiding zadelvloer.