Bedrijfsmodelanalyse Uniswap V2 (UNI) - De basis van AMM

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Laten we het model van Raydium analyseren om te zien hoe het model van Raydium is, het goed doet en niet goed doet op bepaalde punten, en hoe ze zullen veranderen om dApps te ontwikkelen.

Voortzetting van de How It Works-serie - een serie die de operationele modellen van projecten uitlegt en analyseert, zal ik het beste AMM DEX-project van het Solana-ecosysteem analyseren - Raydium genaamd.

Als een top DEX-project met veel games die naast AMM DEX zijn gelanceerd, laten we eens kijken of het model van Raydium geschikt is voor de huidige markt, waar ze het goed doen, niet goed in Waar en wat kan worden veranderd om deze dApp te ontwikkelen!

Raydium-overzicht

Raydium is een DEX op het Solana-platform, ontworpen met als doel de uitwisseling en handel van vervangbare tokens op dit platform te ondersteunen. Hoewel het veel overeenkomsten heeft met Uniswap V2, is Raydium niet zomaar een DEX.

Producten binnen Raydium

Raydium heeft naast beide soorten DEX, AMM DEX en Orderboek DEX veel mogelijkheden. De gebundelde functies van Raydium omvatten:

Momenteel is Raydium de leidende DEX op Solana, dus er zijn veel voordelen wanneer geld naar Solana stroomt. Onlangs is Raydium ook een stap verder gegaan om het DEX-protocol permissieloos te maken, zodat projecten vrij op Raydium kunnen worden vermeld.

De componenten (gebruikers) binnen Raydium

Met Raydium's AMM DEX-mechanisme vergelijkbaar met Uniswap V2, omvatten de componenten die deelnemen aan het AMM DEX-protocol:

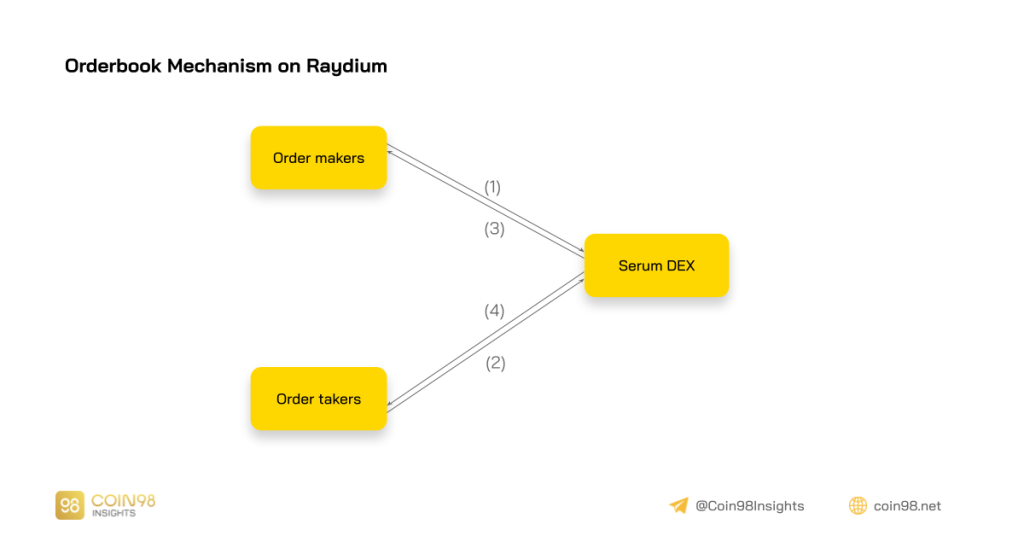

Met het orderboekmechanisme, omdat het orderboek van Raydium het orderboek van Serum DEX is, zullen de deelnemers aan het protocol het volgende omvatten:

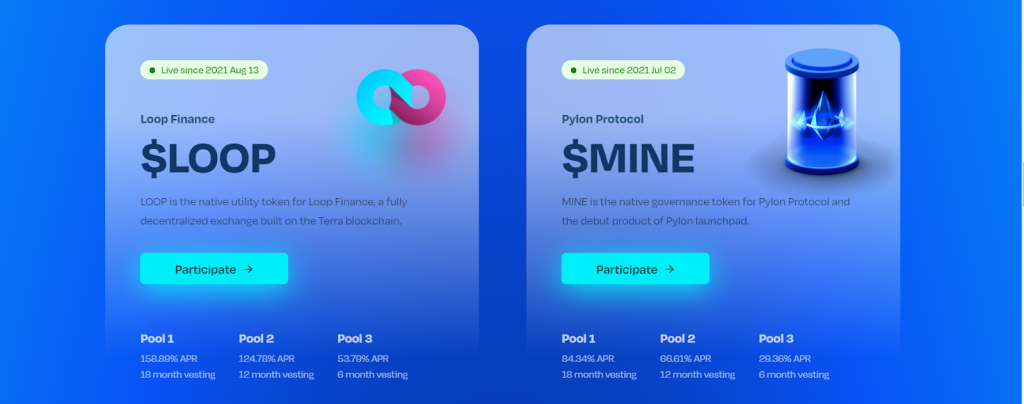

Vergelijkbare projecten

Enkele vergelijkbare projecten in de DEX-array in andere ecosystemen zijn:

Laten we vervolgens meer te weten komen over het bedrijfsmodel van de protocollen binnen Raydium!

Analyse van het activiteitenpatroon van Raydium

Eerst zal ik u kennis laten maken met het bedieningsmodel van de twee belangrijkste protocollen van Raydium, namelijk de twee DEX's in het platform, die zowel als de eerste twee protocollen als het ontwikkelplatform van Raydium fungeren. Raydium, omdat de protocollen die erachter zijn toegevoegd voornamelijk functioneel zijn voor waarde toevoegen aan de eerste twee protocollen, en ook meer waarde toevoegen aan houders van RAY-tokens.

Orderboek DEX Raydium

Operatie model

Raydium's eerste DEX was een orderboek DEX, die liquiditeit rechtstreeks van de Serum DEX -beurs haalde .

Orderboek is het bedieningsmechanisme van uitwisselingen in de traditionele financiële wereld, evenals het mechanisme van gecentraliseerde uitwisselingen in de cryptocurrency-markt. Dit is een mechanisme waarbij twee partijen bij de transactie betrokken zijn: de ordermaker en de ordernemer.

Het is de taak van de ordermaker om het bedrag en de prijs in te stellen voor de tokens die ze willen verhandelen, deze orders worden op een grootboek (orderboek) geboekt met twee kopers en verkopers. Als de ordernemer die prijs accepteert met een bepaalde hoeveelheid, worden de orders van beide partijen gematcht en wordt de transactie uitgevoerd.

(1) Ordermakers creëren orders en dienen deze in op de Serum DEX. Vervolgens worden de opdrachten weergegeven op de interface van Raydium;

(2) Orderafnemers zullen communiceren met de orderboekinterface van Raydium om orders van ordermakers te ontvangen en die order vervolgens naar Serum DEX te sturen, en Serum DEX zal twee orders matchen om een transactie te creëren;

(3) Ordermakers krijgen het token terug dat via de token-afwikkeling is verhandeld en betalen transactiekosten;

(4) Orderafnemers ontvangen tokens die zijn verhandeld via vereffeningstokens en betalen transactiekosten.

Redenen voor Orderboek

De reden dat DEX's deze orderboekoplossing niet leuk vinden, is omdat liquiditeit bij gedecentraliseerde beurzen een enorm probleem is, vooral met nieuwe tokens op de lijst, omdat minder liquiditeit zal leiden tot onvermogen om token te verhandelen op Orderbook. Daarom werd het AMM-mechanisme geboren om de zwakte van dit orderboekmechanisme aan te pakken.

In markten met weinig liquiditeit is de kracht van AMM dat het altijd transacties kan uitvoeren. In markten met een hoge liquiditeit zal de ontsporing van het orderboek echter erg klein zijn en een betere gebruikerservaring bieden dan AMM. Daarom is het belangrijke punt van het Orderbook-mechanisme of de tokens op het Serum DEX (of Raydium Orderbook DEX) voldoende liquiditeit hebben?

Om dit probleem op te lossen kiest Raydium niet voor één van de twee opties (AMM of Orderbook), maar voor beide. Voor het orderboekmechanisme nemen ze overvloedige liquiditeit rechtstreeks van Serum DEX en sturen ze gebruikers een soepele ervaring op Raydium's Interface, om te voldoen aan de behoeften van het verhandelen van tokenparen met grote liquiditeit.

Raydium heeft ook een AMM DEX ontwikkeld met een eigen liquiditeitspool, om minder liquide tokenparen te bedienen, en u zult dat mechanisme hieronder met ons verkennen.

AMM DEX Raydium

Redenen voor AMM DEX

Met een opmerkelijk voordeel ten opzichte van het orderboekmechanisme, namelijk de mogelijkheid om transacties uit te voeren, zelfs in markten met extreem hoge slippage, is AMM DEX geschikt voor het verhandelen van illiquide tokens - de meerderheid van de tokens op de markt bij nieuwe lancering of bij weinig investeerders.

Daarom is Raydium's AMM DEX ontwikkeld om dergelijke token-paren te dienen. Samen met de nieuw gelanceerde Permissionless Pools, waarmee elk tokenpaar op de beurs kan worden vermeld (zoals Uniswap), kan elk tokenpaar worden verhandeld op Raydium, ongeacht hun hoge liquiditeit.

Operatie model

In het kort over dit AMM DEX-mechanisme, zal ik hun algemene bedrijfsmodel samenvatten.

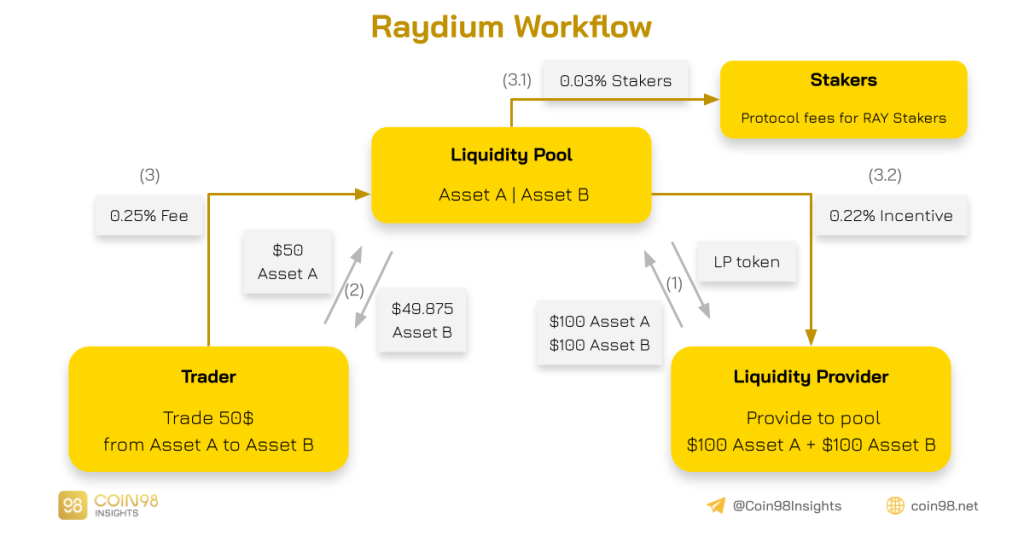

(1) Liquiditeitsverschaffers zullen liquiditeit aan de pool verstrekken in een verhouding van 1:1, en LP-tokens ontvangen die de liquiditeit vertegenwoordigen die zij in de pool verstrekken.

(2) Handelaren zullen activaklassen verhandelen en betalen een vergoeding van 0,3% per transactie.

(3) De vergoeding in Lidiquity Pool wordt nu verdeeld in 2 delen:

Protocolalgoritmen

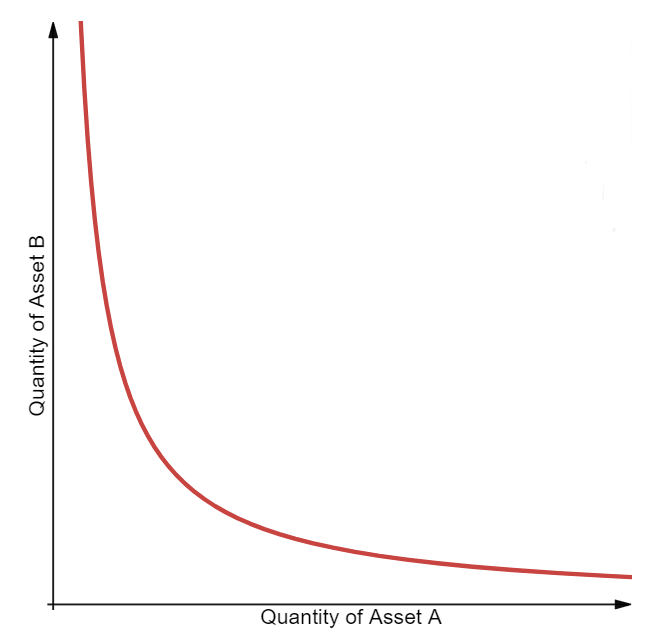

Transacties op Raydium's AMM DEX worden berekend met het volgende algoritme:

x*y=k

Daarin:

Raydium is gebouwd op Solana en biedt snelle, goedkope swapping en een vriendelijke, gebruiksvriendelijke interface.

Landbouw op Raydium

conventionele landbouw

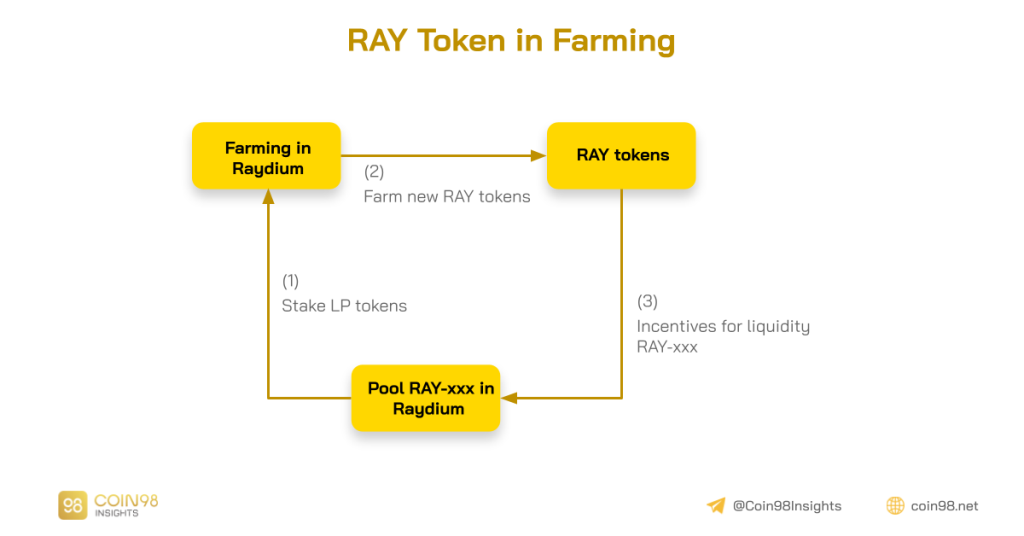

De landbouwfunctie op Raydium is gericht op het verstrekken van overvloedige liquiditeit voor RAY-tokenparen (zoals RAY/USDT, RAY/USDC, RAY/SOL, RAY/SRM, RAY/ETH).

Dit betekent dat bij het verstrekken van liquiditeit voor de bovenstaande tokenparen en het inzetten van de ontvangen LP-tokens in Raydium's Farms, u extra RAY-tokens ontvangt naast de transactiekosten van de pool van broer-tokenparen die liquiditeit bieden.

(1) Pool RAY-xxx zal de liquiditeit vergroten door stimulansen vanuit de landbouw;

(2) Zet LP-tokenpaar RAY-xxx in de landbouw om RAY geslagen te krijgen;

(3) Hierdoor worden prikkels gecreëerd voor het verstrekken van liquiditeit aan RAY-tokenparen.

Dit is een van de functies die zijn ontworpen om gebruikers te stimuleren om liquiditeit te bieden voor RAY-tokens, om RAY te helpen een hoge liquiditeit te hebben, weinig slippen, waardoor indirect de waarde van projecttokens wordt verhoogd.

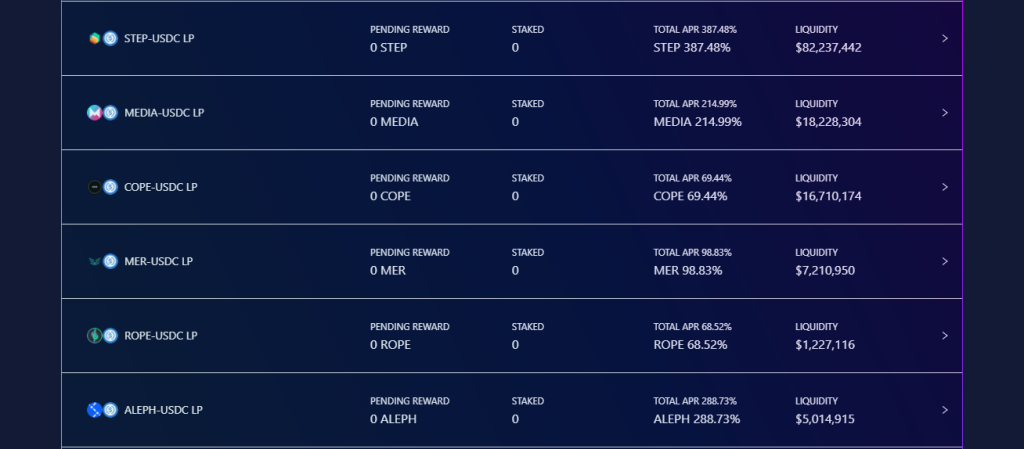

Landbouw op Fusion Pools

Naast conventionele landbouw om liquiditeit voor RAY-tokens te verkrijgen, ondersteunt Raydium ook projecten die op Raydium worden vermeld en die gebruikers kunnen stimuleren om op een vergelijkbare manier liquiditeit te bieden, door projecttokens toe te kennen aan LP's via de Fusion Pools-functie.

In Fusion Pools stelt Raydium liquiditeitsverschaffers van vaste tokenparen in staat om projecttokens uit te besteden. Dit geeft LP's een extra stimulans om liquiditeit te verschaffen aan projecten - wat essentieel is voor nieuwe projecten, en draagt ook bij aan de toename van de totale hoeveelheid TVL op het Raydium-platform.

(1) Zorg voor liquiditeit voor het xxx-USDC-tokenpaar;

(2) Zet LP-tokens in de landbouw om meer xxx-tokens te krijgen;

(3) Hierdoor worden gebruikers gestimuleerd om in de toekomst liquiditeit te blijven verstrekken.

Bovendien geeft Raydium LP's ook een dubbele opbrengst. Dit betekent dat bij het verstrekken van liquiditeit voor een vast aantal tokenparen (waarvan één RAY is), u zowel RAY-tokens als het andere token uitbesteedt. Momenteel zijn de tokenparen die een dubbele opbrengst genieten met RAY FIDA, OXY en MAPS.

Net als bij conventionele landbouw creëert dit prikkels voor LP's om liquiditeit te verschaffen om de liquiditeit van RAY overvloedig te houden.

De constante landbouw van tokens kan echter gemakkelijk token-inflatie veroorzaken, waardoor de prijs van RAY-tokens nadelig wordt beïnvloed. Daarom heeft het ontwikkelingsteam een ander protocol aangenomen om tokenhouders ervan te weerhouden tokens te verkopen, maar ze in het protocol te gebruiken - dat is het Staking-protocol.

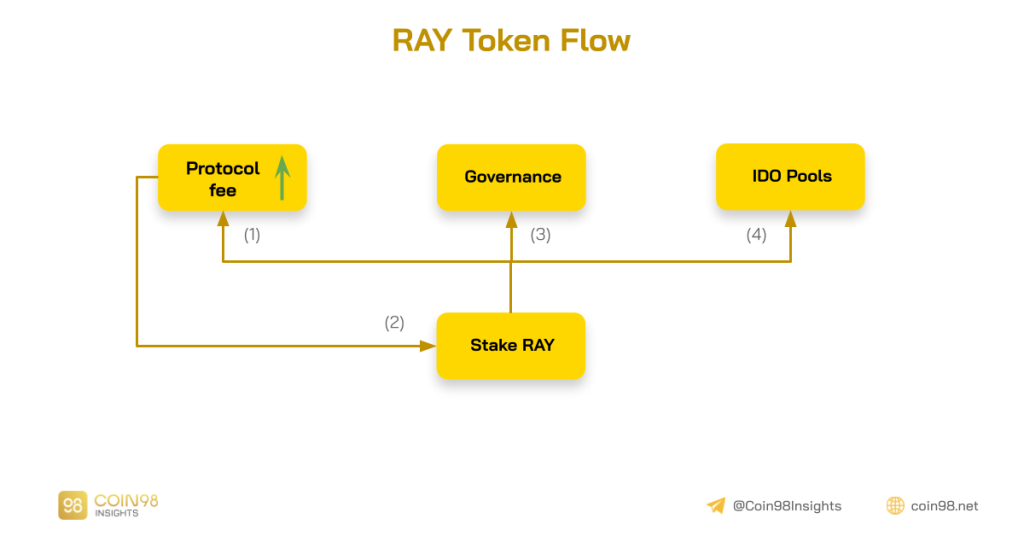

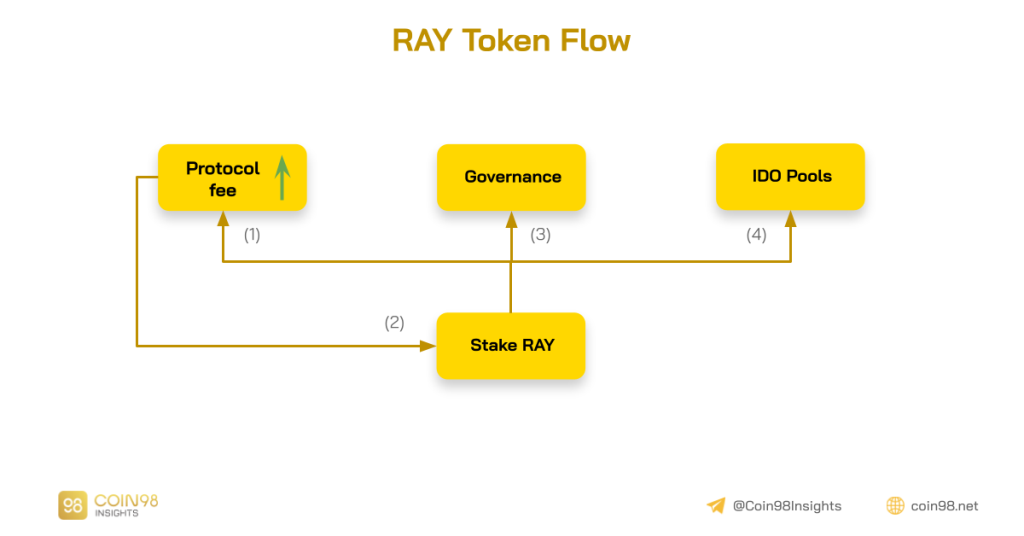

Inzetten op Raydium

(1) Aan de gebruikerskant helpt het inzetten op Raydium hen om een deel van de transactiekosten van het platform te ontvangen.

(2) Dat bedrag aan transactiekosten zal worden gebruikt om RAY te kopen en aan gebruikers te betalen. Dit mechanisme is erg slim, omdat het betalen van transactiekosten voor gebruikersplatforms met RAY niet alleen een koopvraag voor RAY zal zijn, maar gebruikers ook helpt om RAY te blijven inzetten om samengestelde rente te ontvangen.

(3) Bovendien stelt het staken van RAY gebruikers ook in staat deel te nemen aan andere functies van het platform, zoals platformbeheer;

(4) En het recht om deel te nemen aan IDO Pools op AcceleRaytor.

Al met al is de staking-functie een goede koopvraag voor RAY-tokens, wat waarde geeft aan tokenhouders door de platformtransactiekosten te delen door de tokenhouders, het recht om deel te nemen aan het bestuur, het recht om deel te nemen aan IDO, en daardoor de verkoop te verminderen druk van RAY.

AcceleRaytor Raydium

Deze functie van Raydium is een lanceerplatform waarmee projecten rechtstreeks op het Raydium-platform kunnen worden uitgevoerd. Dit voegt niet alleen waarde toe aan projecten omdat ze toegang hebben tot overvloedig kapitaal, maar het voegt ook op vele manieren waarde toe aan het Raydium-platform.

Ten eerste zijn projecten met IDO op Raydium genoteerd en hebben ze vaak een zeer groot volume in de vroege stadia, wat een groot bedrag aan transactiekosten naar het platform brengt. Om vervolgens deel te nemen aan IDO, moeten deelnemers een aantal RAY-tokens gedurende 7 dagen vergrendelen. Dit vermindert direct de verkoopdruk van RAY voor een tijdje en is ook een sterke koopvraag voor veel beleggers.

Naar mijn mening is dit een heel slim spel van het productontwikkelingsteam, omdat AcceleRaytor veel waarde zal toevoegen aan zowel de DEX-producten van Raydium als het RAY-token van het project.

Hoe verkrijgt Raydium waarde voor RAY-tokens?

Gebruik gevallen van RAY

Zoals hierboven vermeld, heeft het RAY-token 3 hoofddoelen:

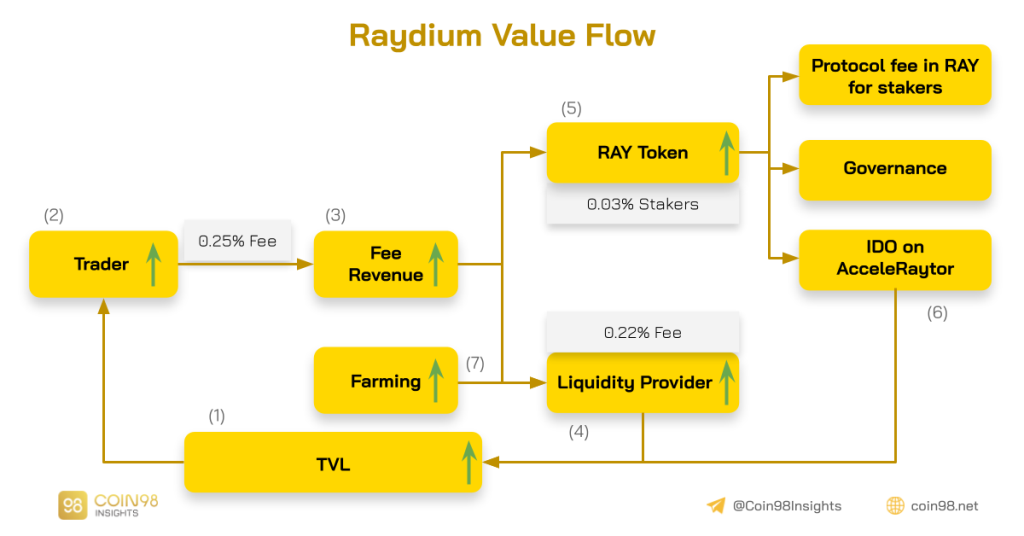

Waardestroom van Raydium

(1) De groei in TVL zal het platform helpen meer handelaren aan te trekken vanwege de lage slippage en hoge transactiesnelheid, bijna nul transactiekosten;

(2) Veel handelshandelaren brengen een groot handelsvolume met zich mee, verhogen de inkomsten uit transactiekosten, omdat transactiekosten worden berekend met de formule:

Vergoedingopbrengst = Volume*0,25%

(3) Opbrengsten uit vergoedingen worden gesplitst, waarbij 0,03% naar RAY Holder gaat via staking, 0,22% naar Liquidity Providers.

(4) Meer transactiekosten zullen LP helpen een grotere beloning te ontvangen, waardoor ze een stimulans krijgen om door te gaan met het verstrekken van liquiditeit aan het protocol.

(5) Om platformtransactiekosten te ontvangen, moeten RAY-houders RAY inzetten. Staking RAY heeft ook voordelen zoals deelname aan het bestuur;

(6) Door lid te worden van IDO Pools op AcceleRaytor, zullen projecten die deelnemen aan AcceleRaytor op Raydium worden genoteerd met een groot startvolume, waardoor TVL en platformtransactievolume toenemen;

(7) Om de liquiditeit aan te moedigen, werd naast de reguliere landbouw RAY een landbouwprogramma gelanceerd met fusiepools en dubbele opbrengst.

Raydium's toekomstige projectie

Volgens het stappenplan van het project

Een van de stappen die ik aan de projectkant waardeer, is dat ze zojuist Permissionless Pools hebben geopend, zodat projecten zichzelf op Raydium kunnen vermelden. Onmiddellijk, in de eerste twee weken, vermeldden 40 andere projecten hun tokens op Raydium. Het bewijst dat dit een stap is die de gemeenschap zeer ondersteunt en die het project helpt de decentralisatie te vergroten.

Daarnaast geeft het project ook informatie over de volgende stappen in de nabije toekomst:

Momenteel zijn transactiekosten op Raydium goedkoper dan andere AMM DEX-platforms zoals Uniswap en Sushiswap met transactiekosten van slechts 0,25%. Waarvan 0,22% zal worden gegeven aan LP's en 0,03% zal worden verdeeld onder RAY-stakers.

Persoonlijke recensie van Raydium's vliegwiel

Trouwens, naar mijn mening, denk ik dat een van de functies die RAY helpt om de verkoopvraag te blijven verminderen, de introductie is van de automatische samengestelde functie bij uitzetten en landbouw. Dit zal de stroom van gekweekte tokens helpen circuleren, die direct kunnen worden teruggestuurd naar de poolfarm om de verkoopvraag naar RAY en gekweekte tokens te verminderen.

Vervolgens, voor RAY om zijn waarde te verhogen, zal het vliegwiel over IDO Pools een grote rol spelen, omdat de hotness van AcceleRaytor onmiskenbaar is. Als we doorgaan met het uitgeven van IDO's van hoge kwaliteit, samen met een toename van de hoeveelheid RAY die moet worden vergrendeld om deel te nemen aan IDO-pools, zal dit een aanzienlijk vliegwiel zijn voor RAY-tokens.

Een groot vliegwiel voor RAY is ook 0,03% transactiekosten voor RAY Stakers. Raydium's laatste 24-uurs volume is $26 miljoen, wat betekent dat $7.800 aan vergoedingen zal worden verdeeld onder de stakers. Om de symbolische ontlading te compenseren, moet de hoeveelheid RAY die op een dag wordt gekweekt, lager zijn dan het aantal gegenereerde vergoedingen. Momenteel wordt er ongeveer 700.000 RAY per dag gekweekt, dat wil zeggen dat er 3 miljoen USD aan RAY-tokens wordt gegenereerd - een groot aantal vergeleken met de bijna $ 8.000 transactiekosten.

Deze vergelijking kan echter niet de volledige waarde van RAY-tokens weergeven, omdat, zoals ik hierboven al zei, de waardering van tokens afhangt van andere factoren (IDO Pool, Governance, toekomstige waardering, .. .).

Aangezien Raydium momenteel het grootste AMM DEX-platform op Solana is, zal de ontwikkeling van Raydium zeker grotendeels worden bijgedragen door de algehele ontwikkeling van dit platform. De waardering van het RAY-token komt naar mijn mening voort uit de waardering van de volgende twee factoren:

Om de toekomst van Raydium te voorspellen, zal het daarom waarschijnlijk afhangen van andere factoren, zoals de ontwikkeling van het Solana-platform (omdat Raydium maar op één platform werkt, Solana).

Samenvattend kunnen factoren die de groei van RAY een kickstart kunnen geven zijn:

Raydium-gebruikershandleiding, sluit u aan bij AcceleRaytor IDO, gedetailleerd van A tot Z hier .

overzicht

Samenvattend kunt u in het bovenstaande artikel enkele ideeën als volgt samenvatten:

Hierboven ziet u het werkmodel van project Raydium - toonaangevende DEX op Solana. Als je vragen hebt, kun je reageren onder het artikel, ik zal die vragen beantwoorden. Tot ziens in het volgende Hoe het werkt artikel!

Referentiebronnen:

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Analyseer het bedrijfsmodel van Anchor Protocol, begrijp zo hoe het project waarde creëert voor het ANC-token en voorspel investeringsmogelijkheden.

Analyseer het bedrijfsmodel van elk onderdeel binnen Cream Finance, waaronder: geldmarkten, Iron Bank, Cream Staking, ETH2 Staking. Zie nu hier.

Analyseer het PancakeSwap-model via het werkingsmechanisme van elk product erin, en vind zo investeringsmogelijkheden met PancakeSwap.

Staking OHM biedt een APY-winst van 100.000%. Met zo'n enorm aantal, is het Olympus DAO-model een oplichterij zoals geruchten?

Analyseer het Lido Finance-model om de hoogtepunten van het werkingsmechanisme van elk product en het toekomstige potentieel van Lido te begrijpen.

Analyseer het bedieningsmodel van Balancer V2 en de voor- en nadelen ervan, waardoor u de meest intuïtieve weergaven van Token BAL krijgt.

Gedetailleerde analyse van het bedrijfsmodel van Compound, waardoor prognoses en investeringsmogelijkheden in COMP in de toekomst worden verschaft.

Wat is Pangolin? Het bedrijfsmodel van Pangolin en hoe genereren ze inkomsten? Wat zal de positie van Pangolin zijn in vergelijking met andere DEX AMM's? leer hier meer.

Analyse van het bedrijfsmodel van AMM SushiSwap, AMM met TVL is TOP 3 in de markt, om de richting van het project te kennen en zelf inzichten te krijgen.

Analyseer het operatiemodel van Yield Guild Games (YGG) met zijn unieke mechanisme en hoe het project waarde creëert voor YGG Token.

Door het werkingsmechanisme van Terra te analyseren, begrijp je het verschil tussen UST en LUNA en hoe Terra waarde creëert voor LUNA.

Door het bedrijfsmodel van gedecentraliseerde investeringsfondsen te analyseren om potentiële investeringsmogelijkheden te realiseren met Ventures DAO!

Analyseer en evalueer het bedrijfsmodel van Inverse Finance, waardoor u de meest intuïtieve perspectieven op INV krijgt.

Analyseer het werkingsmechanisme van elk product van Serum, inclusief: Serum DEX, GUI delen, Pools om het idee beter te begrijpen: alle waarden gaan naar Serum!

Waarom is de ALPHA zo sterk gestegen? Wat is er zo speciaal aan Alpha Homora? Zijn er in de toekomst investeringsmogelijkheden in ALPHA? Ontdek het hier.

Analyseer het werkingsmechanisme van Maker Dao en hoe u waarde voor MKR-token kunt vastleggen, waardoor de toekomst en het potentieel van dit toonaangevende kredietproject worden geprojecteerd.

Hoe legt Polkastarter waarde vast voor POLS-tokens? Laten we het werkingsmechanisme van Polkastarter analyseren om de toekomst te voorspellen en investeringsmogelijkheden met het project te vinden!

Het analyseren van het bedrijfsmodel van The Sandbox helpt om het mechanisme te begrijpen en hoe je geld kunt verdienen met elke functie van The Sandbox.

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

Mina en Polygon zullen samenwerken om producten te ontwikkelen die de schaalbaarheid, verbeterde verificatie en privacy vergroten.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Remitano-uitwisseling is de eerste uitwisseling die het kopen en verkopen van cryptocurrencies in VND mogelijk maakt. Instructies voor het registreren voor Remitano en het kopen en verkopen van Bitcoin in detail hier!

Het artikel geeft je de meest complete en gedetailleerde instructies voor het gebruik van het Tenderize testnet.

Dit artikel geeft je de meest complete en gedetailleerde gids voor het gebruik van Mango Markets om de volledige functionaliteit van dit nieuwe project op Solana te ervaren.

In deze eerste aflevering van de UNLOCKED-serie voegen we een extra beveiligingslaag toe aan uw portemonnee met behulp van Beveiligingsinstellingen.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Saddle Finance is een AMM die handel mogelijk maakt en liquiditeit verschaft aan tBTC, WBTC, sBTC en renBTC. Gebruikershandleiding zadelvloer.