Bedrijfsmodelanalyse Uniswap V2 (UNI) - De basis van AMM

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Analyseer het bedrijfsmodel van elk onderdeel binnen Cream Finance, waaronder: geldmarkten, Iron Bank, Cream Staking, ETH2 Staking. Zie nu hier.

Overzicht van Cream Finance

Cream Finance is een gedecentraliseerd Lending Protocol gericht op de long tails activaklasse, het project ondersteunt momenteel het Ethereum-netwerk, Binance Smart Chain en Fantom, en zal binnenkort de eerste geldmarkt zijn die naar Arbitrum verhuist.

In tegenstelling tot toonaangevende leenprotocollen die slechts enkele activaklassen ondersteunen (Compound, Aave), ondersteunt Cream Finance een groot aantal verschillende activa.

Operatiemodel & producten van Cream Finance

Cream Finance streeft naar flexibiliteit door ondersteuning van vele soorten activa met verschillende risiconiveaus, en daarmee bouwt het project ook vele andere producten met als doel een grote hoeveelheid activa aan te trekken en meer waarde te creëren voor protocollen.

Een overzicht van de producten van Cream Finance omvat:

We zullen elk onderdeel van Cream Finance achtereenvolgens analyseren op 3 hoofdaspecten:

Laten we eerst eens kijken naar de geldmarkten van CREAM.

Geldmarkten

Over het ontwerp van Cream's Money Markets is vrij gelijkaardig aan dat van Compound of Aave, er zullen 2 markten zijn:

De manier waarop dit werkt is vrij gelijkaardig aan de huidige bank, maar gebruikers hebben absolute flexibiliteit wanneer ze hun activa op elk moment kunnen storten, uitlenen en opnemen.

Er zullen 2 componenten deelnemen aan geldmarkten:

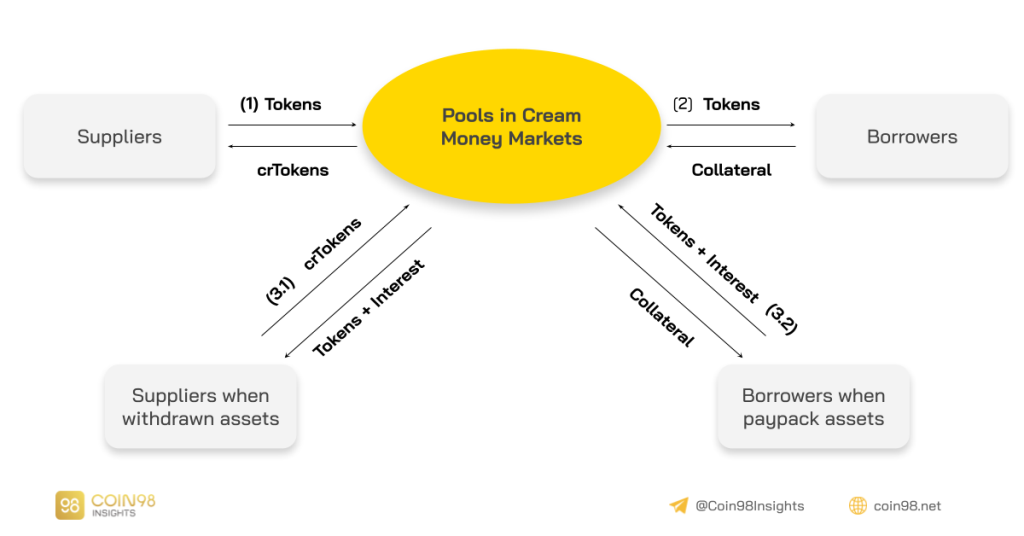

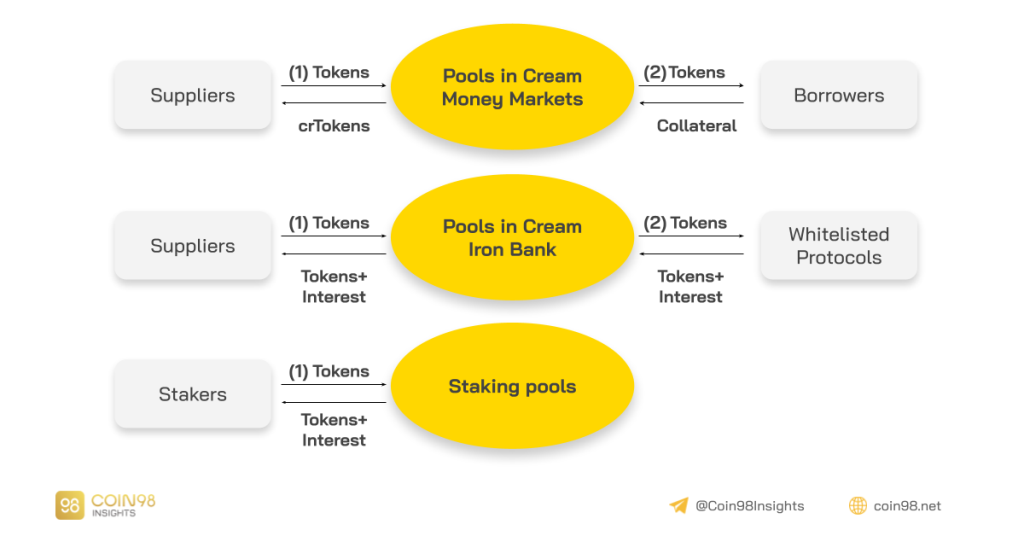

Operatiemodel van Cream Money Markets

Het geldmarktenmodel werkt als volgt :

(1) Leveranciers sturen activa (tokens) naar Cream's pools en ontvangen crTokens.

(2) Leners storten onderpand in Cream, afhankelijk van het bedrag aan onderpand en het liquidatiepercentage (onderpandfactor), dat het maximale bedrag aan activa bepaalt dat u kunt lenen. Ik zeg het maximale bedrag aan activa dat kan worden geleend omdat normaal gesproken niemand 100% zal lenen omdat het risico van liquidatie erg hoog is. Afhankelijk van de volatiliteit van activa, zullen kredietnemers een redelijke leenrente voor hen kiezen.

(3.1) Wanneer leveranciers activa willen opnemen, trekken ze zich eenvoudig terug op het platform, rente wordt automatisch toegevoegd aan het aantal activa dat door gebruikers wordt ingetrokken.

(3.2) Bij Leners, wanneer ze willen betalen, betalen ze gewoon terug op het platform, de rente wordt automatisch toegevoegd aan de lening, hoe meer de lening wordt betaald, hoe hoger de leenlimiet.

Opmerking :

Hoe geldmarkten waarde toevoegen aan CREAM-houders:

Momenteel is het gemeenschappelijke kenmerk van geldmarkten zoals Aave, Compound en Cream dat ze geen geschikt model hebben gevonden om waarde direct voor tokenhouders vast te leggen.

De reden kan zijn dat, als een deel van de verdiende winst wordt gedeeld met tokenhouders, het belang van de geldschieter wordt verminderd, waardoor de prikkel van leveranciers wordt verminderd >> die het hele protocol beïnvloedt.

IJzeren bank

Iron Bank kan worden beschouwd als het strategische wapen van Cream en de meeste waarde is hier geconcentreerd.

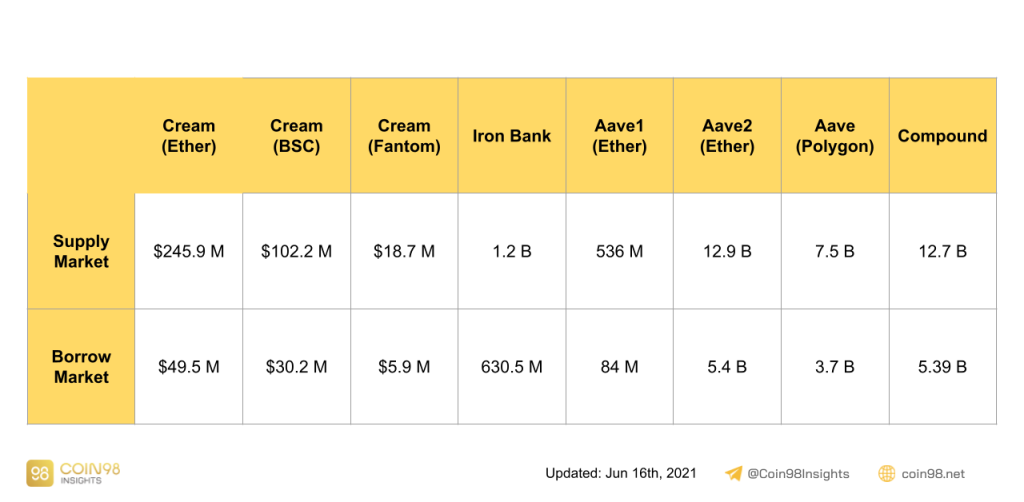

Vergelijkingstabel van uitleen-/leenprotocollenmarkten

Iron Bank is opgericht om zowel onroerend goed voor detailhandelsleningen te bedienen als om door DeFi-protocollen te worden gebruikt om te lenen met weinig of geen onderpand. Protocollen op de witte lijst kunnen activa lenen van Cream's pools.

Het goede aan Iron Bank is dat de huidige protocollen op de witte lijst, zoals Alpha Finance en Yearn, beide hefboomwerking of verschillende strategieën gebruiken om de opbrengst te verhogen. Van daaruit is de optimale verhouding van geleende activa hoger => De rente voor leveranciers is hoger. Dat zijn de prikkels die leveranciers ertoe brengen activa aan Iron Bank-pools te leveren. In combinatie met de opheffing van te veel door zekerheden gedekte beperkingen, kunnen protocollen veel flexibeler zijn in het gebruik van liquiditeit voor hun producten.

Operatiemodel van Iron Bank

Verrichtingsmodel van Iron Bank :

(1) De protocollen op de witte lijst zullen door het Cream-team met Iron Bank worden geïntegreerd in hun producten. Leveranciers leveren activa die uitlenen en rente ontvangen.

(2) Met protocollen op de witte lijst kunnen activa van Iron Bank worden geleend met weinig of geen onderpand. Protocollen zullen geleende activa gebruiken en de activiteit in het protocol stimuleren, waardoor meer waarde wordt gecreëerd.

Opmerking :

Hoe Iron Bank waarde vastlegt voor CREAM-houders:

Net als bij geldmarkten heeft Iron Bank momenteel geen winstdelingsmodel voor CREAM-houders, maar volgens mijn begrip concentreert het ontwikkelingsteam van Cream zich op het ontwikkelen van een nieuwe tokenomics en belooft het veel prikkels te hebben voor CREAM-houders.

Misschien weet je al dat Alpha is aangevallen en grote schade heeft aangericht aan Cream. Kortom, Alpha zal de lening en een deel van de maandelijkse rente voor Cream moeten terugbetalen. Dit zal ook enige waarde toevoegen aan het project.

ETH2 uitzetten

Cream's ETH2 Staking helpt gebruikers ETH efficiënter in te zetten bij de overgang van ETH naar ETH 2.0. Wanneer gebruikers ETH inzetten, ontvangen ze de volgende voordelen:

Daarom biedt dit veel meer flexibiliteit voor gebruikers dan de huidige directe ETH-staking.

Momenteel is de APR van het uitzetten van ETH op Cream 9,28% vergeleken met een directe inzet op ETH2, wat 6,7% is.

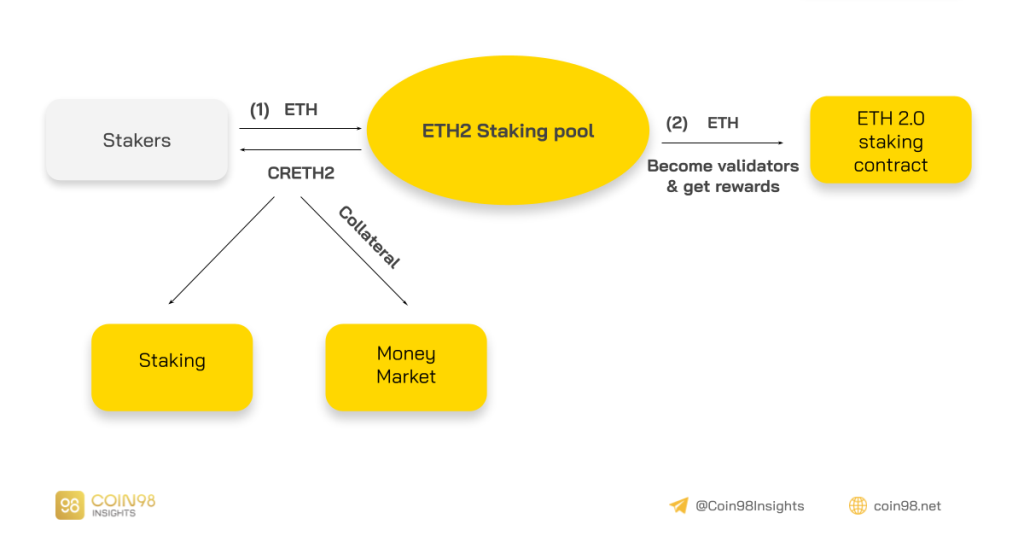

ETH2 Staking-operatiemodel

Werkmodel van ETH2 Uitzetten :

(1) Staker-inzet ETH op Cream en ontvang CRETH2. Dit token kan worden gebruikt als onderpand op geldmarkten of uitzetten om meer Cream te krijgen.

(2) Het bedrag van de gestorte ETH en de inzetpool van Cream worden gestort op het Ethereum2-inzetcontract om beloningen te ontvangen. Cream zal namens stakers optreden als validator.

Hoe ETH2 vastlegwaarde voor CREAM-houders:

Dit product creëert geen extra opbrengst voor het protocol, maar wordt gebruikt als een extra product om gebruikers op te starten, waardoor meer gebruikers worden aangemoedigd om van daaruit ETH te storten bij CRETH2 om activa te lenen op de geldmarkten van Cream. Het CREAM-token zelf heeft op dit moment geen waarde ontvangen.

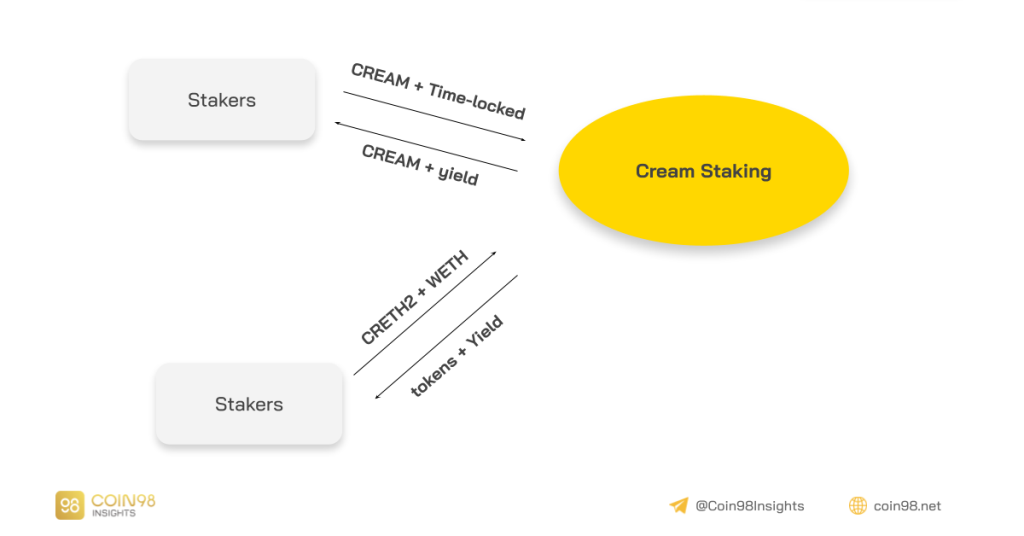

Crème Uitzetten

Cream staking ondersteunt gebruikers om CREAM in te zetten met een tijdslot. Gebruikers kunnen kiezen tussen CREAM vergrendelen binnen 1, 2, 3, 4 jaar om rendement te ontvangen, hoe langer het slot, hoe hoger de APY.

Bovendien ondersteunt Cream Staking ook staking voor CRETH2- en WETH-paren om een extra opbrengst voor ETH-staaker te helpen creëren.

Operatiemodel van Cream Staking

Het bedieningsmodel van Cream Staking is vrij eenvoudig. Gebruikers zetten tokens in Cream Staking in om de opbrengst terug te krijgen.

Hoe CREAM Staking waarde vastlegt voor CREAM-houders:

Net als bij ETH2 Staking is dit product van Cream bedoeld om te bootsen en meer koop te creëren en de verkoopvraag naar CREAM-token te verminderen. Dit model is momenteel echter behoorlijk gebrekkig, omdat het aantal CREAM-locks niet veel waarde toevoegt aan het protocol.

CREAM tokennomic

De huidige Cream-producten, met name Iron Bank, creëren veel waarde, maar er is geen geschikt tokenomisch ontwerp om waarde toe te voegen aan het CREAM-token. Naast het gebruik van CREAM als onderpand en inzet om meer CREAM te ontvangen, worden de inkomsten van het protocol niet gedeeld voor tokenhouders.

>> Momenteel gaat de waarde van Cream niet hand in hand met de CREAM-token.

CREAM Token-toewijzing

CREAM Token Toewijzing

Infogram

Cream had ooit een verbranding van meer dan 6 miljoen tokens (67,5%), dus de totale voorraad is nu slechts 2.924.547 tokens. In ruil voor het verbranden van tokens zullen seed-investeerders worden versneld om tokens te ontgrendelen. In het bijzonder zal het token van de seed-investeerder worden ontgrendeld vanaf 24, 20 september en wordt het maandelijks onvoorwaardelijk voor 1 jaar. Team & Advisor begint vanaf 21/02, tokens worden maandelijks ontgrendeld en gaan 3 jaar mee.

Zoals hierboven vermeld, heb ik hoge verwachtingen dat Cream een nieuw tokenomics-model ontwerpt, waardoor de waarde voor CREAM-houders wordt gemaximaliseerd. Het huidige product zelf is goed, het creëren van meer waarde voor tokenhouders zal de ontwikkeling van het project naar een hoger niveau tillen.

Een groot aantal tokens die worden gebruikt als incentives voor LP's, creëren momenteel niet veel waarde en zijn de verkoopvraag van Cream. Maar als er een redelijke tokennomic is, zal het verstrekken van liquiditeit meer koopvraag en een impuls voor het project creëren.

Overzicht van hoe Cream Finance werkt

Na analyse van de werking van Cream Finance en de componenten in het protocol, hebben we het volgende bedrijfsmodel:

Als we naar het model kijken, kunnen we zien dat Cream Finance de strategie volgt om veel producten te maken en elk product zal een deel van de waarde aan het hele protocol bijdragen.

De sneeuwballus van Cream Finance : het is op dit moment moeilijk te zeggen omdat de tokenomic van Cream behoorlijk slecht is. Dus ik zal het eerst hebben over het productmodel en wat meer aannames over Cream geven zodat je meer perspectieven hebt.

Ga uit van een tokenomisch model voor CREAM-token

Op dit moment is het belangrijkste dat Cream moet doen, waarde toevoegen aan het CREAM-token. Scan van Aave, een paar dingen die CREAM kan doen, zoals:

Ik heb persoonlijk de bovenstaande gedachte omdat Cream momenteel uitzetten voor tokens heeft, dus als ik kan scannen vanuit het model van Curve of het model van Sushi , zal dit een omslagpunt zijn voor het hele project.

Mogelijkheid om te investeren in Cream Finance

Op dit moment voldoet het CREAM-token niet echt aan de investeringscriteria omdat het niet te veel waarde heeft veroverd. Op basis van de verwachtingen en het indrukwekkende product zelf, kunnen we echter investeren in tokens tegen een betere prijs dan te wachten tot Cream een nieuwe tokenomische heeft.

Trouwens, als je ETH hebt en je wilt inzetten of long tails-activa hebt en wilt lenen om voor andere doeleinden te gebruiken, dan is Cream een ideale bestemming om aan deze behoefte te voldoen.

Conclusie

Cream krijgt de laatste tijd veel aandacht met de groei van Yearn en een groot deel hiervan is te danken aan Iron Bank. Het project zelf bedient ook een potentiële branche en concurreert niet met de grote kredietreuzen in de markt.

Een slechte tokenomic is echter een brandend probleem van Cream vandaag dat, als het kan worden opgelost, een nieuwe pagina zal openen voor de toekomst van het project.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Analyseer het bedrijfsmodel van Anchor Protocol, begrijp zo hoe het project waarde creëert voor het ANC-token en voorspel investeringsmogelijkheden.

Laten we het model van Raydium analyseren om te zien hoe het model van Raydium is, het goed doet en niet goed doet op bepaalde punten, en hoe ze zullen veranderen om dApps te ontwikkelen.

Analyseer het PancakeSwap-model via het werkingsmechanisme van elk product erin, en vind zo investeringsmogelijkheden met PancakeSwap.

Staking OHM biedt een APY-winst van 100.000%. Met zo'n enorm aantal, is het Olympus DAO-model een oplichterij zoals geruchten?

Analyseer het Lido Finance-model om de hoogtepunten van het werkingsmechanisme van elk product en het toekomstige potentieel van Lido te begrijpen.

Analyseer het bedieningsmodel van Balancer V2 en de voor- en nadelen ervan, waardoor u de meest intuïtieve weergaven van Token BAL krijgt.

Gedetailleerde analyse van het bedrijfsmodel van Compound, waardoor prognoses en investeringsmogelijkheden in COMP in de toekomst worden verschaft.

Wat is Pangolin? Het bedrijfsmodel van Pangolin en hoe genereren ze inkomsten? Wat zal de positie van Pangolin zijn in vergelijking met andere DEX AMM's? leer hier meer.

Analyse van het bedrijfsmodel van AMM SushiSwap, AMM met TVL is TOP 3 in de markt, om de richting van het project te kennen en zelf inzichten te krijgen.

Analyseer het operatiemodel van Yield Guild Games (YGG) met zijn unieke mechanisme en hoe het project waarde creëert voor YGG Token.

Door het werkingsmechanisme van Terra te analyseren, begrijp je het verschil tussen UST en LUNA en hoe Terra waarde creëert voor LUNA.

Door het bedrijfsmodel van gedecentraliseerde investeringsfondsen te analyseren om potentiële investeringsmogelijkheden te realiseren met Ventures DAO!

Analyseer en evalueer het bedrijfsmodel van Inverse Finance, waardoor u de meest intuïtieve perspectieven op INV krijgt.

Analyseer het werkingsmechanisme van elk product van Serum, inclusief: Serum DEX, GUI delen, Pools om het idee beter te begrijpen: alle waarden gaan naar Serum!

Waarom is de ALPHA zo sterk gestegen? Wat is er zo speciaal aan Alpha Homora? Zijn er in de toekomst investeringsmogelijkheden in ALPHA? Ontdek het hier.

Analyseer het werkingsmechanisme van Maker Dao en hoe u waarde voor MKR-token kunt vastleggen, waardoor de toekomst en het potentieel van dit toonaangevende kredietproject worden geprojecteerd.

Hoe legt Polkastarter waarde vast voor POLS-tokens? Laten we het werkingsmechanisme van Polkastarter analyseren om de toekomst te voorspellen en investeringsmogelijkheden met het project te vinden!

Het analyseren van het bedrijfsmodel van The Sandbox helpt om het mechanisme te begrijpen en hoe je geld kunt verdienen met elke functie van The Sandbox.

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

Mina en Polygon zullen samenwerken om producten te ontwikkelen die de schaalbaarheid, verbeterde verificatie en privacy vergroten.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Remitano-uitwisseling is de eerste uitwisseling die het kopen en verkopen van cryptocurrencies in VND mogelijk maakt. Instructies voor het registreren voor Remitano en het kopen en verkopen van Bitcoin in detail hier!

Het artikel geeft je de meest complete en gedetailleerde instructies voor het gebruik van het Tenderize testnet.

Dit artikel geeft je de meest complete en gedetailleerde gids voor het gebruik van Mango Markets om de volledige functionaliteit van dit nieuwe project op Solana te ervaren.

In deze eerste aflevering van de UNLOCKED-serie voegen we een extra beveiligingslaag toe aan uw portemonnee met behulp van Beveiligingsinstellingen.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Saddle Finance is een AMM die handel mogelijk maakt en liquiditeit verschaft aan tBTC, WBTC, sBTC en renBTC. Gebruikershandleiding zadelvloer.