Bedrijfsmodelanalyse Uniswap V2 (UNI) - De basis van AMM

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Gedetailleerde analyse van het bedrijfsmodel van Compound, waardoor prognoses en investeringsmogelijkheden in COMP in de toekomst worden verschaft.

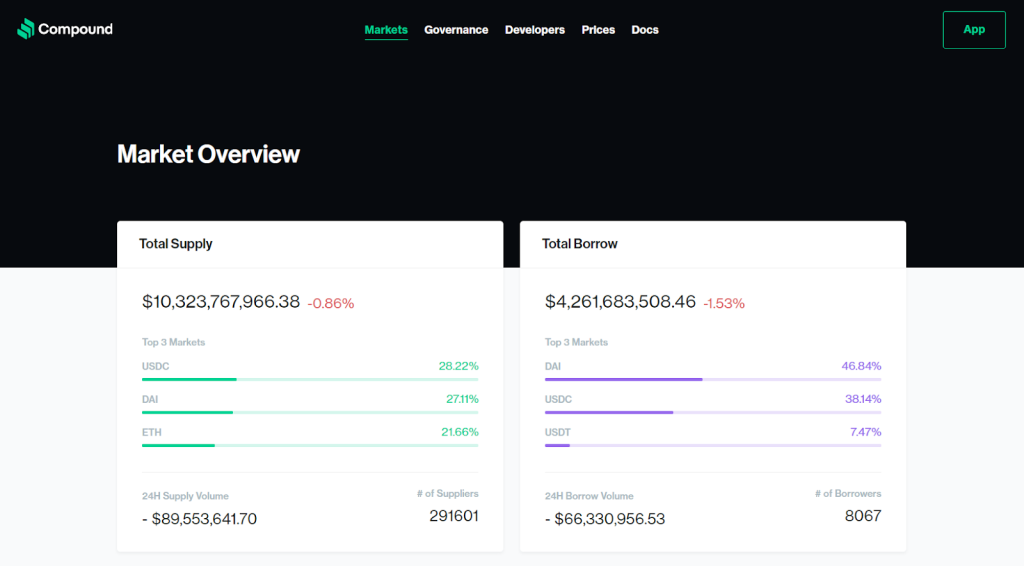

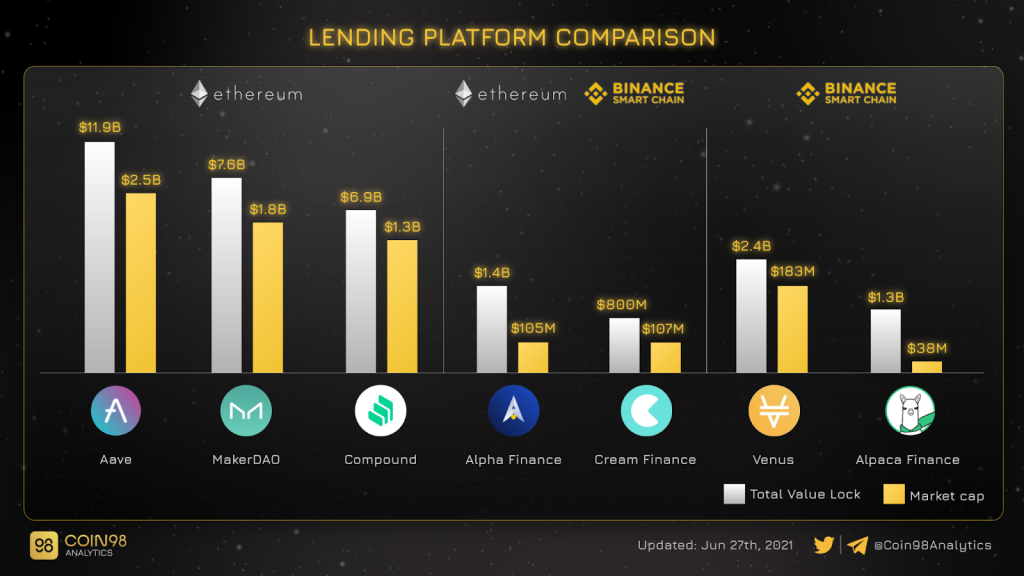

Lenen is een van de belangrijkste gebieden in de Ethereum DeFi-ruimte. Momenteel wordt Lending gedomineerd door Aave, MakerDAO en Compound.

In dit artikel zal ik met jullie analyseren over het Compound-project.

Begin met het leren over Compound via het onderstaande artikel.

Overzicht van verbinding

Definiëren

Compound is een leenplatform dat fungeert als tussenpersoon tussen degenen die activa hebben om uit te lenen en degenen die activa moeten lenen op het Ethereum-netwerk. Met de bijdrage van Compound is de DeFi-ruimte veel aantrekkelijker geworden omdat het de efficiëntie van het gebruik van het kapitaal van gebruikers kan optimaliseren.

Daarom, als een ecosysteem niet de aanwezigheid van Lending-platforms heeft, zal dat systeem niet klaar zijn om zijn DeFi-ruimte uit te breiden.

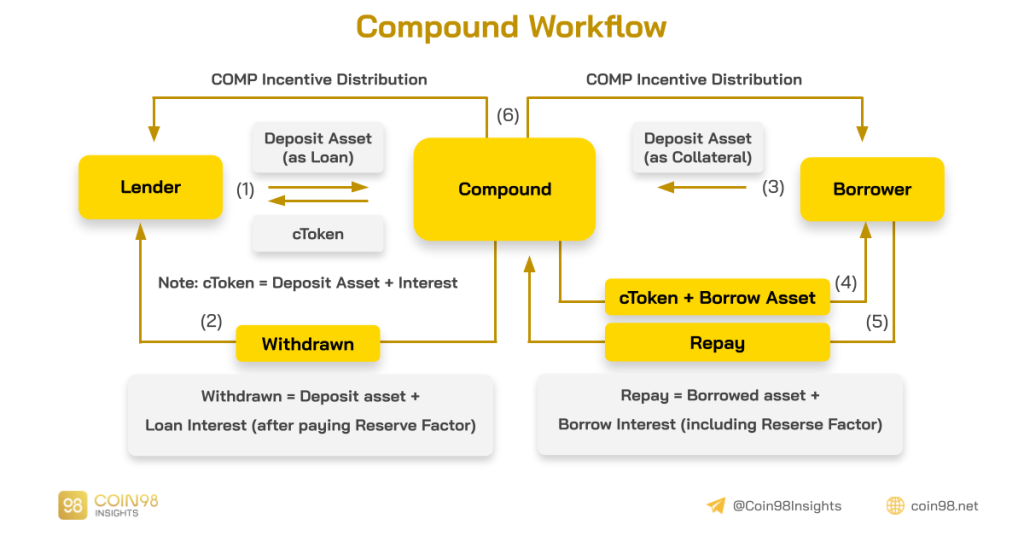

Overzicht van de kredietmarkt

Hier zijn enkele uitstekende kredietverleningsprojecten die tot verschillende ecosystemen behoren:

Kredietverlening is een gebied waar veel projecten aandacht aan besteden, maar de meeste projecten werken effectief en hebben een klein aantal daadwerkelijke gebruikers. De projecten met de beste prestaties bevinden zich voornamelijk in de twee systemen Ethereum en Binance Smart Chain - de twee ecosystemen met de grootste cashflow.

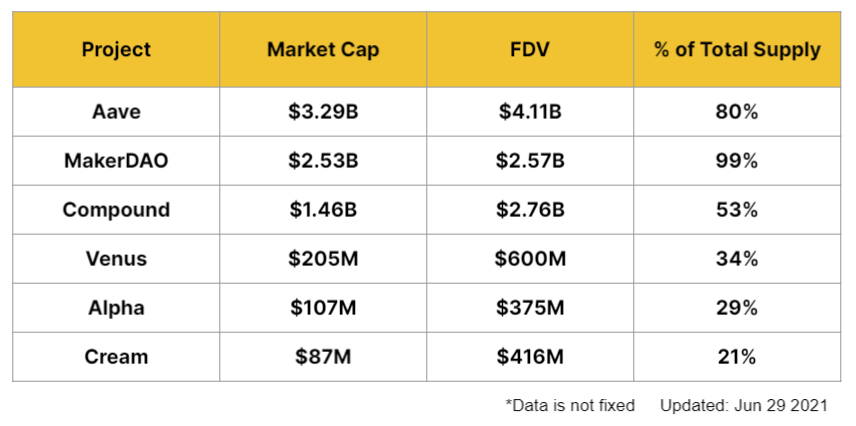

Op het gebied van uitlenen stond Compound vroeger in de top 1 met een TVL van $ 11,7 miljard. Momenteel loopt Compound alleen achter op Aave en MakerDAO in termen van TVL en Market Cap, de rest overtreft Compound alle andere concurrenten, waaronder Venus - het grootste uitleenplatform in het Binance Smart Chain-systeem.

Het bedrijfsmodel van Compound

Producten binnen

Compound Finance heeft maar één product, een koppelingsplatform tussen kredietverstrekkers en kredietnemers. In de toekomst zal Compound meer Compound Chain lanceren, de blockchain die Compound helpt zijn platform uit te breiden naar het Polkadot-netwerk.

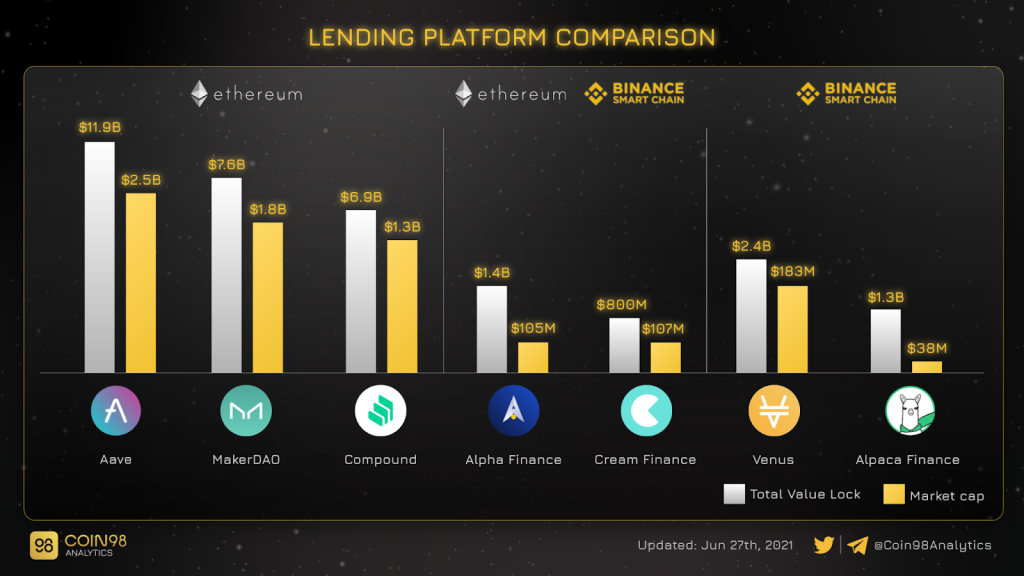

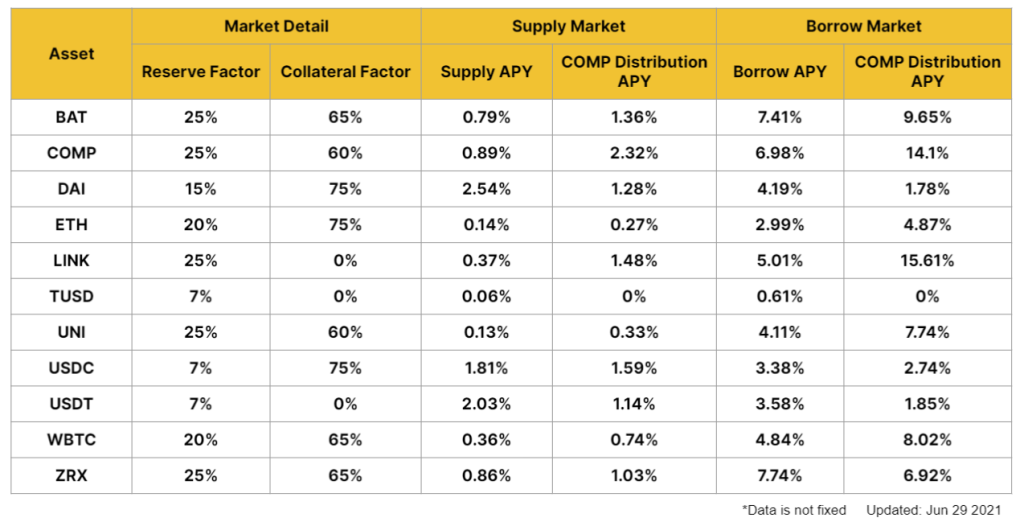

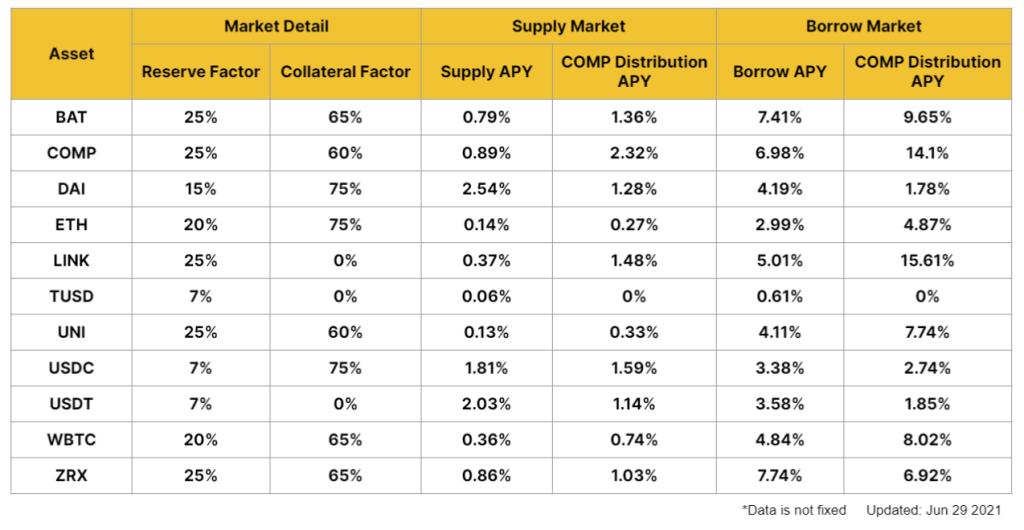

Momenteel ondersteunt Compound in totaal 11 onderstaande activa, zodat gebruikers Compound kunnen leveren of lenen.

USDT, LINK en TUSD worden echter niet ondersteund als onderpand. Dat wil zeggen, gebruikers kunnen rente storten en ontvangen van Compound, maar worden niet ondersteund als onderpand.

Deelnemende partijen

Compound heeft een relatief eenvoudig bedieningsmechanisme, waarbij twee partijen betrokken zijn:

Informatie over cToken

cToken is een ERC20-token dat het onderpand vertegenwoordigt dat de broer aan Compound heeft toegezegd. cToken heeft twee hoofdfuncties:

cToken zal een wisselkoers hebben ten opzichte van het onderpand en deze zal toenemen ten opzichte van de onderliggende waarde. De erkende rente wordt niet gespreid terugbetaald. Het zal zich in de loop van de tijd ophopen op de waarde van cToken totdat het onderpand wordt ingetrokken.

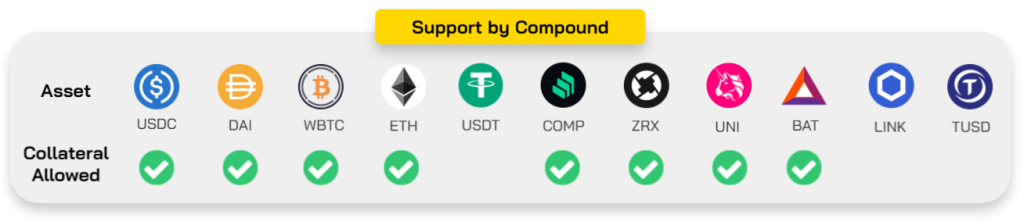

De workflow van de verbinding

Lening geval:

(1) De geldschieter zal spaargeld in Compound storten en cToken ontvangen dat de besparingen en rente vertegenwoordigt die in de loop van de tijd zijn opgebouwd.

(2) Wanneer het nodig is om kapitaal op te nemen, stort de geldschieter cToken terug in Compound en ontvangt de hoofdsom + leningrente.

Bijvoorbeeld:

Storting door geldschieter naar Compound: 1.000 DAI. De wisselkoers van cToken is 0,02.

⇒ Lender ontving 50.000 cDAI (1.000/0,02) wat overeenkomt met 1.000 DAI.

Wanneer gebruikers hun spaargeld willen opnemen en rente willen verdienen, stijgt de wisselkoers van cToken naar 0,021.

⇒ Kredietverstrekker ontving 1.050 DAI (50.000*0.021). Waarin u de rente neemt dat u meer 50 DAI ontvangt in vergelijking met de oorspronkelijke 1.000 DAI.

Als u een lening nodig heeft:

(3) Kredietnemer zal onderpand in Compound storten.

(4) Lener ontvangt nog steeds cToken zoals Lender. Ze hebben echter twee opties: cToken als onderpand gebruiken (als de geaccumuleerde waarde groot genoeg is) of het zojuist gestorte onroerend goed als onderpand gebruiken. De lener zal dan de woning kiezen en lenen.

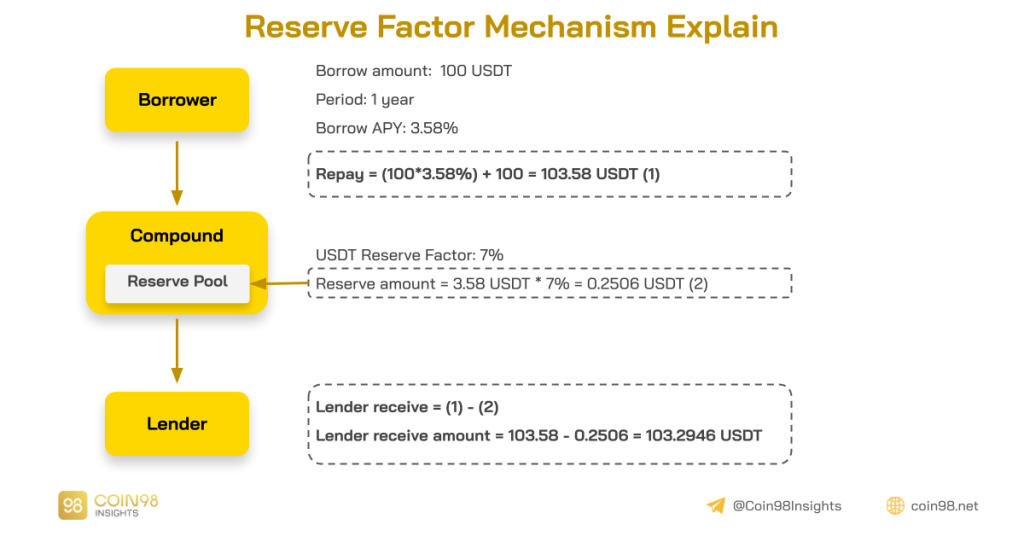

(5) Bij het terugbetalen van het geleende goed berekent Compound automatisch de rente over het geleende goed en vraagt om een hoger bedrag terug te betalen dan het origineel (vanwege de extra rente). Compound trekt vervolgens een deel van die winst af tegen het tarief van de Reservefactor in de Reservepool als inkomsten van de Compound (hieronder uitgelegd).

COMP beloningsverdeling

(6) Compound zal COMP als beloning uitkeren aan zowel de geldschieter als de lener van het platform tegen een vaste rentevoet (gedetailleerde uitleg van het COMP-distributiemechanisme hieronder).

Het concept van onderpandfactor en reservefactor

Onderpandfactor is de limiet die u kunt lenen tegen de waarde van het onderpand. Met name LINK, TUSD en USDT zijn activa die niet als onderpand worden ondersteund, dus de onderpandfactor is 0%. De onderpandfactor varieert van activum tot activum en varieert van 60-75%.

Bijvoorbeeld: de Collateral Factor van DAI is 75%, na een hypotheek van 100 DAI = $100 kunt u elk onroerend goed lenen met een limiet van 75% van $100, wat overeenkomt met $75.

Reserve Factor kan gezien worden als de omzet van het Compound platform. De reservefactorratio varieert voor elke activaklasse, variërend van 7-25%. Meer in het bijzonder, wanneer Lener rente betaalt aan Lender, moet Lender een deel van de rente aftrekken als een percentage van de Reservefactor om bij te dragen aan de Compound Vault.

Bijvoorbeeld: de lener leent 100 USDT met een Borrow APY van 3,58% binnen 1 jaar, wanneer hij terugbetaalt naar Compound, moet de lener Compound 103,58 USDT betalen. Compound int dan de 7% reservefactor van 3,58 USDT (gelijk aan $ 0,25) en geeft deze terug aan Lender 103,33 USDT.

Het verzamelen van de reservefactor kan een deel van de inkomsten van de geldschieter verminderen, maar het zal de geldschieter helpen altijd kapitaal te behouden wanneer de markt crasht.

Casestudy: tijdens het Black Swan-evenement dat plaatsvond met MakerDAO in maart 2020, had de markt een zeer sterke crash waardoor veel leningposities werden geactiveerd om te liquideren. Ondanks het liquideren van al het onderpand, was MakerDAO nog steeds niet in staat om de schuld van Lender af te betalen. Op dit moment zullen de inkomsten uit het reservefonds in het spel komen, waardoor het Lending-platform de schuld van Lender kan terugbetalen en Lender helpt kapitaal te behouden.

Compound's activaliquidatiemechanisme

Elke woning heeft een andere leenlimiet. Wanneer de waarde van uw onderpand onder de limiet van Compound daalt, zullen ze een liquidatieregime in werking stellen om het kapitaal terug te geven aan de kredietverstrekkers. Degenen die geliquideerde activa hebben gekocht, ontvangen al 8% als beloning voor het aantrekken van vereffenaars.

U kunt de panden die worden geliquideerd hier bekijken .

Momenteel hebben Compound en Aave een relatief vergelijkbaar activa-liquidatiemechanisme, terwijl MakerDAO een iets ander mechanisme zal hebben.

Het mechanisme van MakerDAO

Met MakerDAO's mechanisme, wanneer de hypotheekrente van de gebruiker onder 150% daalt, stelt MakerDAO iedereen (gebruiker die deelneemt aan Compound) in staat om 100% van uw positie te liquideren door ze te laten veilen. Pas als de veiling is afgelopen, weet de gebruiker hoeveel onderpand hij nog heeft.

Het verschil in de mechanica van Compound en Aave

Met het mechanisme van Compound en Aave kan de positie van de gebruiker niet 100% worden geliquideerd, de maximale liquide positie is 50%. Het tweede verschil, Compound en Aave zullen geen veilingmechanisme toepassen, maar vereffenaars toestaan om elke positie afzonderlijk te liquideren en een liquidatieboete te ontvangen op basis van de waarde van de verloren activa. liquidatie (Samengestelde: 8% vast; Aave: 5 -15% afhankelijk van activa).

COMP Token Distributie Mechanisme

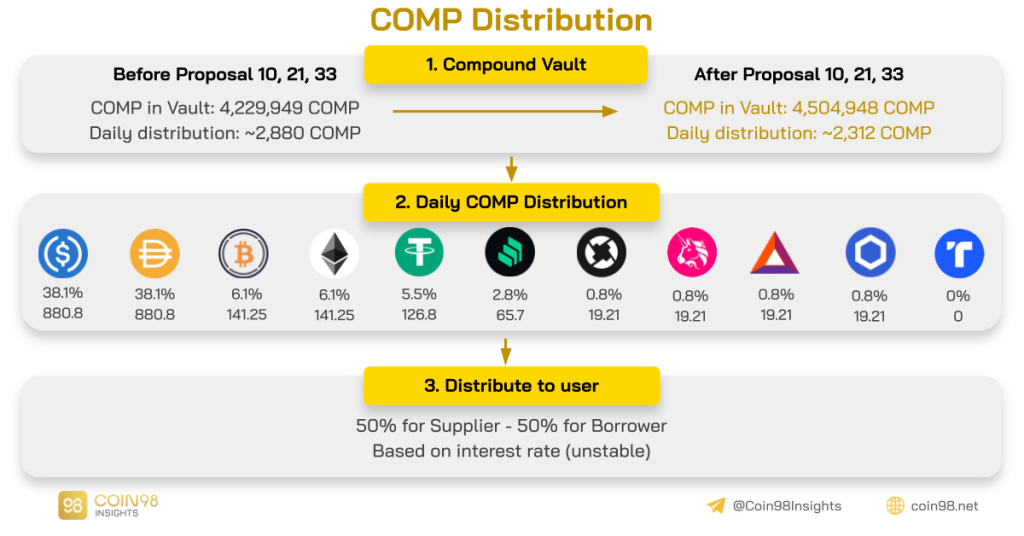

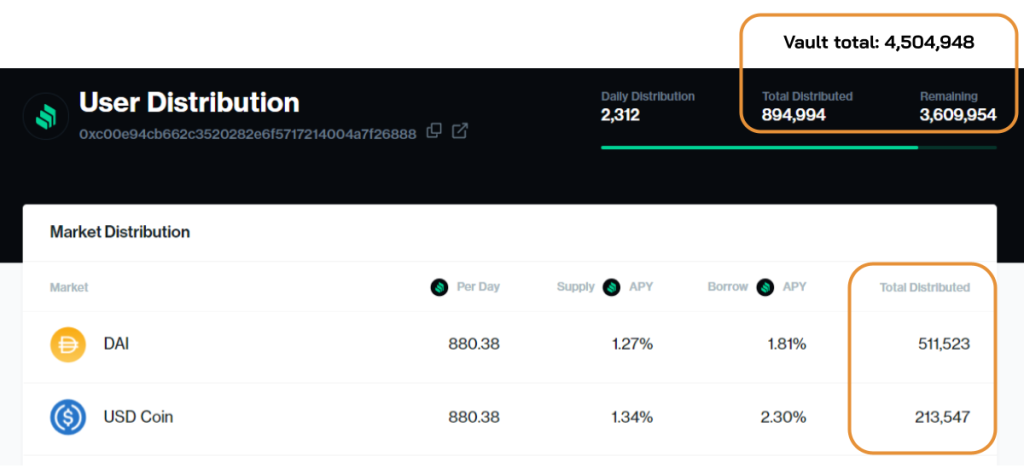

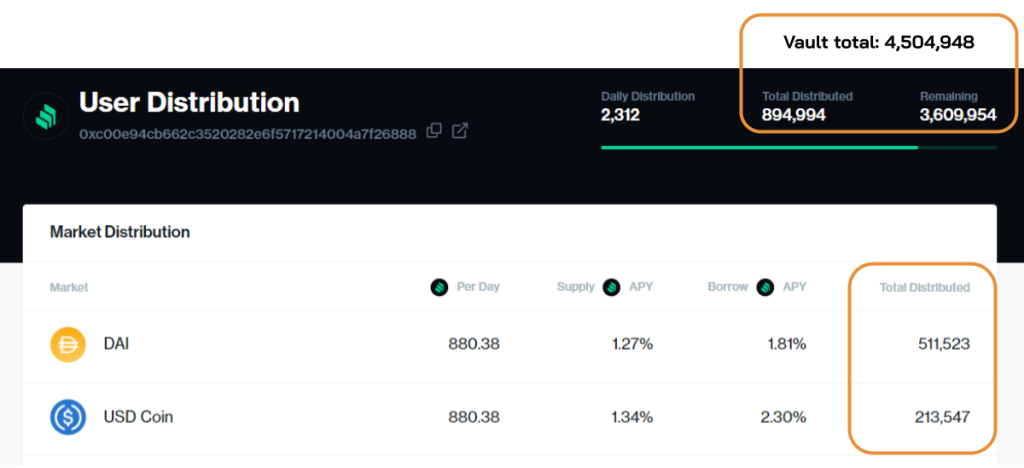

Ten eerste zal Compound een privékluis hebben om COMP naar gebruikers te distribueren. Momenteel houdt Vault het bedrag van 4.504.948 COMP aan en zal worden verdeeld volgens het bovenstaande model.

Stap 1: Proces van Compound Vault: Vóór voorstel 10+21+33 wordt elke dag 2880 COMP aan gebruikers gedistribueerd. Na voorstel 10+21+33 werd het aantal uitgedeelde COMP's echter elke dag teruggebracht tot 2312 COMP's.

Stap 2: Het proces van het verdelen van COMP voor elke activapool: 2312 COMP wordt verdeeld over 10 soorten activa, waarvan de meest gedistribueerd naar USDC en DAI (goed voor meer dan 70%), andere activa zoals UNI, BAT, LINK,... ontvangt een lagere COMP-beloning. Waar TUSD een actief is dat geen COMP-beloningen uitkeert.

Stap 3: Het proces van het verdelen van COMP voor Lener en Leverancier: In de laatste stap wordt het aantal COMP's gelijkelijk gedeeld door 50% voor Leverancier en 50% voor Lener. Het zal echter worden verdeeld als een fonds voor twee partijen. De totale COMP gedeeld door de Asset Vaults hoeft niet deelbaar te zijn. Daarom heeft elke individuele Leverancier of Lener een ander aantal COMP's ontvangen, afhankelijk van de Distributie APY op dat moment.

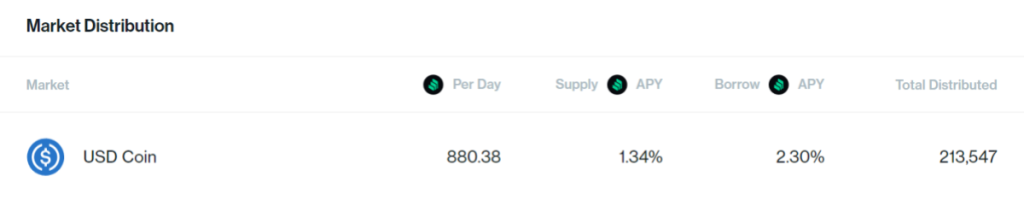

Voorbeeld: ik zal u een voorbeeld geven om het gemakkelijker te begrijpen te maken, vooral in de laatste stap. Hieronder is een foto van de feitelijke gegevens die ik van Compound heb gekregen. Voorbeelden zijn als volgt:

USDC Pool wordt door Compound Vault beloond met 880,38 COMP per dag.

⇒ A ontvangt het bedrag van COMP = ($ 1000 * 1,34%) / (COMP-prijs op dat moment).

⇒ B ontvangt het bedrag van COMP = ($ 1000 * 2,30%) / (COMP-prijs op dat moment).

Omdat het bedrag van de COMP-verdeling wordt berekend volgens APY, mag de 880,38 COMP gedeeld door de USDC-pool niet worden opgebruikt (omdat de waarde van de lener of geldschieter de maximale beloning van de pool niet bereikt).

Hieronder ziet u meer details. Zowel de USDC-pool als de DAI-pool worden 880,38 COMP per dag verdeeld, maar de hoeveelheid COMP die wordt verdeeld over de twee pools USDC en DAI is compleet anders. Dit vertegenwoordigt meer DAI-gebruikers voor lenen en aanbieden dan USDC.

Als volgens het plan om elke dag 2312 COMP te distribueren, is het aantal dagen dat nodig is om te distribueren:

Maar de meeste pools verdelen de hoeveelheid COMP voor gebruikers niet volledig, dus de resterende COMP zal in de Vault worden vastgelegd voor gebruik in de komende dagen.

U kunt hier het aantal tokens volgen dat is verdeeld .

Hoe werkt Compound Capture Value voor COMP?

Basisinformatie over COMP-token (1 juli 2021)

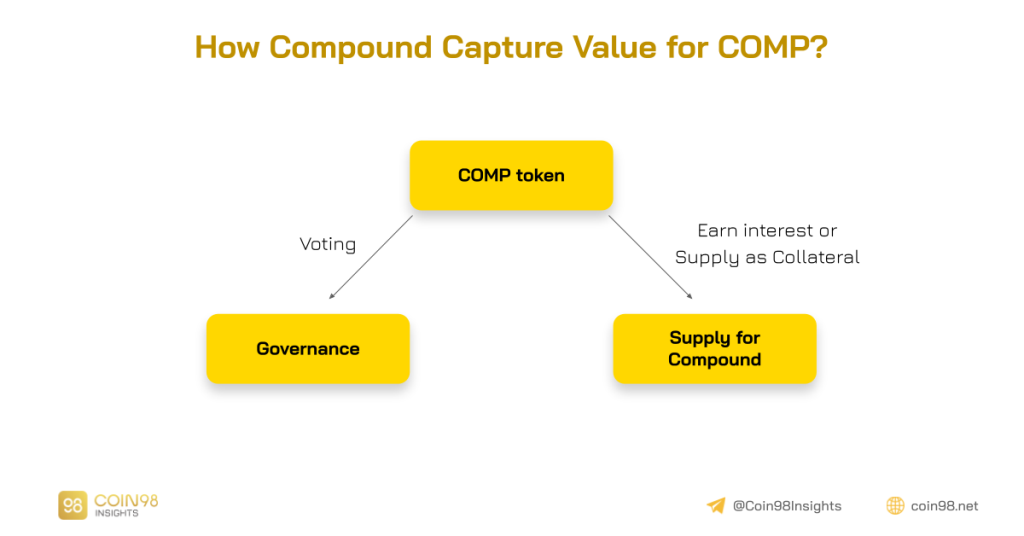

Samengestelde opnamewaarde voor COMP-token via hoofdmethode:

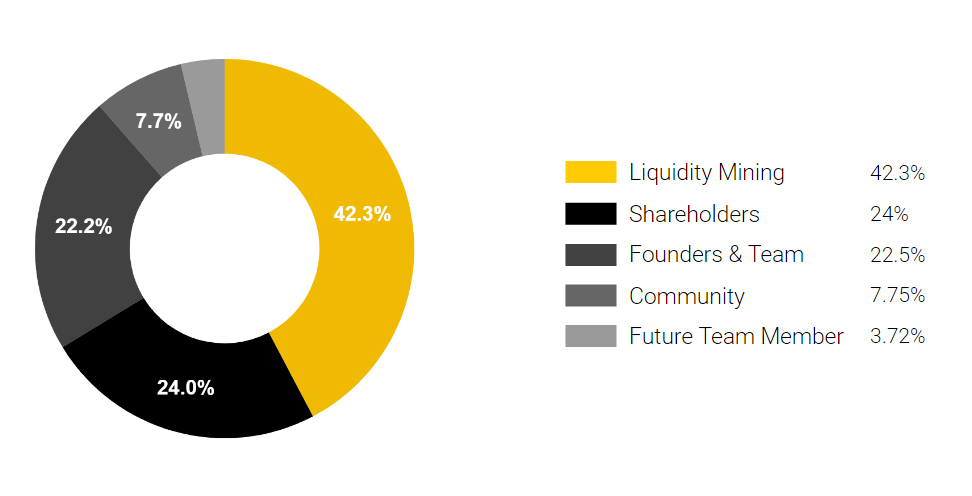

Token release tijd

Momenteel publiceert de website van Compound alleen de releasetijd van het Liquidity Mining-toewijzingstoken en de andere toewijzingen van het Compound-team hebben dit niet specifiek aangekondigd. Meestal wordt het totale aantal tokens echter geleidelijk ontgrendeld tot het einde van de tijd.

We kunnen de ontgrendeltijd dus schatten via de volgende parameters:

⇒ Ontgrendeltijd ~ 1.561 dagen (~ 4,3 jaar).

Het werkelijke aantal kan echter langer zijn omdat de meeste COMP's niet volledig worden gedistribueerd. Onderstaande figuur maakt het u duidelijker, DAI en USDC krijgen beide 880,38 COMP/dag toegewezen, maar vanwege de lagere performance van USDC Pool is de gedistribueerde COMP minder dan de helft van DAI Pool.

Dus de werkelijke ontgrendeltijd kan veel langer zijn, maar ik kan geen specifiek getal berekenen omdat Compound niet zegt wanneer de totale distributie wordt berekend en het sterk afhangt van de prestaties van Compound in de toekomst. .

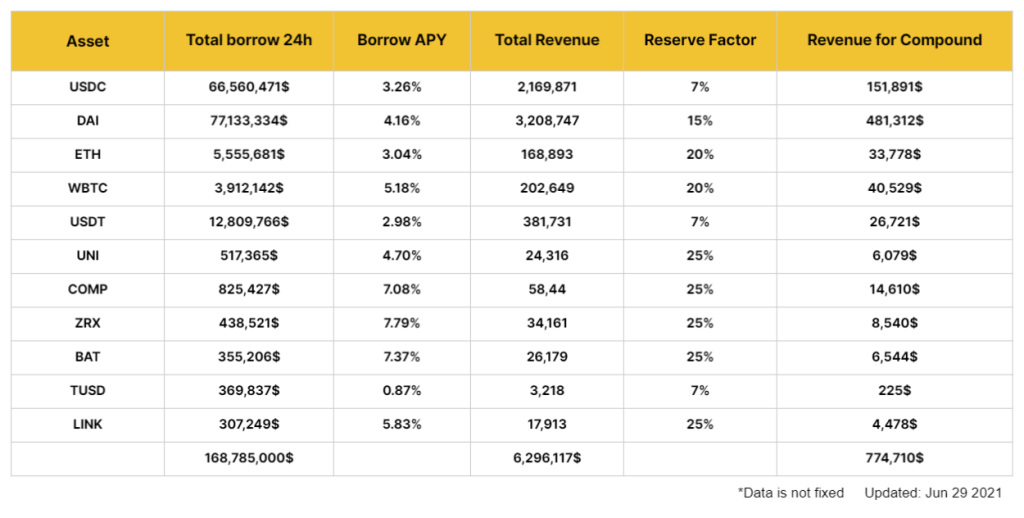

Samengestelde omzet versus COMP-tokeninflatie

Nadat ik het totale geleende bedrag per dag heb ontvangen (totaal 24 uur lenen), vermenigvuldigd ik met de leenrente (Borrow APY) om de totale inkomsten voor zowel de samengestelde als de geldschieter (totale inkomsten) te krijgen. Lender krijgt echter niet alles, maar moet een deel van de reserverente aftrekken voor Compound (Reservefactor), en zo bereken ik ook elke dag de inkomsten van Compound.

⇒ Compound brengt positieve inkomsten op het platform in vergelijking met het aantal tokens dat per dag wordt vrijgegeven.

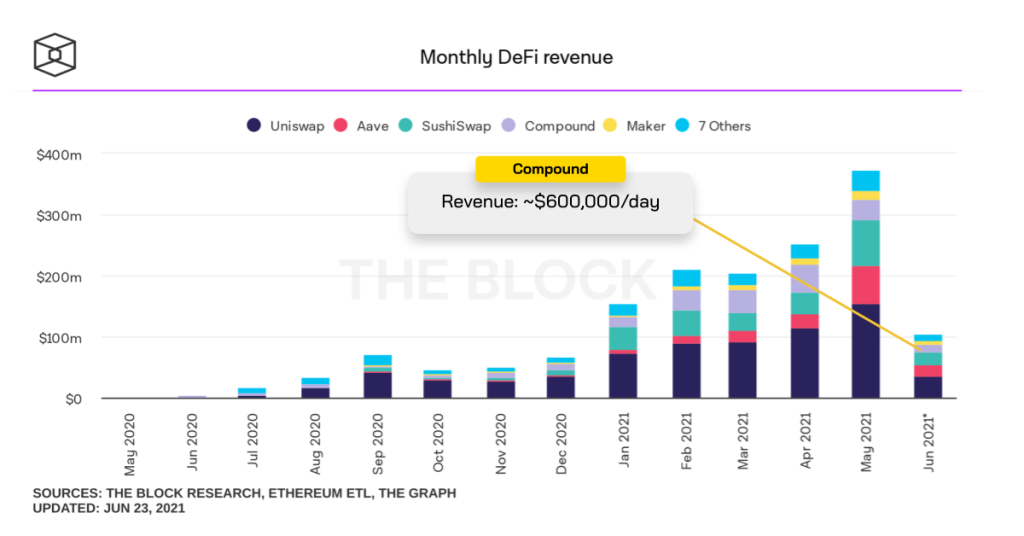

Het speciale kenmerk van het COMP-token is dat het wordt gesponsord door de inkomstenbron (overschot) van Compound, niet vanwege de waarde die COMP voor COMP-houders biedt. Met een dagelijkse omzet van $ 600K - $ 700K staat Compound in de top 5 van de meest inkomstengenererende protocollen in de DeFi-markt.

Het aantal dat ik heb berekend, lijkt veel op de statistieken van The Block, je kunt de onderstaande afbeelding zien.

Toepassingen van COMP

COMP wordt gebruikt voor de volgende doeleinden:

Waarde van COMP

Waarde van COMP = Samengestelde governance + (restwaarde bij levering COMP of Uniswap-liquiditeit v3) + Samengestelde keten Toekomstige productverwachting - Token-vrijgavedruk.

Waarin COMP de volgende toepassingsniveaus zal hebben:

COMP heeft een geweldige toepassing in het beheer van het COMP-platform, omdat Compound momenteel een van de grootste uitleenplatforms is en de meeste grote fondsen COMP willen houden om stemrecht op Compound te hebben.

Momenteel zijn de personen met het grootste stemgewicht op Compound: a16z Fund, Bain Capital Ventures Fund, Gaunlet Fund, Paradigm Fund en Robert Leshner - oprichter van Compound.

Het recht om Compound te beheren zal dus niet voor de meerderheid zijn, vooral niet voor kleine beleggers. Daarom is de waarde van beheerdersrechten bijna nul.

De restwaarde voor COMP-houders is vrij laag omdat COMP's Supply APY erg laag is, slechts 0,89% en Compound geen mechanisme heeft om inkomsten terug te verdelen naar COMP-houders.

COMP kan nu worden gekweekt met COMP-ETH-paren in Uniswap v3. Met een dagelijks handelsvolume van ongeveer $ 3 miljoen. Dit is niet te hoog of te laag, maar het kan voldoende zijn om gebruikers aan te trekken om liquiditeit te bieden om in ruil daarvoor beloningen te krijgen.

Hoewel COMP slechts 52% van de tokens heeft vrijgegeven en er nog steeds veel niet-uitgebrachte tokens zijn, zal de verkoopdruk van COMP bij het huidige tempo van de token-release er nog steeds zijn, maar niet te groot (details hierboven).

Voorstel om de waarde van Compound- en COMP-token te verhogen

Ondersteun meer activatypes

Momenteel ondersteunt Compound slechts 11 soorten activa, waarvan er 3 niet als onderpand worden gebruikt. Dit is een grote zwakte van Compound in vergelijking met de concurrentie wanneer Aave tot 26 soorten activa ondersteunt, MakerDAO 32 soorten activa ondersteunt (inclusief LP-tokens als onderpand).

Vooral uitstaande activa in de DeFi-markt zoals Curve (CRV), Yearn Finance (YFI), Synthetix (SNX), Bancor (BNT),...

Uitbreiding naar een ander ecosysteem

De meeste projecten die op het Ethereum-netwerk werken, hebben de mogelijkheid om snel andere netwerken in te zetten, met name EVM-compatibele netwerken zoals Binance Smart Chain, Fantom of Polygon. Dit heeft Aave met succes aangetoond dankzij de inzet bij Polygon.

Momenteel heeft Compound een visie om zich verder te ontwikkelen in Polkadot, maar Polkadot heeft nog geen stap gezet om het Mainnet te lanceren (details over Compound Chain hieronder). Implementatie in Polkadot kost daarom tijd en middelen van Compound.

Compound moet binnenkort worden ingezet in Binance Smart Chain en Polygon omdat dit twee ecosystemen zijn met een groot aantal gebruikers, stabiele cashflow. Als de implementatie succesvol is, is het voordeel van Compound groot omdat:

B2B-link

Momenteel heeft Compound deze functie ook geïmplementeerd, bijvoorbeeld in samenwerking met Alpha Finance, InstaDapp, waardoor gebruikers gemakkelijker toegang hebben tot Compound. Er is echter nog steeds een gebied dat niet veel aandacht heeft gekregen en dat zijn gedecentraliseerde hefboombeurzen.

Voor gedecentraliseerde hefboombeurzen kan Compound een partner worden om uitleenservice te verlenen. Hierdoor kan Compound het aantal gebruikers vergroten en zullen uitwisselingen de liquiditeit verbeteren en de productervaring voor gebruikers vergroten.

Investeren met Compound

Levering bij Compound

Vanuit een persoonlijk perspectief is Compound een geschikt platform voor investeerders met groot kapitaal en die in korte tijd prioriteit geven aan kapitaalbehoud boven hoge winst, omdat Supply APY in Compound erg laag is in vergelijking met stabiele Farming.pool in andere Yield Farming-platforms.

Het aanbod in Compound zal echter veel veiliger zijn dan in AMM-pools, omdat Compound een gerenommeerd platform is en een hoog vermogen heeft om kapitaal te behouden via een geaccumuleerde reservepool op lange termijn.

Broers met een groot vermogen kunnen bij Compound leveren tegen onderstaande gemiddelde rente.

Investeer in COMP-tokens

Zoals ik de waarde van het COMP-token hierboven heb geanalyseerd, hoewel de druk voor het vrijgeven van het token laag is, creëert Compound bijna niet veel waarde voor COMP-token door een overschot, behalve de waarde van systeembeheer.

Om nog maar te zwijgen van de huidige Marketcap van Compound heeft de top 3 van de kredietverleningssector en de top 50 van de hele cryptomarkt bereikt, waardoor de groeimogelijkheden van Compound niet meer hoog zullen zijn.

Daarom, als u besluit om in COMP-token te investeren, beschouw het dan als een langetermijninvestering voor het potentieel van het Compound-platform op de uitleenmarkt, omdat COMP-houders niet veel waarde zullen krijgen via Supply at Compound of Farming bij Uniswap v3.

Als ik investeer in tokens van Lending-projecten, geef ik prioriteit aan projecten met een hoger risico maar een hoger groeipotentieel. Enkele basiscriteria:

Let op, dit is een criterium vanuit een persoonlijk perspectief, zodat u de MAX ROOM kunt waarderen via de basistokenomics van het project. Daarnaast hangt het succes van het project af van vele andere factoren. Zie dit a.u.b. niet als beleggingsadvies.

Toekomstige projecties

Verbindingen en rivalen

De kredietmarkt is volledig gedomineerd door de drie grootste krachten, Aave, MakerDAO en Compound en zal waarschijnlijk in de toekomst blijven bestaan. Voorheen stond Compound in de top 1 met een TVL van meer dan 11 miljard USD, maar nu is Compound gedaald naar de 3e plaats.

In alle drie bovenstaande projecten wisselen Compound en MakerDAO vaak van rangorde voor elkaar, maar Aave is het uitleenplatform met de meest opvallende TVL omdat Aave is uitgebreid naar Polygon - het ecosysteem met uitstekende prestaties in deze tijd. stromen van Ethereum- en Binance Smart Chain-systemen.

Vanuit een persoonlijk perspectief zal de ontwikkeling van Compound in het bijzonder en het Lending-veld in het algemeen sterk afhangen van het groeitempo van de gehele DeFi-markt. Daarom kun je niet verwachten dat Compound in staat is om "stroomopwaarts te draaien" of andere waarde te bieden aan gebruikers zoals Launchpad-platforms.

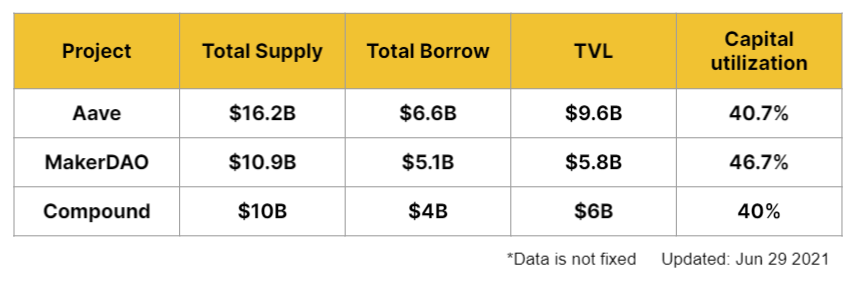

Effectief gebruik van kapitaal

Daarnaast kunt u de index "Kapitaalgebruik" van kredietplatforms raadplegen. Kapitaalefficiëntie zal met dat kapitaal weerspiegelen, welk platform meer omzet zal genereren, wat meer winst betekent voor Lender.

Bovenstaande figuur laat zien dat de meeste platforms een kapitaalefficiëntie hebben van ongeveer 40-45%. U kunt dit nummer als benchmark gebruiken om te vergelijken met andere projecten:

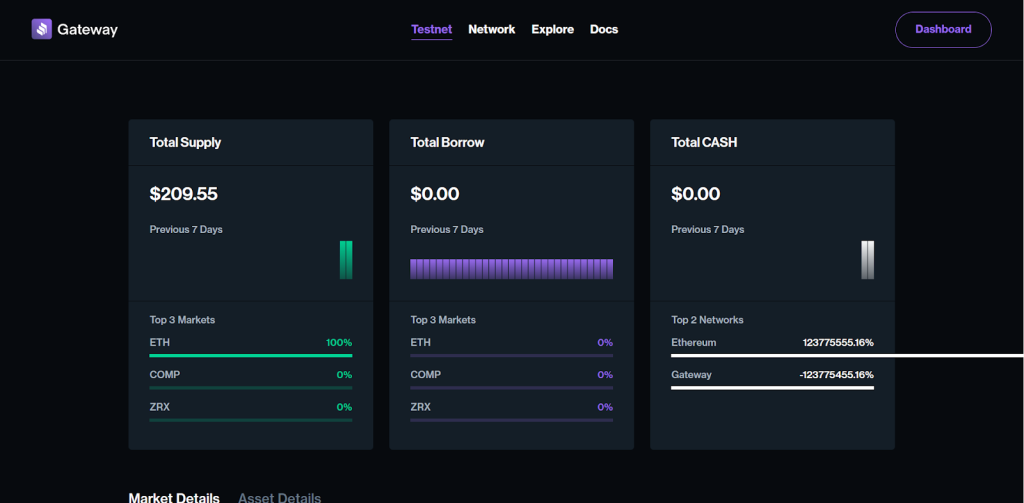

Gateway (samengestelde keten) - de doorbraakfactor van de verbinding

Gateway is de privé-blockchain van het Compound-platform, gebouwd op Polkadot's Substrate, waardoor Compound zijn bereik naar nieuwe gebruikers kan uitbreiden. Dit is een vergelijkbare stap als Aave bij het uitbreiden naar het Polygon-ecosysteem, Aave's TVL is enorm gegroeid (TVL heeft $ 4 miljard opgehaald bij Polygon) en brak uit het trio met MakerDAO en Compound.

Momenteel heeft Gateway Testnet met succes geïmplementeerd en zal het worden gecombineerd met veel meer projecten op Polkadot, typisch Acala - DeFi-station op Polkadot. Het kleine verschil is dat Gateway het native token CASH zal gebruiken in plaats van hetzelfde native token als Aave.

Gateway is nog in de ontwikkelingsfase en er is geen specifieke informatie, maar van de combinatie van Compound en Polkadot kun je nog veel verwachten. Momenteel heeft Polkadot geen Mainnet, dus ik heb geen specifieke gegevens om u een prognose te geven.

Het Polkadot-ecosysteem zal echter niet onderdoen voor Polygon. Het volledige voordeel zal in handen zijn van Compound als ze weten hoe ze de beschikbare middelen kunnen benutten om het grootste uitleenplatform op Polkadot te worden.

Conclusie

Hier zijn mijn conclusies over het bedrijfsmodel van Compound Finance:

Het bovenstaande is al mijn persoonlijke informatie en mening over Compound, ik hoop dat u wat nuttige informatie zult opmerken voor uw persoonlijke investeringsbehoeften.

Voor het beste overzicht van kredietprojecten verwijzen wij u naar andere How It Works-artikelen: Alpha Finance (ALPHA) , Cream Finance (CREAM) , MakerDAO (MKR) .

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Analyseer het bedrijfsmodel van Anchor Protocol, begrijp zo hoe het project waarde creëert voor het ANC-token en voorspel investeringsmogelijkheden.

Analyseer het bedrijfsmodel van elk onderdeel binnen Cream Finance, waaronder: geldmarkten, Iron Bank, Cream Staking, ETH2 Staking. Zie nu hier.

Laten we het model van Raydium analyseren om te zien hoe het model van Raydium is, het goed doet en niet goed doet op bepaalde punten, en hoe ze zullen veranderen om dApps te ontwikkelen.

Analyseer het PancakeSwap-model via het werkingsmechanisme van elk product erin, en vind zo investeringsmogelijkheden met PancakeSwap.

Staking OHM biedt een APY-winst van 100.000%. Met zo'n enorm aantal, is het Olympus DAO-model een oplichterij zoals geruchten?

Analyseer het Lido Finance-model om de hoogtepunten van het werkingsmechanisme van elk product en het toekomstige potentieel van Lido te begrijpen.

Analyseer het bedieningsmodel van Balancer V2 en de voor- en nadelen ervan, waardoor u de meest intuïtieve weergaven van Token BAL krijgt.

Wat is Pangolin? Het bedrijfsmodel van Pangolin en hoe genereren ze inkomsten? Wat zal de positie van Pangolin zijn in vergelijking met andere DEX AMM's? leer hier meer.

Analyse van het bedrijfsmodel van AMM SushiSwap, AMM met TVL is TOP 3 in de markt, om de richting van het project te kennen en zelf inzichten te krijgen.

Analyseer het operatiemodel van Yield Guild Games (YGG) met zijn unieke mechanisme en hoe het project waarde creëert voor YGG Token.

Door het werkingsmechanisme van Terra te analyseren, begrijp je het verschil tussen UST en LUNA en hoe Terra waarde creëert voor LUNA.

Door het bedrijfsmodel van gedecentraliseerde investeringsfondsen te analyseren om potentiële investeringsmogelijkheden te realiseren met Ventures DAO!

Analyseer en evalueer het bedrijfsmodel van Inverse Finance, waardoor u de meest intuïtieve perspectieven op INV krijgt.

Analyseer het werkingsmechanisme van elk product van Serum, inclusief: Serum DEX, GUI delen, Pools om het idee beter te begrijpen: alle waarden gaan naar Serum!

Waarom is de ALPHA zo sterk gestegen? Wat is er zo speciaal aan Alpha Homora? Zijn er in de toekomst investeringsmogelijkheden in ALPHA? Ontdek het hier.

Analyseer het werkingsmechanisme van Maker Dao en hoe u waarde voor MKR-token kunt vastleggen, waardoor de toekomst en het potentieel van dit toonaangevende kredietproject worden geprojecteerd.

Hoe legt Polkastarter waarde vast voor POLS-tokens? Laten we het werkingsmechanisme van Polkastarter analyseren om de toekomst te voorspellen en investeringsmogelijkheden met het project te vinden!

Het analyseren van het bedrijfsmodel van The Sandbox helpt om het mechanisme te begrijpen en hoe je geld kunt verdienen met elke functie van The Sandbox.

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

Mina en Polygon zullen samenwerken om producten te ontwikkelen die de schaalbaarheid, verbeterde verificatie en privacy vergroten.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Remitano-uitwisseling is de eerste uitwisseling die het kopen en verkopen van cryptocurrencies in VND mogelijk maakt. Instructies voor het registreren voor Remitano en het kopen en verkopen van Bitcoin in detail hier!

Het artikel geeft je de meest complete en gedetailleerde instructies voor het gebruik van het Tenderize testnet.

Dit artikel geeft je de meest complete en gedetailleerde gids voor het gebruik van Mango Markets om de volledige functionaliteit van dit nieuwe project op Solana te ervaren.

In deze eerste aflevering van de UNLOCKED-serie voegen we een extra beveiligingslaag toe aan uw portemonnee met behulp van Beveiligingsinstellingen.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Saddle Finance is een AMM die handel mogelijk maakt en liquiditeit verschaft aan tBTC, WBTC, sBTC en renBTC. Gebruikershandleiding zadelvloer.