Análise do Modelo Operacional Uniswap V2 (UNI) - A Fundação da AMM

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

Análise detalhada do modelo operacional da Compound, proporcionando assim projeções e oportunidades de investimento na COMP no futuro.

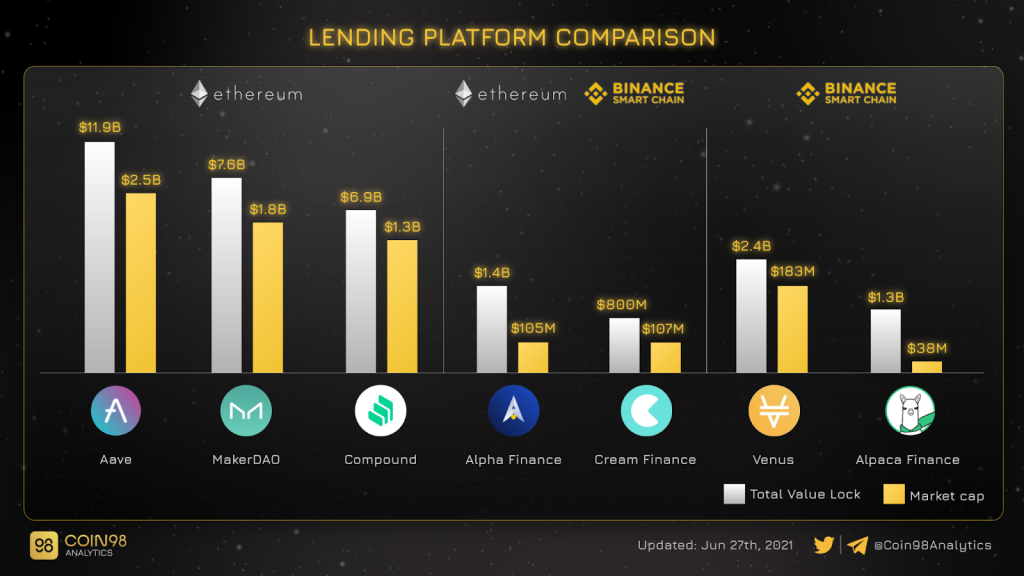

O empréstimo é uma das áreas-chave no espaço Ethereum DeFi. Atualmente, o Lending é dominado por Aave, MakerDAO e Compound.

Neste artigo, vou analisar com vocês sobre o projeto Compound.

Por favor, comece a aprender sobre o Composto através do artigo abaixo.

Visão geral do composto

Definir

A Compound é uma plataforma de empréstimo que atua como intermediária entre quem tem ativos para emprestar e quem precisa emprestar ativos na rede Ethereum. Com a contribuição da Compound, o espaço DeFi tornou-se muito mais atrativo, pois pode otimizar a eficiência do uso do capital dos usuários.

Portanto, se um ecossistema não tiver a presença de plataformas de Lending, esse sistema não estará pronto para expandir seu espaço DeFi.

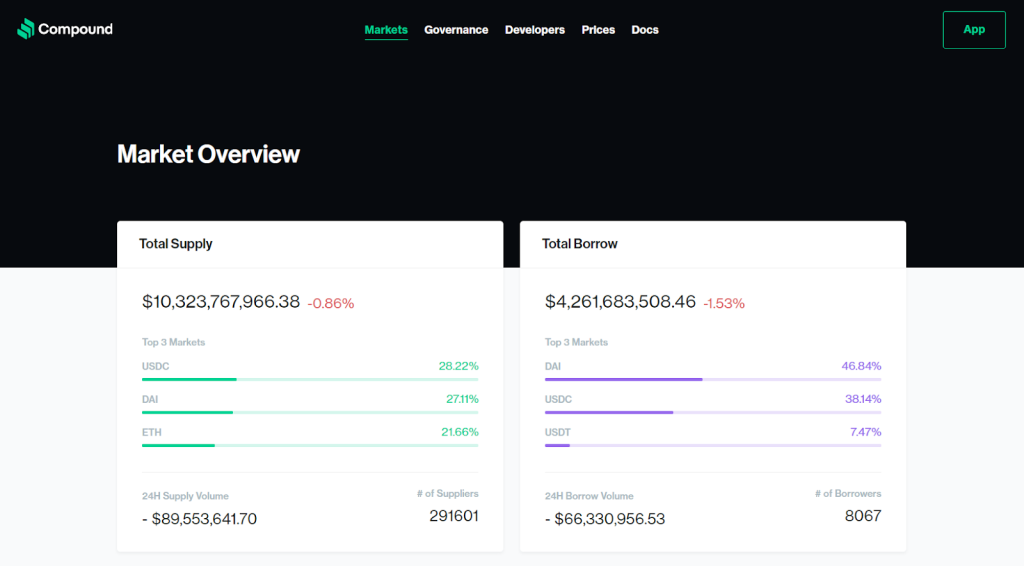

Visão geral do mercado de empréstimos .

Aqui estão alguns projetos de empréstimos pendentes pertencentes a diferentes ecossistemas:

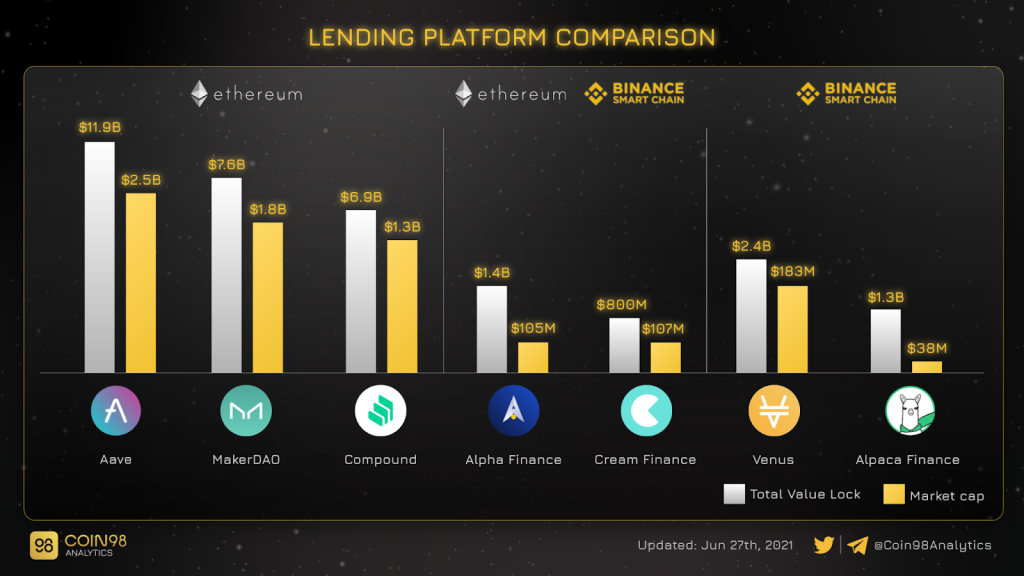

O empréstimo é uma área que muitos projetos prestam atenção, mas a maioria dos projetos opera de forma eficaz e tem um pequeno número de usuários reais. Os projetos com melhor desempenho estão principalmente nos dois sistemas Ethereum e Binance Smart Chain - os dois ecossistemas com maior fluxo de caixa.

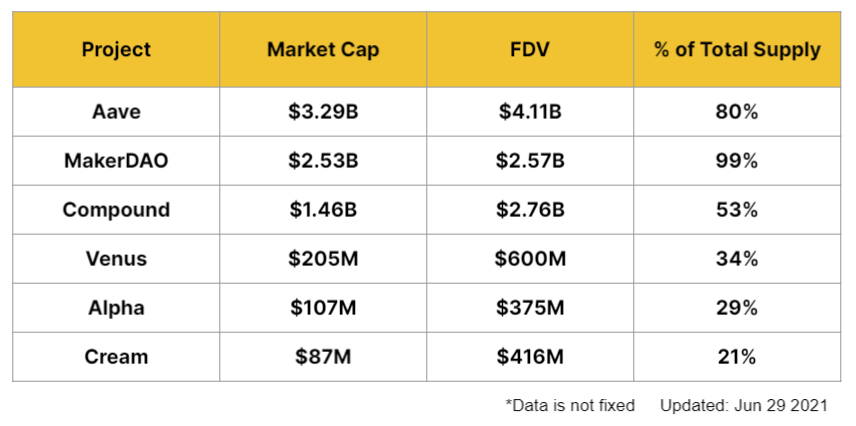

No campo de Empréstimos, o Composto costumava estar no primeiro lugar, com o TVL atingindo US$ 11,7 bilhões. Atualmente, a Compound está atrás apenas da Aave e MakerDAO em termos de TVL e Market Cap, o restante da Compound supera todos os outros concorrentes, incluindo a Venus - a maior plataforma de empréstimos no sistema Binance Smart Chain.

Modelo operacional do composto

Produtos dentro

A Compound Finance tem apenas um produto, uma plataforma de ligação entre credores e devedores. No futuro, a Compound lançará mais Compound Chain, que será a blockchain que ajudará a Compound a expandir sua plataforma para a rede Polkadot.

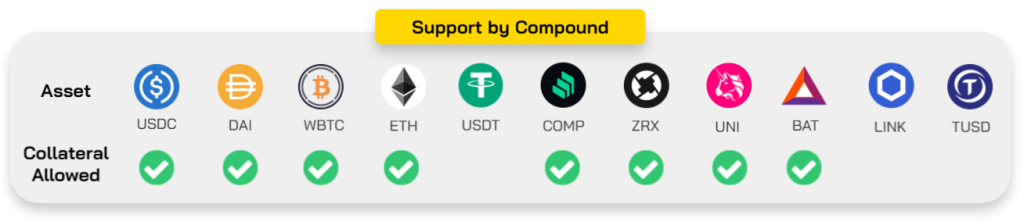

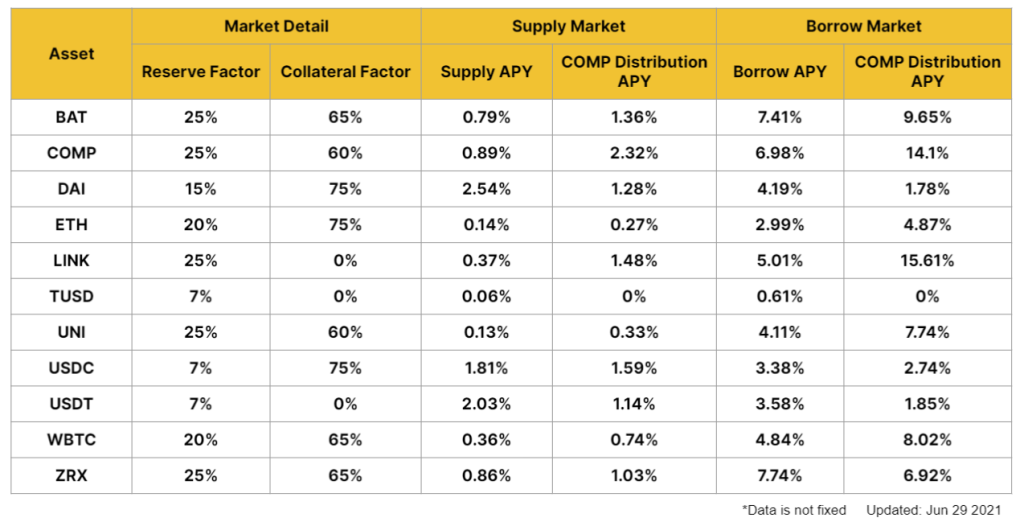

Atualmente, o Compound está suportando um total de 11 ativos abaixo, permitindo que os usuários forneçam ou tomem emprestado do Compound.

No entanto, USDT, LINK e TUSD não serão suportados como garantia. Ou seja, os usuários podem depositar e receber juros do Composto, mas não são suportados como garantia.

Partes participantes

O Composto possui um mecanismo operacional relativamente simples, no qual haverá duas partes envolvidas:

Informações sobre cToken

cToken é um token ERC20 que representa a garantia que o irmão prometeu ao Compound. cToken terá duas funções principais:

cToken terá uma taxa de câmbio para a garantia e isso aumentará em relação ao ativo subjacente. Os juros reconhecidos não serão devolvidos em parcelas. Ele será acumulado no valor do cToken ao longo do tempo até que a garantia seja retirada.

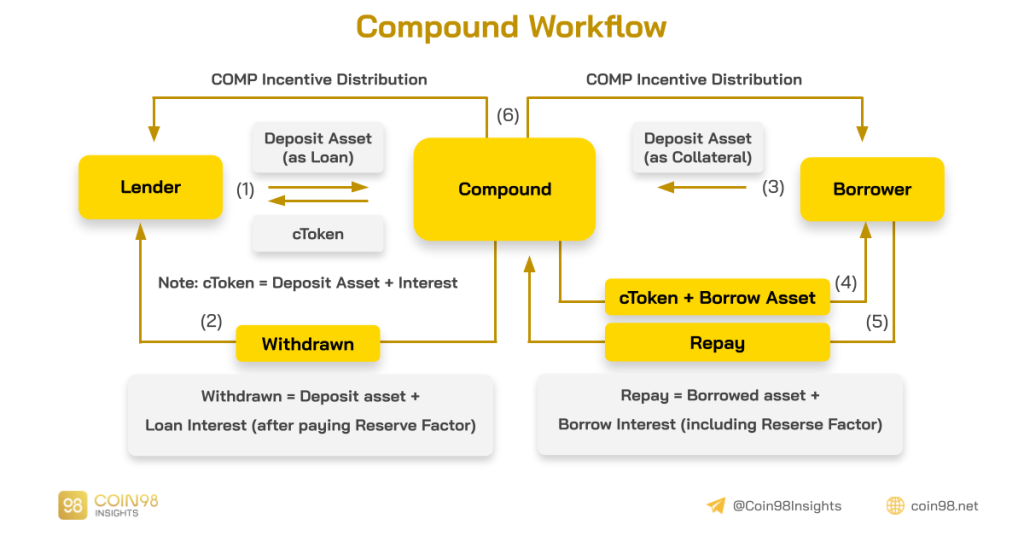

Fluxo de trabalho do composto

Caso de empréstimo:

(1) O credor depositará as economias no Composto e receberá cToken representando as economias e juros acumulados ao longo do tempo.

(2) Quando precisar retirar capital, o credor depositará o cToken de volta no composto e receberá o principal + juros do empréstimo.

Por exemplo:

Depósito do credor para Composto: 1.000 DAI. A taxa de câmbio do cToken é 0,02.

⇒ Credor recebeu 50.000 cDAI (1.000/0,02) representando 1.000 DAI.

Quando os usuários quiserem sacar suas economias e ganhar juros, a taxa de câmbio do cToken aumentará para 0,021.

⇒ Credor recebeu 1.050 DAI (50.000*0,021). No qual, você terá o interesse de receber mais 50 DAI em comparação com os 1.000 DAI originais.

Caso precise de empréstimo:

(3) O Mutuário depositará a garantia no Composto.

(4) O Mutuário ainda receberá cToken como o Mutuante. No entanto, eles terão duas opções, usar o cToken como garantia (se o valor acumulado for grande o suficiente) ou usar o imóvel recém depositado como garantia. Mutuário, então, escolher a propriedade e emprestar.

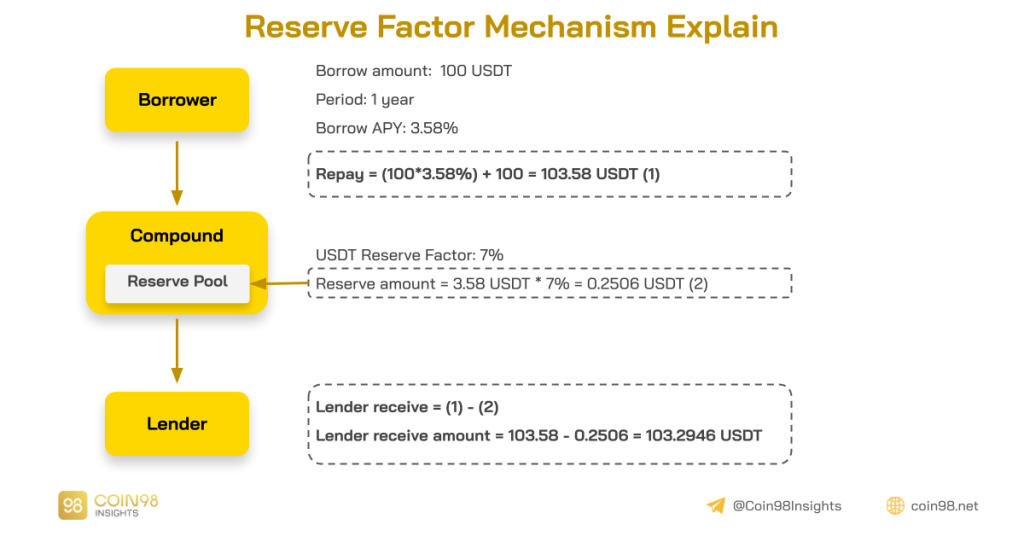

(5) Ao reembolsar a propriedade emprestada, o Composto calculará automaticamente os juros sobre a propriedade emprestada e solicitará o pagamento de um valor maior que o original (devido aos juros extras). O Composto então deduz uma parte desse lucro à taxa do Fator de Reserva no Reserva Pool como receita do Composto (explicado abaixo).

Distribuição de recompensas COMP

(6) O Composto distribuirá o COMP como recompensa ao Credor e ao Mutuário da plataforma a uma taxa de juros fixa (explicação detalhada do mecanismo de distribuição do COMP abaixo).

O conceito de Fator de Garantia e Fator de Reserva

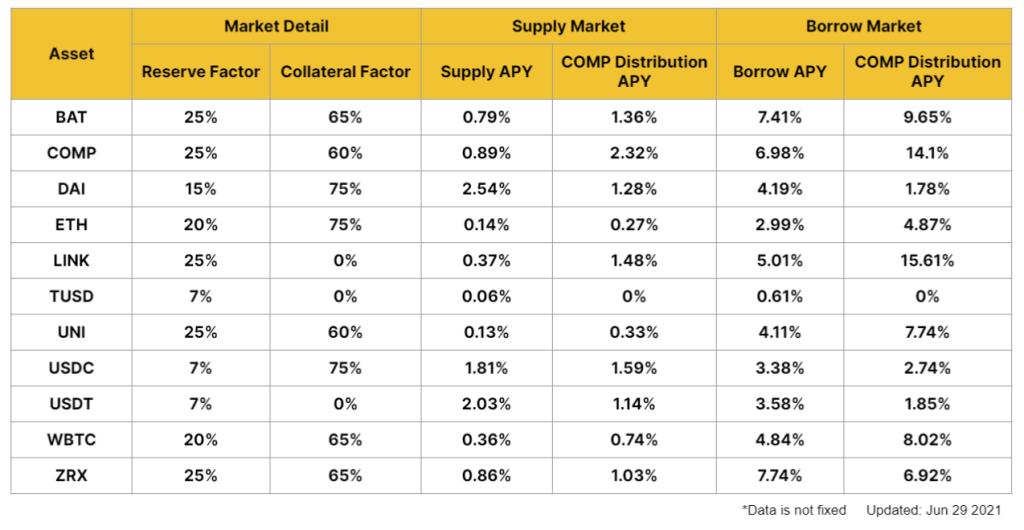

O Fator de Garantia é o limite que você pode tomar emprestado contra o valor da garantia. Particularmente LINK, TUSD e USDT são ativos que não são suportados como garantia, então o Fator de Garantia é 0%. O fator de garantia varia de ativo para ativo e varia de 60 a 75%.

Por exemplo: o Fator de Garantia do DAI é de 75%, após hipotecar 100 DAI = $ 100, você pode emprestar qualquer imóvel com limite de 75% de $ 100, equivalente a $ 75.

O Fator de Reserva pode ser visto como a receita da plataforma Compound. O índice do Fator de Reserva varia para cada classe de ativos, variando de 7 a 25%. Mais especificamente, quando o Mutuário paga juros ao Credor, o Credor deve deduzir uma parte dos juros como uma porcentagem do Fator de Reserva para contribuir para o Cofre Composto.

Por exemplo: o mutuário toma emprestado 100 USDT com APY de empréstimo de 3,58% dentro de 1 ano, quando Reembolsar de volta ao composto, o mutuário precisa pagar o composto 103,58 USDT. O composto então coletará o Fator de Reserva de 7% de 3,58 USDT (equivalente a $ 0,25) e o devolverá ao Credor 103,33 USDT.

A cobrança do Fator de Reserva pode reduzir uma parte da receita do Credor, mas ajudará o Credor sempre a preservar o capital quando o mercado quebrar.

Estudo de caso: Durante o evento Cisne Negro que ocorreu com a MakerDAO em março de 2020, o mercado teve uma queda muito forte que fez com que muitas posições de empréstimo fossem acionadas para serem liquidadas. Apesar de liquidar todas as garantias, a MakerDAO ainda não conseguiu pagar a dívida do Lender. Neste momento, a receita do fundo de reserva entrará em jogo, ajudando a plataforma de empréstimos a pagar a dívida do credor e ajudar o credor a preservar o capital.

Mecanismo de liquidação de ativos do composto

Cada imóvel terá um limite de empréstimo diferente. Quando o valor da sua garantia cair abaixo do limite do Composto, eles acionarão um regime de liquidação para devolver o capital aos credores. Quem comprou ativos liquidados já receberá 8% como recompensa por atrair Liquidantes.

Você pode ver os imóveis em liquidação aqui .

Atualmente Compound e Aave têm um mecanismo de liquidação de ativos relativamente semelhante, enquanto MakerDAO terá um mecanismo ligeiramente diferente.

Mecanismo do MakerDAO

Com o mecanismo do MakerDAO, quando a taxa de hipoteca do usuário cair abaixo de 150%, o MakerDAO permitirá que qualquer pessoa (usuário participante do Compound) possa liquidar 100% de sua posição trazendo-os para serem leiloados. Não é até que o leilão termina que o usuário sabe quanto de garantia ele deixou.

A diferença na mecânica de Composto e Aave

Com o mecanismo de Composto e Aave, a posição do usuário não pode ser liquidada 100%, a posição liquidada máxima é de 50%. A segunda diferença, Composto e Aave não aplicarão um mecanismo de leilão, em vez disso, eles permitem que os Liquidantes liquidem cada posição individualmente e recebam uma recompensa de Multa de Liquidação com base no valor dos ativos perdidos. liquidação (Composto: 8% fixo; Aave: 5 -15% dependendo dos ativos).

Mecanismo de Distribuição de Token COMP

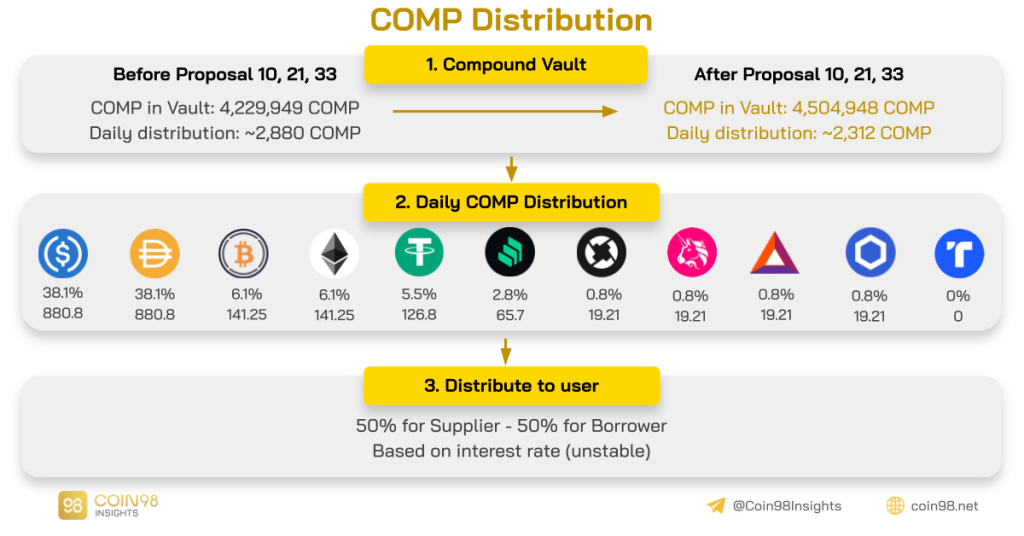

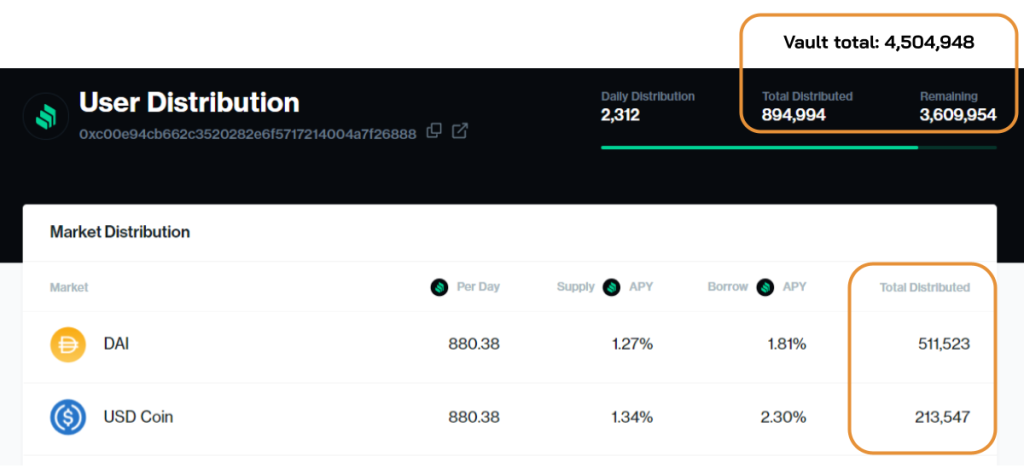

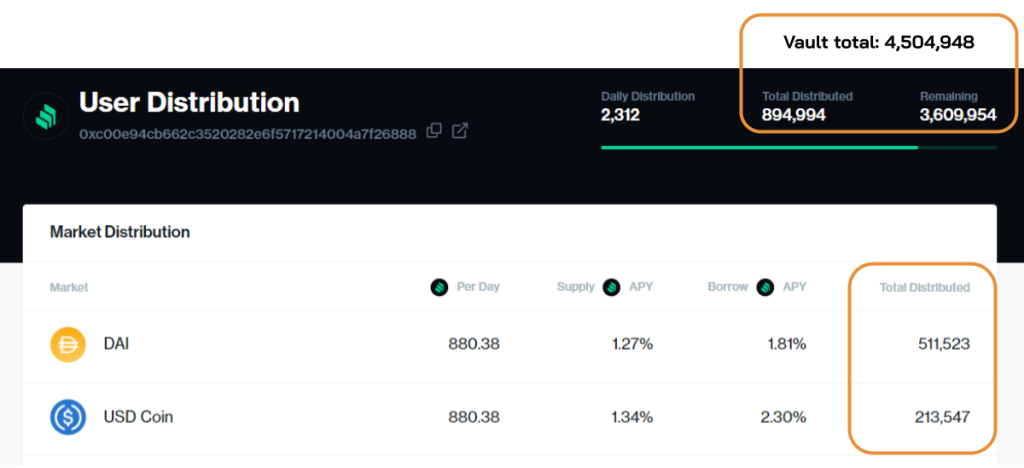

Primeiro, o Compound terá um cofre privado para distribuir o COMP aos usuários. Atualmente o Vault detém o valor de 4.504.948 COMP e será distribuído de acordo com o modelo acima.

Etapa 1: Processo de Cofre Composto: Antes da Proposta 10+21+33, todos os dias 2880 COMP serão distribuídos aos usuários. No entanto, após a Proposta 10+21+33, todos os dias o número de COMPs distribuídos foi reduzido para 2312 COMPs.

Passo 2: O processo de divisão do COMP para cada Pool de Ativos: 2312 COMP será distribuído para 10 tipos de ativos, dos quais a maioria distribuída para USDC e DAI (contabilizando mais de 70%), outros ativos como UNI, BAT, LINK,... receberá uma recompensa COMP mais baixa. Onde TUSD é um ativo que não distribui recompensas COMP.

Etapa 3: O processo de divisão de COMP para Mutuário e Fornecedor: Na última etapa, o número de COMPs será dividido igualmente por 50% para Fornecedor e 50% para Mutuário. No entanto, será dividido como um fundo para duas partes. O COMP total dividido pelos Cofres de Ativos não precisa ser divisível. Portanto, cada Fornecedor ou Mutuário individual tem um número diferente de COMPs recebidos dependendo do APY de Distribuição naquele momento.

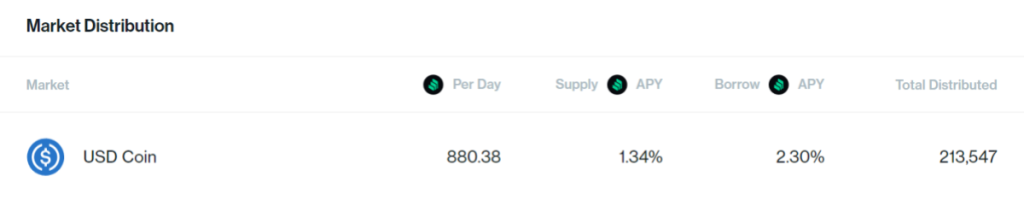

Exemplo: Vou dar um exemplo para facilitar o entendimento, principalmente na última etapa. Abaixo está uma foto dos dados reais que recebi do Compound. Os exemplos são os seguintes:

O USDC Pool é recompensado pelo Compound Vault com 880,38 COMP por dia.

⇒ A recebe o valor de COMP = ($ 1.000 * 1,34%) / (preço de COMP naquele momento).

⇒ B recebe o valor de COMP = ($ 1.000 * 2,30%) / (preço de COMP naquele momento).

Como o valor da Distribuição COMP é calculado de acordo com o APY, o COMP 880,38 dividido pelo pool USDC não pode ser usado (porque o valor do mutuário ou credor não atinge a recompensa máxima do pool).

Você pode ver mais detalhes abaixo. Tanto o USDC Pool quanto o DAI Pool são divididos em 880,38 COMP por dia, mas a quantidade de COMP distribuída para os dois Pools USDC e DAI é completamente diferente. Isso representa mais usuários da DAI de empréstimo e fornecimento do que o USDC.

Se de acordo com o plano de distribuir 2312 COMP por dia, o número de dias necessários para distribuir é:

Mas a maioria dos Pools não divide totalmente a quantidade de COMP para usuários, então o COMP restante continuará sendo registrado no Vault para uso nos próximos dias.

Você pode acompanhar o número de tokens distribuídos aqui .

Como o Composto Captura Valor para COMP?

Informações básicas sobre o token COMP (1º de julho de 2021)

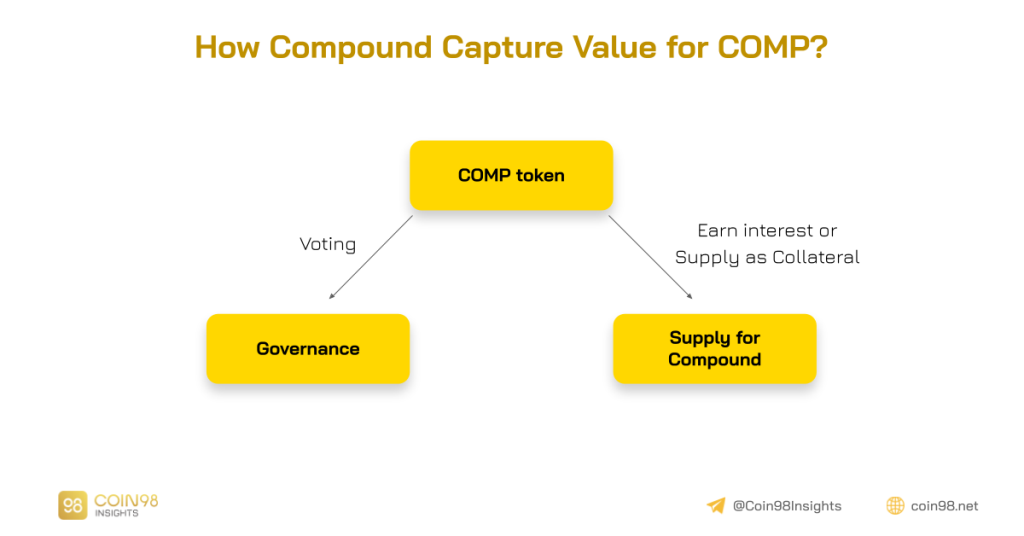

Valor de captura composto para token COMP via método principal:

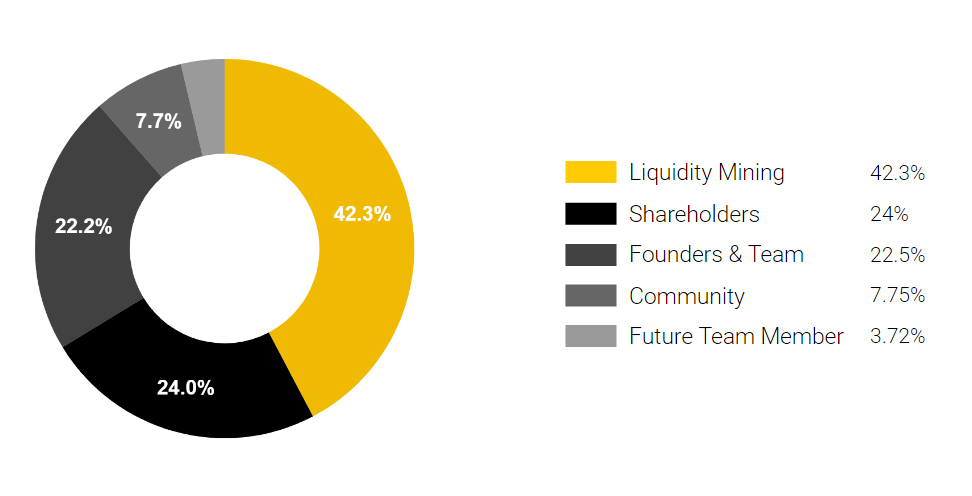

Tempo de liberação do token

Atualmente, o site da Compound publica apenas o tempo de lançamento do token de alocação de Liquidity Mining, e as outras Alocações da equipe da Compound não anunciaram especificamente. No entanto, geralmente o número total de tokens será desbloqueado gradualmente até o final do tempo.

Assim podemos estimar o tempo de desbloqueio através dos seguintes parâmetros:

⇒ Tempo de desbloqueio ~ 1.561 dias (~ 4,3 anos).

No entanto, o número real pode ser maior, pois a maioria dos COMPs não será totalmente distribuída. A figura abaixo deixará mais claro para você, DAI e USDC são ambos alocados 880,38 COMP/dia, mas devido ao menor desempenho do USDC Pool, o COMP distribuído é menos da metade do DAI Pool.

Portanto, o tempo real de desbloqueio pode ser muito maior, mas não consigo calcular um número específico porque o Composto não diz quando a Distribuição Total é calculada e depende muito do desempenho do Composto no futuro. .

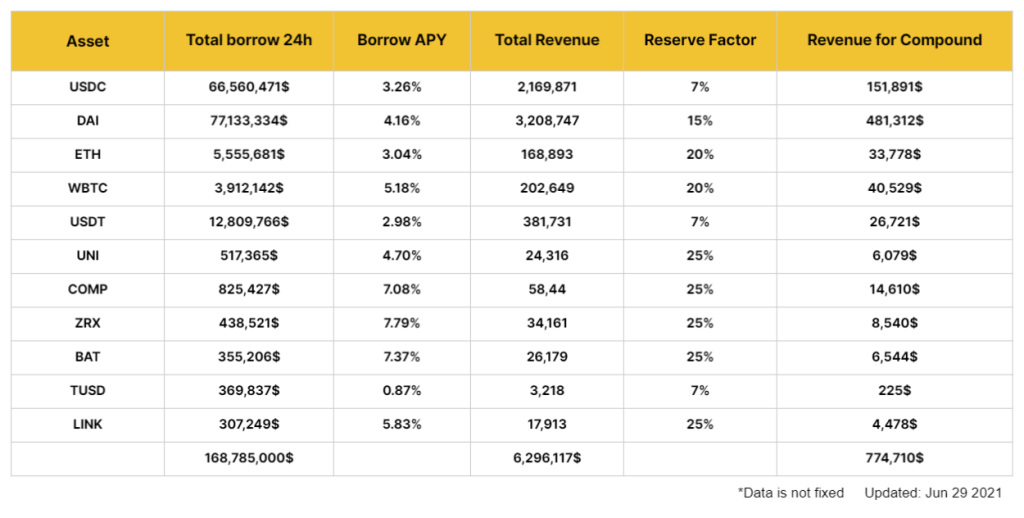

Receita composta vs taxa de inflação do token COMP

Depois de obter o valor total emprestado por dia (Total de empréstimo 24h), multipliquei pela taxa de juros do empréstimo (Borrow APY) para obter a receita total do Compound e do Lender (Total Revenue). No entanto, o credor não receberá tudo, mas deve deduzir uma parte dos juros de reserva para o composto (fator de reserva), e também é assim que calculo a receita do composto todos os dias.

⇒ Composto traz receita positiva para a plataforma em relação ao número de tokens liberados por dia.

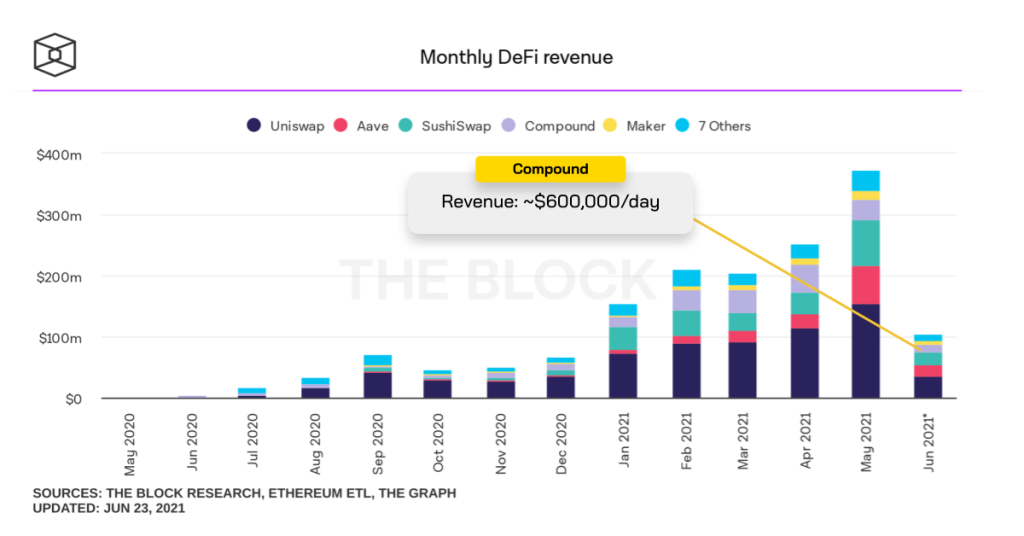

A característica especial do token COMP é que ele é patrocinado pela fonte de receita (excedente) do Compound, não por causa do valor que o COMP traz para os detentores do COMP. Com uma receita diária de US$ 600 mil a US$ 700 mil, o Compound está no top 5 dos protocolos que mais geram receita no mercado DeFi.

O número que calculei é bem parecido com as estatísticas do The Block, você pode ver na imagem abaixo.

Aplicações do COMP

O COMP será usado para os seguintes propósitos:

Valor de COMP

Valor de COMP = Compound Governance + (Valor Residual ao fornecer COMP ou fornecer liquidez Uniswap v3) + Compound Chain Future Product Expectation - Pressão de liberação de token.

No qual, a COMP terá os seguintes níveis de aplicação:

O COMP tem uma grande aplicação na governança da plataforma COMP, pois atualmente o Compound é uma das maiores plataformas de Lending e a maioria dos grandes fundos querem deter o COMP para ter direito a voto no Compound.

Atualmente, os indivíduos com maior peso de voto no Composto são: a16z Fund, Bain Capital Ventures Fund, Gaunlet Fund, Paradigm Fund e Robert Leshner - fundador do Compound.

Assim, o direito de administrar o Composto não será para a maioria, principalmente para os pequenos investidores. Portanto, o valor dos direitos de administrador é quase zero.

O valor residual para os detentores de COMP é bastante baixo porque o APY de Fornecimento do COMP é muito baixo, apenas 0,89% e o Composto não possui mecanismo para distribuir a receita de volta aos detentores de COMP.

O COMP agora pode ser cultivado com pares COMP-ETH no Uniswap v3. Com um volume diário de negociação de cerca de US $ 3 milhões. Isso não é um número muito alto nem muito baixo, mas pode ser suficiente para atrair usuários para fornecer liquidez para obter recompensas em troca.

Embora o COMP tenha liberado apenas 52% dos tokens e ainda existam muitos tokens não lançados, na taxa atual de liberação de tokens, a pressão de venda do COMP ainda estará lá, mas não muito grande (detalhes acima).

Proposta para aumentar o valor do token Composto e COMP

Suporta mais tipos de ativos

Atualmente o Composto suporta apenas 11 tipos de ativos, dos quais 3 não são usados como garantia. Esta é uma grande fraqueza do Composto em comparação com a concorrência quando o Aave suporta até 26 tipos de ativos, o MakerDAO suporta 32 tipos de ativos (incluindo tokens LP como garantia).

Especialmente ativos de destaque no mercado DeFi, como Curve (CRV), Yearn Finance (YFI), Synthetix (SNX), Bancor (BNT),...

Expansão para outro ecossistema

A maioria dos projetos que operam na rede Ethereum tem a capacidade de implantar rapidamente outras redes, especialmente redes compatíveis com EVM, como Binance Smart Chain, Fantom ou Polygon. Isso foi demonstrado com sucesso pela Aave graças à sua implantação no Polygon.

Atualmente, a Compound tem a visão de se desenvolver ainda mais na Polkadot, mas a Polkadot ainda não fez um movimento para lançar a Mainnet (detalhes na Compound Chain abaixo). Portanto, a implantação no Polkadot custará tempo e recursos compostos.

O composto deve ser implantado em breve na Binance Smart Chain e Polygon porque são dois ecossistemas com grande número de usuários, fluxo de caixa estável. Se a implementação for bem sucedida, a vantagem do Compound será grande porque:

Ligação B2B

Atualmente, o Compound também implementou essa função, por exemplo, em cooperação com Alpha Finance, InstaDapp, permitindo que os usuários acessem o Compound mais facilmente. No entanto, ainda há uma área que não recebeu muita atenção e que são as exchanges alavancadas descentralizadas.

Para exchanges alavancadas descentralizadas, a Compound pode se tornar um parceiro para fornecer o serviço de empréstimos. Com isso, o Compound pode aumentar o número de usuários e as exchanges melhorarão a liquidez e aumentarão a experiência do produto para os usuários.

Invista com Composto

Fornecimento no Composto

Do ponto de vista pessoal, o Compound é uma plataforma adequada para investidores com grande capital e priorizando a preservação do capital sobre o alto lucro em um curto espaço de tempo, porque o fornecimento APY no Compound é muito baixo em comparação com o Farming estável em outras plataformas de Yield Farming.

No entanto, o Supply in Compound será muito mais seguro do que nos AMM Pools, porque o Compound é uma plataforma respeitável e tem uma alta capacidade de preservar o capital por meio de um Reserve Pool acumulado de longo prazo.

Irmãos com grande capital podem Fornecer em Composto com a taxa de juros média listada abaixo.

Invista em tokens COMP

Conforme analisei o valor do token COMP acima, embora a pressão de liberação do token seja baixa, o Compound quase não cria muito valor para o token COMP por meio do excedente, exceto pelo valor da administração do sistema.

Sem mencionar que o atual Marketcap da Compound alcançou o top 3 do setor de empréstimos e o top 50 de todo o mercado de criptomoedas, o que faz com que as oportunidades de crescimento da Compound não sejam mais altas.

Portanto, se você decidir investir no token COMP, considere-o como um investimento de longo prazo para o potencial da plataforma Compound no mercado de empréstimos, porque os detentores de COMP não obterão muito valor por meio de Supply at Compound ou Farming at Uniswap v3.

Se eu investir em tokens de projetos de empréstimos, priorizarei projetos com maior risco, mas com maior potencial de crescimento. Alguns critérios básicos:

Observe que este é um critério do ponto de vista pessoal para que você possa valorizar o MAX ROOM através da tokenomics básica do projeto. Além disso, o sucesso do projeto depende de muitos outros fatores. Por favor, não tome isso como um conselho de investimento.

Projeções futuras

Compostos e Rivais

O mercado de empréstimos foi completamente dominado pelas três maiores forças, Aave, MakerDAO e Composto e provavelmente continuará no futuro. Anteriormente, o Composto costumava estar no top 1 com TVL atingindo mais de 11 bilhões de dólares, mas agora o Composto caiu para o 3º lugar.

Em todos os três projetos acima, o Compound e o MakerDAO geralmente mudam de classificação um para o outro, mas o Aave é a plataforma de empréstimos com o TVL mais destacado porque o Aave se expandiu para o Polygon - o ecossistema com excelente desempenho neste momento. e atraiu muito dinheiro DeFi flui dos sistemas Ethereum e Binance Smart Chain.

Do ponto de vista pessoal, o desenvolvimento do Compound em particular e do campo Lending em geral dependerá muito da taxa de crescimento de todo o mercado DeFi. Portanto, você não pode esperar que o Compound seja capaz de "virar upstream" ou trazer outro valor para usuários como plataformas Launchpad.

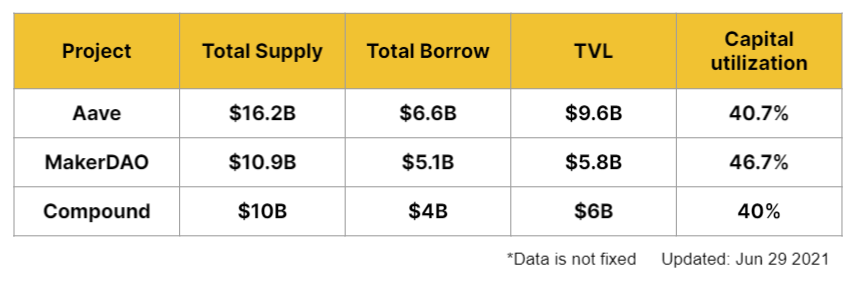

Uso eficaz do capital

Além disso, você pode consultar o índice "Utilização de capital" das plataformas de empréstimos. A eficiência do capital refletirá com esse capital, qual plataforma gerará mais receita, o que significa mais lucro para o Credor.

A figura acima mostra que a maioria das plataformas tem uma eficiência de capital de cerca de 40-45%. Você pode usar esse número como referência para comparar com outros projetos:

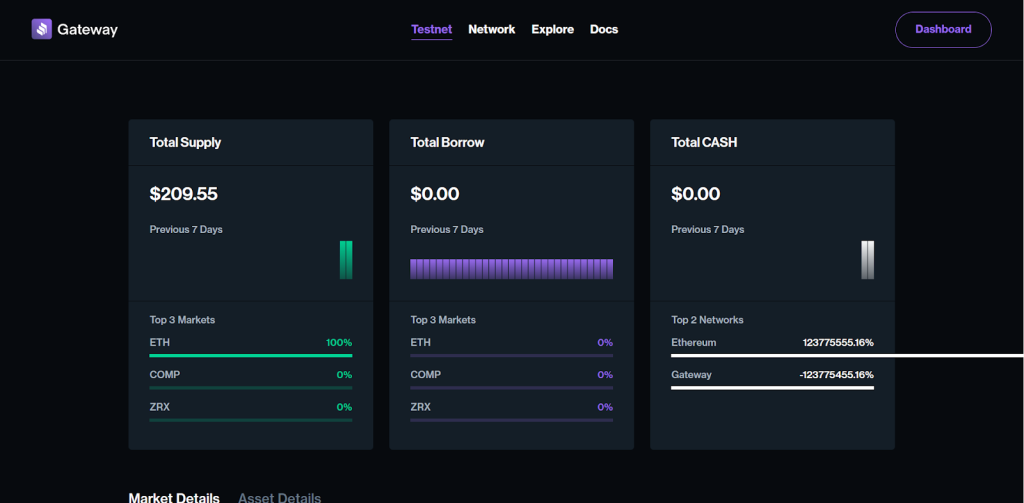

Gateway (Cadeia Composto) - Fator de Descoberta do Composto

Gateway é a blockchain privada da plataforma Compound construída no Substrate da Polkadot, permitindo que a Compound expanda seu alcance para novos usuários. Este é um passo semelhante ao Aave ao expandir para o ecossistema Polygon, o TVL da Aave cresceu tremendamente (TVL levantou US $ 4 bilhões da Polygon) e saiu do trio com MakerDAO e Compound.

Atualmente, a Gateway implantou com sucesso o Testnet e combinará com muitos outros projetos em Polkadot, normalmente a estação Acala - DeFi em Polkadot. A pequena diferença é que o Gateway usará o token nativo CASH em vez de usar o mesmo token nativo do Aave.

O Gateway ainda está em fase de desenvolvimento e não há informações específicas, mas você ainda pode esperar muito da combinação de Composto e Polkadot. Atualmente a Polkadot não possui Mainnet, então não tenho dados específicos para te dar uma previsão.

No entanto, o ecossistema Polkadot não será inferior ao Polygon. A vantagem total estará nas mãos da Compound se souber aproveitar os recursos disponíveis para se tornar a maior plataforma de empréstimos da Polkadot.

Conclusão

Aqui estão minhas conclusões sobre o modelo operacional da Compound Finance:

O acima é todas as minhas informações pessoais e opiniões sobre o Compound, espero que você anote algumas informações úteis para suas necessidades de investimento pessoal.

Para obter a melhor visão geral dos projetos de empréstimos, consulte outros artigos de Como funciona: Alpha Finance (ALPHA) , Cream Finance (CREAM) , MakerDAO (MKR) .

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

Analisar o modelo operacional do Anchor Protocol, assim entender como o projeto cria valor para o token ANC e prever oportunidades de investimento.

Analise o modelo operacional de cada componente dentro do Cream Finance, incluindo: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Veja agora aqui.

Vamos analisar o modelo da Raydium para ver como é o modelo da Raydium, indo bem e não indo bem em alguns pontos, e como eles mudarão para desenvolver dApps.

Analise o modelo PancakeSwap através do mecanismo de funcionamento de cada produto interno, encontrando assim oportunidades de investimento com o PancakeSwap.

Staking OHM oferece um lucro APY de 100.000%. Com um número tão grande, o modelo Olympus DAO é uma farsa como rumores?

Analisar o modelo Lido Finance para entender os destaques do mecanismo de funcionamento de cada produto e o potencial futuro do Lido.

Analisar o modelo de operação do Balancer V2 e suas vantagens e desvantagens, fornecendo assim as visões mais intuitivas sobre o Token BAL.

O que é Pangolim? O modelo operacional da Pangolin e como eles geram receita? Qual será a posição do Pangolin em comparação com outros AMMs DEX? saiba mais aqui.

Analisando o modelo de atuação do AMM SushiSwap, o AMM com TVL é o TOP 3 do mercado, para conhecer a direção do projeto e descobrir por si mesmo ninsights.

Analise o modelo de operação da Yield Guild Games (YGG) com seu mecanismo exclusivo e como o projeto cria valor para o YGG Token.

Analisar o mecanismo de ação do Terra ajudará você a entender a diferença entre UST e LUNA e como o Terra captura valor para o LUNA.

Através da análise do modelo operacional dos Fundos de Investimento Descentralizados para concretizar potenciais oportunidades de investimento com a Ventures DAO!

Analisar e avaliar o modelo operacional da Inverse Finance, fornecendo as perspectivas mais intuitivas sobre INV.

Analise o mecanismo de ação de cada produto do Serum incluindo: Serum DEX, compartilhamento de GUI, Pools para entender melhor a ideia: Todos os valores vão para o Serum!

Por que o ALPHA aumentou tão acentuadamente? O que há de especial em Alpha Homora? Haverá oportunidades de investimento em ALPHA no futuro? Descubra aqui.

Analise o mecanismo de trabalho do Maker Dao e como capturar valor para o token MKR, projetando assim o futuro e o potencial deste projeto líder de empréstimos.

Como o Polkastarter captura valor para tokens POLS? Vamos analisar o mecanismo de trabalho do Polkastarter para prever o futuro e encontrar oportunidades de investimento com o projeto!

Analisar o modelo operacional do Sandbox ajuda a entender o mecanismo e como ganhar dinheiro com cada recurso do Sandbox.

Raydium é uma troca descentralizada utilizando o mecanismo AMM. Neste guia, descubra como utilizar o Raydium para negociar com eficiência e segurança!

Neste artigo, Coin98 irá guiá-lo sobre como usar o Orca DEX de AZ, incluindo: conectar carteira, trocar, adicionar e remover liquidez, além de novas funcionalidades do Orca.

Aprenda sobre o ecossistema Solana e cada peça do quebra-cabeça para preparar o terreno para encontrar oportunidades em Solana.

A Mina e a Polygon trabalharão juntas para desenvolver produtos que aumentem a escalabilidade, a verificação aprimorada e a privacidade.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

A exchange Remitano é a primeira exchange que permite a compra e venda de criptomoedas em VND. Instruções para se registrar no Remitano e comprar e vender Bitcoin em detalhes aqui!

O artigo fornecerá as instruções mais completas e detalhadas para usar a rede de teste Tenderize.

O artigo fornecerá o guia mais completo e detalhado para usar o Mango Markets para experimentar todas as funcionalidades deste novo projeto em Solana.

Neste primeiro episódio da série UNLOCKED, adicionaremos uma camada extra de segurança à sua carteira usando as Configurações de segurança.

A agricultura é uma boa chance para os usuários ganharem criptomoedas facilmente no DeFi. Mas qual é a maneira certa de cultivar criptomoedas e ingressar no DeFi com segurança?