Análise do Modelo Operacional Uniswap V2 (UNI) - A Fundação da AMM

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

Analisar e avaliar o modelo operacional da Inverse Finance, fornecendo as perspectivas mais intuitivas sobre INV.

Olá a todos, esta é uma Série de Análise de Modelo de Operação de Protocolo/DApps, atualizando o entendimento básico de um Token, proporcionando assim a você as visões mais intuitivas sobre o Token daquele projeto. Consulte para ter mais perspectivas de investimento.

Anteriormente, a Série contava com 2 artigos sobre Modelo de Análise de Caixa (BAS) e Uniswap (UNI) .

Visão geral de finanças inversas (INV)

O Inverse.finance é um kit de ferramentas financeiro descentralizado sem permissão gerenciado pelo Inverse DAO - uma organização autônoma descentralizada que roda no Ethereum.

Finanças Inversas e Tendências DeFi 2.0

Como um projeto com uma solução única no mercado de Crédito, a Inverse Finance atraiu investidores quando a tendência DeFi 2.0 tomou conta.

O preço do INV naquele momento saltou acentuadamente, chegando a mais de US$ 1.500, seguido por mudanças positivas como o aumento do TVL no Inverse, o número de stablecoins DOLA foi mais cunhado.

O INV subiu durante o boom do DeFi 2.0

Durante esse tempo, a Inverse também disse desenvolver mais em algumas outras cadeias como Fantom, Polygon, mas ainda não implantadas.

Modelo de operação de Finanças Inversas (INV)

O Inverse Finance possui 2 componentes principais: produtos Inverse DAO e Inverse Finance (atualmente existem 2 produtos: DCA Vaults, Anchor).

Cofres Financeiros Inversos

O Inverse Finance Vaults também é conhecido como DCA Vaults. Ele permite que os usuários invistam suas Stablecoins em estratégias lucrativas enquanto usam a estratégia DCA para usar os lucros ganhos para comprar ativos de sua escolha (ETH, WBTC, YFI).

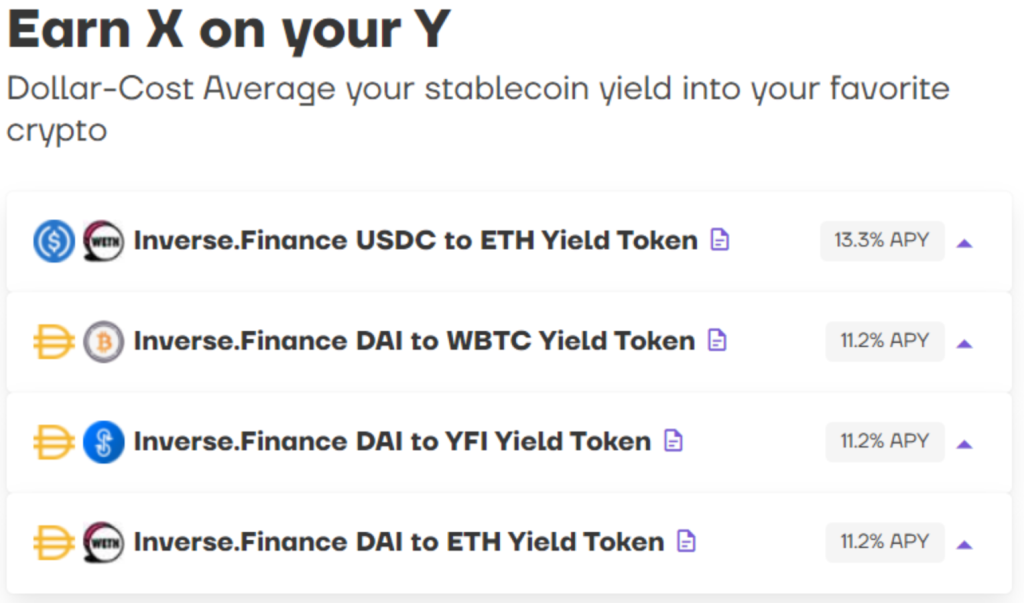

Atualmente, a Inverse Finance está fornecendo 4 estratégias:

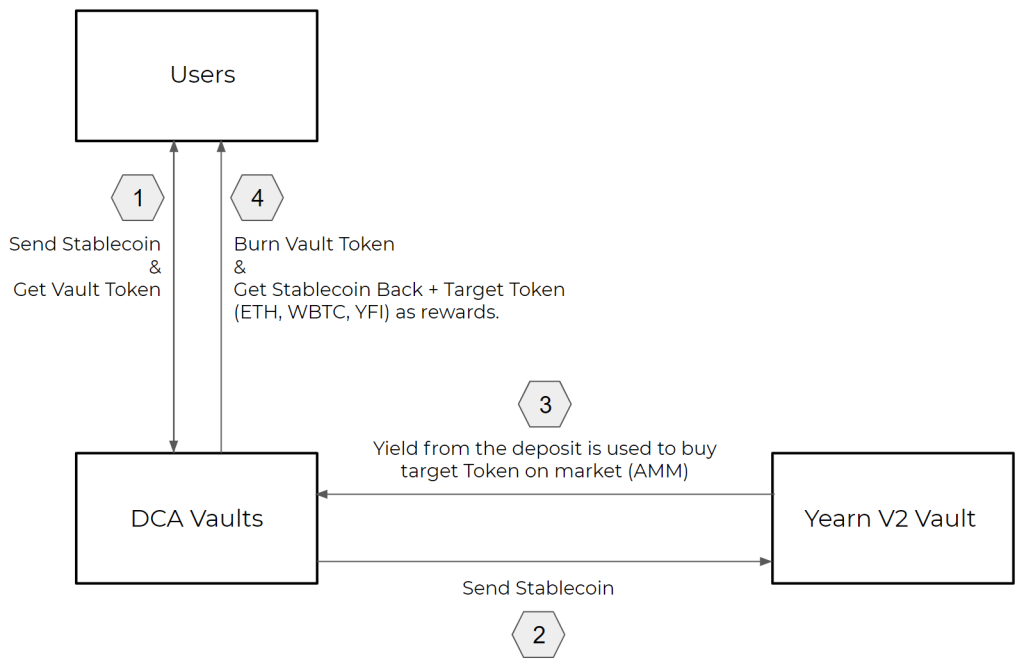

Uma visão geral de como funciona o Inverse Finance Vaults é a seguinte:

Quando um usuário envia uma stablecoin para DCA Vaults, o usuário recebe um token de cofre 1:1.

As stablecoins depositadas pelo usuário serão enviadas para o respectivo cofre do Yearn V2 para começar a ganhar recompensas (rendimento).

O rendimento dos fundos do usuário depositados no protocolo será usado para comprar tokens de destino no AMM automaticamente (geralmente uma vez por dia). Enquanto o usuário mantiver o cofre do Token, o usuário continuará ganhando os Target Tokens (ETH, WBTC ou YFI).

Quando o usuário retira sua stablecoin, o token do cofre é queimado e o usuário recebe de volta a stablecoin depositada mais o rendimento na forma de Target Token (ETH, WBTC ou YFI).

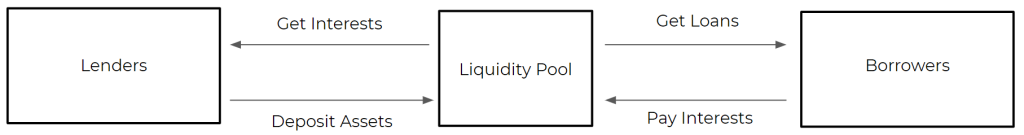

Banco âncora

Anchor é um Protocolo do Mercado Monetário semelhante ao Composto (na verdade, um Fork do Composto).

O objetivo da Anchor é criar um mercado de empréstimos e empréstimos altamente eficientes em termos de capital através da emissão de tokens sintéticos (por exemplo, DOLA) e outros tokens (ETH, WBTC, FYI,...).

Recentemente, a Anchor apoiou novos e exclusivos ativos de garantia no mercado, especialmente FLOKI - um memecoin, que ajudou o TVL no Inverse uma vez a ultrapassar US$ 100 milhões.

Uma visão geral de como o Anchor funciona é a seguinte:

Âncora DOLA

Além de ser um mercado de moedas como o Composto, a Anchor também desenvolve outra stablecoin, que é a DOLA.

DOLA é o primeiro ativo sintético lançado pela Anchor. A DOLA desempenha um grande papel no ecossistema da Inverse, não é por acaso que a Inverse lançou mais 1 stablecoin para seu produto Lending Anchor.

A Âncora e a Visão da DOLA

Você pode ver, atualmente no mercado de empréstimos:

Anchor e DOLA combinam os dois fatores acima, o projeto desenvolveu o mercado de empréstimos e lançou stablecoins, permitindo stablecoins como garantia, abrindo muitos novos casos de uso, explicarei na próxima seção. .

Resumindo: Âncora& DOLA = Maker DAO + Composto + Banco de Ferro.

Mecanismo de estabilização de preços do DOLA

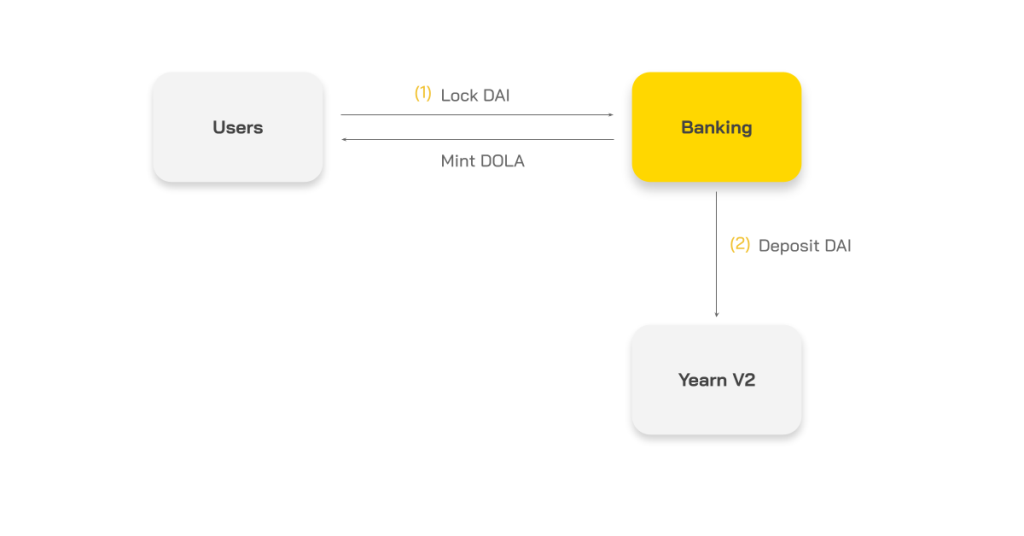

É uma stablecoin atrelada ao DAI (equivalente a US$ 1). Os usuários podem depositar o DAI e usar o DAI como garantia para o DOLA cunhado e vice-versa.

O processo de trabalho do mint & resgate DOLA será o seguinte:

(1) Os usuários que bloquearem o DAI no produto Anchor's Banking receberão o DAI.

(2) DAI bloqueado em Banking será investido no Yearn V2.

Como o valor do Banking Capture para o token INV:

O banco é um produto usado para cunhar e resgatar stablecoin DOLA, este é um dos produtos que criam muito valor para o INV. Atualmente, o Banking captura valor para INV de 2 maneiras principais:

Todos os lucros serão transferidos para a Tesouraria do projeto, e divididos entre os detentores de INV

Quando o usuário quiser retirar o DAI, o Banking imediatamente retirará o DAI do Yearn V2 para pagar o usuário.

Para que serve o DOLA e o potencial futuro do DOLA

Como eu disse acima, a vantagem do DOLA em comparação com outras stablecoins como DAI, USDP é que o projeto desenvolve mais Money Market e permite DOLA como garantia, abrindo assim mais casos de uso para DOLA.

Alguns casos de uso e aplicações do DOLA podem ser citados como:

1) Usado para emprestar e receber juros:

DOLA é um ativo que pode gerar Yield (ativo gerador de rendimento), você pode fornecer DOLA no Anchor para receber juros.

2) Use para aumentar a alavancagem:

DOLA é uma stablecoin sintética e, como muitos outros sintetizadores, o DOLA pode ser usado como garantia para emprestar ativos na Anchor, aumentando assim sua posição.

3) Empréstimo de Protocolo a Protocolo (P2P):

Esta é a mesma forma do Iron Bank, o Maker Dao também pode desenvolver esse recurso emitindo, porém, o DAI não é usado como garantia no Maker Dao.

Mas o DOLA é diferente, o DOLA é usado como garantia, portanto, no futuro, esse recurso poderá ser implantado pela Inverse Finance.

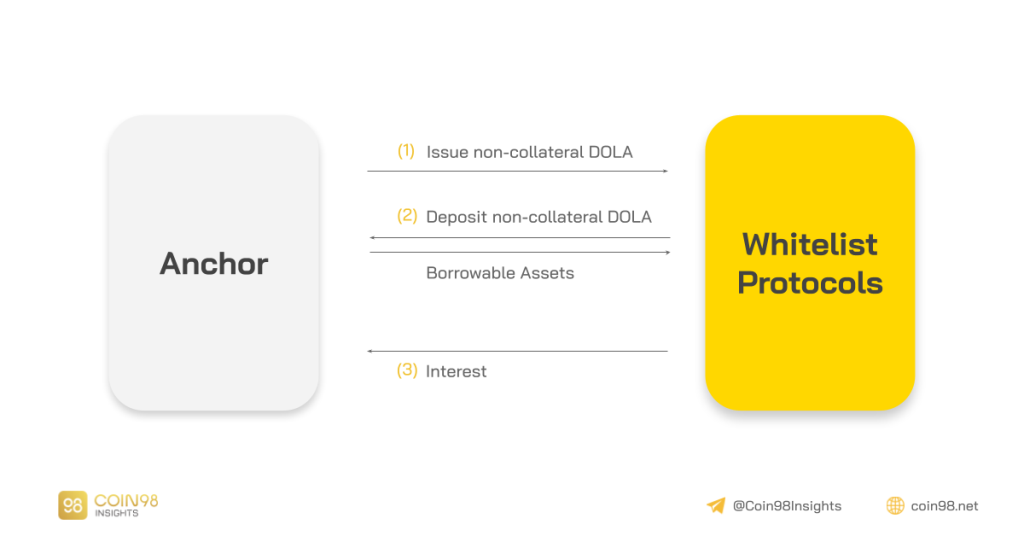

O processo de operação do Empréstimo P2P ocorre da seguinte forma:

(1) A Inverse emitirá DOLA sem garantia para protocolos incluídos na lista de permissões do projeto, o número de DOLA sem garantia emitido é o limite de empréstimo não garantido que a Inverse tem para esse Protocolo.

(2) Para realizar empréstimos não garantidos na Anchor, o projeto bloqueará DOLA sem garantia como garantia e emprestará ativos.

(3) Ao longo do tempo, outros protocolos, além de amortizar o empréstimo, devem pagar uma parte adicional de juros à Anchor.

Os empréstimos não garantidos são um modelo para aumentar a eficiência do capital a um nível muito alto, ajudando assim a Anchor & DOLA a gerar mais lucros para o token INV.

4) Aquisição do Valor Extraível da Baleia (WEV) (produção agrícola)

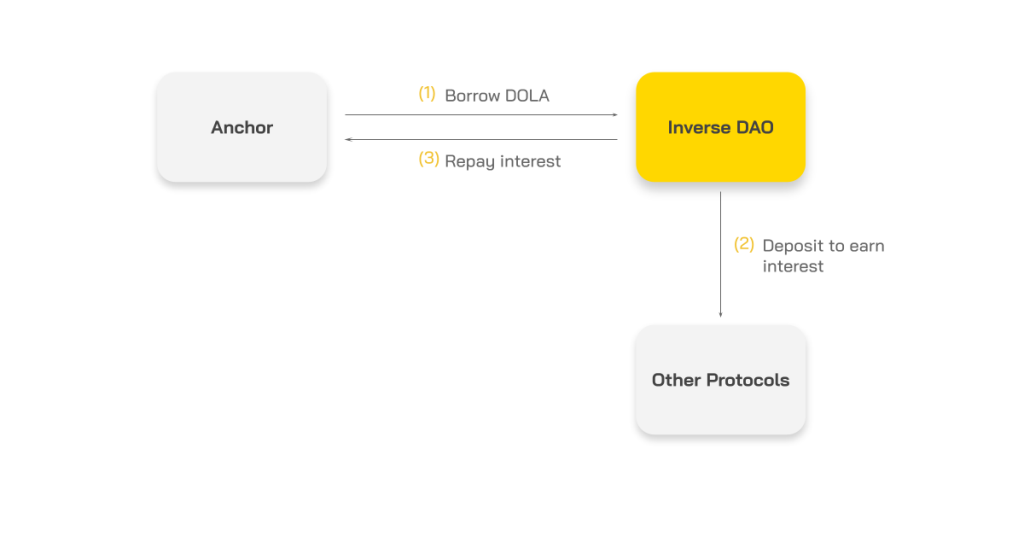

Esta é uma forma especial de hipoteca, semelhante ao Empréstimo Protocol-to-Protocol, mas no WEV, o Protocolo que a Anchor empresta é o DAO Inverso.

Como funciona o Whale Extractable Value (WEV) é o seguinte:

(1) O DAO inverso tomará emprestado o DOLA da própria Anchor.

(2) O dinheiro emprestado será usado para depositar em outros Protocolos geradores de rendimento para obter lucro. O valor ganho 100% pertence ao DAO.

(3) Ao longo do tempo, além de reembolsar o empréstimo, o Inverse Dao também tem que pagar uma parte adicional de juros ao provedor de liquidez na Anchor.

No geral, esse é um recurso muito benéfico para o Inverse, pois a Tesouraria do projeto pode ganhar Yield sem muito capital.

No entanto, o risco aqui é que o investimento em protocolos seja perdido ou hackeado, o que causará grandes danos ao DAO Inverso.

Ao mesmo tempo, esse recurso só é implementado quando a liquidez na Anchor é abundante, com um TVL de apenas US$ 20 milhões, o projeto não pode ser implementado.

Faca Inversa

Em poucas palavras, as finanças inversas e seus produtos são gerenciados por uma organização autônoma descentralizada (DAO) chamada Inverse DAO, que é gerenciada pelo On-chain Voting on Ethereum.

Os titulares de INV podem delegar seus direitos de voto a outro Delegante ou delegar a si mesmos. 1 INV = 1 poder de voto.

Quando o Titular se autoriza a votar, ele pode participar da Votação das Propostas propostas, mas para ter o direito de propor Propostas, ele precisa ter 1.000 Poder de Voto ou mais.

Atualmente, o Inverse DAO controla os seguintes aspectos:

Como o Inverse Finance (INV) captura valor para o token INV?

Até onde eu sei, a Inverse Finance tem dois incentivos principais para o Detentor de INV no momento:

Em geral, quanto mais (4), maior o valor de (3) para os participantes.

De acordo com o share do Founder Inverse Finance, a ideia principal da Inverse Finance é “focar no desenvolvimento de produtos => produtos que geram grandes receitas (Revenue streams) => compartilhar receitas com os detentores de INV”.

Portanto, para avaliar o INV, utilizo uma abordagem que consiste em analisar as fontes de receita da Inverse Finance e avaliar seu potencial de crescimento.

No momento, os fluxos de receita da Inverse Finance vêm de 6 fontes diferentes em 2 produtos (Âncora e DCA Vaults):

Receita de cofres DCA

Como eu disse acima, o Inverse Finance está cobrando 10% de taxa de desempenho quando os usuários saem do Vault.

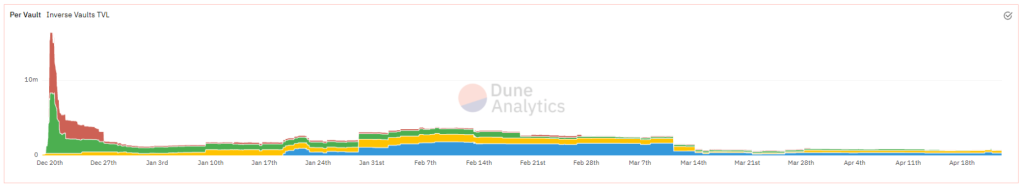

Mas o TVL geral está diminuindo (atualmente, o total de TVL de 4 cofres está na faixa de 830K$) => o número de usuários de cofres DCA também diminuiu.

Em termos de receita para o tesouro, o DCA Vault opera no final de 2020, início de 2021 e o rendimento totaliza cerca de US $ 45 mil para todos os 4 cofres DCA, após uma taxa de cobrança de 10%, a receita para o Tesouro é de cerca de US $ 4 mil.

A perda de 4,5 mil dólares por 1 trimestre de operação é realmente muito pequena ou mesmo insignificante.

Receita do estabilizador de âncora

As duas principais receitas do estabilizador Anchor são:

Quero enfatizar que essas 2 linhas de Receita trazem muito lucro para a Tesouraria (99%).

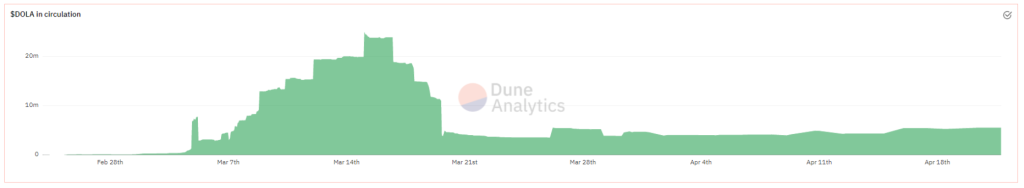

Para (1), (2), quanto mais DOLA for cunhado => mais lucro para o tesouro.

Assumindo que o DOLA é mantido o mesmo, com um DOLA de fornecimento de cerca de 5M, (2) sozinho pode ganhar cerca de 750K - 1M$/ano para o Tesouro para o Tesouro.

Receita do banco âncora

Atualmente, o principal fluxo de receita que o Anchor Banking traz para o Tesouro é da taxa de estabilidade quando os usuários emprestam DOLA (conceito de taxa de estabilidade semelhante ao Maker).

Em 45 dias (a partir de 8 de março de 2021), a receita obtida com a taxa de estabilidade quando os usuários emprestam DOLA fica na faixa de 21K$ DOLA equivalente a 21K$ (se dividido em média, o fluxo de lucro obtido para o Tesouro é de cerca de 168K$ por mês ). cinco).

INV+

Primeiramente, INV+ é a última proposta da Inverse Finance em 27 de janeiro, e foi oficialmente aprovada, então nesta seção, analiso INV+ em detalhes para que os titulares de INV possam entender melhor esta proposta.

INV+ é a proposta da INV de mudar a tokenomics para ajudar os apostadores a receber mais recompensas e, ao mesmo tempo, criar uma demanda "orgânica" por stablecoin DOLA.

Razões para recomendar INV+:

Para poder expandir a fonte de liquidez para INV e DOLA, a Inverse Finance tentou participar na compra de Bonds (token INV/DOLA LP) na Olympus e obteve resultados bastante bons, quase US $ 1 milhão em Bond foi comprado, então a Inverse Finance e a comunidade quer continuar esta venda de títulos.

Especificamente, a venda de Bond traz 3 benefícios principais:

No entanto, a fonte do Tesouro para comprar o Bond é limitada, de acordo com a tokenomics do INV, o INV no Tesouro é de apenas 30.000 tokens / 100.000 tokens no total.

Portanto, INV+ é exportar a mudança de tokenômica da INV, sendo a maior mudança aumentar a oferta da INV acima de 100.000 tokens.

Objetivos do INV+:

Que efeito o INV+ tem sobre os detentores de INV:

Primeiro, a oferta de INV aumentará rapidamente em um futuro próximo, portanto, se você simplesmente mantiver INV no CEX ou em uma carteira sem custódia, seu valor de INV será diluído.

Para evitar essa situação, você deve participar do Staking mais para ser compensado pela parte diluída.

De acordo com as informações que li no discord, espera-se que a inflação do INV seja distribuída da seguinte forma, 70% irá para o INV Staker e 30% para o Bond, então os detentores de INV que fizerem staking também receberão muito. .

De acordo com os dados mais recentes do Nansen.ai, o número de INVs participando de staking está aumentando significativamente em comparação com 1 semana atrás.

O número de tokens INV participando do Staking aumentou. Fonte: Nansen.ai

Do lado negativo, o aumento da oferta de INV definitivamente criará pressão de venda no token INV, esses são os efeitos de curto prazo que os detentores de INV precisam superar para avançar em direção a um futuro mais sustentável e estável.

Projeções

De acordo com minha conjectura pessoal, com os produtos atuais, a cada ano os produtos da Inverse Finance podem ganhar para o Tesouro cerca de 1 - 2M$ dependendo do Sentimento do Mercado e do movimento do dinheiro.

Embora saibamos que uma parte da receita será compartilhada com os detentores, os parâmetros relevantes ainda não foram compartilhados.

Assumindo que 100% da receita da tesouraria inversa é compartilhada 100% para INV Token => O lucro anual acumulado para cada INV Token cai na faixa de 10 - 20$ (1 - 2M$/Fornecimento total INV) => PE cai em torno de 60 ou 30 (tomando INV 600$ como padrão).

No geral, o dinheiro do mercado está saindo lentamente do Ethereum e se movendo para outras camadas 1 devido às ineficiências da infraestrutura do Ethereum.

No futuro, se o dinheiro voltar ou não para o Ethereum terá um grande impacto nos Dapps/Protocolos construídos no Ethereum, incluindo o Inverse Finance.

No entanto, o produto de escopo da Inverse Finance é muito amplo e potencial. Na minha opinião pessoal, a Anchor pode expandir completamente muitas vezes mais, então levará a um aumento na demanda por DOLA => mais lucros fluindo para o tesouro.

resumo

Aqui estão alguns pontos-chave do artigo:

Todas as informações neste artigo são apenas para fins informativos e NÃO devem ser consideradas conselhos de investimento. Investir em criptomoedas envolve um risco extremamente alto e você deve investir apenas o valor que está disposto a perder.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

Analisar o modelo operacional do Anchor Protocol, assim entender como o projeto cria valor para o token ANC e prever oportunidades de investimento.

Analise o modelo operacional de cada componente dentro do Cream Finance, incluindo: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Veja agora aqui.

Vamos analisar o modelo da Raydium para ver como é o modelo da Raydium, indo bem e não indo bem em alguns pontos, e como eles mudarão para desenvolver dApps.

Analise o modelo PancakeSwap através do mecanismo de funcionamento de cada produto interno, encontrando assim oportunidades de investimento com o PancakeSwap.

Staking OHM oferece um lucro APY de 100.000%. Com um número tão grande, o modelo Olympus DAO é uma farsa como rumores?

Analisar o modelo Lido Finance para entender os destaques do mecanismo de funcionamento de cada produto e o potencial futuro do Lido.

Analisar o modelo de operação do Balancer V2 e suas vantagens e desvantagens, fornecendo assim as visões mais intuitivas sobre o Token BAL.

Análise detalhada do modelo operacional da Compound, proporcionando assim projeções e oportunidades de investimento na COMP no futuro.

O que é Pangolim? O modelo operacional da Pangolin e como eles geram receita? Qual será a posição do Pangolin em comparação com outros AMMs DEX? saiba mais aqui.

Analisando o modelo de atuação do AMM SushiSwap, o AMM com TVL é o TOP 3 do mercado, para conhecer a direção do projeto e descobrir por si mesmo ninsights.

Analise o modelo de operação da Yield Guild Games (YGG) com seu mecanismo exclusivo e como o projeto cria valor para o YGG Token.

Analisar o mecanismo de ação do Terra ajudará você a entender a diferença entre UST e LUNA e como o Terra captura valor para o LUNA.

Através da análise do modelo operacional dos Fundos de Investimento Descentralizados para concretizar potenciais oportunidades de investimento com a Ventures DAO!

Analise o mecanismo de ação de cada produto do Serum incluindo: Serum DEX, compartilhamento de GUI, Pools para entender melhor a ideia: Todos os valores vão para o Serum!

Por que o ALPHA aumentou tão acentuadamente? O que há de especial em Alpha Homora? Haverá oportunidades de investimento em ALPHA no futuro? Descubra aqui.

Analise o mecanismo de trabalho do Maker Dao e como capturar valor para o token MKR, projetando assim o futuro e o potencial deste projeto líder de empréstimos.

Como o Polkastarter captura valor para tokens POLS? Vamos analisar o mecanismo de trabalho do Polkastarter para prever o futuro e encontrar oportunidades de investimento com o projeto!

Analisar o modelo operacional do Sandbox ajuda a entender o mecanismo e como ganhar dinheiro com cada recurso do Sandbox.

Raydium é uma troca descentralizada utilizando o mecanismo AMM. Neste guia, descubra como utilizar o Raydium para negociar com eficiência e segurança!

Neste artigo, Coin98 irá guiá-lo sobre como usar o Orca DEX de AZ, incluindo: conectar carteira, trocar, adicionar e remover liquidez, além de novas funcionalidades do Orca.

Aprenda sobre o ecossistema Solana e cada peça do quebra-cabeça para preparar o terreno para encontrar oportunidades em Solana.

A Mina e a Polygon trabalharão juntas para desenvolver produtos que aumentem a escalabilidade, a verificação aprimorada e a privacidade.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

A exchange Remitano é a primeira exchange que permite a compra e venda de criptomoedas em VND. Instruções para se registrar no Remitano e comprar e vender Bitcoin em detalhes aqui!

O artigo fornecerá as instruções mais completas e detalhadas para usar a rede de teste Tenderize.

O artigo fornecerá o guia mais completo e detalhado para usar o Mango Markets para experimentar todas as funcionalidades deste novo projeto em Solana.

Neste primeiro episódio da série UNLOCKED, adicionaremos uma camada extra de segurança à sua carteira usando as Configurações de segurança.

A agricultura é uma boa chance para os usuários ganharem criptomoedas facilmente no DeFi. Mas qual é a maneira certa de cultivar criptomoedas e ingressar no DeFi com segurança?