Análise do Modelo Operacional Uniswap V2 (UNI) - A Fundação da AMM

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

Vamos analisar o modelo da Raydium para ver como é o modelo da Raydium, indo bem e não indo bem em alguns pontos, e como eles mudarão para desenvolver dApps.

Dando continuidade à Série How It Works - uma série que explica e analisa os modelos operacionais dos projetos, analisarei o projeto AMM DEX top do ecossistema Solana - chamado Raydium.

Como um projeto DEX top com muitos jogos lançados além do AMM DEX, vamos ver se o modelo da Raydium é adequado para o mercado atual, onde eles se saem bem, não bem em Onde e o que pode ser alterado para desenvolver este dApp!

Visão geral do Raydium

Raydium é uma DEX na plataforma Solana, projetada com o objetivo de apoiar a troca e comércio de tokens fungíveis nesta plataforma. Embora tenha muitas semelhanças com o Uniswap V2, mas o Raydium não é apenas um DEX comum.

Produtos dentro da Raydium

Raydium tem muitos recursos além dos dois tipos de DEX, AMM DEX e Order-book DEX. Os recursos empacotados do Raydium incluem:

Atualmente, Raydium é a DEX líder em Solana, então há muitas vantagens quando o dinheiro flui para Solana. Recentemente, o Raydium também deu um passo adiante para tornar o protocolo DEX sem permissão, para permitir que os projetos sejam listados livremente no Raydium.

Os componentes (usuários) dentro do Raydium

Com o mecanismo AMM DEX da Raydium semelhante ao Uniswap V2, os componentes que participam do protocolo AMM DEX incluem:

Com o mecanismo de livro de pedidos, porque o livro de pedidos da Raydium é o livro de pedidos do Serum DEX, os participantes do protocolo incluirão:

Projetos semelhantes

Alguns projetos semelhantes na matriz DEX em outros ecossistemas incluem:

A seguir, vamos aprender mais sobre o modelo operacional dos protocolos dentro do Raydium!

Análise do padrão de atividade do Raydium

Primeiro, apresentarei o modelo operacional dos dois principais protocolos do Raydium, que são os dois DEXs na plataforma, atuando como os dois primeiros protocolos e a plataforma de desenvolvimento do Raydium. Raydium, porque os protocolos adicionados atrás são principalmente funcionais para agregar valor aos dois primeiros protocolos, bem como trazer mais valor aos detentores de tokens RAY.

Livro de pedidos DEX Raydium

Modelo de operação

A primeira DEX da Raydium foi uma DEX de livro de pedidos, extraindo liquidez diretamente da bolsa Serum DEX .

O livro de pedidos é o mecanismo operacional das exchanges no mundo financeiro tradicional, bem como o mecanismo das exchanges centralizadas no mercado de criptomoedas. Este é um mecanismo que inclui duas partes na transação: o tomador do pedido e o tomador do pedido.

O trabalho do criador de pedidos é definir a quantidade e o preço dos tokens que deseja negociar, esses pedidos serão lançados em um livro de pedidos (order book) com dois compradores e vendedores. Se o tomador da ordem aceitar esse preço com uma quantidade específica, as ordens de ambas as partes serão correspondidas, então a transação será executada.

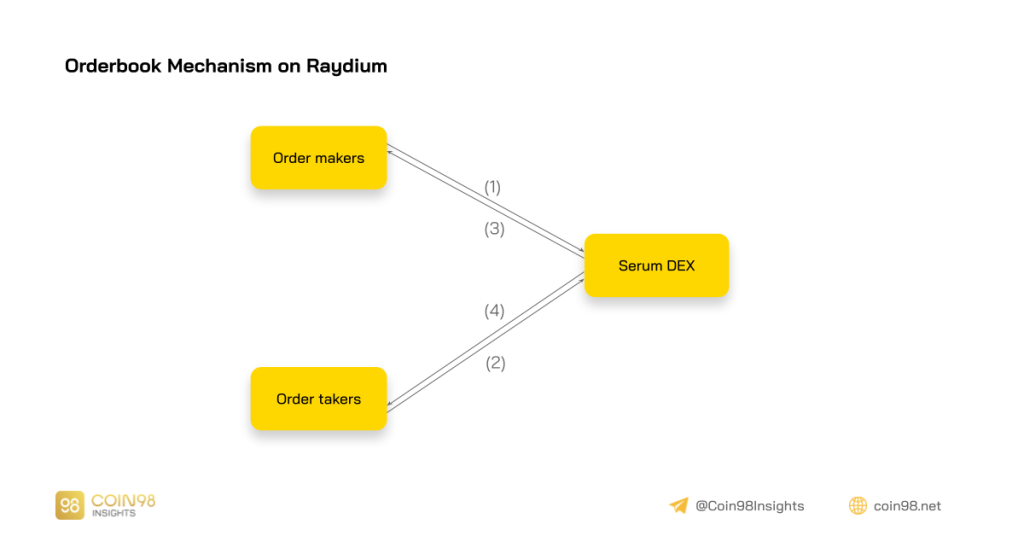

(1) Os fabricantes de pedidos criam pedidos e os enviam no Serum DEX. Em seguida, os comandos serão exibidos na Interface do Raydium;

(2) Os tomadores de pedidos interagirão com a interface do livro de pedidos da Raydium para receber pedidos dos ordenantes e, em seguida, enviarão esse pedido para o Serum DEX, e o Serum DEX combinará dois pedidos para criar uma transação;

(3) Os ordenantes recuperam o token que foi negociado por meio da liquidação do token e pagam uma taxa de transação;

(4) Os tomadores de pedidos recebem tokens que foram negociados por meio de tokens de liquidação e pagam uma taxa de transação.

Razões para o livro de pedidos

A razão pela qual os DEXs não gostam dessa solução de livro de pedidos é porque, com exchanges descentralizadas, a liquidez é um grande problema, especialmente com novos tokens na lista, ter menos liquidez levará à incapacidade de negociar Token no Orderbook. Portanto, o mecanismo AMM nasceu para lidar com a fraqueza desse mecanismo de carteira de pedidos.

Em mercados com pouca liquidez, o ponto forte da AMM é que ela sempre pode realizar negócios. No entanto, em mercados com alta liquidez, a derrapagem do Orderbook será muito pequena e proporcionará uma melhor experiência do usuário do que o AMM. Portanto, o ponto importante do mecanismo do Orderbook é se os tokens no Serum DEX (ou Raydium Orderbook DEX) têm liquidez suficiente?

Para lidar com esse problema, a Raydium não escolhe uma das duas opções (AMM ou Orderbook), mas escolhe as duas opções. Para o mecanismo Orderbook, eles obtêm liquidez abundante diretamente do Serum DEX e enviam aos usuários uma experiência tranquila na Interface do Raydium, para atender às necessidades de negociação de pares de tokens com grande liquidez.

A Raydium também desenvolveu um AMM DEX com seu próprio pool de liquidez, para atender a pares de tokens menos líquidos, e você explorará esse mecanismo conosco abaixo.

AMM DEX Raydium

Razões para AMM DEX

Com uma vantagem notável sobre o mecanismo de livro de ordens, que é a capacidade de executar negociações mesmo em mercados de deslizamento extremamente alto, o AMM DEX é adequado para negociar tokens ilíquidos - a maioria dos tokens no mercado, quando novos lançamentos ou poucos investidores.

Portanto, o AMM DEX da Raydium foi desenvolvido para atender a esses pares de tokens. Juntamente com os recém-lançados Permissionless Pools, que permitem que qualquer par de tokens seja listado na bolsa (como Uniswap), qualquer par de tokens pode ser negociado no Raydium, independentemente de sua alta liquidez.

Modelo de operação

Falando brevemente sobre esse mecanismo AMM DEX, vou resumir seu modelo operacional geral.

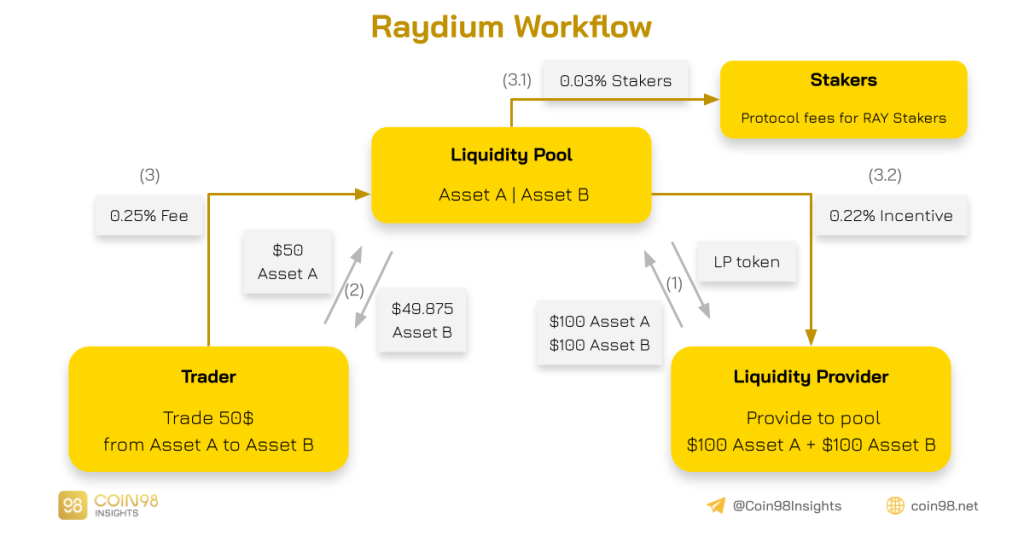

(1) Os provedores de liquidez fornecerão liquidez ao pool na proporção de 1:1, recebendo tokens LP representando a liquidez que eles fornecem no pool.

(2) Os comerciantes negociarão classes de ativos e incorrerão em uma taxa de 0,3% por transação.

(3) A taxa na Reserva de Liquidez agora será dividida em 2 partes:

Algoritmos de protocolo

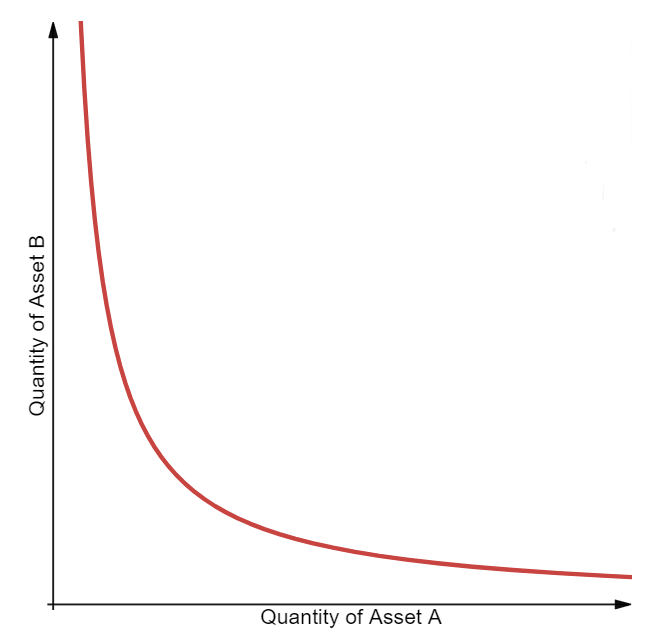

As negociações no AMM DEX da Raydium serão calculadas com o seguinte algoritmo:

x*y=k

Lá:

Construído em Solana, o Raydium oferece troca de alta velocidade e baixo custo e uma interface amigável e fácil de usar.

Cultivando em Raydium

Agricultura convencional

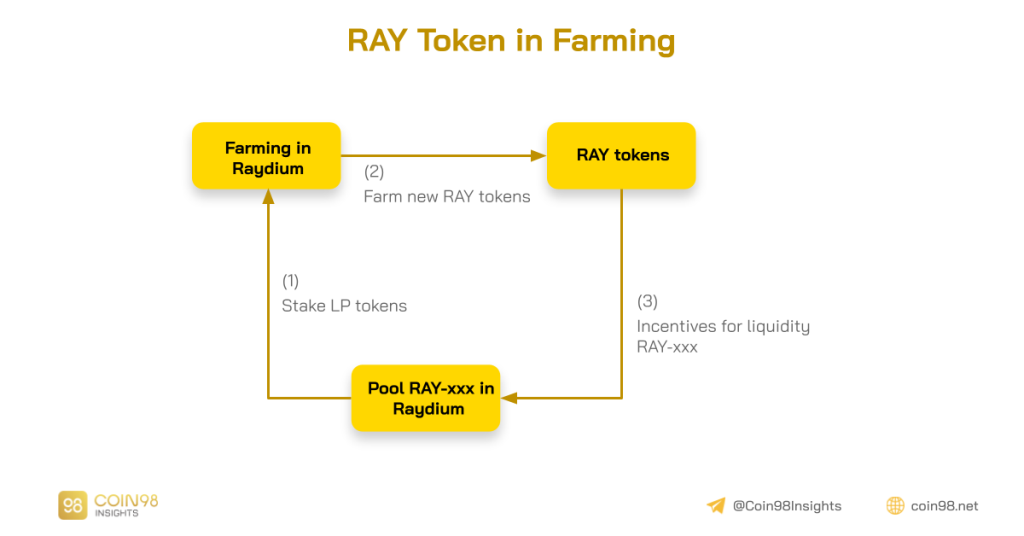

A função de agricultura no Raydium se concentra em fornecer liquidez abundante para pares de tokens RAY (como RAY/USDT, RAY/USDC, RAY/SOL, RAY/SRM, RAY/ETH).

Isso significa que, ao fornecer liquidez para os pares de tokens acima e trazer os tokens LP recebidos para apostar nas Fazendas da Raydium, você receberá tokens RAY adicionais além da taxa de transação do pool de pares de tokens irmãos que fornecem liquidez.

(1) Pool RAY-xxx aumentará a liquidez por meio de incentivos da agricultura;

(2) Aposte no par de tokens LP RAY-xxx na agricultura para obter o RAY cunhado;

(3) Criando assim incentivos para fornecer liquidez aos pares de tokens RAY.

Essa é uma das funções projetadas para criar incentivos para que os usuários forneçam liquidez para tokens RAY, para ajudar o RAY a ter alta liquidez, baixa derrapagem, aumentando indiretamente o valor dos tokens do projeto.

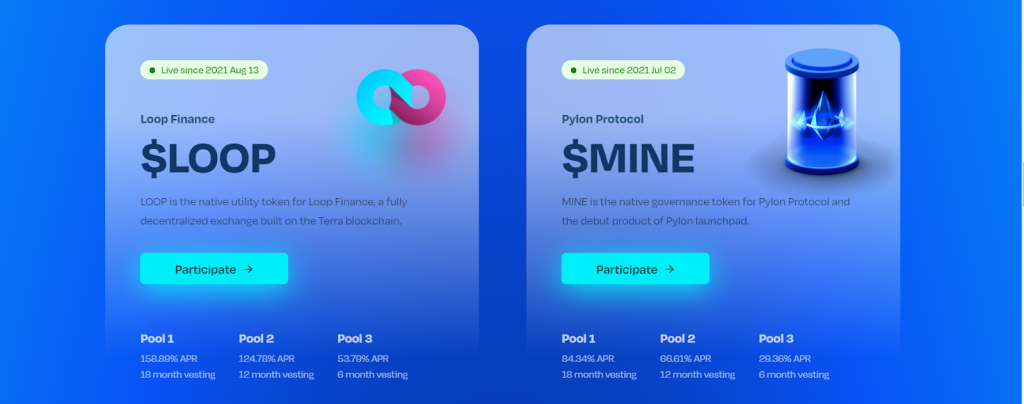

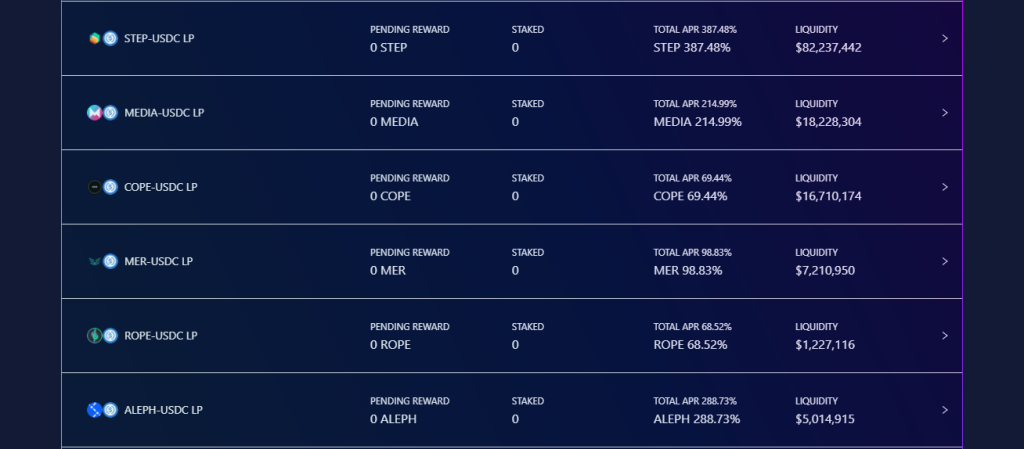

Cultivo em piscinas de fusão

Além da agricultura convencional para obter liquidez para tokens RAY, a Raydium também oferece suporte a projetos listados na Raydium que podem criar incentivos para que os usuários forneçam liquidez de maneira semelhante, concedendo tokens de projeto a LPs por meio do recurso Fusion Pools.

No Fusion Pools, o Raydium permite que os provedores de liquidez de pares de tokens fixos cultivem tokens de projeto. Isso dará aos LPs um incentivo extra para fornecer liquidez aos projetos – o que é essencial para novos projetos, e também contribui para o aumento da quantidade total de TVL na plataforma Raydium.

(1) Fornecer liquidez para o par de tokens xxx-USDC;

(2) Aposte em tokens LP na agricultura para obter mais tokens xxx;

(3) Criando assim incentivos para que os usuários continuem fornecendo liquidez no futuro.

Além disso, o Raydium também oferece aos LPs um recurso de rendimento duplo. Isso significa que, ao fornecer liquidez para um número fixo de pares de tokens (dos quais um é RAY), você irá farmar os tokens RAY e o outro token. Atualmente, os pares de tokens que estão desfrutando de rendimento duplo com o RAY são FIDA, OXY e MAPS.

Semelhante à agricultura convencional, isso cria incentivos para que os LPs forneçam liquidez para manter a liquidez do RAY abundante.

No entanto, o cultivo constante de tokens pode facilmente causar inflação de tokens, fazendo com que o preço dos tokens RAY seja afetado negativamente. Portanto, a equipe de desenvolvimento adotou outro protocolo com o objetivo de impedir que os detentores de tokens vendam tokens, mas os usem no protocolo - que é o protocolo Staking.

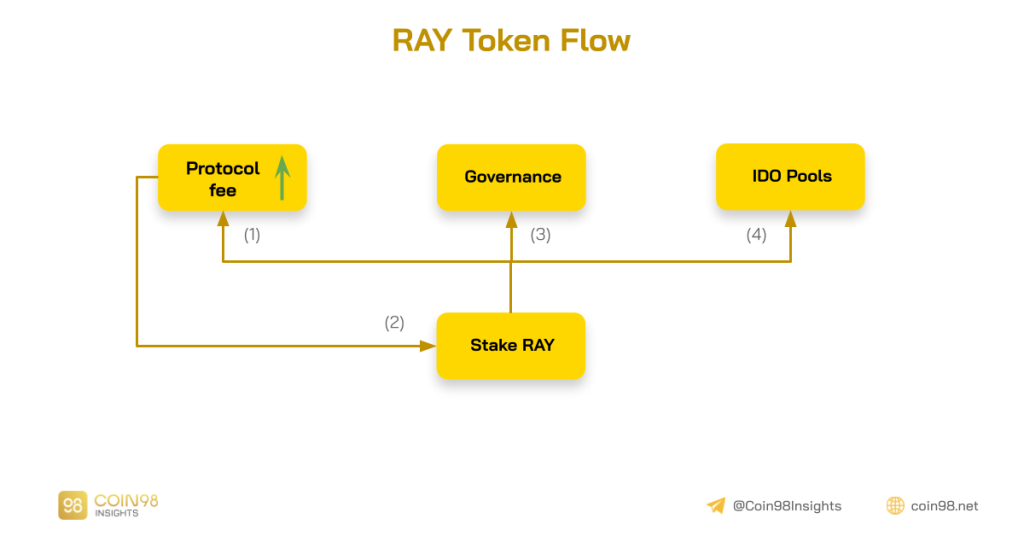

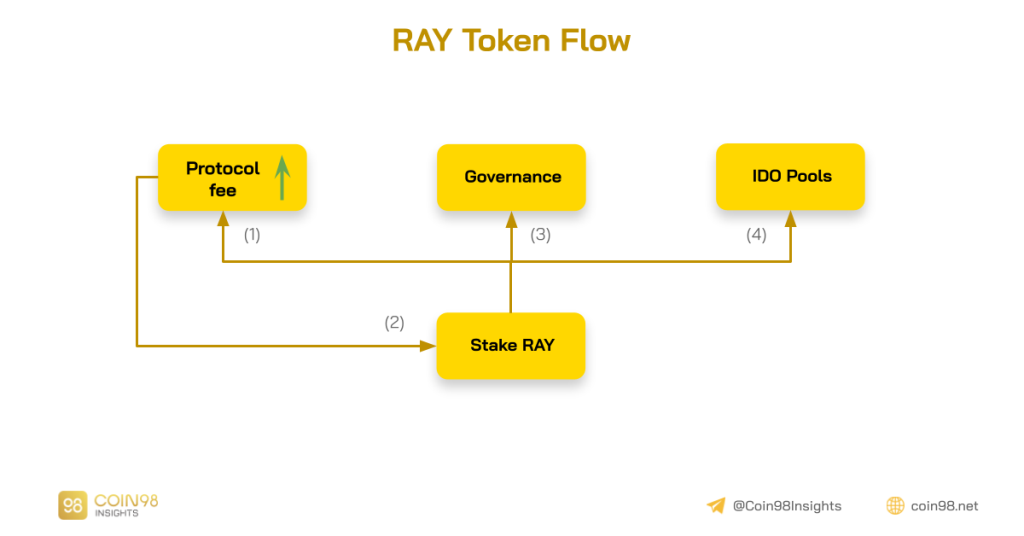

Apostando em Raydium

(1) Do lado do usuário, apostar no Raydium os ajuda a receber uma parte das taxas de transação da plataforma.

(2) Esse valor das taxas de transação será usado para comprar o RAY e pagar aos usuários. Esse mecanismo é muito inteligente, porque pagar as taxas de transação da plataforma dos usuários com o RAY não será apenas uma demanda de compra pelo RAY, mas também ajudará os usuários a continuar apostando o RAY para receber juros compostos.

(3) Além disso, o staking RAY também permite que os usuários participem de outros recursos da plataforma, como governança da plataforma;

(4) E o direito de participar de IDO Pools no AcceleRaytor.

Em suma, o recurso de staking é uma boa demanda de compra por tokens RAY, valorizando os detentores de tokens ao dividir as taxas de transação da plataforma pelos detentores de tokens, o direito de participar da governança, o direito de participar da IDO e, assim, reduzir a venda . pressão de RAY.

AcceleRaytor Raydium

Esse recurso do Raydium é um launchpad, permitindo que projetos sejam IDO diretamente na plataforma Raydium. Isso não apenas agrega valor aos projetos porque eles têm acesso a capital abundante, mas também agrega valor à plataforma Raydium de várias maneiras.

Primeiro, os projetos quando IDO são listados no Raydium e geralmente têm um volume muito grande nos estágios iniciais, trazendo uma grande quantidade de taxas de transação para a plataforma. Em seguida, para participar do IDO, os participantes devem bloquear uma quantidade de tokens RAY por 7 dias. Isso reduz diretamente a pressão de venda do RAY por um tempo e também é uma forte demanda de compra para muitos investidores.

Na minha opinião, este é um jogo muito inteligente da equipe de desenvolvimento de produtos, porque o AcceleRaytor trará um grande valor tanto para os produtos DEX da Raydium quanto para o token RAY do projeto.

Como o Raydium captura valor para tokens RAY?

Casos de uso do RAY

Como mencionado acima, o token RAY tem 3 propósitos principais:

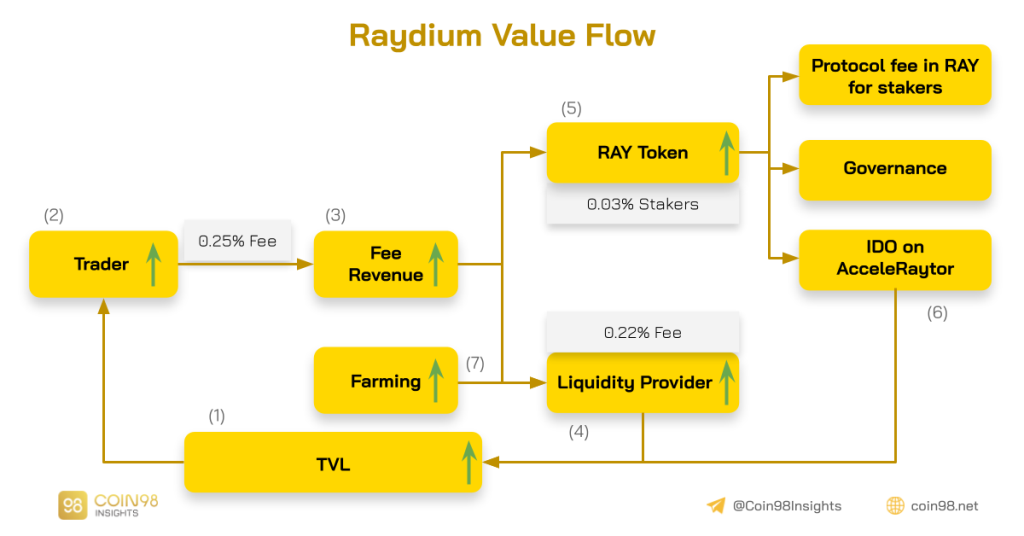

Fluxo de valor de Raydium

(1) O crescimento do TVL ajudará a plataforma a atrair mais traders devido à baixa derrapagem e alta velocidade de transação, quase zero de taxas de transação;

(2) Muitos comerciantes de negociação trazem grande volume de negociação, aumentam a receita das taxas de transação, porque as taxas de transação são calculadas pela fórmula:

Receita de taxas = Volume*0,25%

(3) A Receita de Tarifas será dividida, sendo 0,03% para o Detentor de RAY via staking, 0,22% para Provedores de Liquidez.

(4) Mais taxas de transação ajudarão a LP a receber uma recompensa maior, criando um incentivo para que ela continue fornecendo liquidez ao protocolo.

(5) Para receber as taxas de transação da plataforma, os Detentores de RAY terão que apostar RAY. Staking O RAY também traz benefícios como participação na governança;

(6) Juntando-se aos Pools de IDO no AcceleRaytor, os projetos participantes do AcceleRaytor serão listados no Raydium com grande volume inicial, aumentando o volume de transações de TVL e plataforma;

(7) Para incentivar a liquidez, foi lançado um programa agrícola incluindo pools de fusão e rendimento duplo, além do RAY agrícola regular.

Projeção futura da Raydium

De acordo com o roteiro do projeto

Uma das etapas que aprecio no lado do projeto é que eles acabaram de abrir Permissionless Pools para que os projetos possam se listar no Raydium. Imediatamente, nas primeiras duas semanas, mais 40 projetos listaram seus tokens no Raydium. Isso prova que este é um movimento que apoia muito a comunidade, além de ajudar o projeto a aumentar a descentralização.

Além disso, o projeto também fornece informações sobre seus próximos movimentos em um futuro próximo:

Atualmente, as taxas de transação no Raydium são mais baratas do que outras plataformas AMM DEX, como Uniswap e Sushiswap, com uma taxa de transação de apenas 0,25%. Destes, 0,22% será dado aos LPs e 0,03% será dividido entre os stakers RAY.

Revisão pessoal do volante do Raydium

Além disso, na minha opinião, acho que um dos recursos que ajuda o RAY a continuar reduzindo a demanda de venda é a introdução do recurso de composto automático em staking e farm. Isso ajudará o fluxo de tokens cultivados a circular, que podem ser devolvidos diretamente ao pool farm para reduzir a demanda de venda de tokens RAY e cultivados.

Em seguida, para que o RAY aumente seu valor, o flywheel sobre IDO Pools terá um grande papel, porque a atração do AcceleRaytor é inegável. Se continuarmos a emitir IDOs de qualidade, juntamente com um aumento na quantidade de RAY que precisa ser bloqueada para participar de pools de IDO, isso será um volante significativo para tokens RAY.

Além disso, um grande volante para o RAY é uma taxa de transação de 0,03% para os RAY Stakers. O volume das últimas 24 horas da Raydium é de US$ 26 milhões, o que significa que US$ 7.800 em taxas serão distribuídos aos participantes. Para compensar a descarga do token, a quantidade de RAY cultivada em um dia terá que ser menor que a quantidade de taxas geradas. Atualmente, cerca de 700.000 RAY são cultivados por dia, ou seja, 3 milhões de dólares em tokens RAY são gerados - um número grande em comparação com a taxa de transação de quase US$ 8.000.

No entanto, essa comparação não pode refletir todo o valor dos tokens RAY, pois, como disse acima, a avaliação do token depende de outros fatores (Pool IDO, Governança, avaliação futura, .. .).

Como o Raydium é atualmente a maior plataforma AMM DEX em Solana, o desenvolvimento do Raydium certamente será em grande parte contribuído pelo desenvolvimento geral desta plataforma. A avaliação do token RAY, na minha opinião, vem da avaliação dos dois fatores a seguir:

Portanto, para prever o futuro do Raydium, provavelmente dependerá de outros fatores, como o desenvolvimento da plataforma Solana (porque o Raydium só funciona em uma plataforma, Solana).

Para resumir, os fatores que podem impulsionar o crescimento do RAY podem ser:

Guia do usuário do Raydium, junte-se ao AcceleRaytor IDO detalhado de A a Z aqui .

resumo

Em resumo, no artigo acima, você pode resumir algumas ideias da seguinte forma:

Acima está o modelo de trabalho do projeto Raydium - líder DEX em Solana. Se você tiver alguma dúvida, pode comentar abaixo do artigo, responderei a essas perguntas. Nos vemos no próximo artigo Como funciona!

Fontes de referência:

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

Analisar o modelo operacional do Anchor Protocol, assim entender como o projeto cria valor para o token ANC e prever oportunidades de investimento.

Analise o modelo operacional de cada componente dentro do Cream Finance, incluindo: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Veja agora aqui.

Analise o modelo PancakeSwap através do mecanismo de funcionamento de cada produto interno, encontrando assim oportunidades de investimento com o PancakeSwap.

Staking OHM oferece um lucro APY de 100.000%. Com um número tão grande, o modelo Olympus DAO é uma farsa como rumores?

Analisar o modelo Lido Finance para entender os destaques do mecanismo de funcionamento de cada produto e o potencial futuro do Lido.

Analisar o modelo de operação do Balancer V2 e suas vantagens e desvantagens, fornecendo assim as visões mais intuitivas sobre o Token BAL.

Análise detalhada do modelo operacional da Compound, proporcionando assim projeções e oportunidades de investimento na COMP no futuro.

O que é Pangolim? O modelo operacional da Pangolin e como eles geram receita? Qual será a posição do Pangolin em comparação com outros AMMs DEX? saiba mais aqui.

Analisando o modelo de atuação do AMM SushiSwap, o AMM com TVL é o TOP 3 do mercado, para conhecer a direção do projeto e descobrir por si mesmo ninsights.

Analise o modelo de operação da Yield Guild Games (YGG) com seu mecanismo exclusivo e como o projeto cria valor para o YGG Token.

Analisar o mecanismo de ação do Terra ajudará você a entender a diferença entre UST e LUNA e como o Terra captura valor para o LUNA.

Através da análise do modelo operacional dos Fundos de Investimento Descentralizados para concretizar potenciais oportunidades de investimento com a Ventures DAO!

Analisar e avaliar o modelo operacional da Inverse Finance, fornecendo as perspectivas mais intuitivas sobre INV.

Analise o mecanismo de ação de cada produto do Serum incluindo: Serum DEX, compartilhamento de GUI, Pools para entender melhor a ideia: Todos os valores vão para o Serum!

Por que o ALPHA aumentou tão acentuadamente? O que há de especial em Alpha Homora? Haverá oportunidades de investimento em ALPHA no futuro? Descubra aqui.

Analise o mecanismo de trabalho do Maker Dao e como capturar valor para o token MKR, projetando assim o futuro e o potencial deste projeto líder de empréstimos.

Como o Polkastarter captura valor para tokens POLS? Vamos analisar o mecanismo de trabalho do Polkastarter para prever o futuro e encontrar oportunidades de investimento com o projeto!

Analisar o modelo operacional do Sandbox ajuda a entender o mecanismo e como ganhar dinheiro com cada recurso do Sandbox.

Raydium é uma troca descentralizada utilizando o mecanismo AMM. Neste guia, descubra como utilizar o Raydium para negociar com eficiência e segurança!

Neste artigo, Coin98 irá guiá-lo sobre como usar o Orca DEX de AZ, incluindo: conectar carteira, trocar, adicionar e remover liquidez, além de novas funcionalidades do Orca.

Aprenda sobre o ecossistema Solana e cada peça do quebra-cabeça para preparar o terreno para encontrar oportunidades em Solana.

A Mina e a Polygon trabalharão juntas para desenvolver produtos que aumentem a escalabilidade, a verificação aprimorada e a privacidade.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

A exchange Remitano é a primeira exchange que permite a compra e venda de criptomoedas em VND. Instruções para se registrar no Remitano e comprar e vender Bitcoin em detalhes aqui!

O artigo fornecerá as instruções mais completas e detalhadas para usar a rede de teste Tenderize.

O artigo fornecerá o guia mais completo e detalhado para usar o Mango Markets para experimentar todas as funcionalidades deste novo projeto em Solana.

Neste primeiro episódio da série UNLOCKED, adicionaremos uma camada extra de segurança à sua carteira usando as Configurações de segurança.

A agricultura é uma boa chance para os usuários ganharem criptomoedas facilmente no DeFi. Mas qual é a maneira certa de cultivar criptomoedas e ingressar no DeFi com segurança?