Analisi del modello operativo Uniswap V2 (UNI) - La fondazione di AMM

Analizza e valuta il modello operativo di Uniswap V2, il modello più semplice per qualsiasi AMM.

Analizzare e valutare il modello operativo di Inverse Finance, fornendo così le prospettive più intuitive su INV.

Ciao a tutti, questa è una serie di analisi del modello operativo di protocollo/DApp, che aggiorna la comprensione di base di un token, fornendo così le viste più intuitive sul token di quel progetto. Si prega di fare riferimento per avere più prospettive di investimento.

In precedenza, la serie conteneva 2 articoli su Model Analysis of Basis Cash (BAS) e Uniswap (UNI) .

Panoramica di Inverse Finance (INV)

Inverse.finance è un toolkit finanziario decentralizzato senza autorizzazione gestito da Inverse DAO, un'organizzazione autonoma decentralizzata che funziona su Ethereum.

Tendenze inverse di finanza e DeFi 2.0

Come progetto con una soluzione unica nel mercato dei prestiti, Inverse Finance ha attratto gli investitori quando il trend DeFi 2.0 ha preso il sopravvento.

Il prezzo di INV in quel momento è balzato bruscamente, fino a oltre $ 1.500, seguito da cambiamenti positivi come l'aumento di TVL su Inverse, il numero di stablecoin DOLA è stato coniato di più.

INV è aumentato durante il boom della DeFi 2.0

Durante questo periodo, Inverse ha anche affermato di svilupparsi maggiormente in altre catene come Fantom, Polygon ma non ancora schierate.

Modello operativo di Inverse Finance (INV)

Inverse Finance ha 2 componenti principali: i prodotti Inverse DAO e Inverse Finance (attualmente ci sono 2 prodotti: DCA Vaults, Anchor).

Volte finanziarie inverse

Inverse Finance Vaults è anche noto come DCA Vaults. Consente agli utenti di investire i loro Stablecoin in strategie redditizie mentre utilizzano la strategia DCA per utilizzare i profitti guadagnati per acquistare asset a loro scelta (ETH, WBTC, YFI).

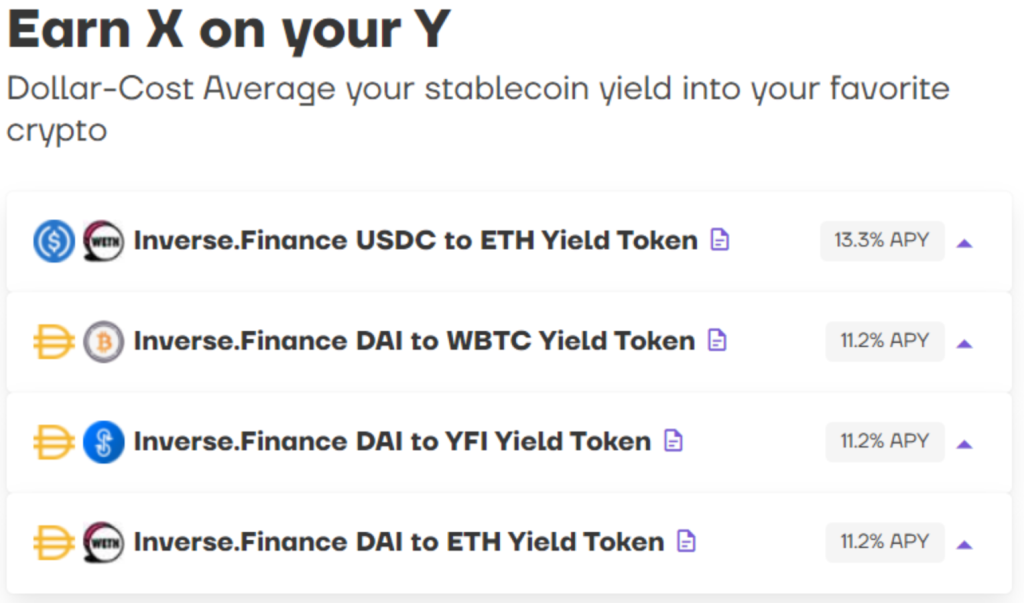

Attualmente, Inverse Finance fornisce 4 strategie:

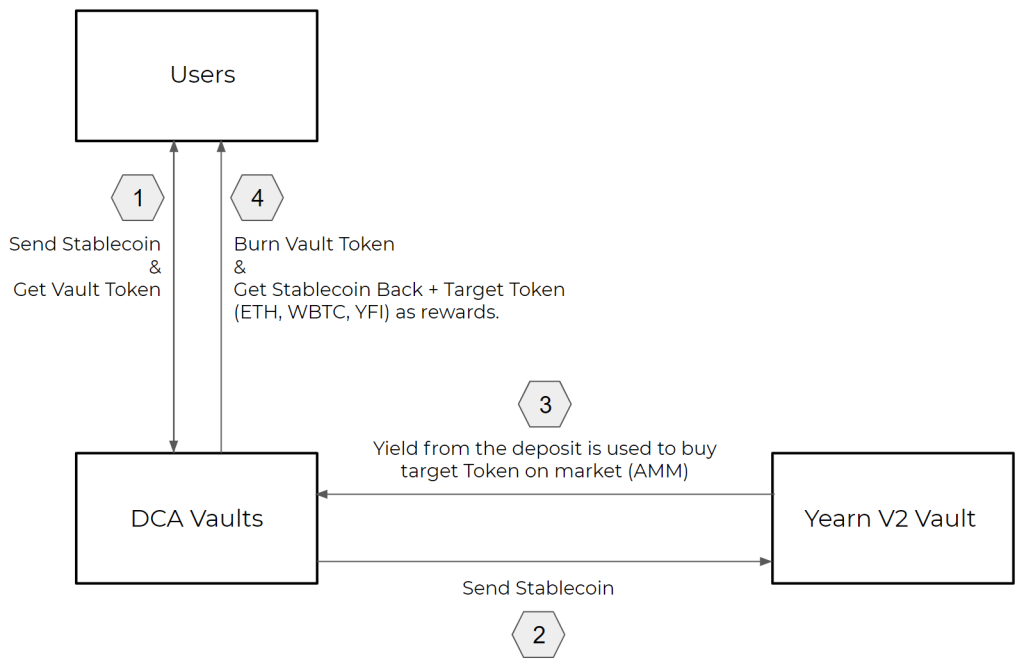

Una panoramica di come funziona Inverse Finance Vaults è la seguente:

Quando un utente invia una stablecoin a DCA Vaults, riceve un token del vault 1:1.

Le stablecoin depositate dagli utenti verranno inviate al rispettivo deposito di Yearn V2 per iniziare a guadagnare premi (rendimento).

Il rendimento dei fondi degli utenti depositati nel protocollo verrà utilizzato per acquistare automaticamente i token target su AMM (di solito una volta al giorno). Finché l'utente detiene il deposito di token, l'utente continuerà a guadagnare token target (ETH, WBTC o YFI).

Quando l'utente ritira la sua stablecoin, il token del vault viene bruciato e l'utente recupera la stablecoin depositata più il rendimento sotto forma di token target (ETH, WBTC o YFI).

Ancora banca

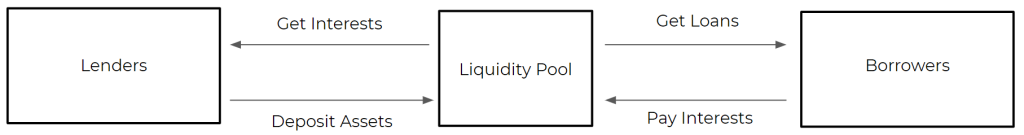

Anchor è un protocollo del mercato monetario simile a Compound (in realtà un fork di Compound).

Lo scopo di Anchor è quello di creare un mercato di prestito e prestito altamente efficiente in termini di capitale attraverso l'emissione di token sintetici (ad es. DOLA) e altri token (ETH, WBTC, FYI,...).

Di recente, Anchor ha supportato nuove e uniche attività collaterali sul mercato, in particolare FLOKI, un memecoin, che ha aiutato TVL su Inverse una volta a superare $ 100 milioni.

Una panoramica di come funziona Anchor è la seguente:

Ancora DOLA

Oltre ad essere un mercato valutario come Compound, Anchor sviluppa anche un'altra stablecoin, che è DOLA.

DOLA è la prima risorsa sintetica rilasciata da Anchor. DOLA gioca un ruolo importante nell'ecosistema di Inverse, non è un caso che Inverse abbia rilasciato 1 stablecoin in più per il suo prodotto Lending Anchor.

Anchor e la visione di DOLA

Puoi vedere, attualmente sul mercato dei prestiti:

Anchor e DOLA combinano entrambi i fattori di cui sopra, il progetto ha sia sviluppato il mercato dei prestiti che rilasciato stablecoin, consentendo le stablecoin come garanzia aprendo così molti nuovi casi d'uso, spiegherò nella prossima sezione. .

In breve: Anchor& DOLA = Maker DAO + Compound + Iron Bank.

Il meccanismo di stabilizzazione dei prezzi di DOLA

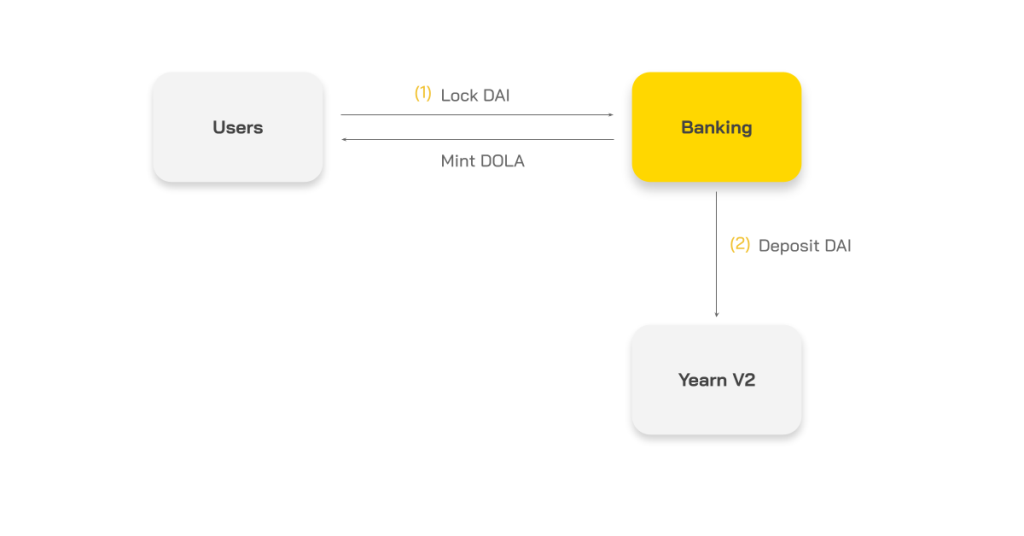

È una stablecoin ancorata a DAI (equivalente a $ 1). Gli utenti possono depositare DAI e utilizzare DAI come garanzia per Minted DOLA e viceversa.

Il processo di lavoro di menta e riscatto DOLA sarà il seguente:

(1) Gli utenti che bloccano DAI nel prodotto Anchor's Banking riceveranno DAI.

(2) DAI bloccato in Banking sarà investito in Yearn V2.

In che modo Banking acquisisce il valore per il token INV:

Banking è un prodotto utilizzato per coniare e riscattare stablecoin DOLA, questo è uno dei prodotti che creano molto valore per INV. Attualmente Banking acquisisce valore per INV in 2 modi principali:

Tutti i profitti saranno trasferiti al Tesoro del progetto e divisi tra i detentori dell'INV

Quando l'utente desidera ritirare DAI, Banking ritirerà immediatamente DAI da Yearn V2 per pagare l'utente.

A cosa serve DOLA e il potenziale futuro di DOLA

Come ho detto sopra, il vantaggio di DOLA rispetto ad altre stablecoin come DAI, USDP è che il progetto sviluppa più Money Market e consente DOLA come garanzia, aprendo così più casi d'uso per DOLA.

Alcuni casi d'uso e applicazioni di DOLA possono essere citati come:

1) Utilizzato per prestare e ricevere interessi:

DOLA è una risorsa che può generare rendimento (attività generatrice di rendimento), puoi fornire DOLA su Anchor per ricevere interessi.

2) Utilizzare per aumentare la leva finanziaria:

DOLA è una stablecoin sintetica e, come molti altri sintetizzatori, DOLA può essere utilizzata come garanzia per prendere in prestito asset su Anchor, aumentando così la tua posizione.

3) Prestito da protocollo a protocollo (P2P):

Questa è la stessa forma di Iron Bank, Maker Dao può anche sviluppare questa funzionalità emettendo, tuttavia, DAI non viene utilizzato come garanzia in Maker Dao.

Ma DOLA è diverso, DOLA viene utilizzato come garanzia, quindi in futuro questa funzione può essere implementata da Inverse Finance.

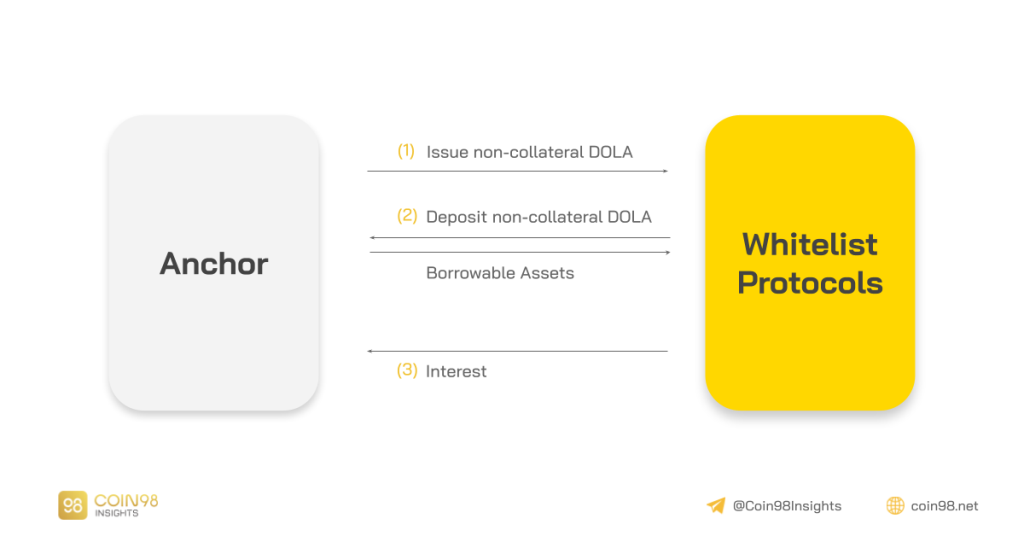

Il processo operativo del P2P Lending si svolge come segue:

(1) Inverse emetterà DOLA senza garanzie per i protocolli inseriti nella whitelist dal progetto, il numero di DOLA senza garanzie emesse è il limite di prestito non garantito che Inverse ha per quel protocollo.

(2) Per condurre prestiti non garantiti su Anchor, il progetto bloccherà DOLA senza garanzie come garanzia e prenderà in prestito attività.

(3) Nel tempo, altri protocolli oltre a rimborsare il prestito, devono pagare ad Anchor una quota aggiuntiva di interessi.

I prestiti non garantiti sono un modello per aumentare l'efficienza del capitale a un livello molto alto, aiutando così Anchor & DOLA a generare più profitti per il token INV.

4) Acquisizione Whale Extractable Value (WEV) (yield farming)

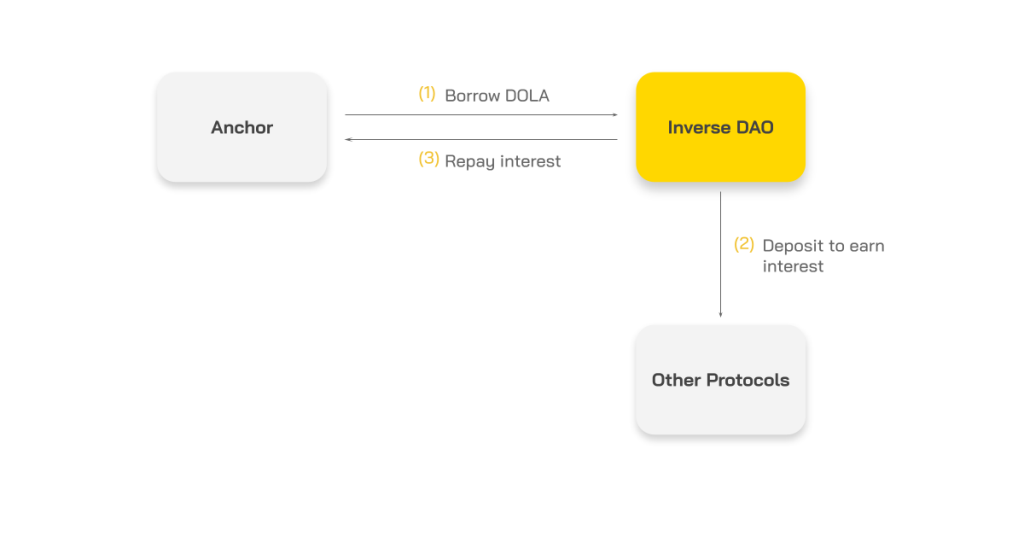

Questa è una forma speciale di mutuo, simile al prestito da protocollo a protocollo, ma in WEV, il protocollo a cui Anchor presta prestiti è l'Inverse DAO.

Il funzionamento del Whale Extractable Value (WEV) è il seguente:

(1) Inverse DAO prenderà in prestito DOLA dalla stessa Anchor.

(2) Il denaro preso in prestito sarà utilizzato per depositare in altri protocolli che generano rendimento per realizzare un profitto. L'importo guadagnato al 100% appartiene a DAO.

(3) Nel tempo, oltre a rimborsare il prestito, Inverse Dao ovviamente deve anche pagare una parte aggiuntiva di interessi al fornitore di liquidità su Anchor.

Nel complesso, questa è una caratteristica molto vantaggiosa per Inverse, poiché il Tesoro del progetto può guadagnare Yield senza troppo capitale.

Tuttavia, il rischio qui è che l'investimento in Protocolli venga perso o violato, il che causerà gravi danni all'Inverse DAO.

Allo stesso tempo, questa funzionalità viene implementata solo quando la liquidità su Anchor è abbondante, con un TVL di soli $ 20 milioni circa, il progetto non può essere implementato.

Coltello inverso

In poche parole, Inverse Finance e i suoi prodotti sono gestiti da un'organizzazione autonoma decentralizzata (DAO) chiamata Inverse DAO, che è gestita da On-chain Voting su Ethereum.

I Titolari INV possono delegare i propri diritti di voto ad un altro Delegato o delegare se stessi. 1 INV = 1 potere di voto.

Quando il Titolare si autorizza a votare, può partecipare alla Votazione delle Proposte proposte ma per avere il diritto di proporre Proposta, è necessario che abbia almeno 1.000 Poteri di Voto.

Attualmente, Inverse DAO controlla i seguenti aspetti:

In che modo Inverse Finance (INV) acquisisce valore per il token INV?

Per quanto ne so, Al momento Inverse Finance ha due principali incentivi per il titolare INV:

In generale, più (4), maggiore è il valore di (3) per i partecipanti.

Secondo la quota del fondatore di Inverse Finance, l'idea principale di Inverse Finance è quella di "concentrarsi sullo sviluppo del prodotto => prodotti che generano grandi entrate (flussi di entrate) => condividere le entrate con i titolari di INV".

Pertanto, per valutare INV, utilizzo un approccio che consiste nell'esaminare le fonti di reddito di Inverse Finance e valutarne il potenziale di crescita.

Al momento, i flussi di entrate di Inverse Finance provengono da 6 diverse fonti in 2 prodotti (Anchor e DCA Vaults):

Entrate dei depositi di DCA

Come ho detto sopra, Inverse Finance addebita una commissione di performance del 10% quando gli utenti escono da Vault.

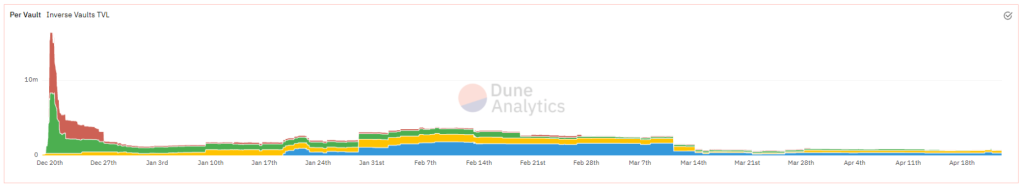

Ma nel complesso il TVL sta diminuendo (attualmente, il TVL totale di 4 depositi è nell'intervallo di 830.000 $) => anche il numero di utenti di depositi DCA è diminuito.

In termini di entrate per la tesoreria, DCA Vault opera alla fine del 2020, all'inizio del 2021 e il rendimento ammonta a circa $ 45.000 per tutti e 4 i depositi DCA, dopo una commissione del 10%, le entrate per la tesoreria sono di circa $ 4.5.

La perdita di 4.5K $ per 1 trimestre di attività è davvero molto piccola o addirittura insignificante.

Entrate dello stabilizzatore di ancoraggio

Le due entrate principali dello stabilizzatore Anchor sono:

Ci tengo a sottolineare che queste 2 linee di Entrate portano molto profitto al Tesoro (99%).

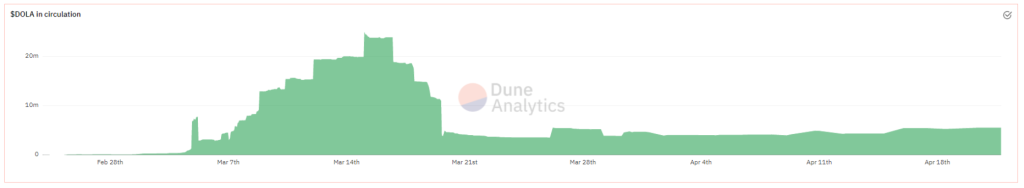

Per (1), (2), più DOLA viene coniata => maggiore è il profitto per il tesoro.

Supponendo che il DOLA sia mantenuto lo stesso, con un DOLA di fornitura di circa 5 milioni, (2) da solo può guadagnare circa 750.000 - 1 milione di dollari all'anno per il Tesoro per il Tesoro.

Entrate bancarie di ancoraggio

Attualmente, il principale flusso di entrate di Anchor Banking al Tesoro proviene dalla commissione di stabilità quando gli utenti prendono in prestito DOLA (concetto di commissione di stabilità simile a Maker).

In 45 giorni (dall'8 marzo 2021), i ricavi guadagnati dalla commissione di stabilità quando gli utenti prendono in prestito DOLA rientrano nell'intervallo di 21K$ DOLA equivalenti a 21K$ (se diviso in media, il flusso di profitto guadagnato per il Tesoro è di circa 168K$ al mese ).cinque).

INV+

Innanzitutto, INV+ è l'ultima proposta di Inverse Finance del 27 gennaio ed è stata ufficialmente approvata, quindi in questa sezione analizzo INV+ in dettaglio in modo che i titolari di INV possano comprendere meglio questa proposta. .

INV+ è la proposta di INV per cambiare la tokenomica per aiutare gli staker a ricevere più premi e allo stesso tempo creare una domanda "organica" di stablecoin DOLA.

Motivi per raccomandare INV+:

Per poter espandere la fonte di liquidità per INV e DOLA, Inverse Finance ha cercato di partecipare all'acquisto di obbligazioni (token INV/DOLA LP) su Olympus e ha ottenuto risultati abbastanza buoni, è stato acquistato quasi $ 1 milione di obbligazioni, quindi Inverse Finance e il la comunità vuole continuare questa vendita di obbligazioni.

Nello specifico, la vendita del Bond comporta 3 principali vantaggi:

Tuttavia, la fonte del Tesoro per acquistare Bond è limitata, secondo INV tokenomics, l'INV nel Tesoro è di soli 30.000 token / 100.000 token in totale.

Pertanto, INV+ è quello di esportare il cambiamento tokenomico di INV, il cambiamento più grande è aumentare l'offerta di INV al di sopra di 100.000 token.

Obiettivi di INV+:

Che effetto ha INV+ sui titolari di INV:

Innanzitutto, l'offerta di INV aumenterà rapidamente nel prossimo futuro, quindi se tieni semplicemente INV su CEX o su un portafoglio non custodiale, il tuo valore INV verrà diluito.

Per evitare questa situazione, dovresti partecipare a Staking di più per essere compensato per la parte diluita.

Secondo le informazioni che ho letto su discord, l'inflazione INV dovrebbe essere distribuita come segue, il 70% andrà a INV Staker e il 30% a Bond, quindi anche i possessori di INV che prendono staking riceveranno molto. .

Secondo gli ultimi dati di Nansen.ai, il numero di INV che partecipano allo staking è in aumento rispetto a 1 settimana fa.

Il numero di token INV che partecipano allo Staking è aumentato. Fonte: Nansen.ai

Sul lato negativo, l'aumento dell'offerta di INV creerà sicuramente una pressione di vendita sul token INV, questi sono gli effetti a breve termine che i possessori di INV devono superare per muoversi verso un futuro più sostenibile e stabile.

Proiezioni

Secondo la mia congettura personale, con i prodotti attuali, ogni anno i prodotti Inverse Finance possono guadagnare per il Tesoro circa 1 - 2 milioni di dollari a seconda del sentimento di mercato e del movimento di denaro.

Sebbene sappiamo che una parte delle entrate sarà condivisa con i titolari, i parametri rilevanti devono ancora essere condivisi.

Supponendo che il 100% delle entrate della tesoreria Inverse sia condiviso al 100% per il token INV => Il profitto annuo accumulato per ciascun token INV rientra nell'intervallo 10 - 20 $ (1 - 2 M$/ INV fornitura totale) => PE cade intorno a 60 o 30 (prendendo INV 600$ come standard).

Nel complesso, i soldi del mercato si stanno lentamente ritirando da Ethereum e si stanno spostando verso altri Layer 1 a causa delle inefficienze dell'infrastruttura di Ethereum.

In futuro, il fatto che il denaro ritorni o meno in Ethereum avrà un grande impatto su Dapps/Protocol basati su Ethereum, inclusa Inverse Finance.

Tuttavia, lo Scope Product di Inverse Finance è molto ampio e potenziale. Secondo la mia opinione personale, Anchor può espandersi completamente molte volte di più, quindi porterà ad un aumento della domanda di DOLA => più profitti che confluiscono nella tesoreria.

riepilogo

Ecco alcuni punti chiave dell'articolo:

Tutte le informazioni in questo articolo sono solo a scopo informativo e NON devono essere considerate consigli di investimento. Investire in criptovalute comporta un rischio estremamente elevato e dovresti investire solo l'importo che sei disposto a perdere.

Analizza e valuta il modello operativo di Uniswap V2, il modello più semplice per qualsiasi AMM.

Analizzare il modello operativo di Anchor Protocol, capire così come il progetto crea valore per il token ANC e prevedere le opportunità di investimento.

Analizza il modello operativo di ogni componente all'interno di Cream Finance tra cui: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Vedi ora qui.

Analizziamo il modello di Raydium per vedere come è il modello di Raydium, andando bene e non andando bene in alcuni punti, e come cambieranno per sviluppare dApp.

Analizza il modello PancakeSwap attraverso il meccanismo di lavoro di ogni prodotto al suo interno, trovando così opportunità di investimento con PancakeSwap.

Lo staking OHM offre un profitto APY del 100.000%. Con un numero così grande, il modello Olympus DAO è una truffa come si dice?

Analizzare il modello Lido Finance per comprendere i punti salienti del meccanismo di funzionamento di ciascun prodotto e il potenziale futuro di Lido.

Analizza il modello operativo di Balancer V2 e i suoi vantaggi e svantaggi, fornendo così le viste più intuitive su Token BAL.

Analisi dettagliata del modello operativo di Compound, fornendo così proiezioni e opportunità di investimento in COMP in futuro.

Cos'è il pangolino? Il modello operativo di Pangolin e come generano entrate? Quale sarà la posizione di Pangolin rispetto ad altre AMM DEX? saperne di più qui.

Analizzando il modello operativo di AMM SushiSwap, AMM con TVL è TOP 3 nel mercato, per conoscere la direzione del progetto e scoprire da soli i ninnoli.

Analizza il modello operativo di Yield Guild Games (YGG) con il suo meccanismo unico e il modo in cui il progetto crea valore per il token YGG.

L'analisi del meccanismo d'azione di Terra ti aiuterà a capire la differenza tra UST e LUNA e come Terra acquisisce valore per LUNA.

Attraverso l'analisi del modello operativo dei Fondi di Investimento Decentralizzati per realizzare potenziali opportunità di investimento con Ventures DAO!

Analizza il meccanismo d'azione di ogni prodotto di Serum tra cui: Serum DEX, GUI sharing, Pools per capire meglio l'idea: Tutti i valori vanno a Serum!

Perché l'ALFA è aumentata così bruscamente? Cos'ha di speciale Alpha Homora? Ci saranno opportunità di investimento in ALPHA in futuro? Scoprilo qui.

Analizza il meccanismo di lavoro di Maker Dao e come acquisire valore per il token MKR, proiettando così il futuro e il potenziale di questo importante progetto di prestito.

In che modo Polkastarter acquisisce valore per i token POLS? Analizziamo il meccanismo di lavoro di Polkastarter per prevedere il futuro e trovare opportunità di investimento con il progetto!

L'analisi del modello operativo di The Sandbox aiuta a comprendere il meccanismo e come guadagnare con ciascuna funzionalità di The Sandbox.

Raydium è uno scambio decentralizzato che utilizza il meccanismo AMM su Solana. In questo articolo, Coin98 ti guiderà su come utilizzare Raydium in dettaglio, con informazioni aggiornate!

Questo articolo ti guiderà su come utilizzare Uniswap, inclusi lo scambio, l

Mina e Polygon lavoreranno insieme per sviluppare prodotti che aumentino la scalabilità, la verifica avanzata e la privacy.

Analizza e valuta il modello operativo di Uniswap V2, il modello più semplice per qualsiasi AMM.

Lo scambio Remitano è il primo scambio che consente l'acquisto e la vendita di criptovalute in VND. Istruzioni per registrarsi a Remitano e acquistare e vendere Bitcoin in dettaglio proprio qui!

L'articolo ti fornirà le istruzioni più complete e dettagliate per l'utilizzo del testnet di Tenderize.

L'articolo ti fornirà la guida più completa e dettagliata all'utilizzo di Mango Markets per sperimentare tutte le funzionalità di questo nuovo progetto su Solana.

In questo primo episodio della serie UNLOCKED, aggiungeremo un ulteriore livello di sicurezza al tuo portafoglio utilizzando le Impostazioni di sicurezza.

L'agricoltura è una buona opportunità per gli utenti di guadagnare facilmente criptovalute in DeFi. Ma qual è il modo giusto per coltivare criptovalute e unirti alla DeFi in sicurezza?

L'articolo traduce l'opinione dell'autore @jdorman81 sulla questione della valutazione in Defi, insieme ad alcune opinioni personali del traduttore.