Bedrijfsmodelanalyse Uniswap V2 (UNI) - De basis van AMM

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Wat is er bijzonder aan het bedrijfsmodel van Curve Finance (CRV)? Welke kansen liggen er voor jou in Curve Finance?

In de eerste Model-artikelen hebben we uitgelegd waarom Coin98 Series schrijft over het Operation Model van elk project, dat is om u te helpen dieper te begrijpen over 1 Protocol, waarom het project in de juiste positie is.

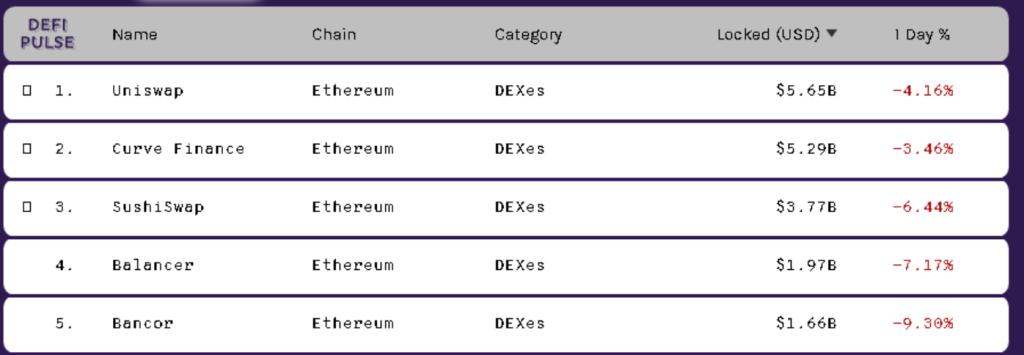

En in 2 artikelen over AMM Uniswap en SushiSwap geloof ik dat je een duidelijker beeld hebt waarom deze twee projecten in TOP AMM in de markt staan.

Het artikel van vandaag gaat ook over een andere AMM, namelijk Curve Finance. Laten we samen met ons kijken wat Curve Finance heeft dat zo'n hoog bedrag aan TVL kan aantrekken!

Informatie over Curve Finance

Curve Finance is een gedecentraliseerd uitwisselingsprotocol dat speciaal is ontworpen voor gepegde 1:1 gepegde Stablecoins of Crypto-activa (bijv. sBTC, renBTC, wBTC ...), waardoor gebruikers stablecoin-uitwisseling kunnen verhandelen met lage slippage, lage transactiekosten.

Curve Finance is niet alleen een plaats om stabiele activa te verhandelen, het project groeit met de lancering van veel nieuwe functies en nieuwe producten. Enkele nieuwe features zijn te noemen zoals: Lending Pool, Base & Metapool,... Nieuwe producten zijn oa Synthswap, een product dat Curve Finance combineert met Synthetix,...

Momenteel is Curve niet-custodial, maar niet zonder toestemming. Alleen Curve kan pools maken. In de toekomst zal Curve echter meer versoepelingsbeleid voeren en steeds meer projecten creëren Pool on Curve.

Het kan worden gezegd dat Curve Finance erg ontwikkeld is en het uitbreidingspotentieel ook geweldig is, we zullen later in het artikel meer in detail leren over het succes en het potentieel van Curve.

Oké, laten we beginnen!

Bedieningsmodel van AMM Curve en enkele speciale functies/producten

We beginnen met het meest basisproduct van Curve Finance, AMM Curve, ook wel bekend als StableSwap.

Werkingsmodel van AMM Curve

Net als Uniswap of SushiSwap is Curve Finance ook een AMM - een geautomatiseerde marktmaker. Maar dankzij:

Curve Finance heeft met succes een Stablecoin-handelsmarkt gecreëerd met een zeer lage slippage en lage kosten, waardoor een hoge kapitaalefficiëntie wordt bereikt.

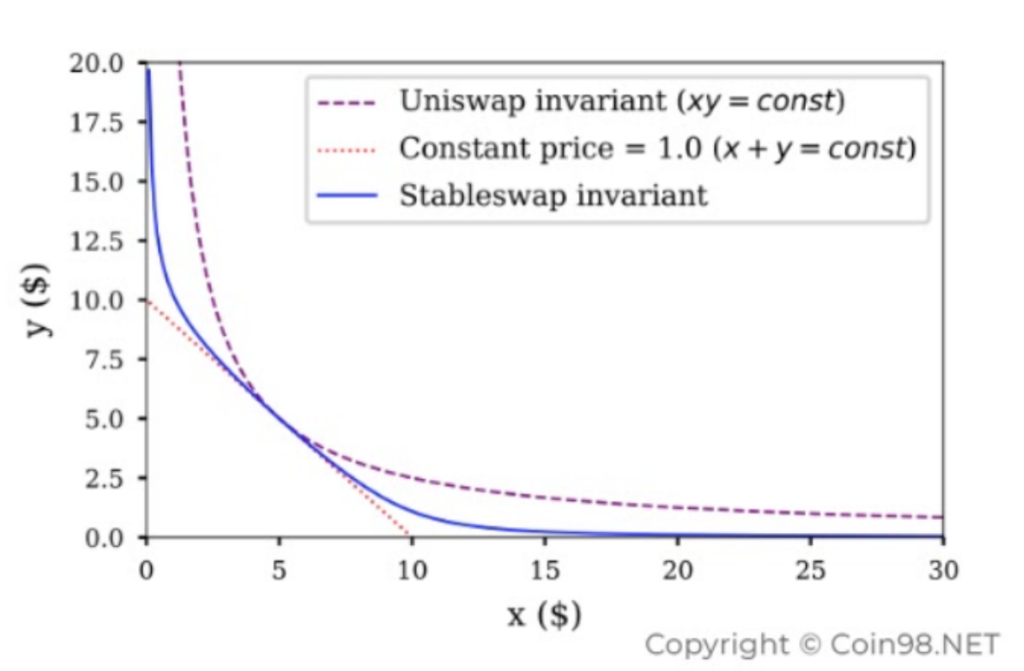

Hieronder ziet u een curve-vergelijkingsafbeelding van AMM Curve Finance en Uniswap V2.

Curven in Curve

Kan zien:

Dat is de afweging van Curve Finance, maar u kunt er zeker van zijn dat de liquiditeit in Curve erg groot is, van enkele tientallen miljoenen USD tot enkele honderden miljoenen USD, en als u buiten het optimale liquiditeitsbereik handelt, dan is Curve Er zal een waarschuwing voor je zijn.

Dus over het algemeen biedt Curve Finance nog steeds een zeer efficiënt handelsprotocol voor Stablecoin.

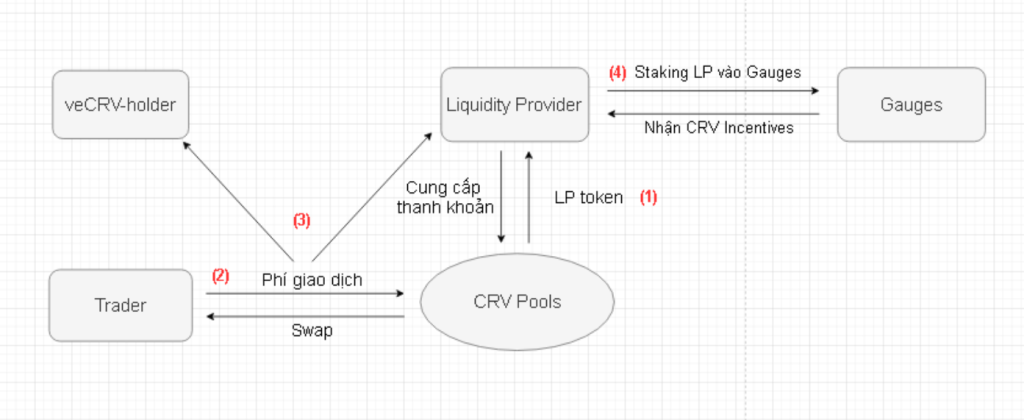

Het werkingsproces van AMM Curve Finance is als volgt:

AMM-curve Bewerkingsproces

Zoals u kunt zien, lijkt het bedieningsproces van AMM Curve Finance vrij veel op AMM Sushiswap, maar het verschil hier is het algoritme dat in Curve wordt gebruikt, evenals enkele andere speciale functies van de 2. daarnaast. We zullen er meer over leren in de volgende sectie.

Toepassingen van AMM Curve Finance:

Dat is het meest basale model van Curve Finance. Via dit model maakt Curve Finance het mogelijk om activa te verhandelen met een verhouding van 1:1, waaronder:

2 Stablecoin-handelspools in Curve Finance

2 handelspools voor synthetische/verpakte activa in Curve Finance

Bijzonderheden/producten:

Vervolgens komen we bij de speciale kenmerken/producten van Curve Finance. Al deze functies zijn gebouwd bovenop AMM Curve Platform + Dev's Applied Mindset, waardoor Curve Finance meer is dan alleen een plaats om stabiele activa te verhandelen.

Speciale functies zijn onder meer:

Nu gaan we in op hoe elk van deze speciale functies werkt.

CRV-token Incentives

Incentives Het CRV-tokensprogramma is een aantrekkelijk programma, dat TVL vanaf het begin naar Curve trekt. In de loop van de tijd is dit programma ontwikkeld en aangepast volgens de DAO om beter te voldoen aan de behoeften van de gemeenschap.

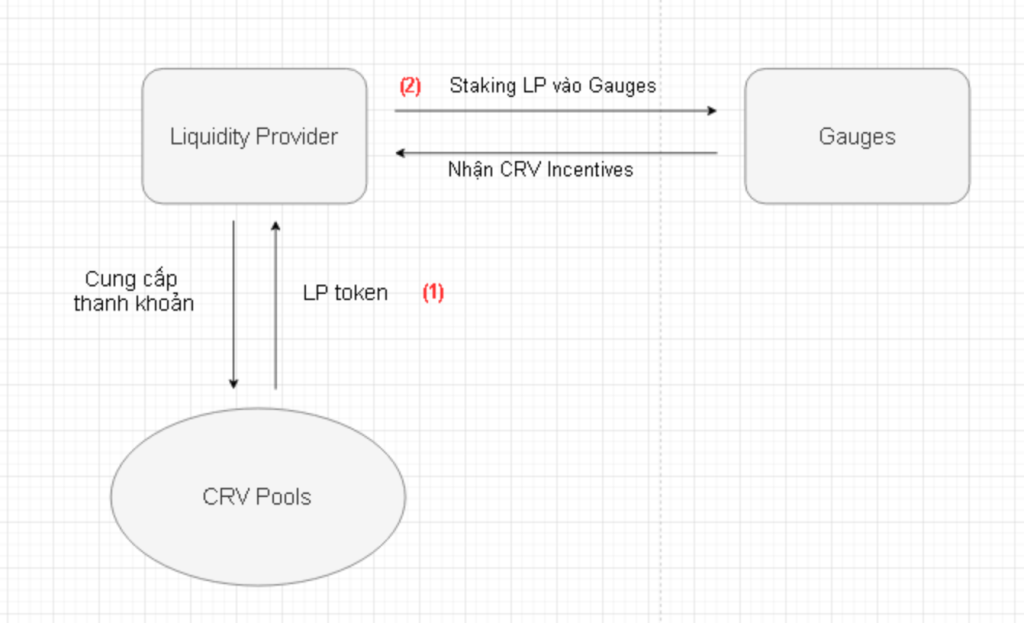

Dit programma is de 4e fase in het operationele proces van AMM Curve.

Het werkingsproces zoals ik hierboven al zei, is ook vrij eenvoudig:

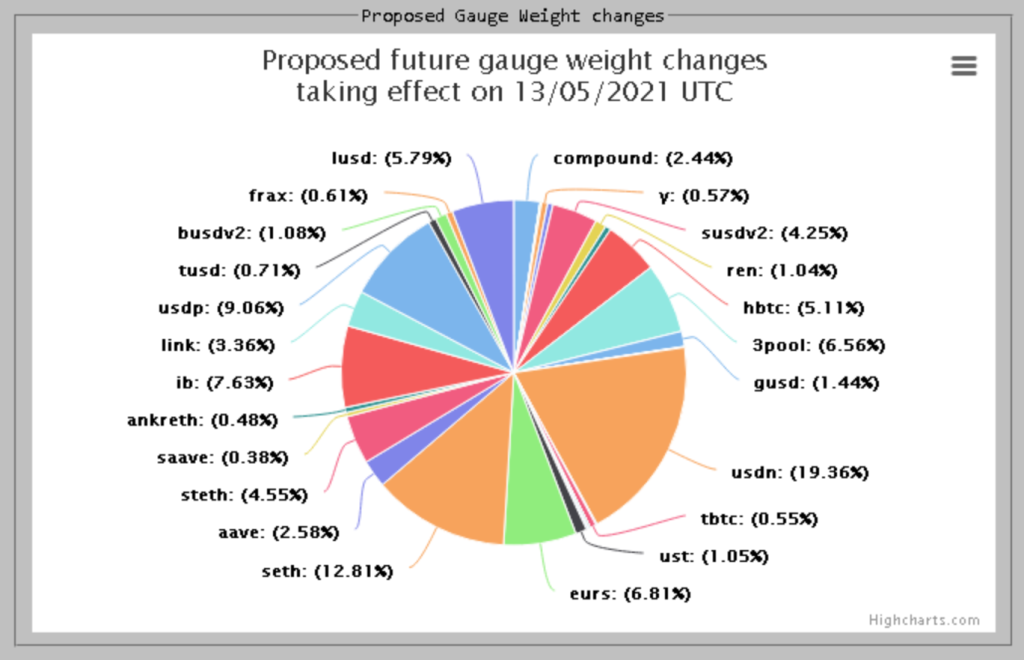

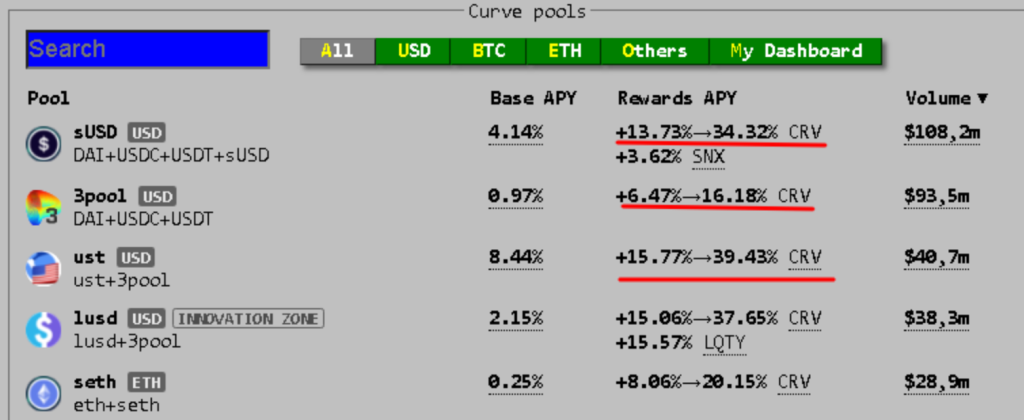

Momenteel worden er elke week ongeveer 5.000 CRV-token-incentives verdeeld over alle pools. De aandelenkoers wordt bepaald door de DAO, het bestuurssysteem volgens het stemmechanisme, en er wordt wekelijks gestemd.

Percentage Incentives token CRV verdeeld in pools

Hoe legt het programma Incentives waarde vast voor CRV-token?

Dit programma gebruikt CRV-tokens om Liquidity Providers te belonen, waardoor de liquiditeit wordt gestimuleerd en de ontwikkeling van het hele Curve Finance-project wordt bevorderd.

Het lijkt eenvoudig, maar Curve Finance heeft speciale mechanismen gebruikt om deze Incentives-activiteit op een positieve manier te promoten, het project doet dit op 2 belangrijke manieren:

Zorg voor 1 liquiditeit boven Curve Finance

Dit is een speciale functie die alleen wordt gebruikt in Curve AMM-modellen.

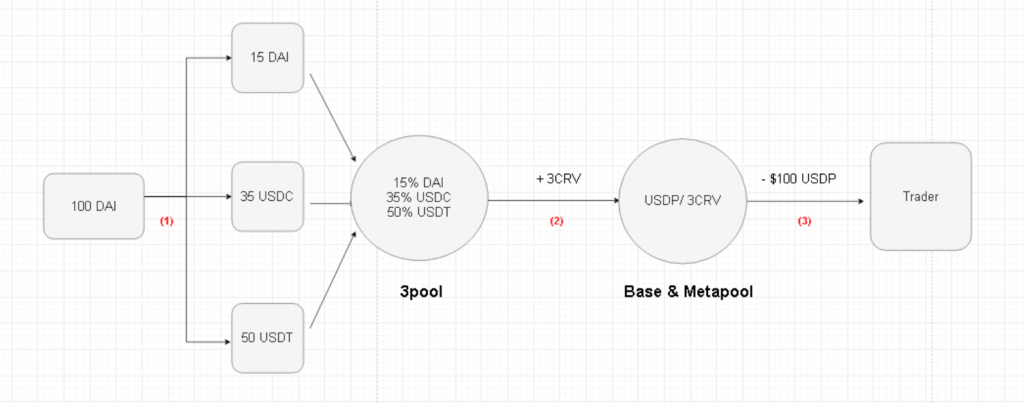

Met Curve kunnen gebruikers liquiditeit bieden met een of meer tokens in de pool. Curve splitst automatisch tokens in andere tokens met de juiste verhouding in de pool.

Het proces zal vergelijkbaar zijn wanneer u tokens uit Curve's Pool haalt.

Liquiditeitsaanvoer en liquiditeitsonttrekkingsproces in Curve

Voorbeeld: U wilt $1000 DAI verstrekken aan Pool 3pool, de pool met de hoogste TVL in Curve, inclusief 3 stablecoins DAI:USDC:UST met een verhouding van 15:35:50. Het proces van liquiditeitsvoorziening vindt als volgt plaats:

En het liquidatie-opnameproces vindt omgekeerd plaats, u betaalt LP-tokens en ontvangt de tokens die u wilt.

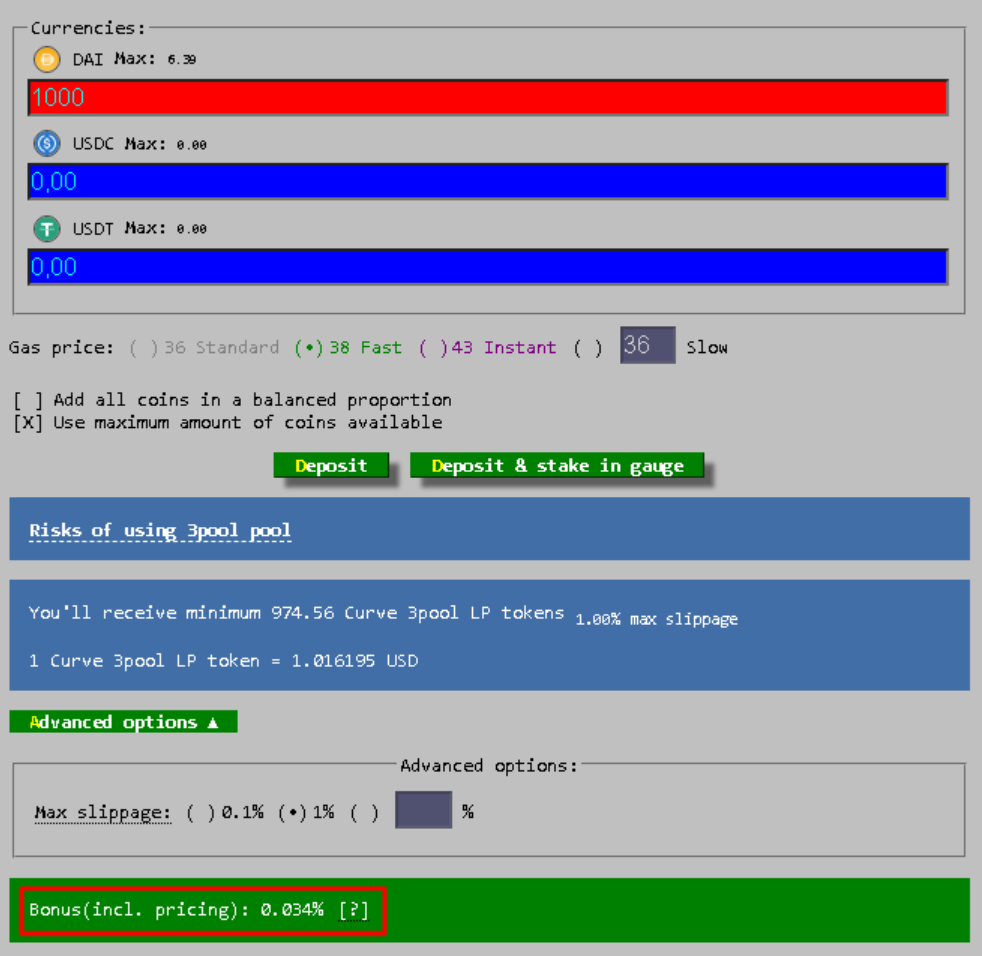

Profiteert u van het verstrekken van 1 zijliquiditeit in Curve?

Hieronder ziet u een illustratie wanneer ik 1000 DAI stort in Pool 3pool. Het bonusbedrag dat ik zal ontvangen is 0,026%.

%Bonus wanneer u DAI verstrekt in Pool 3pool

Uitleenpool

Dit is een product dat vanaf het begin door Curve Finance is ontwikkeld en waarmee meer gebruiksscenario's voor Curve Finance zijn ontwikkeld.

Tokens in deze pool worden niet alleen gebruikt voor Swap, maar ook voor uitlenen, waarna LP-tokens alle 3 soorten beloningen ontvangen:

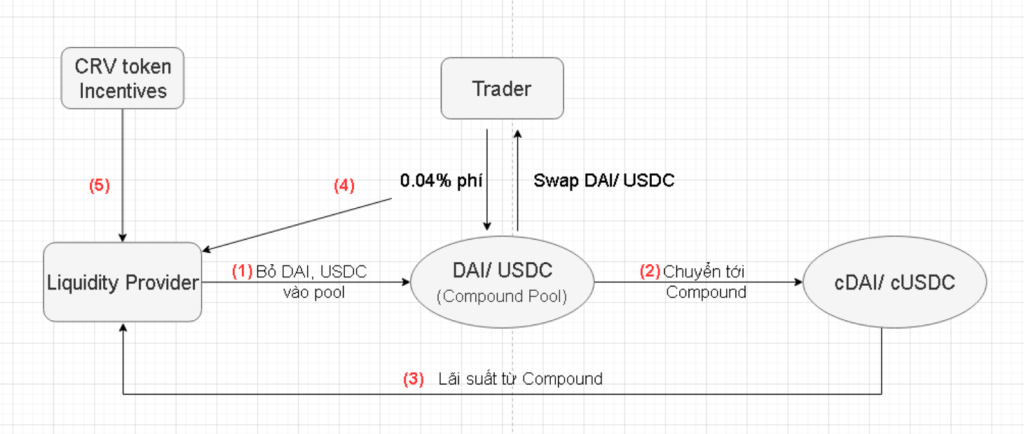

Het bedrijfsmodel bij Lending Pool zal het volgende proces volgen:

Werkingsproces van Lending Pool in Curve Finance

Al met al zal de Liquidity Provider in deze Pool Lending een zeer hoge %APY krijgen.

U zult zich afvragen, als het token dat in de pool is gestort, wordt uitgeleend bij Compound, waar is het token (liquiditeit) waar u nog steeds DAI/USDC kunt ruilen in deze Pool Lending?

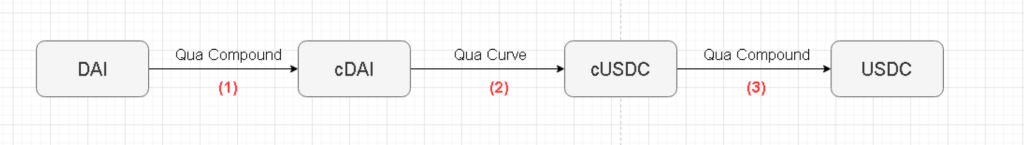

Heel eenvoudig, het proces van het ruilen van DAI / USDC in Pool Lending zal als volgt plaatsvinden:

U kunt dus nog steeds DAI ⇒ USDC op deze pool ruilen.

Persoonlijk vind ik Lending Pool een redelijk goed model, gebaseerd op het AMM-model van Curve, waarbij zowel Swap als Lending in dezelfde Pool worden gecombineerd, waardoor kapitaal effectief wordt gebruikt. Liquidity Providers zullen een hoog %APY ontvangen, veel meer dan normale Pool.

In ruil daarvoor moet je het risico dragen van Lending Protocols zoals Compound, Aave, Yearn Finance,...

Broers die van plan zijn Stablecoin-liquiditeit te verstrekken of van plan zijn om stablecoins uit te lenen, kunnen deze Pool on Curve overwegen.

Vervolgens komen we bij een model dat ook vrij uniek is op Curve, namelijk Base en Metapool.

Basis en Metapool

Base en Metapool zijn gecombineerde producten:

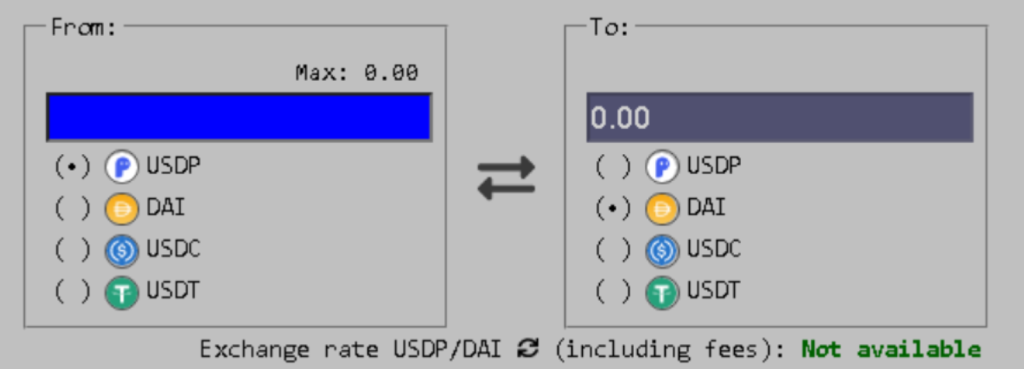

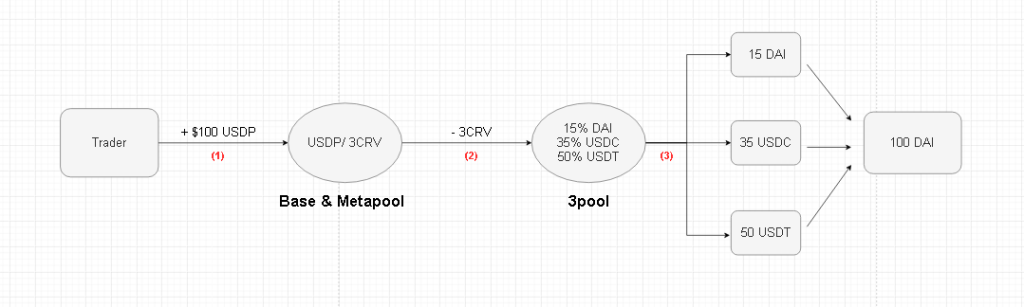

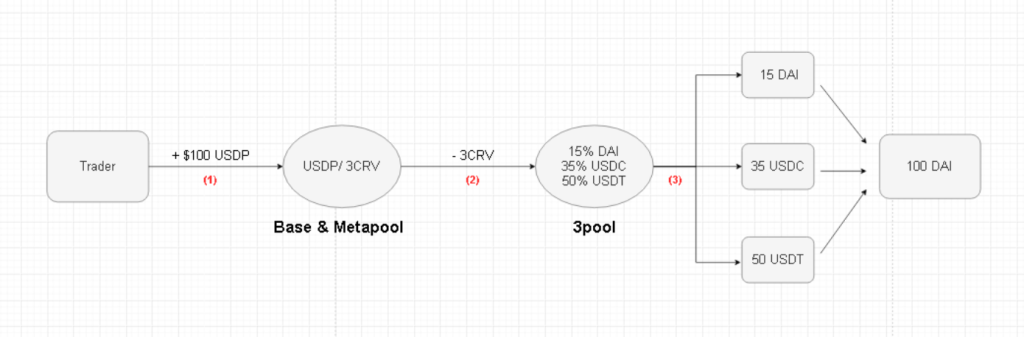

De volgende afbeelding helpt u het model van Base en Metapool beter te begrijpen:

Ik kies Base als stablecoin USDP, Pool wordt Pool 3pool met LP-token van 3CRV. Gecombineerd hebben we 1 pool USDP / 3CRV.

Via dit Base- en Metapool-model kunt u gemakkelijk USDP verhandelen met 1 van de 3 stablecoins in Pool 3pool.

Het transactieproces vindt als volgt plaats:

Als we het hele proces samenvatten, zullen gebruikers met succes handelen van USDP naar DAI.

Evenzo, als u DAI, USDT, USDC naar USDP wilt ruilen, gaat het proces als volgt:

Zoals te zien is, helpt dit model:

SynthSwap

Wat is SynthSwap?

Dit is een hybride product tussen 2 protocollen Curve Finance en Synthetix , SynthSwap zal worden uitgebracht in Curve v3.

SynthSwap helpt u om 2 activa te verhandelen met een zeer lage slippage , deze 2 activa hoeven geen 1:1 verhouding te hebben.

Het bedrijfsmodel van SynthSwap:

Als u bijvoorbeeld wilt overstappen van ETH naar BTC, gaat het bewerkingsproces van SynthSwap als volgt:

SynthSwap. Werkingsmodel

In totaal kun je ETH naar BTC ruilen met Slippage ~ 0, veel lager dan bij andere AMM's zoals Uniswap, SushiSwap,...

Zie je, alleen gebaseerd op het basis AMM Curve-model en door een stapsgewijze verbetering, heeft het Curve Finance-project zeer goede functies gebouwd, die voldoen aan de echte behoeften van DeFi-gebruikers.

Vervolgens zullen we het belangrijkste deel doornemen: hoe Curve Finance waarde voor CRV-token vastlegt.

Hoe legt Curve Finance waarde vast voor CRV-token?

Curve Finance, gelanceerd begin augustus 2020, is ook een van de eerste AMM's op de markt, er was een tijd dat de CRV opliep tot $ 54.

In het begin waren de CRV-tokenbeloningen voor Liquidity Providers echter erg groot, en in die tijd had het CRV-token niet al te veel use-cases, dus de LP's verkochten CRV snel na het boeren. Het CRV-token daalde vervolgens dramatisch tot een dieptepunt van $ 0,33, meer dan 150 keer lager dan zijn piek.

Maar in de loop van de tijd is de Curve Finance-gemeenschap langzaam hersteld, waarbij de tokenomics van het CRV-token langzaam opnieuw zijn ontworpen. Curve Finance is momenteel de nr. 1 Stablecoin DEX en ook een van de toonaangevende AMM's op de markt van vandaag.

Nu zullen we leren over de nieuwe tokenomics van het CRV-token.

veCRV

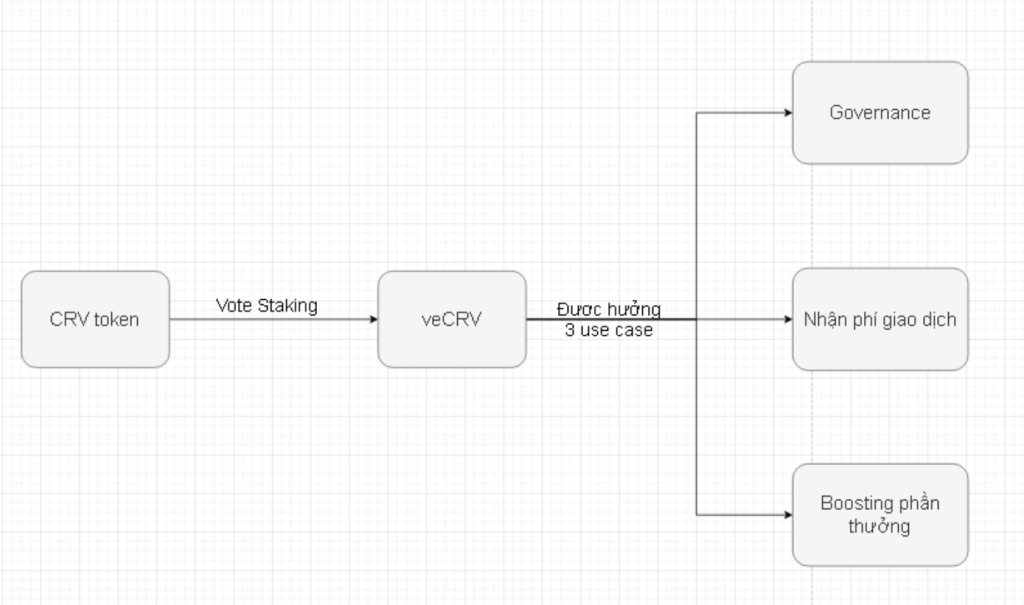

CRV-token heeft 3 hoofdgebruiksscenario's:

Om echter alle 3 use-cases van CRV-tokens te ontvangen, vereist het project dat u CRV vergrendelt en veCRV ontvangt.

3 use cases van veCRV

De minimale CRV-locktijd is 1 week, de langste is 4 jaar. Hoe langer u CRV vergrendelt, hoe meer veCRV u krijgt. Op dat moment, hoe meer 3 use-cases u ontvangt.

Bijvoorbeeld:

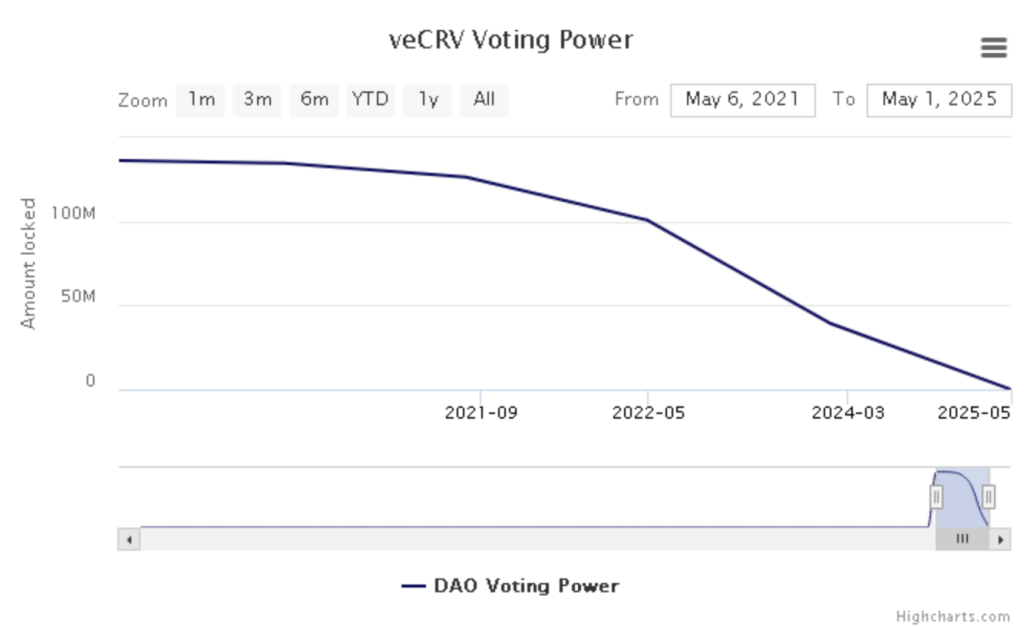

Dit aantal veCRV's zal in de loop van de tijd afnemen.

U kiest bijvoorbeeld voor een 4-jarig slot en ontvangt 1000 veCRV, 1 jaar later is het aantal veCRV 750 en na 4 jaar heeft u geen veCRV en ontvangt u CRV-tokens.

veCRV-stemkracht neemt in de loop van de tijd af

Daarbij kunt u zien hoe Curve Finance een zeer eerlijk Governance + Reward -systeem heeft gebouwd, waarbij hogere beloningen worden verdeeld over gebruikers die lang bij het project blijven.

Als je 4 jaar blokkeert, ontvang je transactiekosten, verhogingen,... 4 keer meer dan iemand die maar 1 jaar blokkeert.

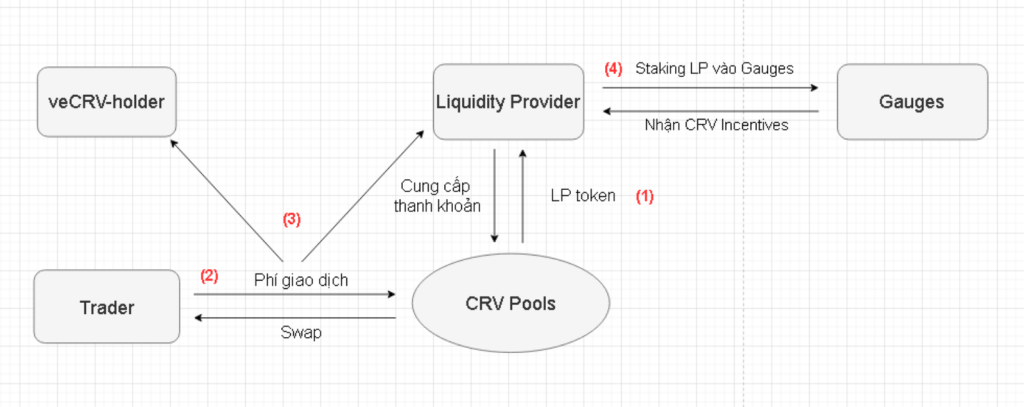

Transactiekosten

Dit is een van de basisgebruiksscenario's van het CRV-token.

Terug naar het bedrijfsmodel van de AMM Curve. veCRV-houders zullen transactiekosten ontvangen wanneer er transacties plaatsvinden in een van de Curve Pools.

Item (3), veCRV ontvangt vergoedingen bij het genereren van transacties op Curve's Pool

Momenteel zijn de transactiekosten in alle pools 0,04%, 50% wordt rechtstreeks verdeeld over LP-tokens, de resterende 50% wordt gebruikt om 3CRV-tokens te kopen en verdeeld onder veCRV-houders.

Uiteraard betekent de herverdeling van vergoedingen niet alleen het delen van inkomsten voor veCRV-houders, projecteigenaren, maar helpt het ook de liquiditeit te vergroten in Pool 3pool, de beste Pool die door veel mensen het meest wordt gebruikt ⇒ De verdeling van kosten creëert ook extra meerwaarde in de toekomst.

boosten

Dit is een speciale functie in Curve Finance die noch Uniswap noch SushiSwap heeft.

Als broers en zussen tegelijkertijd zijn:

Je wordt tot 2,5 keer beloond als je deelneemt aan een pool op Curve.

De onderstaande afbeelding laat u de kracht van deze functie zien.

Ik licht bovenstaande afbeelding kort toe:

U zorgt bijvoorbeeld voor liquiditeit voor Pool sUSD, naast de reguliere beloning ontvangt u ook een incentive token CRV van Curve Finance met een APY van 13,73%. Maar als u veCRV in een bepaald bedrag houdt, kan uw CRV-token-incentive x2,5 keer dat bedrag verhogen, tot 13,73%*2,5 = 34,32%.

Door Boosting is de APY in de Pools erg hoog gestegen.

Dit is naar mijn mening de meest aantrekkelijke use case van CRV. Het helpt:

Allemaal zaken die Curve-houders en beide Curve Finance-projecten nodig hebben. Het Boosting-mechanisme is echt een "dolfijnmedicijn" dat de ontwikkeling van het project bevordert.

Opmerkingen over CRV .token

Als Uniswap V2 UNI-token gebruikt voor governance, Sushiswap SUSHI-token gebruikt voor administratie + het delen van inkomsten, dan heeft Curve Finance het native token van het project naar een nieuw niveau getild.

CRV-tokens worden gebruikt om:

Daardoor ontstaat een positief vliegwiel. Het kan worden gezegd dat het CRV-token een van de belangrijkste redenen is voor de voortgang van het hele Curve Finance-project.

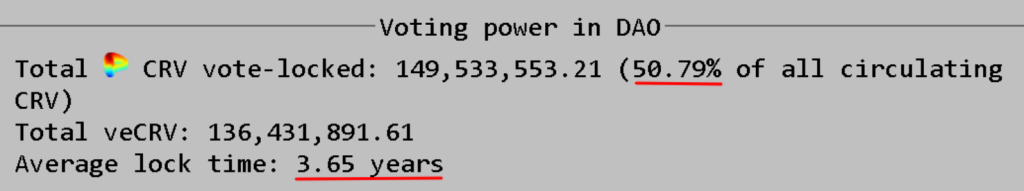

Op het moment van drukken is momenteel meer dan 50% van de CRV-tokens vergrendeld, met een gemiddelde vergrendelingstijd van maximaal 3,65 jaar. Dat laat zien hoe groot de behoefte is voor Staking CRV om meer veCRV te ontvangen.

Uniswap V2 en Sushiswap zonder de governance-token, ik denk dat het project nog steeds goed zal werken, maar als Curve Finance niet de CRV-governancetoken heeft, denk ik dat het project onmiddellijk meer dan 50% van de huidige TVL zal verliezen.

Samenvatting van het bedrijfsmodel van Curve.

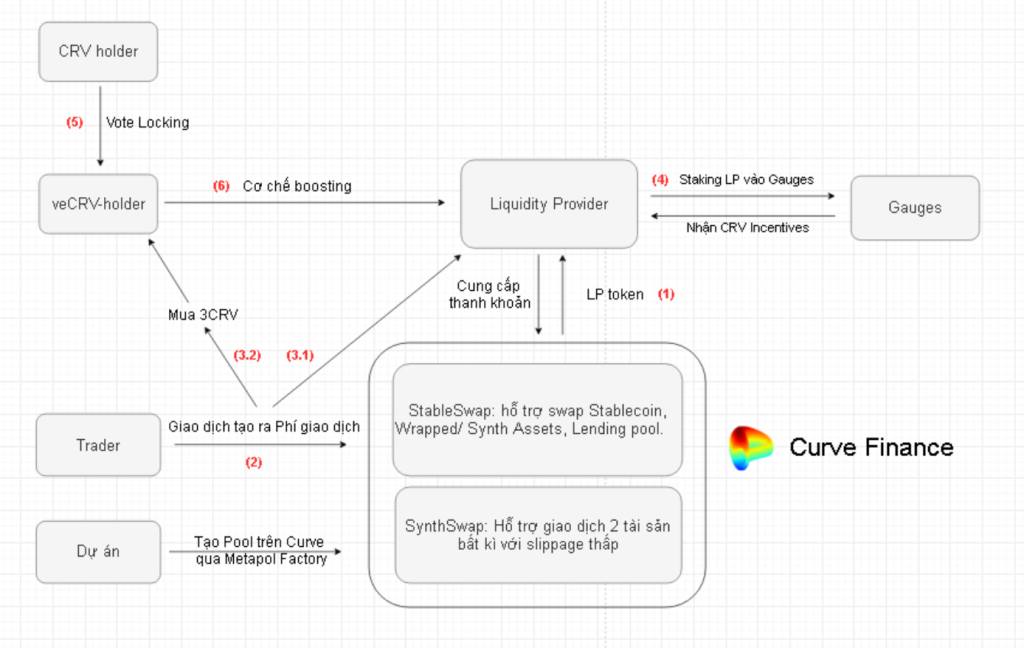

We hebben elk stuk van Curve Finance doorgenomen, nu zal ik het hele operatieproces van dit unieke AMM-project samenvatten.

De belangrijkste betrokken actoren

Er zijn 5 hoofdcomponenten betrokken bij het Curve Operational Model, waaronder:

1. Curve Finance: Curve Finance bouwt een gedecentraliseerde handelsmarkt voor DeFi-gebruikers, het project omvat 2 hoofdproducten:

2. Liquidity Provider: Thành phần quan trọng, cung cấp thanh khoản vào các Pool trong 2 sản phẩm chính của Curve. Curve có nhiều cách để khuyến khích đối tượng tham gia này.

3. Trader: Người dùng của dự án, tạo ra 100% doanh thu cho Curve Finance.

4. Dự án: Các dự án, đặc biệt là các dự án nhỏ có tham gia vào hệ sinh thái của Curve thông qua Metapool Factory, giúp dự án tạo các Pool thanh khoản trên Curve mà không tốn quá nhiều tiền.

5. CRV holder: Chủ dự án, người nắm token quản trị của dự án Curve. CRV tham gia vào hệ sinh thái Curve Finance thông qua việc khóa token và nhận veCRV.

=> Thông qua cơ chế chia thưởng, boosting, quản trị,... Curve Finance đã kết nối tất cả thành phần này lại với nhau và tạo nên 1 dự án AMM hàng đầu hiện nay.

Werkingsproces van het gehele Curve .-project

Het proces zal als volgt verlopen:

Operationeel proces van het gehele Curve Finance-project

Thông qua mô hình này, anh em có thể thấy Curve Finance rất chú trọng vào các Liquidity Provider:

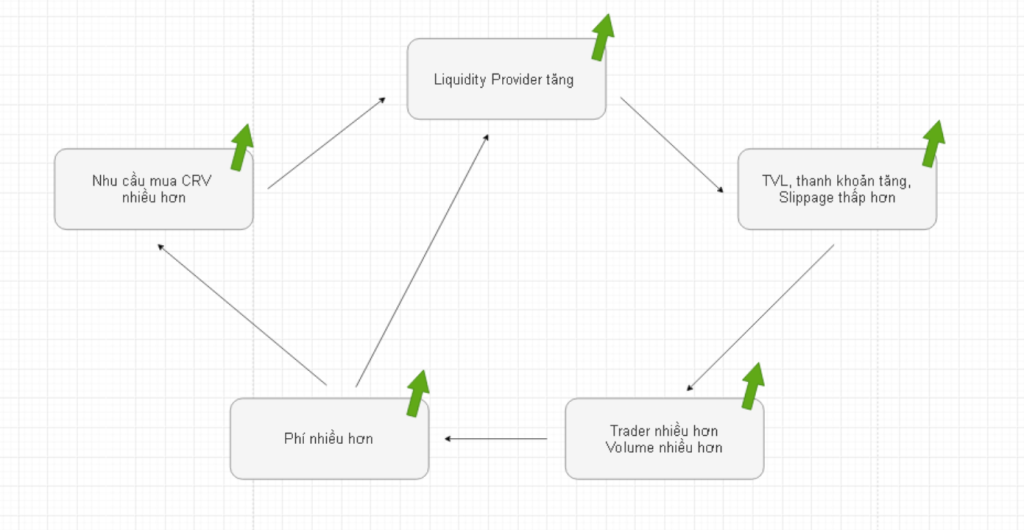

Curve's vliegwielmodel

Dit is het vliegwielmodel van Curve Finance.

Wat vindt u van dit bedieningsmodel?

Persoonlijk vind ik dit een buitengewoon goed bedrijfsmodel, niet alleen in technische zaken, maar ook in de manier waarop het project tokenomics ontwerpt, een effectief bedrijfsmodel bouwt:

Elk model heeft echter zijn nadelen, en dit zijn naar mijn mening de 2 belangrijkste nadelen van het Curve Finance-model:

Bijvoorbeeld, de functie Base en Metapool, om USDP naar DAI te wisselen, moet u 4 routes doorlopen. Deze functies zullen dus echt effectief zijn wanneer u met grote volumes handelt, of Curve Finance zal in de toekomst naar Layer-2 verhuizen.

Swap van USDP naar DAI moet via 4 routes gaan

Aankomende kansen in Curve Finance

Het kan gezegd worden dat Curve Finance momenteel geen concurrenten heeft in de DEX-array voor Stable Assets. Niet alleen dat, Curve Finance ontwikkelt ook meer functies, waardoor gebruikers zowel kunnen lenen als liquiditeit kunnen bieden, profiteren van de liquiditeit die beschikbaar is in de pool,...

In de toekomst zal de kans in Curve Finance komen van de Curve v3-update met 2 hoofdfuncties, Metapool Factory en SynthSwap.

(1) Metapool Factory : dit is een product waarmee veel andere projecten eenvoudig Pool on Curve kunnen maken zonder toestemming te hoeven vragen, op basis van het Base & Metapool-model.

Dit zal Curve helpen om met meer partijen samen te werken en tegelijkertijd met de overvloedige liquiditeit van de Pools is het vermogen van Curve om projectliquiditeit aan te trekken groot, waardoor de positie van DEX Stable Assets, zijn nummer 1 wordt versterkt.

(2) SynthSwap : Zoals ik hierboven al zei, staat SynthSwap toe om 2 tokens met extreem lage slippage te verhandelen, dit zal in de toekomst een extreem grote markt voor Curve openen. Het is zelfs mogelijk om te concurreren met Uniswap V3.

Curve's aanstaande groeimogelijkheid is ook om te groeien op andere ketens. Momenteel is het Curve-project gelanceerd op Ethereum, Polygon en heeft aangekondigd dat het naar Polkadot zal migreren en in de toekomst zeker verder zal uitbreiden.

Opmerkingen en conclusies over het bedrijfsmodel van Curve

Curve Finance begon als een Stablecoin trading AMM, maar nu gaat het project veel verder dan dat.

Als we het bedrijfsmodel van Curve Finance samenvatten, trekken we als volgt enkele hoofdideeën:

Wellicht heeft u nu een beter beeld van het Curve Finance project, de aard en potentie van het project, wat vindt u van dit project? Reageer alstublieft uw mening in de commentaarsectie, zodat we kunnen uitwisselen en bespreken.

De eerste stukjes zullen moeilijk zijn, maar alles zal van fundamenteel belang zijn voor ons om vooruit te komen, alles over DeFi te begrijpen en het te gebruiken om onze investeringsmogelijkheden te verdienen. Ik stel het dus zeer op prijs dat u het bedrijfsmodel van het project leest en leert.

De Operation Model Series is een serie om u te helpen een beter begrip te krijgen van een protocol, hoe het werkt en zijn potentieel voor toekomstige ontwikkeling. Enkele modellen waarnaar u kunt verwijzen:

Als je meer wilt weten over het werkmodel van Protocol, geef dit dan door in het commentaargedeelte, zodat we dit in de volgende nummers kunnen doen.

Tot ziens in de volgende Operation Model Series.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Analyseer het bedrijfsmodel van Anchor Protocol, begrijp zo hoe het project waarde creëert voor het ANC-token en voorspel investeringsmogelijkheden.

Analyseer het bedrijfsmodel van elk onderdeel binnen Cream Finance, waaronder: geldmarkten, Iron Bank, Cream Staking, ETH2 Staking. Zie nu hier.

Laten we het model van Raydium analyseren om te zien hoe het model van Raydium is, het goed doet en niet goed doet op bepaalde punten, en hoe ze zullen veranderen om dApps te ontwikkelen.

Analyseer het PancakeSwap-model via het werkingsmechanisme van elk product erin, en vind zo investeringsmogelijkheden met PancakeSwap.

Staking OHM biedt een APY-winst van 100.000%. Met zo'n enorm aantal, is het Olympus DAO-model een oplichterij zoals geruchten?

Analyseer het Lido Finance-model om de hoogtepunten van het werkingsmechanisme van elk product en het toekomstige potentieel van Lido te begrijpen.

Analyseer het bedieningsmodel van Balancer V2 en de voor- en nadelen ervan, waardoor u de meest intuïtieve weergaven van Token BAL krijgt.

Gedetailleerde analyse van het bedrijfsmodel van Compound, waardoor prognoses en investeringsmogelijkheden in COMP in de toekomst worden verschaft.

Wat is Pangolin? Het bedrijfsmodel van Pangolin en hoe genereren ze inkomsten? Wat zal de positie van Pangolin zijn in vergelijking met andere DEX AMM's? leer hier meer.

Analyse van het bedrijfsmodel van AMM SushiSwap, AMM met TVL is TOP 3 in de markt, om de richting van het project te kennen en zelf inzichten te krijgen.

Analyseer het operatiemodel van Yield Guild Games (YGG) met zijn unieke mechanisme en hoe het project waarde creëert voor YGG Token.

Door het werkingsmechanisme van Terra te analyseren, begrijp je het verschil tussen UST en LUNA en hoe Terra waarde creëert voor LUNA.

Door het bedrijfsmodel van gedecentraliseerde investeringsfondsen te analyseren om potentiële investeringsmogelijkheden te realiseren met Ventures DAO!

Analyseer en evalueer het bedrijfsmodel van Inverse Finance, waardoor u de meest intuïtieve perspectieven op INV krijgt.

Analyseer het werkingsmechanisme van elk product van Serum, inclusief: Serum DEX, GUI delen, Pools om het idee beter te begrijpen: alle waarden gaan naar Serum!

Waarom is de ALPHA zo sterk gestegen? Wat is er zo speciaal aan Alpha Homora? Zijn er in de toekomst investeringsmogelijkheden in ALPHA? Ontdek het hier.

Analyseer het werkingsmechanisme van Maker Dao en hoe u waarde voor MKR-token kunt vastleggen, waardoor de toekomst en het potentieel van dit toonaangevende kredietproject worden geprojecteerd.

Hoe legt Polkastarter waarde vast voor POLS-tokens? Laten we het werkingsmechanisme van Polkastarter analyseren om de toekomst te voorspellen en investeringsmogelijkheden met het project te vinden!

Het analyseren van het bedrijfsmodel van The Sandbox helpt om het mechanisme te begrijpen en hoe je geld kunt verdienen met elke functie van The Sandbox.

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

Mina en Polygon zullen samenwerken om producten te ontwikkelen die de schaalbaarheid, verbeterde verificatie en privacy vergroten.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Remitano-uitwisseling is de eerste uitwisseling die het kopen en verkopen van cryptocurrencies in VND mogelijk maakt. Instructies voor het registreren voor Remitano en het kopen en verkopen van Bitcoin in detail hier!

Het artikel geeft je de meest complete en gedetailleerde instructies voor het gebruik van het Tenderize testnet.

Dit artikel geeft je de meest complete en gedetailleerde gids voor het gebruik van Mango Markets om de volledige functionaliteit van dit nieuwe project op Solana te ervaren.

In deze eerste aflevering van de UNLOCKED-serie voegen we een extra beveiligingslaag toe aan uw portemonnee met behulp van Beveiligingsinstellingen.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Saddle Finance is een AMM die handel mogelijk maakt en liquiditeit verschaft aan tBTC, WBTC, sBTC en renBTC. Gebruikershandleiding zadelvloer.