Análise do Modelo Operacional Uniswap V2 (UNI) - A Fundação da AMM

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

O que há de especial no modelo operacional da Curve Finance (CRV)? Quais oportunidades existem na Curve Finance para você?

Nos primeiros artigos do Modelo, explicamos por que o Coin98 escreve Séries sobre o Modelo de Operação de cada projeto, ou seja, para ajudá-lo a entender mais profundamente sobre 1 Protocolo, por que o projeto está na posição.

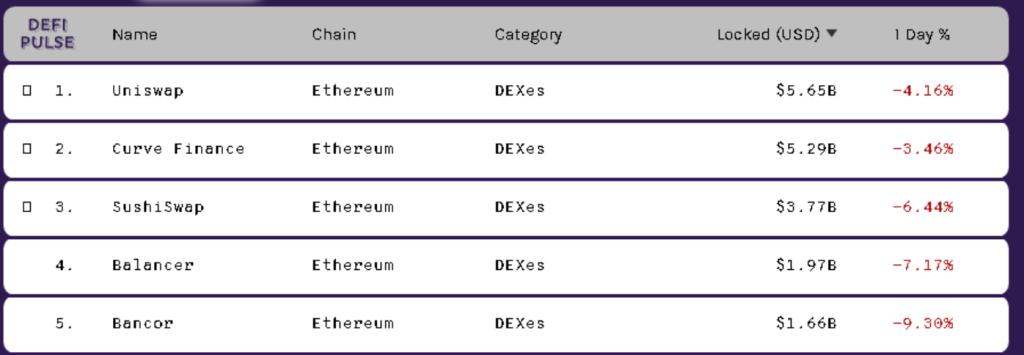

E em 2 artigos sobre AMM Uniswap e SushiSwap , acredito que você tenha uma visão mais clara, porque esses dois projetos estão no TOP AMM do mercado.

O artigo de hoje também será sobre outra AMM, que é a Curve Finance. Vamos descobrir conosco o que a Curve Finance tem que pode atrair uma quantidade tão alta de TVL!

Informações sobre Curve Finance

O Curve Finance é um protocolo de câmbio descentralizado projetado especificamente para Stablecoins 1:1 indexados ou ativos criptográficos (por exemplo, sBTC, renBTC, wBTC…), permitindo que os usuários negociem trocas de stablecoin com baixa derrapagem e baixa taxa de transação.

Curve Finance não é apenas um lugar para negociar ativos estáveis, o projeto está crescendo com o lançamento de muitos novos recursos e novos produtos. Alguns novos recursos podem ser mencionados como: Lending Pool, Base & Metapool,... Novos produtos incluem Synthswap, um produto que Curve Finance combina com Synthetix,...

Atualmente, o Curve não é custodial, mas não sem permissão. Apenas Curve pode criar pools. No entanto, no futuro, a Curve está tendo políticas mais flexíveis e mais e mais projetos criam Pool on Curve.

Pode-se dizer que o Curve Finance é muito desenvolvido, e o potencial de expansão também é grande, conheceremos o sucesso e o potencial do Curve com mais detalhes posteriormente no artigo.

Ok, vamos começar!

Modelo de operação da Curva AMM e algumas características/produtos especiais

Começaremos com o produto mais básico da Curve Finance, o AMM Curve, também conhecido como StableSwap.

Modelo de operação da Curva AMM

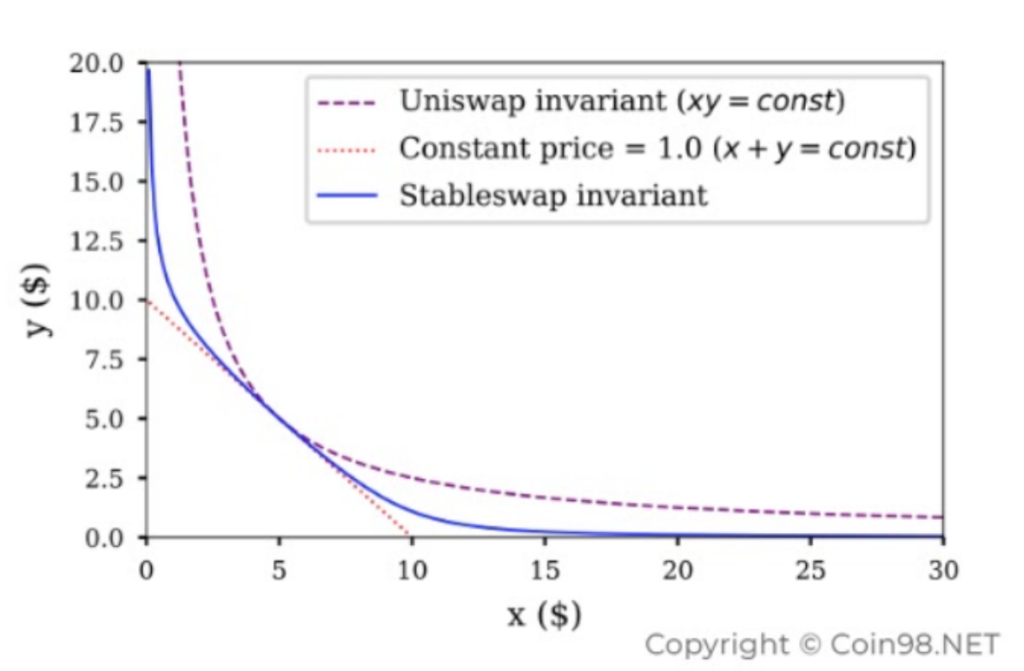

Semelhante ao Uniswap ou SushiSwap, o Curve Finance também é um AMM - um criador de mercado automatizado. No entanto, graças a:

A Curve Finance criou com sucesso um mercado de negociação de Stablecoin com Slippage muito baixa e taxas baixas, trazendo assim alta eficiência de capital.

Abaixo está uma imagem de comparação de curvas do AMM Curve Finance e Uniswap V2.

Curvas em Curva

Pode ver:

Essa é a compensação do Curve Finance, mas você pode ter certeza de que a liquidez no Curve é muito grande, de algumas dezenas de milhões de dólares a várias centenas de milhões de dólares, e se você negociar além da faixa de liquidez ideal, então o Curve Haverá um aviso para você.

Portanto, no geral, a Curve Finance ainda está fornecendo um protocolo de negociação de stablecoin muito eficiente.

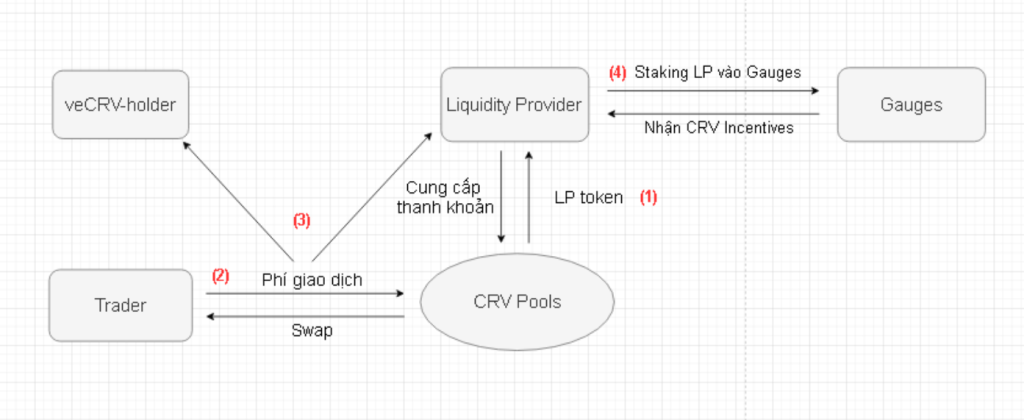

O processo de operação da AMM Curve Finance é o seguinte:

Curva AMM. Processo de Operação

Como você pode ver, o processo de operação do AMM Curve Finance é bastante semelhante ao do AMM Sushiswap, mas a diferença aqui é o algoritmo usado no Curve, além de algumas outras características especiais do 2. ao lado. Aprenderemos mais sobre isso na próxima seção.

Aplicações do AMM Curve Finance:

Esse é o modelo mais básico de Curve Finance. Através deste modelo, a Curve Finance permite a negociação de ativos com um rácio de 1:1, incluindo:

2 pools de negociação de stablecoin no Curve Finance

2 pools de negociação de ativos sintéticos/embrulhados no Curve Finance

Características/produtos especiais:

Em seguida, chegaremos aos recursos/produtos especiais da Curve Finance. Todos esses recursos são construídos em cima da plataforma AMM Curve + Applied Mindset do desenvolvedor, tornando o Curve Finance mais do que apenas um lugar para negociar ativos estáveis.

As características especiais incluem:

Agora vamos nos aprofundar em como cada um desses recursos especiais funciona.

Incentivos de token CRV

O programa de incentivos CRV tokens é um programa atrativo, atraindo a TVL para a Curve desde os primórdios, ao longo do tempo, esse programa foi sendo desenvolvido e ajustado de acordo com o DAO para melhor atender as necessidades da comunidade.

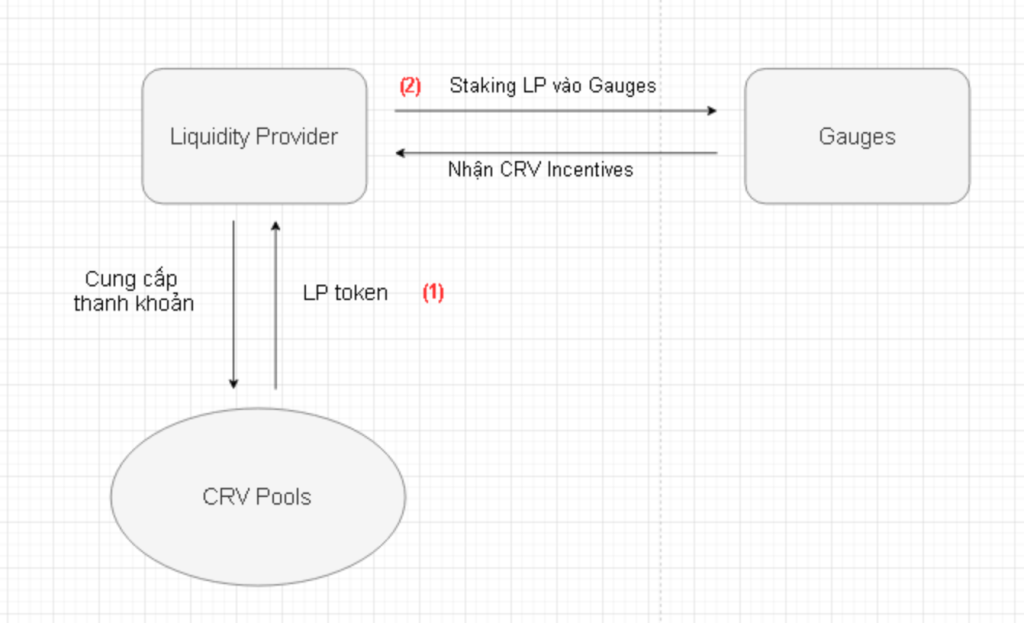

Este programa é a 4ª etapa do processo operacional da Curva AMM.

O processo de operação, como mencionei acima, também é bastante simples:

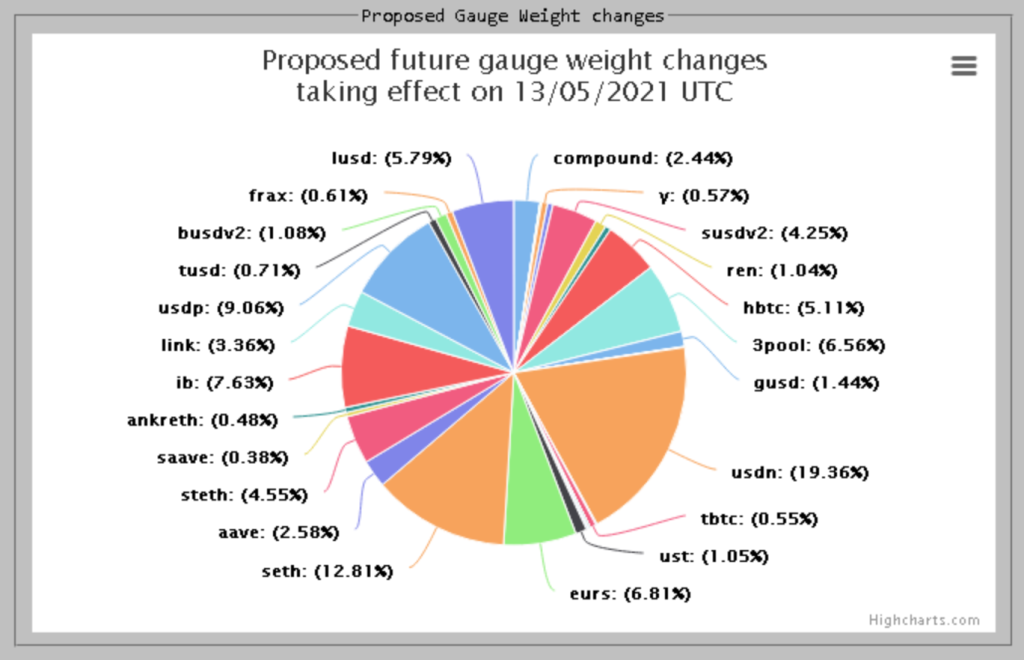

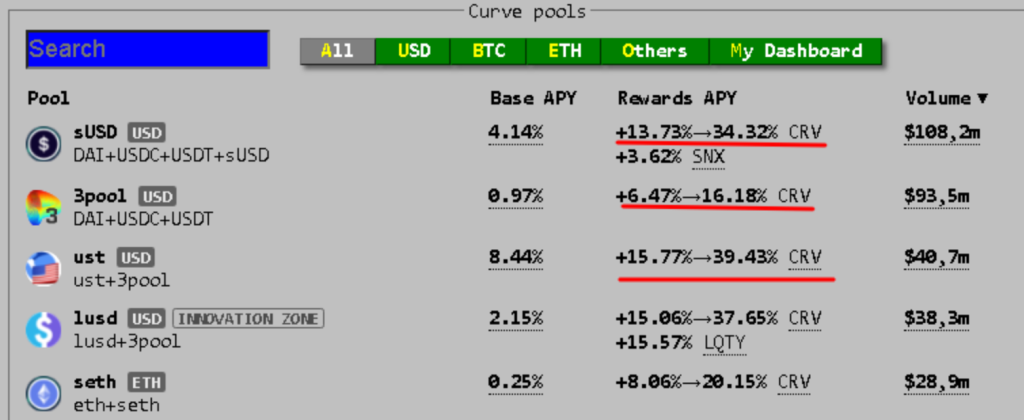

Atualmente, cerca de 5.000 incentivos de token CRV serão distribuídos em todos os pools a cada semana. A taxa de ações é decidida pelo DAO, o sistema de governança de acordo com o mecanismo de votação, e é votada semanalmente.

Taxa de token de incentivos CRV dividido em pools

Como o programa Incentivos captura valor para o token CRV?

Este programa utiliza tokens CRV para recompensar os Liquidity Providers, incentivando assim a liquidez e promovendo o desenvolvimento de todo o projeto Curve Finance.

Parece simples, mas a Curve Finance utilizou mecanismos especiais para promover esta atividade de Incentivos de forma positiva, o projeto está a fazer de 2 formas principais:

Fornecer 1 liquidez acima do Curve Finance

Este é um recurso especial, usado apenas em modelos Curve AMM.

O Curve permite que os usuários forneçam liquidez com um ou mais tokens no pool. O Curve dividirá automaticamente os tokens em outros tokens com a proporção correta no pool.

O processo será semelhante quando você retirar tokens do Pool da Curve.

Processo de Oferta de Liquidez e Retirada de Liquidez em Curva

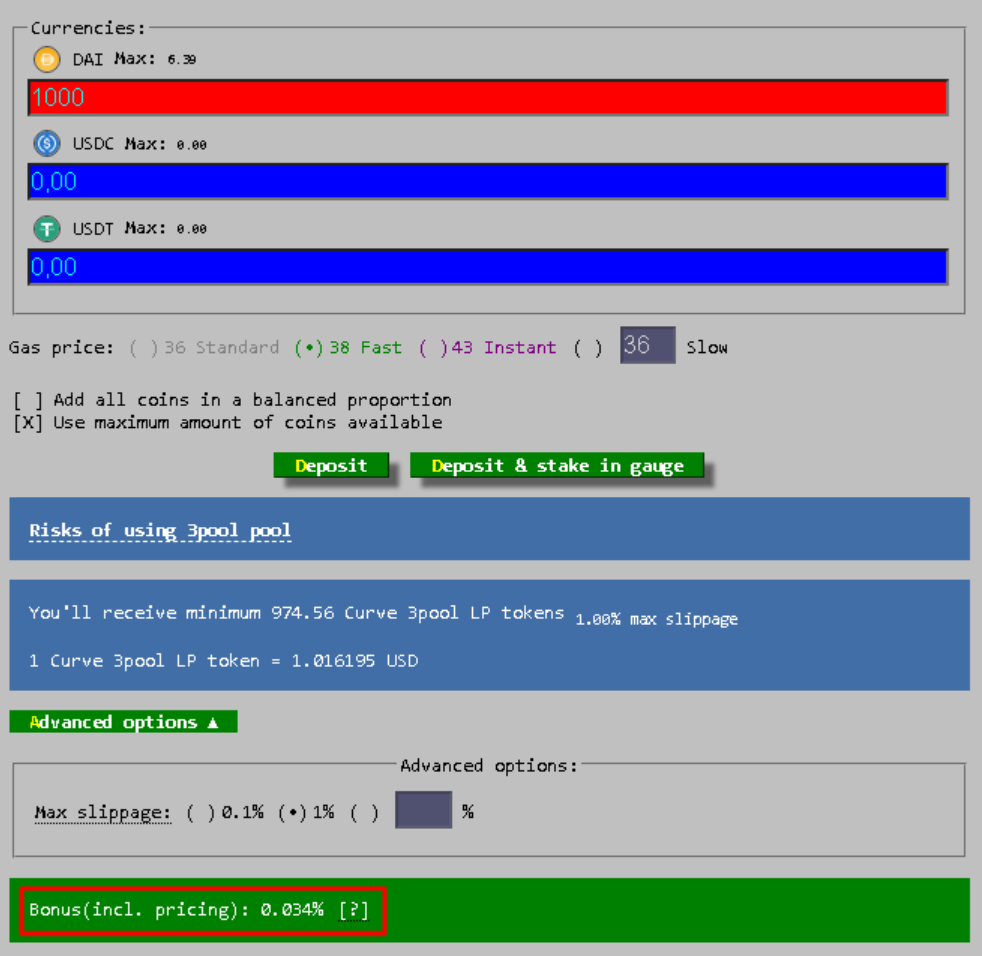

Exemplo: você deseja fornecer $1000 DAI para o Pool 3pool, o pool com o maior TVL na Curva, incluindo 3 stablecoins DAI:USDC:UST com uma proporção de 15:35:50. O processo de provisionamento de liquidez ocorrerá da seguinte forma:

E o processo de Saque de Liquidação acontecerá ao contrário, você paga os tokens LP e recebe os tokens que deseja.

Fornecendo 1 lado de liquidez na Curva, você se beneficiará?

Abaixo está uma ilustração quando deposito 1000 DAI no Pool 3pool. O valor do bônus que receberei é de 0,026%.

%Bônus quando você fornece DAI no Pool 3pool

Pool de empréstimos

Este é um produto desenvolvido pela Curve Finance desde os primeiros dias, desenvolvendo mais casos de uso para a Curve Finance.

Os tokens neste pool, além de serem usados para Swap, também serão usados para Empréstimos, então os tokens LP receberão todos os 3 tipos de recompensas:

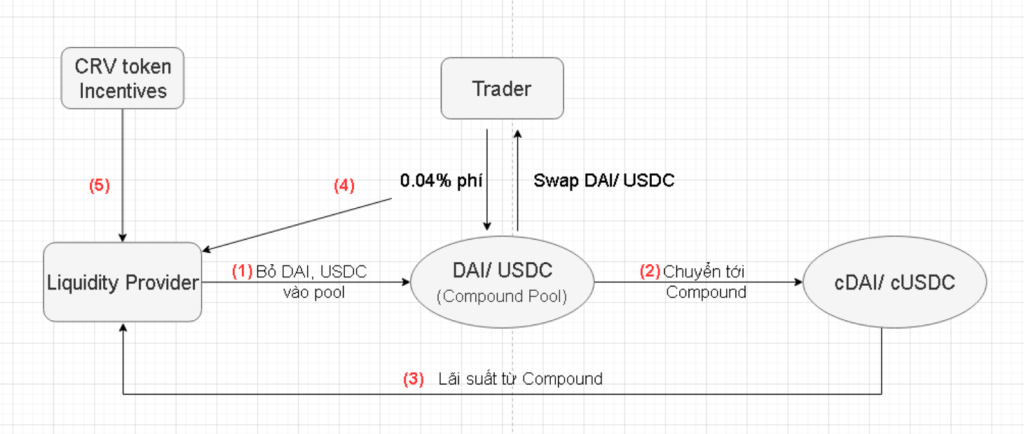

O modelo operacional do Lending Pool seguirá o seguinte processo:

Processo de operação do Lending Pool na Curve Finance

Em suma, o Provedor de Liquidez nesses empréstimos de pool obterá um %APY muito alto.

Você vai se perguntar, se o token depositado no Pool for emprestado no Compound, onde está o token (liquidez) onde você ainda pode trocar DAI/USDC neste Pool Lending?

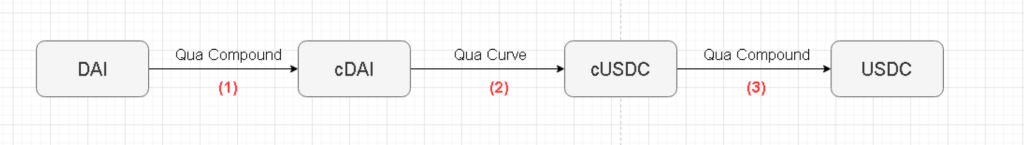

De forma muito simples, o processo de troca de DAI / USDC em Pool Lending ocorrerá da seguinte forma:

Então você ainda pode trocar DAI ⇒ USDC neste pool.

Pessoalmente, acho que o Lending Pool é um modelo muito bom, baseado no modelo AMM da Curve, combinando Swap e Lending no mesmo Pool, utilizando efetivamente o capital, os Provedores de Liquidez receberão alto %APY muito mais do que o Pool normal.

Em troca, você deve arcar com o risco de Protocolos de Empréstimo como Composto, Aave, Yearn Finance,...

Irmãos que pretendem fornecer liquidez de stablecoin ou pretendem emprestar stablecoins, podem considerar este Pool on Curve.

Em seguida, chegamos a um modelo que também é bastante único no Curve, que é o Base e o Metapool.

Base e Metapool

Base e Metapool são produtos combinados:

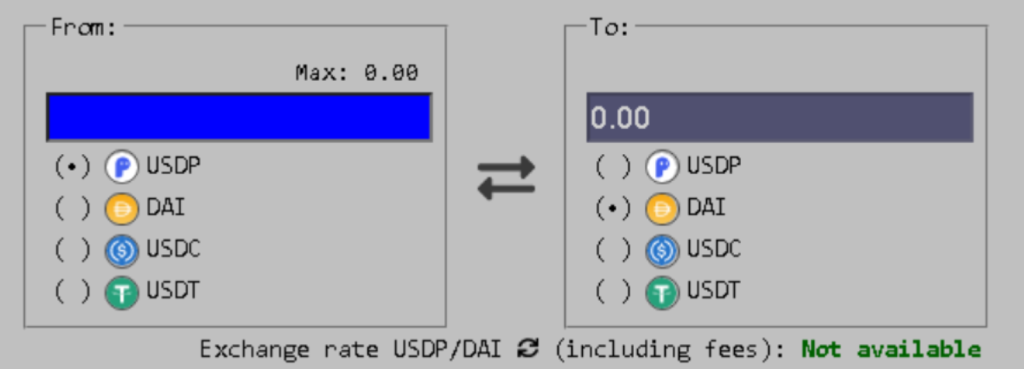

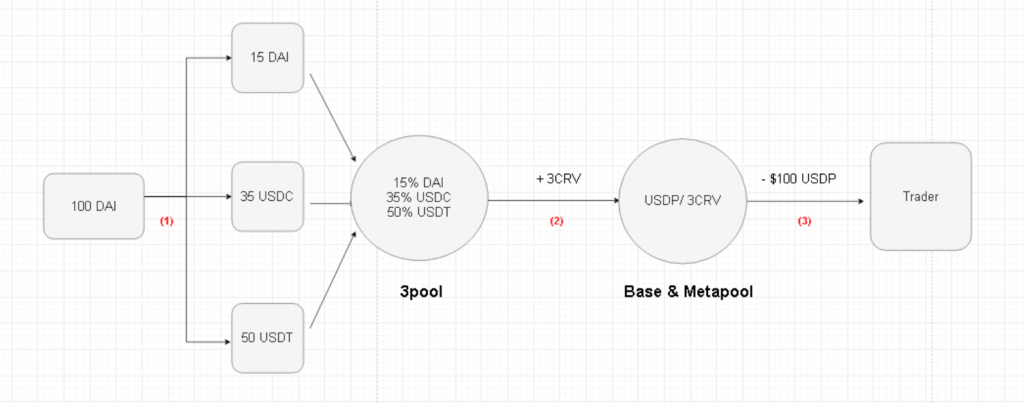

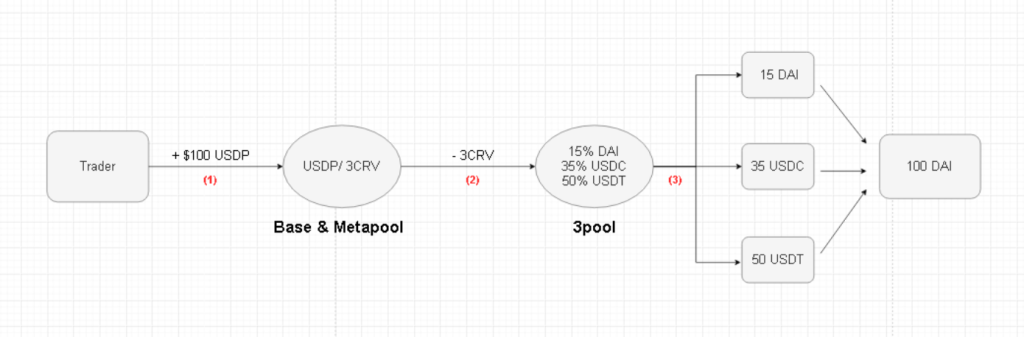

A ilustração a seguir ajudará você a entender melhor o modelo de Base e Metapool:

Eu escolho Base como stablecoin USDP, Pool será Pool 3pool com token LP de 3CRV. Combinados teremos 1 Pool USDP/3CRV.

Através deste modelo Base e Metapool, você pode negociar USDP com 1 de 3 stablecoins no Pool 3pool facilmente.

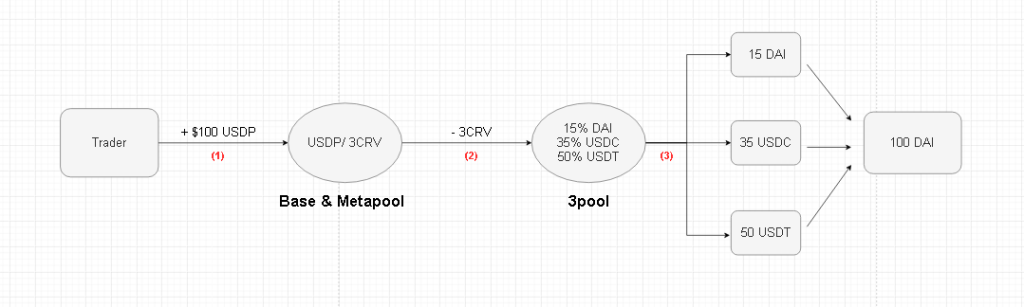

O processo de transação ocorrerá da seguinte forma:

Resumindo todo o processo, os usuários negociarão com sucesso do USDP para o DAI.

Da mesma forma, se você quiser trocar DAI, USDT, USDC para USDP, o processo será assim:

Como pode ser visto, este modelo ajuda:

SynthSwap

O que é SynthSwap?

Este é um produto híbrido entre 2 Protocolos Curve Finance e Synthetix , SynthSwap será lançado em Curve v3.

SynthSwap ajuda você a negociar quaisquer 2 ativos com derrapagem muito baixa , esses 2 ativos não precisam ter uma proporção de 1: 1.

Modelo operacional do SynthSwap:

Ví dụ anh em muốn đổi từ ETH sang BTC, Quy trình hoạt động của SynthSwap diễn ra như sau:

Mô hình hoạt động của SynthSwap

Tổng lại cả quy trình, anh em sẽ swap được ETH sang BTC với mức Slippage ~ 0, thấp hơn rất rất nhiều so với việc anh em swap trên các AMM khác như Uniswap, SushiSwap,...

Anh em thấy đấy, chỉ dựa trên mô hình cơ bản AMM Curve và qua 1 bài bước cải tiến, dự án Curve Finance đã xây dựng được những tính năng rất hay, đánh đúng vào nhu cầu thực của người dùng DeFi.

Tiếp theo, chúng ta sẽ đi qua Phần quan trọng nhất: Curve Finance capture value cho CRV token như thế nào.

Curve Finance capture value cho CRV token như thế nào?

Curve Finance ra mắt vào đầu tháng 8/2020, cũng là 1 trong những AMM đầu tiên trên thị trường, đã có thời điểm CRV lên đến $54.

Tuy nhiên, vào thời gian đầu, CRV token thưởng cho các Liquidity Provider là rất lớn, đồng thời khi đó CRV token cũng không có quá nhiều use case, vậy nên các LP đã nhanh chóng bán CRV sau khi farm được. CRV token sau đó đã rớt giá thê thảm, xuống mức đáy là $0.33, giảm hơn 150 lần từ mức giá đỉnh.

Nhưng qua thời gian, cộng đồng Curve Finance đã từ từ vực dậy được, từ từ thiết kế lại tokenomics của CRV token, Curve Finance hiện đang là DEX về Stablecoin số 1 và cũng là 1 trong những AMM hàng đầu thị trường hiện nay.

Bây giờ chúng ta sẽ tìm hiểu về tokenomics mới của CRV token.

veCRV

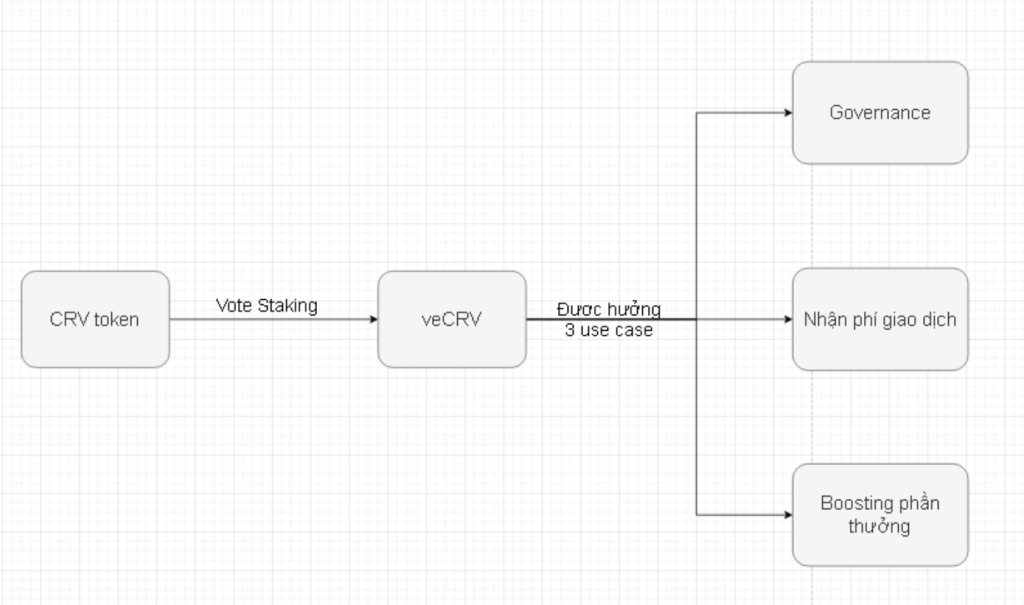

CRV token có 3 use case chính:

Tuy nhiên để nhận được cả 3 use case của CRV token, dự án yêu cầu anh em phải lock CRV và nhận về veCRV.

3 use case của veCRV

Thời gian lock CRV tối thiểu là 1 tuần, dài nhất là 4 năm. Nếu anh em khóa CRV càng lâu, anh em sẽ nhận được càng nhiều veCRV. Khi đó, 3 use case mà anh em nhận được sẽ càng nhiều.

Ví dụ:

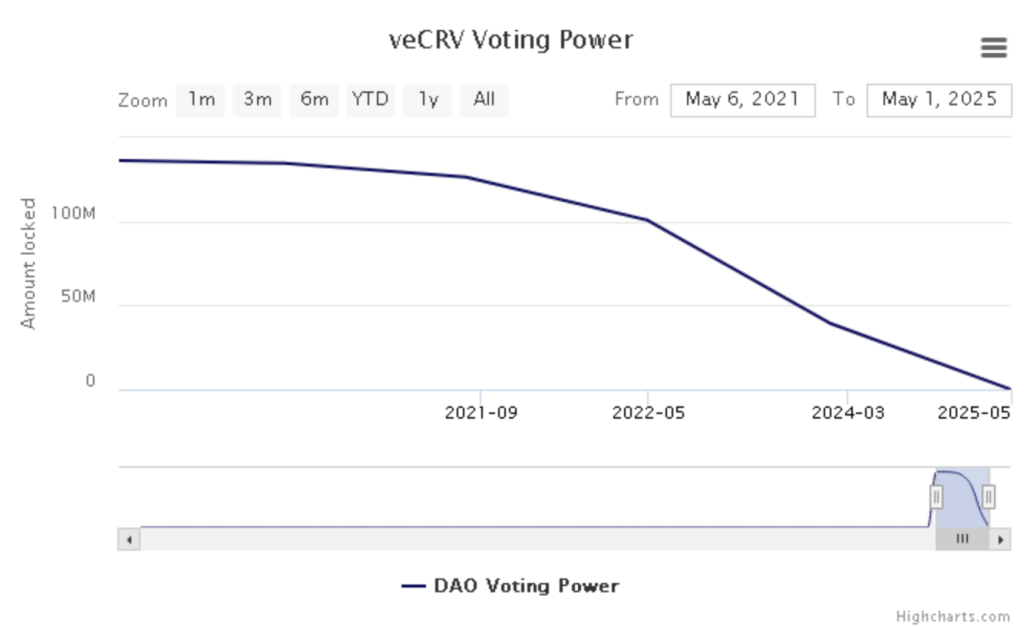

Số veCRV này qua thời gian sẽ giảm dần qua thời gian.

Ví dụ anh em chọn khóa 4 năm và nhận về 1000 veCRV, 1 năm sau, số veCRV sẽ còn 750, và sau 4 năm anh em sẽ không còn veCRV nào và nhận về CRV token.

veCRV voting-power giảm dần qua thời gian

Qua đó, anh em có thể thấy Curve Finance đã xây dựng hệ thống Quản trị + Chia thưởng rất công bằng như thế nào, chia phần thưởng cao hơn cho những người dùng ở lại lâu dài với dự án.

Nếu anh em khóa 4 năm, anh em sẽ được nhận phí giao dịch, được tăng phần thưởng,... gấp 4 lần người chỉ khóa 1 năm.

Phí giao dịch

Đây là 1 trong những use case cơ bản của CRV token.

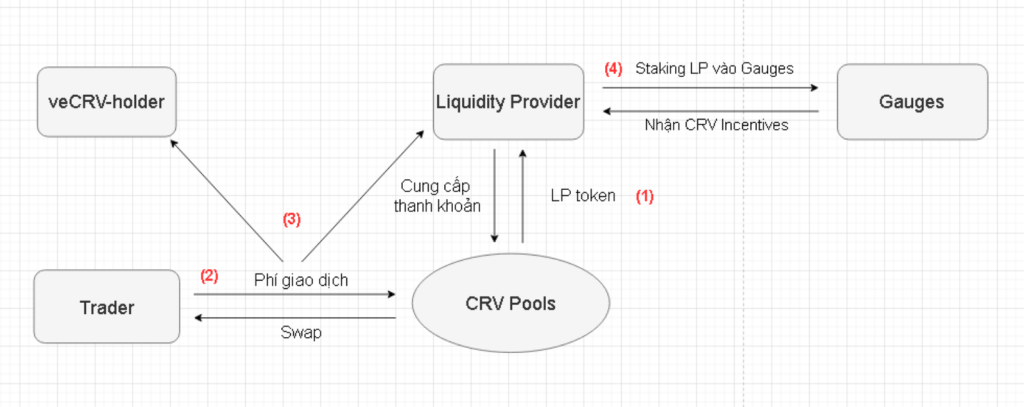

Quay trở lại với mô hình hoạt động của AMM Curve. veCRV holder sẽ nhận phí giao dịch khi có bất kì giao dịch nào diễn ra trong bất kì Pool nào của Curve.

Mục (3), veCRV nhận phí khi phát sinh giao dịch trên Pool của Curve

Atualmente em todos os pools, a taxa de transação é de 0,04%, 50% serão divididos diretamente em tokens LP, os 50% restantes serão usados para comprar tokens 3CRV e divididos entre os detentores de veCRV.

Obviamente, a redistribuição de taxas não significa apenas compartilhar receitas para detentores de veCRV, proprietários de projetos, mas também ajuda a aumentar a liquidez do Pool 3pool, o melhor Pool, o mais utilizado por muitas pessoas ⇒ A divisão de custos também cria mais-valia adicional no futuro.

Impulsionando

Este é um recurso especial no Curve Finance que nem o Uniswap nem o SushiSwap possuem.

Se irmãos são ao mesmo tempo:

Você será recompensado em até x2,5 vezes ao entrar em qualquer Pool on Curve.

A imagem abaixo mostrará o poder desse recurso.

Explico brevemente a imagem acima:

Por exemplo, você fornece liquidez para o Pool sUSD, além da recompensa regular, você também recebe um token de incentivo CRV da Curve Finance com um APY de 13,73%. Mas se você mantiver veCRV em um determinado valor, seu incentivo de token CRV pode aumentar x2,5 vezes esse valor, até 13,73%*2,5 = 34,32%.

Através do Boosting, o APY nas Pools aumentou muito.

Na minha opinião, este é o caso de uso mais atraente do CRV. Isso ajuda:

Estas são todas as coisas que os detentores do Curve e ambos os projetos do Curve Finance precisam. O mecanismo Boosting é realmente uma "droga do golfinho" que promove o desenvolvimento do projeto.

Comentários sobre o token CRV .

Se o Uniswap V2 usa o token UNI para governança, o Sushiswap usa o token SUSHI para administração + compartilhamento de receita, então o Curve Finance realmente trouxe o token nativo do projeto para um novo nível.

Os tokens CRV são usados para:

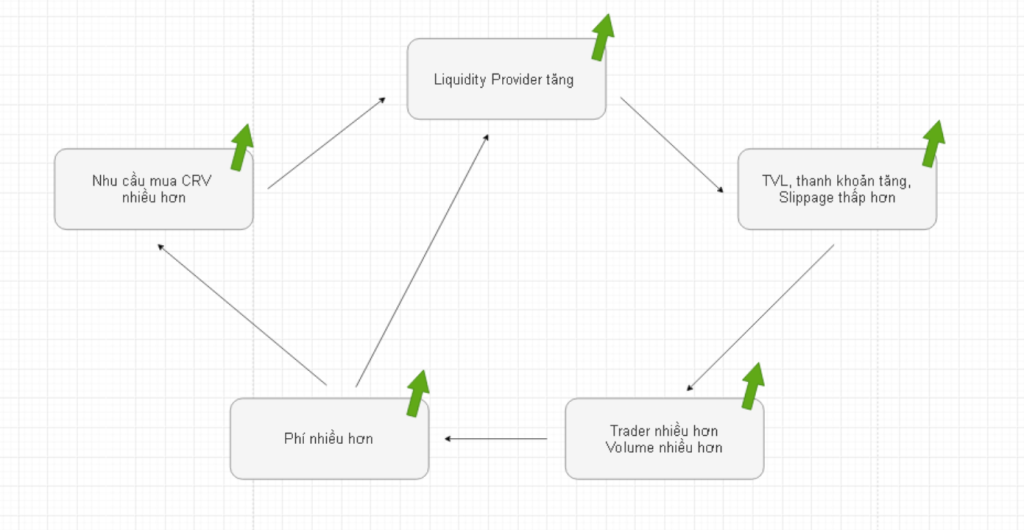

Criando assim um volante positivo. Pode-se dizer que o token CRV é um dos principais motivos que impulsionam o avanço de todo o projeto Curve Finance.

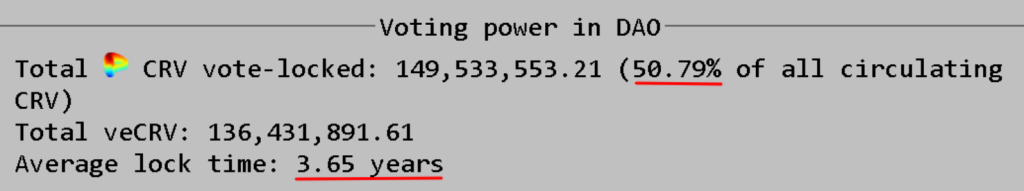

No momento desta publicação, mais de 50% dos tokens CRV estão atualmente bloqueados, com um tempo médio de bloqueio de até 3,65 anos. Isso mostra quão alta é a necessidade de Staking CRV para receber mais veCRV.

Uniswap V2 e Sushiswap sem o token de governança, acredito que o projeto ainda funcionará bem, mas se a Curve Finance não tiver o token de governança CRV, acredito que o projeto perderá imediatamente mais de 50% do TVL atual.

Resumo do modelo operacional da Curve .

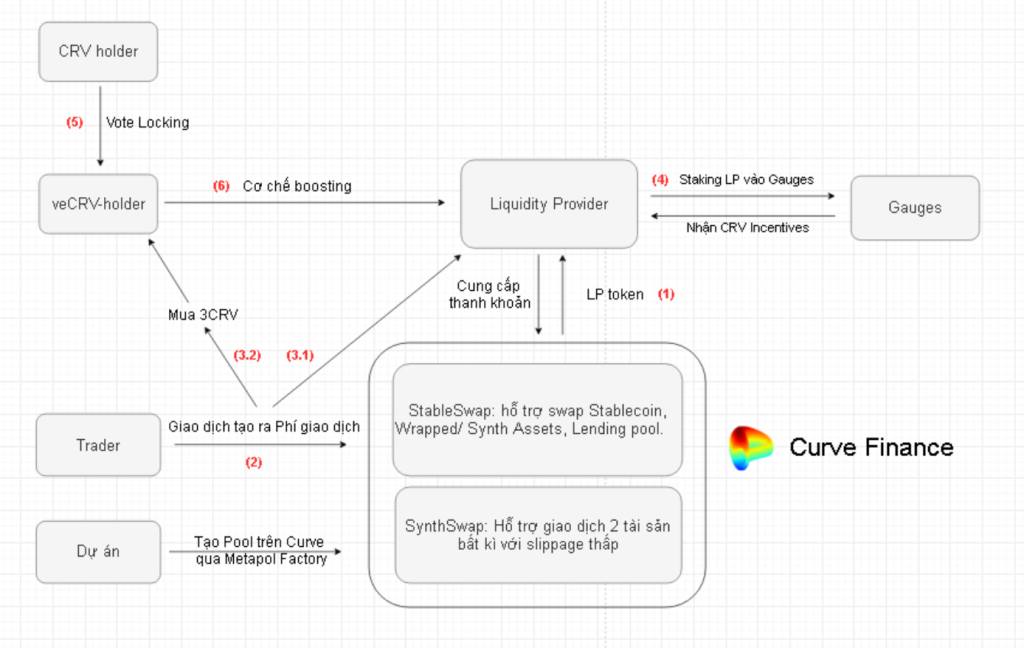

Passamos por cada parte do Curve Finance, agora vou resumir todo o processo de operação deste projeto AMM único.

Os principais atores envolvidos

Existem 5 componentes principais envolvidos no Modelo Operacional da Curva, incluindo:

1. Curve Finance: Curve Finance constrói um mercado de negociação descentralizado para usuários de DeFi, o projeto inclui 2 produtos principais:

2. Liquidity Provider : Um componente importante, fornecendo liquidez aos 2 principais produtos do Pools of Curve. O Curve tem muitas maneiras de incentivar esse público a participar.

3. Trader : Usuário do projeto, gerando 100% da receita para a Curve Finance.

4. Projetos : Projetos, especialmente pequenos projetos que participam do ecossistema da Curve através da Metapool Factory, ajudam o projeto a criar pools de liquidez na Curve sem gastar muito dinheiro.

5. Titular do CRV : O proprietário do projeto, que detém o token administrativo do projeto Curve. A CRV participa do ecossistema Curve Finance bloqueando tokens e recebendo veCRV.

=> Através do mecanismo de compartilhamento de recompensas, reforço, administração,... Curve Finance conectou todos esses componentes e criou hoje um projeto líder de AMM.

Processo de operação de todo o projeto Curve.

O processo será da seguinte forma:

Processo de operação de todo o projeto Curve Finance

Através deste modelo, você pode ver que a Curve Finance está muito focada em Liquidity Providers:

Modelo de volante da curva

Este é o modelo Flywheel da Curve Finance.

O que você acha desse modelo operacional?

Pessoalmente, considero este um modelo operacional extremamente bom, não só em questões técnicas, mas também na forma como o projeto desenha a tokenomics, constrói um modelo de negócio eficaz:

No entanto, todo modelo tem suas desvantagens e, na minha opinião, essas são as 2 principais desvantagens do modelo Curve Finance:

Por exemplo, o recurso Base e Metapool, para trocar USDP para DAI, você precisa passar por 4 rotas. Portanto, esses recursos serão realmente eficazes quando você negociar com grandes volumes, ou o Curve Finance passará para a Camada 2 no futuro.

A troca de USDP para DAI deve passar por 4 rotas

Próximas oportunidades na Curve Finance

Pode-se dizer que a Curve Finance atualmente não possui concorrentes no array DEX para Stable Assets. Além disso, a Curve Finance também desenvolve mais recursos, permitindo que os usuários tanto Empréstimos quanto forneçam liquidez, aproveitem a liquidez disponível no Pool,...

No futuro, a oportunidade no Curve Finance virá da atualização do Curve v3 com 2 recursos principais, Metapool Factory e SynthSwap.

(1) Metapool Factory : Este é um produto que permite que muitos outros projetos criem facilmente Pool on Curve sem ter que pedir permissão, com base no modelo Base & Metapool.

Isso ajudará a Curve a cooperar com mais partes e, ao mesmo tempo, com liquidez abundante dos Pools, a capacidade da Curve de atrair liquidez do projeto é grande, fortalecendo assim a posição da DEX Stable Assets. seu número 1.

(2) SynthSwap : Como eu disse acima, SynthSwap permite negociar quaisquer 2 tokens com Slippage extremamente baixa, isso abrirá um mercado extremamente grande para a Curve no futuro. É até possível competir com o Uniswap V3.

Além disso, a próxima oportunidade de crescimento da Curve é crescer em outras Redes. Atualmente, o projeto Curve foi lançado no Ethereum, Polygon e anunciou que migrará para Polkadot e certamente expandirá ainda mais no futuro.

Comentários e conclusões sobre o modelo operacional da Curve

A Curve Finance começou como um AMM de negociação de stablecoin, mas agora o projeto está indo muito além disso.

Resumindo o modelo operacional da Curve Finance, traçamos algumas ideias principais como segue:

Talvez agora você tenha uma melhor compreensão do projeto Curve Finance, a natureza e o potencial do projeto, o que você pensa sobre este projeto? Por favor, comente sua opinião na seção de comentários para que possamos trocar e discutir.

As peças iniciais serão difíceis, mas tudo será fundamental para seguirmos em frente, entender tudo sobre DeFi e usá-lo para ganhar nossas oportunidades de investimento. Então, eu realmente aprecio você lendo e aprendendo sobre o modelo operacional do projeto.

A Série de Modelos de Operação é uma Série para ajudá-lo a entender mais profundamente sobre um Protocolo, como ele funciona e seu potencial para desenvolvimento futuro. Alguns modelos que você pode consultar:

Se você quiser saber mais sobre o modelo de trabalho do Protocol, por favor, comente na seção de comentários para que possamos fazê-lo nas próximas edições.

Vejo você na próxima Série de Modelos de Operação.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

Analisar o modelo operacional do Anchor Protocol, assim entender como o projeto cria valor para o token ANC e prever oportunidades de investimento.

Analise o modelo operacional de cada componente dentro do Cream Finance, incluindo: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Veja agora aqui.

Vamos analisar o modelo da Raydium para ver como é o modelo da Raydium, indo bem e não indo bem em alguns pontos, e como eles mudarão para desenvolver dApps.

Analise o modelo PancakeSwap através do mecanismo de funcionamento de cada produto interno, encontrando assim oportunidades de investimento com o PancakeSwap.

Staking OHM oferece um lucro APY de 100.000%. Com um número tão grande, o modelo Olympus DAO é uma farsa como rumores?

Analisar o modelo Lido Finance para entender os destaques do mecanismo de funcionamento de cada produto e o potencial futuro do Lido.

Analisar o modelo de operação do Balancer V2 e suas vantagens e desvantagens, fornecendo assim as visões mais intuitivas sobre o Token BAL.

Análise detalhada do modelo operacional da Compound, proporcionando assim projeções e oportunidades de investimento na COMP no futuro.

O que é Pangolim? O modelo operacional da Pangolin e como eles geram receita? Qual será a posição do Pangolin em comparação com outros AMMs DEX? saiba mais aqui.

Analisando o modelo de atuação do AMM SushiSwap, o AMM com TVL é o TOP 3 do mercado, para conhecer a direção do projeto e descobrir por si mesmo ninsights.

Analise o modelo de operação da Yield Guild Games (YGG) com seu mecanismo exclusivo e como o projeto cria valor para o YGG Token.

Analisar o mecanismo de ação do Terra ajudará você a entender a diferença entre UST e LUNA e como o Terra captura valor para o LUNA.

Através da análise do modelo operacional dos Fundos de Investimento Descentralizados para concretizar potenciais oportunidades de investimento com a Ventures DAO!

Analisar e avaliar o modelo operacional da Inverse Finance, fornecendo as perspectivas mais intuitivas sobre INV.

Analise o mecanismo de ação de cada produto do Serum incluindo: Serum DEX, compartilhamento de GUI, Pools para entender melhor a ideia: Todos os valores vão para o Serum!

Por que o ALPHA aumentou tão acentuadamente? O que há de especial em Alpha Homora? Haverá oportunidades de investimento em ALPHA no futuro? Descubra aqui.

Analise o mecanismo de trabalho do Maker Dao e como capturar valor para o token MKR, projetando assim o futuro e o potencial deste projeto líder de empréstimos.

Como o Polkastarter captura valor para tokens POLS? Vamos analisar o mecanismo de trabalho do Polkastarter para prever o futuro e encontrar oportunidades de investimento com o projeto!

Analisar o modelo operacional do Sandbox ajuda a entender o mecanismo e como ganhar dinheiro com cada recurso do Sandbox.

Raydium é uma troca descentralizada utilizando o mecanismo AMM. Neste guia, descubra como utilizar o Raydium para negociar com eficiência e segurança!

Neste artigo, Coin98 irá guiá-lo sobre como usar o Orca DEX de AZ, incluindo: conectar carteira, trocar, adicionar e remover liquidez, além de novas funcionalidades do Orca.

Aprenda sobre o ecossistema Solana e cada peça do quebra-cabeça para preparar o terreno para encontrar oportunidades em Solana.

A Mina e a Polygon trabalharão juntas para desenvolver produtos que aumentem a escalabilidade, a verificação aprimorada e a privacidade.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

A exchange Remitano é a primeira exchange que permite a compra e venda de criptomoedas em VND. Instruções para se registrar no Remitano e comprar e vender Bitcoin em detalhes aqui!

O artigo fornecerá as instruções mais completas e detalhadas para usar a rede de teste Tenderize.

O artigo fornecerá o guia mais completo e detalhado para usar o Mango Markets para experimentar todas as funcionalidades deste novo projeto em Solana.

Neste primeiro episódio da série UNLOCKED, adicionaremos uma camada extra de segurança à sua carteira usando as Configurações de segurança.

A agricultura é uma boa chance para os usuários ganharem criptomoedas facilmente no DeFi. Mas qual é a maneira certa de cultivar criptomoedas e ingressar no DeFi com segurança?