Анализ операционной модели Uniswap V2 (UNI) — основа AMM

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Проанализируйте рабочий механизм Maker Dao и то, как получить ценность токена MKR, тем самым спроецировав будущее и потенциал этого ведущего кредитного проекта.

Что такое мастер-нож?

MakerDAO & DAI — это проект о кредитовании в сфере децентрализованных финансов DeFi. Основа проекта построена на блокчейне Ethereum.

Двумя основными и важными компонентами проекта являются DAI Stablecoin и Maker (токен MKR):

Maker Dao — один из первых кредитных проектов на рынке, развивающийся с конца 2017 года. За более чем 3 года работы проект добился многих выдающихся достижений, Stablecoin DAI в настоящее время является стейблкоином с наибольшей капитализацией DeFi и 3-м по величине в весь рынок, сразу за USDT и USDC.

Эта статья поможет вам:

Пожалуйста, обратитесь, чтобы иметь больше перспектив в инвестициях.

Рабочая модель Maker Dao

Maker Knife в настоящее время имеет следующие основные продукты:

Мы узнаем о том, как работают эти продукты по очереди.

Хранилище рынка

Чтобы начать взаимодействовать с Maker Dao, первое, что вам нужно сделать, это открыть хранилище Maker, которое вы можете открыть через проекты, поддерживающие интерфейс для Maker Dao, такие как Oasis, InstaDapp, Zerion.

Хранилище Maker похоже на вашу позицию: после открытия 1 хранилища вы будете иметь право предоставлять залог, занимать DAI, погашать...

Вы можете открыть несколько Хранилищ одновременно, чтобы иметь несколько позиций.

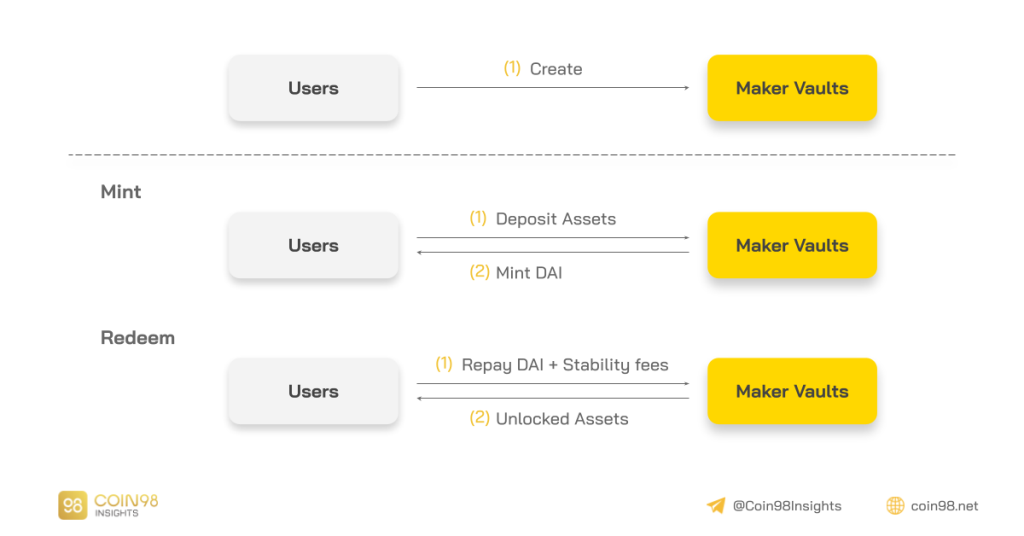

Механизм чеканки/выкупа стабильной монеты DAI

Это самая основная и наиболее часто используемая функция в Maker Knife. Количество отчеканенных DAI зависит от качества залога.

Например, 150 долларов США в ETH можно отчеканить только за 100 DAI. Но 150 долларов США могут отчеканить до 148,5 DAI.

Механика Mint & Redeem будет выглядеть следующим образом:

Монетный двор :

(1) Пользователь размещает залог в своем Хранилище Maker.

(2) В зависимости от качества обеспечения заемщик сможет занять определенное количество DAI, пользователь может использовать этот DAI для покупки дополнительной недвижимости, кредитования, ведения сельского хозяйства и т. д.

Выкупать:

(1) Когда пользователь хочет погасить кредит и вернуть залог. Пользователь вернет заимствованный DAI + 1 часть процентов, эти проценты будут выплачены в DAI.

(2) После того, как пользователь уплатит DAI + проценты, Хранилище разблокирует залог, и пользователь получит свои активы обратно.

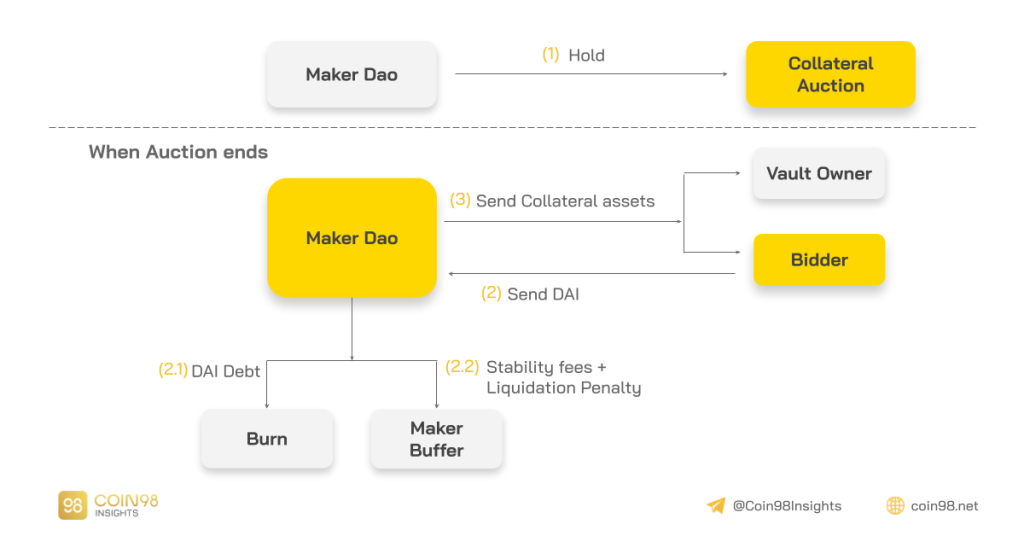

Механизм ликвидации активов на Maker DAO

Чтобы гарантировать, что DAI стабилен на уровне 1 доллара, когда залоговое хранилище упадет до определенного процента, в частности, в настоящее время 150%, активы в хранилище будут ликвидированы для погашения долга.

Активы, ликвидированные в Maker Dao, будут продаваться в соответствии с форматом аукциона:

(1) Maker DAO проведет аукцион с участниками, чтобы выбрать победителя и в то же время убедиться, что владелец хранилища сможет полностью погасить долг.

(2) Победитель (участник торгов) переведет DAI в Maker DAO. Этот DAI будет использоваться для двух вещей.

(3) Maker Dao передает Залоговые активы победителю (участнику торгов). Этот аукцион закончится в 2 случаях:

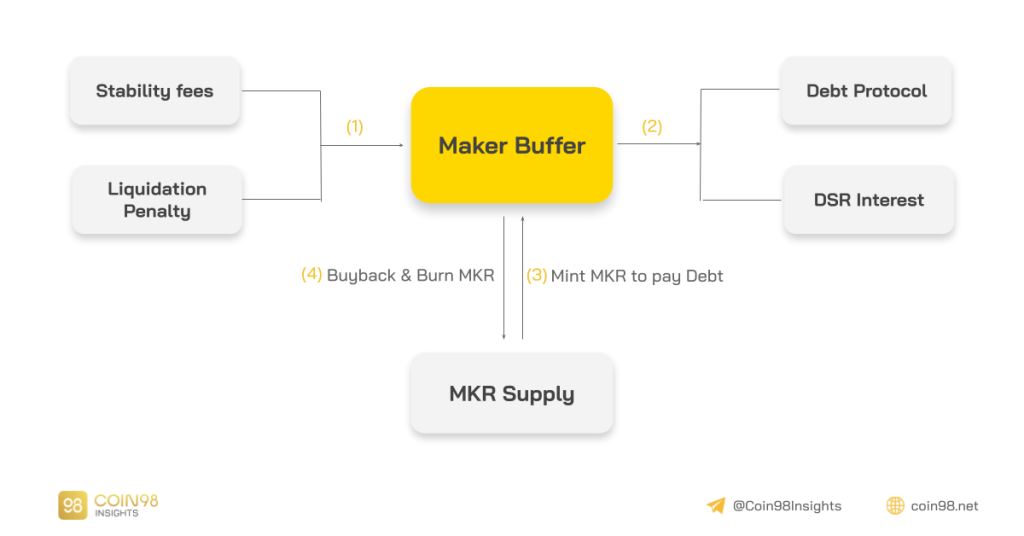

Создатель буфера

Maker Buffer — довольно важный компонент операционной модели Maker Dao. Теперь, когда вы много слышали об этом ингредиенте в статье, теперь я объясню определение, как он работает и что означает.

Определение: Maker Buffer действует как финансовый фонд (казначейство) Maker Dao, управляя доходами и расходами проекта.

Как работает Maker Buffer:

(1) Доход: сюда переводится весь доход Maker Dao, включая: комиссию за кредит DAI (комиссию за стабильность) + комиссию за ликвидацию.

(2) Источник расходов: Эти деньги будут использованы для двух основных целей:

(3) Если суммы в Maker Buffer недостаточно для погашения долга, токены MKR будут выпущены и проданы с аукциона (долговой аукцион) для погашения двух других долгов.

(4) Если после погашения 2 долгов сумма в Maker Buffer по-прежнему превышает определенный уровень, оставшиеся деньги будут проданы с аукциона (избыточный аукцион) для покупки MKR и сожжены на рынке, тем самым дефлятируя предложение MKR.

→ Роль Maker Buffer и токена MKR очень важна, они помогают стабилизировать и реструктурировать финансы в Maker Dao.

Событие «Черный лебедь»:

Роль Maker Buffer и токена MKR ясно показывает роль события Blackswan, в частности, 13 марта 2020 года на рынке произошел сильный обвал, несмотря на ликвидацию, когда ставка по ипотеке упала до 150 %, но цена упала так быстро, что сумма собранных Maker Dao денег не хватило для покрытия долга, дефицит составил $5,4 млн DAI.

В это время Maker Dao пришлось временно отключить протокол (Emergency Shutdown) и провести долговой аукцион (Debt Protocol).

29 марта 2020 года аукцион долговых обязательств завершился, было отчеканено 20 980 MKR, чтобы привлечь DAI на 5,3 миллиона долларов.

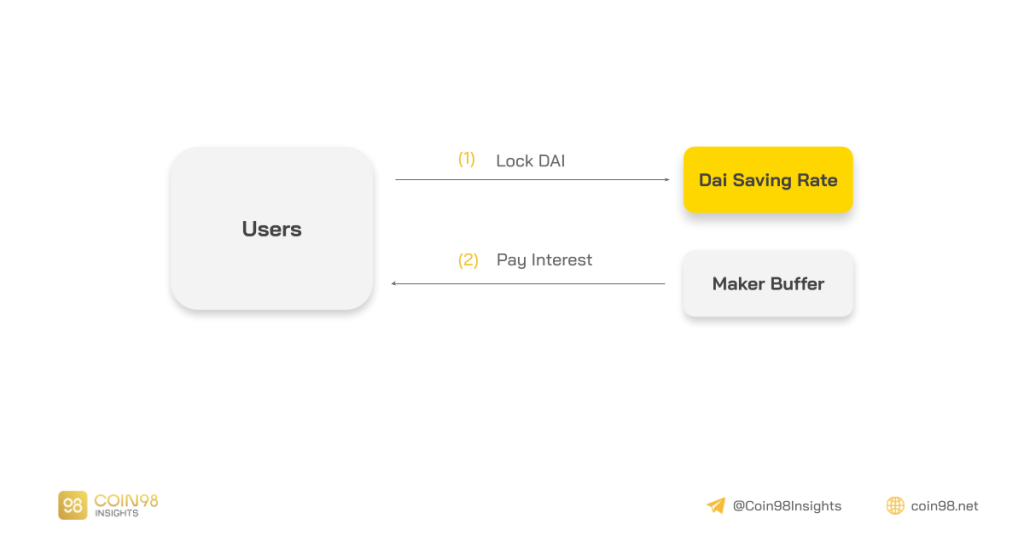

Норма экономии DAI (DSR)

Dai Saving Rate (DSR) — это функция, которая позволяет держателям DAI пассивно получать прибыль, а также является инструментом Maker Dao для стабилизации ставки DAI.

Процентная ставка в Dai Saving Rate раньше составляла до 8% в год, но теперь она составляет всего 0,01%, и теперь только 71 миллион DAI заблокирован в Dai Saving Rate.

Процесс работы Dai Saving Rate довольно прост и состоит из 4 следующих шагов:

(1) Держатель DAI блокирует DAI в контракте на сберегательную ставку Dai.

(2) Maker Buffer будет возвращать проценты держателям DAI.

Это простая функция, но ее последствия огромны. Эта функция позволяет администрации Maker Dao (держателю MKR) стабилизировать обменный курс DAI против колебаний на рынке, а именно:

Обзор ставки экономии Dai

Лично я считаю, что это очень хорошая функция, применяемая в традиционной финансовой экономике.

Способ, которым DAI использует ставку сбережений DAI для стабилизации обменного курса DAI по отношению к доллару США, аналогичен тому, как центральные банки штатов стабилизируют свой обменный курс по отношению к доллару США.

Например:

В случае, если 1 монета X обесценится по отношению к доллару США, Центральный банк увеличит доходность облигаций X по отношению к облигации в долларах США. Тогда держать монету X будет выгоднее, инвесторы будут склонны продавать доллары США, чтобы купить монету X ⇒ Цена X увеличивается по отношению к доллару США и сохраняет необходимую корреляцию.

В противном случае, монета X подорожает по отношению к доллару США, Центральный банк снизит процентную ставку по облигациям монеты X по отношению к доллару США ⇒ Донг X менее привлекателен, чем доллар США, и цена X снова упадет.

Dai Saving Rate также работает аналогичным образом. В целом, это инструмент для Maker Dao, чтобы соответствующим образом стабилизировать свой обменный курс, хотя влияние Dai Saving Rate на обменный курс DAI не слишком велико.

Анализ параметров стейблкоина DAI

Коэффициент залога

Коэффициент ликвидности DAI составляет 150%, что означает, что если стоимость залога упадет ниже этого уровня, она будет ликвидирована системой.

Коэффициент обеспечения имеет значение выше, чем Коэффициент ликвидности, чтобы избежать ликвидации вашей учетной записи системой, в целях безопасности обычно пользователи устанавливают коэффициент обеспечения в 2-4 раза больше, чем коэффициент ликвидности, т.е. около 300% - 600% от суммы. , DAI нужно заимствовать у системы.

Фактическое число в настоящее время составляет 355% ипотечной ставки.

привязка

Стоимость монеты DAI зафиксирована на отметке в 1 доллар. Когда цена DAI колеблется, будут механизмы для корректировки цены.

Механизм стабилизации цен

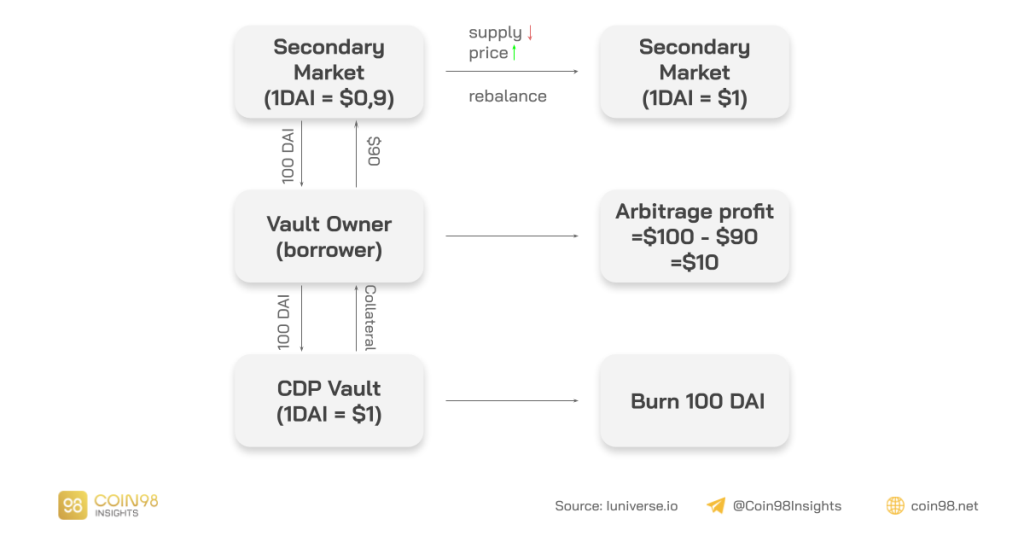

Где DAI падает ниже $1

Предположим, пользователь взял кредит (100 долларов) у MarkerDao, через некоторое время цена DAI упадет до минимума (0,9 доллара за DAI). Хотя рыночная цена DAI может меняться, цена DAI в системе по умолчанию всегда поддерживается на уровне 1 доллара США. В то время пользователи могут купить (100) DAI на вторичных рынках (биржах, таких как Binance, Kucoin, Okex, Uni,...) по более низкой цене (около 90 долларов США), а затем использовать эти деньги для выплаты долга.

В результате пользователь получает сумму разницы в цене ($10). Все возвращенные DAI сжигаются, что сокращает предложение DAI. В конечном итоге это приведет к увеличению рыночной цены DAI.

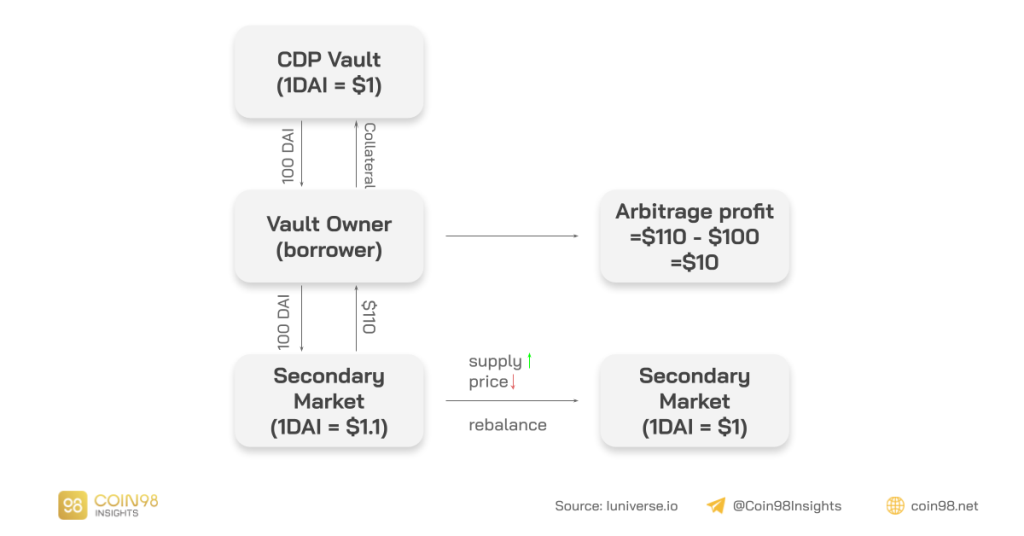

Случай роста DAI выше 1 доллара США

Поскольку DAI по-прежнему держит 1 доллар в системе, пользователи продолжат брать DAI взаймы у системы и продавать его на вторичном рынке по более высокой цене (скажем, 1,1 доллара). Пользователи получат от этого прибыль ($0,1$/DAI). Кроме того, введение большего количества DAI на рынок снизит цену DAI.

Информация о цене

Oracle (Medianizer) — это смарт-контракт, предоставляющий справочную цену для маркера.

Он поддерживает список ценовых каналов, извлекает обновления цен и записи последних цен, предоставленных каждым адресом. Каждый раз, когда поступает новое обновление цен, средняя цена всех цен кормов пересчитывается, и среднее значение обновляется.

Разрешения Oracle: добавление и удаление адресов ценовых каналов из белого списка контролируется администратором, как и параметр min — минимальное количество действительных каналов, необходимых для ценообразования. Промежуточное значение считается действительным.

Производительность

DAI является ведущим стейблкоином на рынке DeFi и в настоящее время занимает 3-е место среди стейблкоинов с самой высокой капитализацией, уступая только USDT и USDC.

Ниже приведены данные об эволюции стейблкоина DAI с течением времени.

Текущая капитализация MarkerCap : 5 130 129 803 долларов США (16 июня 2021 г.).

Важные сроки:

Анализ роста стейблкоина DAI:

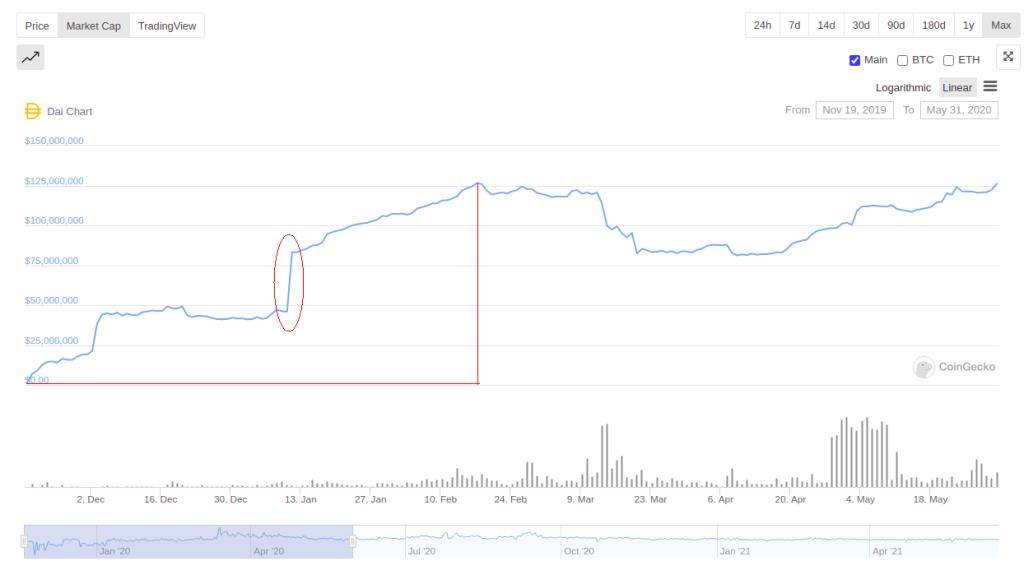

1) До июня 2020 г.:

Комментарий:

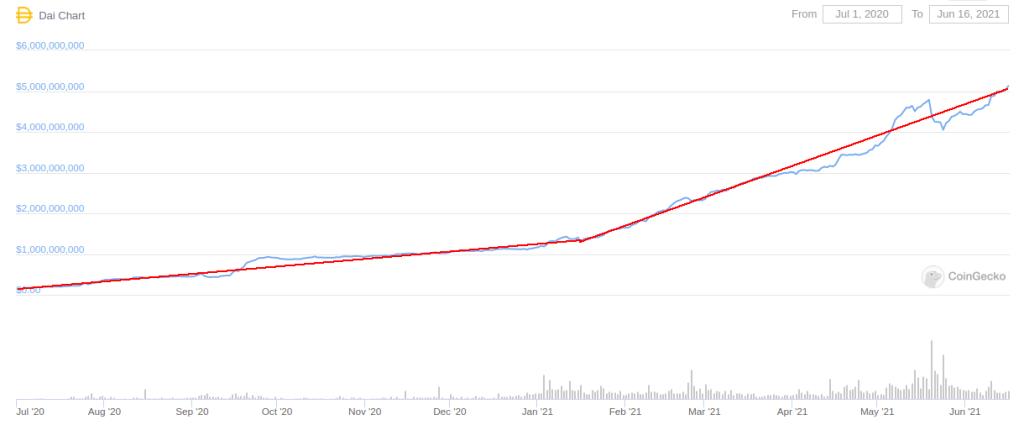

2) После июня 2020 г.:

Комментарий:

Подводя итог, с момента запуска проекта в конце 2017 года ему потребовалось более 2,5 лет, до июня 2020 года, чтобы достичь рыночной капитализации в 100 миллионов долларов, но всего через 1 год DAI вырос выше уровня 5 долларов. B капитализации, очень быстрый темп роста, и продолжает увеличиваться линейно.

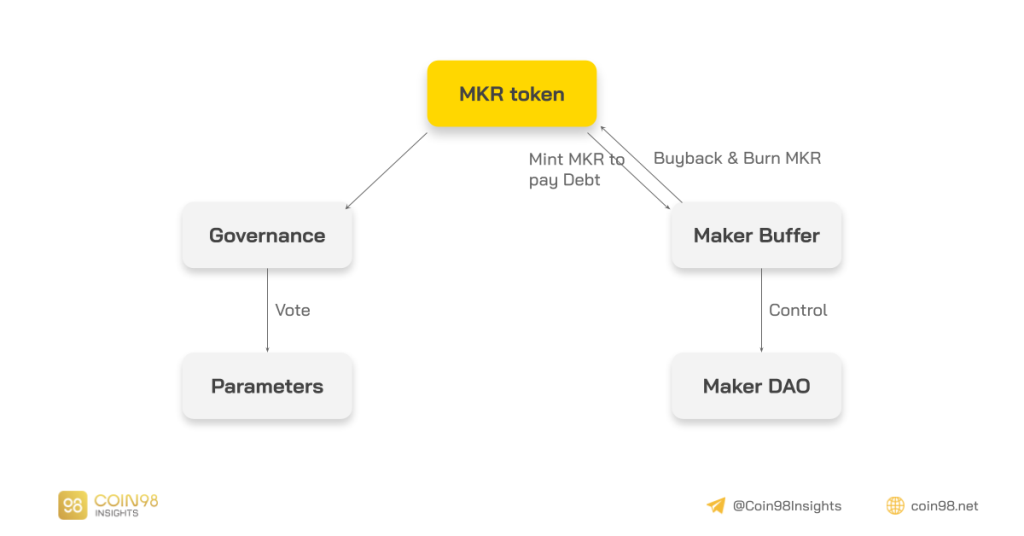

Как Maker Dao получает ценность для токена MKR

Роль токена MKR наиболее очевидна в продукте Maker Buffer, MKR — это токен, помогающий рекапитализировать проект:

Это самая важная функция MKR, помогающая стабилизировать систему, и с помощью Maker Buffer Maker Dao также получает ценность для токенов MKR посредством выкупа и сжигания токенов MKR.

В целом, в настоящее время Maker Dao извлекает ценность двумя основными способами:

Комментарий о том, как получить ценность для Maker Dao

Maker Dao — это протокол, который приносит доход, однако проект не использует этот доход для распределения среди людей, которые считаются владельцами проекта (владельцами MKR), как другие протоколы (такие как Sushi, Curve, . ..). Но Maker Dao использует доход, чтобы убедиться, что протокол работает хорошо (погашение долга, оплата DSR для управления DAI, резервирование), только когда есть излишки, покупайте MKR и сжигайте их.

Это объясняет, почему токен MKR не такой изменчивый, как токены других протоколов кредитования (COMP, AAVE, CREAM,...).

Лично я вижу, что DeFi в настоящее время находится в первой фазе, и есть много колебаний, поэтому в подходе Maker Dao нет ничего плохого, эта стратегия обеспечит долгосрочную уверенность, особенно когда роль Maker Dao очень важна, что Центральный банк DeFi.

Будущее ножей Maker и DAI

В качестве долгового протокола цель Maker Dao, конечно же, состоит в том, чтобы расширить спрос на DAI, развить DeFi и использовать DAI для замены доминирования централизованных стейблкоинов.

Валюта играет незаменимую роль в любой экономике, поэтому в настоящем и даже в будущем потенциальным рынком DAI также является рынок DeFi. Используйте DAI как можно больше.

Некоторые рынки, в настоящее время использующие DAI:

Комментарии и выводы

Maker Knife — один из лучших кредитных проектов на рынке, проект рос с конца 2017 года и, наконец, получил результаты, которые есть сегодня.

Обзор операционной модели Maker Dao и DAI, мы выделяем некоторые основные моменты следующим образом:

Выше представлен обзорный анализ операционной модели Maker Dao — ведущей на сегодняшний день кредитной платформы.

Ребята, что вы думаете об этом проекте? Стоит ли инвестировать в MKR в долгосрочной перспективе? Пожалуйста, оставьте свои комментарии в разделе комментариев ниже, чтобы мы могли обменяться мнениями и обсудить.

Источник ссылки: https://makerdao.com/en/whitepaper/

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Проанализируйте операционную модель Anchor Protocol, чтобы понять, как проект создает ценность для токена ANC, и спрогнозируйте инвестиционные возможности.

Проанализируйте операционную модель каждого компонента Cream Finance, включая: денежные рынки, Iron Bank, Cream Staking, ETH2 Staking. Смотрите сейчас здесь.

Давайте проанализируем модель Raydium, чтобы увидеть, как работает модель Raydium, хорошо и не очень хорошо в определенных точках, и как они изменятся для разработки dApps.

Проанализируйте модель PancakeSwap через рабочий механизм каждого продукта внутри, тем самым найдя инвестиционные возможности с PancakeSwap.

Ставка OHM предлагает прибыль в размере 100 000% годовых. Является ли модель Olympus DAO мошенничеством при таком огромном количестве, как ходят слухи?

Проанализируйте модель Lido Finance, чтобы понять основные моменты механизма работы каждого продукта и будущий потенциал Lido.

Проанализируйте модель работы Balancer V2, ее преимущества и недостатки, тем самым предоставив наиболее интуитивно понятные представления о Token BAL.

Подробный анализ операционной модели Compound, тем самым предоставляющий прогнозы и возможности инвестирования в COMP в будущем.

Что такое Панголин? Операционная модель Pangolin и как они приносят доход? Какова будет позиция Pangolin по сравнению с другими AMM DEX? узнать больше здесь.

Анализируя операционную модель АММ СушиСвап, АММ с ТВЛ входит в ТОП 3 на рынке, чтобы знать направление проекта и выяснить для себя нинсайты.

Проанализируйте модель работы Yield Guild Games (YGG) с ее уникальным механизмом и то, как проект создает ценность для токена YGG.

Анализ механизма действия Terra поможет вам понять разницу между UST и LUNA, а также то, как Terra извлекает ценность для LUNA.

Путем анализа операционной модели децентрализованных инвестиционных фондов для реализации потенциальных инвестиционных возможностей с Ventures DAO!

Проанализируйте и оцените операционную модель Inverse Finance, тем самым предоставив наиболее интуитивное представление об INV.

Проанализируйте механизм действия каждого продукта Serum, в том числе: Serum DEX, общий доступ к графическому интерфейсу, пулы, чтобы лучше понять идею: все ценности идут в Serum!

Почему АЛЬФА так резко увеличилась? Что особенного в Alpha Homora? Будут ли инвестиционные возможности в АЛЬФА в будущем? Узнайте здесь.

Как Polkastarter фиксирует стоимость токенов POLS? Давайте проанализируем рабочий механизм Polkastarter, чтобы спрогнозировать будущее и найти возможности для инвестиций в проект!

Анализ операционной модели The Sandbox помогает понять механизм и то, как зарабатывать деньги с помощью каждой функции The Sandbox.

Как использовать Trader Joe для заработка через кошелек Coin98 с функциями: своп, ликвидность, фарминг, стейкинг и Zap.

Что такое мейннет? Что такое Тестнет? Узнайте об их важности и влиянии на цены монет и 3 шага к тестнету прямо здесь!

Кто такой Виталик Бутерин? Виталик Бутерин — создатель Ethereum, второй по величине блокчейн-платформы в мире с точки зрения рыночной капитализации.

Всего за 10 дней я получил +10,52% прибыли, используя Grid Trading Bot от BitUniverse. Узнайте о преимуществах и недостатках торговли на сетке!

Сравните Arbitrum и Optimism, чтобы увидеть, кто может победить в войне второго уровня и решить проблему масштабирования Ethereum. Узнайте о последних новинках и тенденциях в экосистеме криптовалют.

Что такое Райдиум? Что такое токен RAY? Давайте узнаем особенности понимания Raydium и подробную информацию о RAY Token!

Mina и Polygon будут работать вместе над разработкой продуктов, повышающих масштабируемость, расширенную проверку и конфиденциальность.

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Биржа Remitano — первая биржа, которая позволяет покупать и продавать криптовалюты в VND. Подробные инструкции по регистрации в Remitano и покупке и продаже биткойнов прямо здесь!

Статья предоставит вам наиболее полную и подробную инструкцию по использованию тестовой сети Tenderize.