Анализ операционной модели Uniswap V2 (UNI) — основа AMM

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Подробный анализ операционной модели Compound, тем самым предоставляющий прогнозы и возможности инвестирования в COMP в будущем.

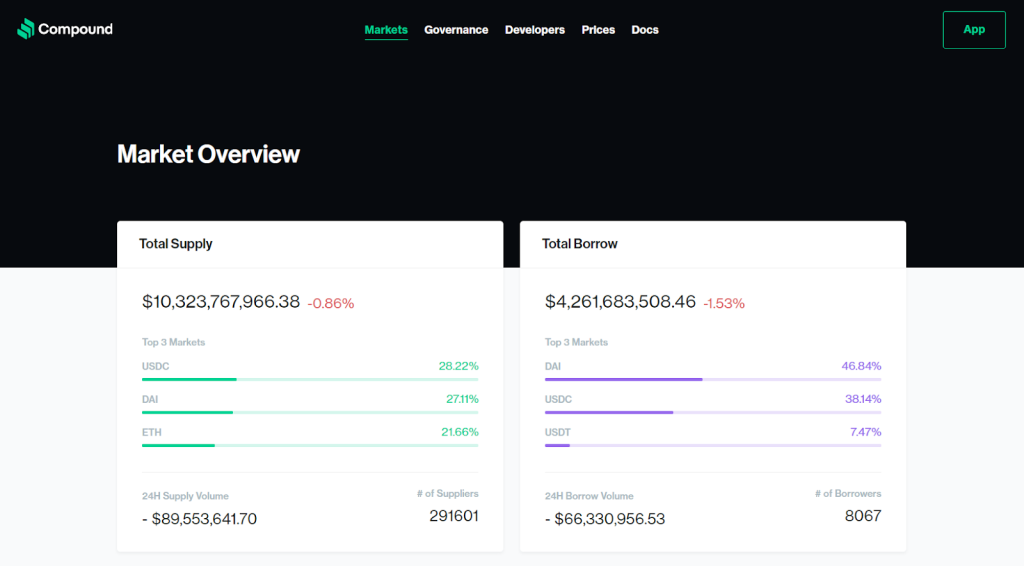

Кредитование — одно из ключевых направлений в пространстве Ethereum DeFi. В настоящее время в Lending доминируют Aave, MakerDAO и Compound.

В этой статье я проанализирую с вами, ребята, проект Compound.

Пожалуйста, начните узнавать о Compound из статьи ниже.

Обзор соединения

Определять

Compound — это кредитная платформа, выступающая в качестве посредника между теми, у кого есть активы для ссуды, и теми, кому нужно заимствовать активы в сети Ethereum. Благодаря вкладу Compound пространство DeFi стало намного более привлекательным, поскольку оно может оптимизировать эффективность использования капитала пользователей.

Поэтому, если в экосистеме нет кредитных платформ, эта система не будет готова расширять свое пространство DeFi.

Обзор рынка кредитования

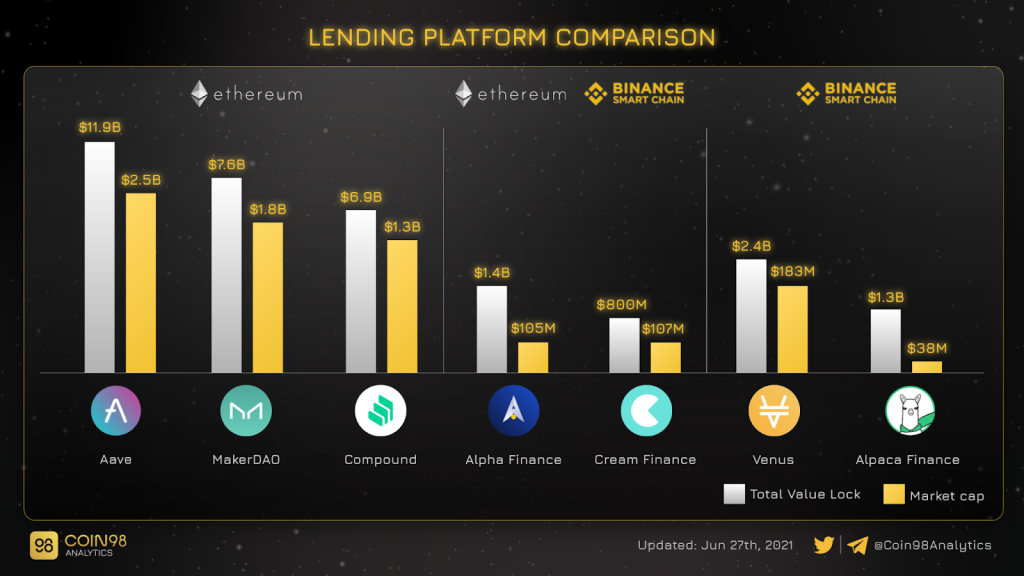

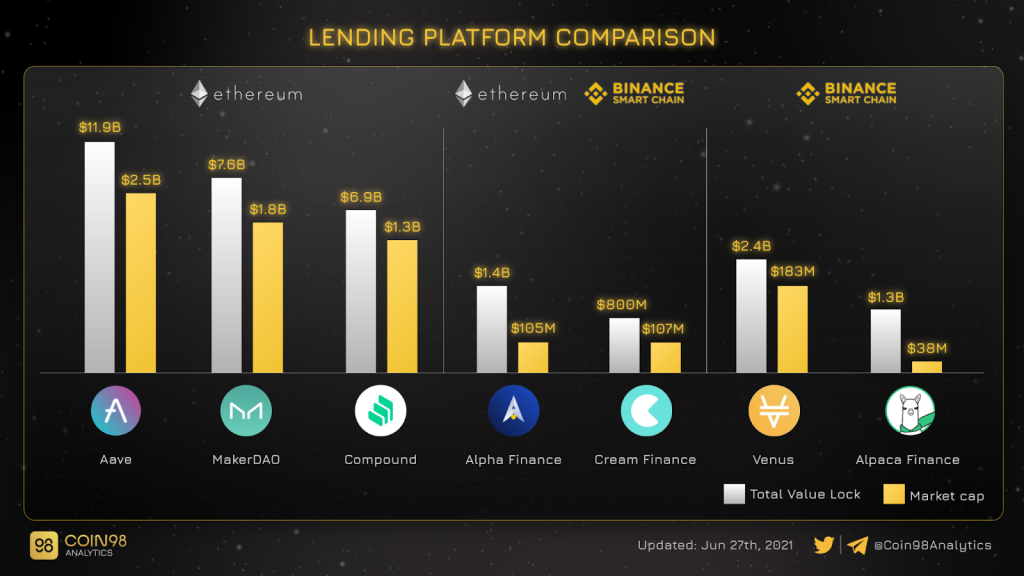

Вот некоторые выдающиеся кредитные проекты, принадлежащие к разным экосистемам:

Кредитование — это область, на которую обращают внимание многие проекты, но большинство проектов работают эффективно и имеют небольшое количество реальных пользователей. Проекты с наилучшей производительностью в основном находятся в двух системах Ethereum и Binance Smart Chain — двух экосистемах с наибольшим денежным потоком.

В области кредитования Compound раньше занимал первое место, а TVL достигал 11,7 млрд долларов. В настоящее время Compound уступает только Aave и MakerDAO по TVL и рыночной капитализации, в остальном Compound превосходит всех остальных конкурентов, включая Venus — крупнейшую кредитную платформу в системе Binance Smart Chain.

Операционная модель соединения

Продукты внутри

У Compound Finance есть только один продукт — связующая платформа между кредиторами и заемщиками. В будущем Compound запустит больше Compound Chain, которая станет блокчейном, который поможет Compound расширить свою платформу до сети Polkadot.

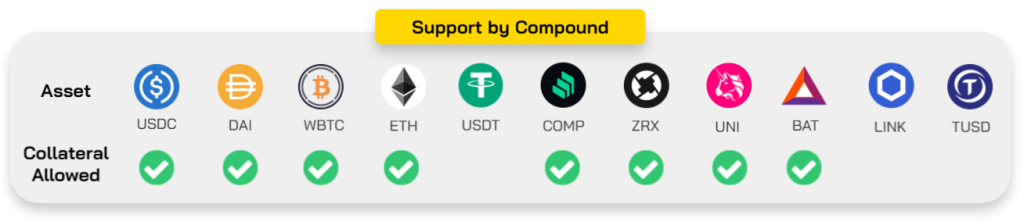

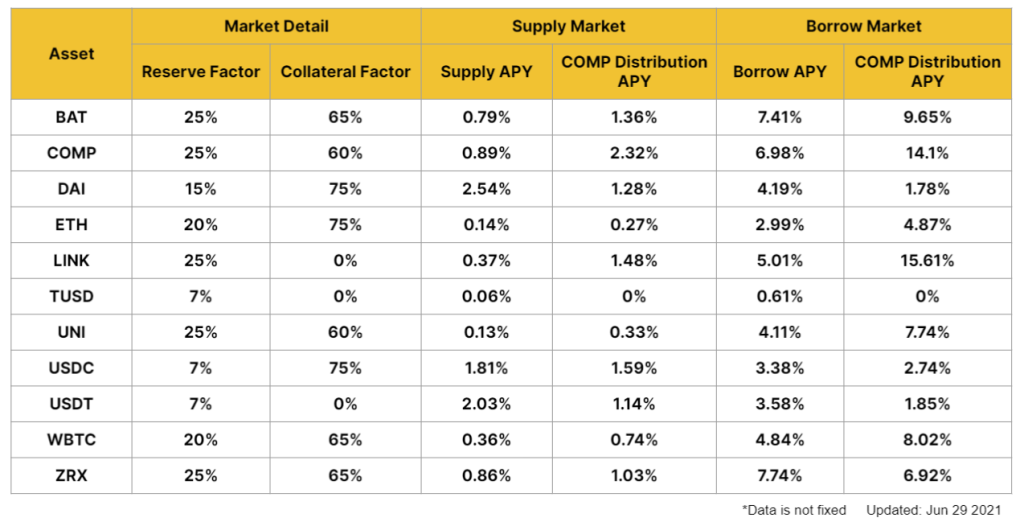

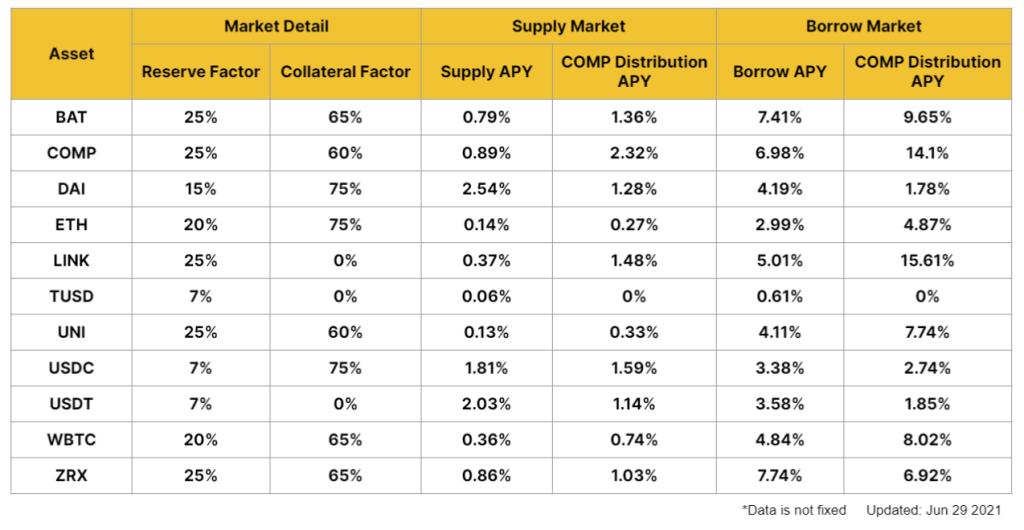

В настоящее время Compound поддерживает в общей сложности 11 активов, указанных ниже, что позволяет пользователям предоставлять или брать взаймы у Compound.

Однако USDT, LINK и TUSD не будут поддерживаться в качестве обеспечения. То есть пользователи могут вносить депозиты и получать проценты от Compound, но не поддерживаются в качестве залога.

Участвующие стороны

Compound имеет относительно простой механизм работы, в котором будут задействованы две стороны:

Информация о cToken

cToken — это токен ERC20, представляющий залог, который брат передал Compound. cToken будет иметь две основные функции:

cToken будет иметь обменный курс по отношению к залогу, и он будет увеличиваться по отношению к базовому активу. Признанные проценты не будут возвращены в рассрочку. Он будет накапливаться на стоимости cToken с течением времени, пока залог не будет снят.

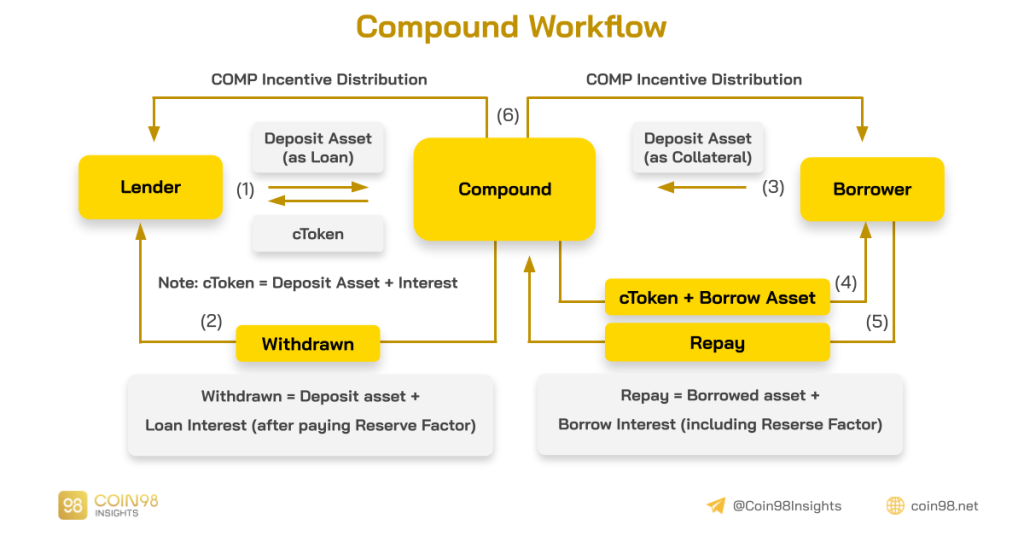

Рабочий процесс соединения

Кредитный случай:

(1) Кредитор вносит сбережения в Compound и получает cToken, представляющий сбережения и проценты, накопленные с течением времени.

(2) При необходимости вывести капитал Кредитор вносит cToken обратно в Compound и получает основную сумму + проценты по кредиту.

Например:

Депозит кредитора в Compound: 1000 DAI. Курс обмена cToken составляет 0,02.

⇒ Кредитор получил 50 000 cDAI (1 000/0,02), что составляет 1 000 DAI.

Когда пользователи хотят вывести свои сбережения и получить проценты, обменный курс cToken увеличится до 0,021.

⇒ Кредитор получил 1 050 DAI (50 000 * 0,021). При этом вы будете заинтересованы в том, чтобы получить больше 50 DAI по сравнению с исходными 1000 DAI.

Если вам нужен кредит:

(3) Заемщик вносит залог в Компаунд.

(4) Заемщик по-прежнему будет получать cToken, как и Кредитор. Однако у них будет два варианта: использование cToken в качестве обеспечения (если накопленная стоимость достаточно велика) или использование только что депонированного имущества в качестве обеспечения. Затем заемщик выбирает недвижимость и берет взаймы.

(5) При погашении заимствованного имущества Compound автоматически рассчитает проценты по заимствованному имуществу и запросит возврат в большей сумме, чем первоначальная (из-за дополнительных процентов). Затем Compound вычитает часть этой прибыли по коэффициенту резервирования в Резервный пул в качестве дохода Compound (поясняется ниже).

Распределение наград COMP

(6) Compound будет распределять COMP в качестве вознаграждения как Кредитору, так и Заемщику платформы по фиксированной процентной ставке (подробное объяснение механизма распределения COMP ниже).

Понятие залогового фактора и резервного фактора

Фактор залога — это лимит, который вы можете взять взаймы под стоимость залога. В частности, LINK, TUSD и USDT являются активами, которые не поддерживаются в качестве обеспечения, поэтому коэффициент обеспечения равен 0%. Фактор залога будет варьироваться от актива к активу и колеблется в пределах 60-75%.

Например: Фактор залога DAI составляет 75%, после заклада 100 DAI = 100 долларов США вы можете заимствовать любое имущество с лимитом 75% от 100 долларов США, что эквивалентно 75 долларам США.

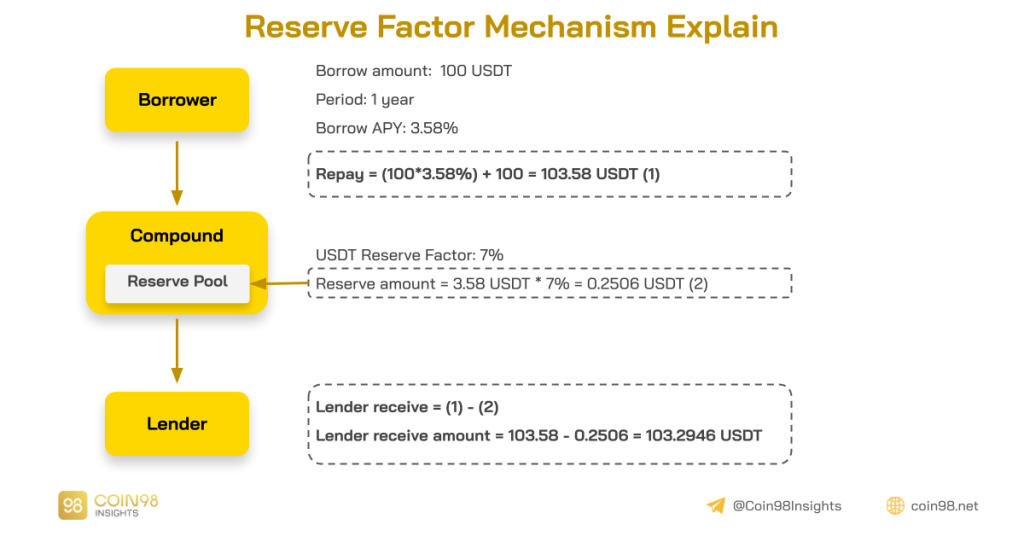

Резервный фактор можно рассматривать как доход платформы Compound. Коэффициент резервного фактора будет варьироваться для каждого класса активов в диапазоне от 7 до 25%. В частности, когда Заемщик выплачивает проценты Кредитору, Кредитор должен вычесть часть процентов в виде процента от Резервного коэффициента для внесения вклада в составное хранилище.

Например: Заемщик занимает 100 USDT с годовой процентной ставкой 3,58% в течение 1 года, при возврате в Compound заемщик должен заплатить Compound 103,58 USDT. Затем Compound взимает 7% резервный фактор в размере 3,58 долларов США (эквивалентно 0,25 доллара США) и возвращает его Кредитору в размере 103,33 долларов США.

Сбор резервного фактора может уменьшить часть дохода Кредитора, но поможет Кредитору всегда сохранять капитал в случае краха рынка.

Пример из практики: во время события «Черный лебедь», которое произошло с MakerDAO в марте 2020 года, на рынке произошел очень сильный обвал, который привел к ликвидации многих кредитных позиций. Несмотря на ликвидацию всего залога, MakerDAO по-прежнему не могла погасить долг Кредитора. В это время в игру вступят доходы из резервного фонда, помогая кредитной платформе погасить задолженность кредитора и помочь кредитору сохранить капитал.

Механизм ликвидации активов комплекса

Для каждой недвижимости будет свой лимит кредита. Когда стоимость вашего залога упадет ниже лимита Compound, они активируют режим ликвидации, чтобы вернуть капитал кредиторам. Те, кто приобрел ликвидированные активы, уже получат 8% в качестве вознаграждения за привлечение Ликвидаторов.

Ознакомиться с ликвидируемой недвижимостью можно здесь .

В настоящее время Compound и Aave имеют относительно схожий механизм ликвидации активов, в то время как у MakerDAO будет немного другой механизм.

Механизм MakerDAO

Благодаря механизму MakerDAO, когда ставка по ипотеке пользователя падает ниже 150%, MakerDAO позволяет любому (пользователю, участвующему в Compound) ликвидировать 100% вашей позиции, выставив их на аукцион. Только после окончания аукциона пользователь узнает, сколько залога у него осталось.

Разница в механике Compound и Aave

С механизмом Compound и Aave позиция пользователя не может быть ликвидирована на 100%, максимальная ликвидируемая позиция составляет 50%. Второе отличие, Compound и Aave, не будут применять механизм аукциона, вместо этого они позволяют ликвидаторам ликвидировать каждую позицию по отдельности и получать вознаграждение в виде штрафа за ликвидацию в зависимости от стоимости потерянных активов. -15% в зависимости от активов).

Механизм распределения токенов COMP

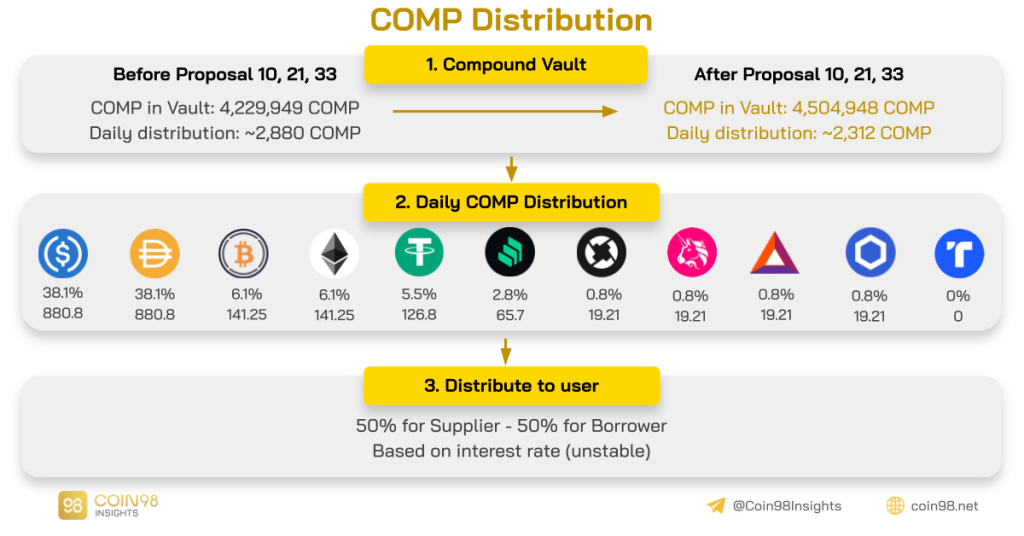

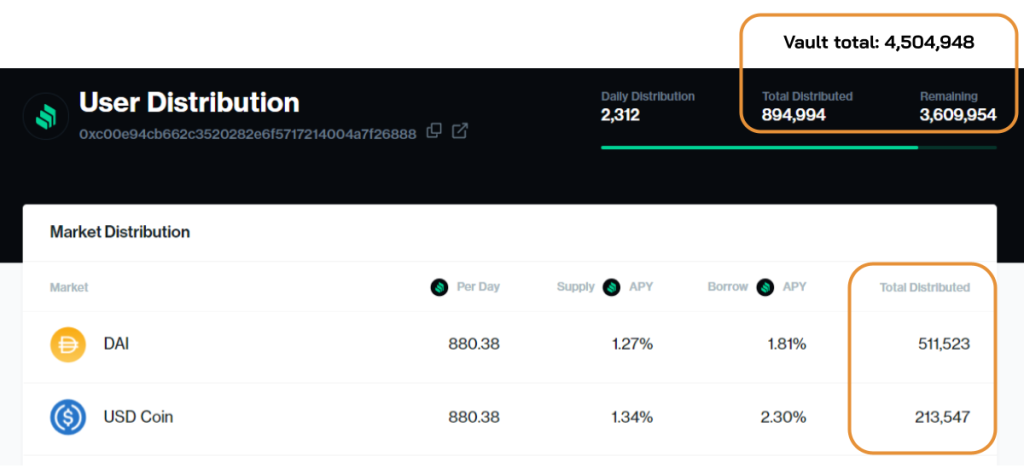

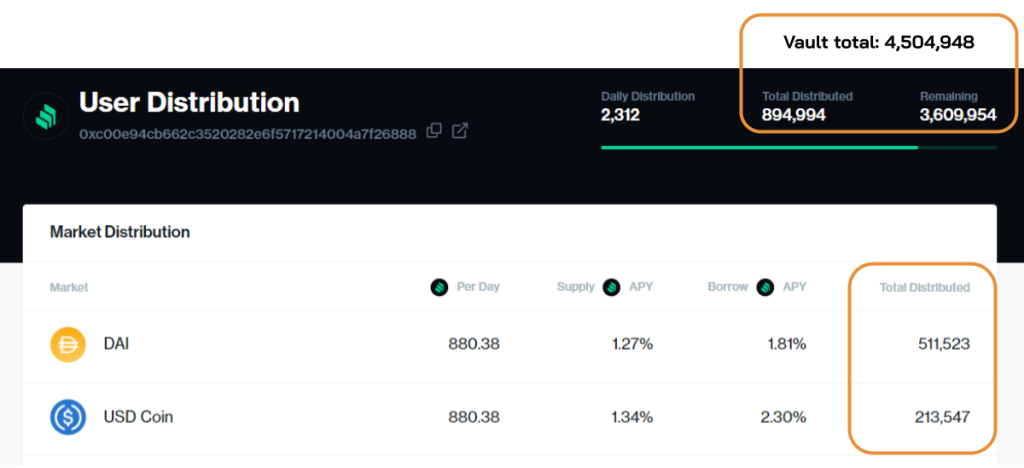

Во-первых, у Compound будет частное хранилище для распространения COMP среди пользователей. В настоящее время Vault содержит 4 504 948 COMP и будет распределяться в соответствии с вышеуказанной моделью.

Шаг 1: Процесс составного хранилища: до Предложения 10+21+33 каждый день пользователям будет распространяться 2880 COMP. Однако после Предложения 10+21+33 ежедневное количество распространяемых COMP сократилось до 2312 COMP.

Шаг 2: Процесс разделения COMP для каждого пула активов: 2312 COMP будут распределены по 10 типам активов, из которых наиболее распространены USDC и DAI (на которые приходится более 70%), другие активы, такие как UNI, BAT, ССЫЛКА,... получит более низкую награду COMP. Где TUSD — это актив, который не распределяет вознаграждения COMP.

Шаг 3: Процесс разделения COMP для Заемщика и Поставщика: На последнем этапе количество COMP будет разделено поровну на 50% для Поставщика и 50% для Заемщика. Однако он будет разделен как фонд на две стороны. Общий COMP, разделенный на Хранилища активов, не обязательно должен быть кратным. Таким образом, каждый отдельный Поставщик или Заемщик имеет разное количество полученных COMP в зависимости от APY распределения на тот момент.

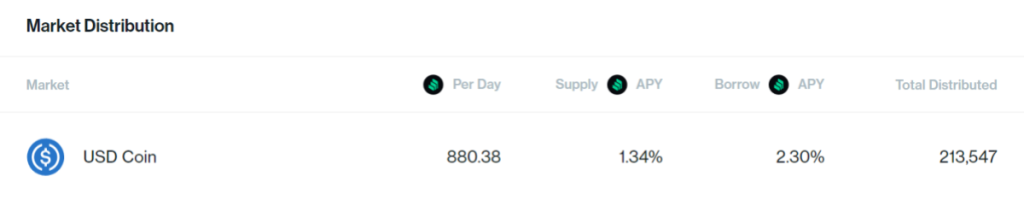

Пример: я приведу пример, чтобы вам было легче понять, особенно на последнем шаге. Ниже приведена фотография фактических данных, которые я получил от Compound. Примеры следующие:

Пул USDC вознаграждается Compound Vault 880,38 COMP в день.

⇒ A получает сумму COMP = (1000 $ * 1,34%) / (цена COMP на тот момент).

⇒ B получает сумму COMP = (1000 $ * 2,30%) / (цена COMP на тот момент).

Поскольку сумма распределения COMP рассчитывается в соответствии с APY, 880,38 COMP, разделенная на пул USDC, не может быть использована (поскольку стоимость заемщика или кредитора не достигает максимального вознаграждения пула).

Вы можете увидеть более подробную информацию ниже. И пул USDC, и пул DAI делятся на 880,38 COMP в день, но сумма COMP, распределяемая между двумя пулами USDC и DAI, совершенно разная. Это представляет больше пользователей DAI по займам и поставкам, чем USDC.

Если по плану раздавать 2312 КОМП каждый день, количество дней, необходимых для раздачи, составляет:

Но большинство пулов не полностью распределяют количество COMP для пользователей, поэтому оставшиеся COMP будут по-прежнему записываться в Хранилище для использования в ближайшие дни.

Отследить количество розданных токенов можно здесь .

Как Compound фиксирует ценность для COMP?

Основная информация о токене COMP (1 июля 2021 г.)

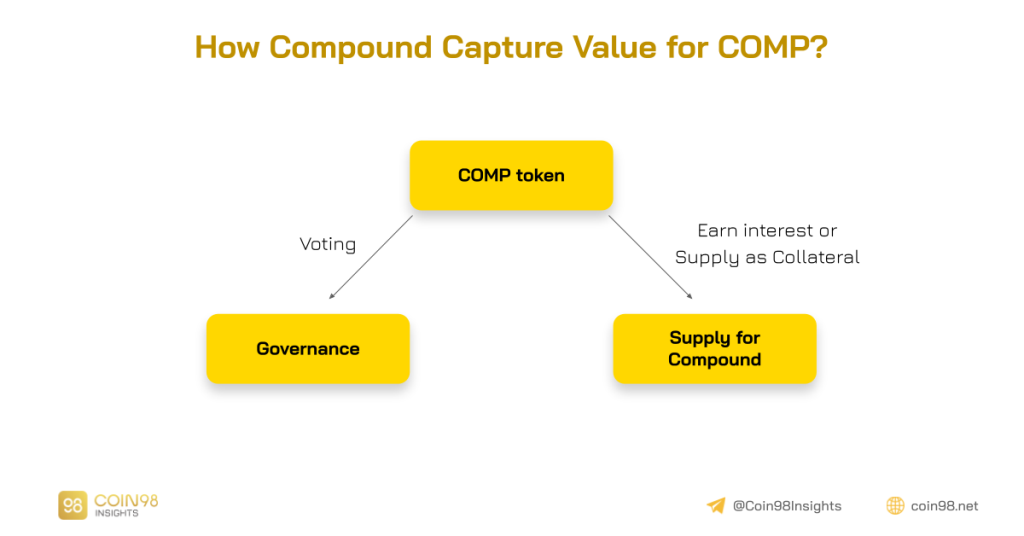

Составное значение захвата для токена COMP с помощью основного метода:

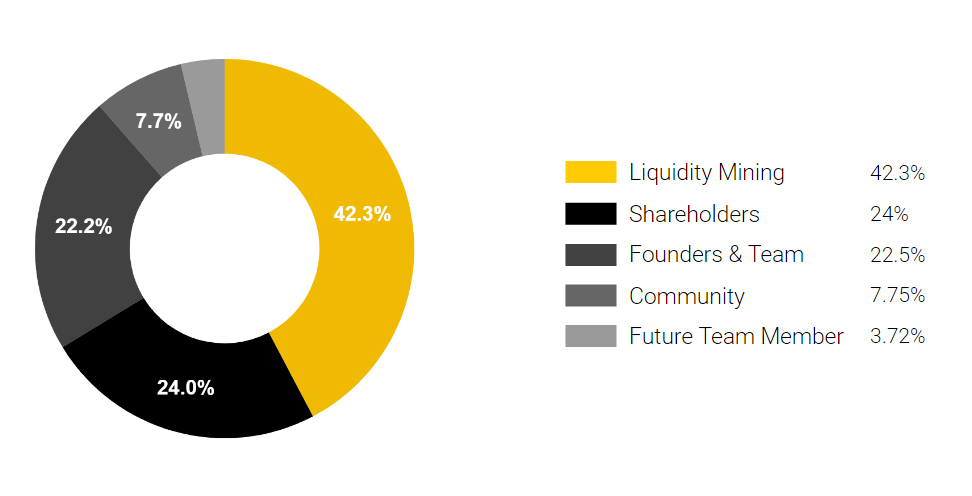

Время выпуска токена

В настоящее время веб-сайт Compound публикует только время выпуска токена распределения Liquidity Mining, а другие распределения команды Compound конкретно не объявлялись. Однако обычно общее количество токенов будет разблокировано постепенно до конца времени.

Таким образом, мы можем оценить время разблокировки по следующим параметрам:

⇒ Время разблокировки ~1561 день (~4,3 года).

Однако фактическое количество может быть больше, так как большинство COMP не будут полностью распределены. Рисунок ниже прояснит для вас, что DAI и USDC выделяют 880,38 COMP в день, но из-за более низкой производительности пула USDC распределенный COMP составляет менее половины пула DAI.

Таким образом, фактическое время разблокировки может быть намного больше, но я не могу рассчитать конкретное число, потому что Compound не говорит, когда рассчитывается Total Distribution, и это во многом зависит от производительности Compound в будущем.

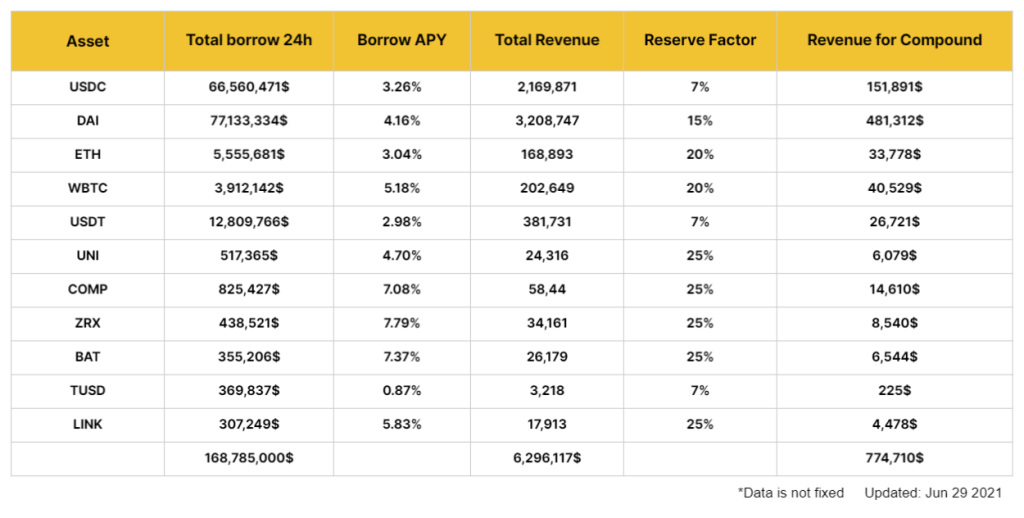

Совокупный доход против уровня инфляции токена COMP

Получив общую сумму займа в день (Общая сумма займа за 24 часа), я умножил процентную ставку по кредиту (Заем APY), чтобы получить общий доход как для Соединения, так и для Кредитора (Общий доход). Однако Кредитор не получит все, а должен будет вычесть часть резервного процента для Compound (Reserve Factor), и именно так я каждый день рассчитываю доход от Compound.

⇒ Compound приносит положительный доход платформе по сравнению с количеством выпущенных токенов в день.

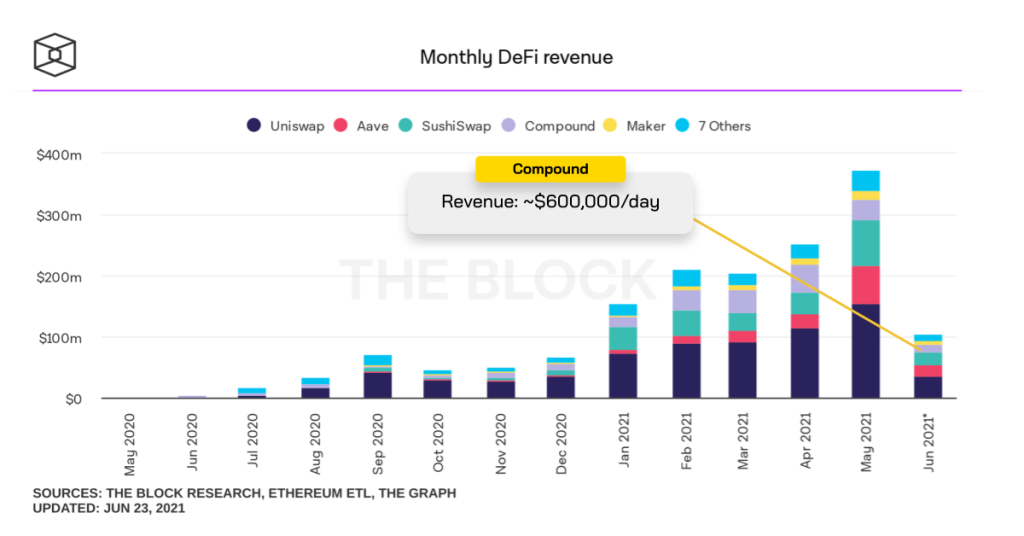

Особенностью токена COMP является то, что он спонсируется за счет источника дохода (избытка) Compound, а не из-за ценности, которую COMP приносит держателям COMP. С ежедневным доходом от 600 000 до 700 000 долларов США Compound входит в пятерку самых прибыльных протоколов на рынке DeFi.

Вычисленное мной число очень похоже на статистику The Block, вы можете увидеть картинку ниже.

Приложения КОМП

КОМП будет использоваться для следующих целей:

Значение КОМП

Стоимость COMP = сложное управление + (остаточная стоимость при поставке COMP или предоставлении ликвидности Uniswap v3) + ожидаемый продукт Compound Chain в будущем — давление выпуска токена.

В котором COMP будет иметь следующие уровни приложений:

COMP отлично подходит для управления платформой COMP, потому что в настоящее время Compound является одной из крупнейших кредитных платформ, и большинство крупных фондов хотят удерживать COMP, чтобы иметь право голоса на Compound.

В настоящее время лицами с наибольшим весом голоса в Compound являются: фонд a16z, фонд Bain Capital Ventures, фонд Gunlet, фонд Paradigm и Роберт Лешнер - основатель Compound.

Таким образом, право администрирования Compound будет не за большинством, особенно за мелкими инвесторами. Поэтому ценность админских прав почти нулевая.

Остаточная стоимость для держателей COMP довольно низка, потому что APY предложения COMP очень низок, всего 0,89%, а у Compound нет механизма для распределения доходов обратно держателям COMP.

COMP теперь можно обрабатывать с помощью пар COMP-ETH в Uniswap v3. С ежедневным объемом торгов около 3 миллионов долларов. Это не слишком большое и не слишком низкое число, но этого может быть достаточно, чтобы привлечь пользователей, чтобы обеспечить ликвидность, чтобы получить вознаграждение взамен.

Хотя COMP выпустила только 52% токенов и еще много невыпущенных токенов, при текущих темпах выпуска токенов давление продаж COMP все еще будет, но не слишком велико (подробности выше).

Предложение увеличить стоимость токена Compound и COMP

Поддержка большего количества типов активов

В настоящее время Compound поддерживает только 11 типов активов, 3 из которых не используются в качестве залога. Это большая слабость Compound по сравнению с конкурентами, когда Aave поддерживает до 26 типов активов, MakerDAO поддерживает 32 типа активов (включая токены LP в качестве залога).

Особенно выдающиеся активы на рынке DeFi, такие как Curve (CRV), Yearn Finance (YFI), Synthetix (SNX), Bancor (BNT),...

Расширение в другую экосистему

Большинство проектов, работающих в сети Ethereum, имеют возможность быстрого развертывания других сетей, особенно сетей, совместимых с EVM, таких как Binance Smart Chain, Fantom или Polygon. Это было успешно продемонстрировано Aave благодаря развертыванию в Polygon.

В настоящее время у Compound есть видение дальнейшего развития Polkadot, но Polkadot еще не предприняла никаких шагов для запуска основной сети (подробности о Compound Chain ниже). Следовательно, развертывание в Polkadot потребует времени и ресурсов Compound.

Компаунд вскоре должен быть развернут в Binance Smart Chain и Polygon, потому что это две экосистемы с большим количеством пользователей, стабильным денежным потоком. В случае успешной реализации преимущество Compound будет велико, потому что:

B2B-ссылка

В настоящее время Compound также реализовала эту функцию, например, в сотрудничестве с Alpha Finance, InstaDapp, что позволяет пользователям более легко получать доступ к Compound. Тем не менее, есть еще одна область, которой не уделялось особого внимания, — это децентрализованные биржи с кредитным плечом.

Для децентрализованных бирж с кредитным плечом Compound может стать партнером для предоставления услуги кредитования. Благодаря этому Compound может увеличить количество пользователей, а биржи повысят ликвидность, а также повысят качество продукта для пользователей.

Инвестируйте с соединением

Поставка в комплексе

С личной точки зрения, Compound является подходящей платформой для инвесторов с большим капиталом, которые отдают приоритет сохранению капитала, а не высокой прибыли за короткое время, поскольку предложение APY в Compound очень низкое по сравнению со стабильным пулом Farming на других платформах Yield Farming.

Тем не менее, Предложение в Compound будет намного безопаснее, чем в AMM Pools, потому что Compound является уважаемой платформой и обладает высокой способностью сохранять капитал за счет долгосрочного накопленного резервного пула.

Братья с большим капиталом могут поставить на подворье со средней процентной ставкой, указанной ниже.

Инвестируйте в токены COMP

Как я проанализировал ценность токена COMP выше, хотя давление выпуска токена низкое, Compound почти не создает большой ценности для токена COMP за счет избытка, за исключением стоимости системного администрирования.

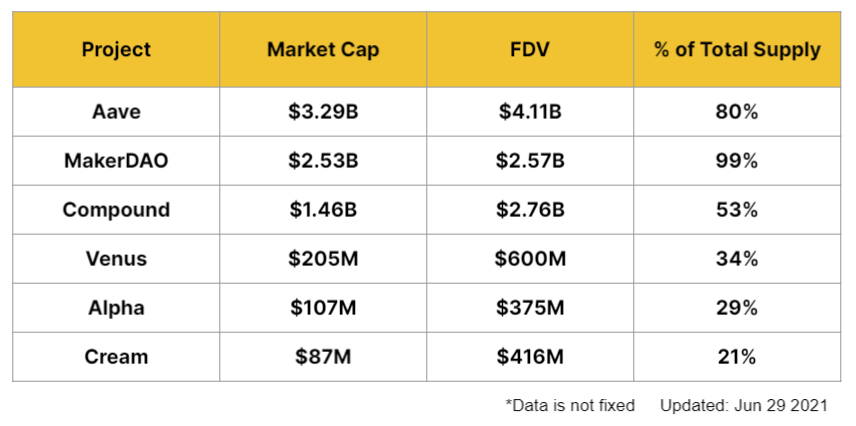

Не говоря уже о том, что текущая рыночная капитализация Compound достигла топ-3 в секторе кредитования и топ-50 на всем крипторынке, что делает возможности роста Compound более низкими.

Поэтому, если вы решите инвестировать в токен COMP, рассматривайте его как долгосрочную инвестицию в потенциал платформы Compound на рынке кредитования, потому что держатели COMP не получат большой выгоды от предложения в Compound или Farming в Uniswap v3.

Если я инвестирую в токены кредитных проектов, я буду отдавать приоритет проектам с более высоким риском, но с более высоким потенциалом роста. Некоторые основные критерии:

Обратите внимание, что это критерий с личной точки зрения, чтобы вы могли оценить MAX ROOM с помощью базовой токеномики проекта. Кроме того, успех проекта зависит от многих других факторов. Пожалуйста, не воспринимайте это как инвестиционный совет.

Прогнозы на будущее

Соединения и соперники

На рынке кредитования полностью доминировали три крупнейшие силы, Aave, MakerDAO и Compound, и, вероятно, это сохранится и в будущем. Раньше Compound был в топ-1 с TVL, достигающим более 11 миллиардов долларов США, но теперь Compound опустился на 3-е место.

Во всех трех вышеприведенных проектах Compound и MakerDAO часто меняют друг друга в рейтинге, но Aave является кредитной платформой с самым выдающимся TVL, потому что Aave расширилась до Polygon — экосистемы с выдающейся производительностью в то время и привлекла много денег DeFi. потоки из систем Ethereum и Binance Smart Chain.

С личной точки зрения, развитие Compound в частности и области кредитования в целом будет сильно зависеть от темпов роста всего рынка DeFi. Следовательно, вы не можете ожидать, что Compound сможет «повернуться вверх по течению» или принести другую пользу пользователям, таким как платформы Launchpad.

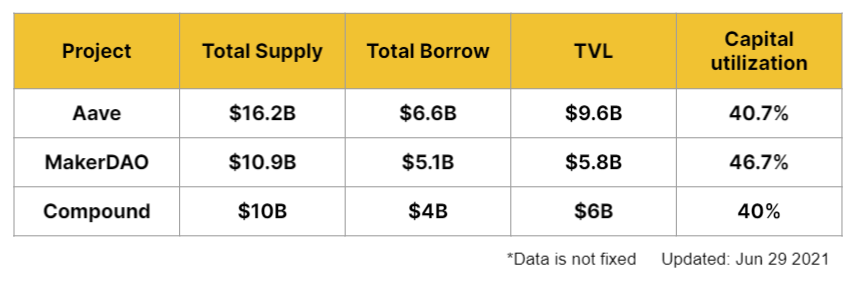

Эффективное использование капитала

Кроме того, вы можете обратиться к индексу «Использование капитала» кредитных платформ. Эффективность капитала будет отражать этот капитал, какая платформа будет приносить больший доход, что означает большую прибыль для Кредитора.

На рисунке выше видно, что большинство платформ имеют эффективность использования капитала около 40-45%. Вы можете использовать это число в качестве эталона для сравнения с другими проектами:

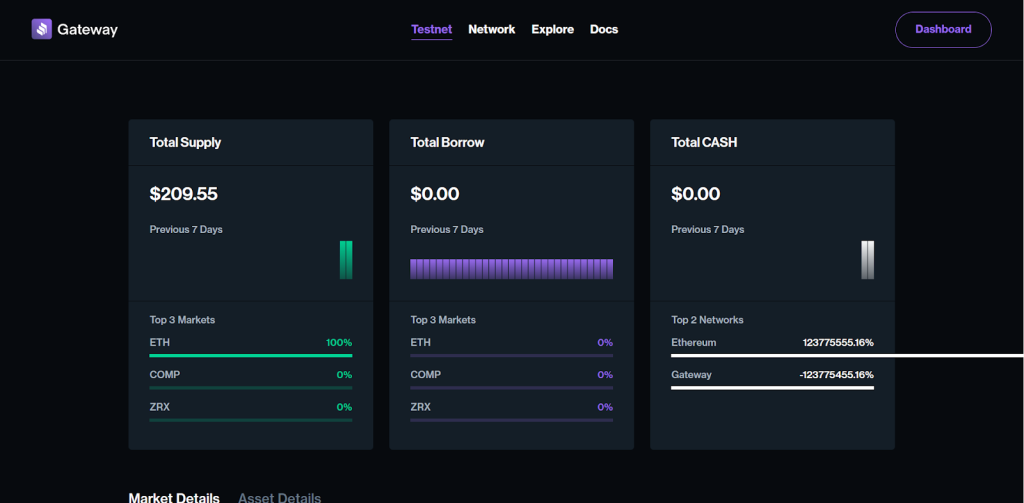

Gateway (Compound Chain) — фактор прорыва соединения

Gateway — это частный блокчейн платформы Compound, построенный на Substrate Polkadot, позволяющий Compound расширить охват для новых пользователей. Это аналогичный шаг Aave при расширении экосистемы Polygon. TVL Aave значительно вырос (TVL привлек 4 миллиарда долларов от Polygon) и вырвался из тройки с MakerDAO и Compound.

В настоящее время Gateway успешно развернула тестовую сеть и будет сочетаться со многими другими проектами на Polkadot, обычно с Acala — станцией DeFi на Polkadot. Небольшое отличие состоит в том, что Gateway будет использовать собственный токен CASH вместо использования того же собственного токена, что и Aave.

Gateway все еще находится в стадии разработки и конкретной информации нет, но от комбинации Compound и Polkadot можно ожидать многого. В настоящее время у Polkadot нет основной сети, поэтому у меня нет конкретных данных, чтобы дать вам прогноз.

Однако экосистема Polkadot не будет уступать Polygon. Полное преимущество будет в руках Compound, если они знают, как воспользоваться доступными ресурсами, чтобы стать крупнейшей кредитной платформой на Polkadot.

Вывод

Вот мои выводы об операционной модели Compound Finance:

Вышеизложенное представляет собой всю мою личную информацию и взгляды на Compound, надеюсь, вы обратите внимание на некоторую полезную информацию для ваших личных инвестиционных потребностей.

Лучший обзор кредитных проектов см. в других статьях «Как это работает»: Alpha Finance (ALPHA) , Cream Finance (CREAM) , MakerDAO (MKR) .

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Проанализируйте операционную модель Anchor Protocol, чтобы понять, как проект создает ценность для токена ANC, и спрогнозируйте инвестиционные возможности.

Проанализируйте операционную модель каждого компонента Cream Finance, включая: денежные рынки, Iron Bank, Cream Staking, ETH2 Staking. Смотрите сейчас здесь.

Давайте проанализируем модель Raydium, чтобы увидеть, как работает модель Raydium, хорошо и не очень хорошо в определенных точках, и как они изменятся для разработки dApps.

Проанализируйте модель PancakeSwap через рабочий механизм каждого продукта внутри, тем самым найдя инвестиционные возможности с PancakeSwap.

Ставка OHM предлагает прибыль в размере 100 000% годовых. Является ли модель Olympus DAO мошенничеством при таком огромном количестве, как ходят слухи?

Проанализируйте модель Lido Finance, чтобы понять основные моменты механизма работы каждого продукта и будущий потенциал Lido.

Проанализируйте модель работы Balancer V2, ее преимущества и недостатки, тем самым предоставив наиболее интуитивно понятные представления о Token BAL.

Что такое Панголин? Операционная модель Pangolin и как они приносят доход? Какова будет позиция Pangolin по сравнению с другими AMM DEX? узнать больше здесь.

Анализируя операционную модель АММ СушиСвап, АММ с ТВЛ входит в ТОП 3 на рынке, чтобы знать направление проекта и выяснить для себя нинсайты.

Проанализируйте модель работы Yield Guild Games (YGG) с ее уникальным механизмом и то, как проект создает ценность для токена YGG.

Анализ механизма действия Terra поможет вам понять разницу между UST и LUNA, а также то, как Terra извлекает ценность для LUNA.

Путем анализа операционной модели децентрализованных инвестиционных фондов для реализации потенциальных инвестиционных возможностей с Ventures DAO!

Проанализируйте и оцените операционную модель Inverse Finance, тем самым предоставив наиболее интуитивное представление об INV.

Проанализируйте механизм действия каждого продукта Serum, в том числе: Serum DEX, общий доступ к графическому интерфейсу, пулы, чтобы лучше понять идею: все ценности идут в Serum!

Почему АЛЬФА так резко увеличилась? Что особенного в Alpha Homora? Будут ли инвестиционные возможности в АЛЬФА в будущем? Узнайте здесь.

Проанализируйте рабочий механизм Maker Dao и то, как получить ценность токена MKR, тем самым спроецировав будущее и потенциал этого ведущего кредитного проекта.

Как Polkastarter фиксирует стоимость токенов POLS? Давайте проанализируем рабочий механизм Polkastarter, чтобы спрогнозировать будущее и найти возможности для инвестиций в проект!

Анализ операционной модели The Sandbox помогает понять механизм и то, как зарабатывать деньги с помощью каждой функции The Sandbox.

Как использовать Trader Joe для заработка через кошелек Coin98 с функциями: своп, ликвидность, фарминг, стейкинг и Zap.

Что такое мейннет? Что такое Тестнет? Узнайте об их важности и влиянии на цены монет и 3 шага к тестнету прямо здесь!

Кто такой Виталик Бутерин? Виталик Бутерин — создатель Ethereum, второй по величине блокчейн-платформы в мире с точки зрения рыночной капитализации.

Всего за 10 дней я получил +10,52% прибыли, используя Grid Trading Bot от BitUniverse. Узнайте о преимуществах и недостатках торговли на сетке!

Сравните Arbitrum и Optimism, чтобы увидеть, кто может победить в войне второго уровня и решить проблему масштабирования Ethereum. Узнайте о последних новинках и тенденциях в экосистеме криптовалют.

Что такое Райдиум? Что такое токен RAY? Давайте узнаем особенности понимания Raydium и подробную информацию о RAY Token!

Mina и Polygon будут работать вместе над разработкой продуктов, повышающих масштабируемость, расширенную проверку и конфиденциальность.

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Биржа Remitano — первая биржа, которая позволяет покупать и продавать криптовалюты в VND. Подробные инструкции по регистрации в Remitano и покупке и продаже биткойнов прямо здесь!

Статья предоставит вам наиболее полную и подробную инструкцию по использованию тестовой сети Tenderize.