Analice y evalúe el modelo operativo de Inverse Finance, proporcionando así las perspectivas más intuitivas sobre INV.

Hola a todos, esta es una serie de análisis del modelo de operación de protocolo/DApps, que actualiza la comprensión básica de un token y, por lo tanto, les brinda las vistas más intuitivas sobre el token de ese proyecto. Consulte para tener más perspectivas de inversión.

Anteriormente, la Serie tenía 2 artículos sobre Análisis de Modelos de Base Cash (BAS) y Uniswap (UNI) .

Descripción general de las finanzas inversas (INV)

Inverse.finance es un conjunto de herramientas financieras descentralizadas sin permiso administrado por Inverse DAO, una organización autónoma descentralizada que se ejecuta en Ethereum.

Finanzas inversas y tendencias DeFi 2.0

Como proyecto con una solución única en el mercado de los préstamos, Inverse Finance atrajo a los inversores cuando se impuso la tendencia DeFi 2.0.

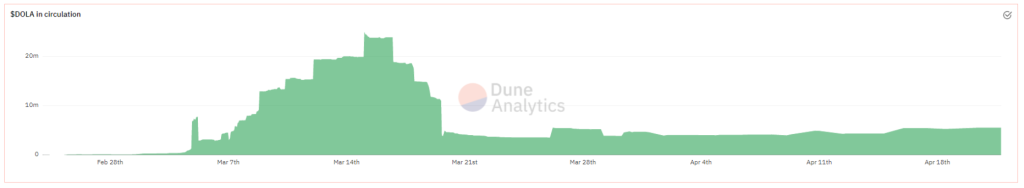

El precio de INV en ese momento saltó bruscamente, hasta más de $ 1500, seguido de cambios positivos como el aumento de TVL en Inverse, la cantidad de monedas estables DOLA se acuñó más.

INV aumentó durante el auge de DeFi 2.0

Durante este tiempo, Inverse también dijo que se desarrollaría más en algunas otras cadenas como Fantom, Polygon, pero aún no se implementó.

Modelo de operación de Finanzas Inversas (INV)

Inverse Finance tiene 2 componentes principales: Inverse DAO y productos de Inverse Finance (actualmente hay 2 productos: DCA Vaults, Anchor).

Bóvedas de finanzas inversas

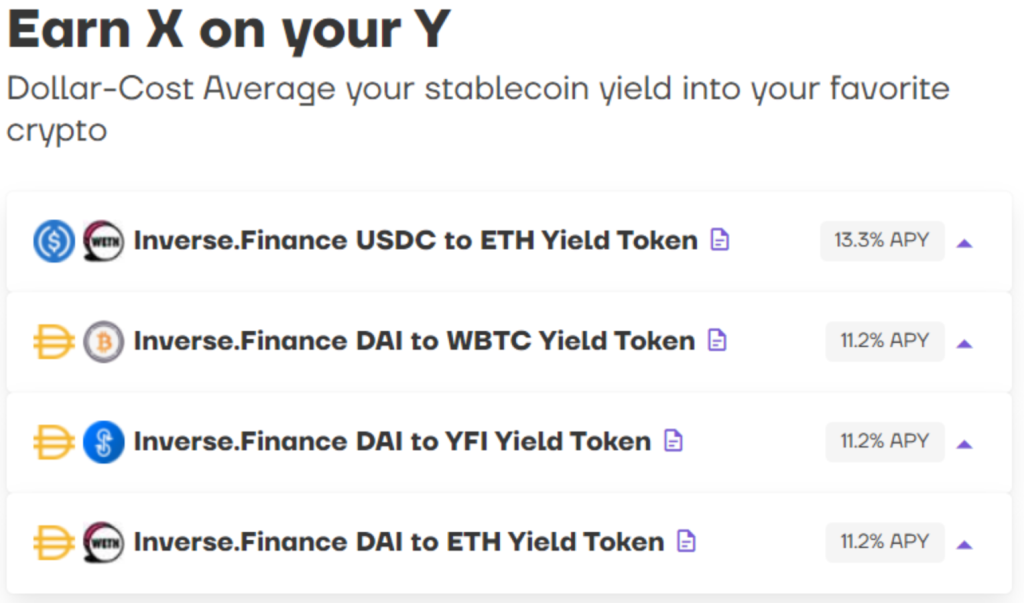

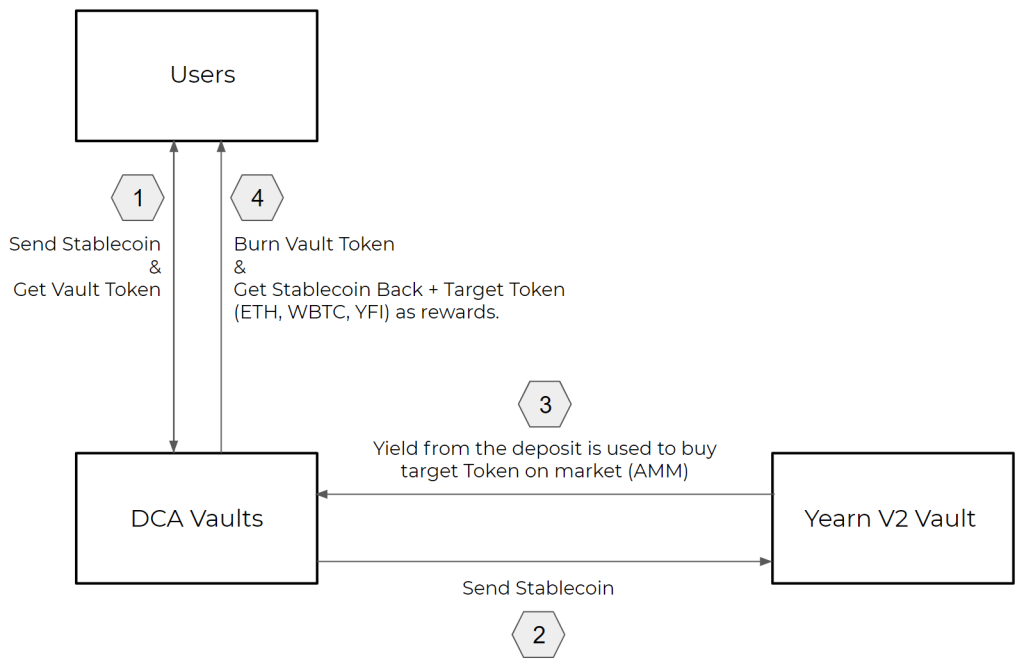

Las bóvedas de finanzas inversas también se conocen como bóvedas DCA. Permite a los usuarios invertir sus Stablecoins en estrategias rentables mientras usan la estrategia DCA para usar las ganancias obtenidas para comprar activos de su elección (ETH, WBTC, YFI).

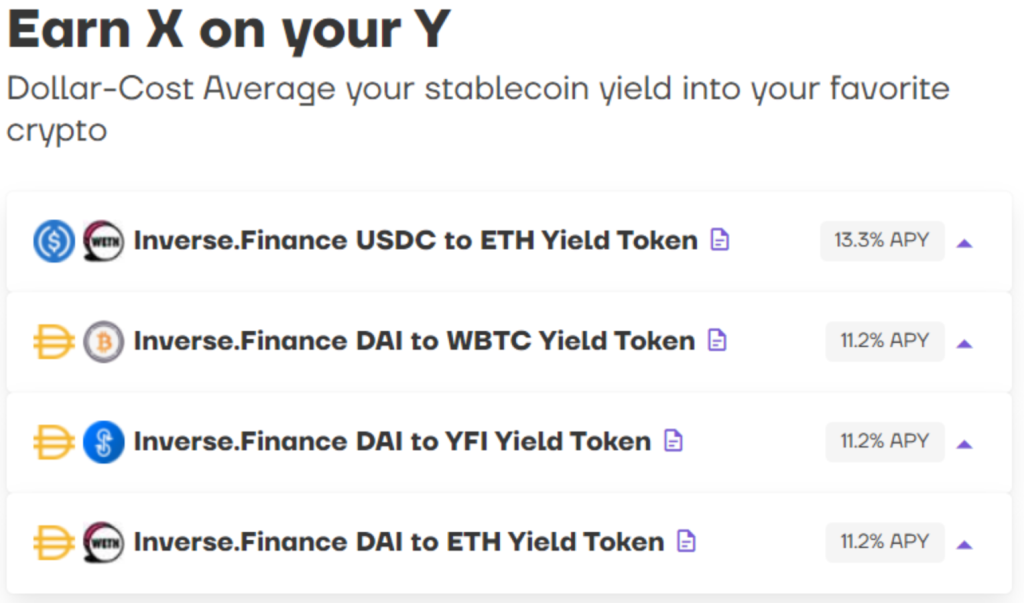

Actualmente, Inverse Finance ofrece 4 estrategias:

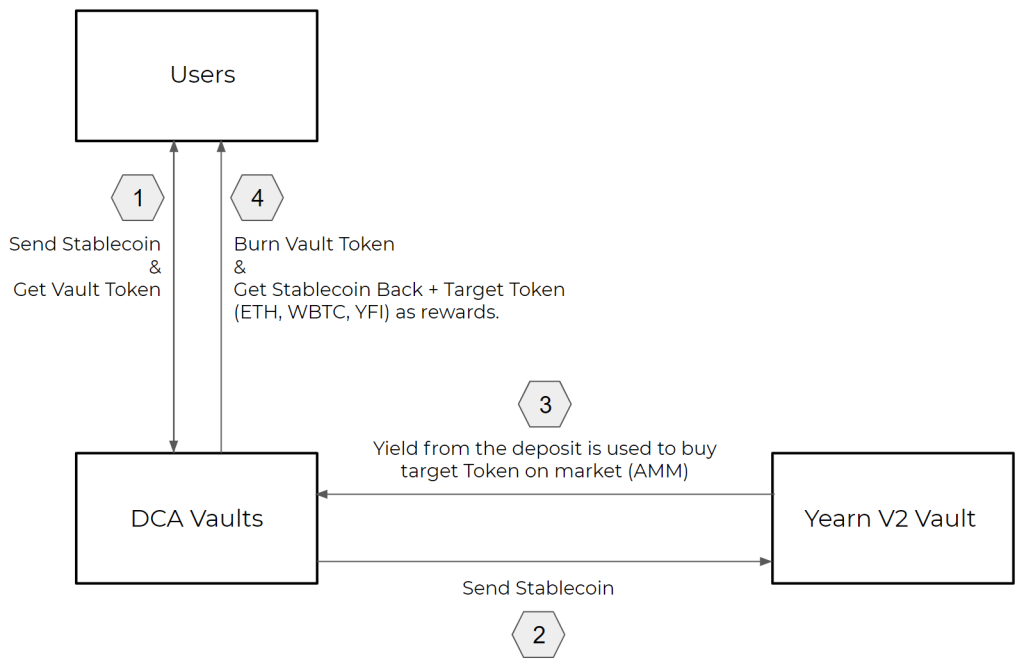

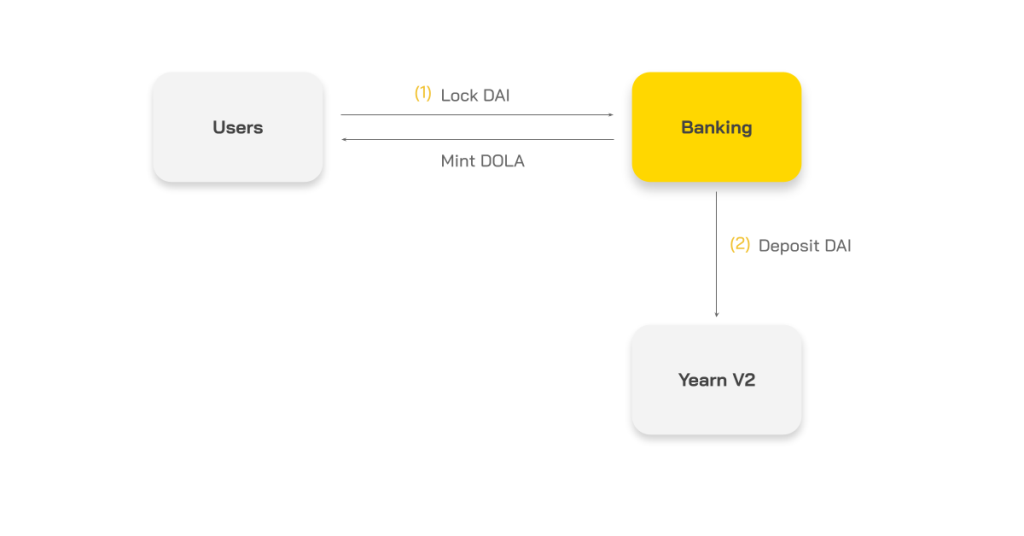

Una descripción general de cómo funciona Inverse Finance Vaults es la siguiente:

Cuando un usuario envía una moneda estable a DCA Vaults, el usuario recibe un token de bóveda 1:1.

Las monedas estables depositadas por el usuario se enviarán a la bóveda respectiva de Yearn V2 para comenzar a ganar recompensas (rendimiento).

El rendimiento de los fondos de los usuarios depositados en el protocolo se utilizará para comprar tokens objetivo en AMM automáticamente (generalmente una vez al día). Mientras el usuario tenga la bóveda de tokens, seguirá ganando tokens de destino (ETH, WBTC o YFI).

Cuando el usuario retira su moneda estable, el token de la bóveda se quema y el usuario recupera la moneda estable depositada más el rendimiento en forma de token objetivo (ETH, WBTC o YFI).

Banca ancla

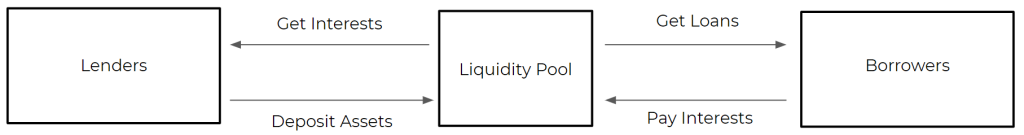

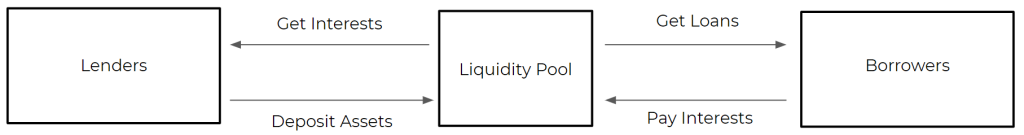

Anchor es un protocolo del mercado monetario similar a Compound (en realidad, una bifurcación de Compound).

- En el núcleo de Anchor se encuentran los Activos del Fondo de Liquidez (LP). Los prestamistas transferirán los criptoactivos admitidos al grupo de liquidez y, a cambio, recibirán intereses.

- Los prestatarios depositarán otros Criptoactivos en el Fondo de liquidez como garantía, y tomarán prestados los Tokens que deseen del Fondo de liquidez y pagarán intereses. La tasa de interés se calculará automáticamente de acuerdo con la fórmula disponible y depende de la oferta y la demanda de cada clase de activo en el Pool.

El propósito de Anchor es crear un mercado de préstamos y préstamos altamente eficiente en términos de capital a través de la emisión de tokens sintéticos (por ejemplo, DOLA) y otros tokens (ETH, WBTC, FYI,...).

Recientemente, Anchor ha respaldado activos colaterales nuevos y únicos en el mercado, especialmente FLOKI, una memecoin, que ayudó a TVL en Inverse una vez a superar los $ 100 millones.

Una descripción general de cómo funciona Anchor es la siguiente:

Ancla DOLA

Además de ser un mercado de divisas como Compound, Anchor también desarrolla otra moneda estable, que es DOLA.

DOLA es el primer activo sintético lanzado por Anchor. DOLA juega un papel importante en el ecosistema de Inverse, no es coincidencia que Inverse haya lanzado 1 moneda estable más para su producto Lending Anchor.

Anchor y la visión de DOLA

Puede ver, actualmente en el mercado de préstamos:

- Compound, Aave presta a los usuarios una variedad de activos basados en garantías, sin embargo, no emiten monedas estables.

- Maker DAO, Synthetix emiten monedas estables, pero no prestan a muchas clases de activos.

Anchor y DOLA combinan los dos factores anteriores, el proyecto ha desarrollado el mercado de préstamos y ha lanzado monedas estables, lo que permite que las monedas estables sean garantía, lo que abre muchos casos de uso nuevos, que explicaré en la siguiente sección. .

En resumen: Anchor& DOLA = Maker DAO + Compound + Iron Bank.

Mecanismo de estabilización de precios de DOLA

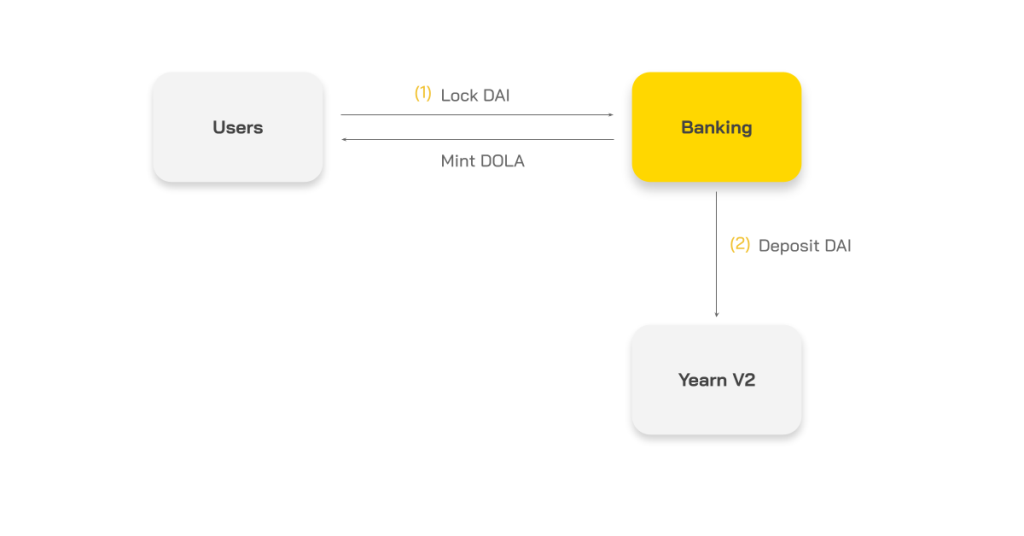

Es una moneda estable vinculada a DAI (equivalente a $ 1). Los usuarios pueden depositar DAI y usar DAI como garantía para Minted DOLA y viceversa.

El proceso de trabajo de Mint & Redimir DOLA será el siguiente:

(1) Los usuarios que bloqueen DAI en el producto bancario de Anchor recibirán DAI.

(2) El DAI bloqueado en Banca se invertirá en Yearn V2.

Cómo la banca captura el valor del token INV:

La banca es un producto utilizado para acuñar y canjear la moneda estable DOLA, este es uno de los productos que crean mucho valor para INV. Actualmente la Banca captura valor para INV de 2 formas principales:

- Cargo 0.4% por transacción.

- Envíe DAI bloqueado a Yearn V2 para obtener ganancias adicionales.

Todas las ganancias se transferirán a la Tesorería del proyecto y se dividirán entre los titulares de INV.

Cuando el usuario quiera retirar DAI, Banking retirará inmediatamente DAI de Yearn V2 para pagar al usuario.

Para qué se utiliza DOLA y el potencial futuro de DOLA

Como dije anteriormente, la ventaja de DOLA en comparación con otras monedas estables como DAI, USDP es que el proyecto desarrolla más Money Market y permite a DOLA como garantía, lo que abre más casos de uso para DOLA.

Algunos casos de uso y aplicaciones de DOLA se pueden mencionar como:

1) Sirve para prestar y recibir intereses:

DOLA es un activo que puede generar rendimiento (activo generador de rendimiento), puede suministrar DOLA en Anchor para recibir intereses.

2) Utilizar para aumentar el apalancamiento:

DOLA es una moneda estable sintética y, como muchos otros sintetizadores, DOLA se puede usar como garantía para tomar prestados activos en Anchor, lo que aumenta su posición.

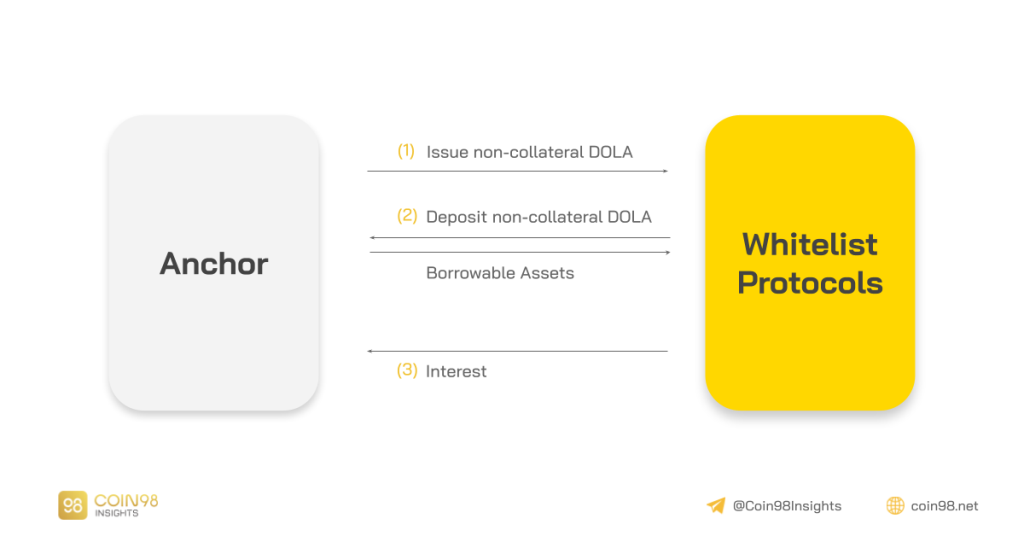

3) Préstamos de protocolo a protocolo (P2P):

Esta es la misma forma que Iron Bank, Maker Dao también puede desarrollar esta función emitiendo, sin embargo, DAI no se usa como garantía en Maker Dao.

Pero DOLA es diferente, DOLA se usa como garantía, por lo que en el futuro, Inverse Finance puede implementar esta función.

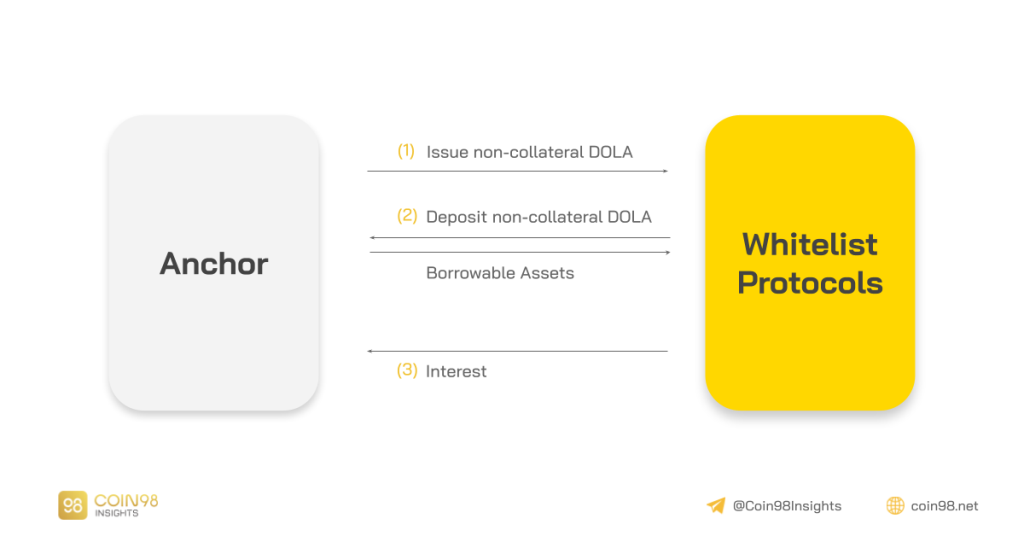

El proceso de operación de P2P Lending se lleva a cabo de la siguiente manera:

(1) Inverse emitirá DOLA sin garantía para los protocolos incluidos en la lista blanca del proyecto, la cantidad de DOLA sin garantía emitida es el límite de préstamo no garantizado que Inverse tiene para ese Protocolo.

(2) Para realizar préstamos no garantizados en Anchor, el proyecto bloqueará DOLA sin garantía como garantía y tomará prestados activos.

(3) Con el tiempo, otros protocolos además de pagar el préstamo, deben pagar una parte adicional de intereses a Anchor.

Los préstamos no garantizados son un modelo para aumentar la eficiencia del capital a un nivel muy alto, lo que ayuda a Anchor & DOLA a generar más ganancias para el token INV.

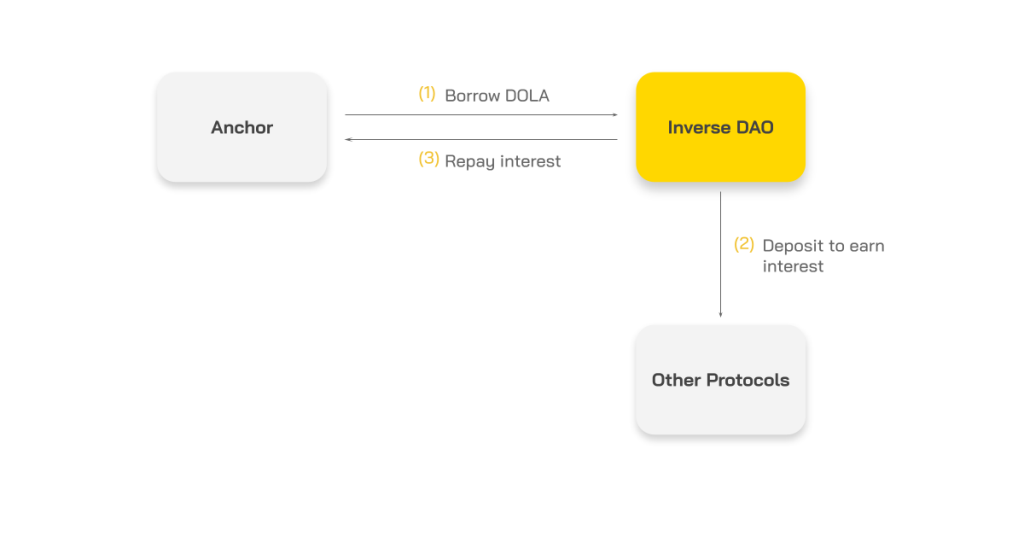

4) Adquisición del valor extraíble de ballenas (WEV) (cultivo de rendimiento)

Esta es una forma especial de hipoteca, similar a los préstamos de protocolo a protocolo, pero en WEV, el protocolo al que presta Anchor es el DAO inverso.

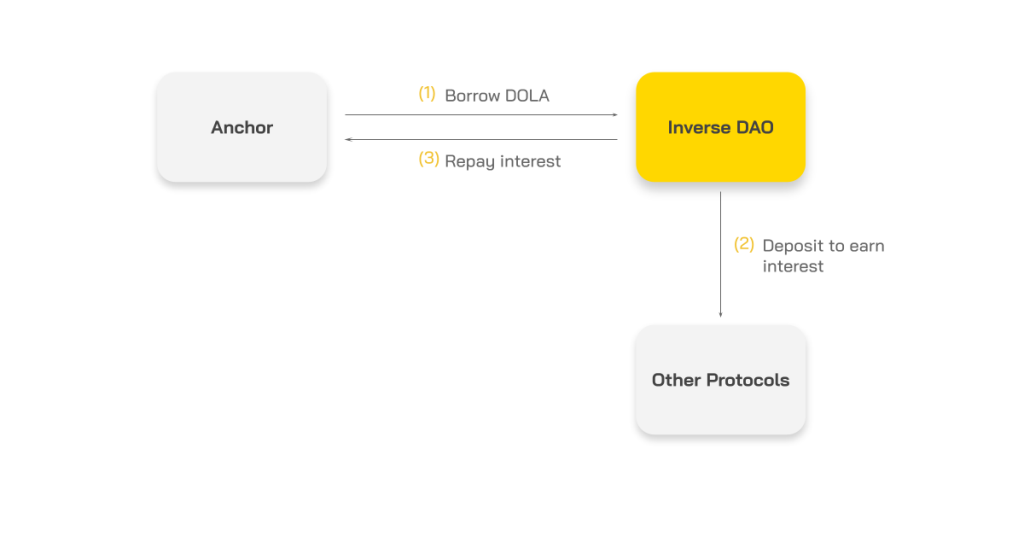

El funcionamiento del valor extraíble de ballena (WEV) es el siguiente:

(1) DAO inverso tomará prestado DOLA de Anchor.

(2) El dinero prestado se utilizará para depositar en otros Protocolos generadores de rendimiento para obtener ganancias. La cantidad ganada 100% pertenece a DAO.

(3) Con el tiempo, además de pagar el préstamo, Inverse Dao, por supuesto, también tiene que pagar una parte adicional de intereses al proveedor de liquidez en Anchor.

En general, esta es una característica muy beneficiosa para Inverse, ya que la tesorería del proyecto puede obtener rendimiento sin demasiado capital.

Sin embargo, el riesgo aquí es que la inversión en Protocolos se pierda o se piratee, lo que causará un gran daño a la DAO inversa.

Al mismo tiempo, esta función solo se implementa cuando la liquidez en Anchor es abundante, con un TVL de solo alrededor de $ 20 millones, el proyecto no se puede implementar.

cuchillo inverso

En pocas palabras, Inverse Finance y sus productos son administrados por una organización autónoma descentralizada (DAO) llamada Inverse DAO, que es administrada por On-chain Voting en Ethereum.

Los Titulares de INV pueden delegar sus derechos de voto a otro Delegante o delegarse ellos mismos. 1 INV = 1 poder de voto.

Cuando el Titular se autorice a votar, podrá participar en la Votación de las Propuestas propuestas pero para tener derecho a proponer Propuestas deberá tener 1.000 Poder de Voto o más.

Actualmente, Inverse DAO controla los siguientes aspectos:

- Distribución de tokens INV (actualmente Inverse DAO controla 51,700 INV).

- Tesorería DAO inversa (tokens INV, ganancias Anchor y ganancias Vault).

- Parámetro de la bóveda.

- Parámetros de Anchor Banking (comisiones, colateral ratio, parámetros de liquidación, etc.).

- Parámetros estabilizadores de anclaje (comisiones, techo de deuda).

¿Cómo capturan valor las finanzas inversas (INV) para el token INV?

Hasta donde yo sé, Inverse Finance tiene dos incentivos principales para el titular de INV en este momento:

- Gobernanza: Mantener INV para unirse a Onchain-Voting y proponer Propuesta (3).

- Compartir los ingresos de los productos de Inverse Finance: es posible que Inverse Finance requiera Staking INV para recibir ganancias de la Tesorería (4).

En general, cuanto más (4), mayor es el valor de (3) para los participantes.

Según la participación de Founder Inverse Finance, la idea principal de Inverse Finance es "centrarse en el desarrollo de productos => productos que generan grandes ingresos (flujos de ingresos) => compartir ingresos con los titulares de INV".

Por lo tanto, para valorar INV, utilizo un enfoque que consiste en observar las fuentes de ingresos de Inverse Finance y evaluar su potencial de crecimiento.

En este momento, los flujos de ingresos de Inverse Finance provienen de 6 fuentes diferentes en 2 productos (Anchor y DCA Vaults):

- Tarifa de bóvedas de DCA (10% de tarifa de rendimiento cuando el usuario sale de las bóvedas).

- Tarifa estabilizadora (0,4% cuando los usuarios compran y 0,4% cuando los usuarios venden).

- los ingresos de Yearn del estabilizador (el DAI de reserva de Stabilizer se utiliza para invertir en la estrategia Yearn v2 para obtener rendimiento para la tesorería).

- Tarifa de estabilidad cuando los usuarios toman prestado DOLA (Concepto de tarifa de estabilidad similar a Maker).

- Diferencial de tipos de interés entre los préstamos/préstamos y otros Activos.

Ingresos de las bóvedas de DCA

Como dije anteriormente, Inverse Finance cobra una tarifa de rendimiento del 10% cuando los usuarios salen de Vault.

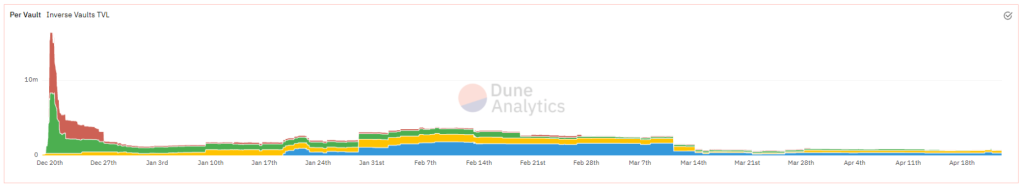

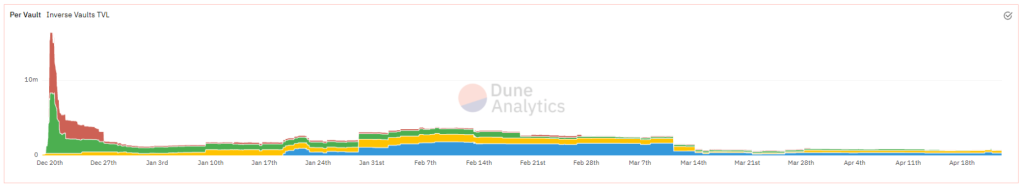

Pero el TVL general está disminuyendo (actualmente, el TVL total de 4 bóvedas está en el rango de 830 000 $) => el número de usuarios de bóvedas DCA también ha disminuido.

En términos de ingresos para la tesorería, DCA Vault opera a fines de 2020, principios de 2021 y el rendimiento totaliza alrededor de $ 45K para las 4 DCA Vaults, después de una tarifa de cargo del 10%, los ingresos para la Tesorería son de alrededor de $ 4k5.

La pérdida de 4.5K $ por 1 trimestre de operación es realmente muy pequeña o incluso insignificante.

Ingresos de estabilizador de ancla

Los dos ingresos principales del estabilizador Anchor son:

- Tarifa estabilizadora (0,4% cuando los usuarios compran y 0,4% cuando los usuarios venden). (primero)

- Los ingresos de Yearn del estabilizador (la reserva DAI de Stabilizer se utiliza para invertir en la estrategia Yearn v2 para obtener rendimiento para la tesorería). (2)

Quiero recalcar que estas 2 líneas de Ingresos traen mucha ganancia a la Tesorería (99%).

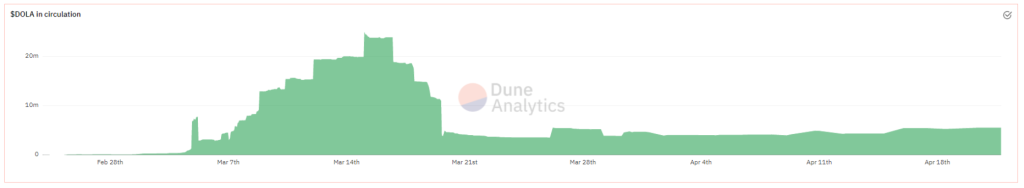

Para (1), (2), cuanto más se acuña DOLA => más beneficio para el tesoro.

Suponiendo que el DOLA se mantenga igual, con un Suministro DOLA de alrededor de 5M, (2) solo puede ganar alrededor de 750K - 1M$/año para el Tesoro para el Tesoro.

Ingresos bancarios ancla

Actualmente, el principal flujo de ingresos que Anchor Banking aporta al Tesoro proviene de la tarifa de estabilidad cuando los usuarios toman prestado DOLA (concepto de tarifa de estabilidad similar a Maker).

En 45 días (desde el 8 de marzo de 2021), los ingresos obtenidos de la tarifa de estabilidad cuando los usuarios toman prestado DOLA caen en el rango de 21 000 $ DOLA equivalente a 21 000 $ (si se divide en promedio, el flujo de ganancias obtenido por el Tesoro es de aproximadamente 168 000 $ por mes) ). cinco).

INV+

Primero, INV+ es la última propuesta de Inverse Finance del 27 de enero y ha sido aprobada oficialmente, por lo que en esta sección analizo INV+ en detalle para que los titulares de INV puedan entender mejor esta propuesta. .

INV+ es la propuesta de INV para cambiar la tokenómica para ayudar a los participantes a recibir más recompensas y, al mismo tiempo, crear una demanda "orgánica" de la moneda estable DOLA.

Razones para recomendar INV+:

Para poder expandir la fuente de liquidez para INV y DOLA, Inverse Finance intentó participar en la compra de Bonos (token INV/DOLA LP) en Olympus y logró resultados bastante buenos, se compraron bonos por valor de casi $ 1 millón, por lo que Inverse Finance y el comunidad quiere continuar con esta venta de Bonos.

En concreto, la venta de Bono trae 3 beneficios principales:

- Ampliación de la oferta de DOLA - principal producto de Inverse.

- Ayudar a INV y DOLA a tener una fuente estable de liquidez.

- El Tesoro tendrá tarifas de transacción adicionales del par INV/DOLA en Sushiswap.

Sin embargo, la fuente del Tesoro para comprar bonos es limitada, según la tokenómica de INV, el INV en el Tesoro es solo 30,000 tokens / 100,000 tokens en total.

Por lo tanto, INV+ es exportar el cambio tokenomics de INV, siendo el cambio más grande aumentar el suministro de INV por encima de 100,000 tokens.

Objetivos de INV+:

- La moneda estable DOLA alcanza una capitalización de $ 1B para fines de 2022.

Qué efecto tiene INV+ en los titulares de INV:

Primero, el suministro de INV aumentará rápidamente en un futuro cercano, por lo que si simplemente mantiene INV en CEX o en una billetera sin custodia, su valor de INV se diluirá.

Para evitar esta situación, debes participar en Staking más para ser compensado por la parte diluida.

Según la información que leí en discord, se espera que la inflación de INV se distribuya de la siguiente manera, el 70% irá a INV Staker y el 30% a Bond, por lo que los tenedores de INV que toman staking también se beneficiarán mucho de este cambio de tokenómica. .

Según los últimos datos de Nansen.ai, el número de INV que participan en el staking está aumentando significativamente en comparación con hace 1 semana.

Aumentó el número de tokens INV que participan en Staking. Fuente: Nansen.ai

En el lado negativo, el aumento de la oferta de INV definitivamente creará presión de venta en el token INV, estos son los efectos a corto plazo que los titulares de INV deben superar para avanzar hacia un futuro más sostenible y estable.

Proyecciones

Según mi conjetura personal, con los productos actuales, cada año los productos de Finanzas Inversas pueden generarle al Tesoro alrededor de 1 - 2M$ dependiendo del Sentimiento del Mercado y el movimiento del dinero.

Si bien sabemos que una parte de los ingresos se compartirá con los titulares, aún no se han compartido los parámetros relevantes.

Suponiendo que el 100 % de los ingresos de la tesorería inversa se comparte al 100 % para el token INV => La ganancia anual acumulada para cada token INV cae en el rango de 10 - 20 $ (1 - 2 M $/suministro total INV) => PE cae alrededor de 60 o 30 (tomando INV 600$ como estándar).

En general, el dinero del mercado se está retirando lentamente de Ethereum y moviéndose hacia otras Capas 1 debido a las ineficiencias de la infraestructura de Ethereum.

En el futuro, si el dinero regresa o no a Ethereum, tendrá un gran impacto en los Dapps/Protocolos creados en Ethereum, incluidas las finanzas inversas.

Sin embargo, el producto de alcance de Inverse Finance es muy amplio y potencial. En mi opinión personal, Anchor puede expandirse por completo muchas veces más, lo que conducirá a un aumento en la demanda de DOLA => más ganancias que fluyen hacia la tesorería.

resumen

Estos son algunos puntos clave del artículo:

- Inverse.finance es un conjunto de herramientas financieras descentralizadas sin permiso administrado por Inverse DAO, una organización autónoma descentralizada que se ejecuta en Ethereum.

- Actualmente hay dos productos principales: DCA Vaults y Anchor.

- La idea principal de Inverse Finance es "centrarse en el desarrollo de productos => productos que generan grandes ingresos (flujos de ingresos) => compartir ingresos con los titulares de INV".

- Los ingresos de Anchor para tesorería son muy grandes, más del 99%.

- El potencial de escalabilidad de Inverse Finance se ve afectado negativamente por Ethereum, pero aún puede ser enorme más adelante.

- Las dos formas de capturar valor que las finanzas inversas capturan valor para INV son la gobernanza y el reparto de ingresos de los productos de finanzas inversas.

Toda la información en este artículo es solo para fines informativos y NO debe considerarse un consejo de inversión. Invertir en criptomonedas implica un riesgo extremadamente alto y solo debe invertir la cantidad que está dispuesto a perder.