Analice el modelo operativo de cada componente dentro de Cream Finance, incluidos: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Ver ahora aquí.

Descripción general de Cream Finance

Cream Finance es un protocolo de préstamos descentralizado dirigido a la clase de activos de cola larga, el proyecto actualmente es compatible con la red Ethereum, Binance Smart Chain y Fantom, y pronto será el primer mercado monetario en pasar a Arbitrum.

A diferencia de los principales protocolos de préstamos que solo admiten unas pocas clases de activos (Compuesto, Aave), Cream Finance admite una gran cantidad de activos diferentes.

Modelo de operación y productos de Cream Finance

Cream Finance tiene como objetivo la flexibilidad de respaldar muchos tipos de activos con diferentes niveles de riesgo, y con eso, el proyecto también construye muchos otros productos con el objetivo de atraer una gran cantidad de activos y crear más valor para los protocolos.

Una descripción general de los productos de Cream Finance incluye:

- Mercados de Dinero.

- Banco de Hierro.

- Replanteo de crema.

- Replanteo ETH2.

Analizaremos cada componente de Cream Finance a su vez en 3 aspectos principales:

- ¿Cuál es ese ingrediente?

- Modelo operativo de cada componente.

- Cómo capturar valor para el token CREAM.

Primero, aprendamos sobre los mercados monetarios de CREAM.

Mercados de Dinero

Sobre el diseño de Money Markets de Cream es bastante similar al de Compound o Aave, habrá 2 mercados:

- Oferta : Donde los usuarios depositan sus activos y reciben intereses.

- Préstamo : donde los usuarios toman prestados activos del protocolo y pagan intereses sobre el préstamo.

La forma en que funciona es bastante similar a la del banco actual, pero los usuarios tienen absoluta flexibilidad cuando pueden depositar, prestar y retirar sus activos en cualquier momento.

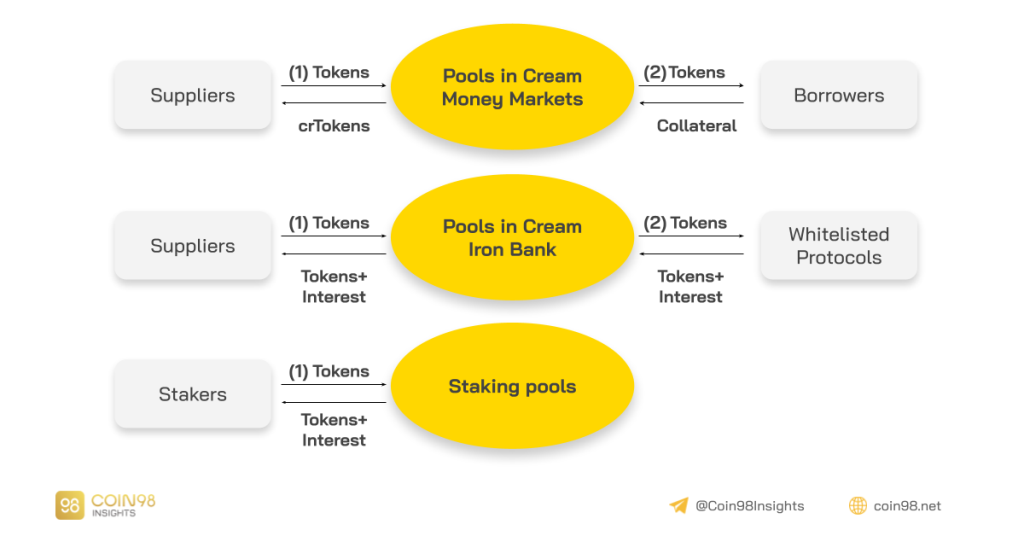

Habrá 2 componentes participando en Money Markets:

- Proveedores : Este es el lado de la oferta, proporcionando activos para ingresar a la bóveda del banco Cream.

- Prestatarios : Prestatarios, esta es la parte que toma prestados activos del banco y paga intereses, creando así una línea de rendimiento para Cream.

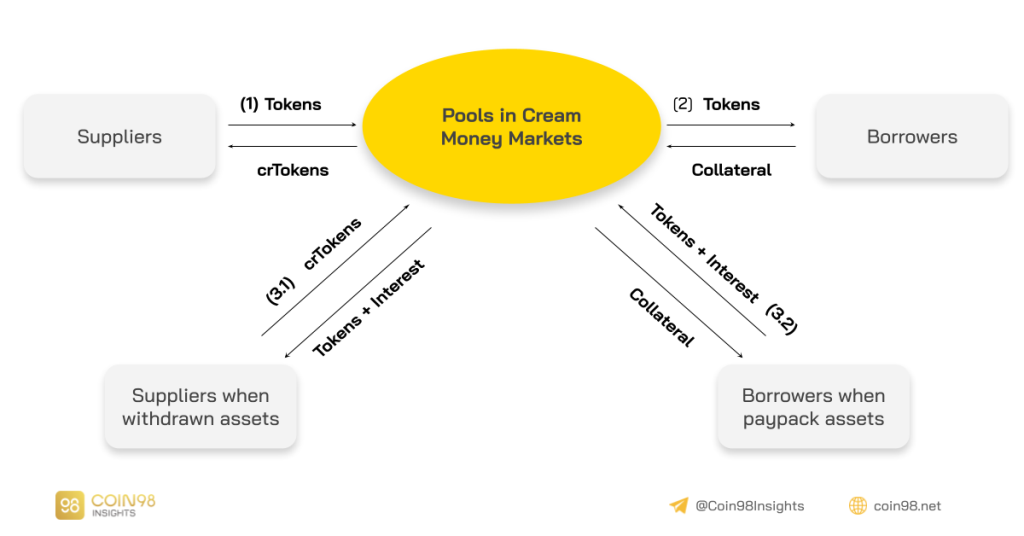

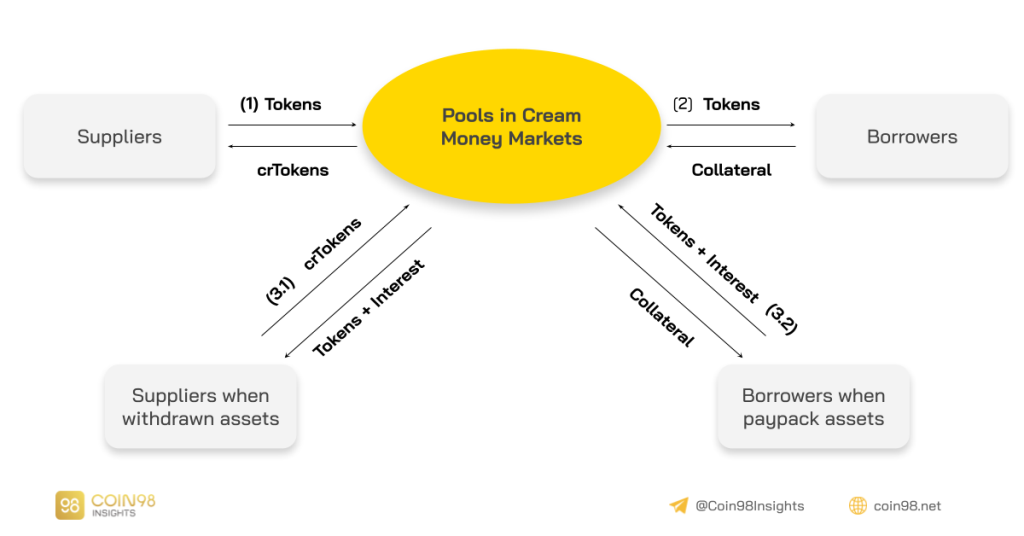

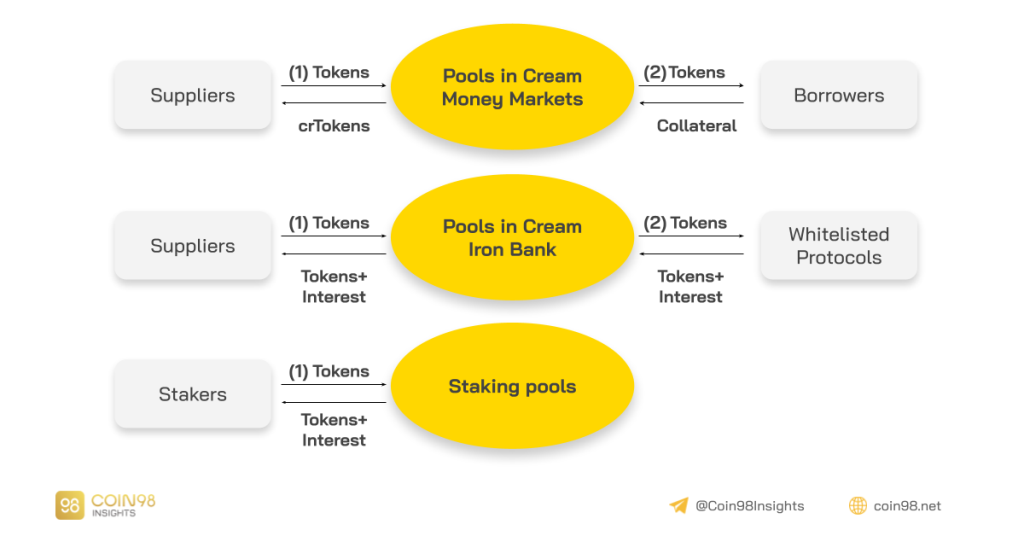

Modelo de operación de Cream Money Markets

El modelo Money Markets funcionará de la siguiente manera :

(1) Los proveedores envían activos (Tokens) a los pools de Cream y reciben crTokens.

(2) Los prestatarios depositan la garantía en Cream, según el monto de la garantía y la tasa de liquidación (factor de garantía), que determinará la cantidad máxima de activos que puede pedir prestado. Digo la cantidad máxima de activos que se pueden prestar porque normalmente nadie se endeuda al 100% porque el riesgo de liquidación es muy alto. Dependiendo de la volatilidad de los activos, los prestatarios elegirán una tasa de préstamo razonable para ellos.

(3.1) Cuando los Proveedores deseen retirar activos, simplemente retiran en la plataforma, los intereses se agregarán automáticamente a la cantidad de activos retirados por los usuarios.

(3.2) Con los prestatarios, cuando quieren pagar, simplemente pagan en la plataforma, la tasa de interés se agregará automáticamente al préstamo, cuanto más se pague el préstamo, mayor será el límite del préstamo.

Nota :

- El porcentaje APY de prestatarios y prestamistas fluctuará según la oferta y la demanda en el mercado, por lo que las tasas de interés cambian constantemente y no son fijas.

- Todos los préstamos están sobrecolateralizados (deben depositar una cantidad mayor de garantía que los activos prestados) porque DeFi no ha adoptado realmente el modelo de crédito.

- Cream tiene límites de activos. El límite de activos limita la cantidad de un tipo de garantía que se puede proporcionar a toda la plataforma Cream. Esto evitará que una Ballena quiera sabotear el protocolo y tomar prestado todo el mercado.

Cómo Money Markets aporta valor a los titulares de CREAM:

Actualmente, la característica común de los mercados monetarios como Aave, Compound y Cream es que no han encontrado un modelo adecuado para capturar valor directamente para los tenedores de fichas.

La razón puede ser que, si se comparte una parte de la ganancia obtenida con los token holders, se reducirá el interés del prestamista, lo que reducirá el incentivo de los proveedores >> afectando todo el protocolo.

Banco de hierro

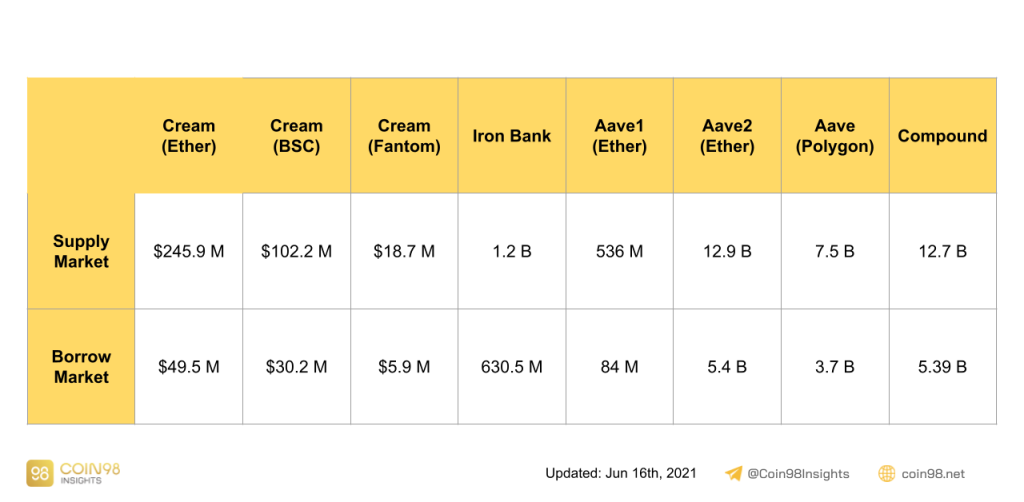

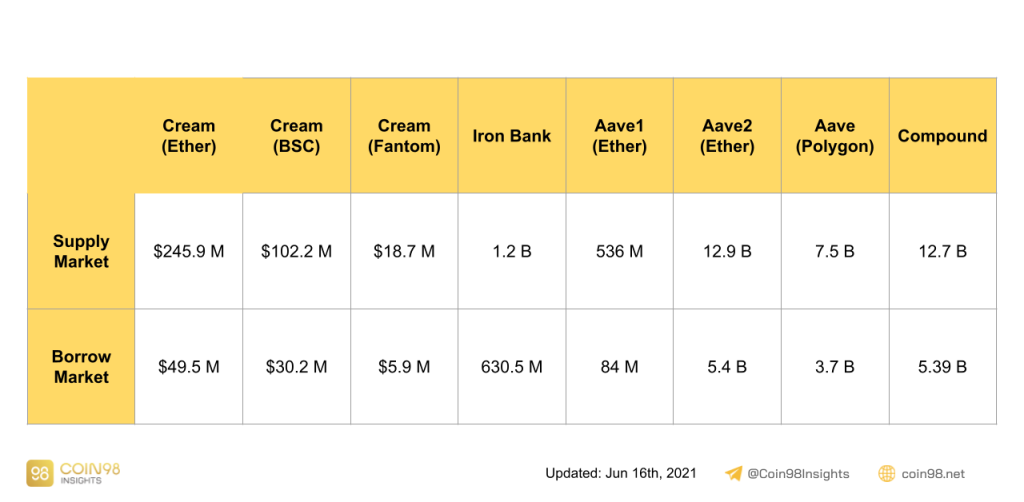

Se puede decir que Iron Bank es el arma estratégica de Cream y la mayor parte del valor se concentra aquí.

Tabla comparativa de mercados de protocolos de préstamo/préstamo

Iron Bank se creó tanto para atender propiedades de préstamos minoristas como para ser utilizado por los protocolos DeFi para pedir prestado con poca o ninguna garantía. Los protocolos incluidos en la lista blanca pueden tomar prestados activos de los grupos de Cream.

Lo bueno de Iron Bank es que los protocolos actuales incluidos en la lista blanca, como Alpha Finance y Yearn, usan apalancamiento o estrategias diferentes para el rendimiento agrícola. A partir de ahí, la proporción óptima de activos prestados es mayor => La tasa de interés para los proveedores es mayor. Esos son los incentivos que hacen que los proveedores suministren activos a los pools de Iron Bank. Combinado con la eliminación de las restricciones sobre garantías, los protocolos pueden ser mucho más flexibles en el uso de liquidez para sus productos.

Modelo de operación del Banco de Hierro

Modelo de operación del Banco de Hierro :

(1) El equipo de Cream integrará los protocolos incluidos en la lista blanca con Iron Bank en sus productos. Los proveedores proporcionan activos que prestan y reciben intereses.

(2) Los protocolos incluidos en la lista blanca podrán tomar prestados activos de Iron Bank con poca o ninguna garantía. Los protocolos utilizarán activos prestados e impulsarán la actividad en el protocolo, creando así más valor.

Nota :

- Esta integración es profunda a nivel de contrato inteligente, lo que significa que no toma prestado directamente de Cream, sino que siempre tomará prestado de protocolos de lista blanca como Yearn y Alpha. Esto crea comodidad para los usuarios, pero también aumenta los riesgos de seguridad, ya que cada protocolo es diferente y Cream deberá tener cuidado al integrar Iron Bank.

- Los fondos del Iron Bank no están relacionados con los fondos del mercado monetario. Si desea prestar activos en Iron Bank, puede depositarlos en https://v1.yearn.finance/lending aquí o https://yearn-finance.vercel.app/lend .

Cómo Iron Bank captura valor para los titulares de CREAM:

Al igual que los mercados monetarios, Iron Bank actualmente no tiene un modelo de participación en las ganancias para los titulares de CREAM, pero según tengo entendido, el equipo de desarrollo de Cream se está enfocando en desarrollar una nueva tokenómica y promete tener muchos incentivos para los titulares de CREAM.

Tal vez ya sepas que Alpha fue atacado y causó un gran daño a Cream. En resumen, Alpha tendrá que pagar el préstamo, así como parte de los intereses mensuales de Cream. Esto también aportará algo de valor al proyecto.

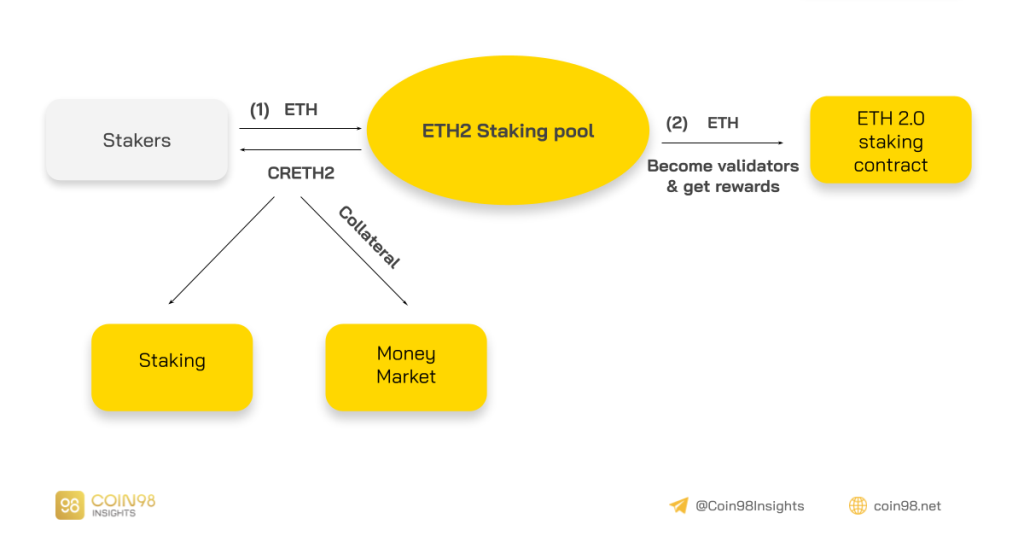

Replanteo ETH2

El staking de ETH2 de Cream ayuda a los usuarios a hacer staking de ETH en la transición de ETH a ETH 2.0 de manera más eficiente. Cuando los usuarios apuestan ETH, los beneficios que reciben incluyen:

- Puedes apostar tanto ETH como quieras.

- Obtenga recompensas al apostar ETH2.

- Obtenga el token CRETH2 que representa la participación, este token se puede usar como garantía y tomar prestados activos en Cream.

- Apuesta CRETH2 en el grupo para recibir CREMA.

Por lo tanto, esto proporciona mucha más flexibilidad para los usuarios que el staking directo actual de ETH.

Actualmente, la APR de apostar ETH en Cream es del 9,28 % en comparación con la participación directa en ETH2, que es del 6,7 %.

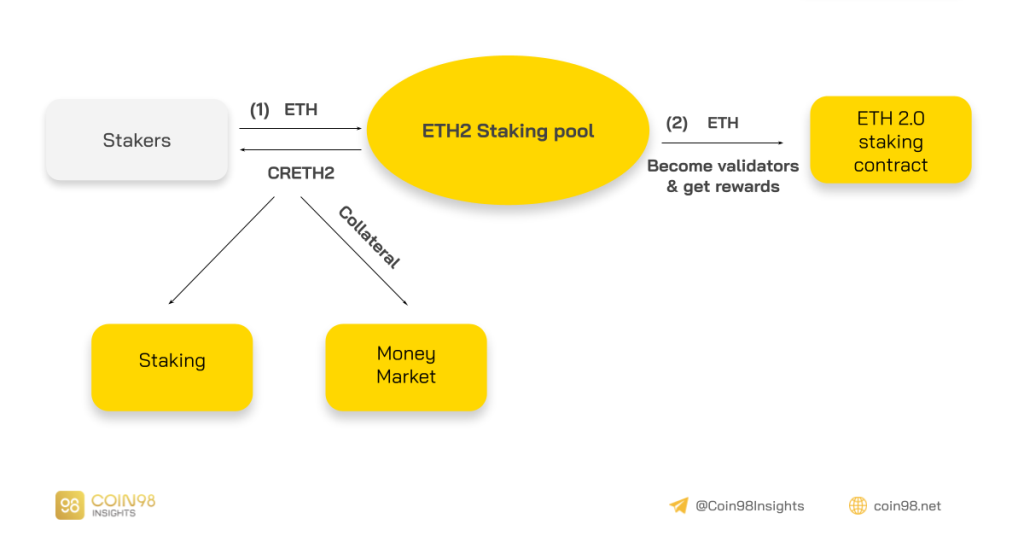

Modelo de operación de replanteo ETH2

Modelo de trabajo de ETH2 Staking :

(1) El apostador apuesta ETH en Cream y obtiene CRETH2. Este token se puede usar como garantía en los mercados monetarios o apostar para obtener más Crema.

(2) La cantidad de ETH depositada y el grupo de participación de Cream se depositarán en el contrato de participación de Ethereum2 para recibir recompensas. Cream actuará en nombre de los interesados como validador.

Cómo ETH2 Staking captura valor para los titulares de CREAM:

Este producto no genera un rendimiento adicional para el protocolo, pero se usa como un producto adicional para impulsar a los usuarios, alentando a más usuarios a depositar ETH desde allí con CRETH2 para tomar prestados activos en los mercados monetarios de Cream. El token CREAM en sí no ha recibido ningún valor en este momento.

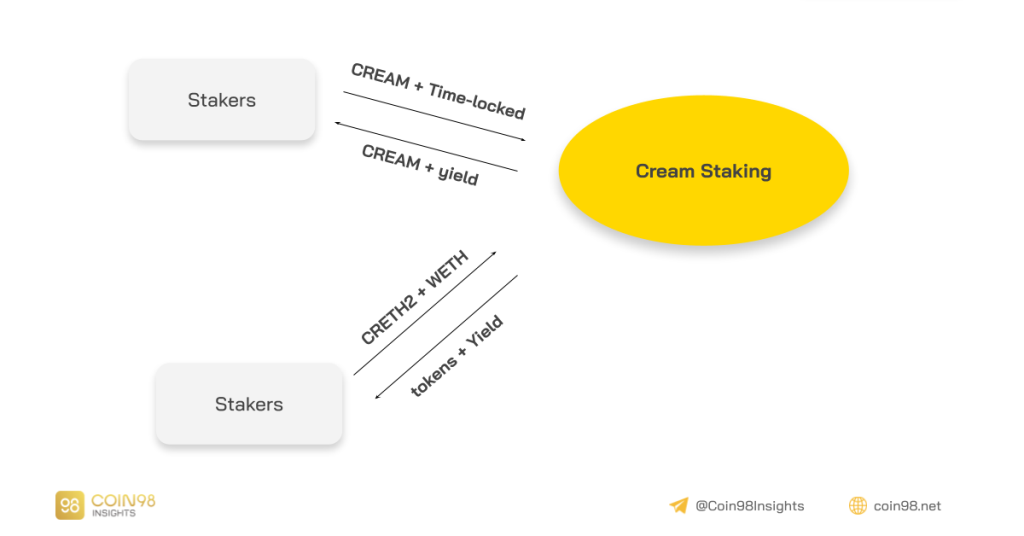

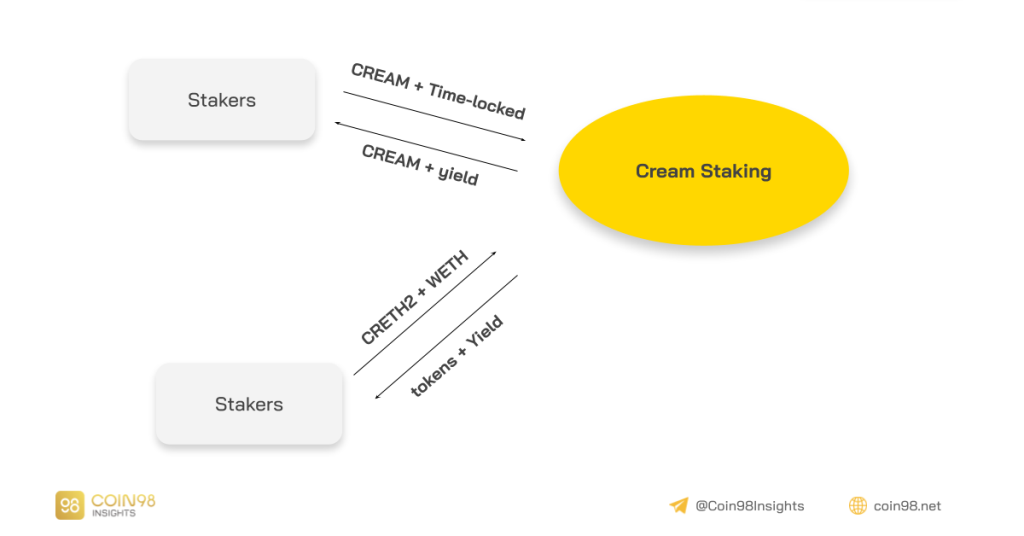

Replanteo de crema

El staking de Cream permite a los usuarios hacer staking de CREAM con bloqueo de tiempo. Los usuarios pueden elegir entre bloquear CREAM dentro de 1, 2, 3, 4 años para recibir el rendimiento, cuanto más largo sea el bloqueo, mayor será el APY.

Además, Cream Staking también admite el staking de pares CRETH2 y WETH para ayudar a crear un rendimiento adicional para el staker ETH.

Modelo de operación de Cream Staking

El modelo operativo de Cream Staking es bastante simple. Los usuarios apuestan tokens en Cream Staking para recuperar el rendimiento.

Cómo CREAM Staking captura valor para los titulares de CREAM:

Similar a ETH2 Staking, este producto de Cream tiene como objetivo impulsar y crear más compras, así como reducir la demanda de venta de token CREAM. Sin embargo, este modelo actualmente es bastante defectuoso ya que la cantidad de CREAM bloqueados no agrega mucho valor al protocolo.

CREMA tokennomic

Los productos Cream actuales, especialmente Iron Bank, están creando mucho valor, pero no existe un diseño tokenómico adecuado para aportar valor al token CREAM. Además de usar CREAM como garantía y apostar para recibir más CREAM, los ingresos del protocolo no se comparten con los poseedores de tokens.

>> Actualmente el valor de Cream no va de la mano con el token CREAM.

Asignación de token CREMA

Infograma de asignación de token CREAM

Cream una vez tuvo una quema de más de 6 millones de tokens (67.5%), por lo que el suministro total ahora es de solo 2,924,547 tokens. A cambio de quemar tokens, los inversores iniciales se acelerarán para desbloquear tokens. Específicamente, el token del inversor inicial comenzará a desbloquearse a partir del 24 y 20 de septiembre y se otorgará mensualmente durante 1 año. Team & Advisor comienza a otorgarse a partir del 21/02, los tokens se desbloquean mensualmente y duran 3 años.

Como se comentó anteriormente, tengo grandes expectativas de que Cream esté diseñando un nuevo modelo de tokenómica, maximizando así el valor para los poseedores de CREAM. El producto actual en sí es bueno, crear más valor para los poseedores de tokens impulsará el desarrollo del proyecto al siguiente nivel.

Una gran cantidad de tokens utilizados como incentivos para los LP actualmente no crean mucho valor y son la demanda de venta de Cream. Pero si hay una tokennómica razonable, la provisión de liquidez creará más demanda de compra e ímpetu para el proyecto.

Descripción general de cómo funciona Cream Finance

Después de analizar cómo funciona Cream Finance y los componentes en el protocolo, tenemos el siguiente modelo operativo:

Mirando el modelo, podemos ver que Cream Finance está siguiendo la estrategia de crear muchos productos y cada producto aportará una parte del valor de todo el protocolo.

Snowball loop de Cream Finance : Es difícil decirlo en este momento porque la tokenómica de Cream es bastante mala. Así que primero hablaré sobre el modelo del producto y daré algunas suposiciones más sobre Cream para que tenga más perspectivas.

- Mercado monetario : los activos de colas largas respaldan otro segmento del mercado y muchas oportunidades Muchos minoristas usarán Cream si poseen tokens de colas largas y quieren tomar prestados activos de Cream ⇒ Generar más ingresos para Cream

- Iron Bank : uno de los avances destacados de DeFI cuando los protocolos pueden tomar prestados activos del mercado monetario por primera vez sin garantía ⇒ Los protocolos compatibles (Yearn, Alpha) crecen ⇒ Iron Bank aumenta el jefe ⇒ Más protocolos quieren integrarse con Iron Bank repetir

- Staking pools : los usuarios que hacen staking en Cream usan tokens de participación para tomar prestados activos y generar más ingresos para Cream

Suponga un modelo tokenómico para el token CREAM

En este momento, lo importante que debe hacer Cream es aportar valor al token CREAM. Escanea desde Aave, algunas cosas que CREAM puede hacer como:

- Gobernancia.

- Beneficios preferenciales como tarifas reducidas o más tokens al usar CREAM como garantía.

- Distribución de ingresos: este es un modelo que actualmente no tiene un mercado monetario y si Cream puede aplicar proveedores y equilibrar los beneficios entre los poseedores de fichas, creará una fiebre para CREAM en general y creará un bucle de bola de nieve enorme para todo el proyecto.

Personalmente, tengo el pensamiento anterior porque Cream actualmente tiene apuestas para tokens, por lo que si puedo escanear desde el modelo de Curve o el modelo de Sushi , este será un punto de inflexión para todo el proyecto.

Oportunidad de invertir en Cream Finance

En la actualidad, el token CREAM no cumple realmente con los criterios de inversión porque no ha capturado demasiado valor. Sin embargo, en base a las expectativas y al hecho de que el producto en sí es impresionante, podemos invertir en tokens a un precio mejor que esperar a que Cream tenga un nuevo tokenómico.

Además, si tiene ETH y quiere apostar o tiene activos de cola larga y quiere pedir prestado para otros fines, Cream es un destino ideal para satisfacer esta necesidad.

Conclusión

Cream está recibiendo mucha atención últimamente con el crecimiento de Yearn y una gran parte de esto es gracias a Iron Bank. El proyecto en sí también está sirviendo a una sucursal potencial y no compite con los grandes gigantes de préstamos en el mercado.

Sin embargo, la falta de token es un problema candente de Cream hoy que, si se puede resolver, abrirá una nueva página para el futuro del proyecto.