Analicemos el modelo de Raydium para ver cómo está el modelo de Raydium, andando bien y mal en puntos, y cómo cambiarán para desarrollar dApps.

Continuando con la serie Cómo funciona, una serie que explica y analiza los modelos operativos de los proyectos, analizaré el principal proyecto AMM DEX del ecosistema Solana, llamado Raydium.

Como un proyecto DEX superior con muchos juegos lanzados además de AMM DEX, veamos si el modelo de Raydium es adecuado para el mercado actual, donde les va bien, no bien en Dónde y qué se puede cambiar para desarrollar esta dApp.

Resumen de Raydio

Raydium es un DEX en la plataforma Solana, diseñado con el propósito de soportar el intercambio y el comercio de tokens fungibles en esta plataforma. Aunque tiene muchas similitudes con Uniswap V2, Raydium no es solo un DEX ordinario.

Productos dentro de Raydium

Raydium tiene muchas características además de los dos tipos de DEX, AMM DEX y Order-book DEX. Las características incluidas de Raydium incluyen:

- Order-book DEX: Un DEX que toma liquidez directamente del Serum DEX, insertado en la interfaz de Raydium;

- AMM DEX: Es un DEX con pool propio de Raydium, independientemente de la liquidez del Suero. Sin embargo, en la interfaz, si utiliza la función "Swap", estará operando con la mejor tasa de ambos tipos de DEX.

- Agrícola convencional y Fusion Pools: el programa de incentivos de liquidez a largo plazo de Raydium para algunos pares de tokens, al otorgar RAY adicionales a los proveedores de liquidez;

- Replanteo: los usuarios apuestan RAY para recibir una parte de las tarifas de transacción de la plataforma Raydium;

- AcceleRaytor: Launchpad admite IDO para proyectos en Solana.

Actualmente, Raydium es el DEX líder en Solana, por lo que hay muchas ventajas cuando el dinero fluye hacia Solana. Recientemente, Raydium también ha ido un paso más allá para hacer que el protocolo DEX no tenga permiso, para permitir que los proyectos se incluyan libremente en Raydium.

Los componentes (usuarios) dentro de Raydium

Con el mecanismo AMM DEX de Raydium similar a Uniswap V2, los componentes que participan en el protocolo AMM DEX incluyen:

- Proveedor de liquidez: el que proporciona liquidez para pares de activos a una tasa de 50/50 y recibe el 0,22% de la tarifa de transacción, el 0,03% restante se dividirá entre los participantes de RAY en forma de RAY.

- Usuario: comerciante en AMM DEX de Raydium, que paga una tarifa del 0,25% sobre el volumen total de operaciones.

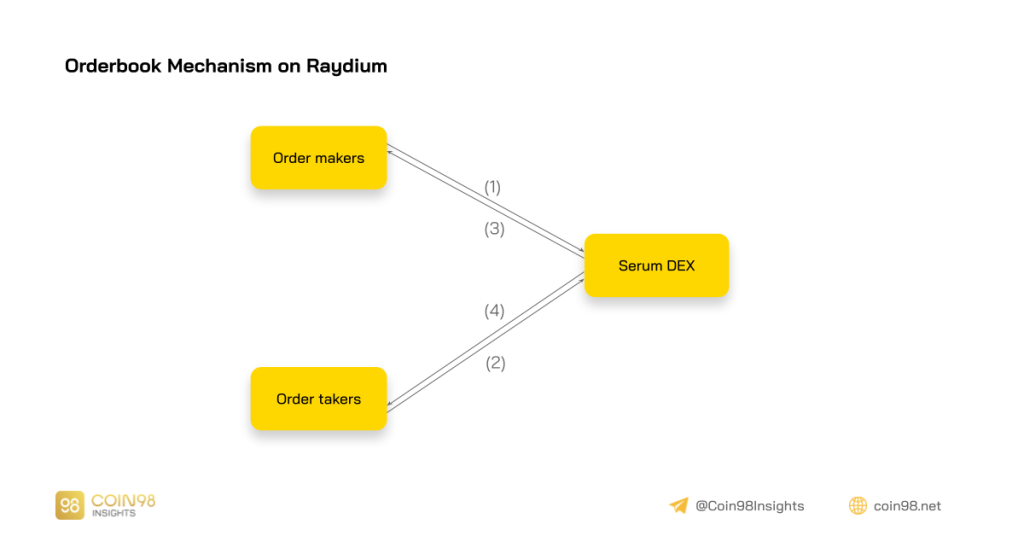

Con el mecanismo del libro de pedidos, dado que el libro de pedidos de Raydium es el libro de pedidos de Serum DEX, los participantes del protocolo incluirán:

- Creador de pedidos: la persona que crea pedidos y los envía al libro mayor de Serum DEX;

- Tomador de pedidos: una persona que acepta pedidos generados por el creador de pedidos y los procesa en el libro mayor de Serum DEX.

Proyectos similares

Algunos proyectos similares en la matriz DEX en otros ecosistemas incluyen:

- Ethereum: Uniswap, Sushiswap, Curve,...

- Binance Smart Chain: Pancakeswap, Burgerswap, Bakeryswap,...

- Polígono: Intercambio rápido,...

- Avalancha: Pangolín,...

- Fantom: Intercambio de espíritus, Intercambio espeluznante,...

- Cerca de: Ref Finance, Lollyswap,...

A continuación, ¡aprendamos más sobre el modelo operativo de los protocolos dentro de Raydium!

Análisis del patrón de actividad de Raydium

Primero, le presentaré el modelo operativo de los dos protocolos principales de Raydium, que son los dos DEX en la plataforma, que actúan como los dos primeros protocolos y la plataforma de desarrollo de Raydium.Raydium, porque los protocolos agregados detrás son principalmente funcionales para agregar valor a los dos primeros protocolos, así como brindar más valor a los titulares de tokens RAY.

Libro de pedidos DEX Raydium

Modelo de operación

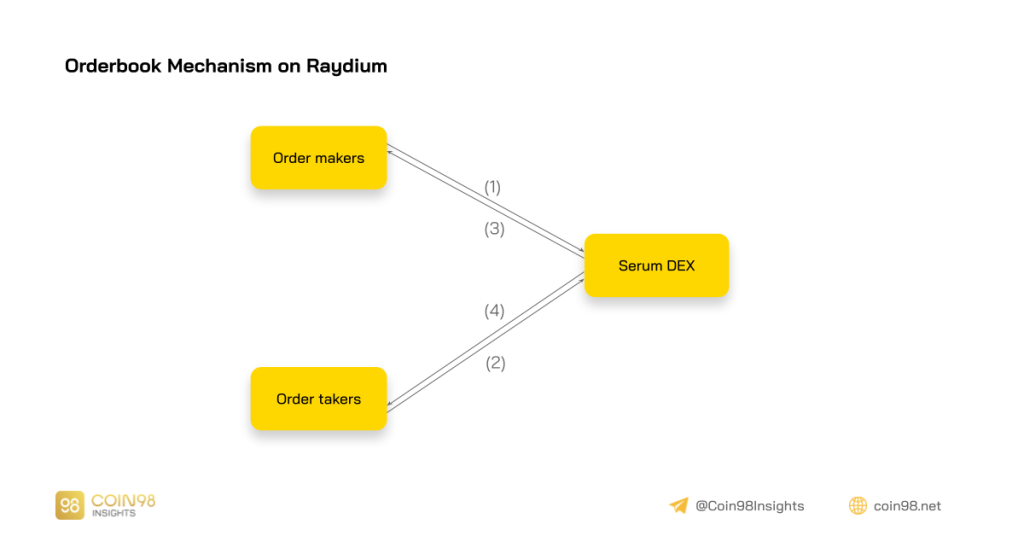

El primer DEX de Raydium fue un DEX de cartera de pedidos, que extrajo liquidez directamente del intercambio Serum DEX .

El libro de pedidos es el mecanismo operativo de los intercambios en el mundo financiero tradicional, así como el mecanismo de los intercambios centralizados en el mercado de criptomonedas. Este es un mecanismo que incluye dos partes en la transacción: el creador de la orden y el tomador de la orden.

El trabajo del creador de pedidos es establecer la cantidad y el precio de los tokens que desean intercambiar, estos pedidos se publicarán en un libro mayor (libro de pedidos) con dos compradores y vendedores. Si el tomador de la orden acepta ese precio con una cantidad específica, las órdenes de ambas partes se igualarán y luego se ejecutará la transacción.

(1) Los creadores de pedidos crean pedidos y los envían en el Serum DEX. Luego, los comandos se mostrarán en la interfaz de Raydium;

(2) Los tomadores de pedidos interactuarán con la interfaz del libro de pedidos de Raydium para recibir pedidos de los creadores de pedidos, luego enviarán ese pedido a Serum DEX, y Serum DEX emparejará dos pedidos para crear una transacción;

(3) Los creadores de pedidos recuperan el token que se negoció a través de la liquidación del token y pagan una tarifa de transacción;

(4) Los tomadores de pedidos reciben tokens que se han negociado a través de tokens de liquidación y pagan una tarifa de transacción.

Razones para el libro de pedidos

La razón por la que a los DEX no les gusta esta solución de libro de pedidos es porque, con los intercambios descentralizados, la liquidez es un gran problema, especialmente con los nuevos tokens en la lista, tener menos liquidez conducirá a la incapacidad de negociar tokens en el libro de pedidos. Por lo tanto, el mecanismo AMM nació para hacer frente a la debilidad de este mecanismo de cartera de pedidos.

En mercados con poca liquidez, la fortaleza de AMM es que siempre puede ejecutar operaciones. Sin embargo, en mercados con alta liquidez, el deslizamiento de Orderbook será muy pequeño y brindará una mejor experiencia de usuario que AMM. Por lo tanto, el punto importante del mecanismo Orderbook es si los tokens en Serum DEX (o Raydium Orderbook DEX) tienen suficiente liquidez.

Para hacer frente a este problema, Raydium no elige una de las dos opciones (AMM o Orderbook), sino que elige ambas opciones. Para el mecanismo Orderbook, toman abundante liquidez directamente de Serum DEX y envían a los usuarios una experiencia fluida en la interfaz de Raydium, para satisfacer las necesidades de negociación de pares de tokens con gran liquidez.

Raydium también desarrolló un AMM DEX con su propio grupo de liquidez, para servir pares de tokens menos líquidos, y explorará ese mecanismo con nosotros a continuación.

Raydio AMM DEX

Razones para AMM DEX

Con una ventaja sobresaliente sobre el mecanismo del libro de pedidos, que es la capacidad de ejecutar operaciones incluso en mercados con deslizamientos extremadamente altos, AMM DEX es adecuado para operar con tokens sin liquidez, la mayoría de los tokens en el mercado, cuando son nuevos o hay pocos inversores.

Por lo tanto, AMM DEX de Raydium se desarrolló para servir a dichos pares de tokens. Junto con los Permissionless Pools recientemente lanzados, que permiten que cualquier par de tokens se incluya en el intercambio (como Uniswap), cualquier par de tokens se puede negociar en Raydium independientemente de su alta liquidez.

Modelo de operación

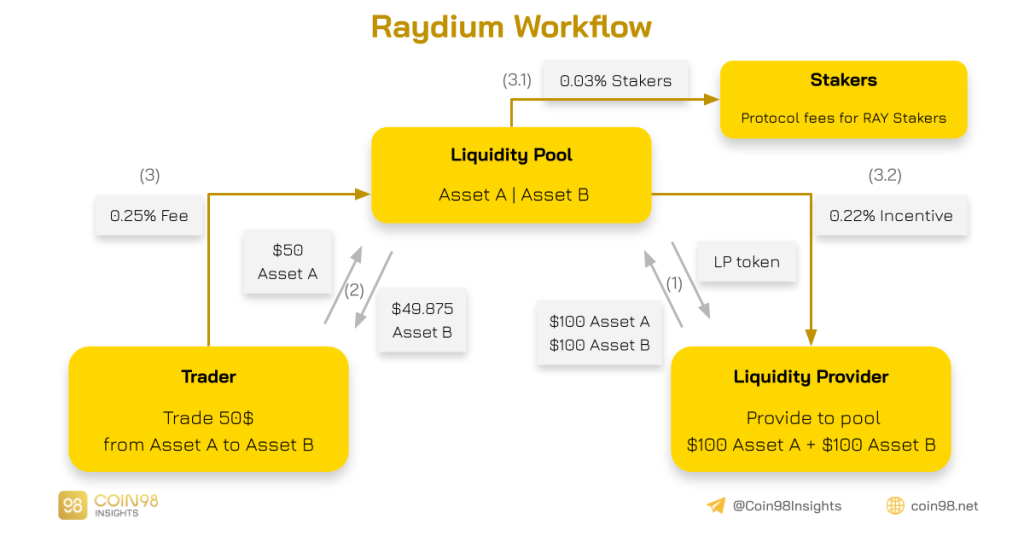

Hablando brevemente sobre este mecanismo AMM DEX, resumiré su modelo operativo general.

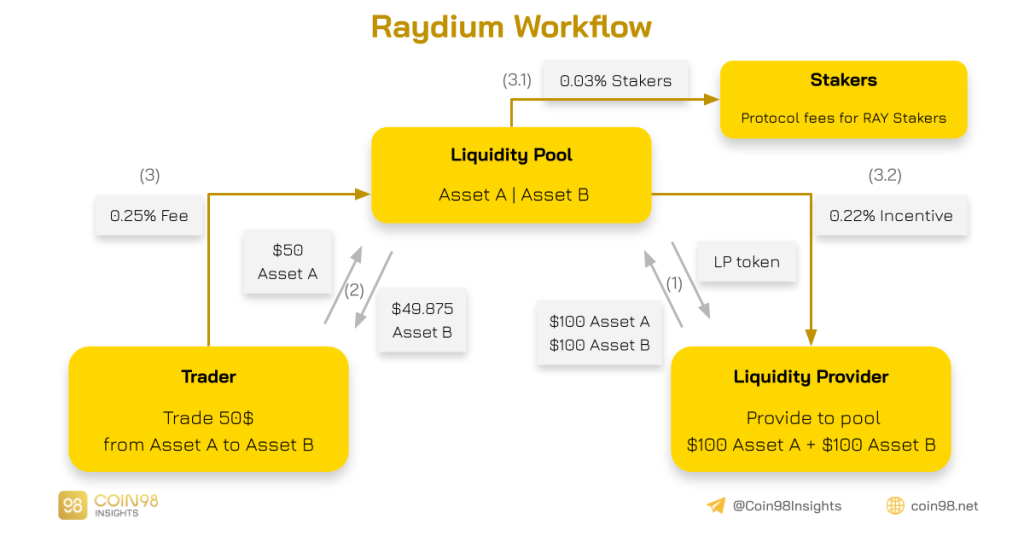

(1) Los proveedores de liquidez proporcionarán liquidez al grupo en una proporción de 1:1, recibiendo tokens LP que representan la liquidez que proporcionan en el grupo.

(2) Los comerciantes negociarán clases de activos e incurrirán en una tarifa del 0,3% por transacción.

(3) La tarifa en Lidiquity Pool ahora se dividirá en 2 partes:

- (3.1) Se devolverá una tarifa del 0,03 % a los RAY Stakers al apostar como RAY.

- (3.2) Se devolverá el 0,22% al Proveedor de Liquidez como recompensa por proporcionar liquidez.

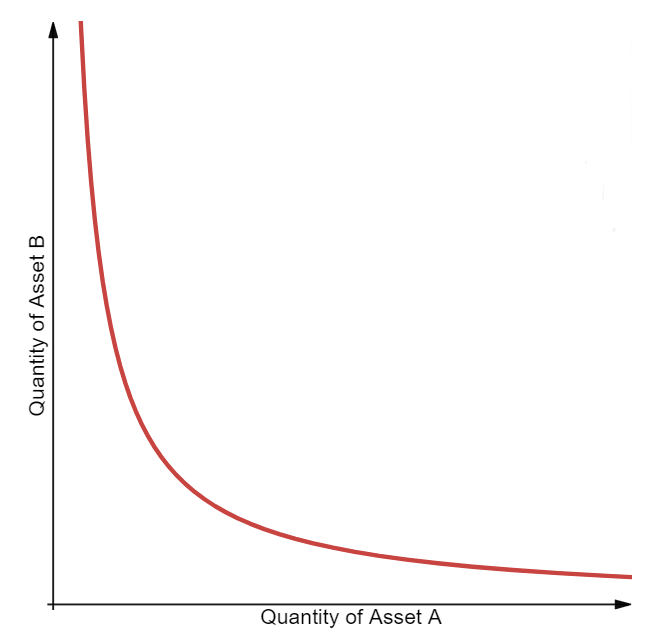

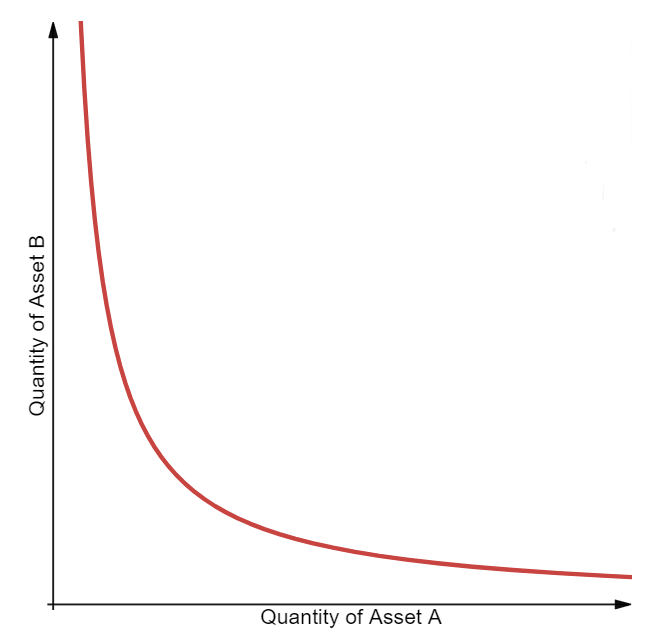

Algoritmos de protocolo

Las transacciones en AMM DEX de Raydium se calcularán con el siguiente algoritmo:

x*y=k

Ahí:

- x: Número de primeras fichas.

- y: Número del segundo token.

- k: Una constante constante bajo la condición de que el TVL del par de fichas sea constante.

Basado en Solana, Raydium ofrece intercambio de alta velocidad y bajo costo y una interfaz amigable y fácil de usar.

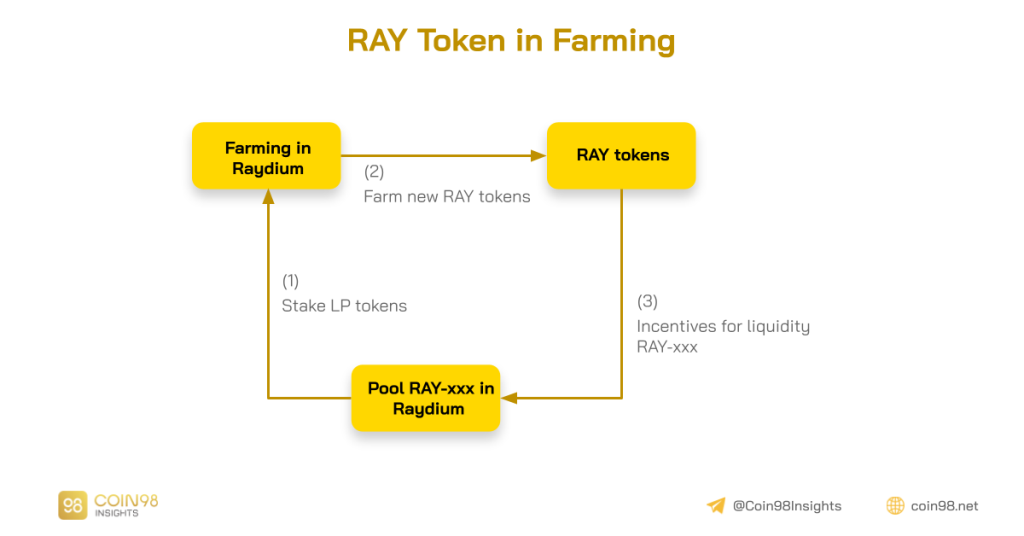

Agricultura en Raydium

Cultivo convencional

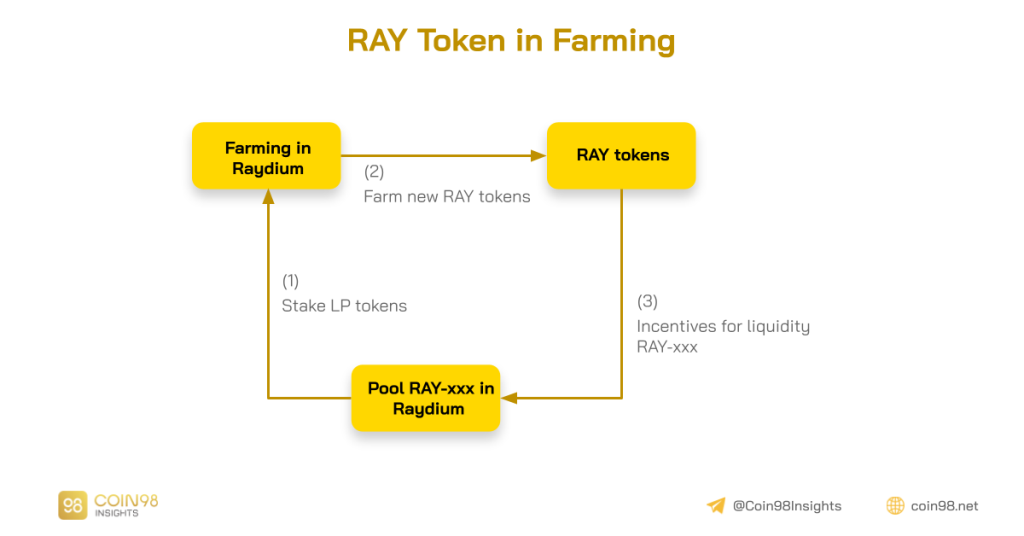

La función de agricultura en Raydium se enfoca en proporcionar abundante liquidez para los pares de tokens RAY (como RAY/USDT, RAY/USDC, RAY/SOL, RAY/SRM, RAY/ETH).

Esto significa que, al proporcionar liquidez para los pares de tokens anteriores y poner en juego los tokens LP recibidos en Raydium's Farms, recibirá tokens RAY adicionales además de la tarifa de transacción del conjunto de pares de tokens hermanos que brindan liquidez.

(1) Pool RAY-xxx aumentará la liquidez mediante incentivos de la agricultura;

(2) Participe en el par de tokens LP RAY-xxx en la agricultura para obtener RAY acuñado;

(3) Creando así incentivos para proporcionar liquidez a los pares de tokens RAY.

Esta es una de las funciones diseñadas para crear incentivos para que los usuarios brinden liquidez a los tokens RAY, para ayudar a RAY a tener una alta liquidez y un deslizamiento bajo, lo que aumenta indirectamente el valor de los tokens del proyecto.

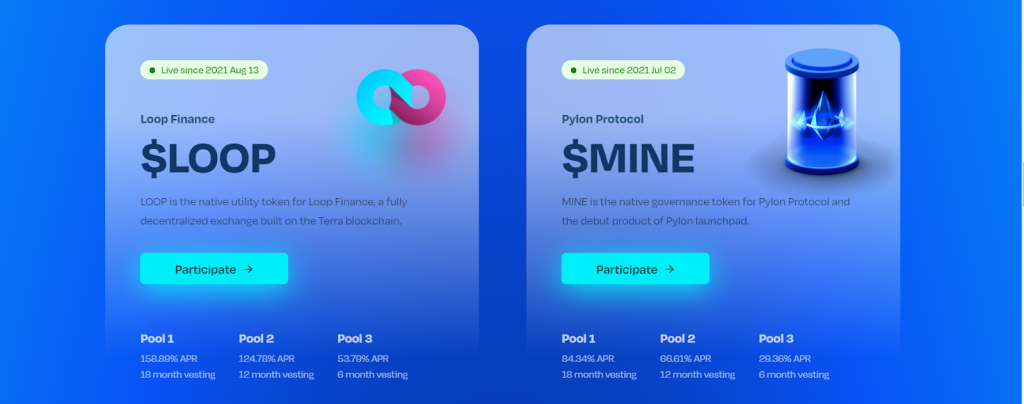

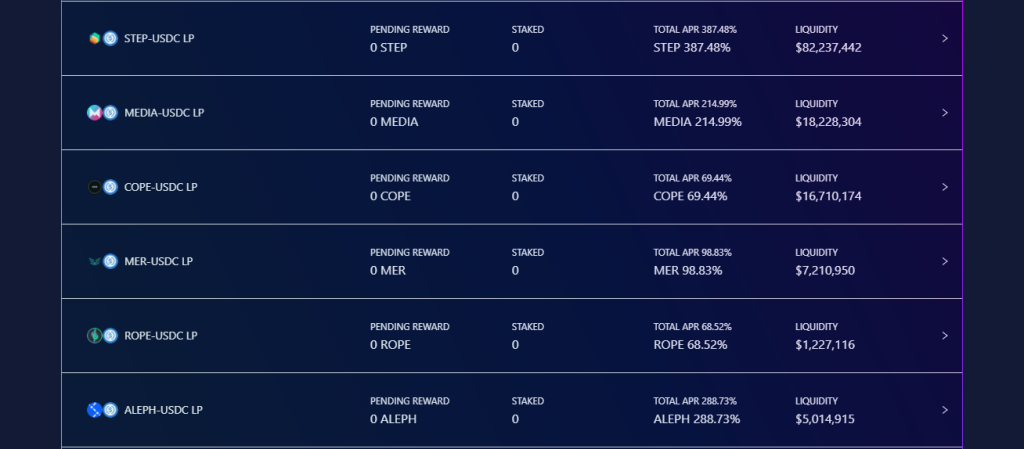

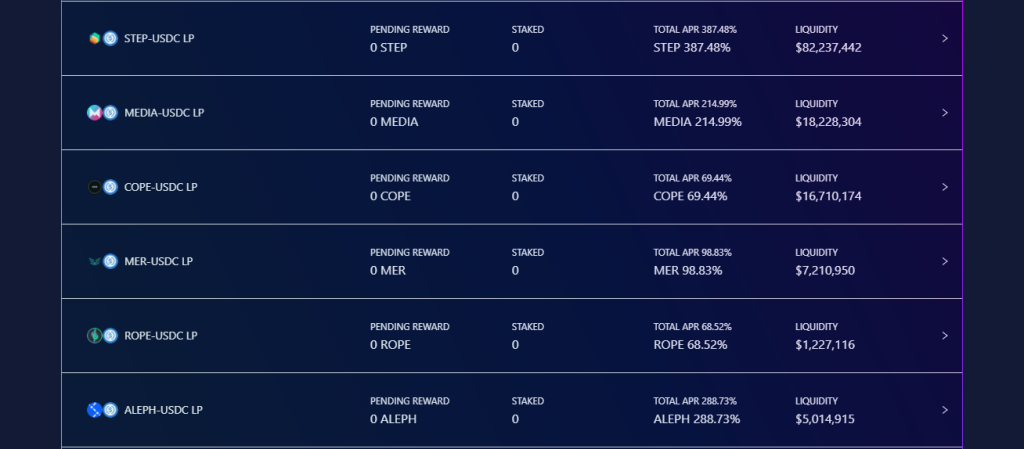

Agricultura en Fusion Pools

Además de la agricultura convencional para obtener liquidez para los tokens RAY, Raydium también admite proyectos listados en Raydium que pueden crear incentivos para que los usuarios brinden liquidez de manera similar, al otorgar tokens de proyectos a LP a través de la función Fusion Pools.

En Fusion Pools, Raydium permite a los proveedores de liquidez de pares de tokens fijos agrupar tokens de proyectos. Esto le dará a los LP un incentivo adicional para brindar liquidez a los proyectos, lo cual es esencial para los nuevos proyectos y también contribuye al aumento en la cantidad total de TVL en la plataforma Raydium.

(1) Proporcionar liquidez para el par de tokens xxx-USDC;

(2) Apuesta tokens LP en la agricultura para obtener más tokens xxx;

(3) Creando así incentivos para que los usuarios continúen proporcionando liquidez en el futuro.

Además, Raydium también le da a los LP una característica de doble rendimiento. Esto significa que, al proporcionar liquidez para un número fijo de pares de tokens (de los cuales uno es RAY), obtendrá tanto los tokens RAY como el otro token. Actualmente, los pares de tokens que disfrutan de doble rendimiento con RAY son FIDA, OXY y MAPS.

Similar a la agricultura convencional, esto crea incentivos para que los LP proporcionen liquidez para mantener abundante la liquidez de RAY.

Sin embargo, el cultivo constante de tokens puede causar fácilmente una inflación de tokens, lo que hace que el precio de los tokens RAY se vea afectado negativamente. Por lo tanto, el equipo de desarrollo ha adoptado otro protocolo con el fin de evitar que los poseedores de tokens vendan tokens pero los usen en el protocolo: ese es el protocolo Staking.

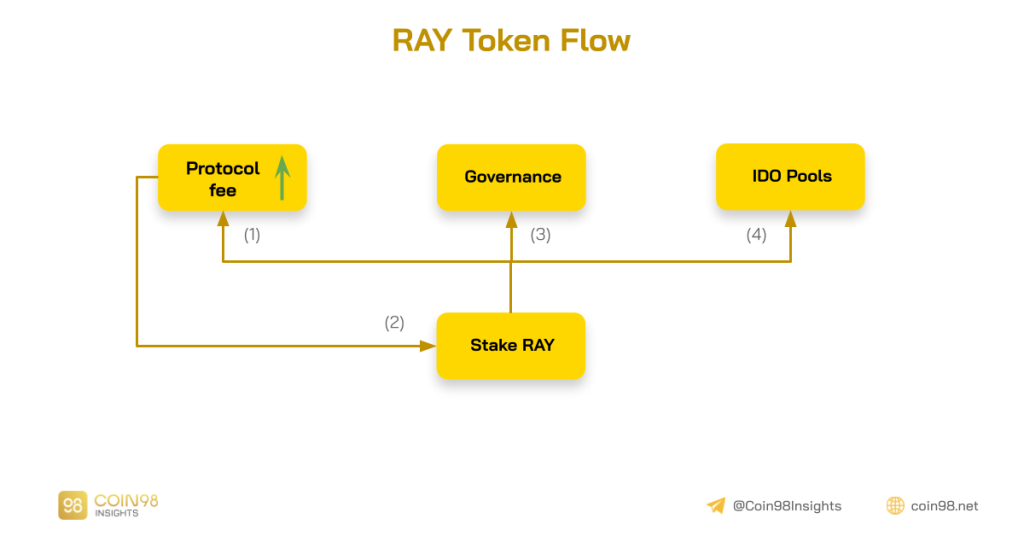

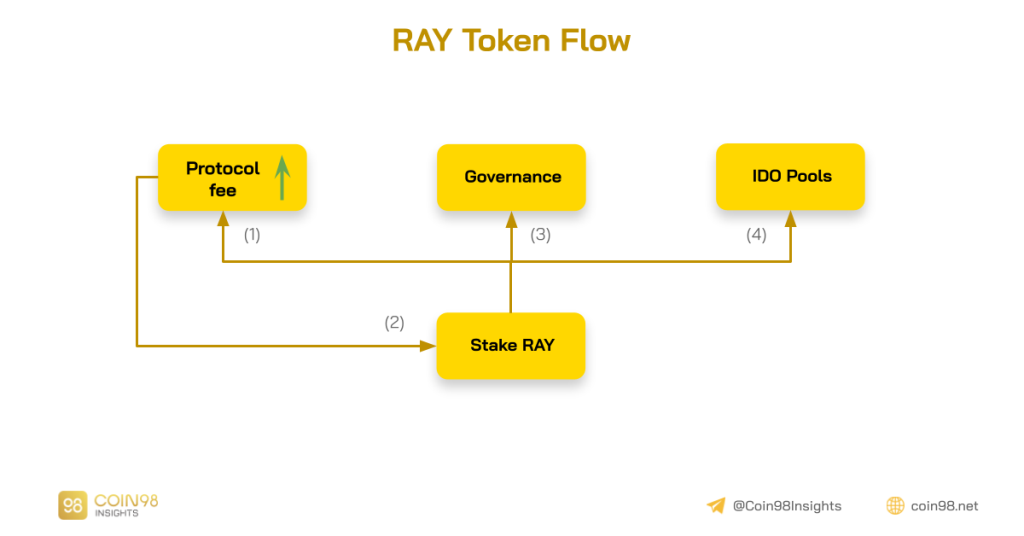

Apuestas en Raydium

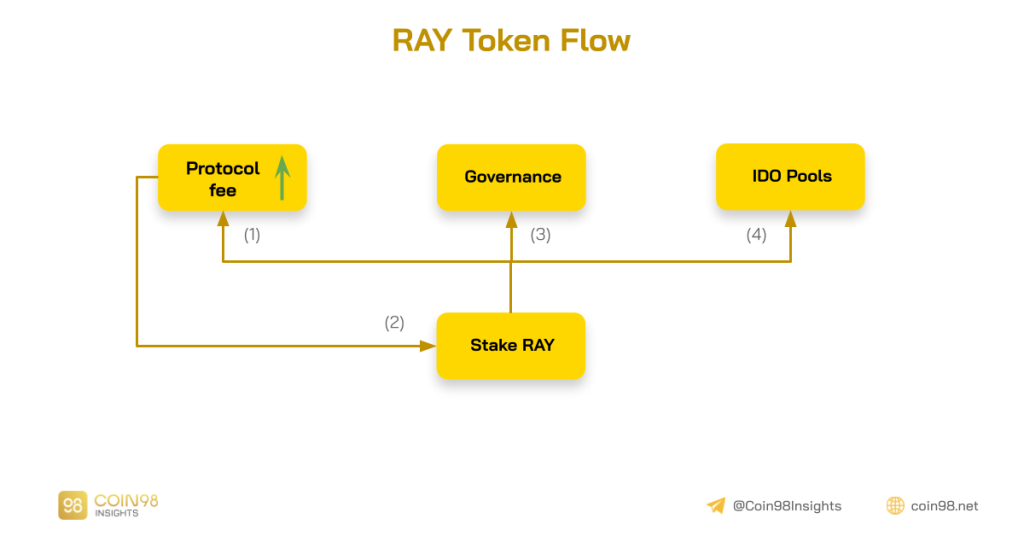

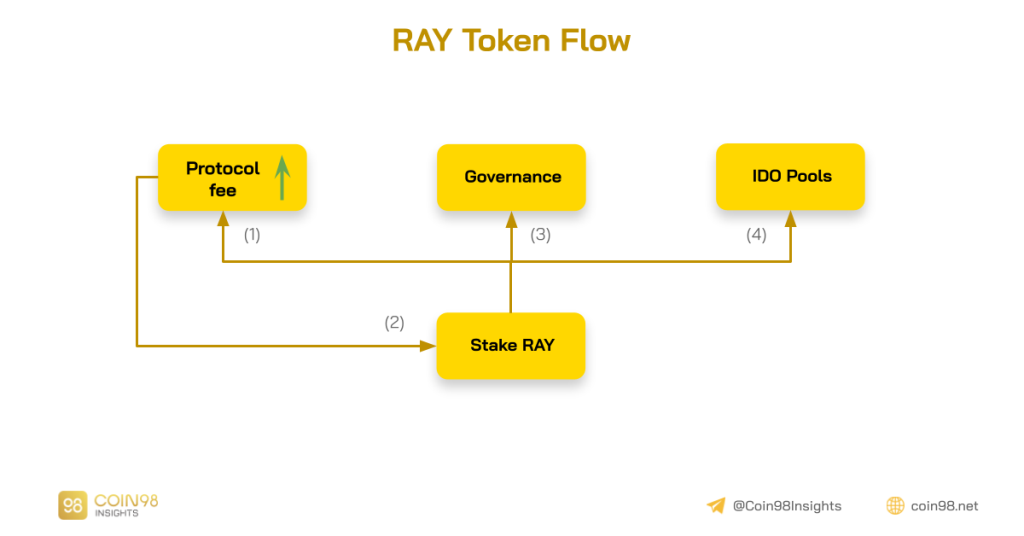

(1) Del lado del usuario, apostar en Raydium les ayuda a recibir una parte de las tarifas de transacción de la plataforma.

(2) Ese monto de las tarifas de transacción se utilizará para comprar RAY y pagar a los usuarios. Este mecanismo es muy inteligente, porque pagar las tarifas de transacción de la plataforma de los usuarios con RAY no solo será una demanda de compra de RAY, sino que también ayudará a los usuarios a continuar apostando en RAY para recibir un interés compuesto.

(3) Además, hacer staking de RAY también permite a los usuarios participar en otras características de la plataforma, como la gobernanza de la plataforma;

(4) Y el derecho a participar en IDO Pools en AcceleRaytor.

En general, la función de replanteo es una buena demanda de compra de tokens RAY, que otorga valor a los titulares de tokens al dividir las tarifas de transacción de la plataforma entre los titulares de tokens, el derecho a participar en la gobernanza, el derecho a participar en IDO y, por lo tanto, reducir la venta. .presion de RAY.

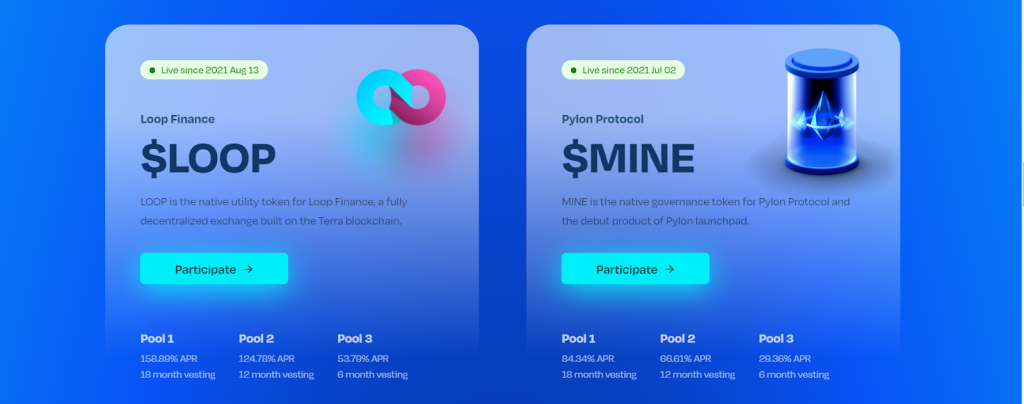

AcceleRaytor Raydium

Esta característica de Raydium es una plataforma de lanzamiento que permite que los proyectos se ejecuten directamente en la plataforma Raydium. Esto no solo agrega valor a los proyectos porque tienen acceso a abundante capital, sino que también agrega valor a la plataforma Raydium de muchas maneras.

Primero, los proyectos cuando IDO se cotizan en Raydium y, a menudo, tienen un volumen muy grande en las primeras etapas, lo que genera una gran cantidad de tarifas de transacción a la plataforma. Luego, para participar en IDO, los participantes deben bloquear una cantidad de tokens RAY durante 7 días. Esto reduce directamente la presión de venta de RAY durante un tiempo y también es una fuerte demanda de compra para muchos inversores.

En mi opinión, este es un juego muy inteligente del equipo de desarrollo de productos, porque AcceleRaytor aportará una gran cantidad de valor tanto a los productos DEX de Raydium como al token RAY del proyecto.

¿Cómo capta Raydium el valor de los tokens RAY?

Casos de uso de RAY

Como se mencionó anteriormente, el token RAY tiene 3 propósitos principales:

- Gobernanza: Stake RAY por el derecho a participar en la gobernanza de la plataforma.

- Proporcione liquidez: Proporcione liquidez de pares de tokens RAY para recibir rendimiento agrícola como tokens de proyecto. Participar en el rendimiento dual también requiere la provisión de liquidez de pares de tokens RAY.

- Recibir tarifas de transacción de la plataforma: Staking RAY recibirá tarifas de transacción de la plataforma en forma de tokens RAY. Actualmente, la participación APR está en 33%.

- Únase a IDO: Stake RAY 7 días antes del evento de IDO para participar en IDO Pools en Raydium.

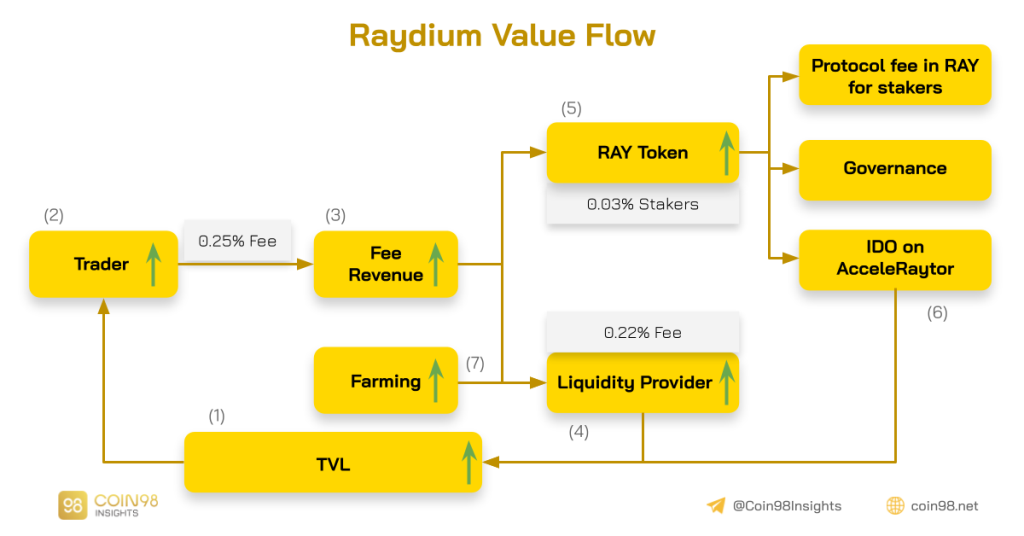

Flujo de valor de Raydium

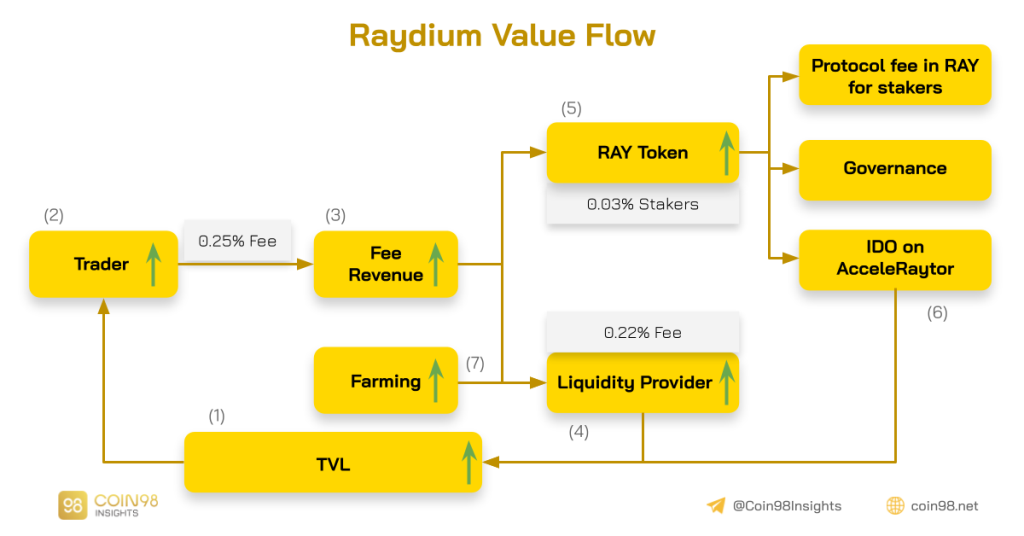

(1) El crecimiento en TVL ayudará a la plataforma a atraer a más comerciantes debido al bajo deslizamiento y la alta velocidad de transacción, casi sin tarifas de transacción;

(2) Muchos comerciantes traen un gran volumen de operaciones, aumentan los ingresos de las tarifas de transacción, porque las tarifas de transacción se calculan mediante la fórmula:

Ingresos por tarifas = Volumen * 0.25%

(3) Los ingresos por comisiones se dividirán, el 0,03% se destinará al titular de RAY a través de la participación, el 0,22% se destinará a los proveedores de liquidez.

(4) Más tarifas de transacción ayudarán a LP a recibir una recompensa mayor, creando un incentivo para que continúen brindando liquidez al protocolo.

(5) Para recibir las tarifas de transacción de la plataforma, los Titulares de RAY deberán apostar en RAY. Staking RAY también tiene beneficios como la participación en la gobernanza;

(6) Al unirse a IDO Pools en AcceleRaytor, los proyectos que participan en AcceleRaytor se incluirán en Raydium con un gran volumen inicial, aumentando el volumen de transacciones de TVL y plataforma;

(7) Para fomentar la liquidez, se lanzó un programa de agricultura que incluye pools de fusión y rendimiento dual además de la agricultura regular RAY.

Proyección futura de Raydium

Según la hoja de ruta del proyecto

Uno de los pasos que aprecio en el lado del proyecto es que acaban de abrir Permissionless Pools para que los proyectos puedan incluirse en Raydium. Inmediatamente, en las primeras dos semanas, 40 proyectos más listaron sus tokens en Raydium. Demuestra que este es un movimiento que apoya mucho a la comunidad, además de ayudar al proyecto a aumentar la descentralización.

Además, el proyecto también proporciona información sobre sus próximos movimientos en un futuro próximo:

- Desarrollo del protocolo AMM DEX para activos de tasa estable: ayuda a intercambiar monedas estables o con bajo deslizamiento mediante algoritmos especiales de AMM.

- Agregue UI/UX y continúe enumerando proyectos en AcceleRaytor.

- Combinado con Sushiswap: Yo mismo no entiendo cómo, Raydium se combinará con Sushiswap, pero esta es sin duda una noticia que esperamos en el futuro.

- Gobernanza: el equipo de desarrollo está buscando una plataforma de gobernanza en cadena razonable para ejecutar la comunidad de Raydium sin problemas. Esta será una gran demanda de compra para el token RAY del proyecto.

- Financiación del Hackathon de Solana: Raydium aporta $40,000 al Hackathon de Solana para financiar proyectos potenciales en Solana. Este es un paso muy inteligente a seguir, para encontrar los próximos proyectos enumerados en AcceleRaytor (con un desempeño muy bueno de AcceleRaytor con 2 proyectos IDO exitosos con un alto ROI de ATH), y por lo tanto devolver valor a la plataforma.

Actualmente, las tarifas de transacción en Raydium son más baratas que otras plataformas AMM DEX como Uniswap y Sushiswap con una tarifa de transacción de solo 0.25%. De los cuales, el 0,22 % se destinará a LP y el 0,03 % se dividirá entre los participantes de RAY.

Reseña personal de Raydium's Flywheel

Además, en mi opinión, creo que una de las características que ayuda a RAY a seguir reduciendo la demanda de venta es la introducción de la característica de compuestos automáticos en el staking y la agricultura. Esto ayudará a que circule el flujo de tokens cultivados, que pueden devolverse directamente a la granja de pools para reducir la demanda de venta de RAY y tokens cultivados.

A continuación, para que RAY aumente su valor, el volante sobre IDO Pools jugará un papel importante, porque el atractivo de AcceleRaytor es innegable. Si continuamos emitiendo IDO de calidad, junto con un aumento en la cantidad de RAY que debe bloquearse para participar en los grupos de IDO, esto será un impulso importante para los tokens RAY.

Además, un gran volante para RAY es una tarifa de transacción del 0,03% para RAY Stakers. El volumen de las últimas 24 horas de Raydium es de $ 26 millones, lo que significa que se distribuirán $ 7,800 en tarifas a los participantes. Para compensar la descarga del token, la cantidad de RAY farmeada en un día tendrá que ser menor que la cantidad de tarifas generadas. Actualmente, se cultivan alrededor de 700 000 RAY al día, es decir, se generan 3 millones de USD en tokens RAY, una gran cantidad en comparación con la tarifa de transacción de casi $8000.

Sin embargo, esta comparación no puede reflejar todo el valor de los tokens RAY, porque como dije anteriormente, la valoración del token depende de otros factores (IDO Pool, Gobernanza, valoración futura, .. .).

Dado que Raydium es actualmente la plataforma AMM DEX más grande en Solana, el desarrollo general de esta plataforma sin duda contribuirá en gran medida al desarrollo de Raydium. La valoración del token RAY en mi opinión proviene de la valoración de los siguientes dos factores:

- Valor actual de los tokens (replanteo, gobernanza, IDO);

- El valor futuro de la plataforma Solana en general y Raydium en particular.

Por lo tanto, para predecir el futuro de Raydium, probablemente dependerá de otros factores, como el desarrollo de la plataforma Solana (porque Raydium solo funciona en una plataforma, Solana).

En resumen, los factores que podrían impulsar el crecimiento de RAY podrían ser:

- Funciona bien con los volantes existentes (agricultura, IDO Pools);

- La introducción de la gobernanza y los nuevos juegos que Raydium puede lanzar en el futuro para agregar valor a la columna vertebral de la plataforma es DEX;

- El crecimiento general del mercado;

- El crecimiento de la plataforma Solana.

Guía del usuario de Raydium, únase a AcceleRaytor IDO detallado de la A a la Z aquí .

resumen

En resumen, en el artículo anterior, puedes resumir algunas ideas de la siguiente manera:

- AMM DEX y Orderbook DEX (liquidez de Serum) son la columna vertebral de todo Raydium, otros juegos creados con el objetivo de agregar valor a los dos protocolos anteriores y el token RAY;

- Los juegos diseñados incluyen Farming (Normal Farm, Fusion Pools y Dual Yield), Staking (IDO, Governance, recibir tarifas de transacción) y AcceleRaytor;

- El proyecto está a punto de tener muchas actualizaciones que incluyen UI/UX, AMM solo para stablecoin, combinado con Sushiswap,...

- Las futuras demandas de compra de RAY podrían ser el lanzamiento de la gobernanza, los nuevos IDO Pools, los nuevos juegos que crea la aplicación, el desarrollo de la plataforma Solana y el criptomercado.

Arriba está el modelo de trabajo del proyecto Raydium, líder en DEX en Solana. Si tiene alguna pregunta, puede comentar debajo del artículo, responderé esas preguntas. ¡Nos vemos en el próximo artículo de Cómo funciona!

Fuentes de referencia: