Análisis detallado del modelo operativo de Compound, proporcionando así proyecciones y oportunidades de inversión en COMP en el futuro.

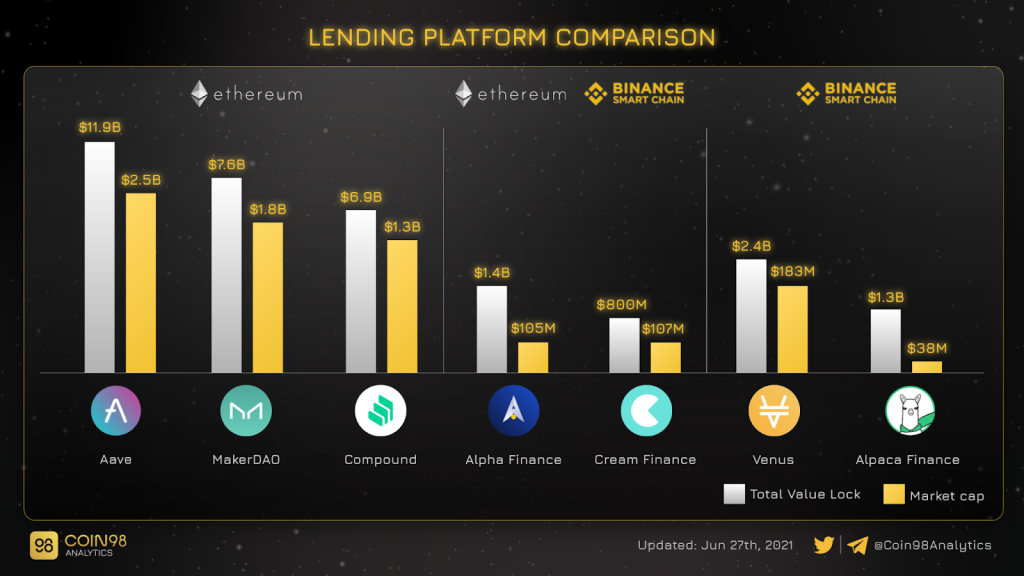

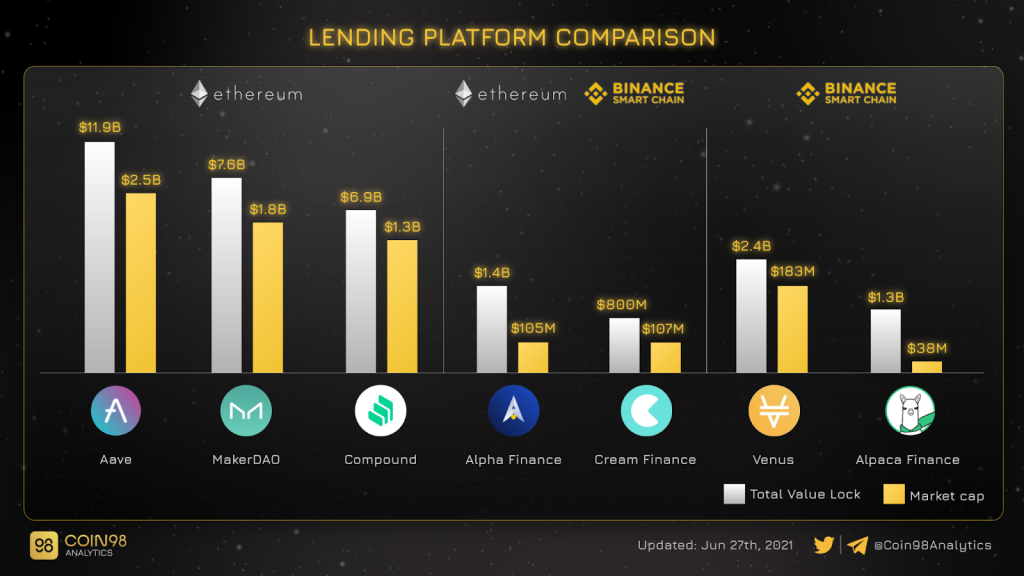

Los préstamos son una de las áreas clave en el espacio Ethereum DeFi. Actualmente, Lending está dominado por Aave, MakerDAO y Compound.

En este artículo, analizaré con ustedes sobre el proyecto Compound.

- ¿Cómo funciona Compound y qué papel juega en el espacio DeFi?

- Cómo Compound genera ingresos y atrae a los usuarios.

- Pronóstico del potencial de Compound en el futuro.

Comience a aprender sobre Compound a través del artículo a continuación.

Descripción general del compuesto

Definir

Compound es una plataforma de préstamos que actúa como intermediario entre aquellos que tienen activos para prestar y aquellos que necesitan préstamos en la red Ethereum. Con la contribución de Compound, el espacio DeFi se ha vuelto mucho más atractivo porque puede optimizar la eficiencia del uso del capital de los usuarios.

Por lo tanto, si un ecosistema no cuenta con la presencia de plataformas de Lending, ese sistema no estará listo para expandir su espacio DeFi.

Descripción general del mercado de préstamos

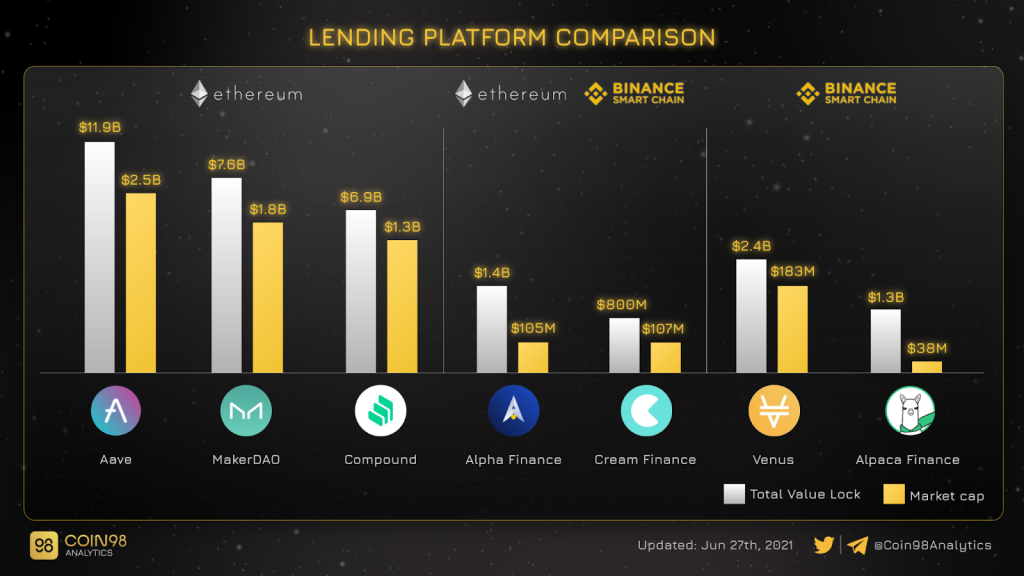

Estos son algunos proyectos de Lending destacados pertenecientes a diferentes ecosistemas:

- Ethereum : Aave, MakerDAO, Finanzas inversas, Protocolo de unidad,...

- Binance Smart Chain : Venus, Alpha Finance, UniLend,...

- Solana : Oxígeno, Solend, Port Finance,...

- Polkadot : Acala, Red Konomi,...

- Fantom : Crema Finanzas.

- Terra : Protocolo de anclaje.

- Polígono : Aave, EasyFi.

Los préstamos son un área a la que muchos proyectos prestan atención, pero la mayoría de los proyectos funcionan de manera efectiva y tienen una pequeña cantidad de usuarios reales. Los proyectos con mejor desempeño se encuentran principalmente en los dos sistemas Ethereum y Binance Smart Chain, los dos ecosistemas con mayor flujo de caja.

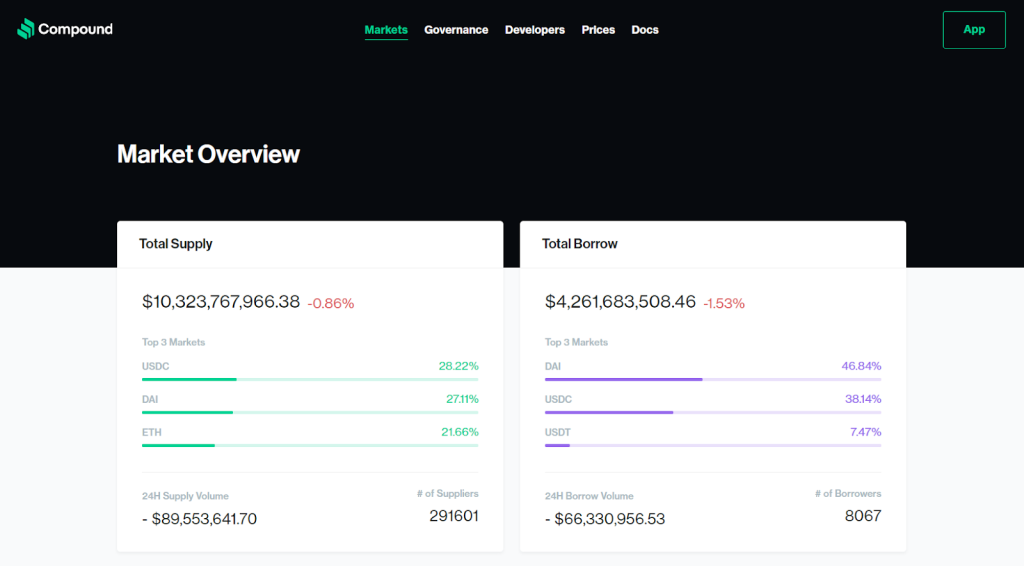

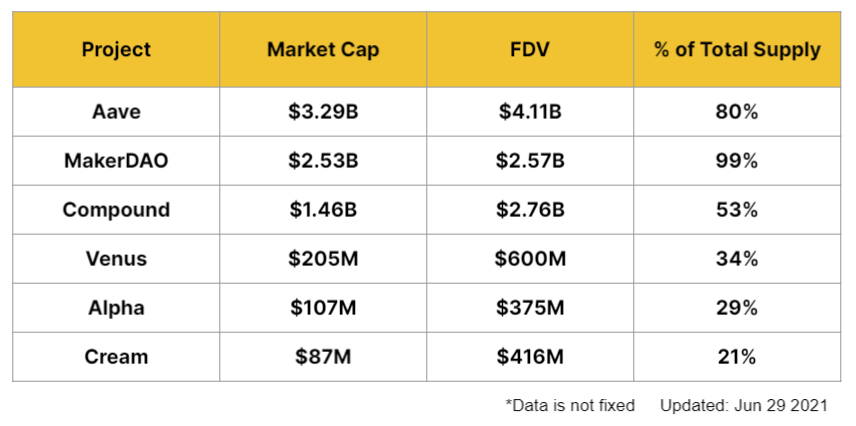

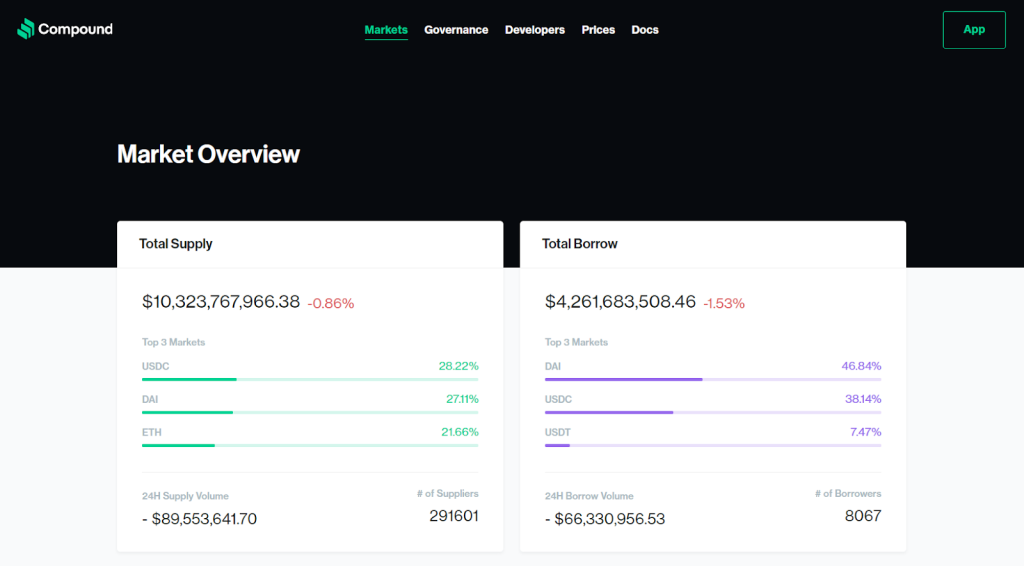

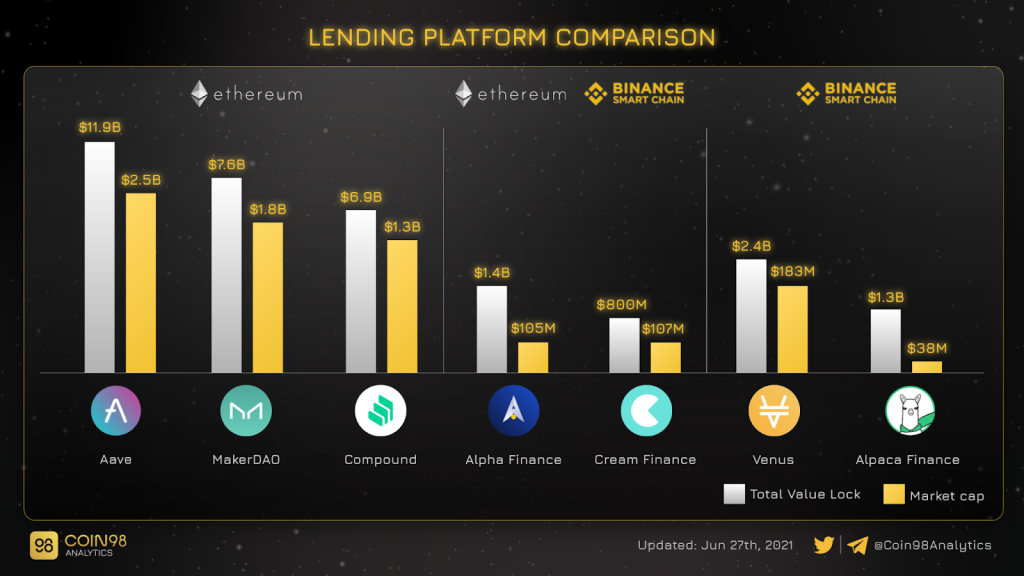

En el campo de préstamos, Compound solía estar en el primer lugar con TVL alcanzando $ 11.7B. Actualmente, Compound solo está detrás de Aave y MakerDAO en términos de TVL y Market Cap, el resto de Compound supera a todos los demás competidores, incluida Venus, la plataforma de préstamos más grande en el sistema Binance Smart Chain.

Modelo operativo de Compound

Productos dentro

Compound Finance tiene un solo producto, una plataforma de enlace entre prestamistas y prestatarios. En el futuro, Compound lanzará más Compound Chain, que será la cadena de bloques que ayudará a Compound a expandir su plataforma a la red Polkadot.

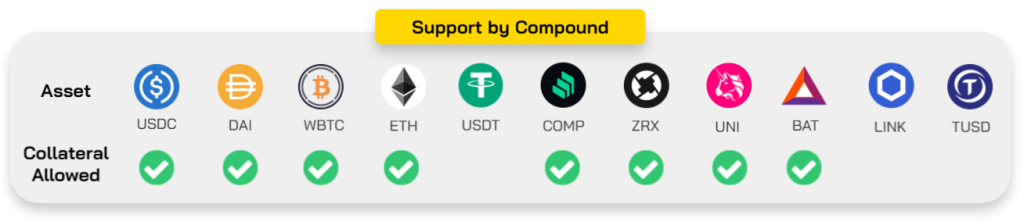

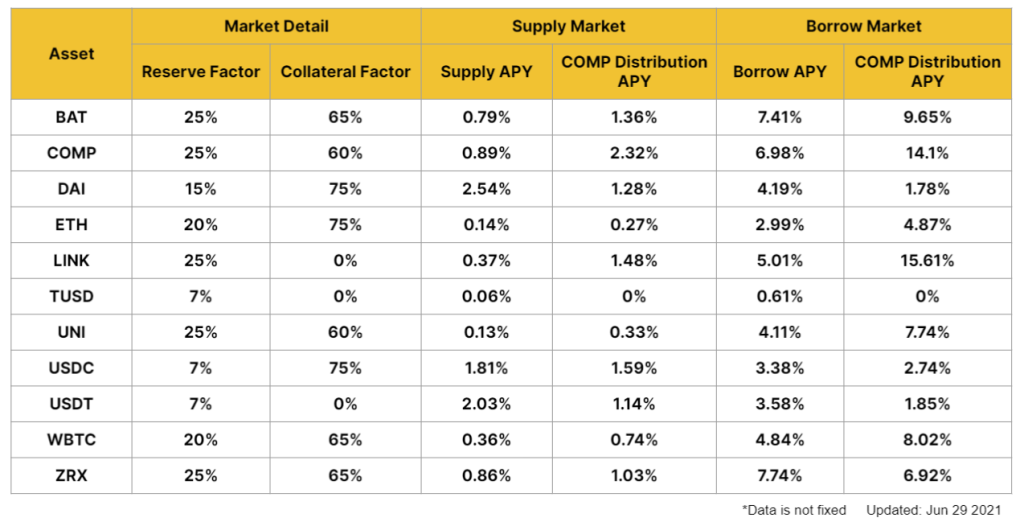

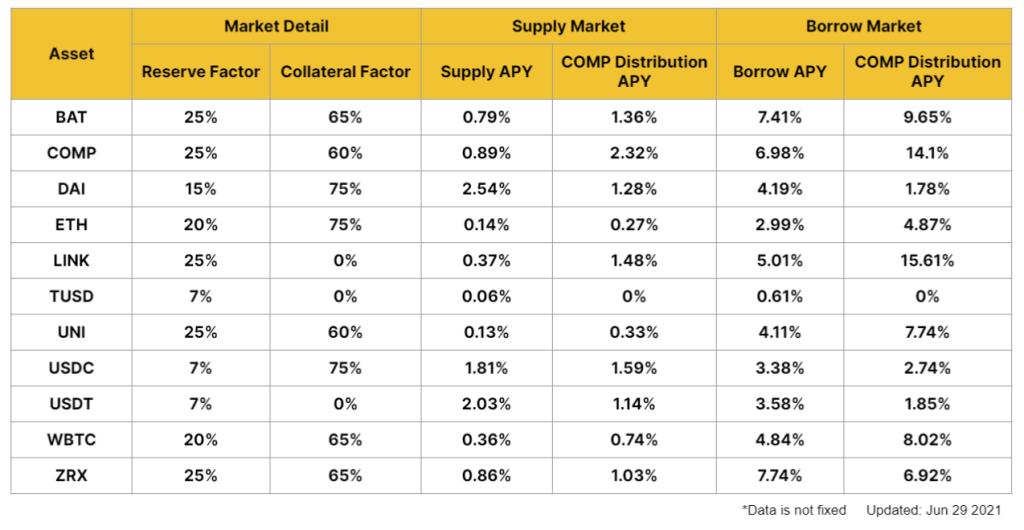

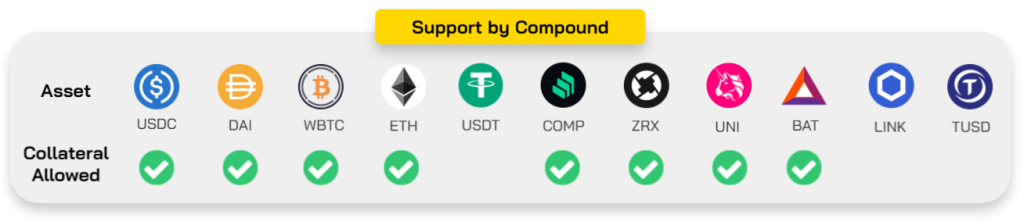

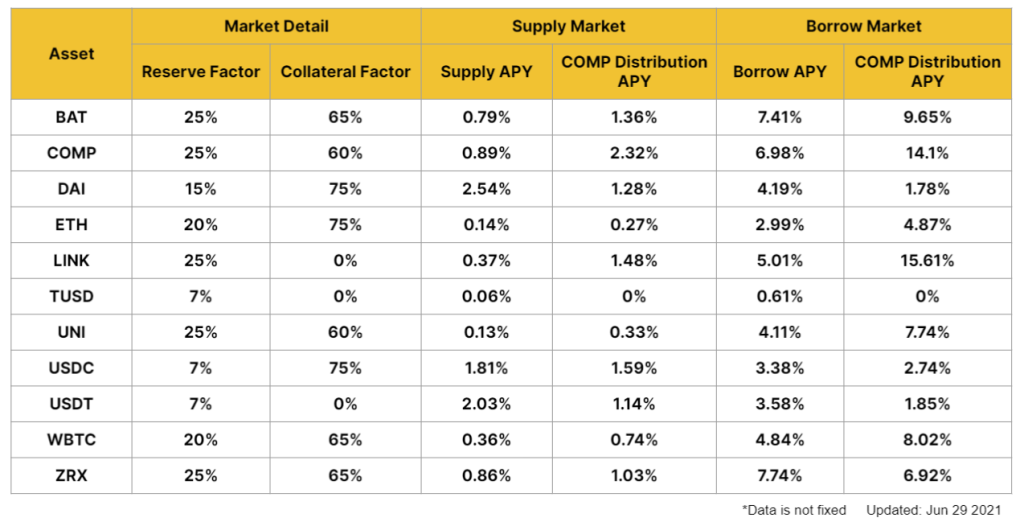

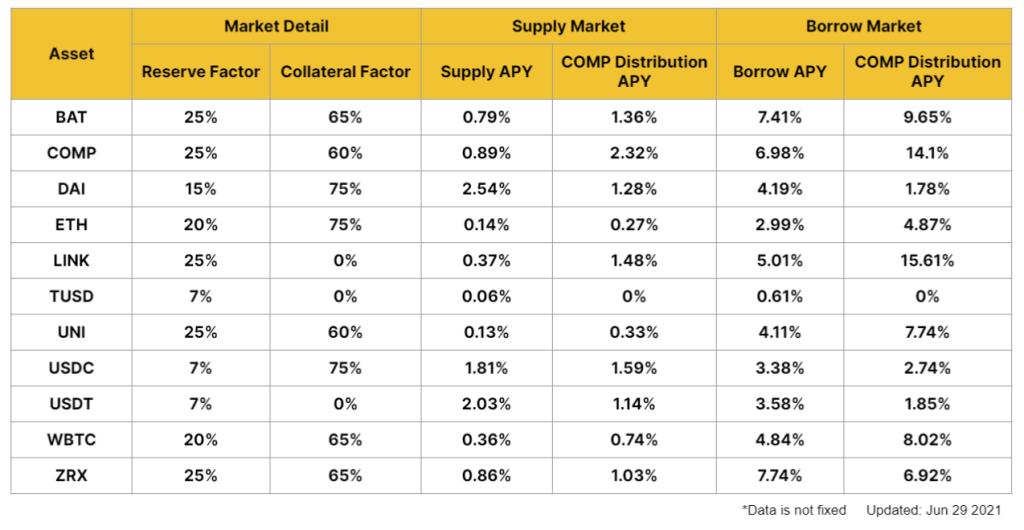

Actualmente, Compound admite un total de 11 activos a continuación, lo que permite a los usuarios suministrar o tomar prestado de Compound.

Sin embargo, USDT, LINK y TUSD no se admitirán como garantía. Es decir, los usuarios pueden depositar y recibir intereses de Compound pero no se admiten como garantía.

partes participantes

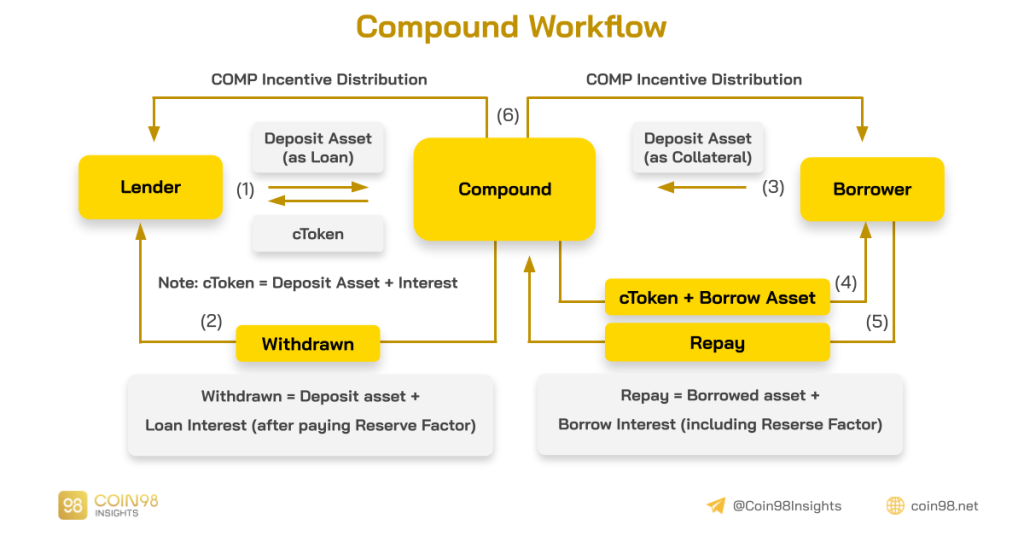

Compound tiene un mecanismo de funcionamiento relativamente simple, en el que habrá dos partes involucradas:

- Prestamista: Los prestamistas depositarán ahorros en Compound para recibir intereses de vuelta.

- Prestatario: Los prestatarios depositan garantías en el Compuesto para tomar prestados otros activos.

Información sobre cToken

cToken es un token ERC20 que representa la garantía que el hermano ha prometido a Compound. cToken tendrá dos funciones principales:

- Registre el valor y la cantidad de la garantía.

- Reconocimiento de intereses sobre garantías reales.

cToken tendrá un tipo de cambio para la garantía y esto aumentará en relación con el activo subyacente. Los intereses reconocidos no se devolverán a plazos. Se acumulará en el valor de cToken a lo largo del tiempo hasta que se retire la garantía.

Flujo de trabajo del compuesto

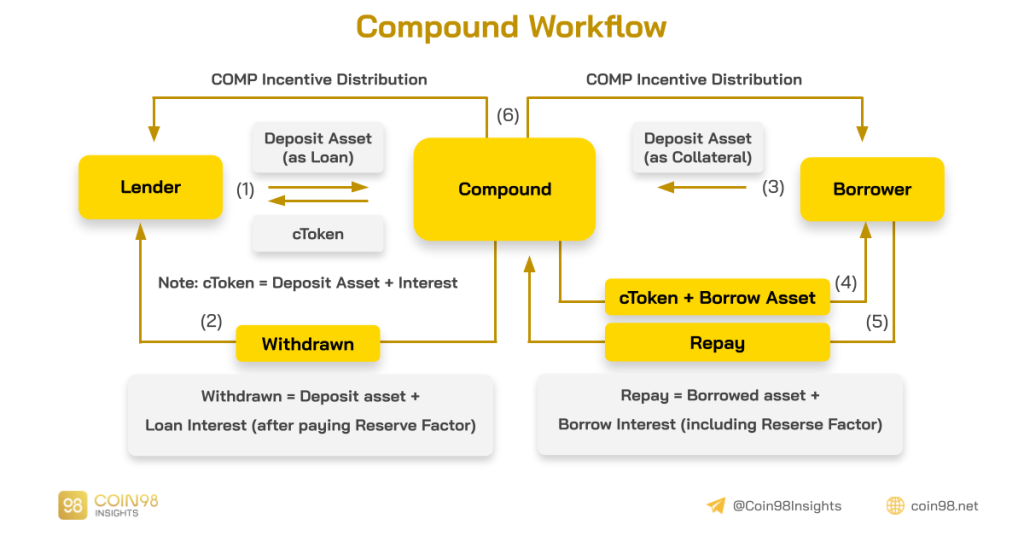

Caso de préstamo:

(1) El prestamista depositará los ahorros en el Compuesto y recibirá cToken que representa los ahorros y los intereses acumulados a lo largo del tiempo.

(2) Cuando necesite retirar capital, el Prestamista depositará cToken nuevamente en el Compuesto y recibirá el capital + los intereses del préstamo.

Por ejemplo:

Depósito del prestamista al complejo: 1,000 DAI. El tipo de cambio de cToken es 0,02.

⇒ El prestamista recibió 50.000 cDAI (1.000/0,02) que representan 1.000 DAI.

Cuando los usuarios quieran retirar sus ahorros y ganar intereses, la tasa de cambio de cToken aumentará a 0.021.

⇒ El prestamista recibió 1.050 DAI (50.000*0,021). En el cual, tomará el interés de recibir más 50 DAI en comparación con los 1,000 DAI originales.

En caso de que necesite un préstamo:

(3) El prestatario depositará la garantía en el Compuesto.

(4) El prestatario seguirá recibiendo cToken como el prestamista. Sin embargo, tendrán dos opciones, usar cToken como garantía (si el valor acumulado es lo suficientemente grande) o usar la propiedad recién depositada como garantía. El prestatario luego elegirá la propiedad y la pedirá prestada.

(5) Al reembolsar la propiedad prestada, Compound calculará automáticamente el interés sobre la propiedad prestada y solicitará reembolsar una cantidad mayor que la original (debido al interés adicional). Luego, el Compuesto deduce una parte de esa ganancia a la tasa del Factor de Reserva en el Fondo de Reserva como ingresos del Compuesto (se explica a continuación).

Distribución de recompensas COMP

(6) Compound distribuirá COMP como recompensa tanto al Prestamista como al Prestatario de la plataforma a una tasa de interés fija (explicación detallada del mecanismo de distribución de COMP a continuación).

El concepto de Factor de Garantía y Factor de Reserva

Colateral Factor es el límite que puede pedir prestado contra el valor de la garantía. En particular, LINK, TUSD y USDT son activos que no se admiten como garantía, por lo que el factor de garantía es del 0 %. El factor de garantía variará de un activo a otro y oscilará entre el 60 y el 75 %.

Por ejemplo: El Colateral Factor de DAI es del 75%, después de hipotecar 100 DAI = $100, puedes tomar prestado cualquier inmueble con un límite del 75% de $100, equivalente a $75.

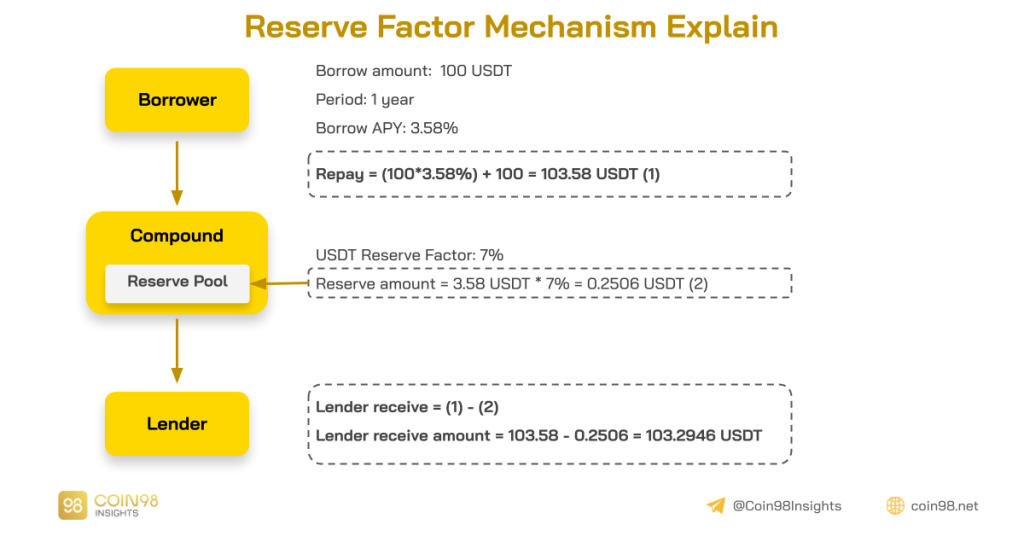

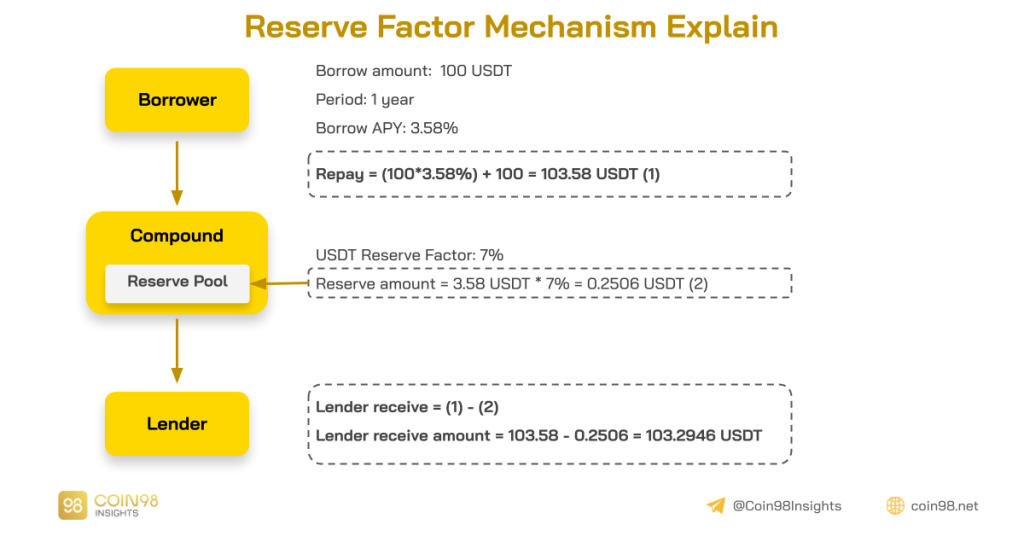

Reserve Factor puede verse como los ingresos de la plataforma Compound. La relación del factor de reserva variará para cada clase de activo, y oscilará entre el 7 y el 25 %. Más específicamente, cuando el Prestatario paga intereses al Prestamista, el Prestador debe deducir una parte del interés como porcentaje del Factor de Reserva para contribuir a la Bóveda Compuesta.

Por ejemplo: el prestatario toma prestados 100 USDT con APY de préstamo de 3,58% dentro de 1 año, cuando se reembolsa al compuesto, el prestatario debe pagar el compuesto 103,58 USDT. Luego, Compound cobrará el factor de reserva del 7 % de 3,58 USDT (equivalente a $0,25) y se lo devolverá al prestamista 103,33 USDT.

Recolectar el factor de reserva puede reducir una parte de los ingresos del prestamista, pero ayudará al prestamista a preservar siempre el capital cuando el mercado colapsa.

Estudio de caso: durante el evento del cisne negro que ocurrió con MakerDAO en marzo de 2020, el mercado tuvo una caída muy fuerte que provocó que muchas posiciones de préstamo se liquidaran. A pesar de liquidar toda la garantía, MakerDAO aún no pudo pagar la deuda de Lender. En este momento, los ingresos del fondo de reserva entrarán en juego, lo que ayudará a la plataforma Lending a pagar la deuda de Lender y ayudará a Lending a preservar el capital.

Mecanismo de liquidación de activos de Compound

Cada propiedad tendrá un límite de préstamo diferente. Cuando el valor de su garantía caiga por debajo del límite de Compound, se activará un régimen de liquidación para devolver el capital a los prestamistas. Aquellos que compraron activos liquidados ya recibirán un 8% como recompensa por atraer liquidadores.

Puede ver las propiedades en liquidación aquí .

Actualmente, Compound y Aave tienen un mecanismo de liquidación de activos relativamente similar, mientras que MakerDAO tendrá un mecanismo ligeramente diferente.

El mecanismo de MakerDAO

Con el mecanismo de MakerDAO, cuando la tasa hipotecaria del usuario cae por debajo del 150 %, MakerDAO permitirá que cualquier persona (usuario que participe en Compound) pueda liquidar el 100 % de su posición mediante la subasta. No es hasta que finaliza la subasta que el usuario sabe cuánto colateral le queda.

La diferencia en la mecánica de Compound y Aave.

Con el mecanismo de Compound y Aave, la posición del usuario no se puede liquidar al 100%, la posición máxima liquidada es al 50%. La segunda diferencia, Compound y Aave no aplicarán un mecanismo de subasta, sino que permiten a los Liquidadores liquidar cada posición individualmente y recibir una recompensa de Penalización de Liquidación basada en el valor de los activos perdidos. liquidación (Compuesto: 8% fijo; Aave: 5 -15% según patrimonio).

Mecanismo de distribución de tokens COMP

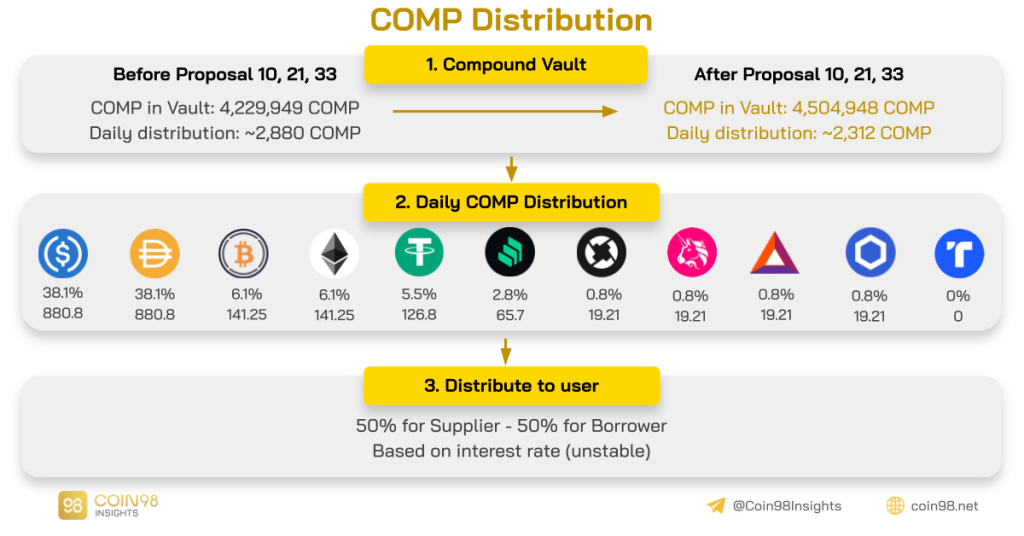

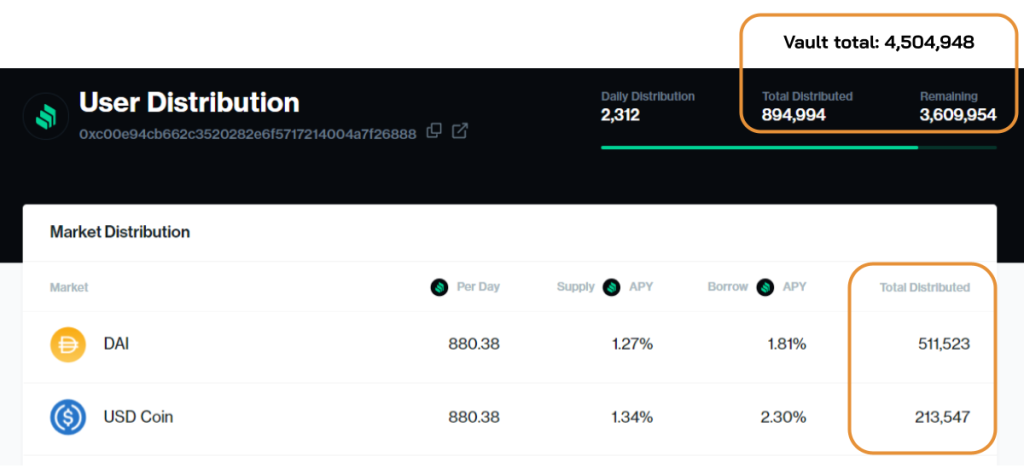

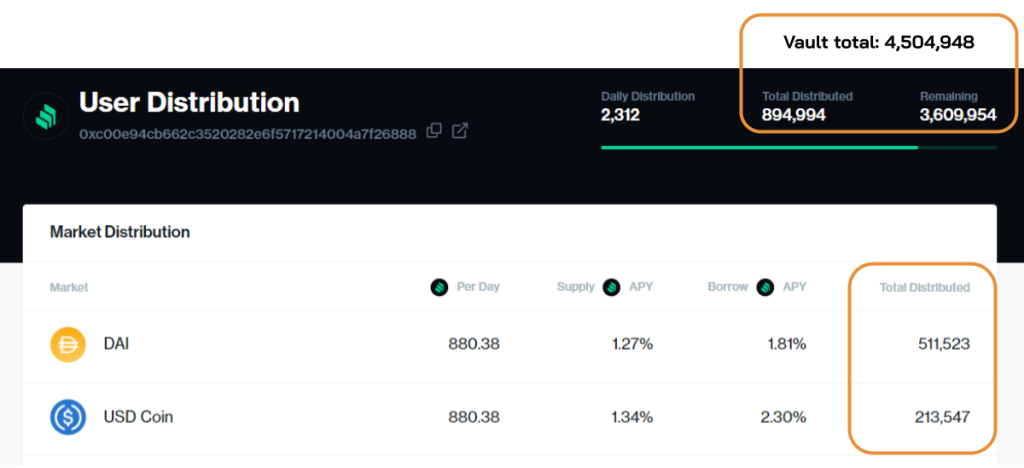

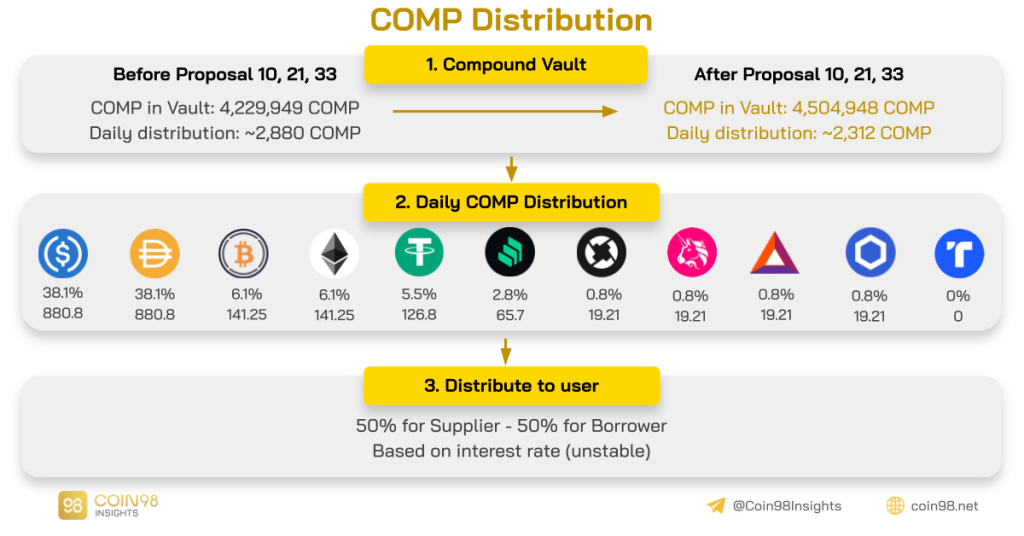

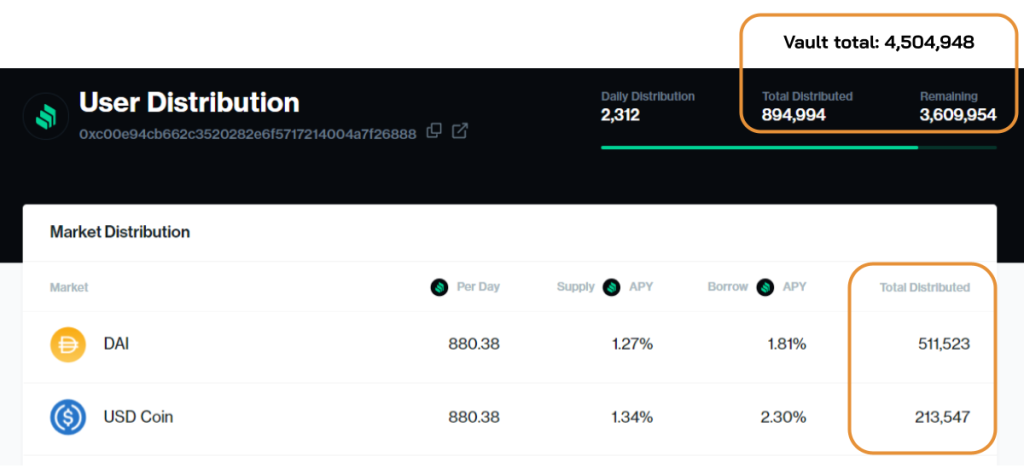

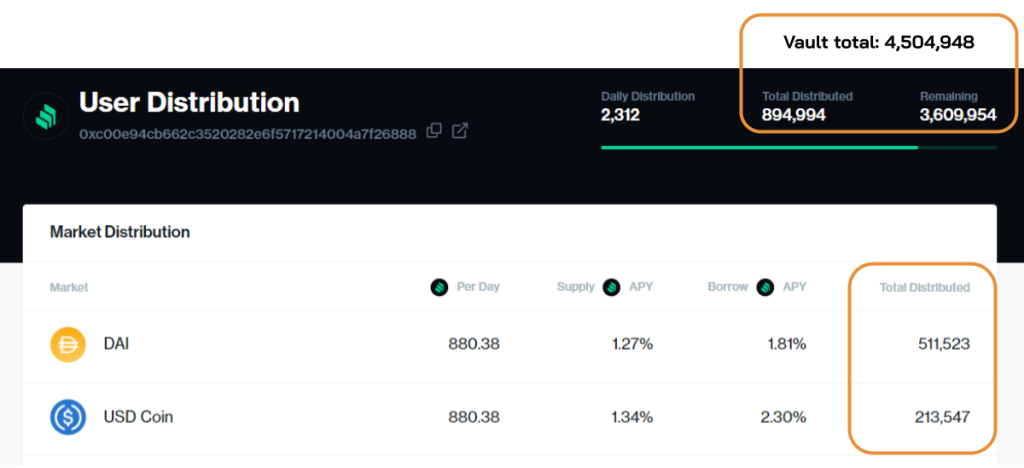

Primero, Compound tendrá una bóveda privada para distribuir COMP a los usuarios. Actualmente, Vault tiene la cantidad de 4,504,948 COMP y se distribuirá de acuerdo con el modelo anterior.

Paso 1: Proceso de Compound Vault: Antes de la Propuesta 10+21+33, cada día se distribuirán 2880 COMP a los usuarios. Sin embargo, después de la Propuesta 10+21+33, cada día el número de COMP distribuidos se redujo a 2312 COMP.

Paso 2: el proceso de división de COMP para cada conjunto de activos: 2312 COMP se distribuirán en 10 tipos de activos, de los cuales la mayoría se distribuye a USDC y DAI (que representan más del 70 %), otros activos como UNI, BAT, LINK,... recibirá una recompensa COMP más baja. Donde TUSD es un activo que no distribuye recompensas COMP.

Paso 3: El proceso de dividir COMP para Prestatario y Proveedor: En el último paso, el número de COMP se dividirá en partes iguales por 50% para Proveedor y 50% para Prestatario. Sin embargo, se dividirá como un fondo para dos partes. El COMP total dividido por las Bóvedas de Activos no tiene que ser divisible. Por lo tanto, cada Proveedor o Prestatario individual tiene un número diferente de COMP recibidos según el APY de Distribución en ese momento.

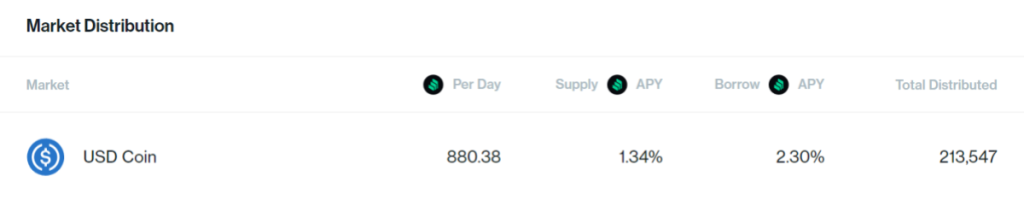

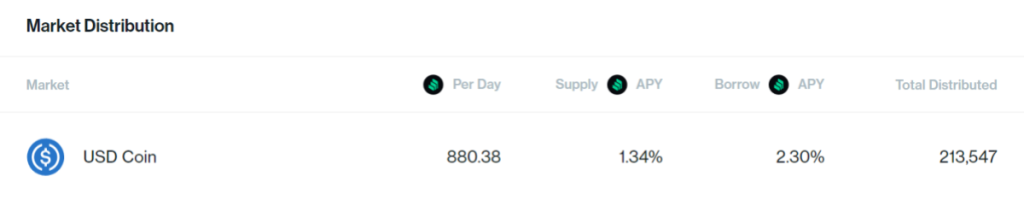

Ejemplo: Te daré un ejemplo para que sea más fácil de entender, especialmente en el último paso. A continuación se muestra una foto de los datos reales que obtuve de Compound. Los ejemplos son los siguientes:

- Un suministro para USDC Pool 1000 USDC.

- B Tome prestados 1000 USDC de USDC Pool.

USDC Pool es recompensado por Compound Vault con 880.38 COMP por día.

⇒ A recibe la cantidad de COMP = ($1000 * 1.34%) / (precio de COMP en ese momento).

⇒ B recibe la cantidad de COMP = ($1000 * 2.30%) / (precio de COMP en ese momento).

Debido a que la cantidad de COMP Distribution se calcula de acuerdo con APY, los 880.38 COMP divididos por el USDC Pool no se pueden utilizar (porque el valor del prestatario o prestamista no alcanza la recompensa máxima del pool).

Puedes ver más detalles a continuación. Tanto USDC Pool como DAI Pool se dividen en 880,38 COMP por día, pero la cantidad de COMP distribuida a los dos Pools USDC y DAI es completamente diferente. Esto representa más usuarios de DAI de préstamo y suministro que USDC.

Si según el plan para distribuir 2312 COMP cada día, el número de días necesarios para distribuir es:

- Bóveda Total: 4,504,948 COMP ⇒ Distribuida en 1948 días.

- Restantes: 3.609.954 COMP ⇒ Distribuidos en 1561 días.

Pero la mayoría de los Pools no dividen por completo la cantidad de COMP para los usuarios, por lo que el COMP restante seguirá registrándose en la Bóveda para su uso en los próximos días.

Puede rastrear la cantidad de tokens distribuidos aquí .

¿Cómo captura valor compuesto para COMP?

Información básica sobre el token COMP (1 de julio de 2021)

- Suministro Circulante: 5.353.598 COMP (53/100%).

- Oferta Total: 10.000.000 COMP.

- Capitalización de mercado: ~$1,800,000,000 (Rango #53).

- VFD: ~$3,400,000,000.

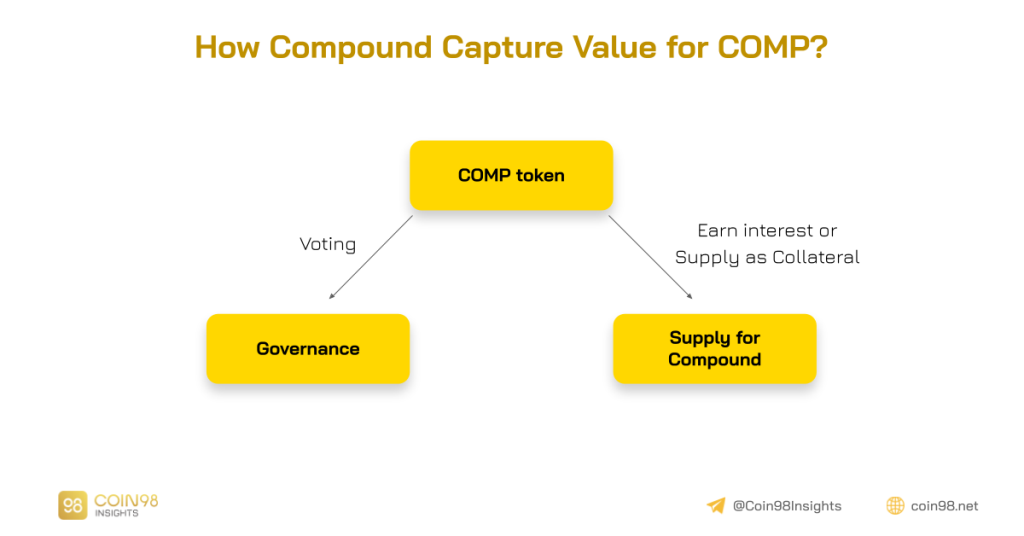

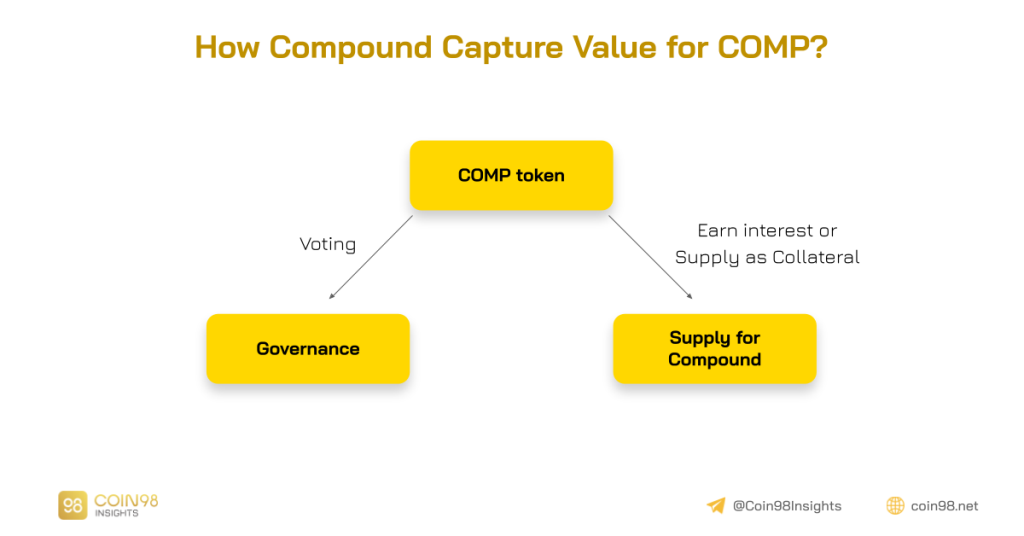

Valor de captura compuesto para el token COMP a través del método principal:

- Gobernanza : Proponer y votar cambios en la plataforma Compound. Por ejemplo, tasa de interés del préstamo, factor de garantía, factor de reserva, número de liberaciones de COMP por día,...

- Suministro de compuesto : el titular COMP puede suministrar COMP para recibir intereses como participación o suministro de compuesto como garantía para pedir prestado.

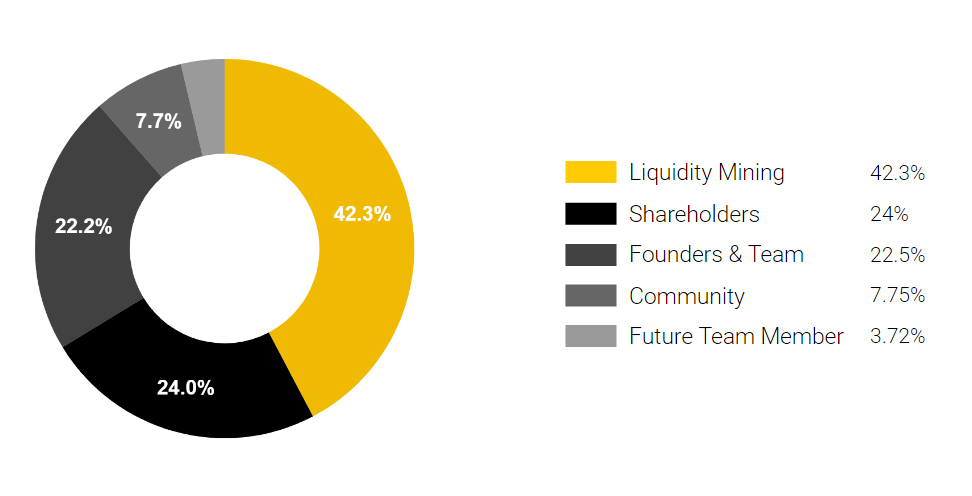

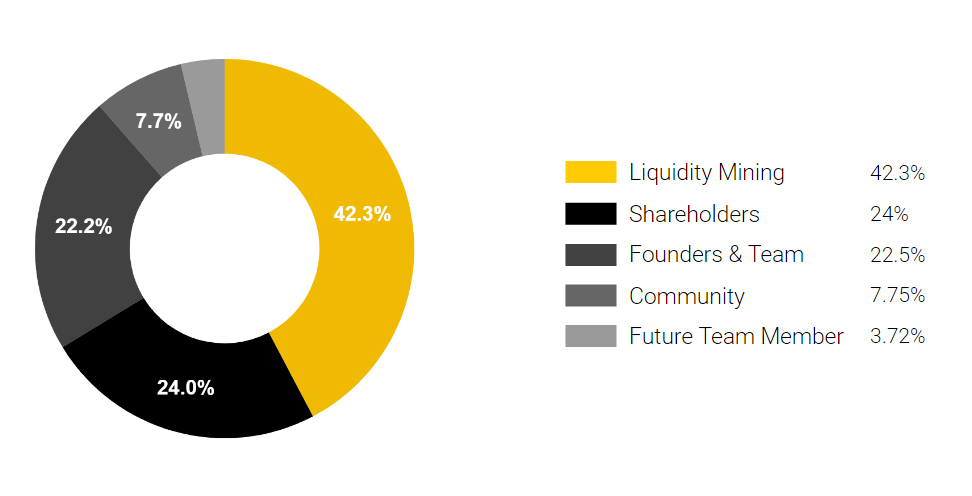

Tiempo de liberación de tokens

Actualmente, el sitio web de Compound solo publica el tiempo de lanzamiento del token de asignación de Liquidity Mining, y las otras asignaciones del equipo de Compound no se han anunciado específicamente. Sin embargo, por lo general, el número total de tokens se desbloqueará gradualmente hasta el final del tiempo.

Entonces podemos estimar el tiempo de desbloqueo a través de los siguientes parámetros:

- Reserve Pool (Liquidity Mining) tiene actualmente 3.609.954 COMP.

- Desbloquee 2,312 COMP todos los días (a menos que los números de COMP desbloqueados se mantengan en el Fondo de reserva).

⇒ Tiempo de desbloqueo ~1561 días (~4,3 años).

Sin embargo, el número real puede ser mayor ya que la mayoría de los COMP no se distribuirán por completo. La siguiente figura le aclarará más, DAI y USDC tienen asignados 880,38 COMP/día, pero debido al menor rendimiento del USDC Pool, el COMP distribuido es menos de la mitad del DAI Pool.

Entonces, el tiempo de desbloqueo real puede ser mucho más largo, pero no puedo calcular un número específico porque Compound no dice cuándo se calcula la distribución total y depende mucho del rendimiento de Compound en el futuro. .

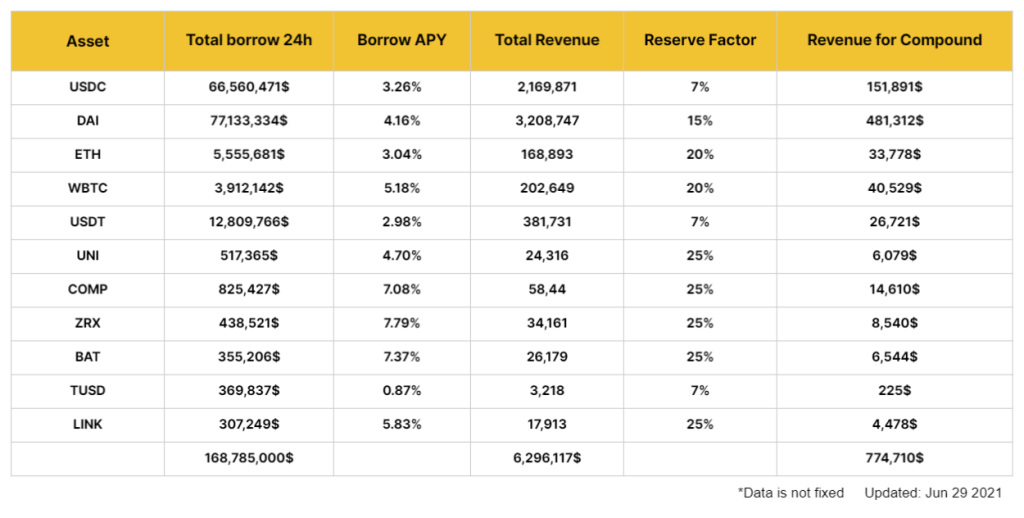

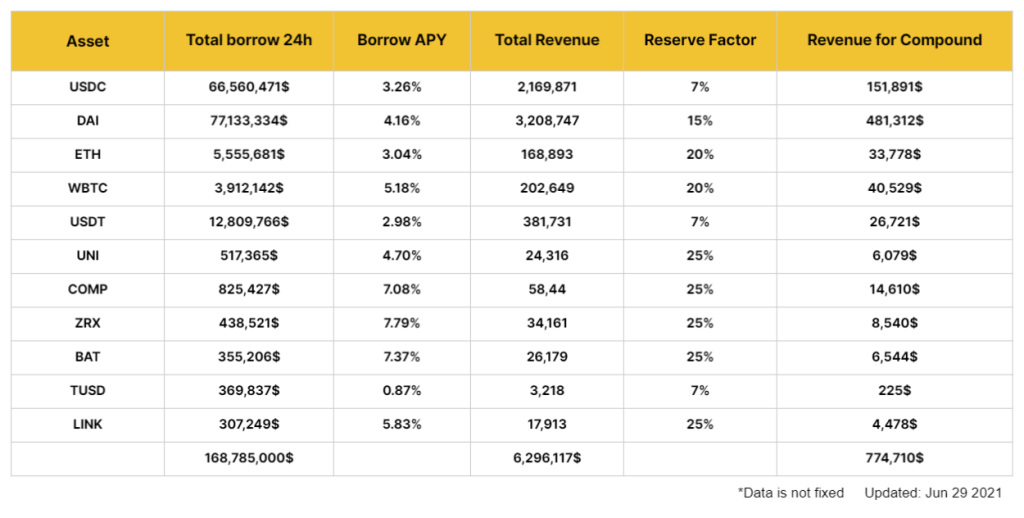

Ingresos compuestos frente a la tasa de inflación del token COMP

Después de obtener el monto total prestado por día (Préstamo total en 24 horas), multipliqué por la tasa de interés del préstamo (APY del préstamo) para obtener los ingresos totales tanto para el Compuesto como para el Prestamista (Ingresos totales). Sin embargo, el Prestamista no recibirá todo, sino que debe deducir una parte del interés de reserva para Compound (Factor de Reserva), y así es como calculo los ingresos de Compound todos los días.

- Ingresos diarios compuestos: $774,710.

- Valor diario de liberación de COMP: $591,870 (2,312 COMP - $250/COMP).

⇒ Compound aporta ingresos positivos a la plataforma en comparación con la cantidad de tokens lanzados por día.

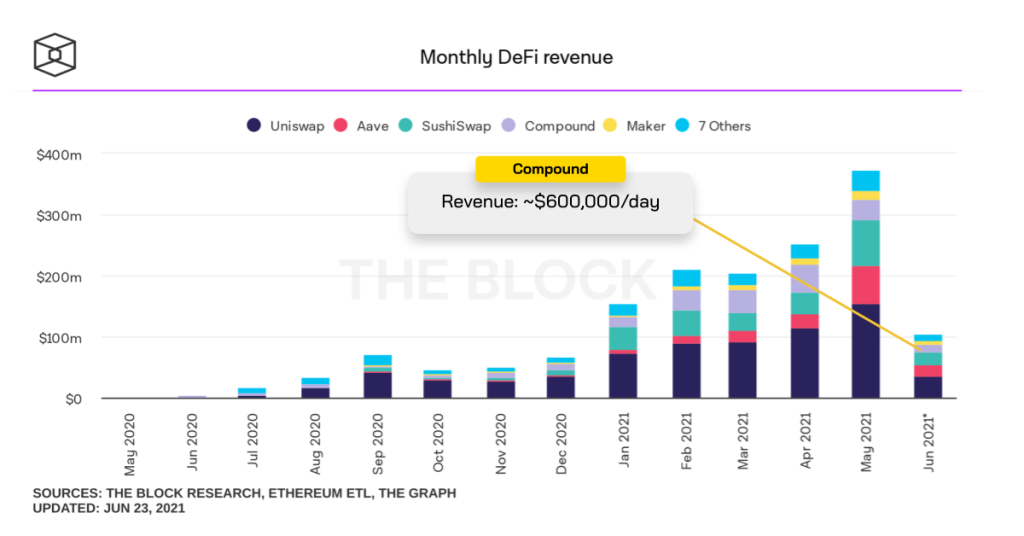

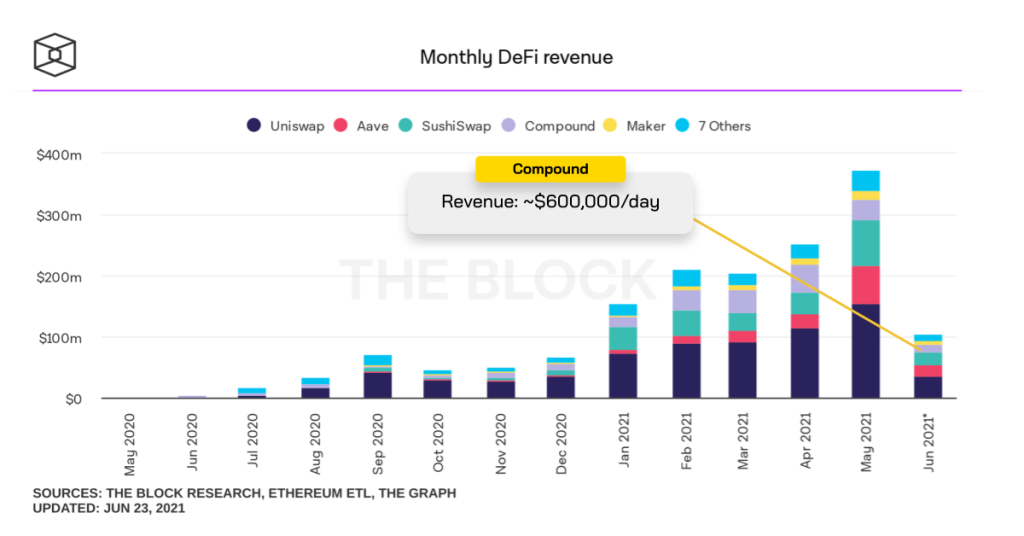

La característica especial del token COMP es que está patrocinado por la fuente de ingresos (excedente) de Compound, no por el valor que COMP aporta a los titulares de COMP. Con ingresos diarios de $ 600K - $ 700K, Compound se encuentra entre los 5 protocolos más generadores de ingresos en el mercado de DeFi.

El número que calculé es bastante similar a las estadísticas de The Block, puedes ver la imagen a continuación.

Aplicaciones de COMP

COMP se utilizará para los siguientes fines:

- Uso como activo para prestar (oferta para COMP).

- Derechos administrativos (apoyar nuevas propiedades, elegir Oracle, personalizar tasas de interés,...).

- Proporcionar liquidez al DEX para recompensas.

Valor de COMP

Valor de COMP = Gobernanza compuesta + (Valor residual cuando se suministra COMP o se proporciona liquidez de Uniswap v3) + Expectativa de producto futuro de la cadena compuesta - Presión de liberación del token.

En el cual, COMP tendrá los siguientes niveles de aplicación:

- Derechos de administrador compuesto:

COMP tiene una gran aplicación en el gobierno de la plataforma COMP, porque actualmente Compound es una de las plataformas de préstamos más grandes y la mayoría de los fondos grandes quieren tener COMP para tener derechos de voto en Compound.

Actualmente, las personas con mayor peso de voto en Compound son: a16z Fund, Bain Capital Ventures Fund, Gaunlet Fund, Paradigm Fund y Robert Leshner, fundador de Compound.

Así, el derecho a administrar Compound no será para la mayoría, especialmente para los pequeños inversionistas. Por lo tanto, el valor de los derechos de administrador es casi cero.

- Plusvalía cuando Suministro COMP

El valor residual para los tenedores de COMP es bastante bajo porque el APY de suministro de COMP es muy bajo, solo 0.89% y Compound no tiene un mecanismo para distribuir los ingresos a los tenedores de COMP.

- Proporcionar liquidez para Uniswap v3

COMP ahora se puede cultivar con pares COMP-ETH en Uniswap v3. Con un volumen de negociación diario de alrededor de $ 3M. No es un número demasiado alto ni demasiado bajo, pero puede ser suficiente para atraer a los usuarios y proporcionarles liquidez para obtener recompensas a cambio.

- Presión de liberación del token

Aunque COMP solo ha lanzado el 52 % de los tokens y todavía hay muchos tokens sin publicar, al ritmo actual de lanzamiento de tokens, la presión de venta de COMP seguirá ahí, pero no demasiado (detalles arriba).

Propuesta para aumentar el valor del token Compound y COMP

Admite más tipos de activos

Actualmente, Compound solo admite 11 tipos de activos, de los cuales 3 no se utilizan como garantía. Esta es una gran debilidad de Compound en comparación con la competencia cuando Aave admite hasta 26 tipos de activos, MakerDAO admite 32 tipos de activos (incluidos los tokens LP como garantía).

Activos especialmente destacados en el mercado DeFi como Curve (CRV), Yearn Finance (YFI), Synthetix (SNX), Bancor (BNT),...

Expansión a otro ecosistema

La mayoría de los proyectos que operan en la red Ethereum tienen la capacidad de implementar rápidamente otras redes, especialmente redes compatibles con EVM como Binance Smart Chain, Fantom o Polygon. Esto ha sido demostrado con éxito por Aave gracias a su implementación en Polygon.

Actualmente, Compound tiene la visión de seguir desarrollándose en Polkadot, pero Polkadot aún no se ha movido para lanzar Mainnet (detalles sobre Compound Chain a continuación). Por lo tanto, la implementación en Polkadot le costará tiempo y recursos a Compound.

Compound pronto debería implementarse en Binance Smart Chain y Polygon porque estos son dos ecosistemas con una gran cantidad de usuarios y un flujo de efectivo estable. Si la implementación es exitosa, la ventaja de Compound será grande porque:

- Binance Smart Chain : sin competidores importantes excepto Venus, DeFi TVL alcanzó los $ 27 mil millones, solo perdiendo ante DeFi TVL de Ethereum.

- Polygon : ha sido "invadido" antes por Aave, pero este sigue siendo un ecosistema muy potencial si Compound puede implementar otra estrategia centrándose en admitir tokens del sistema Polygon.

Enlace B2B

Actualmente, Compound también ha implementado esta función, por ejemplo, en cooperación con Alpha Finance, InstaDapp, lo que permite a los usuarios acceder a Compound más fácilmente. Sin embargo, todavía hay un área que no ha recibido mucha atención y son los intercambios apalancados descentralizados.

Para los intercambios apalancados descentralizados, Compound puede convertirse en un socio para proporcionar el servicio de préstamo. A través de eso, Compound puede aumentar la cantidad de usuarios y los intercambios mejorarán la liquidez y aumentarán la experiencia del producto para los usuarios.

Invertir con compuesto

Suministro en el complejo

Desde una perspectiva personal, Compound es una plataforma adecuada para inversores con un gran capital y que priorizan la preservación del capital por encima de las altas ganancias en poco tiempo porque el APY de suministro en Compound es muy bajo en comparación con el pool de Farming estable en otras plataformas de Yield Farming.

Sin embargo, Supply in Compound será mucho más seguro que en AMM Pools, porque Compound es una plataforma de buena reputación y tiene una alta capacidad para preservar el capital a través de un Pool de reserva acumulado a largo plazo.

Los hermanos con gran capital pueden suministrar en Compound con la tasa de interés promedio que se detalla a continuación.

Invierte en tokens COMP

Como analicé el valor del token COMP anteriormente, aunque la presión de liberación del token es baja, Compound casi no crea mucho valor para el token COMP a través del excedente, excepto por el valor de la administración del sistema.

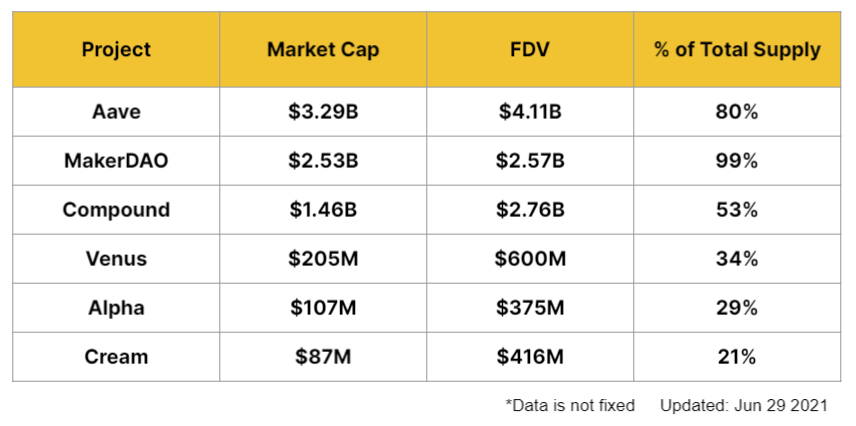

Sin mencionar que la capitalización de mercado actual de Compound ha alcanzado el top 3 del sector de préstamos y el top 50 de todo el criptomercado, lo que hace que las oportunidades de crecimiento de Compound ya no sean altas.

Por lo tanto, si decide invertir en el token COMP, considérelo como una inversión a largo plazo por el potencial de la plataforma Compound en el mercado de préstamos porque los titulares de COMP no obtendrán mucho valor a través de Supply at Compound o Farming at Uniswap v3.

Si invierto en tokens de proyectos Lending, priorizaré proyectos con mayor riesgo pero mayor potencial de crecimiento. Algunos criterios básicos:

- Capitalización de mercado alrededor de $ 100 - $ 200 millones, FDV alrededor de $ 400 - $ 500 millones ⇒ Espacio de alto crecimiento.

- El proyecto debe aportar plusvalía a los poseedores de fichas (a través de participación, reparto de ingresos,...).

Tenga en cuenta que este es un criterio desde una perspectiva personal para que pueda valorar el MAX ROOM a través de la tokenómica básica del proyecto. Además, el éxito del proyecto depende de muchos otros factores. Por favor, no tome esto como un consejo de inversión.

Proyecciones futuras

Compuestos y Rivales

El mercado de préstamos ha estado completamente dominado por las tres fuerzas más grandes, Aave, MakerDAO y Compound, y probablemente continuará en el futuro. Anteriormente, Compound solía estar en el top 1 con TVL alcanzando más de 11 mil millones de dólares, pero ahora Compound ha caído al tercer lugar.

En los tres proyectos anteriores, Compound y MakerDAO a menudo cambian de clasificación entre sí, pero Aave es la plataforma de préstamos con el TVL más destacado porque Aave se ha expandido a Polygon, el ecosistema con un rendimiento sobresaliente en este momento y atrajo una gran cantidad de efectivo de DeFi. fluye de los sistemas Ethereum y Binance Smart Chain.

Desde una perspectiva personal, el desarrollo de Compound en particular y el campo de los préstamos en general dependerá en gran medida de la tasa de crecimiento de todo el mercado DeFi. Por lo tanto, no puede esperar que Compound pueda "cambiar hacia arriba" o brindar otro valor a los usuarios como las plataformas Launchpad.

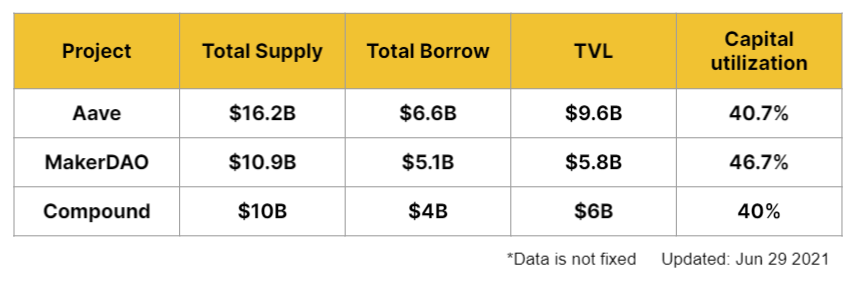

Uso efectivo del capital

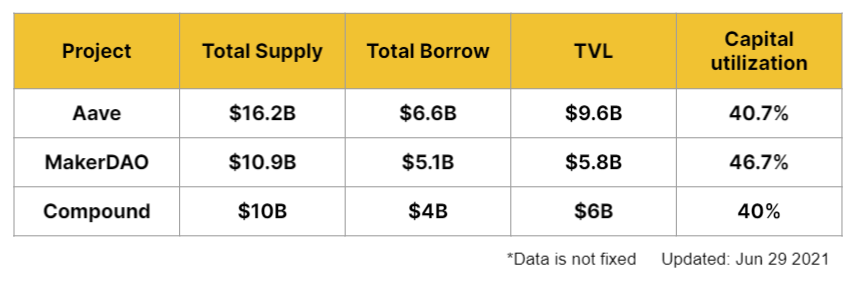

Además, puede consultar el índice de "Utilización de capital" de las plataformas de préstamos. La eficiencia del capital se reflejará con ese capital, qué plataforma generará más ingresos, lo que significa más ganancias para el Prestamista.

- Eficiencia de capital = (Préstamo total/Oferta total)*100%.

- TVL = Oferta total - Préstamo total.

La figura anterior muestra que la mayoría de las plataformas tienen una eficiencia de capital de alrededor del 40-45%. Puede usar este número como punto de referencia para comparar con otros proyectos:

- <30%:="" efecto="" efecto="" uso="" uso="" capital="">

- 40 - 50%: La eficiencia del capital es equivalente al mercado general.

- > 60%: Eficiencia óptima del capital.

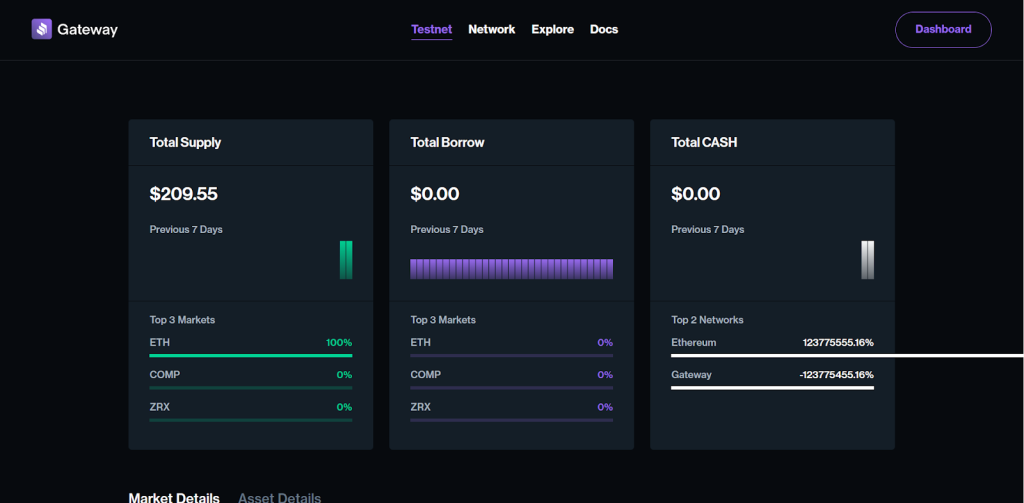

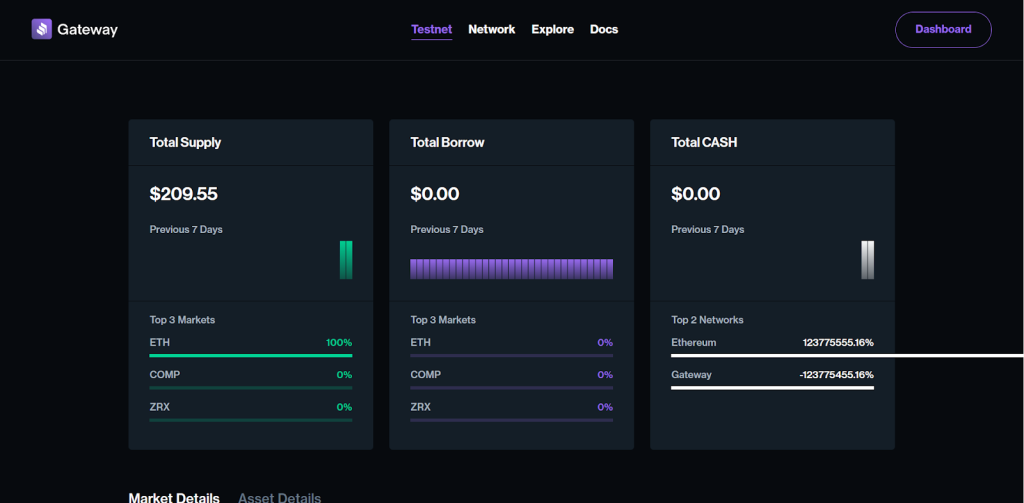

Gateway (Cadena de compuestos) - Factor de avance de los compuestos

Gateway es la cadena de bloques privada de la plataforma Compound construida sobre el sustrato de Polkadot, lo que permite a Compound expandir su alcance a nuevos usuarios. Este es un paso similar al de Aave al expandirse al ecosistema de Polygon, el TVL de Aave ha crecido enormemente (TVL recaudó $ 4 mil millones de Polygon) y se separó del trío con MakerDAO y Compound.

Actualmente, Gateway ha implementado con éxito Testnet y se combinará con muchos más proyectos en Polkadot, generalmente Acala - estación DeFi en Polkadot. La pequeña diferencia es que Gateway usará el token nativo CASH en lugar de usar el mismo token nativo que Aave.

Gateway aún se encuentra en la etapa de desarrollo y no hay información específica, pero aún puede esperar mucho de la combinación de Compound y Polkadot. Actualmente Polkadot no tiene Mainnet, por lo que no tengo datos específicos para darle un pronóstico.

Sin embargo, el ecosistema Polkadot no será inferior a Polygon. La ventaja total estará en manos de Compound si saben aprovechar los recursos disponibles para convertirse en la mayor plataforma de Lending en Polkadot.

Conclusión

Aquí están mis conclusiones sobre el modelo operativo de Compound Finance:

- Compound tiene un modelo operativo simple y efectivo, los usuarios deben comprender cToken.

- El proveedor en Compound tendrá una ganancia relativamente baja pero una alta seguridad debido al grupo de reserva patrocinado.

- El token COMP no aporta mucha plusvalía más allá de la gobernanza Compound.

- El token COMP está siendo fuertemente patrocinado por el valor de los ingresos de Compound.

- Compound seguirá dominando el campo de los préstamos junto con Aave y MakerDAO en un futuro próximo.

- Compound Chain es el factor clave que ayuda a Compound a superar a Aave en el futuro.

Lo anterior es toda mi información personal y mis puntos de vista sobre Compound, espero que tenga en cuenta alguna información útil para sus necesidades personales de inversión.

Para obtener la mejor descripción general de los proyectos de préstamos, consulte otros artículos de Cómo funciona: Alpha Finance (ALPHA) , Cream Finance (CREAM) , MakerDAO (MKR) .