¿Qué tiene de especial el modelo operativo de Curve Finance (CRV)? ¿Qué oportunidades hay en Curve Finance para usted?

En los primeros artículos del Modelo, explicamos por qué Coin98 escribe Series sobre el Modelo de operación de cada proyecto, es decir, para ayudarlo a comprender más profundamente sobre 1 Protocolo, por qué el proyecto está en la posición.

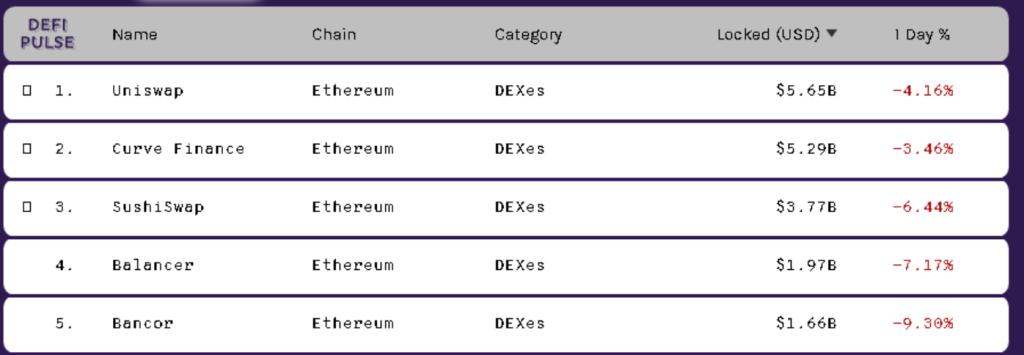

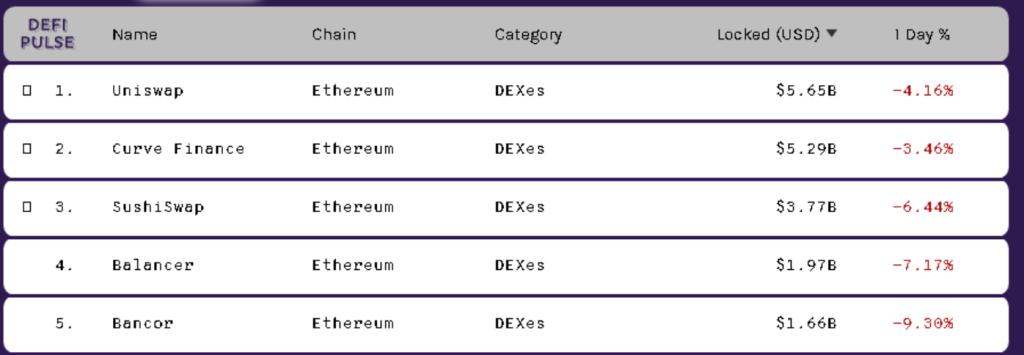

Y en 2 artículos sobre AMM Uniswap y SushiSwap , creo que tienes una visión más clara de por qué estos dos proyectos están en TOP AMM en el mercado.

El artículo de hoy también tratará sobre otro AMM, que es Curve Finance. ¡Veamos con nosotros qué tiene Curve Finance que puede atraer una cantidad tan alta de TVL!

Información sobre Curve Finance

Curve Finance es un protocolo de intercambio descentralizado diseñado específicamente para activos criptográficos o Stablecoins vinculados 1:1 (p. ej., sBTC, renBTC, wBTC...), lo que permite a los usuarios intercambiar intercambios de monedas estables con un deslizamiento bajo y una tarifa de transacción baja.

Curve Finance no es solo un lugar para negociar activos estables, el proyecto está creciendo con el lanzamiento de muchas funciones y productos nuevos. Se pueden mencionar algunas características nuevas como: Lending Pool, Base & Metapool,... Los nuevos productos incluyen Synthswap, un producto que Curve Finance combina con Synthetix,...

Actualmente, Curve no tiene custodia pero tampoco permiso. Solo Curve puede crear grupos. Sin embargo, en el futuro, Curve tendrá políticas más relajadas y cada vez más proyectos crearán Pool on Curve.

Se puede decir que Curve Finance está muy desarrollado, y el potencial de expansión también es grande, aprenderemos sobre el éxito y el potencial de Curve con más detalle más adelante en el artículo.

Bien, ¡comencemos!

Modelo de funcionamiento de AMM Curve y algunas características/productos especiales

Comenzaremos con el producto más básico de Curve Finance, AMM Curve, también conocido como StableSwap.

Modelo de funcionamiento de la curva AMM

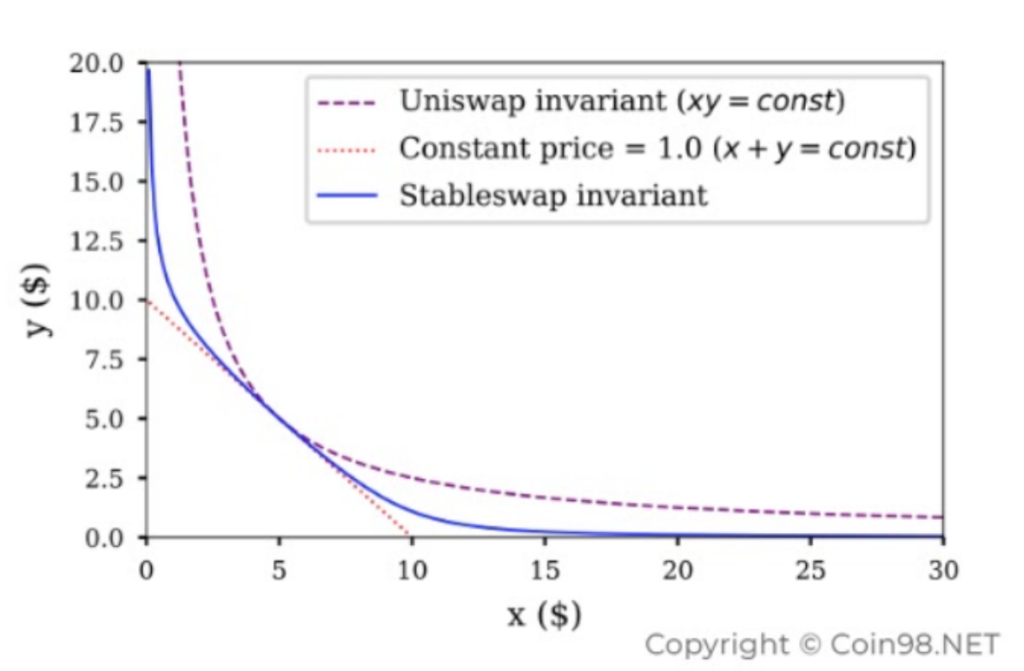

Similar a Uniswap o SushiSwap, Curve Finance también es un AMM, un creador de mercado automatizado. Sin embargo, gracias a:

- Solo centrarse en un nicho de mercado son los activos estables.

- Optimización de algoritmos (en lugar de usar algoritmos x*y=k como Uni y Sushi).

Curve Finance ha creado con éxito un mercado comercial de Stablecoin con muy bajo deslizamiento y tarifas bajas, lo que genera una alta eficiencia de capital.

A continuación se muestra una imagen de comparación de curvas de AMM Curve Finance y Uniswap V2.

Curvas en Curva

Puede ver:

- Curve Finance proporciona un área de liquidez casi estable, es decir, Slipage ~ 0.

- Pero si se supera el área de liquidez óptima, el precio fluctuará con mucha fuerza.

Esa es la compensación de Curve Finance, pero puede estar seguro de que la liquidez en Curve es muy grande, desde unas pocas decenas de millones de dólares hasta varios cientos de millones de dólares, y si opera más allá del rango de liquidez óptimo, entonces Curve Habrá una advertencia para ti.

Entonces, en general, Curve Finance todavía proporciona un protocolo comercial de Stablecoin muy eficiente.

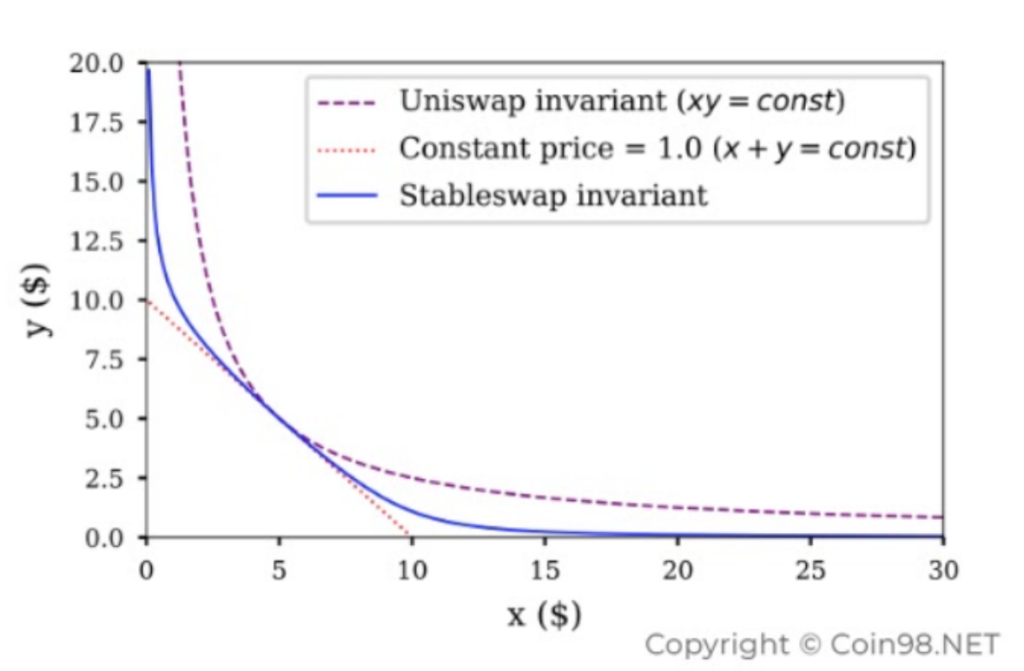

El proceso de operación de AMM Curve Finance es el siguiente:

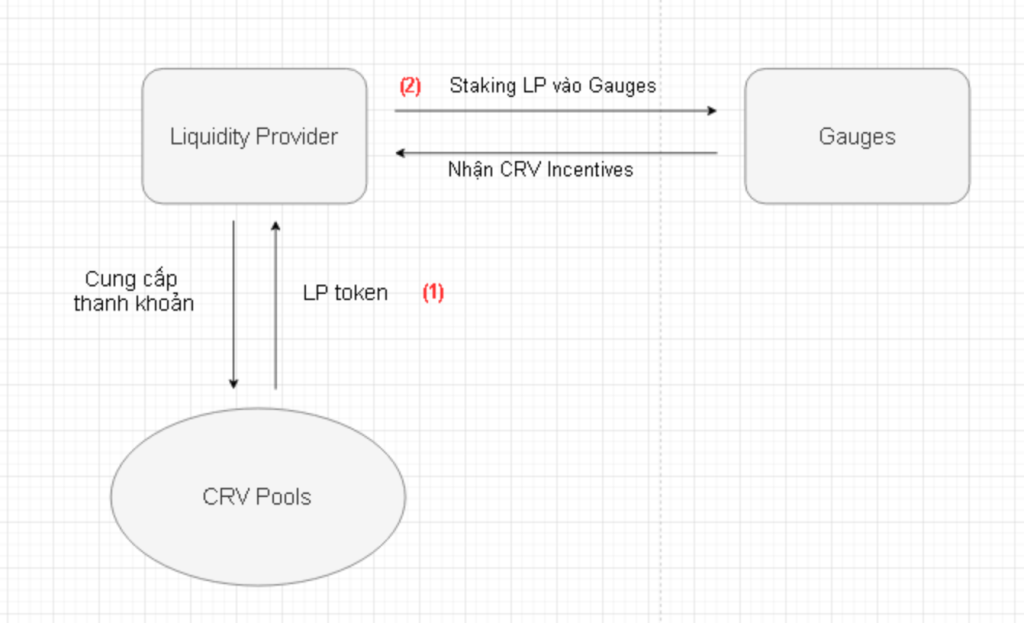

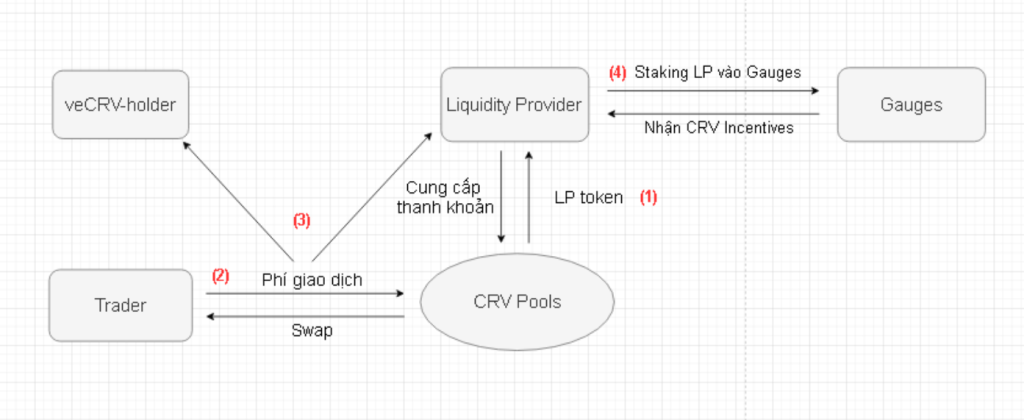

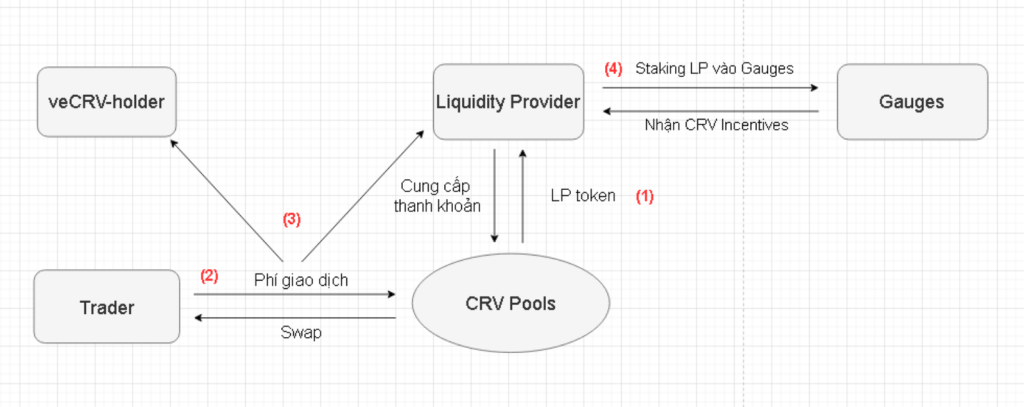

Curva AMM Proceso de operación

- (1) : El Proveedor de Liquidez pondrá activos en los Pools de Curve. También reciba el token LP, este es un token que representa la propiedad de una parte de los activos en el Pool.

- (2): Los comerciantes pueden intercambiar activos estables en los grupos de Curve, a cambio de una tarifa.

- (3) : el AMM de Curve actualmente cobra el 0,04% del valor de la transacción, que es mucho más bajo que los DEX y otros CEX, con una tarifa de transacción promedio de 0,2% - 0,3%. La tarifa del 0,04% se dividirá de la siguiente manera:

- 0.02% (50%) dividido por LP (Proveedor de Liquidez).

- 0.02% (50%) para titular de CRVVe. Hablaré más sobre veCRV más adelante.

- (4) : además de recibir una tarifa de transacción del 0,02 %, el proveedor de liquidez también puede llevar tokens LP a Staking in Gauges, será recompensado con tokens CRV, este es el programa Liquidity Mining de Curve para alentar a las personas a proporcionar más cuentas de pago.

Como puede ver, el proceso de operación de AMM Curve Finance es bastante similar a AMM Sushiswap, pero la diferencia aquí es el algoritmo utilizado en Curve, así como algunas otras características especiales del 2. al lado. Aprenderemos más sobre esto en la siguiente sección.

Aplicaciones de AMM Curve Finance:

Ese es el modelo más básico de Curve Finance. A través de este modelo, Curve Finance permite negociar activos con una relación de 1:1, que incluyen:

- Comercio de Stablecoin : algunos grupos de Stablecoin en Curve se pueden mencionar como:

- 3pool: el grupo incluye 3 monedas estables DAI, USDC, USDT.

- sUSD: el grupo incluye 4 monedas estables sUSD, DAI, USDC, USDT.

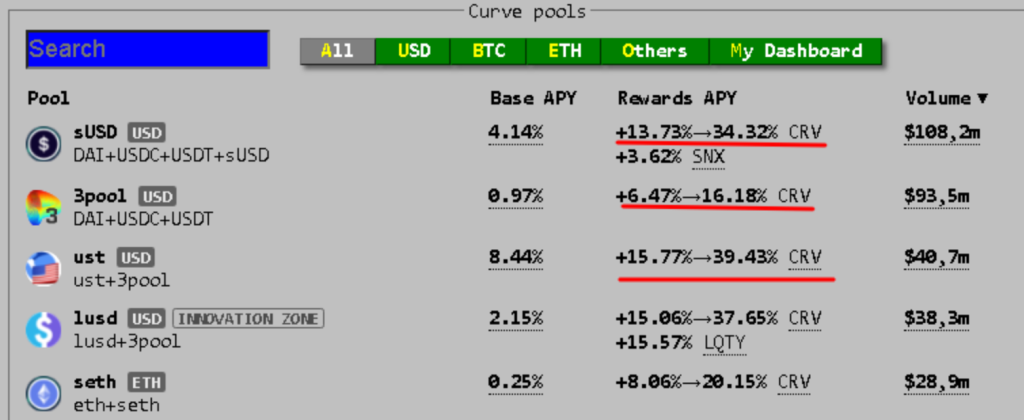

2 grupos de comercio de Stablecoin en Curve Finance

- Comercio de activos sintéticos/envueltos : algunos de los grupos en Curve se pueden mencionar como:

- Grupo sBTC: incluye 3 activos renBTC/ wBTC/ sBTC.

- ren pool: incluye 2 activos renBTC/wBTC.

2 grupos de negociación de activos sintéticos/envueltos en Curve Finance

Características/productos especiales:

A continuación, llegaremos a las características/productos especiales de Curve Finance. Todas estas funciones se basan en AMM Curve Platform + Dev's Applied Mindset, lo que convierte a Curve Finance en algo más que un lugar para negociar activos estables.

Las características especiales incluyen:

- Incentivos de token CRV.

- Proporcionar liquidez desde un lado.

- Préstamo de la piscina.

- Base y Metapool.

- Intercambio sintético (estará disponible en Curve V3).

Ahora profundizaremos en cómo funciona cada una de estas características especiales.

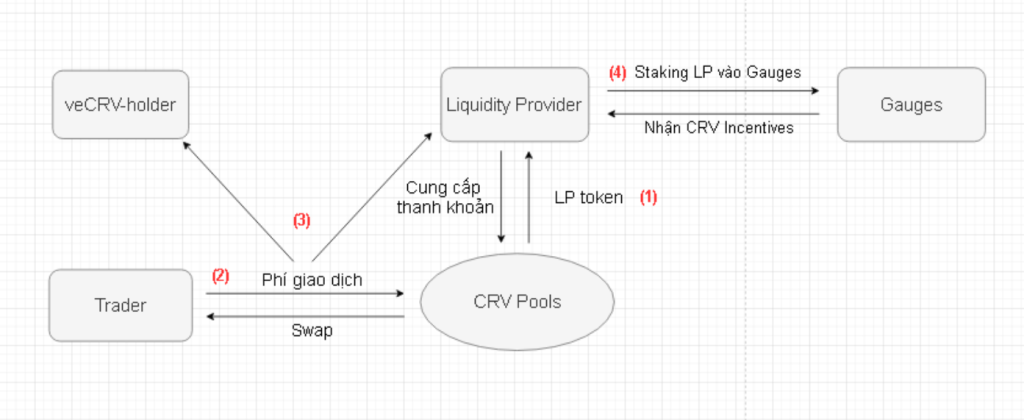

Incentivos de fichas CRV

El programa de tokens CRV de incentivos es un programa atractivo que atrae a TVL a Curve desde los primeros días, con el tiempo, este programa se ha desarrollado y ajustado de acuerdo con la DAO para adaptarse mejor a las necesidades de la comunidad. .

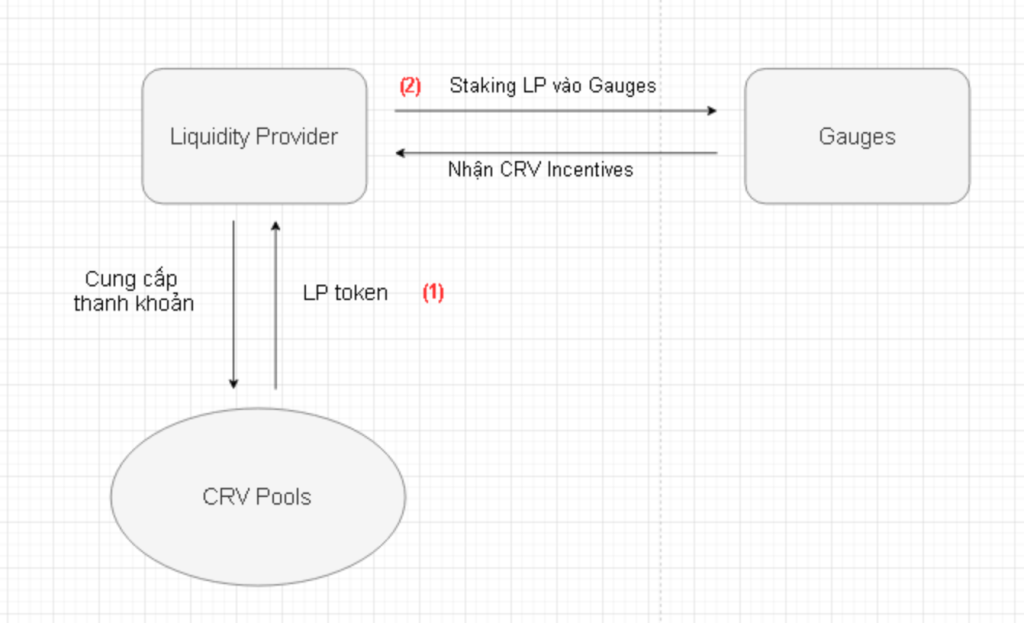

Este programa es la 4ª etapa del proceso operativo de AMM Curve.

El proceso de operación como mencioné anteriormente, también es bastante simple:

- (1) : proporciona liquidez a los fondos de Curve para recibir tokens LP.

- (2) : apostar tokens LP en indicadores para recibir tokens de bonificación CRV.

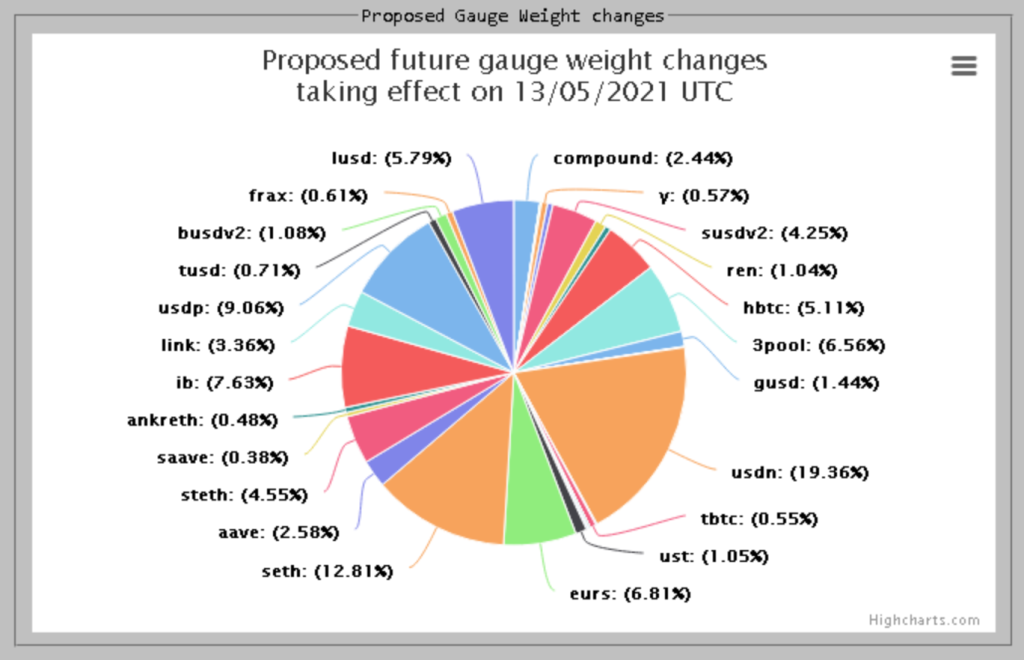

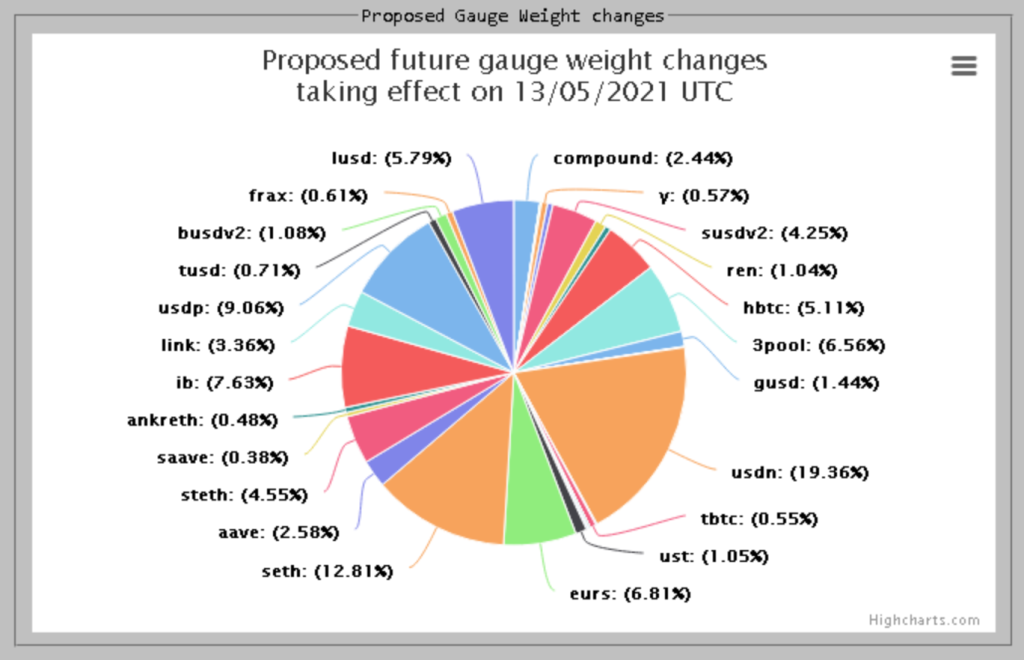

Actualmente, se distribuirán alrededor de 5000 incentivos de tokens CRV en todos los grupos cada semana. La tasa de participación la decide la DAO, el sistema de gobierno según el mecanismo de votación, y se vota semanalmente.

Tasa de token de Incentivos CRV dividida en Pools

¿Cómo captura el valor del programa Incentives para el token CRV?

Este programa utiliza tokens CRV para recompensar a los proveedores de liquidez, incentivando así la liquidez y promoviendo el desarrollo de todo el proyecto Curve Finance.

Parece simple, pero Curve Finance ha utilizado mecanismos especiales para promover esta actividad de Incentivos de manera positiva, el proyecto lo está haciendo de 2 maneras principales:

- Votación para dividir los incentivos semanalmente para distribuir recompensas de acuerdo con los requisitos del usuario.

- Impulsando el mecanismo, promoviendo más Liquidez y Staking CRV, hablaré de este mecanismo en la siguiente sección.

Proporcionar 1 liquidez por encima de Curve Finance

Esta es una característica especial, utilizada solo en los modelos Curve AMM.

Curve permite a los usuarios proporcionar liquidez con uno o más tokens en el grupo. Curve dividirá automáticamente las fichas en otras fichas con la proporción correcta en el grupo.

El proceso será similar cuando retire tokens de Curve's Pool.

Suministro de liquidez y proceso de retiro de liquidez en Curve

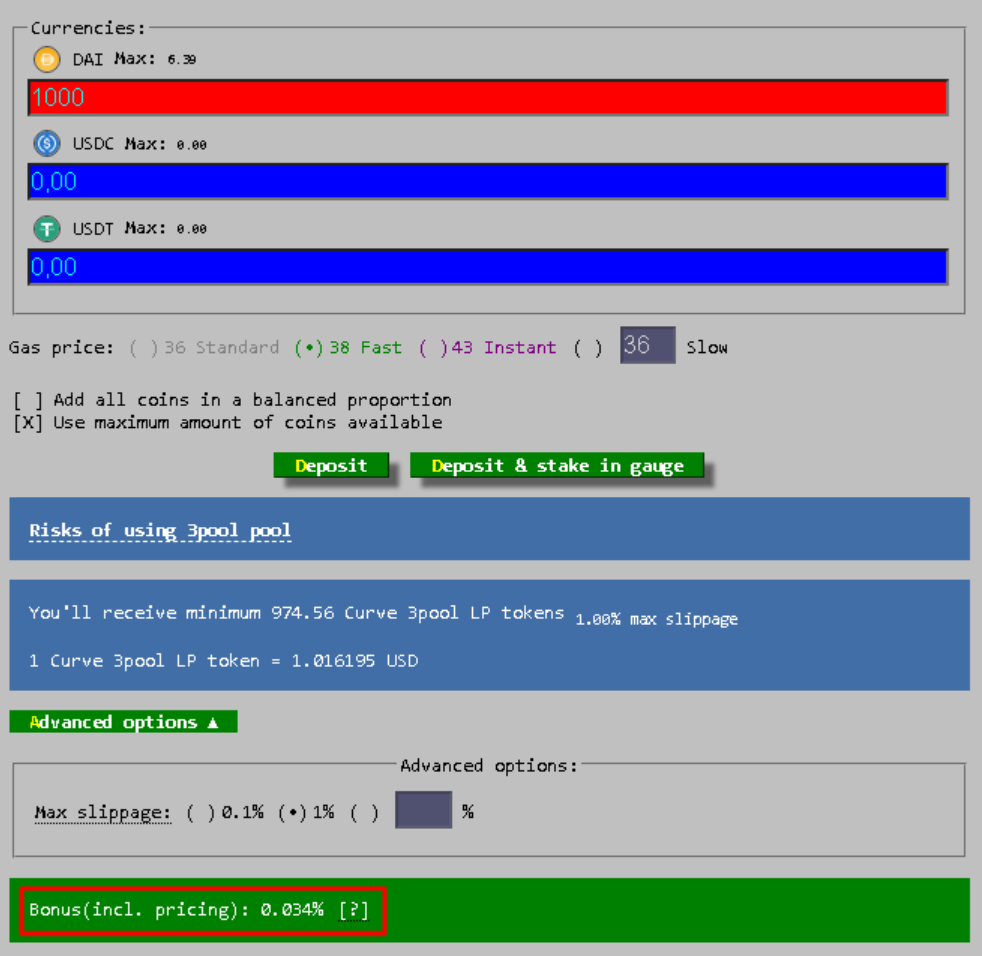

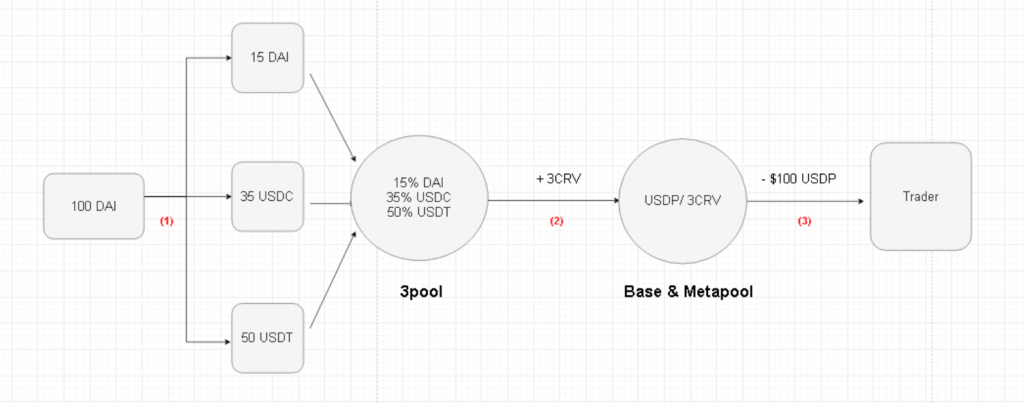

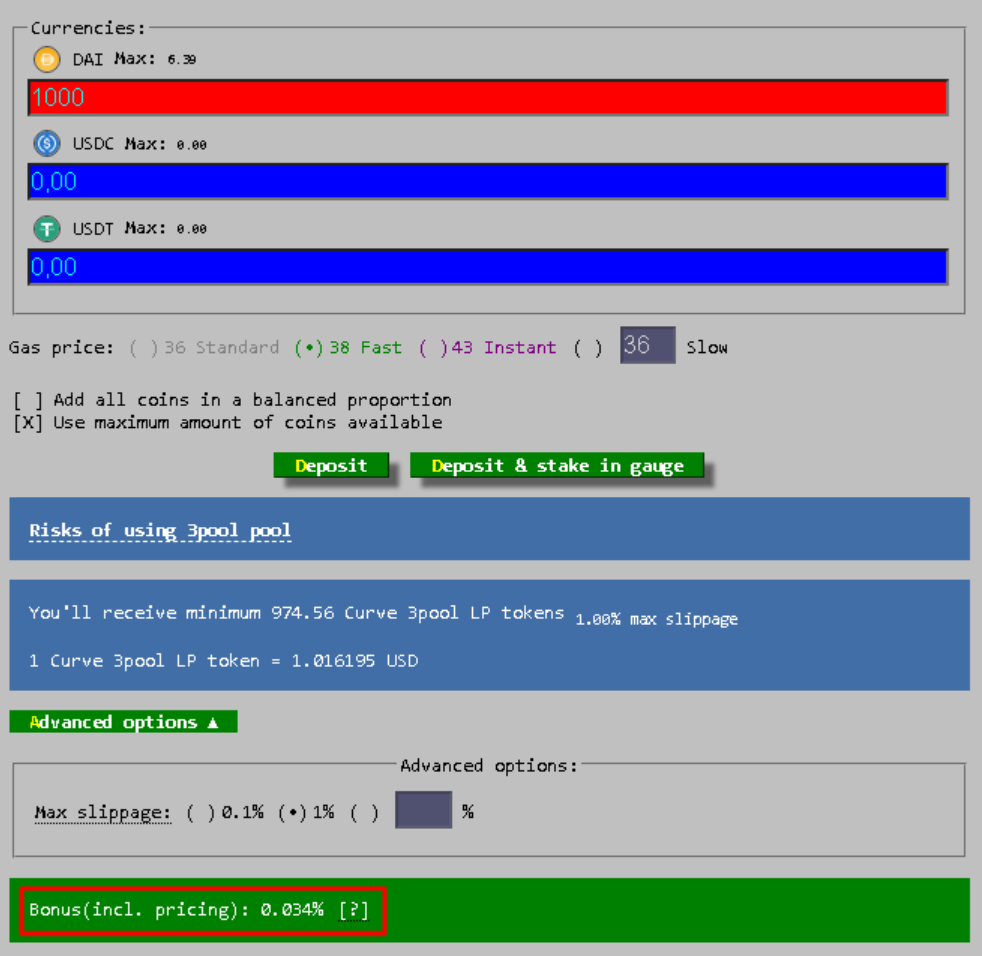

Ejemplo: desea proporcionar $1000 DAI al Pool 3pool, el pool con el TVL más alto en Curve, que incluye 3 monedas estables DAI:USDC:UST con una proporción de 15:35:50. El proceso de provisión de liquidez se llevará a cabo de la siguiente manera:

- (1) $1000 DAI se dividirá en 3 partes, en una proporción equivalente a la proporción en el Pool 15 DAI: 35 USDC: 50 USDT.

- (2) Proporcionar liquidez al Pool y recibir tokens LP.

Y el proceso de Retiro de Liquidación se llevará a cabo a la inversa, usted paga tokens LP y recibe los tokens que desea.

Proporcionar liquidez de 1 lado en Curve ¿se beneficiará?

- No está sujeto a pérdidas impermanentes y fluctuaciones de precios : porque proporciona el 100% de liquidez de moneda estable.

- Bonificación : esta es una parte bastante especial cuando se trata de proporcionar liquidez en Curve. En el ejemplo anterior, ve que DAI ocupa un porcentaje relativamente pequeño en el Pool ⇒ DAI es caro en comparación con otras Stablecoins, por lo que cuando Curve cambia DAI a USDC, USDT, recibirá más USDC, USDT.

A continuación se muestra una ilustración cuando deposito 1000 DAI en Pool 3pool. El monto de la bonificación que recibiré es del 0,026 %.

% de bonificación cuando proporciona DAI en Pool 3pool

Grupo de préstamos

Este es un producto desarrollado por Curve Finance desde los primeros días, desarrollando más casos de uso para Curve Finance.

Los tokens en este grupo, además de usarse para intercambio, también se usarán para préstamos, luego los tokens LP recibirán los 3 tipos de recompensas:

- Tarifa de intercambio.

- Beneficio de los préstamos.

- Incentivo de fichas CRV.

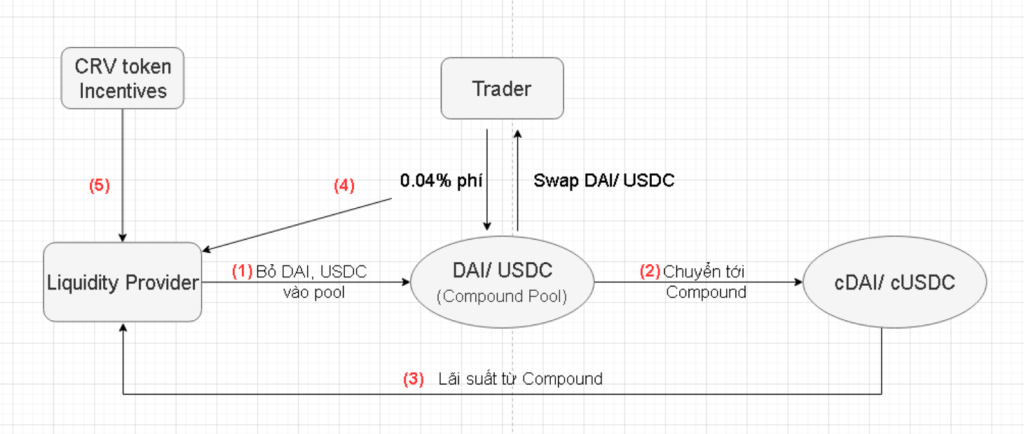

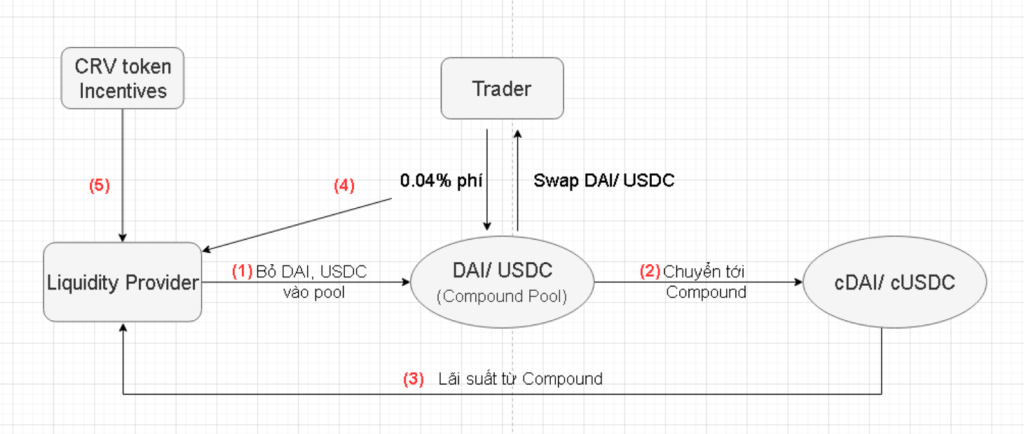

El modelo operativo de Lending Pool seguirá el siguiente proceso:

Proceso de operación de Lending Pool en Curve Finance

- (1) Los hermanos proporcionan liquidez a Pool Lending. Aquí doy un ejemplo de Pool Compound, con 2 tokens, DAI/USDC.

- (2) Curve transferirá estos 2 tokens a Lending Compound y el Pool se convertirá en Pool cDAI/cUSDC.

- (3) Con el tiempo, este monto de Préstamo será rentable, el interés se dividirá entre el Proveedor de Liquidez.

- (4) Durante ese tiempo, los usuarios aún pueden venir a este grupo para operar con el par DAI/USDC o el par cDAI/cUSDC, generando así una tarifa de transacción ⇒ esa tarifa se dividirá entre el LP.

- (5) Además, LP también recibió incentivos CRV del proyecto Curve.

En general, el proveedor de liquidez en estos préstamos colectivos obtendrá un %APY muy alto.

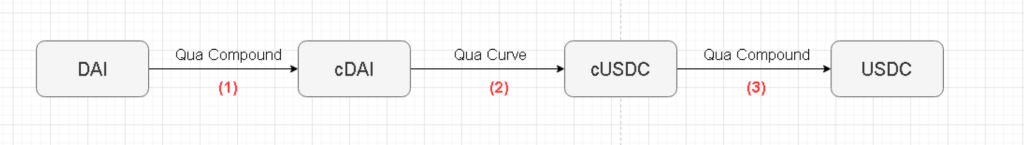

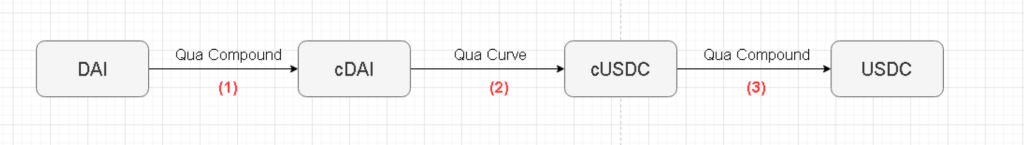

Se preguntará, si el token depositado en el Pool se presta en Compound, ¿dónde está el token (liquidez) donde aún puede intercambiar DAI/USDC en este Pool Lending?

Muy simple, el proceso de canje de DAI/USDC en Pool Lending se llevará a cabo de la siguiente manera:

- (1) Cuando coloca DAI en el Pool, Curve convertirá DAI en Compuesto y lo cambiará a cDAI.

- (2) cDAI se cambiará a cUSDC en Curve.

- (3) cUSDC se convertirá a USDC en Compound, retirando liquidez, dejando de prestar en Compound.

Por lo tanto, aún puede intercambiar DAI ⇒ USDC en este grupo.

Personalmente, considero que el Lending Pool es un modelo bastante bueno, basado en el modelo AMM de Curve, que combina Swap y Lending en el mismo Pool, por lo que utiliza el capital de manera efectiva. Los proveedores de liquidez recibirán un alto %APY mucho más que el Pool normal.

A cambio, debe asumir el riesgo de los protocolos de préstamos como Compound, Aave, Yearn Finance,...

Los hermanos que tengan la intención de proporcionar liquidez de Stablecoin o tengan la intención de prestar monedas estables, pueden considerar este Pool on Curve.

A continuación, llegamos a un modelo que también es bastante único en Curve, que es Base y Metapool.

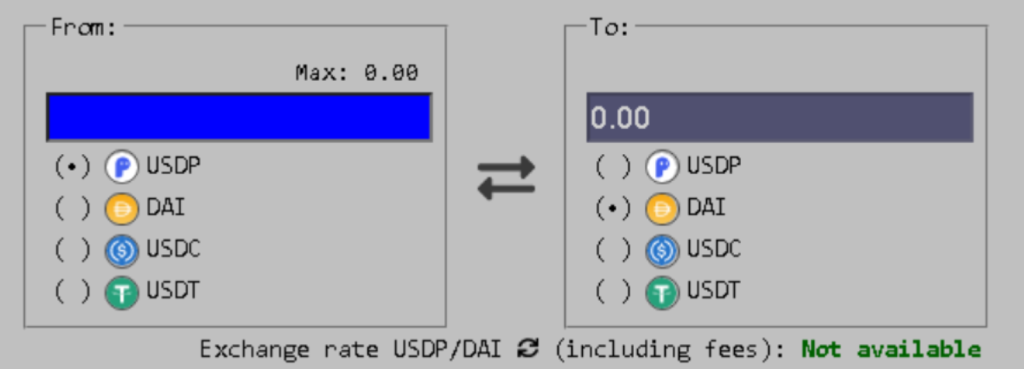

Base y Metapool

Base y Metapool son productos combinados:

- Base : cualquier moneda estable.

- Metapool : 1 Pool está disponible en Curve Finance.

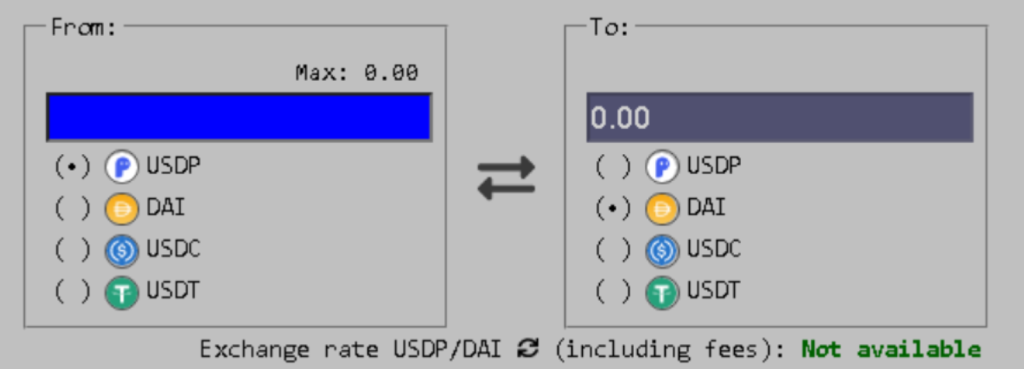

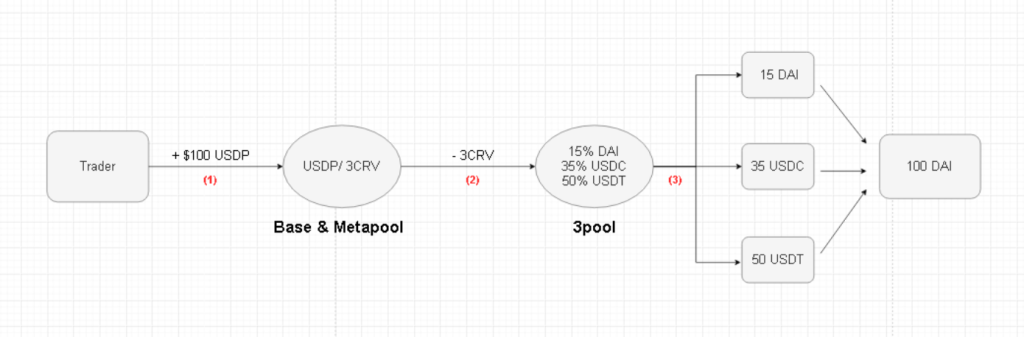

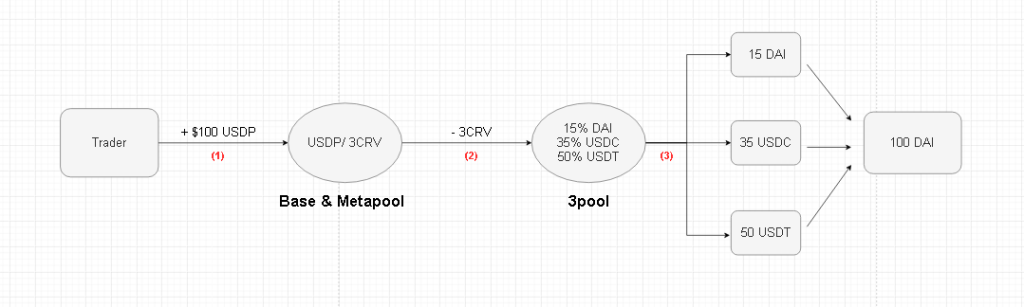

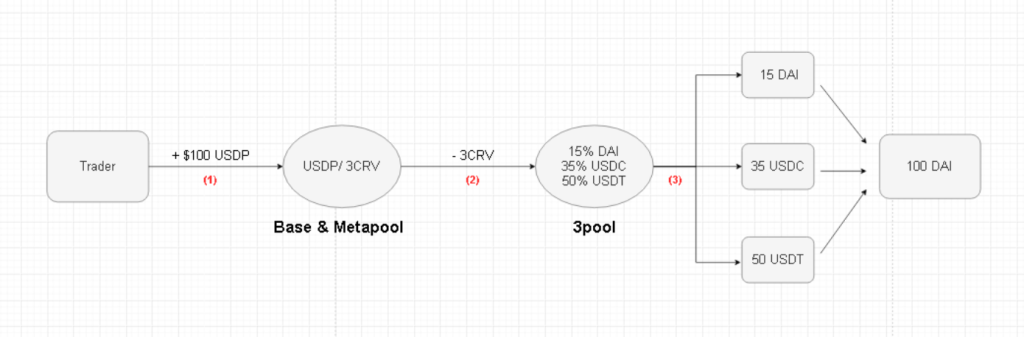

La siguiente ilustración le ayudará a comprender mejor el modelo de Base y Metapool:

Elijo Base como moneda estable USDP, Pool será Pool 3pool con token LP de 3CRV. Combinados tendremos 1 Pool USDP / 3CRV.

A través de este modelo Base y Metapool, puede intercambiar USDP con 1 de 3 monedas estables en Pool 3pool fácilmente.

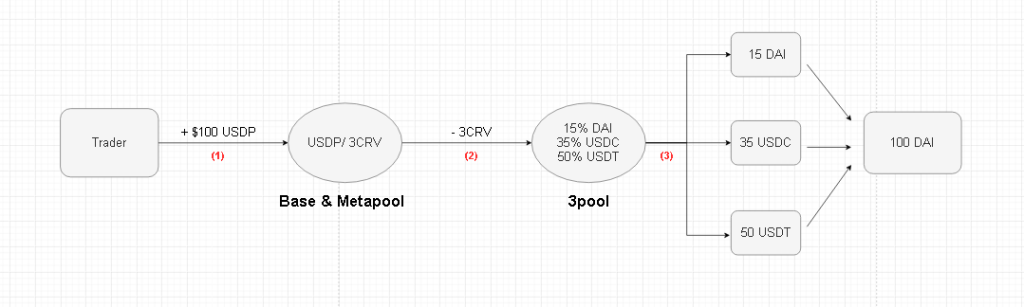

El proceso de transacción se llevará a cabo de la siguiente manera:

- (1) El comerciante pondrá USDP en el Pool, Curve Finance cambiará automáticamente USDP a LP token 3CRV.

- (2) Los tokens 3CRV se transferirán al Pool 3pool y se retirarán.

- (3) El proceso de retiro de liquidez es similar al que mencioné anteriormente. A partir de $100, los tokens 3CRV se intercambiarán a 15 DAI + 35 USDC + 50 USDT, y luego se intercambiarán a 100 DAI para los usuarios.

Resumiendo todo el proceso, los usuarios intercambiarán con éxito de USDP a DAI.

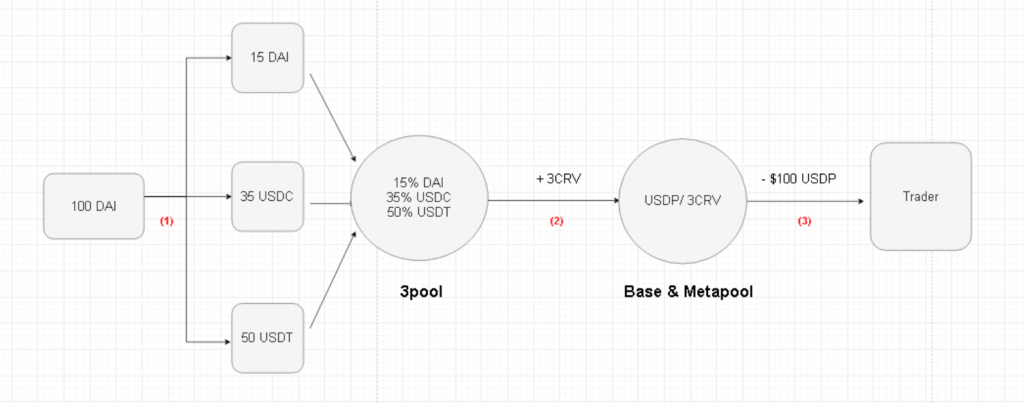

Del mismo modo, si desea cambiar DAI, USDT, USDC a USDP, el proceso será así:

Como puede verse, este modelo ayuda a:

- Aumentar la eficiencia del capital : el modelo aprovecha la liquidez de los LP de tokens 3CRV.

- Aumentar la liquidez de las Stablecoins ilíquidas: los proyectos de pequeña capitalización ahora no necesitan agregar demasiada liquidez para crear un Pool ⇒ Este modelo ayuda a Curve a atraer casi todos los nuevos proyectos de Stable Assets, en función de la liquidez disponible en los pools regulares en la plataforma Curve.

Cambio de sintetizador

¿Qué es SynthSwap?

Este es un producto híbrido entre 2 Protocolos Curve Finance y Synthetix , SynthSwap se lanzará en Curve v3.

SynthSwap lo ayuda a negociar 2 activos con un deslizamiento muy bajo , estos 2 activos no necesitan tener una proporción de 1: 1.

Modelo operativo de SynthSwap:

Por ejemplo, si desea cambiar de ETH a BTC, el proceso de operación de SynthSwap es así:

SynthSwap Modelo de operación

- (1) ETH se transfiere a sETH a través de Pool ETH/sETH en la curva (deslizamiento ~0).

- (2) sETH se convierte en sBTC a través del mecanismo de menta y quema de Synthetix (deslizamiento = 0).

- (3) sBTC se cambiará a BTC a través de Pool BTC/sBTC en la curva (deslizamiento ~0).

En total, podrá intercambiar ETH a BTC con Slippage ~ 0, mucho más bajo que intercambiar en otros AMM como Uniswap, SushiSwap,...

Verá, solo basado en el modelo básico de AMM Curve y a través de una mejora paso a paso, el proyecto Curve Finance ha creado muy buenas características, cubriendo las necesidades reales de los usuarios de DeFi.

A continuación, repasaremos la parte más importante: cómo Curve Finance captura valor para el token CRV.

¿Cómo captura Curve Finance el valor del token CRV?

Curve Finance se lanzó a principios de agosto de 2020, también es uno de los primeros AMM en el mercado, hubo un momento en que el CRV estaba hasta $ 54.

Sin embargo, al principio, las recompensas del token CRV para los proveedores de liquidez eran muy grandes y, en ese momento, el token CRV no tenía demasiados casos de uso, por lo que los LP vendieron CRV rápidamente después de la agricultura. Luego, el token CRV cayó dramáticamente, a un mínimo de $ 0.33, más de 150 veces por debajo de su pico.

Pero con el tiempo, la comunidad de Curve Finance se ha recuperado lentamente, rediseñando lentamente la tokenomics del token CRV, Curve Finance es actualmente la Stablecoin DEX No. 1 y también uno de los AMM líderes en el mercado actual.

Ahora aprenderemos sobre la nueva tokenómica del token CRV.

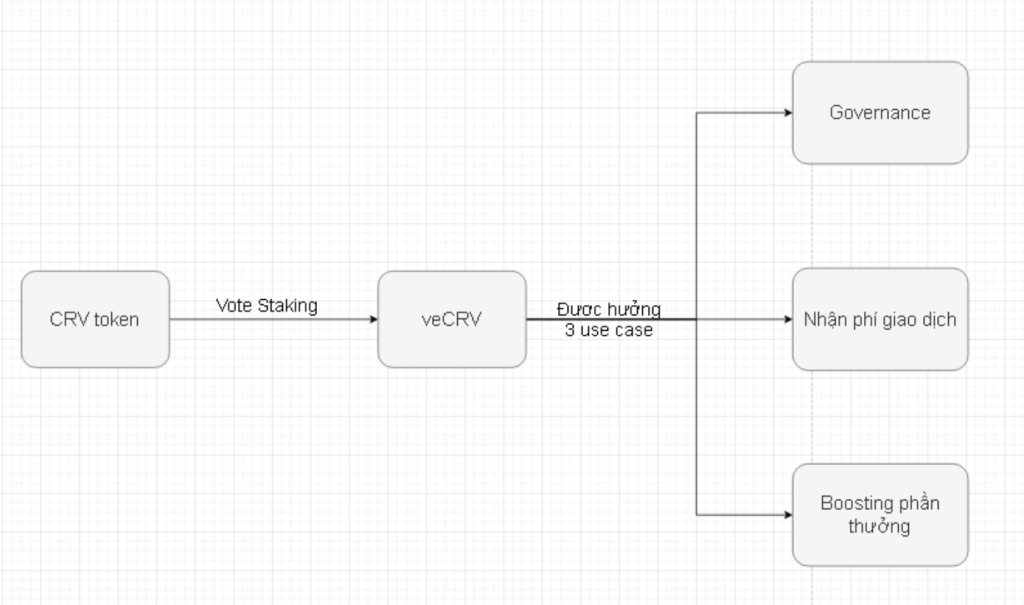

veCRV

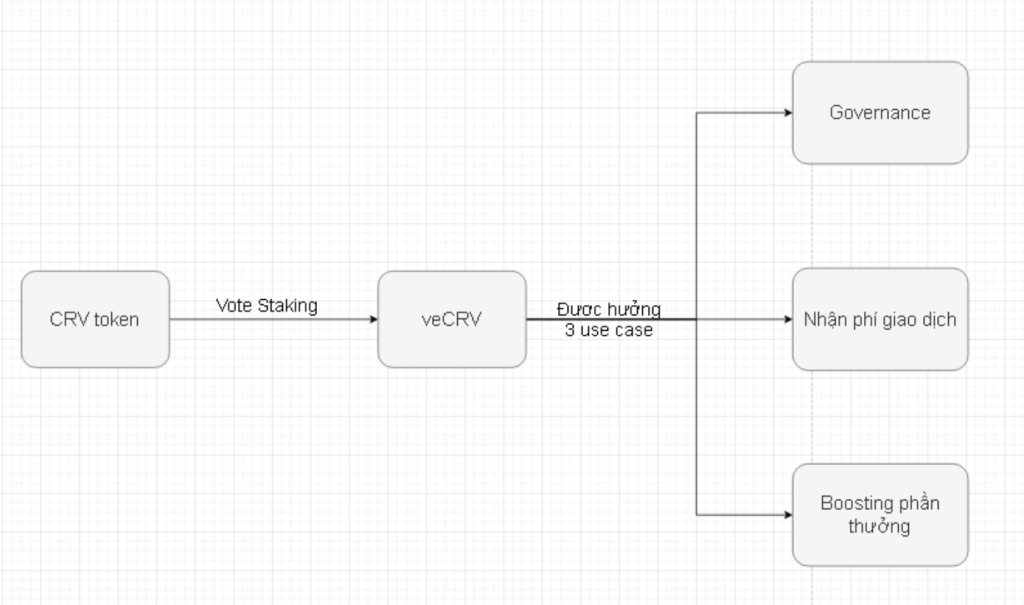

El token CRV tiene 3 casos de uso principales:

- Gobernanza: Gobernanza .

- Replanteo: Reciba tarifas de transacción.

- Impulso: aumente la recompensa del token CRV si proporciona liquidez.

Sin embargo, para recibir los 3 casos de uso de tokens CRV, el proyecto requiere que bloquee CRV y reciba veCRV.

3 casos de uso de veCRV

El tiempo mínimo de bloqueo de CRV es de 1 semana, el más largo es de 4 años. Cuanto más tiempo bloquee CRV, más veCRV obtendrá. En ese momento, más 3 casos de uso recibirá.

Por ejemplo:

- Bloqueas 1000 CRV por 4 años, recibirás 1000 veCRV.

- Si bloquea 1000 CRV durante 1 año, recibirá 250 veCRV.

- Bloqueas 1000 CRV en 1 semana, solo obtienes 4.79 veCRV.

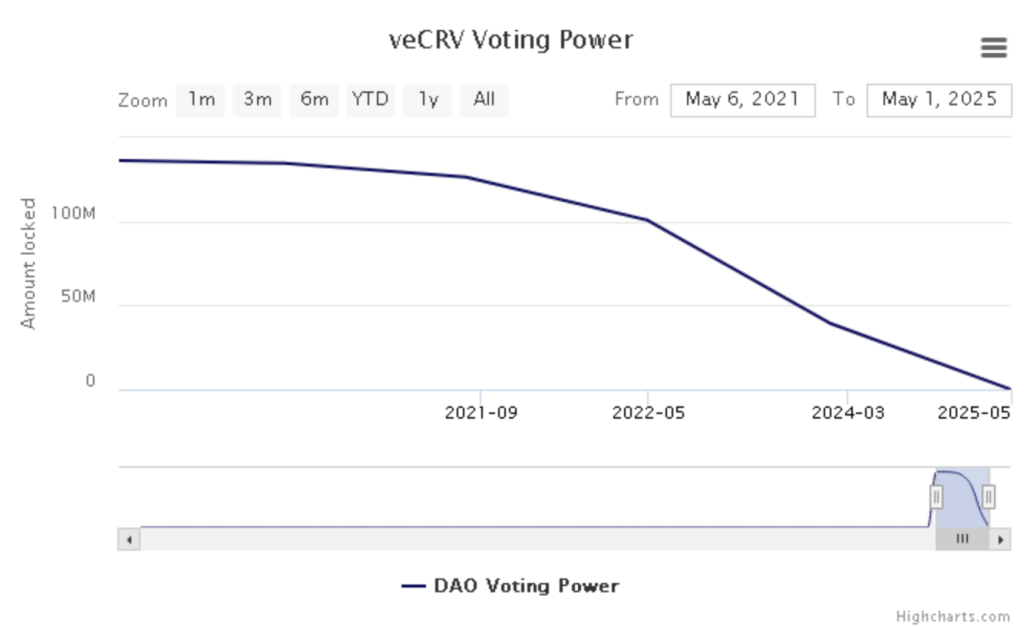

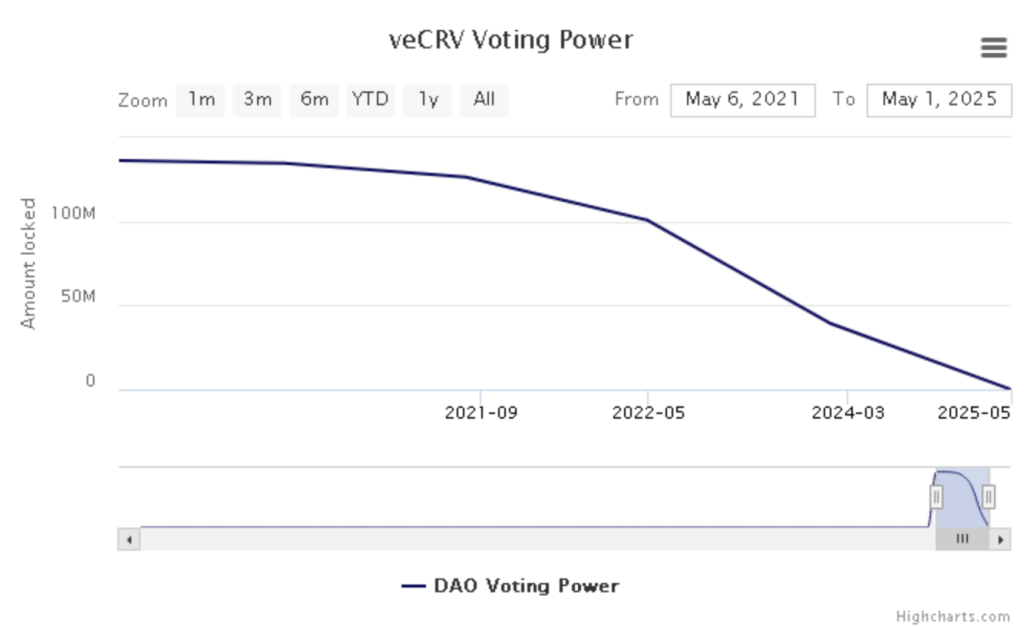

Esta cantidad de veCRV con el tiempo disminuirá con el tiempo.

Por ejemplo, elige un bloqueo de 4 años y recibe 1000 veCRV, 1 año después, la cantidad de veCRV será 750 y después de 4 años no tendrá veCRV y recibirá tokens CRV.

El poder de voto de veCRV disminuye con el tiempo

Por lo tanto, puede ver cómo Curve Finance ha creado un sistema de Gobernanza + Recompensa muy justo, dividiendo recompensas más altas para los usuarios que permanecen mucho tiempo en el proyecto.

Si bloquea durante 4 años, recibirá tarifas de transacción, aumentará las recompensas,... 4 veces más que alguien que solo bloquea durante 1 año.

Tarifa de transacción

Este es uno de los casos de uso básicos del token CRV.

Volvamos al modelo operativo de la Curva AMM. Los titulares de veCRV recibirán tarifas de transacción cuando se realicen transacciones en cualquiera de los Curve Pools.

Ítem (3), veCRV recibe comisiones al generar transacciones en el Pool de Curve

Actualmente, en todos los grupos, la tarifa de transacción es del 0,04 %, el 50 % se dividirá directamente en tokens LP, el 50 % restante se usará para comprar tokens 3CRV y se dividirá entre los titulares de veCRV.

Obviamente, la redistribución de tarifas no solo significa compartir ingresos para los veCRV-tenedores, propietarios de proyectos, sino que también ayuda a aumentar la liquidez en el Pool 3pool, el mejor Pool, el más utilizado por muchas personas ⇒ La división de costos también crea plusvalía adicional en el futuro.

impulsar

Esta es una característica especial en Curve Finance que ni Uniswap ni SushiSwap tienen.

Si los hermanos son al mismo tiempo:

- Mantenga veCRV.

- Proporcione liquidez a los grupos en Curve.

Serás recompensado hasta x2.5 veces cuando te unas a cualquier Pool on Curve.

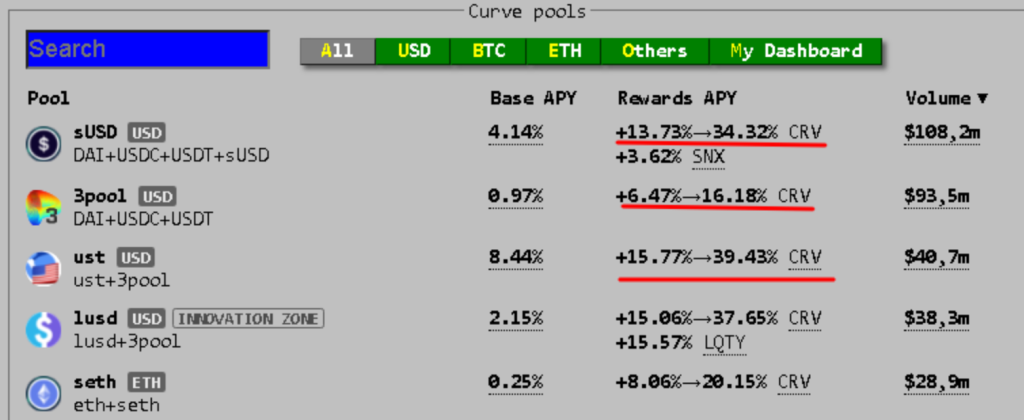

La siguiente imagen le mostrará el poder de esta función.

Os explico brevemente la imagen de arriba:

Por ejemplo, proporciona liquidez para Pool sUSD, además de la recompensa regular, también recibe un token de incentivo CRV de Curve Finance con un APY de 13.73%. Pero si tiene una cierta cantidad de veCRV, su incentivo de token CRV puede aumentar x2.5 veces esa cantidad, hasta 13.73%*2.5 = 34.32%.

A través de Boosting, el APY en los Pools ha aumentado muy alto.

En mi opinión, este es el caso de uso más atractivo de CRV. Ayuda:

- Aumento de la demanda para comprar CRV.

- Aumente la necesidad de CRV largo para obtener más CRV ve.

- Aumente la liquidez para todos los Pools en Curve.

Estas son todas las cosas que necesitan los titulares de Curve y ambos proyectos de Curve Finance. El mecanismo Boosting es realmente una "droga delfín" que promueve el desarrollo del proyecto.

Comentarios sobre CRV .token

Si Uniswap V2 usa el token UNI para la gobernanza, Sushiswap usa el token SUSHI para la administración y el reparto de ingresos, entonces Curve Finance realmente ha llevado el token nativo del proyecto a un nuevo nivel.

Los tokens CRV se utilizan para:

- Administración.

- Recibir honorarios de Protocolo.

- Se utiliza para revertir el arranque para el protocolo.

Creando así un volante positivo. Se puede decir que el token CRV es una de las razones clave que impulsan el avance de todo el proyecto Curve Finance.

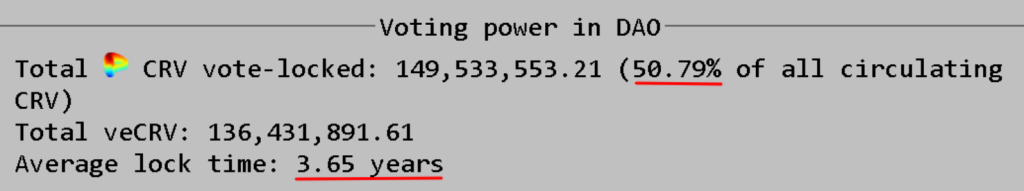

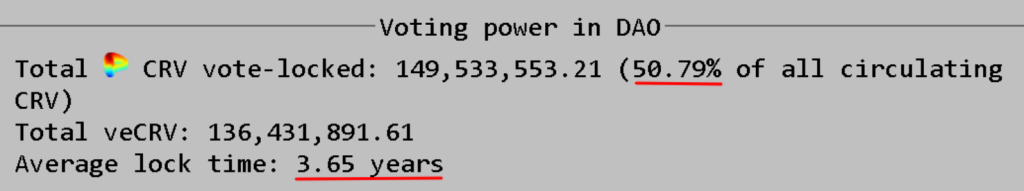

En el momento de la publicación, más del 50 % de los tokens CRV están actualmente bloqueados, con un tiempo de bloqueo promedio de hasta 3,65 años. Eso muestra cuán alta es la necesidad de Staking CRV para recibir más veCRV.

Uniswap V2 y Sushiswap sin el token de gobernanza, creo que el proyecto seguirá funcionando bien, pero si Curve Finance no tiene el token de gobernanza CRV, creo que el proyecto perderá inmediatamente más del 50 % del TVL actual.

Resumen del modelo operativo de Curve.

Hemos revisado cada pieza de Curve Finance, ahora resumiré todo el proceso operativo de este proyecto único de AMM.

Los principales actores involucrados

Hay 5 componentes principales involucrados en el modelo operativo de la curva, que incluyen:

1. Curve Finance: Curve Finance construye un mercado comercial descentralizado para usuarios de DeFi, el proyecto incluye 2 productos principales:

- StableSwap : este es el producto principal ahora, es compatible con Swap Stable Assets y agrega muchas características especiales como Lending, Base y Metapool.

- SynthSwap : combinando las características de 2 Protocol Curve y Synthetix, admite el comercio de 2 activos con un deslizamiento extremadamente bajo.

2. Proveedor de Liquidez : Un componente importante, proporcionando liquidez a los 2 productos principales de los Pools de Curve. Curve tiene muchas maneras de alentar a esta audiencia a participar.

3. Trader : Usuario del proyecto, generando el 100% de los ingresos de Curve Finance.

4. Proyectos : los proyectos, especialmente los pequeños proyectos que participan en el ecosistema de Curve a través de Metapool Factory, ayudan al proyecto a crear fondos de liquidez en Curve sin gastar demasiado dinero.

5. Titular de CRV : El propietario del proyecto, quien posee el token administrativo del proyecto Curve. CRV participa en el ecosistema de Curve Finance bloqueando tokens y recibiendo veCRV.

=> A través del mecanismo de reparto de recompensas, impulso, administración,... Curve Finance ha conectado todos estos componentes y ha creado un proyecto AMM líder en la actualidad.

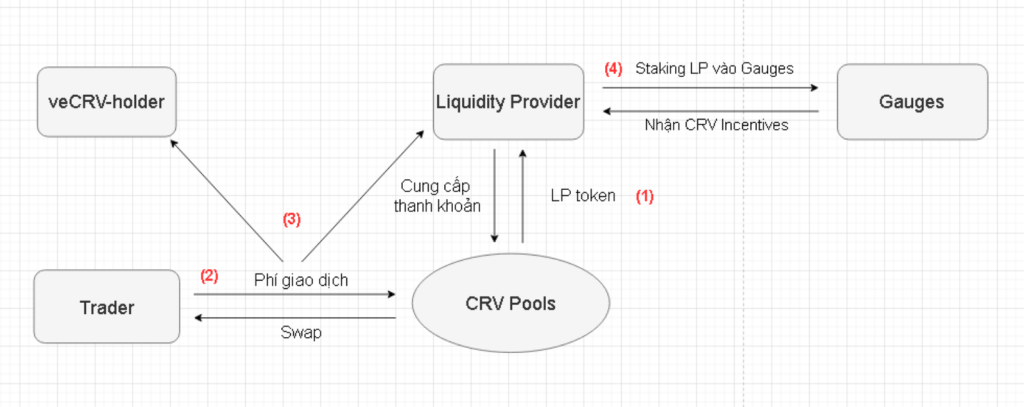

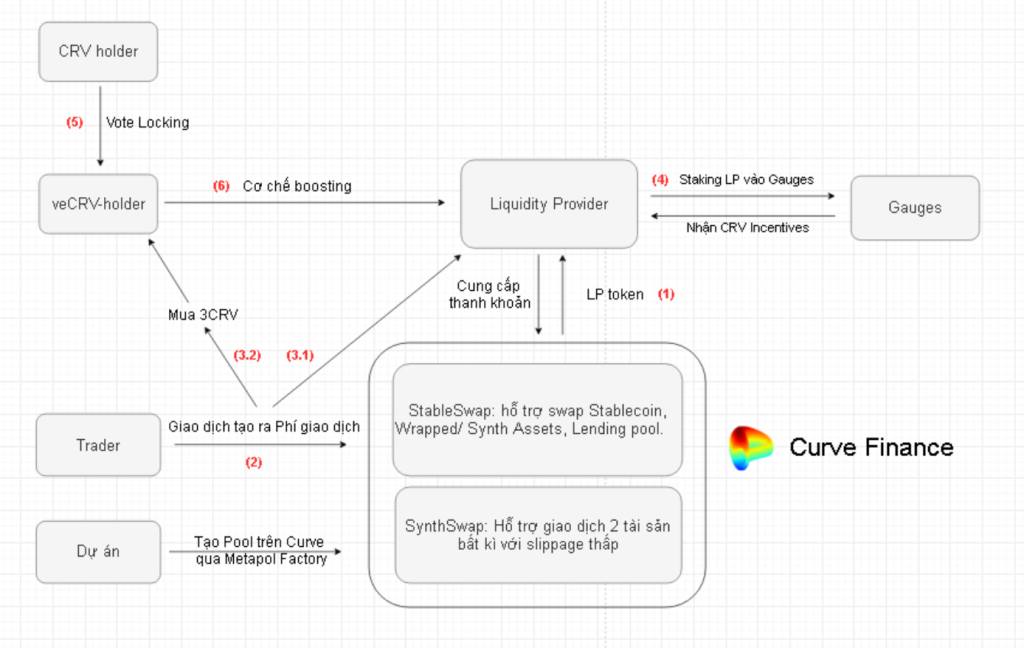

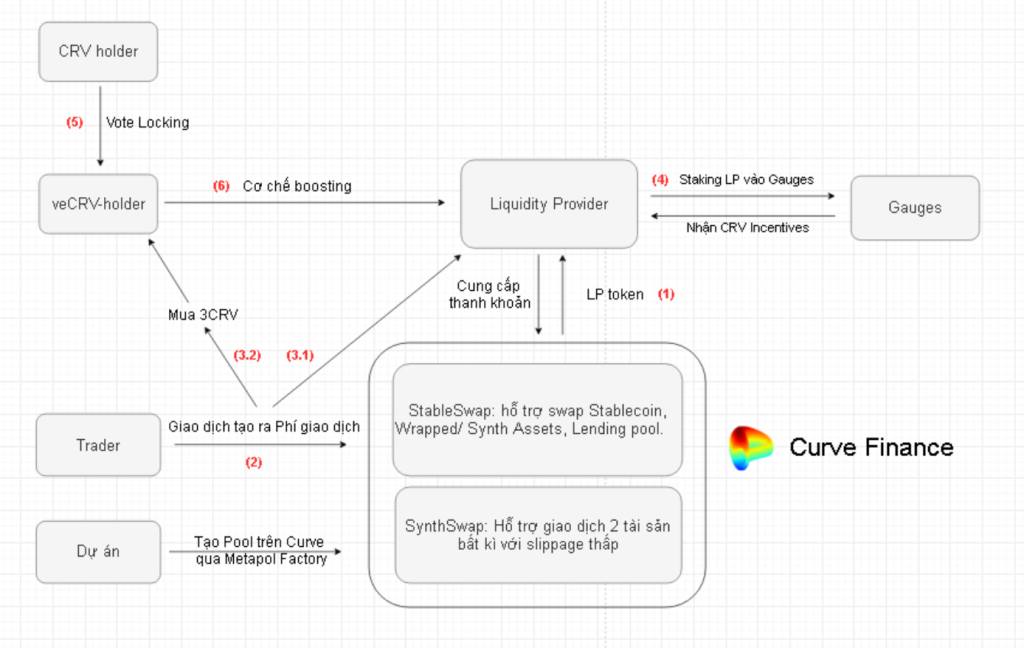

Proceso de operación de todo el proyecto Curve.

El proceso será de la siguiente manera:

Proceso de operación de todo el proyecto Curve Finance

- (1) Después de que Curve haya creado un área de juegos para los participantes, el proveedor de liquidez es el primero en lanzar este juego proporcionando liquidez, recibirán tokens LP.

- (2) Los participantes aquí serán comerciantes que necesitan intercambiar activos estables a bajo costo. Durante la transacción, incurrirán en una pequeña comisión del 0,04 %.

- (3) Esta tarifa se dividirá en 2 partes:

- (3.1) 0,02% (50%) se reparte al Proveedor de Liquidez.

- (3.2) El 0,02% restante (50%) se utilizará para comprar tokens 3CRV y se dividirá entre los titulares de veCRV.

- (4) Además de recibir tarifas de transacción, el proveedor de liquidez también puede traer tokens Staking LP para recibir recompensas CRV adicionales.

- (5) Para los titulares de CRV, para recibir tarifas de transacción, deberán bloquear su CRV para recibir veCRV.

- (6) El titular de veCRV disfrutará de muchos casos de uso, uno de los mejores casos de uso es aumentar la recompensa del token CRV al participar en la provisión de liquidez. Esto motiva a los titulares de veCRV a participar también activamente en aportes de liquidez, construyendo proyectos más que simplemente apostar y recibir dinero.

A través de este modelo, puede ver que Curve Finance está muy enfocado en los proveedores de liquidez:

- Los elementos de incentivos y arranque (2), (4.1) y (6) mejorarán aún más el rendimiento del proveedor de liquidez.

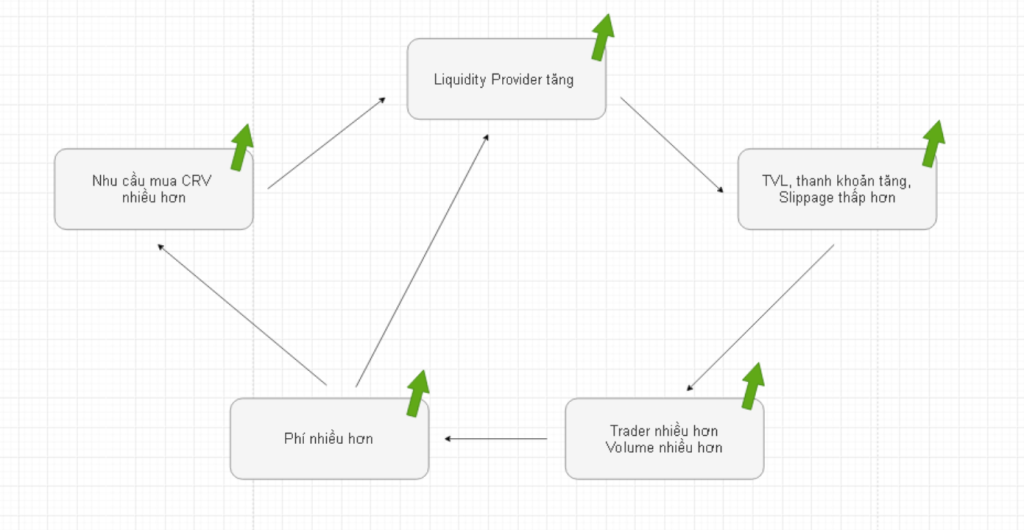

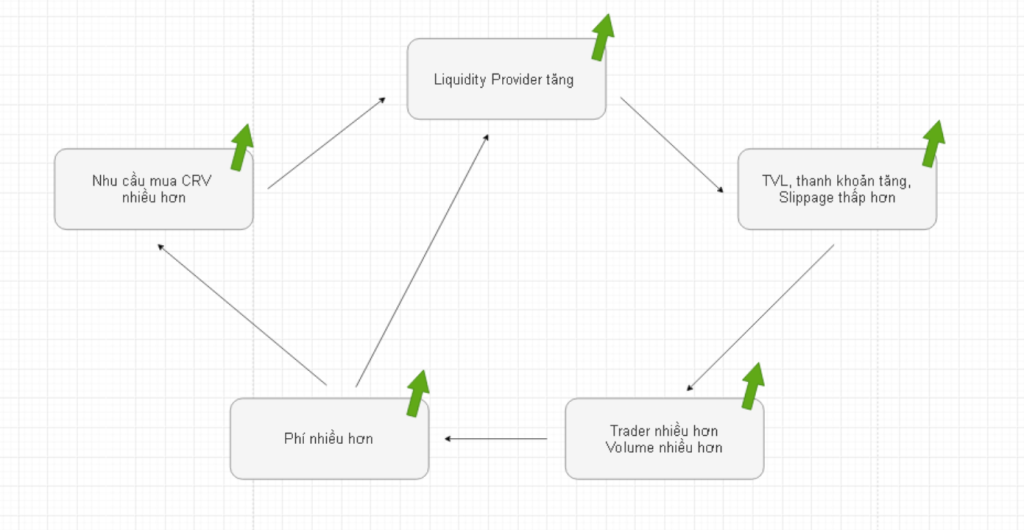

- Cuando la liquidez está bien respaldada ⇒ TVL, la liquidez en Curve aumentará ⇒ Atraer a más comerciantes, aumentar el volumen ⇒ Aumentar las tarifas de transacción ganadas ⇒ Motivación para CRV y proporcionar liquidez ⇒ … .

Modelo de volante de curva

Este es el modelo Flywheel de Curve Finance.

¿Qué opinas de este modelo operativo?

Personalmente, encuentro que este es un modelo operativo extremadamente bueno, no solo en cuestiones técnicas, sino también en la forma en que el proyecto diseña tokenómica, construye un modelo de negocio efectivo:

- Acerca del producto : Además de Curve AMM, que está optimizado por algoritmos y elige un nicho de mercado, estoy realmente impresionado con las funciones especiales de Curve, que son muy innovadoras, capaces de desarrollar nuevos productos y servicios. Pool, Base y Metapool, Synthswap.

- Acerca del token CRV: cómo diseñar tokenómicas justas, el titular de CRV no es simplemente el propietario del proyecto, solo participa y recibe recompensas. Se alienta a los titulares de CRV a hacer más, unirse a la red para desarrollarse juntos, creando así cohesión entre los participantes de la comunidad.

Sin embargo, cada modelo tiene sus desventajas y, en mi opinión, estas son las 2 desventajas principales del modelo Curve Finance:

- Mayor suministro de CRV : como dije anteriormente, cuando tiene veCRV mientras proporciona liquidez, puede recibir hasta x2.5 veces más recompensas de token CRV de lo habitual. Esto atrae más TVL, pero también crea presión para vender CRV en el futuro.

- Las funciones especiales cuestan mucho : esto es probablemente algo que puede ver fácilmente al mirar el modelo operativo de las funciones especiales de Curve, cuando estas funciones requieren pasar por muchas rutas.

Por ejemplo, la función Base y Metapool, para cambiar USDP a DAI, debe pasar por 4 rutas. Por lo tanto, estas características serán realmente efectivas cuando opere con grandes volúmenes, o Curve Finance se moverá a Layer-2 en el futuro.

El intercambio de USDP a DAI debe pasar por 4 rutas

Próximas oportunidades en Curve Finance

Se puede decir que Curve Finance actualmente no tiene competidores en la matriz DEX para activos estables. No solo eso, Curve Finance también desarrolla más funciones, lo que permite a los usuarios prestar y proporcionar liquidez, aprovechar la liquidez disponible en el Pool,...

En el futuro, la oportunidad en Curve Finance vendrá de la actualización de Curve v3 con 2 funciones principales, Metapool Factory y SynthSwap.

(1) Metapool Factory : este es un producto que permite que muchos otros proyectos creen fácilmente Pool on Curve sin tener que pedir permiso, basado en el modelo Base y Metapool.

Esto ayudará a Curve a cooperar con más partes y, al mismo tiempo, con abundante liquidez de los Pools, la capacidad de Curve para atraer liquidez de proyectos es excelente, lo que fortalece la posición de DEX Stable Assets, su número 1.

(2) SynthSwap : como dije anteriormente, SynthSwap permite intercambiar 2 tokens con un deslizamiento extremadamente bajo, lo que abrirá un mercado extremadamente grande para Curve en el futuro. Incluso es posible competir con Uniswap V3.

Además, la próxima oportunidad de crecimiento de Curve es crecer en otras cadenas. Actualmente, el proyecto Curve se ha lanzado en Ethereum, Polygon y ha anunciado que migrará a Polkadot y, sin duda, se expandirá aún más en el futuro.

Comentarios y conclusiones sobre el modelo operativo de Curve

Curve Finance comenzó como un AMM de comercio de Stablecoin, pero ahora el proyecto va mucho más allá.

Resumiendo el modelo operativo de Curve Finance, extraemos algunas ideas principales de la siguiente manera:

- Curve Finance elige un nicho de mercado, completamente diferente a otros DEX y actualmente es líder en este segmento.

- Al integrar muchas características/productos nuevos, basados en la plataforma AMM StableSwap, Curve ahora no solo es un lugar para negociar activos estables, sino que también admite préstamos, respalda nuevos proyectos con más liquidez.

- CRV tokenmics de CRV es una de las principales razones del éxito de Curve en la actualidad.

- Curve logró conectar a los participantes del proyecto y construyó un modelo Flywheel de calidad.

- El potencial de Curve es enorme en el futuro, posiblemente compitiendo con Uniswap V3.

Quizás ahora tenga una mejor comprensión del proyecto Curve Finance, la naturaleza y el potencial del proyecto, ¿qué piensa sobre este proyecto? Comente su opinión en la sección de comentarios para que podamos intercambiar y discutir.

Las piezas iniciales serán difíciles, pero todo será fundamental para que podamos avanzar, entender todo sobre DeFi y usarlo para ganar nuestras oportunidades de inversión. Así que realmente aprecio que lean y aprendan sobre el modelo operativo del proyecto.

La Serie de modelos de operación es una serie para ayudarlo a comprender más profundamente un protocolo, cómo funciona y su potencial para el desarrollo futuro. Algunos modelos que puede consultar:

Si desea obtener más información sobre el modelo de trabajo de Protocol, comuníquese en la sección de comentarios para que podamos hacerlo en los próximos números.

Nos vemos en la próxima Operation Model Series.